Оглавление

Кредитные карты Альфа-банка

Особенности кредитных карт Альфа-банка — условия кэшбэка, беспроцентный период и онлайн оформление.

Карта «100 дней без %»

Всё возможно с кредитной картой VISA Альфа-Банка 100 дней без процентов!

- Максимальный кредитный лимит до 500 000 руб.;

- Возобновляемый беспроцентный период — 100 дней. Распространяется и на снятие наличных;

- От 11,99% годовых

- Бесплатный выпуск карты;

- Годовое обслуживание от 590 р. в год

- Снимайте наличными без комиссии по всему миру — до 50 000 руб. в мес.

Преимущества карты:

- 100 дней без процентов на покупки и снятие наличных по кредитной карте Виза Альфа Банк;

- Минимальный платеж не более 5% от суммы задолженности;

- Вы можете контролировать даты платежей и текущие траты в интернет-банке «Альфа-Клик» или в мобильном приложении «Альфа-Мобайл»;

- Выгодно закрывайте кредитки других банков;

- Бесплатное пополнение с карт любых банков;

- Платите телефоном с Apple Pay, Android Pay, Samsung Pay.

Беспроцентный период длится в течение 100 дней с момента первой покупки. Целых три месяца удобных покупок и никаких процентов – это ли не мечта?

Три шага – и карта ваша!

- Заполните онлайн-заявку за 7 минут.

- Моментальное одобрение – узнайте решение онлайн в течение 2-х минут.

- Бесплатно доставим карту в удобное для вас время.

Кредитная карта путешественника AlfaTravel

Кредитная карта VISA AlfaTravel

- Кредитный лимит – до 500 000 рублей;

- Стоимость обслуживания карты – бесплатно до 2-х месяцев.

Главные плюсы:

- до 3% милями за каждую покупку;

- 1000 приветственных миль;

- до 9% милями за услуги, оплаченные на travel.alfabank.ru;

- оплата милями билетов любых авиакомпаний картой AlfaTravel;

- безлимитный и бесплатный интернет в роуминге.

Кредитная карта «Перекресток»

Баллы «Перекресток» за любые покупки!

- 5000 баллов в подарок;

- 3 балла за каждые 10 руб. покупки в Перекрестке

- 2 балла за каждые 10 руб. других покупок

Как получить карту?

- Заполните заявку онлайн за 10 минут.

- Дождитесь сообщения от банка о предварительном решении.

- Приходите в отделение с документами, которые вы указали в анкете, и получите карту.

Накопленными баллами вы можете полностью или частично оплатить покупки в супермаркетах «Перекресток» и у партнеров сети. Для этого предъявите карту на кассе и попросите кассира использовать накопленные баллы для оплаты покупки. Курс списания 10 баллов = 1 рубль.

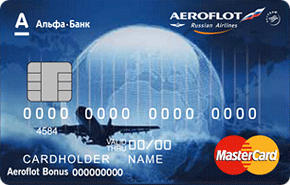

Кредитная карта «Аэрофлот-Бонус»

- Кредитный лимитдо 500 000 руб

- Беспроцентный период 60 дней

- Стоимость обслуживания 990 руб

- Минимальная процентная ставка от 23,99% годовых

- Комиссия за снятие наличных (мин. 500 руб.) — 5,9%

- Лимит снятия наличных 60 000 руб. в месяц

Преимущества карты «Аэрофлот Бонус»:

- 1,1 мили Аэрофлот Бонус за 60 руб / 1 $ / 1 €

- Авиабилеты, бизнес-класс, отели, аренда машин за мили

- 500 миль в подарок

- 0% за перевод для закрытия кредитных карт стороннего банка

Расплачиваясь этой картой, вы копите мили программы «Аэрофлот Бонус», чтобы потом использовать их:

- На полеты по всему миру с Аэрофлотом и 19 авиакомпаниями альянса SkyTeam

- На повышение класса обслуживания

- На товары и услуги партнеров программы

Карта рассрочки Альфа-банк #вместоденег

Весь мир в рассрочку по карте «Вместо денег»

- бесплатный выпуск и обслуживание

- принимают везде, даже за границей

- от 1 до 24 месяцев рассрочка без переплат

Прочие условия по карте рассрочки

- Период беспроцентной рассрочки – от 1 до 24 месяцев зависит от партнера.

- Снятие наличных с карты «#вместоденег» не предусмотрено.

- Процентная ставка за пользование кредитом в Период рассрочки – 0%. При несвоевременном погашении ежемесячного платежа Банк ежедневно начисляет 10 % годовых на несвоевременно погашенную часть основного долга по Кредиту на операции. Штраф за факт нарушения срока оплаты ежемесячного платежа – 500 руб.

Оформите сейчас и уже сегодня сможете купить все, о чем мечтали

- Заполните онлайн заявку на сайте за 5 минут

- Получите карту в ближайшем отделении Альфа банка

- Покупайте всё что хотите

В настоящее время онлайн-заявка для оформления этой карты недоступна – посмотрите другие предложения

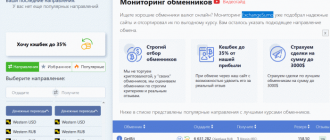

Подобрать кредитную карту

Сравните кредитные карты Альфа-банка с картами других банков

- Кредиты

- Вклады

- Микрозаймы

- Ипотека

- Рефинансирование

- Кредитные карты

- Дебетовые карты

- Для бизнеса

С помощью кредитных карт Альфа-банка физические лица могут оплачивать товары и услуги, накапливать кэшбэк и бонусы, получать дополнительные привилегии банка и партнеров. Условия действующих карточек на 2021 год – в списке ниже. Некоторые кредитки Альфа-банка доступны для онлайн-оформления, заявка заполняется на официальном сайте.

Кредитная карта Альфа-банка – на что обращать внимание

Перед тем, как оформить онлайн заявку на кредитную карту в Альфа-банке, внимательно изучите следующие параметры:

- беспроцентный (льготный) период – 60 дней;

- процентная ставка – от 10% в год;

- размер кредитного лимита – для карточек Альфа-банка составляет до 700000 рублей;

- категории начисления кэшбэка и других бонусов.

Заказать и получить кредитную карту банка Альфа-банк с льготным периодом может любой совершеннолетний гражданин РФ, имеющий регулярный доход.

Условия оформления кредитных карт Альфа-банка

Чтобы банковская кредитная карта Альфа-банка стала вашей, достаточно сделать 4 шага.

- Изучить условия предложений – в списке выше или на банковских сайтах.

- Выбрать подходящий вариант для ваших нужд.

- Оформить заявку на официальном сайте банка.

- Дождаться ее рассмотрения и ответа. При одобрении банк сообщит вам о дальнейших действиях.

К примеру, карточка «Карта «100 дней без %»» позволяет установить кредитный лимит до 500000 рублей. Ее льготный период – до 100 дней, а процентная ставка составляет от 11.9% годовых.

6 лучших кредитных карт Альфа-Банка

Written by MIRovaya • 22.10.2019 • 14 122 просмотров • 13 • Кредитные карты

» class=»wp_ulike_btn wp_ulike_put_image wp_post_btn_5353″>

Кредитные карты Альфа-Банка предоставляют удобную возможность пользоваться заемными деньгами. Они позволяют удобно оплачивать покупки и получать различные бонусы. При необходимости клиенту доступно также снятие наличных с кредитки. Все кредитки Альфа-Банка имеют грейс-период, пользуясь которым, можно избежать процентов по кредиту. Ассортимент кредитных карточных продуктов в банке довольно широкий. Перед заказом карточки надо обязательно ознакомиться с условиями по всем доступным предложениям и узнать обо всех их нюансах.

Тарифы и условия

Альфа-Банк предлагает различные виды кредиток. Они различаются бонусными программами и другими условиями. Каждый клиент может подобрать подходящую для себя кредитную карту из доступного ассортимента.

Все они имеют некоторые общие условия:

- Для получения не надо предоставлять обеспечение.

- Льготный период применяется как к покупкам, так и к операциям по выдаче наличных.

- Страховка оформляется по желанию клиента.

- Выпускаются только кредитки в рублях.

Ставки, доступные лимиты, стоимость обслуживания, кэшбэк для разных кредитных карт банка различаются довольно сильно. Самые популярные кредитки Альфа-Банка сравним в таблице.

| Кредитка | Годовое обслуживание | Кэшбэк |

| 100 дней без % | 590-6 990 р. | Нет |

| Alfa Travel | 990-2 990 р. | До 9% милями |

| CashBack | 3990 р. | До 10% деньгами |

| Аэрофлот | 990-11 990 р. | Программа Аэрофлот Бонус, До 2 миль за 60 р. |

| РЖД | 790-6490 р. | Программа РЖД Бонус, до 2 за 30 р. |

| Перекресток | 490 р. | До 3% бонусами Перекресток |

100 дней без %

Выпускается в 3-х вариантах: Classic (Standard), Gold и Platinum. Она ориентирована на тех, кто хочет максимально долго пользоваться деньгами банка без процентов. Стоимость обслуживания может составить от 590 до 6990 р. в год. Она зависит от категории пластика, наличия индивидуального предложения от банка. Бонусная программа по карте отсутствует.

- Увеличенный до 100 дней грейс-период. Он распространяется на любые типы операций.

- Лимит задолженности – до 500 тыс. – 1 млн р. Определяют его индивидуально, но максимальная сумма зависит от категории пластика.

- Возможность до 50 тыс. р. снимать наличными бесплатно. Этот лимит предоставляется ежемесячно.

- Доступна услуга по рефинансированию кредиток других банков. На эту операцию также предоставляют грейс-период.

- Ставка – от 11,99%. Точное ее значение определяется индивидуально.

Alfa Travel

Для любителей путешествовать, которые хотят экономить в поездках по максимуму. Это премиальная карточка Visa Signature, подчеркивающая статус своего владельца. Стоимость в зависимости от кредитного лимита и условий по кэшбэку составит 990-2990 р. в год. Минимальная ставка –23,99%.

- Возможный лимит кредитования – до 500-700 тыс. р.

- Кэшбэк 2-3 за все покупки и до 9% – за платежи на туристическом портале банка, начисляют вознаграждение милями.

- Льготный период до 60 дней.

- Бесплатная помощь в организации путешествий, отдыха с услугой консьерж-сервис.

- Привилегии от компании Visa.

CashBack

Наиболее интересна владельцам автомобилей, благодаря повышенному кэшбэку за АЗС. Может иметь лимит до 300 тыс. рублей и стоит 3990 р./год. Минимальная ставка составит 25,99%.

- Кэшбэк деньгами в размер 10% за АЗС, 5% – за кафе и 1% – за все остальное

- Скидки от партнеров банка в размере до 15%

- Грейс-период – до 60 дней

Для получения кэшбэка расходы за месяц по карте должны превышать 20 000 р. Максимум за 1 месяц банк может вернуть 3 000 р. от стоимости покупок.

Аэрофлот

Ориентирована на клиентов, которые часто совершают перелеты с компанией Аэрофлота и хотят получить дополнительные привилегии от авиаперевозчика. Она выпускается в 4 вариантах: Standard, Gold, Platinum, Black Edition, но можно заказать только пластик платежной системы MasterCard. Годовая плата за обслуживание зависит от категории карточки и составит 990 – 11990 р., а кредитный лимит может достигать 500000 – 1000000р. Минимальная ставка – 23,99%.

- Льготный период длительностью до 60 дней

- За каждые 60 р., которые клиент потратил на покупку, банк начисляет 1,1-2 мили Аэрофлот

- Бонус в 500-1000 миль за активацию пластика

- Возможность открыть накопительный счет АэроПлан и получать дополнительные мили за размещение средств

Накопленные мили можно расходовать на оплату авиабилетов или повышение класса при полетах с Аэрофлотом. Их можно также поменять на товары и услуги в партнерской сети.

Клиентам, которые предпочитают совершать поездки по РФ на поездах, Альфа-Банк предлагает кобрендинговую кредитную карту РЖД. Она выпускается в 3 вариантах: стандарт, голд, платинум. Доступен только пластик от платежной системы MasterCard. За обслуживание в год в зависимости от категории пластика придется заплатить ежегодно 790-6490 рублей. Минимальная ставка для всех кредиток РЖД одинаковая – 11,99%. Лимит может составить до 500000 – 1000000 рублей.

- 1,25-2 бонуса РЖД за каждые 30 р., израсходованных на оплату покупок

- 1000 бонусов в подарок при активации кредитки

- Грейс-период на любые операции длительностью до 60 дней

Накопленные бонус в программе РЖД можно использовать при приобретении билетов на поезда дальнего следования, а также «Сапсан».

Перекресток

Подойдет тем, кто часто делает покупки в одноименной сети продуктовых магазинов. Она выпускается с лимитом до 700 тыс. р. и ставкой от 23,99%. Обслуживание пластика обойдется всего в 490 рублей за год. При этом клиент по нему может пользоваться грейс-периодом до 60 дней как на покупки, так и на получение наличных.

Правила бонусной программы Перекресток:

- Накопленные баллы можно тратить в продуктовых магазинах Перекресток по курсу 10 баллов = 1 рублю.

- За 10 рублей, потраченных на покупку в Перекрестке, начисляют 3 балла, а за товары из любимых категорий – 7 бонусов.

- За 10 рублей, потраченных в других магазинах, начисляют 2 балла.

- За активацию пластика банк дарит 5000 баллов.

Требования к клиенту

Альфа-Банк выдает кредитные карточки исключительно совершеннолетним гражданам РФ. Потенциальный держатель кредитки при этом должен иметь постоянную регистрацию в одном из регионов присутствия финансового учреждения, а его стаж на последнем месте работы должен превышать 3 месяца.

Обязательно для получения кредитной карты надо представить паспорт и дополнительный документ (например, СНИЛС). Подтверждать доходы необязательно. Но наличие справки о доходах увеличит шансы на положительное решение по заявке и поможет получить более выгодные условия.

Замечание. Альфа-Банк также рассматривает альтернативное подтверждение дохода. Для этого можно представить СТС на машину, купленную недавно (возраст до 4 лет), полис ДМС, загранпаспорт с отметками о поездках за границу.

На что обратить внимание

Каждая заявка на кредитную карту рассматривается индивидуально. Банк может одобрить кредитку на условиях, отличающихся от запрошенных клиентом. Часто кредитный лимит изначально устанавливается небольшой. Если держатель активно использует кредитку и не допускает просрочек, то в дальнейшем лимит могут увеличить.

Клиенту надо обязательно знать также о следующих моментах:

- Платные услуги. SMS-уведомления по большинству карт стоят 59 р./месяц. Клиенту могут предложить и другие платные сервисы. Активировать или нет их каждый должен решать самостоятельно. Но часто менеджеры проставляют отметки о согласии с активацией услуг, даже не спрашивая.

- Кредитный лимит и льготный период возобновляются. При погашении задолженности средства, направленные на оплату основного долга, автоматически увеличивают доступный баланс. Ими можно сразу пользоваться для совершения операций. Грейс-период восстанавливается только после полного погашения долга по кредитке.

- Правила расчета льготного периода. В условиях указывается максимальная его продолжительность. Считается льготный период с момента совершения первой операции (например, оплаты товаров) после возобновления грейс-периода или активации пластика.

- Комиссия за выдачу наличных достаточно велика. Она составляет 3,9-5,9% (мин. 300-500 рублей). Расходы на обслуживания долга из-за нее могут существенно возрасти.

- Штрафы за просрочку. При нарушении сроков внесения ежемесячного платежа прерывается грейс-период, клиенту начисляют проценты с момента совершения операции. Кроме того, за просрочку придется заплатить неустойку по ставке 36,5% годовых. Начисляют ее ежедневно с момента пропуска платежа.

Как заказать

Заказать можно в любом офисе. Но значительно удобней сделать это через интернет. Для этого потребуется заполнить подробную онлайн-заявку на сайте. В ней надо указать следующую информацию:

- Ф.И.О., паспортные данные;

- сведения о зарплате, работе, адресе проживания;

- контактные данные.

Заполненная заявка сразу поступает в обработку. Решение по ней принимают в течение 1-2 часов. В редких случаях на анализ заявки банку может потребоваться 1-2 дня. Готовую карту можно забрать самостоятельно в офисе или получить через курьера.

Как пользоваться

Перед началом использования кредитки ее надо активировать. Это можно сделать через приложение, онлайн-банк или по телефону call-центра. После этого можно совершать по карте любые операции. Для оплаты в обычных торговых точках достаточно вставить карту в терминал и подтвердить оплату ПИН-кодом. Можно также просто приложить пластик к экрану устройства, если оно поддерживает оплату в одно касание.

Для удобства клиент может подключить карту к Samsung, Google, Apple Pay и платить за покупки телефоном или смарт-часов. При онлайн-покупках достаточно ввести реквизиты пластика в платежную форму. Дополнительно может потребоваться указать код из SMS. Снимать наличные можно в банкоматах любых банков. При необходимости конвертация в валюту отличную от рублей произойдет автоматически.

В чем подвох

Никаких особенных подвохов, как и большинстве аналогичных продуктов от конкурентов, нет. Но ставка по ним часто далеко не самая низкая. Кредитные карты действительно позволяют совершать покупки и снимать наличные за счет денег, предоставленных банком в кредит, получать бонусы и пользоваться беспроцентным периодом.

Если же клиент не успевает рассчитаться с долгом полностью, то ему придется платить немаленькие проценты. Удержаться в пределах сумм, которые легко и быстро погасить удается далеко не всем. Соблазн сделать «лишнюю» покупку слишком велик. А банку только этого и надо. Именно с этой целью он увеличивает лимиты для надежных клиентов.

Дополнительный заработок кредитная организация получает в виде комиссии с продавца. Она составляет в среднем 1-3% и делится между банком-эквайером и банком-эмитентом по правилам платежных систем. У кредиток есть еще 1 важный нюанс – правила возобновления льготного периода. Он начнется заново только после полного погашения долга («прохода через 0»). Если это правило не соблюсти, то опять же придется платить банку проценты за пользование деньгами.

Преимущества

Кредитки Альфа-Банка пользуются большой популярностью у россиян. Во многом это объясняется наличием у продуктов большого числа преимуществ. Среди них можно отметить следующие:

- Возможность выбрать карточку с удобной программой лояльности и получать кэшбэк.

- Льготный период действует не только оплату товаров, но и на получение наличных.

- Довольно большой возможный кредитный лимит.

- Удобное получение информации по задолженности через онлайн-банк, приложение на смартфоне.

- Возможность оформления без справок о зарплате.

- Удобное получение в офисе или через курьера.

Недостатки

Несмотря на все плюсы, кредитки Альфа-Банка нельзя назвать идеальными продуктами. У них можно отметить следующие серьезные недостатки:

- Индивидуальная ставка может оказаться довольно высокой. Максимальное ее значение банк не указывает.

- Высокая комиссия за выдачу наличных. Исключение составляет карта «100 дней без %», позволяющая 100 тыс. рублей за месяц снять бесплатно.

- Не совсем честный льготный период. Он возобновляется не с началом нового расчетного периода, а только после оплаты все задолженности по кредитке.

Отзывы клиентов

Практически все клиенты полностью довольны продуктом. Они отмечают, что за счет бонусов и льготного периода можно не только не переплачивать процентов, но и получать выгоду, оплачивая покупки кредитной карточкой, а затем погашая долг до момента окончания грейс-периода. Многим владельцам карточек нравится, что задолженность всегда видно в онлайн-банке и приложении, что позволяет постоянно держать ее под контролем. Быстро погасить долг можно также в онлайн-сервисах.

Некоторые негативные отзывы встретить все же можно. Они в основном исходят от клиентов, которые заранее не изучили условия продукта или не поняли их. Особенно часто держатели ошибаются в правилах грейс-периода.

Кредитные карты Альфа-Банка не только позволяют всегда иметь возможность воспользоваться заемными деньгами. Они отличаются довольно понятными условиями. При этом благодаря широкому ассортименту карточных продуктов клиент может выбрать для себя кредитку с подходящей бонусной программой и существенно экономить, совершая по ней повседневные покупки.

https://1000bankov.ru/karty/alfa-bank/