Рейтинг лучших кредитных карт 2021, какую выбрать

Топ-10 лучших кредитных карт:

Текущий рейтинг кредитных карт обновил состав участников в сравнении с прошлым годом. Новый список содержит актуальные предложения банков с обновленными условиями.

До перехода к обзору я хочу остановиться на таком ключевом моменте, как льготный период. Его не следует нарушать и необходимо в указанные сроки совершать минимальные платежи. Иначе вам придется платить проценту кредитодателю, и кредитная карта станет невыгодной в использовании.

Срок оплаты по кредиту строго зависит от того честный или нечестный беспроцентный период у вашей карты.

Карты, не вошедшие в обзор:

Вам также будет интересно

Помощь в получении кредита

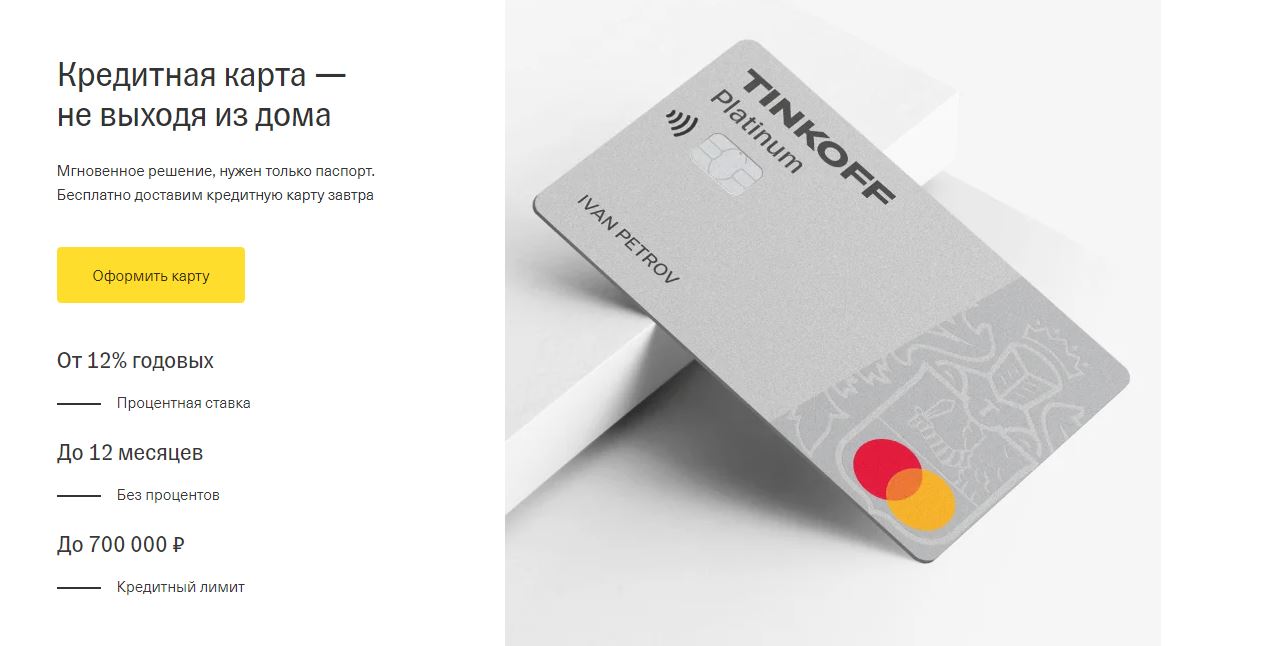

Tinkoff Platinum

- Кредитный лимит – до 700 000 рублей

- Беспроцентный период – до 55 дней

- Рассрочка – до 12 месяцев у партнеров

- Процентная ставка – от 12.9% до 29.9% годовых

- Кэшбэк – от 1% до 30%

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-оповещение – 59 руб/мес

- Обслуживание карты – 590 рублей в год

- Погашение кредитов сторонних банков – ставка 0% и 120 дней льготного периода

Возглавляет Топ-10 продукт банка Tinkoff. Карта Platinum позволяет рефинансировать кредит, оформленный в другом финансовом учреждении. Вы можете погасить его и 120 дней не платить проценты. Грейс-период кредитки длится 55 дней, а длительность рассрочки в партнерских организациях может достигать 12 месяцев.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

За любые приобретения по карте пользователь получает возврат в 1%. Если будет спец. предложение Тинькофф, максимальный размер кэшбэка вырастает до 30%! Возврат начисляется баллами (1б. =1 руб.). На накопленную сумму владелец пластика имеет право приобрести билеты, расплатиться в кафе и пр.

Есть возможность для бесконтактных платежей. Можно использовать не только карту, но и смартфон. За СМС оповещения в месяц надо заплатить 59 руб., а за страховую защиту – 0,89% от задолженности.

Платежный инструмент доставляется клиенту курьером со всеми мерами предосторожности, применяемыми в текущей ситуации.

Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными. Обналичить деньги без комиссии не получится.

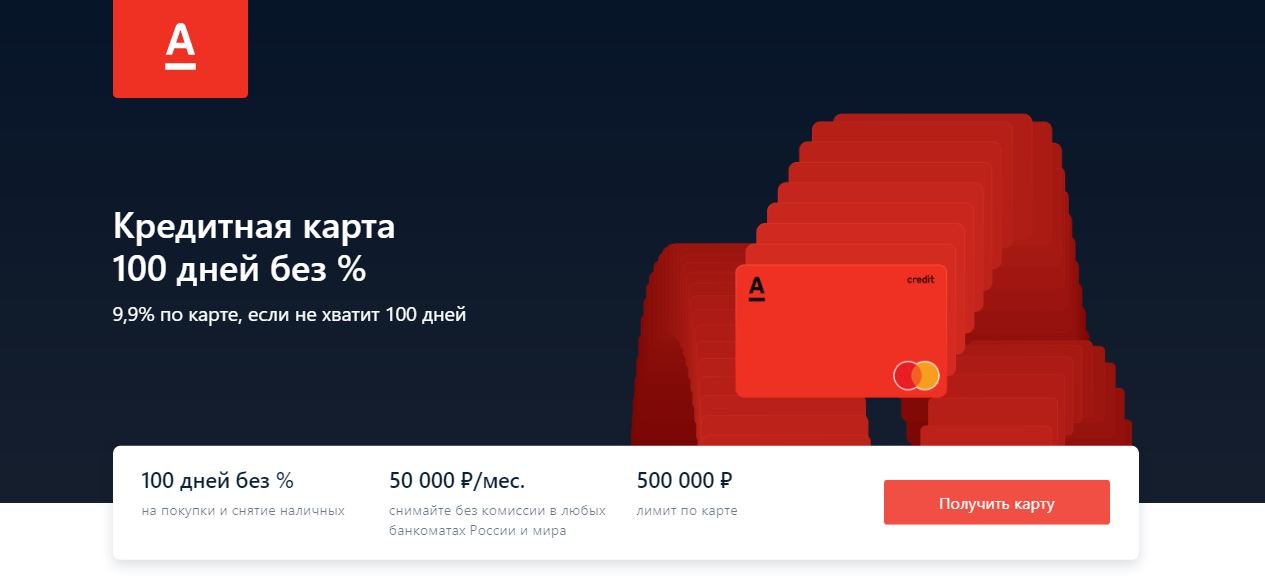

Альфа-Банк 100 дней без процентов

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период – до 100 дней

- Процентная ставка – от 11.99% годовых (9,9% в первые 100 дней)

- Снятие наличных:

- Бесплатно – 50 000 рублей в месяц

- Выше 50 000 руб – от 3.9%, мин. 300 рублей

- СМС-оповещение – 99 руб/мес (в первый месяц — бесплатно)

- Обслуживание карты – от 590 рублей в год

- Рефинансирование кредита других банков

Любителям наличных денег я рекомендую платежный инструмент Альфа-Банка. Он позволяет ежемесячно снимать до 50 тыс. без комиссий. Можно и больше, до 300 тыс., но тогда придется заплатить дополнительную сумму в размере от 3,9%, но минимум, 300 руб (зависит от типа вашей карты)

Грейс-период длится 100 дней и в это время необходимо вносить минимальный платеж. Его размер – до 10% от долга.

Кэшбэк отсутствует. Дополнительные ежемесячные расходы:

- СМС оповещение — 99 руб./мес

- Страхование жизни/здоровья — 1.2408% от размера долга. Услуга добровольная

- Оплата услуг ЖКХ — 29 руб./операция

Карта «100 дней без%» дает возможность погашать задолженность другому кредитору без комиссии. Осуществляется один платеж. Платежный инструмент заказывается в онлайн-режиме (смотрите ссылку в описании к ролику) и он доставляется заказчику в указанное место в оговоренное время.

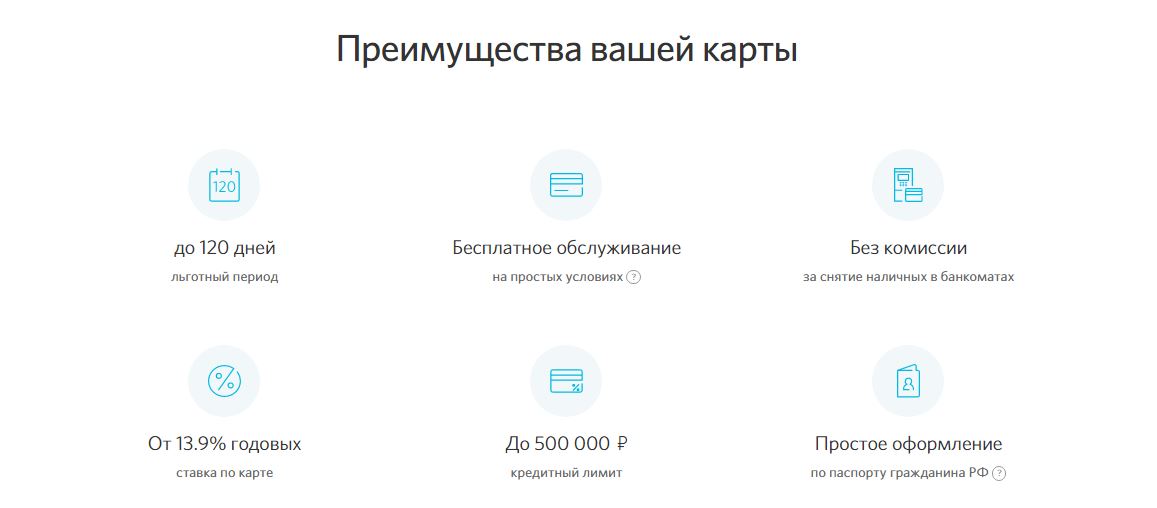

120 дней от банка Открытие

- Кредитный лимит – до 500 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 13,9 до 29,9%

- Снятие наличных – без комиссии

- СМС-оповещение – 59 руб/мес

- Обслуживание – бесплатно (при выполнении условий)

Кредитная карта «120 дней без %» имеет 120-дневный грейс-период. В это время размер минимальных платежей составляет 3% от долга. За обслуживание платежного инструмента кредитодатель сразу забирает 1 200 руб. Если владелец пластика желает вернуть эту сумму, надо ежемесячно выполнять банка Открытие: расходы по карте обязаны превышать 5 тыс./мес. Тогда ежемесячно финансовое учреждение будет возвращать 100 руб.

Разрешается обналичивание средств в любых банкоматах. Кэшбэк отсутствует. Если этот факт вас огорчает, но вы хотите быть клиентом именно банка Открытие, рекомендую кредитную карту Opencard.

Плата за обслуживание карты и её выпуск отсутствует. Не надо платить и за перевыпуск платежного инструмента даже при его утере и другим причинам, произошедшим по инициативе владельца пластика.

В банкоматах банка разрешается каждый месяц без комиссии снимать с карты до 50 тыс. Однако при обналичивании грейс-период теряет силу, а держателю банковского продукта придется возвращать обналиченную сумму по годовой ставке в 34,9%!

Это слишком много. Поэтому я рекомендую обналичивать небольшую сумму на короткий промежуток времени. Допустим, 30 тыс. на 7 дней. Тогда через неделю надо будет дополнительно вернуть банку всего 200 руб.

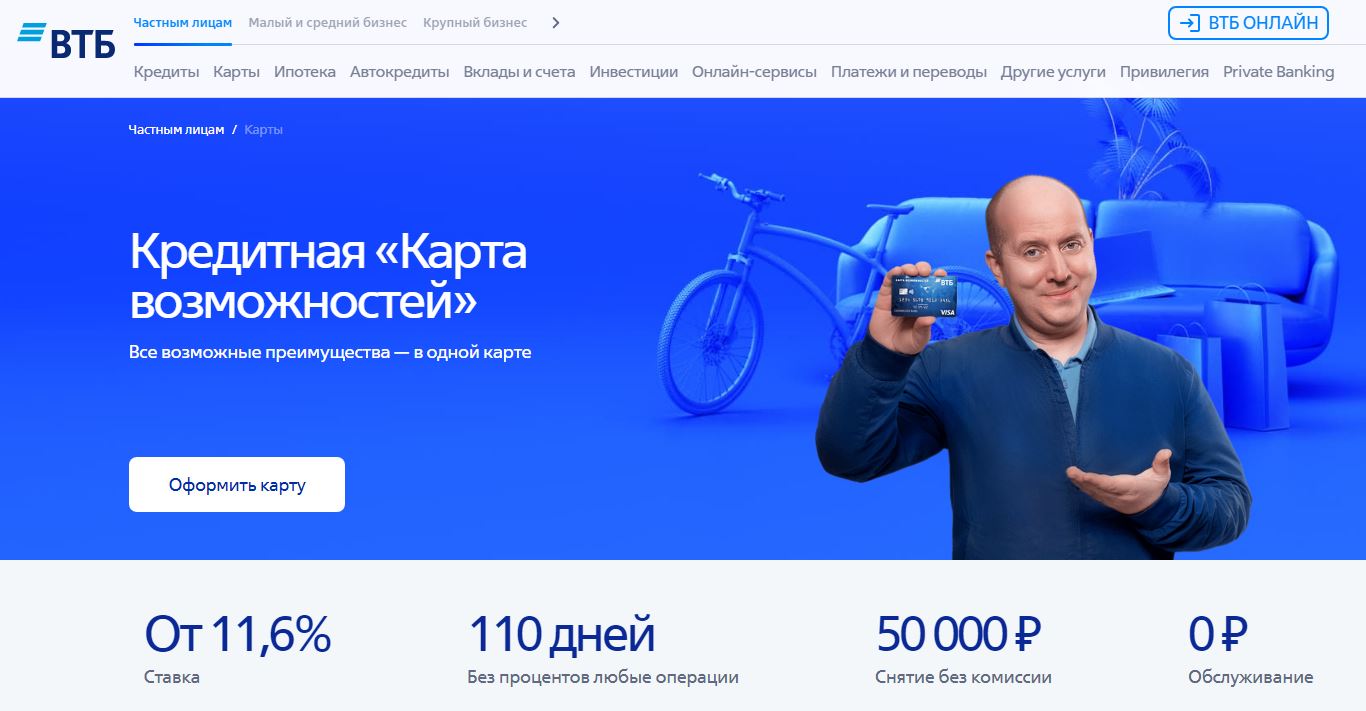

Карта Возможностей от ВТБ

- Лимит – 1 млн. руб.

- Обслуживание – бесплатное

- Минимальная ставка – 11,6 на покупки и 31,9% на обналичивание (расходы по карте за месяц обязаны превышать 5 тыс.)

- Грейс период – до 110 дней на покупки и первые 60 дней на переводы/обналичивание средств

- Минимальный платеж – 3% от долга + проценты, если не удалось выполнить погашение в 110 дней

- Кэшбэк – от 1,5 до 15%

- Обналичивание: без комиссии — до 50 000 руб. в месяц в банкоматах банка ВТБ

- Переводы – 5,5% за безналичные операции , но минимальная сумма не должна быть меньше 300 руб.

Максимальный лимит по «Карте Возможностей» ВТБ 1 млн. Сумма внушительная, но эту сумму получат только клиенты с безупречной кредитной историей (КИ) и хорошим официальным ежемесячным доходом.

Кредит в 100 тыс. банк может предложить неработающим пенсионерам.

Грейс период длится 110 дней и он имеет силу на любые операции. Однако он разделен на два временных отрезка. Первые 90 дней держатель карты имеет право приобретать товары, в оставшиеся 20 дней — возвращать долг.

Льготный период всегда стартует 1-го числа месяца, в котором осуществлена покупка. Два следующих месяца необходимо выплачивать 3% от размера долга, в третий месяц – полностью погашать задолженность. Поэтому приобретения я рекомендую делать в начале месяца.

К ставке учреждение предлагает дисконт, снимая с нее 3 пункта в первый месяц. Если держатель банковского продукта ежемесячно будет тратить 30 тыс., ВТБ сохранит пониженную ставку.

Стандартный кэшбэк — 1,5% от цены товара. При покупках в партнерских магазинах бонусы могут подняться до 10 раз.

Минимальный рабочий стаж – 30 дней. Чем он выше, тем на большую сумму может рассчитывать кредитополучатель.

Система 3D- Secure гарантирует безопасность бесконтактных платежей по технологиям:

- Visa — PayWave;

- MasterCard — PayPass;

- МИР — Бесконтакт.

- При превышении ежемесячного лимита в 50 тыс. удерживается сбор в размере 5,5%;

- Процентная ставка не фиксированная. Все зависит от ВТБ. Один заемщик может получить минимальную ставку, другой – максимальную;

- Не каждый кредитополучатель получит максимальный кредит в 1 млн. Нужно работать официально и подтверждать доход справкой. Исключение делается только для клиентов банка, получающих в ВТБ зарплату/пенсию;

- Кэшбэк начисляется баллами (1б. = 1 руб.), но его разрешается использовать в партнерских магазинах и только на российской территории. Исключение делается лишь интернет-магазинам.

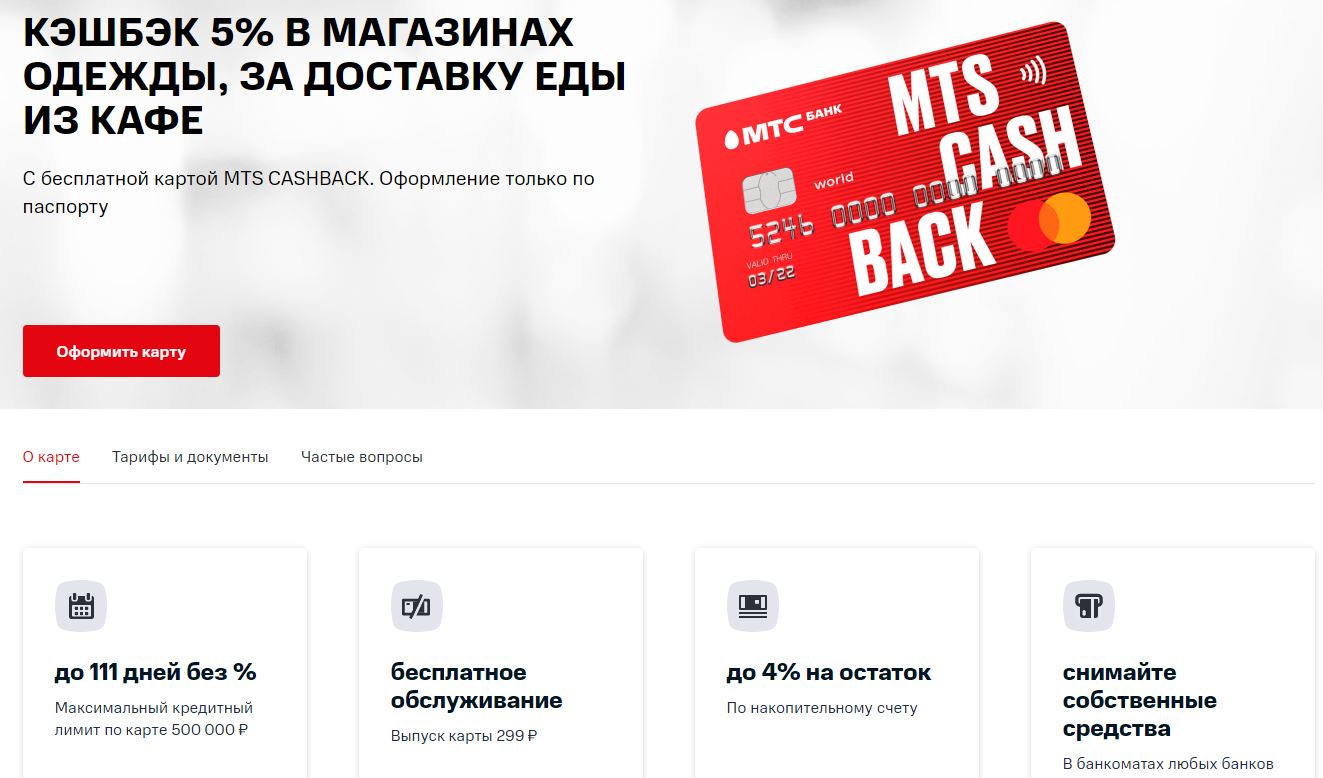

МТС Cashback

- Кредитный лимит – до 500 000 рублей

- Беспроцентный период – до 111 дней

- Процентная ставка – от 11,9 до 25,9%

- Кэшбэк – от 1% до 25%

- Снятие наличных – свои средства без комиссии, заемные 1.9% , мин. 699 рублей

- СМС-оповещение – 59 руб/мес

- Выпуск карты – 299 рублей

- Обслуживание – бесплатно

В одном из своих обзоров я уже рассказывала про карту Cashback от МТС. Тогда речь шла о дебетовом варианте. Однако это универсальный продукт можно использовать в качестве кредитной карты с грейс-периодом до 111 дней. Минимальный платеж – 5% от задолженности, однако сумма обязана превышать 100 руб.

Выпуск платежного инструмента обойдется его держателю в 299 руб., но обслуживание бесплатное.

Обналичивать средства не разрешается. Программа лояльности предполагает кэшбэк:

- 1% — с любых приобретений;

- 5% — категории Одежда, Еда и Дети;

- 25% — в партнерских организациях.

Заработанные бонусы владельцы карты имеют право использовать в системе МТС:

- Мобильная связь;

- Салоны оператора;

- Интернет-услуги.

Ежемесячное СМС-информирование стоит 59 руб.

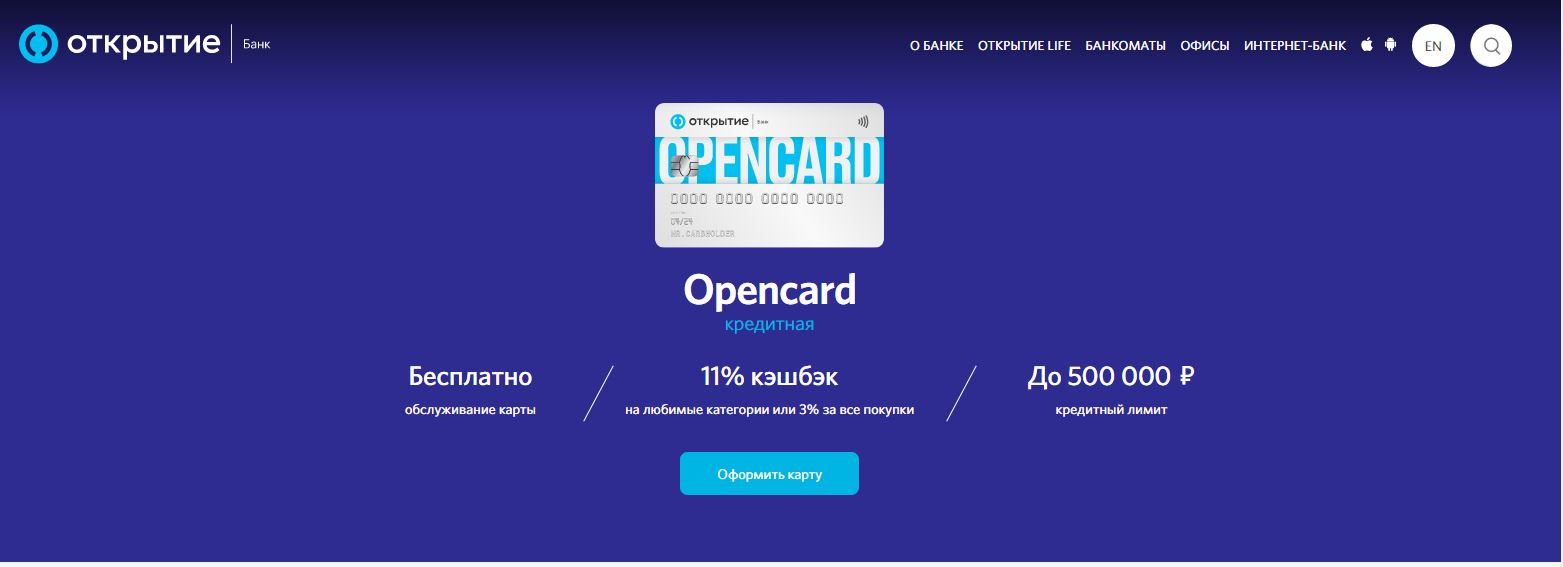

«Opencard» от банка Открытие

- Кредитный лимит – до 300 000 рублей

- Беспроцентный период – до 55 дней

- Процентная ставка – от 13,9 до 29,9%

- Снятие наличных – 3,9% + 390 руб

- Кэшбэк — до 11%

- СМС-оповещение – 59 руб/мес

- Обслуживание – бесплатно

Выпуск карты Opencard обойдется её владельцу в 500 руб. Однако он её сразу вернет. Достаточно провести одну безналичную операцию. Если сумма покупок составит 10 тыс. руб., 500 руб. банк перечислит на бонусный счет.

Грейс-период карты Opencard длится 55 дней. Предлагается кэшбэк в 3/11% за приобретения любые/в определенной категории. Ежемесячно их можно менять.

Возврат до 3% выполняется банком, если держатель карты ежемесячно:

- Совершает платежи в мобильном/интернет банке. Сумма не имеет значения;

- Осуществляет внешние переводы в мобильном/интернет банке. Сумма не имеет значения;

- Сохраняет на счетах банка от 500 тыс. руб.

Для получения кэшбэка в 11% в выбранной категории плюс 1% на прочие приобретения, необходимо выполнять первые два пункта, указанные выше, а также выбрать категорию:

- Транспорт;

- Кафе/рестораны;

- Путешествия;

- Красота и здоровье.

За обналичивание средств предполагается комиссия.

Карта рассрочки Халва

- Кредитный лимит – до 350 000 рублей

- Беспроцентный период – до 36 месяцев

- Процентная ставка (после льготного периода) – 10% годовых

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-информирование – бесплатно

- Обслуживание карты – бесплатно

Халва – карта рассрочки. Её владелец имеет право оплачивать товары/услуги в определенных магазинах. Однако их количество с каждым годом увеличивается. Отметим такие крупные торговые сети, как:

- Пятерочка;

- Эльдорадо;

- Перекресток;

- Рив Гош и пр.

Беспроцентный период – до 3 лет. При наличии задолженности требуется внесение ежемесячных платежей. Долг в равных долях делится на количества месяцев рассрочки.

Халва является кредиткой, однако её держателю разрешается вносить на счет свои деньги и использовать банковский продукт как дебетовую карту. Это позволит получать кэшбэк до 6% и 5% годовых на остаток.

Платежный инструмент не требует оплаты за обслуживание, и он доставляется в любую точку РФ.

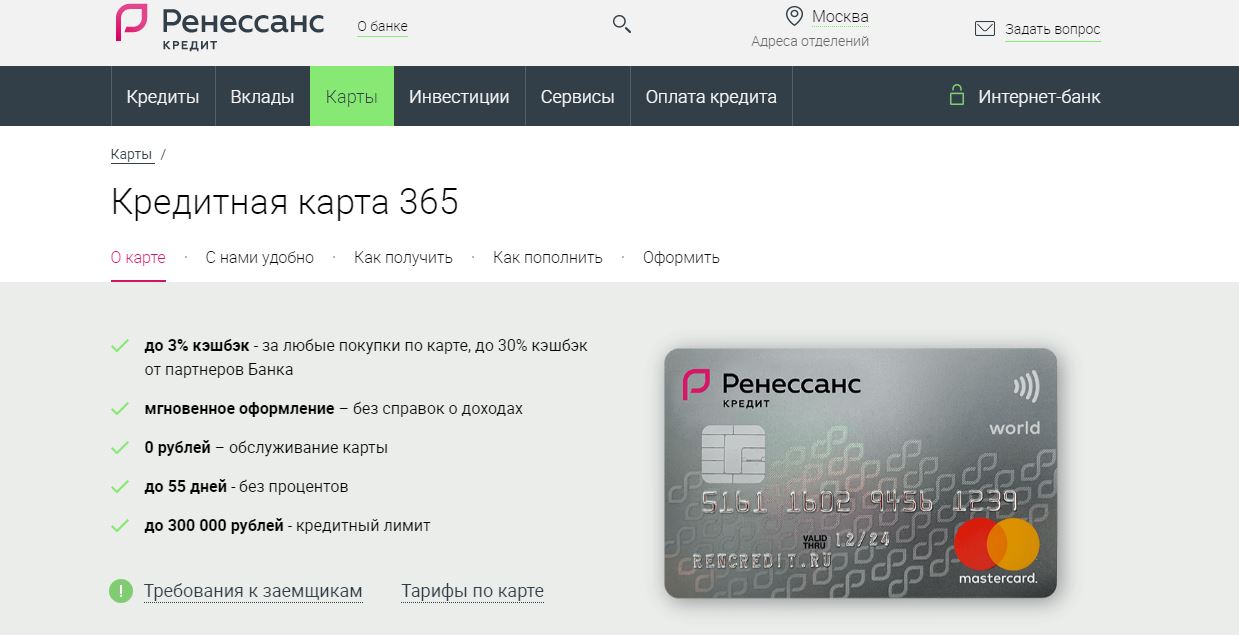

Карта 365 от банка Ренессанс Кредит

- Кредитный лимит – до 300 000 рублей;

- Беспроцентный период – до 55 дней;

- Процентная ставка – от 23,9%;

- Кэшбэк – до 3%;

- Снятие наличных – 2.9% + 290 руб;

- СМС-оповещение – 59 руб/мес

- Выпуск карты – бесплатно

- Обслуживание – бесплатно в первый год. Далее — при выполнении условий

Кредитную карту «365» могут оформить россияне в возрасте 24-65 лет, имеющие квартальный стаж на последнем рабочем месте.

В первый год банк Ренессанс не берет плату за обслуживание. Начиная со второго года, придется платить 99 руб. Расходов можно избежать, совершая расходы в месяц на сумму от 10 тыс. руб.

Размер кэшбэка зависит от суммы ежемесячных покупок:

- 1%: до 15 тыс.

- 1.5%: 15 – 75 тыс.

- 3%: от 76 тыс

Грейс-период длится 56 дней.

#МОЖНОВСЁ от Росбанка

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период – до 62 дней

- Процентная ставка – от 25,9% годовых

- Кэшбэк – до 10%

- СМС-оповещение об операциях – 60 руб/мес

- Снятие наличных – 4,9% + 290 рублей

- Обслуживание карты – бесплатно (при соблюдении условий)

Росбанк предлагает потребителям карту #МОЖНОВСЁ. Её льготный период составляет 62 дня. Первый месяц платежный инструмент не требует платы за обслуживание. Начиная со второго месяца, нужно ежемесячно платить 99 руб. либо совершать покупки на сумму от 15 тыс., чтобы избежать расходов.

Владельцам карты Росбанк предлагает два варианта кэшбэка:

- До 10% — в выбранной категории плюс 1% на покупки в прочих категориях;

- Оплата стоимости билетов и номеров в отелях Travel-бонусами. Операцию необходимо совершать с помощью приложения Росбанка на сайте OneTwoTrip.

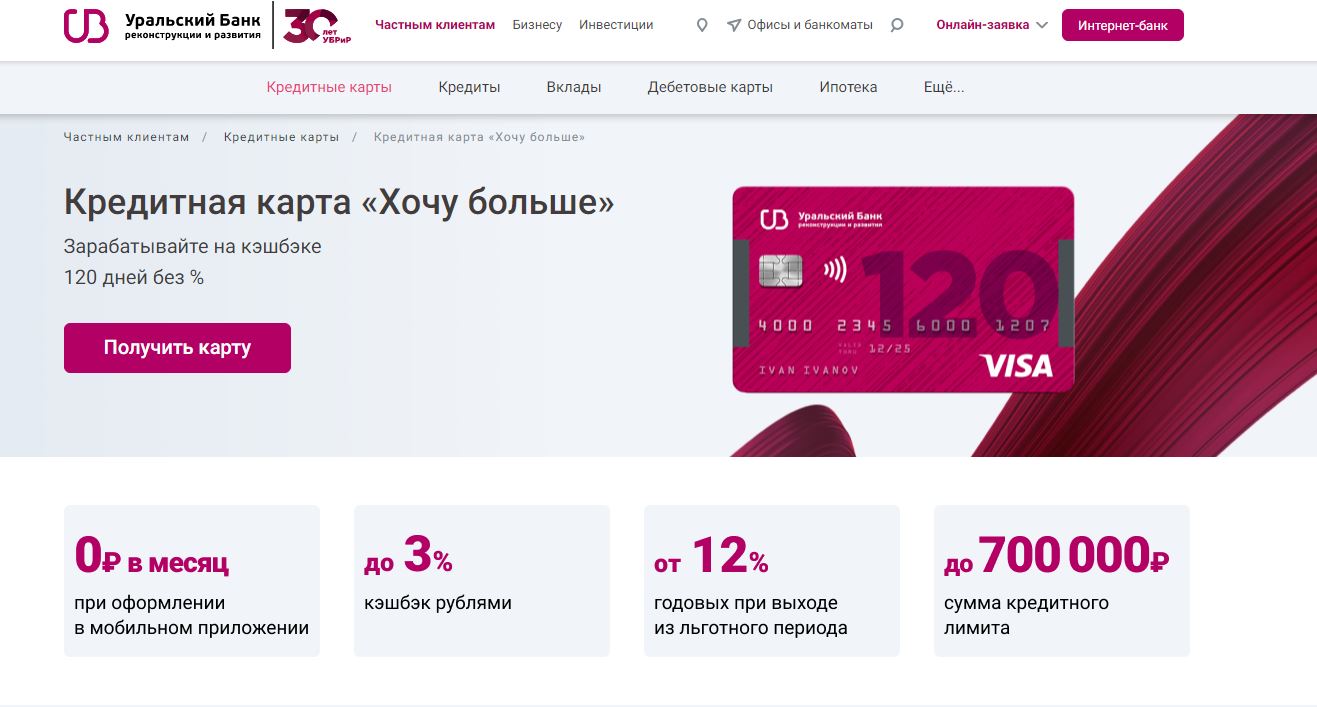

УБРиР «Хочу Больше»

- Кредитный лимит – до 300 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 12 до 28,8%

- Кэшбэк – до 3%

- Снятие наличных: 3,9% + 390 руб

- СМС-оповещение – 50 руб/мес

- Обслуживание – 99 руб/мес

За обслуживание УБРиР берет в месяц 99 руб. Право на возврат держатель банковского продукта получает при безналичных платежах на сумму 10 тыс./мес. Кэшбэк зависит от категории. Он составит:

- 3% — «Авиабилеты, аэропорты», «Гостиницы»;

- 2% — «Салоны сотовой связи, кабельные услуги», «Дом, ремонт», «Бытовая электроника»;

- 1% — прочие приобретения.

Начисление производится на каждые 100 руб. покупки. Что плохо, округление идет в пользу банка. Если сумма вашей покупки составит 199 руб., кэшбэк будет не 2, а 1 руб.

Есть и ограничение в месяц. Максимальная сумма кэшбэка не может превышать 2 500 руб.

Банковский продукт УБРиР «Хочу Больше» имеет 120 дней грейс-периода. Схема минимальных платежей, а это 1% от долга плюс сбор на обслуживание, показана на странице платежного инструмента. Для перехода на неё достаточно нажать на ссылку в описании.

Нужно обязательно вернуть долг банку за 4 месяца. Иначе минимальная ставка на задолженность вырастет на 12%.

В завершении перечислим дополнительные карты, условия которых могут вам подойти:

- Tinkoff Drive. Она предназначена для владельцев автомобилей. На автоуслуги и заправку на АЗС будет повышенный кэшбэк;

- Карта рассрочки Свобода. Это банковский продукт от Home Credit с бесплатным обслуживанием. На покупки в партнерских магазинах дается до 10 месяцев рассрочки;

- «Умная карта». Это платежный инструмент Газпромбанка с повышенным возвратом в выбранной категории. За покупки по карте начисляются мили. Льготный период длится два месяца;

- Русский Стандарт Платинум. Можно получить кредит до 300 тыс., беспроценто обналичивать средства и брать рассрочку под 0% до двух лет;

- «120подНоль». Платежный инструмент Росбанка с лимитом до 1 млн. и грейс-периодом до 120 дней;

- Card Credit Plus. КЕБ (Кредит Европа Банк) предлагает продукт с моментальным выпуском и лимитом до 600 тыс. Обслуживание бесплатное, обналичивание средств, даже за пределами РФ, будет без комиссии.

- Яндекс Плюс. Совместный продукт Альфа-Банка и Яндекс. Первый год не надо платить за обслуживание. Кэшбэк – до 10%, но можно оплачивать только сервися Yandex. В первые 100 дней ставка будет фиксированной (9,9%).

Лучшие кредитные карты 2021 года

Если дебетовые карты вызывают меньше вопросов, то поиск выгодной кредитки озадачит каждого заемщика. Не всегда очевидны выгодность, удобство и польза кредитных карт. Появление новых продуктов и методов привлечения клиентов только усложняют поиск достойного варианта. Давайте вместе отыщем и подберем лучшие кредитные карты в 2021 году. А также узнаем, как правильно ими пользоваться, и можно ли на них заработать.

Подборка лучших кредитных карт 2021 года: ТОП-12 предложений

Как найти лучшие кредитные карты 2021 года

Поиск лучших кредитных карт в 2021 году – непростая работа. Каждый банк России имеет десятки продуктов в своей линейке. Попробуй определить лучшую, когда их столько много. Но это занятие поможет сэкономить несколько тысяч рублей и не пожалеть об оформлении в дальнейшем.

Найти лучшую кредитную карту не так уж и сложно. Для этого необходимо:

- Определиться с приоритетными критериями. У каждого человека свои запросы и понимание выгодности. А поскольку лучшей кредитки, отвечающей абсолютно всем требованиям потребителя, просто не существует, приходится отдавать приоритет определенным характеристикам: процентная ставка, льготный период, кредитный лимит, наличие рассрочки, недорогое обслуживание, кэшбэк за покупки прочее.

- Решить, для какой цели собираетесь оформить карту: для денежного резерва, оплаты товаров в магазинах и услуг, переводов, путешествий и т.д.

- Объективно оценить материальное положение. Оформление даже самых выгодных кредитных карт – серьезный шаг с возможными финансовыми рисками и потерями. Вы должны быть уверены, что вам хватит средств на обслуживание.

- Подобрать подходящее предложение из нашего рейтинга кредитных карт 2021 года, воспользовавшись сортировщиком и онлайн-калькулятором, чтобы рассчитать минимальный платеж. После витрины предложений вашему вниманию также представлен специальный подборщик кредитных карт по выбранным вами параметрам. После этого останется перейти на официальный сайт выбранной организации и оформить самую выгодную кредитную карту онлайн.

Какие существуют лучшие кредитные карты в 2021 году

Эксперты сайта Взять Кредит! оценили десятки банковских предложений, сравнили ТОПовые кредитные карты, чтобы определить лучшие. В ходе анализа каждой программы выявлено немало подводных камней и особенностей, влияющих на пользовательский опыт. Во внимание мы брали кредитные карты банков, которые имеют лицензию ЦБ РФ, пользуются популярностью у российских граждан.

По итогам исследования был составлен список кредиток на выгодных условиях с длительным льготным периодом, большим лимитом, умеренными ставками, кэшбэком и другими «плюшками».

Какая кредитная карта самая лучшая в 2021 году

Ответить себе на вопрос о том, какую кредитную карту в 2021 году лучше оформить, каждый пользователь должен сам. Это дело индивидуальное, и даже отзывы не должны формировать ваше мнение. Вы не найдете идеальный вариант, который соответствовал бы всем предпочтениям. Следует выявлять предложения по отдельным параметрам.

Согласно данным компаний Tiburon и Google, в первую очередь клиентов привлекают такие характеристики кредитных карт банков, как:

- бренд;

- возможность подачи онлайн-заявки и получения кредитной карты доставкой курьером;

- оформление продукта без справки о доходах;

- наличие рассрочки и беспроцентного периода;

- выгодная бонусная программа.

Источник: thinkwithgoogle

Главным требованием при выборе является процентная ставка. Не меньше волнует обслуживание карты. Оно должно быть недорогим, а в идеале – бесплатным. Также желанные характеристики заемщиков – это отсутствие комиссии за снятие наличных, скидки, большой лимит, быстрое и простое оформление, лучшие условия кэшбэка, одобрение без отказа лицам с плохой кредитной историей.

Но все же, какую кредитную карту выбрать в 2021? Если вы решили, каким критериям должна отвечать кредитка, прежде чем отправить онлайн заявку, уточните:

- Условия, предлагаемые банками, по операциям, совершаемым вами чаще всего (лимиты, комиссии).

- Функционал (набор функций и возможностей).

- Насколько удобным является мобильное приложение, онлайн-банкинг.

- Время на рассмотрение заявки, особенности оформления кредитной карты.

- Возможность выпуска именного пластика.

- Требования к заемщикам, документам.

- Качество обслуживания.

- Наличие банкоматов.

- Платежные системы.

Проанализируйте полученную информацию и сравните банковские предложения по всем этим пунктам в совокупности. Так вы точно поймете, какая кредитная карта самая выгодная для вас лично.

Важную роль играет репутация эмитента. Чтобы избежать проблем в будущем, смотрите на тарифы программ крупнейших проверенных банков. А отдать предпочтение следует учреждению, где есть вклад, дебетовая карта для начисления зарплаты или положительная кредитная история. Тогда вас будут ждать лучшие условия кредитования, не придется предоставлять большой пакет документов и долго ждать проверки.

Сравнение топовых кредитных карт разных банков по основным параметрам

Мы учли максимальное количество распространенных критериев выбора, мнения потребителей и составили на их основе рейтинг лучших кредитных карт 2021 года.

1. 100 дней без процентов Альфа-Банка — по совокупной оценке

Вы не прогадаете, оформив самую выгодную кредитную карту – 100 дней без процентов Альфа-Банка. У нее, конечно же, есть свои недостатки, но их гараздо меньше, чем преимуществ. 100 дней без процентов – выбор многих россиян. Ее называют лучшей, потому что:

- предоставляется большой возобновляемый льготный период не только на покупки, но и на снятие наличных, переводы;

- выпуск и доставка осуществляются бесплатно;

- нет комиссии за снятие наличных, если в месяц снимать в банкоматах не более 50 тыс. руб.;

- с помощью кредитки можно закрыть невыгодные кредитные карты других банков;

- получить ее можно в возрасте с 18 лет;

- лимит достигает 500 000 руб.;

- базовая ставка равна 11,99%. Ее вместе с лимитом определяют индивидуально для каждого клиента;

- до 50 тыс. руб. дают по паспорту. Для получения 50 000 — 200 000 руб. не нужно подтверждать доход. Понадобятся 2 документа, подтверждающие личность;

- можно заказать пластик моментального выпуска и получить его в тот же день или на следующий. По желанию заемщика происходит выпуск именной карты;

- решение по онлайн-заявке известно через несколько минут;

- зарплатным клиентам делают спецпредложения.

Альфа-Банк выпускает кредитные карты Visa и Mastercard в трёх разных категориях: классические, золотые и платиновые. Отличие в лимите и условиях обслуживания.

- плата за обслуживание счета – от 590 руб. в год. Но Альфа-Банк нередко проводит акции, благодаря которым отменяется комиссия за первый год или на весь срок действия кредитной карты. На то 100 дней без процентов и лучшая, что можно сэкономить на обслуживании;

- высокая комиссия за снятие наличных при превышении месячного лимита – 5,9% от суммы;

- навязывание страховки;

- отсутствие бонусных программ;

- обязательный доход – от 5000 – 9000 руб.

2. Платинум Тинькофф Банка — без отказа

Платинум – лучшая кредитная карта в линейке Тинькофф Банка. Ее ценят за:

- высокий лимит – до 700 тыс. руб.;

- низкую ставку – от 12% годовых;

- наличие рассрочки – 1-12 мес.;

- большой кэшбэк от партнеров по спецпредложениям – 3-30%, за остальные покупки – 1%;

- наличие льготного периода – до 55 дней;

- оперативную доставку;

- легкость оформления – по паспорту даже при наличии временной регистрации;

- быстрый ответ по онлайн-заявке;

- бесплатный выпуск и пополнение через партнерскую сеть;

- возможность рефинансирования других кредитных карт с грейс-периодом 120 дней.

Несмотря на то, что Платинум для большинства клиентов Тинкофф Банка стала лучшей кредитной картой в 2021 году, у нее есть минусы:

- нужно платить за обслуживание – 590 руб. в год. Это небольшая комиссия, если сравнивать ее с платой по другим кредиткам. К тому же, ее не списывают, если держатель не пользуется кредитной картой;

- снимать наличные дорого. Комиссия составляет 2,90% от величины операции + 290 руб. Также начисляют за наличные операции повышенный процент 30-49,90%;

- новым клиентам на первых порах дают небольшой лимит. При активном использовании и достаточном доходе банк его постепенно увеличивает;

- льготный период не распространяется на наличные операции;

- минимальный платеж может достигать 8%, а у других кредиторов – 3-5% от суммы задолженности. Но платеж определяется индивидуально, и в вашем случае может быть меньше;

- баллы, начисляемые в рамках программы лояльности, используются для возврата денег с ж/д билетов, покупок в кафе и т.п. При этом кредитную карту неоднократно называли лучшей в категории «Максимальная выгода по Cashback».

Если вам нужна кредитная карта без отказа, подавайте заявку на Платинум Тинькофф Банка. В 2020 г. наряду с «100 дней без процентов» Альфа-Банка ее одобряли чаще остальных.

3. Хочу больше от УБРиР – с длительным льготным периодом

Одной из лучших кредитных карт с длительным льготным периодом признана «Хочу больше» УБРиР. Карту в 2020-2021 гг. можно рекомендовать по следующим причинам:

- при выходе из ЛП устанавливается приемлемая ставка – от 12%. Низким процентом банк порадует своих клиентов;

- с покупок возвращают до 3% кэшбэком (определенные категории, за остальные – 1% в руб.), если тратить от 10 000 руб.;

- за выпуск отсутствует комиссия;

- до 120 дней можно не платить проценты;

- лимит устанавливают в рамках 30 000 – 700 000 руб.;

- минимальный платеж не превышает 1% от суммы долга;

- заявка на кредитную карту УБРиР рассматривает в течение 15 мин.;

- пластик привозят на дом или в офис;

- оформить кредитку могут граждане, чей возраст ≥ 19 лет. Способов оформления несколько: через интернет с компьютера или смартфона, в отделении.

Перейдем к ложке дегтя:

- доступ к лимиту заемщик получает на следующий день;

- есть комиссия за снятие наличных – 3,9% + 390 руб., обслуживание – 99 руб. в мес., смс-информирование – 50 руб.;

- максимальное значение процентной ставки равно 27,80% годовых;

- категории повышенного кэшбэка неуниверсальные. За месяц он начисляется в размере не более 2 500 руб.

4. МТС Cashback – с доходом на остаток

Лучшей кредитной картой в 2021 году МТС Cashback можно назвать чуть ли не по всем важным параметрам. Посмотрите, сколько у нее преимуществ.

| + | — |

| лимит – до 500000 ₽ | платный выпуск – 299 ₽ |

| до 111 дней без процентов | ежемесячный платеж – 5% от суммы задолженности |

| бесплатное обслуживание при оформлении онлайн | лимиты на снятие наличных |

| доход по накопительному счету до 6,5% | навязывание страховки |

| снятие собственных средств без комиссии в любых банкоматах | комиссии при снятии кредитных средств в банкоматах/кассах с использованием пластика – 1,9% от суммы (минимум 699 ₽) |

| кэшбэк 5% в магазинах одежды, за доставку еды | платные переводы на карту другого банка – 15 ₽ |

| оформление по паспорту с 20 лет | |

| сравнительно низкая ставка – 11,9 – 25,9% | |

| оперативное рассмотрение заявки | |

| пополнение со счетов физлиц и карт других банков без комиссии | |

| доставка |

МТС Cashback хороша тем, что является универсальной. Ее можно использовать как кредитную, так и дебетовую. Даже некоторые ее недостатки несущественны. Например, такую низкую комиссию за снятие кредитных денег вы не найдете в другом банке. За выпуск – тоже, учитывая, что карточный счет вам будут обслуживать бесплатно.

Максимальный размер вознаграждения, который можно получить в месяц, равен 10 000 ₽. С категорий повышенного кэшбэка возвращают до 5%, партнеры банка дают до 25%, а другие покупки принесут 1%. Бонусы, к сожалению, можно потратить только на услуги связи МТС, приобретение смартфонов и прочих товаров в салонах оператора.

5. 110 дней без процентов Райффайзенбанка — по условиям кредитования

В рейтинге топовых кредитных карт 2021 года нашлось место продукту Райффайзенбанка. Его кредитка 110 дней без процентов примечательна:

- высоким кредитным лимитом – до 600 000 руб.;

- получением в день обращения;

- бесплатной доставкой;

- наличием скидок и кэшбэка от платежной системы и партнеров Райффайзена;

- озвучиванием решения спустя 2 мин.;

- длительным беспроцентным периодом – до 110 дней. В течение первых 2 месяцев после открытия кредитной карты, он будет распространяться на переводы, покупки.

Райффайзенбанк часто проводит различные акции, благодаря которым можно добиться: бесплатного обслуживания, отсутствия комиссии за снятие наличных (в обычных случаях она составляет 3% от суммы + 300 руб. либо 3,9% + 390 руб., в зависимости от того, где снимать). Ставка у 110 дней без процентов колеблется от 19% до 29%. Под сомнение лучшей кредитной карты ее может поставить только большие проценты за наличные операции, в том числе переводы, — 49% годовых.

Чтобы не было трат за пополнение, необходимо вносить не менее 10 000 руб., иначе придется отдать банку 100 руб. От смс или пуш-уведомлений рекомендуем отказаться, так как эта услуга стоит 60 руб. в мес. Документы, подтверждающие доход, предъявлять необязательно. Но если подготовить, к примеру, СТС, загранпаспорт, выписку из ПФ, лучшую кредитную карту Райффайзенбанка можно будет получить на выгодных условиях.

6. 120 дней без платежей банка Открытие – со снятием наличных

Причислена к лучшим кредитным картам в 2021 году 120 дней без платежей банка Открытие. Основания для этого весомые. Нет комиссии за снятие денег в банкоматах. Льготный период длится до 120 дней. Обслуживание карты будет бесплатным. Но при выпуске с заемщика возьмут 1200 ₽. Их будут каждый месяц возвращать частями (по 100 ₽), если тратить на кредитной карте от 5000 ₽.

Ставка начинается с 13,9% годовых. Оформление простое. До 100000 ₽ одобряют по паспорту без справок о доходах. Лимит может достигать 500000 ₽. О решении кредитор известит через несколько минут. А забрать кредитную карту можно у курьера или в офисе. 120 дней без платежей выгодная для закрытия ненужной кредитки. Банк Открытие не станет брать комиссию за перевод, если закрыть карту стороннего эмитента в течение 90 дней. За смс-уведомления не придется платить в первые 45 дней (потом – 59 ₽ в мес.).

Негативные моменты заключаются в следующем:

- необходимость иметь доход – от 15 000 ₽ (после налогообложения);

- отсутствие бонусных программ;

- подтверждение з/п при лимите 100 000 – 500 000 руб.;

- платные внутренние переводы – 3,9% + 390 ₽.

7. Кредитная карта для автомобилистов — Tinkoff Drive Тинькофф Банка

Отзывы большого числа автовладельцев доказывают, что в этом сегменте Tinkoff Drive – лучшая. У нее внушительный лимит – до 700 000 руб. Есть не слишком длительный, но какой-никакой беспроцентный период (до 55 дней). Клиентов учреждение также порадует: рассрочкой до года, небольшой ставкой после окончания ЛП – от 15%, быстрым решением и доставкой, бесплатным пополнением, бонусами.

Банк берет комиссию за:

- обслуживание – 990 руб. в год;

- обналичивание – 390 руб.;

- оповещения – 59 руб. в мес.

Но наличные снимать и осуществлять переводы нежелательно, поскольку повышается процент – 29,9%-39,9% годовых. Максимальный платеж определяется индивидуально, но его предел – 8% от суммы долга. Пополнение через сеть партнеров не сопровождается расходами.

Бонусная программа заслуживает особого внимания. За покупки на АЗС вернут до 10%, приобретение полиса страхования – 10% от суммы, оплату автоуслуг – 5%, уплату штрафов ГИБДД через интернет-банк или мобильный – 5%. С любых покупок полагается 1%. Покупки по спецпредложениям сулят держателю кредитной карты до 30%.

8. Кредитная карта 365 Ренессанс Кредит Банка – «финансовая подушка» в вашем кармане

В 2021 году Ренессанс Кредит Банк выпускает 2 карты. Если сравнивать обе, то кредитная карта 365 для обычных граждан будет более целесообразной. Она принесет им до 3% кэшбэка за любые покупки и до 30% от партнеров. Платежный инструмент обладает стандартным грейс-периодом до 55 дней. Рассчитывать на лимит свыше 300000 рублей не стоит. Что же еще делает этот продукт лучшим?

- бесплатный выпуск;

- отсутствие комиссии за обслуживание на 1-й год. В последующих годах тоже можно не платить, если ежемесячно тратить как минимум 10000 руб. Иначе – 99 руб. в мес.;

- 0 руб. за снятие собственных средств;

- получение кредитки курьером или в отделении.

Недовольство у клиентов кредитная карта 365 вызывает:

- процентной ставкой (оплата товаров – 23,9%, а снятие наличных – 45,9%);

- комиссионным сбором за обналичивание и переводы – 2,9% от суммы задолженности + 290 руб.;

- условиями начисления максимального вознаграждения – траты от 75000,01 руб. Накопить получается не больше 3000 руб. за месяц. Зато их можно конвертировать в «живые» деньги;

- требованиями по возрасту – 24-65 лет.

Подтверждение дохода поможет расположить банк к себе и оформить пластик на более выгодных условиях.

9. Кредитная карта Opencard (Открытие) — лучшая кредитная карта 2021 года с большими бонусами

По мнению экспертов, Opencard — лучшая кредитная карта с reward-программой в 2021 году. Чтобы обойти конкурентов, банк Открытие позаботился о ее наполнении.

| + | — |

| большая величина лимита – до 500 000 ₽ | более жесткие требования к заемщикам |

| кэшбэк на любимые категории – до 11% либо за все покупки – 3% | низкий показатель по одобрениям |

| бескомиссионное обслуживание | выпуск – 500 ₽ (возвращаются после трат от 10000 ₽) |

| наличие БП – до 55 дней | макс. значение процентной ставки – 29,9% |

| низкая ставка – от 13,9% годовых | ограничения по снятию наличных и комиссия – 3,9% + 390 ₽ |

| 20-процентные скидки на покупку билетов и бронирование отелей через банковский сервис | платные переводы — 3,9% + 390 ₽ |

| повышенная ставка на остаток «Моя копилка» за счет бонусов | |

| выгодное рефинансирование других кредитных карт | |

| получение, не выходя из дома | |

| бесплатное пополнение |

Данная кредитная карта продемонстрировала в уходящем году достаточно высокий уровень клиентской выгоды. Этому способствует начисление повышенного кэшбэка всем клиентам, не зависимо от выполнения условий, в первый месяц использования. На выбор обычно предлагают 4 категории бонусной программы. Подробная информация о ее особенностях содержится на сайте банка.

10. Мультикарта ВТБ — топовая по лимиту

Немногие банки предлагают такой большой лимит, как ВТБ. Он надежным клиентам может одобрить до одного миллиона рублей. Поэтому Мультикарта справедливо занимает топовое место в 2021 году по упомянутому параметру. Ставка высокая – 26%, но есть возможность ее уменьшения на 10%, если подключить опцию «Заемщик» и активно пользоваться кредитной картой. Беспроцентный период длительностью 101 день распространяется на: оплату товаров, обналичивание, переводы.

Минимальный платеж не будет сильно «бить» по бюджету, т.к. составляет 3% от суммы долга. Чтобы счет обслуживали без комиссионного сбора, владелец кредитной карты должен тратить от 5 тыс. руб. в мес. При невыполнении условия ежемесячное обслуживание обойдется в 249 руб. со второго месяца. Это не все характеристики одной из лучших кредитных карт 2021 года. ВТБ в первую неделю не станет брать комиссию за снятие денег, потом она будет равна 5,5%. Снять можно с привилегиями до 100 000 рублей.

- нет доставки;

- решение могут принимать в течение дня;

- дорого снимать наличные по истечении промоакции;

- необходимо предоставить 2-НДФЛ или справку по форме банка;

- Мультикарту одобряют только тем гражданам, которые получают в среднем 15 000 руб.;

- не предусмотрена бонусная программа.

11. Объективный обзор кредитной карты Восточного Кэшбэк

В подборку лучших кредитных карт 2021 года попала и кредитка Восточного, хотя этот банк изрядно критикуют в отзывах, обычно, за сервис. Но его продукт Кэшбэк достоин вашего внимания. У кредитной карты крупный лимит – до 500000 руб., бесплатное годовое обслуживание, есть кэшбэк и доставка курьером в течение 24 часов. Кроме прочего, она попала в наш рейтинг из-за:

- льготного периода длительностью не более 56 дней;

- возможности получать доход на собственные средства – до 4% годовых;

- возврата комиссии за снятие наличных до конца следующего месяца.

По программе лояльности можно выбрать одну из 5 категорий повышенного кэшбэка: «За рулем», «Отдых», «Тепло» «Онлайн-покупки», «Все включено». В зависимости от категории, возвращают от 1 до 15%. А при оплате товаров в интернет-магазинах держателю вернут до 40%. Скорость принятия решения – 30 мин.

Клиентам возрастом от 26 лет понадобится только паспорт. Заемщики помладше должны подтверждать доход или занятость. Выпуск одной из кредитки обойдется в 1000 руб. Базовая ставка не менее 24%.

12. Халва от Совкомбанка – карта рассрочки

Мы не могли обойти стороной и знаменитую «Халву» Совкомбанка. Это карта рассрочки, она работает немного иначе. Она может стать для вас беспроцентной, но подойдет только для покупок. Кредитные карты и карты рассрочки имеют много общего: возобновляемый лимит, обязательное внесение ежемесячных платежей, предоставление скидок и т.п. Поэтому в рейтинг лучших кредитных карт мы решили включить пластик Совкомбанка.

Пользователи говорят, что Халва имеет ряд подводных камней. Но ее условия в этом сегменте все равно одни из самых привлекательных.

| + | — |

| лимит кредитования – до 350 000 руб. | подключение дополнительных опций платное |

| длительный период рассрочки – до 36 мес. | комиссии за переводы: 1%, 2,9% + 290 руб. |

| бесплатный выпуск, обслуживание, пополнение | редкие одобрения |

| двойная польза за счет дохода на остаток – до 5% | лимиты на совершение операций |

| бесплатная доставка | период рассрочки в реальности меньше 18 мес. |

| кэшбэк – до 6% (с подпиской «Халва.Десятка» до 10%) | неудобные условия по начислению бонусов |

| программа «Бонус 5х10» для увеличения выгоды от покупок | плата за невыполнение условий обязательного информирования – 99 руб. в мес. |

| возможность обналичивания в рассрочку (3 мес.) | комиссия за снятие наличных – 2,9% + 290 руб. |

| базовая ставка по договору – всего 10% годовых | блокировки без предупреждения |

| срок действия – 10 лет | |

| оформление по паспорту с 20 до 75 лет | |

| большое количество магазинов-партнеров |

Халву принимают везде. Но только покупки у магазинов-партнеров можно осуществлять в рассрочку без процентов. Вне партнерской сети оплата происходит собственными средствами. Однако отдельные опции позволяют срочно купить товар не в магазине-партнере в рассрочку, тогда она будет платной (290 руб. +1,9% от суммы покупок за мес.).

Преимущества и недостатки кредитных карт

Некоторые люди буквально не представляют своей жизни без кредитных карт. Для них использование кредитных карт стало неотъемлемой частью повседневной жизни. Другая категория граждан напрочь отвергает пользу кредиток, объясняя это тем, что кредит намного дешевле. Если разобраться, в некоторой степени правы обе стороны, ведь даже лучшие кредитные карты 2021 года обладают и положительными, и отрицательными сторонами.

Их важно знать, и учитывать. Так вы сможете понять, стоит ли обзаводиться этим непростым финансовым инструментом, или стоит отказаться от затеи.

ПЛЮСЫ:

- Кредитной картой можно удобно расплачиваться везде, где есть возможность безналичной оплаты: в интернете, обычных магазинах, ресторанах, кинотеатрах, торговых центрах, аэропортах, на АЗС и т.д.

- Пластик пригодится в случае возникновения непредвиденных и срочных расходов.

- Кредитная карта всегда может быть под рукой, не занимает много места. Если вы ее потеряете, счет можно быстро заблокировать и обезопасить себя от потери денег.

- Проще пользоваться кредитной картой, нежели каждый раз подавать заявку на потребительский кредит. У нее возобновляется лимит, что позволяет постоянно иметь доступ к определенной сумме денежных средств.

- У кредитной карты отсутствует жесткий график платежей. Главное – вносить в срок минимальный платеж и совершать погашение образовавшейся задолженности до окончания грейс-периода.

- Беспроцентный период дает возможность держателю не платить проценты за пользование банковскими деньгами.

- Кредитку проще получить, нежели кредит.

Кроме того, лучшим кредитным картам в 2021 году отдают предпочтение за: круглосуточный доступ к лимиту, оперативность оформления, контроль за расходами, использование средств за границей, получение дополнительных привилегий, бонусов.

Перечислим основные недостатки:

- кредитные карты стоят больше других продуктов. Они могут повлечь за собой такие траты, как: обслуживание счета, снятие наличных, переводы, смс-оповещения;

- схема действия льготного периода не всегда понятна;

- ограничения на суммы транзакций;

- риски попасть на мошенников.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Чтобы рассчитать максимальную сумма кредита, введите ваши данные

https://prosto-eto.ru/rejting-luchshih-kreditnyh-kart-kakuyu-vybrat/

https://vzayt-credit.ru/luchshie-kreditnye-karty-2021-goda/