Рейтинг зарплатных проектов – ТОП-8 российских банков

Выбор банковских предложений, связанных с расчётами с сотрудниками, – одна из постоянных проблем, не теряющих актуальность для юрлиц и ИП. В нашей статье рассмотрим рейтинг зарплатных проектов от банков, работающих на территории России.

ТОП-8 зарплатных проектов

Почти все банки, особенно крупные, предлагают свои услуги по ЗП. В РФ уже естественным образом сложилась некоторая иерархия учреждений – за счёт того, куда и в каких случаях обращаются клиенты, чтобы удовлетворить свои потребности.

В контексте зарплатного проекта можно выделить восемь организаций, на стороне которых статистика (они существенно выделяются по популярности среди прочих). Мы приведём их не в порядке “лучше-хуже”, а по алфавиту, однако при этом отметим те или иные плюсы и особенности сервиса вообще.

Альфа-Банк

Альфабанковский ЗП-проект – это в первую очередь преимущества для компании-работодателя, а в частности – для руководителей.

Плюсы для организации:

- Пластичность в управлении денежными ресурсами. Банк делает упор на выработке индивидуальных предложений, которые максимально соответствуют специфике бизнеса клиента. При этом АБ не требует открывать в своей системе расчётные счета (хотя это может повлиять на формирование более выгодных условий ЗП). Бонусом идёт единая платформа сервиса, благодаря которой не нужно платить проценты за обналичивание в других субъектах страны и тратить время на межрегиональные переводы.

- Высокий уровень оперативности в деле управления выплатами сотрудникам. Проект оформляется в сжатые сроки, и впоследствии он сопровождается персональным менеджером (в его обязанности входит консультирование по любым вопросам в связи с услугой). Плюс к этому клиенту предоставляется доступ к специализированному сервису. Называется он Альфа-Зарплата Онлайн, а нужен для максимальной оптимизации взаимодействия с банком.

- Репутационная польза. АБ – одно из самых крупных частных учреждений с большой клиентской базой. Тот факт, что работодатель сотрудничает с ним, чаще вызывает симпатии у его сотрудников. Традиционно люди склонны доверять большим банковским компаниям.

Плюсы для руководителей:

- денежные перечисления на сумму до 5 000 000 рублей по звонку;

- страховка, транспорты в аэропорты и Priority Pass за банковский счёт;

- обналичивание денег за рубежом без уплаты комиссионного сбора.

Плюсы для работников:

- уменьшенная кредитная ставка для зарплатных клиентов (от 9,9%);

- начисление 6% годовых на остаток по накопительному счёту;

- бесплатные переводы с карт любых кредитно-финансовых учреждений через приложение Альфа-Мобайл.

Среди прочих особенностей можно выделить отсутствие комиссии за открытие ЗП, выпуск и доставку карт, а также зарплатные перечисления.

Примечание 1. Подробнее о сервисе читайте на официальном сайте alfabank.ru здесь и здесь. Описания тарифов доступны на этой странице.

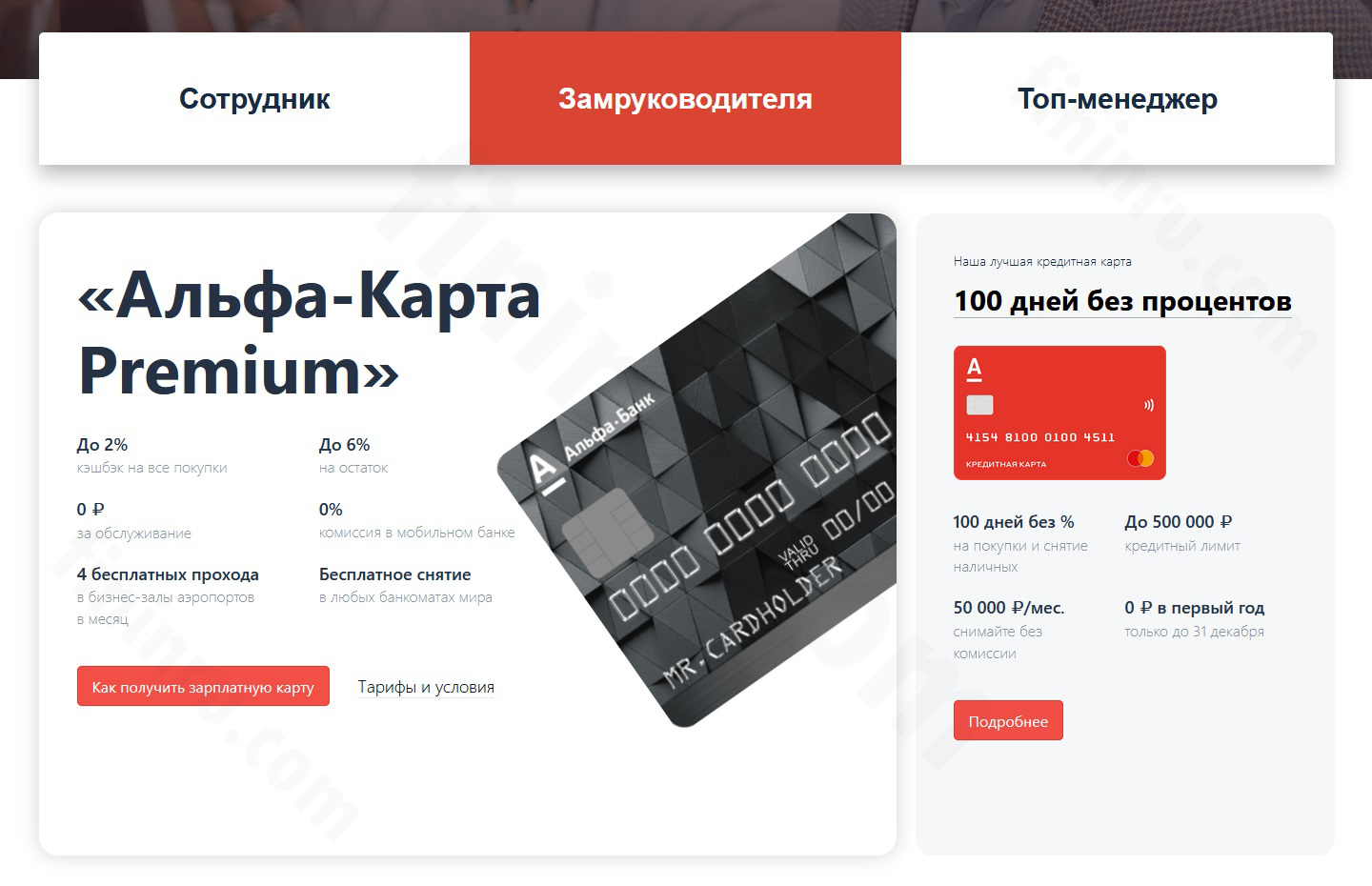

Зарплатная карта Альфа для сотрудника

Зарплатная карта Альфа для сотрудника

Зарплатная карта Альфа для замруководителя

Зарплатная карта Альфа для замруководителя

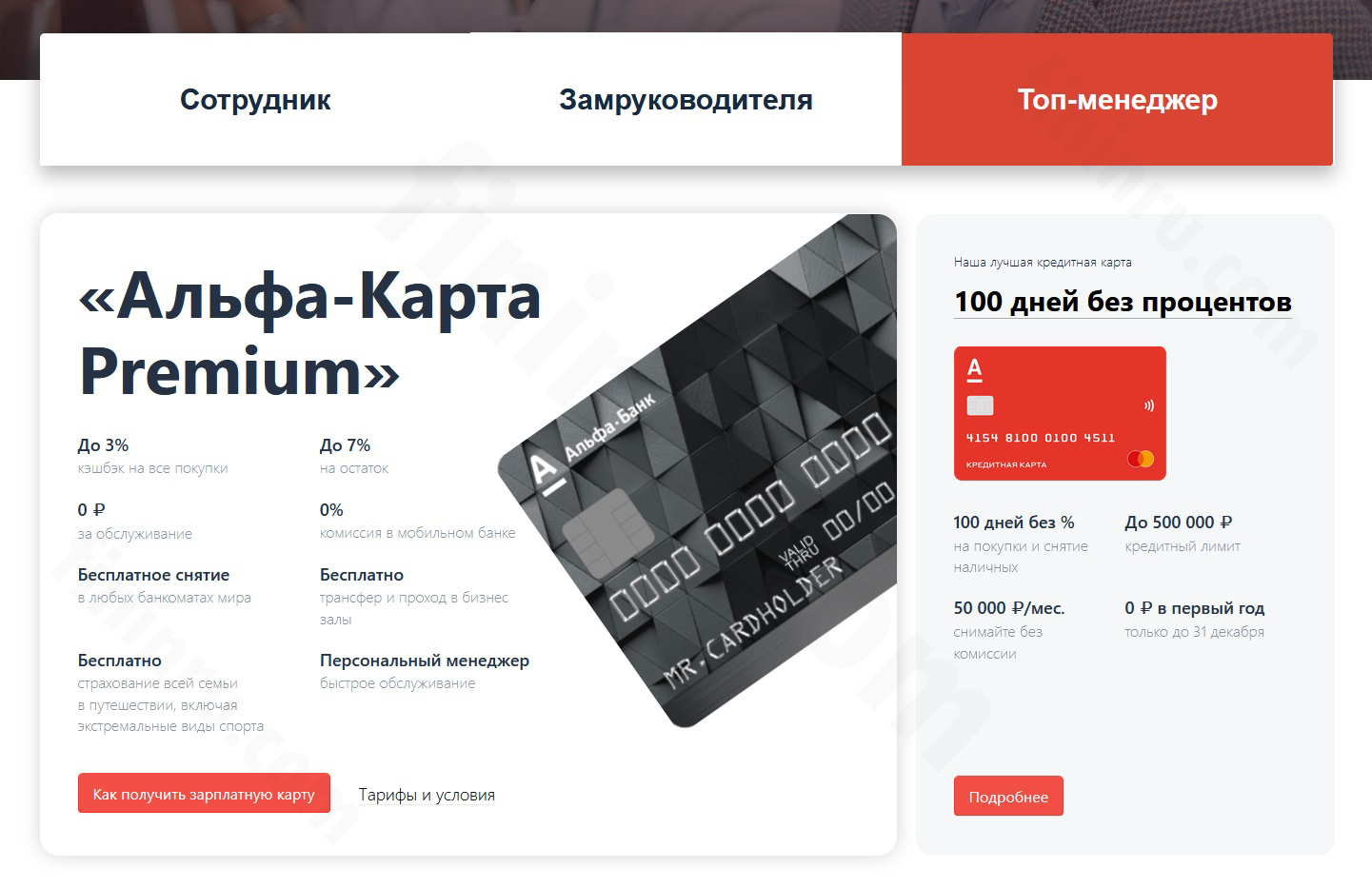

Зарплатная карта для ТОП-менеджера

Зарплатная карта для ТОП-менеджера

Основные плюсы ЗП от ВТБ представлены уникальными лояльными предложениями для руководящего состава предприятий и государственным участием (второе обеспечивает надёжность и стабильность работы банка).

- отсутствие комиссии за обслуживание проекта;

- оперативное поступление денег на клиентские карты (15 минут);

- особенные возможности в рамках банковских продуктов – как для начальников, так и для рядовых сотрудников.

Как и принято в крупных учреждениях, ВТБ проповедует индивидуальный подход к формированию предложений – с учётом специфики бизнеса. Вкупе с масштабной сетью отделений и банкоматов, современным онлайн-сервисом для управления финансами и круглосуточной поддержкой пользователь получает в своё распоряжение многофункциональный инструмент.

Примечание 2. Общая информация о ЗП от ВТБ доступна на официальном сайте организации тут. Также на ресурсе есть описание тарификации для услуги.

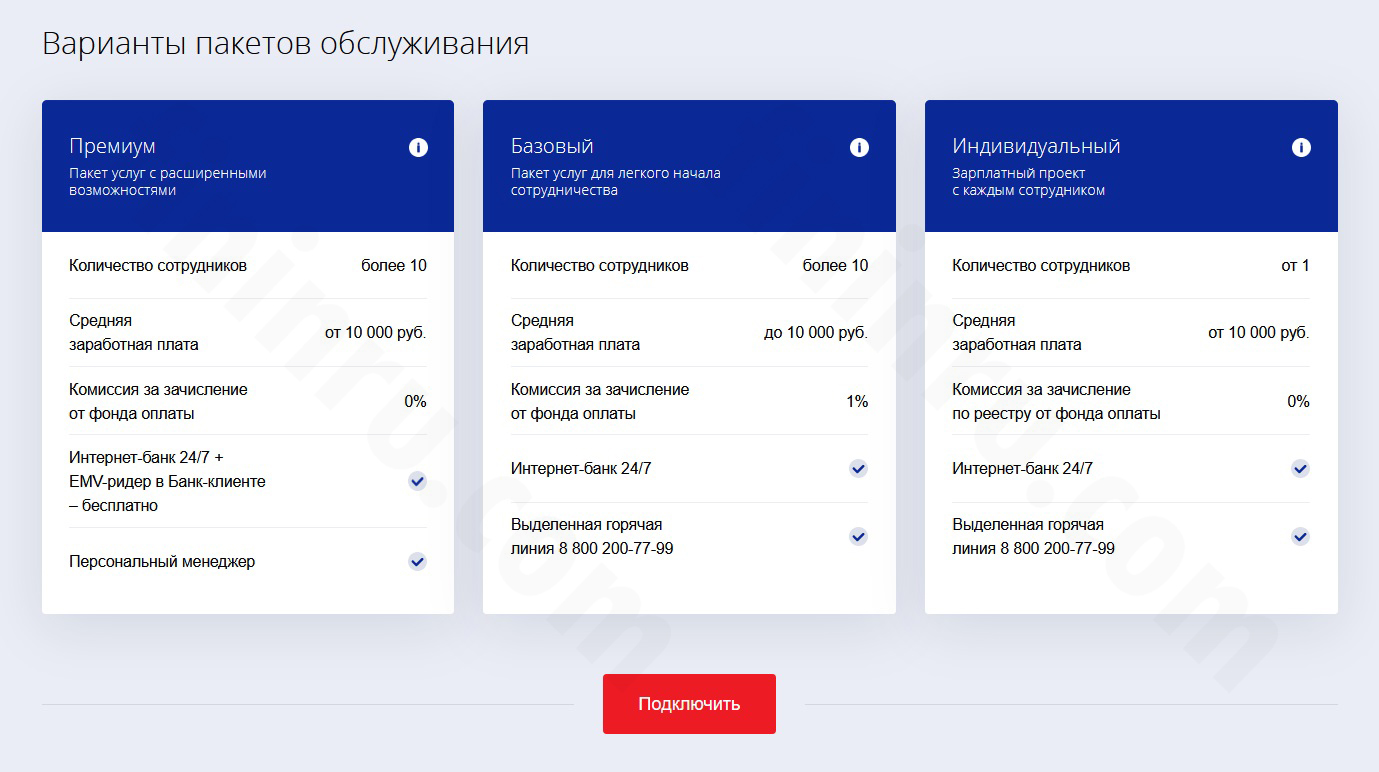

Пакеты обслуживания ЗП от ВТБ

Пакеты обслуживания ЗП от ВТБ

Газпромбанк

Газпромбанк в ещё большей степени, чем два вышеупомянутых учреждения, ориентирован на разработку и предоставление уникальных условий обслуживания в рамках зарплатных проектов. Хотя базовая тарификация и имеется, она служит, скорее ориентиром: каждый работодатель проходит процедуру консультирования со специалистами ГПБ на предмет формирования такого предложения, которое будет устраивать обе стороны сотрудничества.

В рамках газпромбанковского ЗП клиент получает:

- комплексное обслуживание в крупном банке;

- реализацию проекта с платёжными инструментами Visa, MasterCard, UnionPay, JCB и МИР;

- возможность без процентных сборов использовать банкоматы участников корпоративной сети (т.е. самого ГПБ и его партнёров);

- льготное кредитование сотрудников;

- персональное консультирование по розничным продуктам.

Плюсы ЗП для сотрудников:

- безвозмездные выпуск и обслуживание карточек;

- бесплатный выпуск дополнительных пластиков – до четырёх штук (включительно);

- бесплатное приложение Телекард 2.0;

- информирование об операциях и выписки по счёту без сборов – если баланс по карточному счёту поддерживается на уровне не менее 25 000 руб.;

- безлимитное обналичивание;

- доступ к своему счёту с помощью пяти карт разных платёжных систем одновременно;

- скидки и льготы от ПС Visa и MasterCard.

Плюсы ЗП для руководителей:

- золотые и платиновые продукты от Visa, MasterCard, JCB и UnionPay с бонусными преимуществами;

- займы на льготных условиях;

- льготное страхование в рамках АО “СОГАЗ”;

- информирование об операциях без уплаты комиссии – для держателей карт класса Platinum;

- безвозмездный выпуск дополнительных золотых и платиновых платёжных инструментов для челнов семьи.

Примечание 3. Подробное описание возможностей и условий ЗП от ГПБ приведено на официальной странице сервиса.

Модульбанк

На первый взгляд, Модульбанк не относится к категории учреждений, пользующихся масштабным доверием граждан, однако за последние годы он набрал большую аудиторию пользователей. Причина, в частности, состоит в том, что компания делает упор на полноценном дистанционном обслуживании: все задачи решаются удалённо в режиме онлайн – без необходимости посещать офисы и тратить время на разговоры с работниками служб поддержки. Касается это и зарплатного проекта.

МБ взаимодействует уже более чем с 1 000 работодателей в стране. Главные преимущества ЗП от этого банка:

- Отсутствие абонентской платы. Комиссия взимается лишь за сами переводы – от 0 до 19 рублей.

- Бесплатные перечисления на любые карты. Сотрудники работодателя сами выбирают, куда им будут переводить зарплату (на какой платёжный инструмент). Т.е. открывать новые карты не обязательно.

- Упрощённое подключение. Ни соглашение, ни документация о трудоустройстве не нужны. Достаточно добавить сотрудников и начать выплачивать им заслуженные деньги.

Кроме того, МБ обеспечивает интеграцию с 1С и считает НДФЛ. Деньги в налоговую отправляются одновременно с зарплатой.

Примечание 4. Полные сведения доступны на странице сервиса на сайте modulbank.ru.

Открытие

Зарплатный проект от банка “Открытие” – это баланс цен и имеющихся возможностей.

Преимущества для сотрудников:

- обналичивание без комиссии в любых устройствах самообслуживания;

- бесплатные переводы до 20 000 рублей между картами любых банков;

- кэшбэк от 3 до 11 процентов (на все покупки и в любимых категориях соответственно);

- бесплатное информирование о зачислении ЗП посредством СМС;

- займы наличностью, рефинансирование и ипотека по уменьшенным ставкам;

- уникальные предложения от самого кредитно-финансового учреждения и от платёжных систем;

- бесплатные веб- и мобильный банкинги.

Преимущества для работодателя:

- индивидуальные предложения по инвестициям, кредитованию, эквайрингу, лизингу и факторингу;

- льготное страхование от партнёров;

- бесплатные переводы зарплат;

- корпоративный дизайн карт.

Преимущества для руководителей:

- кэшбэк от 4 до 11 процентов (на все покупки и в любимых категориях соответственно);

- бонусные 2,2% к ставке по вкладам при размещении части денег в инвестиционные продукты;

- обналичивание до 3 000 000 рублей в месяц без процентов через любые банкоматы;

- бесплатное расширенное семейное страхование во время путешествий;

- круглосуточная поддержка (личный менеджер, выделенная телефонная линия и т.п.);

- бесплатный доступ в VIP-залы Lounge Key в аэропортах любых государств.

Примечание 5. Информацию о ЗП смотрите на официальной странице сервиса.

Сбербанк

Очевиднейший плюс взаимодействия со Сбербанком в рамках зарплатного проекта – масштаб организации. Это самый крупный банк России, а значит он имеет наиболее масштабную сеть пунктов обслуживания. К тому же учреждение имеет все возможности для предоставления самого современного и многофункционального сервиса.

Основные преимущества ЗП от Сбера:

- Оперативное зачисление зарплат. Переводы осуществляются в течение 10 минут

- Выгодные условия обслуживания. Плата – до 0,8% от зарплатного фонда.

- Единый реестр зачисления денег. Перевод денег и выпуск платёжных инструментов реализуются в любом субъекте РФ.

- Отсутствие необходимости посещать банк. Работники получают свои карты прямо на рабочих местах.

Плюсы для работодателя:

- контроль и управление всеми начислениями в удалённом режиме через сервис Сбербанк Бизнес Онлайн;

- оформление карт – универсальное и корпоративное;

- бонусы и скидки по другим банковским продуктам;

- доставка карт в офис учреждения;

- круглосуточная поддержка (личный менеджер по ЗП);

- интеграция с 1С;

- установка банкоматов Сбербанка на территории организации;

- премиальные карты для руководящего состава.

Плюсы для сотрудников:

- быстрое зачисление ЗП – в течение 10 минут;

- консультирование и оформление услуг в офисе работодателя;

- беспроблемное обналичивание ввиду большого количества сбербанкоматов;

- осуществление всех операций онлайн через веб-банкинг;

- льготные условия по займам, ипотекам и вкладам;

- увеличенные бонусы “Спасибо” (до 0,5% – от Сбера, до 20% – от партнёрских организаций).

Примечание 6. Все условия и цены ЗП доступны на соответствующей странице сайта sberbank.ru.

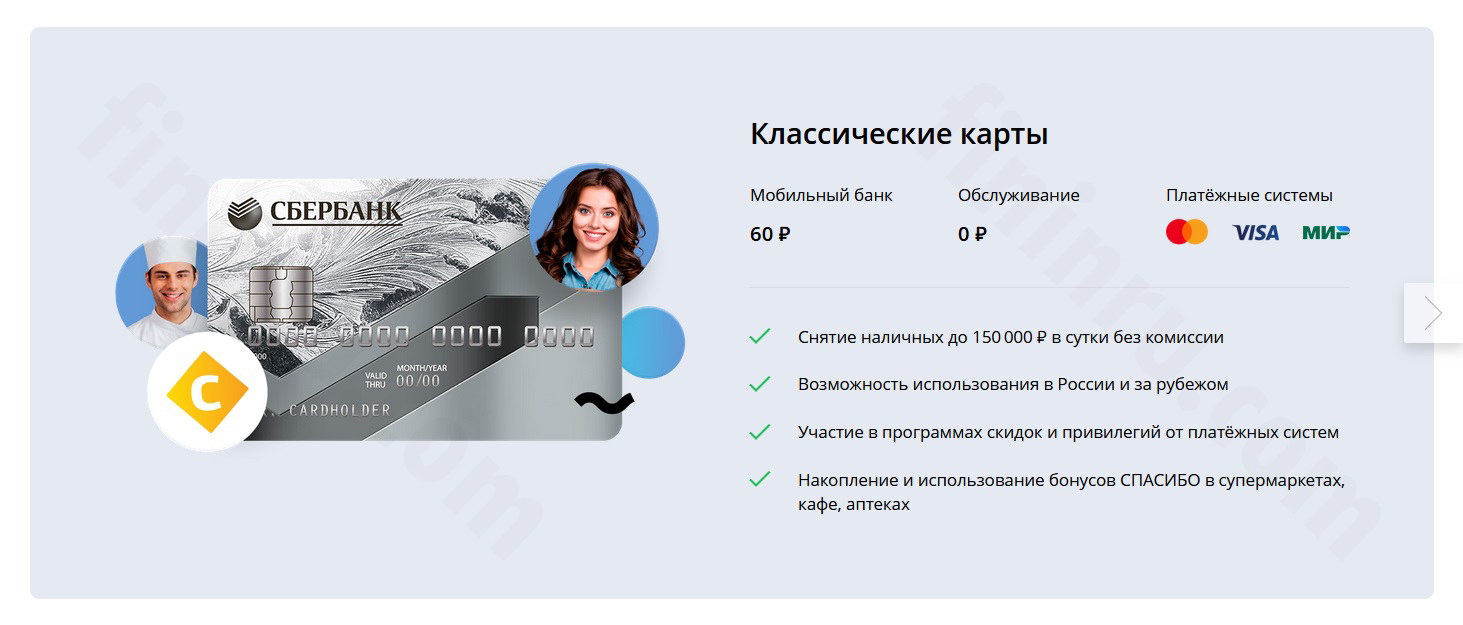

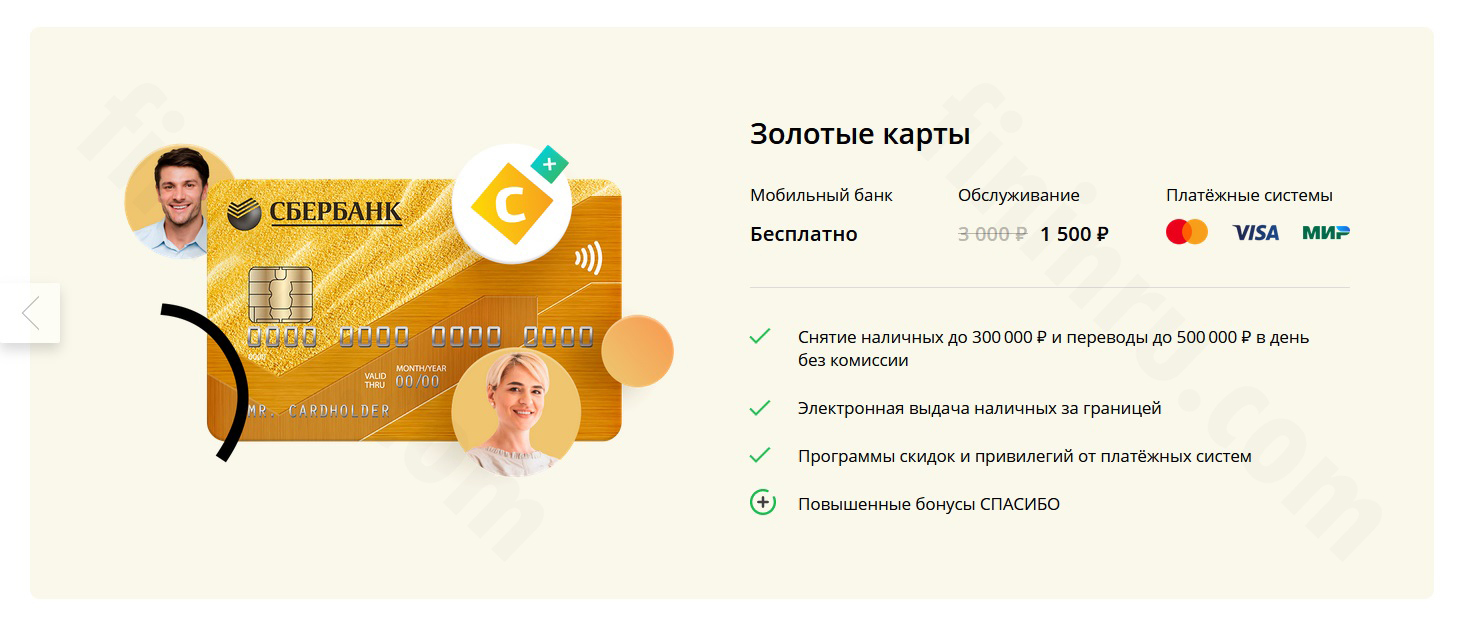

Классическая зарплатная карта Сбер

Классическая зарплатная карта Сбер

Золотая зарплатная карта Сбер

Золотая зарплатная карта Сбер

Тинькофф

Тинькофф Банк в рамках ЗП ориентирован на баланс плюсов для рядовых работников и руководителей организации-клиента. При этом учреждение выдерживает направление на приемлемое для большинства пользователей соотношение цены и качества услуги.

Плюсы для работодателя:

- Лёгкое подключение в режиме онлайн. При этом открывать расчётный счёт в ТБ не требуется. Карты выпускаются и доставляются бесплатно.

- 0 рублей за перевод зарплат. Зачисление происходит практически мгновенно и без взимания комиссионного сбора.

- Интеграция с бухгалтерией. ЗП легко интегрируется с 1С.

- Персональный менеджер. Специалист консультирует и помогает решить любые проблемы в чате на сайте, по телефону и в переписке по электронной почте.

Плюсы для сотрудников:

- Карта с кэшбэком. На остаток по счёту начисляются до 5% годовых. За приобретения, сделанные с помощью карты, возвращаются до 30%.

- Обналичивание до 650 000 руб. в мес. Бесплатно можно снимать от 3 000 до 150 000 рублей в любых банкоматах в любой точке мира, до 500 000 – через устройства ТБ.

- Особенные условия для займов. Ставка для зарплатных клиентов меньше до 3%, чем у остальных пользователей услуг.

- Индивидуальный ЗП. Все привилегии карты ТБ будут в наличии, даже если работодатель обслуживается другим кредитно-финансовым учреждением.

Плюсы зарплатной карты для руководителей:

- Обналичивание до 500 000 в мес. без комиссионного сбора. Деньги можно получить в экстренном порядке за рубежом через партнёров Тинькофф Банка (даже при отсутствии карты).

- Льготное страхование. Во время путешествий – до 50 000 USD на расходы медицинского характера. 20%-ная скидка на имущественное страхование, а также жизни, здоровья и КАСКО.

- Личный менеджер. Выделенная линия и обслуживание в режиме 24 на 7 прилагаются.

- Доступ в бизнес-залы. Помещения предоставлены в распоряжение клиента в аэропорту и на ЖД-вокзале в любом государстве.

- DHL-доставка. Банковские карты и документация доставляются по всему миру.

Плюсы зарплатной карты для сотрудников:

- Мультивалютная карта. Доступны рубли, доллары, фунты, евро. Обмен валюты происходит мгновенно.

- Оплата в одно касание или вообще без карты. Проводить оплату можно с помощью мобильного устройства (смартфона) с Google Pay, Samsung Pay, Apple Pay.

- Бонусы на вклад. 0,5% за каждое пополнение баланса.

- Круглосуточная поддержка. Клиента консультируют по телефону, электронной почте и в чате на сайте банка.

Примечание 7. Сам зарплатный проект от ТБ, а также форма для онлайн-заявки на подключение сервиса доступны здесь.

Страница зарплатного проекта Тинькофф Банка

Страница зарплатного проекта Тинькофф Банка

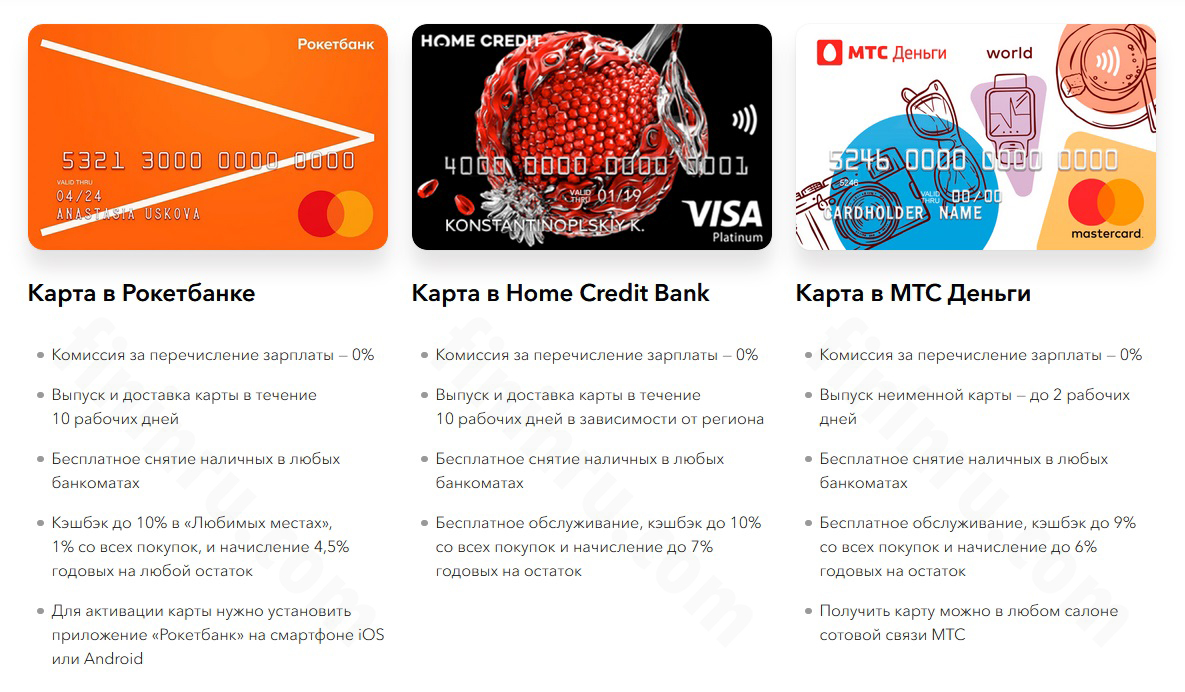

Точка Банк

Преимущества зарплатного проекта от Точка Банка:

- Перечисление зарплат на карты работников. Деньги придут на тот платёжный инструмент, который уже эксплуатируется. Все преимущества карты сохраняются. Комиссия за перевод ЗП на продукт другого банка – 0,55%.

- Возможность использования карты партнёра. Клиент может завести пластик Рокетбанка, Home Credit Bank или МТС Деньги.

- Поступление денег в день перечисления. Операция происходит в режиме онлайн.

- Сохранение лимита на переводы физлицам. При подключенном ЗП не нужно тратить больше денежных средств. Оформление карты не требует подписания дополнительных бумаг. Все платёжные транзакции и реестры формируются автоматически.

- Интеграция с 1С. Зарплатные реестры подписываются с телефона или ПК – это очень удобно для бухгалтерии.

Примечание 8. Все вопросы, касающиеся ЗП от Точка Банка, имеют свои ответы на официальной странице сервиса.

Зарплатные карты партнёров Точки

Зарплатные карты партнёров Точки

Заключение

В России работает множество кредитно-финансовых учреждений. Все они, помимо прочего, предлагают бизнесу свои зарплатные проекты. При этом руководители организаций и предприниматели имеют свои представления насчёт плюсов и минусов сервиса. Вопрос рейтинга предложений – вещь субъективная. Однако, если изучать подробно опции и ценовые характеристики продукта, можно быстро определиться с предпочтениями.

Лучшие зарплатные карты 2019 года

Как правило, зачисление заработной платы происходит на карту, выданную работодателем. Когда владелец карты недоволен условиями обслуживания, он вправе поменять ее, сообщив об этом бухгалтерии.

Какой зарплатной карте отдать предпочтение? В представленной статье можно ознакомиться с лучшими предложениями известных банковских учреждений.

- Получение зарплатной карты

- Лучшие зарплатные карты

- Банк «Открытие»

- «Связь-Банк»

- Промсвязьбанк

- Росбанк

- Хоум Кредит Банк

- Тинькофф Банк

- Альфа-Банк

- Какому банку отдать предпочтение при заказе зарплатных карт?

Получение зарплатной карты

Как правило, любая компания ведет сотрудничество с финансовыми учреждениями для подключения к зарплатному проекту.

В данной ситуации зарплатные карты предоставляются каждому сотруднику бесплатно. Для получения зарплатной карты по зарплатному проекту сотрудник должен обратиться к собственному начальству или в бухгалтерию. Карта получает имя сотрудника и предоставляется бесплатно.

Если выданная карта не подходит владельцу, он вправе поменять ее по следующему алгоритму:

- Следует выбрать необходимый продукт любого банка.

- Осуществить заказ карты.

- Предоставить необходимые документы в офис банковского учреждения.

- Получить карту.

- Отправиться к начальству или в бухгалтерию.

- Оформить заявление о переводе заработной платы на новую карту и указать ее данные.

Зарплатный проект дает преимущества как руководству, так и сотрудникам. Начальство может установить банкомат прямо в офисе, получить карты бесплатно, самостоятельно определить дизайн карт и так далее.

Лучшие зарплатные карты

Любая банковская организация предлагает держателям зарплатных карт определенные льготы. Такими льготами оказываются кредит по сниженной ставке, оформление особого депозита и кредитной карты со значительным лимитом и иные услуги.

В нижеприведенной таблице указаны лучшие зарплатные карты в 2019 году.

Предложение банка

Другие преимущества

На сумму от пяти тысяч до трехсот тысяч начисляется 5% годовых;

Если сумма больше или меньше указанной, начисляется 0,01% годовых

Начисляется до 8% на оставшуюся сумму специального счета

На остаток начисляется до десяти процентов годовых; Обналичивание средств на сумму от 3 до 150 тыс. рублей без комиссии; Отправка средств в другой банк на сумму до двадцати тысяч рублей без комиссии

Начисляется на остаток до 6% годовых;

Обналичивание средств по России без комиссии

Далее будут представлены главные преимущества зарплатных карт, а также рассмотрим, какой банк лучше выбрать для зарплатной карты.

Банк «Открытие»

По зарплатному проекту клиентам выдаются карты, на которых предоставляется бесплатное:

- смс оповещение о поступлении на карту заработной платы;

- обслуживание;

- доступ к интернет-сервисам, чтобы управлять счетом;

- отправка до двадцати тысяч рублей в месяц на карту другого банка.

Кэшбэк в размере до 11% предоставляется за приобретения по специальным категориям и до 3% – за другие расходы.

Чтобы средства вернулись на карту, владелец обязан следовать некоторым условиям финансовой организации. К примеру, для возврата 1% за любую покупку необходимо за месяц потратить не менее 5000 рублей.

«Связь-Банк»

Для бесплатного обслуживания карты ее владелец обязан в течение месяца потратить установленную сумму средств. Данный момент следует принимать во внимание при подборе зарплатной карты.

Категория карты

Размер комиссии

MasterCard/JCB Standard, Visa Rewards/Classic, «МИР» Классическая

Двести пятьдесят рублей

JCB Platinum, «МИР» Премиальная

Две тысячи рублей

На сумму остатка от 5 до 300 тысяч рублей осуществляется начисление 5%годовых. Если остаток на карте больше или меньше указанной суммы начисляется 0,01 процента годовых.

Зарплатный клиент автоматически подключается к программе Признание, которая позволяет копить баллы за расходы.

Величина получаемых бонусов соответствует виду карточного продукта.

Когда клиент подключается к программе, ему начисляется 1000 баллов в качестве подарка, если он является владельцем Visa Infinite, и 300 баллов владельцам других карт.

Промсвязьбанк

Определяясь, какую зарплатную карту лучше выбрать, нельзя обойти вниманием предложение Промсвязьбанка. Главные преимущества тарифа «Все включено» от Промсвязьбанка:

- смс оповещение о переводе на карту заработной платы осуществляется бесплатно;

- возврат средств в размере 2% за расходы до трех тысяч рублей и 1% за расходы на сумму больше указанной;

- переводы в другие банки на сумму до 100 тысяч рублей без комиссии;

- на остаток карты начисляется до 8% годовых;

- обслуживание пластика бесплатно;

- обналичивание средств в месяц на сумму до 150 тысяч рублей без комиссии в любом терминале.

Любой клиент может стать владельцем четырех дополнительных карт бесплатно. За годовое обслуживание одной карты ему придется заплатить пятьсот рублей.

Росбанк

Зарплатные карты предоставляются бесплатно. Их обслуживание происходит в соответствии с определенным пакетом услуг или индивидуальным тарифом. Обналичить средства или внести на карту деньги можно бесплатно в любом терминале банковского учреждения или партнеров.

Зарплатная карта представленного банка обладает следующими преимуществами:

- самостоятельное определение программы лояльности;

- возможность открыть четыре счета в различной валюте;

- оповещение через смс бесплатно;

- на остаточные средства карты начисляется до 8% годовых.

Клиент станет обладателем кэшбэка в один процент за любую покупку и получит десять процентов за приобретения из избранных категорий. Наибольшее количество процентов можно получить за расходы от 80 до 300 тысяч рублей в месяц.

Вместо кэшбэка клиент может выбрать travel-бонусы. Величина таких бонусов также обусловлена размером суммы ежемесячных покупок.

Можно получить от одного до пяти баллов, на протяжении месяца пользователю банковской карты дается не более пяти тысяч бонусов.

Хоум Кредит Банк

Лучшей банковской зарплатной картой 2019 года представленного банковского учреждения является карта Польза.

По ней можно получить возврат средств в размере 15% за покупки, сделанные в аптеке, 10% – за приобретение топлива на автозаправках, 3% – за расходы по избранным категориям и визиты в кафетерии, 1%– за другие расходы.

По зарплатному проекту обслуживание карты бесплатное. Если на карте имеется остаток до 300 тысяч рублей и в случае превышения расходов в месяц более 5 тысяч рублей, происходит начисление 7% годовых.

Если сумма больше указанной или владелец карты истратил меньше 5 тысяч, ставка снижается до трех процентов.

Финансовое учреждение предлагает бесплатно:

- изготовить и обслужить зарплатные карты;

- отправлять смс о зачислении на карту заработной платы;

- осуществлять переводы между банками без каких-либо ограничений в сумме.

Зачисление средств на карту осуществляется в тот же день, когда бухгалтер передает соответствующее поручение.

Сотрудники руководящих должностей становятся обладателями премиальных карт, которые имеют разные привилегии и возможность начисления до семи с половиной процентов годовых на остаток. Интернет и мобильный банкинг предоставляются бесплатно.

Тинькофф Банк

Обслуживание и выпуск зарплатных карт бесплатные. Индивидуально по согласию клиента дополнительно подключается овердрафт. Оповещение посредством смс в месяц стоит 59 рублей.

Главные преимущества карты:

- увеличенный кэшбэк 5% в трех избранных категориях и до тридцати процентов у партнеров;

- начисляется до 10% годовых на средства, оставшиеся на счету;

- обналичивание средств на сумму до 150 тысяч рублей в любых терминалах не облагается комиссией;

- внесение средств на карту через терминалы банка и партнеров бесплатно;

- возврат средств в размере 1% за любую покупку;

- счет можно открыть в любой валюте;

- переводы в другой банк на сумму до двадцати тысяч рублей бесплатны.

Увеличенный кэшбэк в 5% действует на протяжении двенадцати месяцев при оплате счетов в кафетериях и ресторанах.

Альфа-Банк

Карта этого банковского учреждения является лучшей для зачисления дохода от ведения трудовой деятельности. Любой клиент может рассчитывать на бесплатные услуги в рамках получения банковской карты:

- обслуживание;

- выпуск карты;

- смс-банк;

- обналичивание средств в любом банкомате.

- обналичивание средств в любой точке мира бесплатно;

- можно получить дополнительный доход;

- специальные сервисы бесплатны.

В случае превышения ежемесячных расходов более 10 тысяч рублей осуществляется начисление кэшбэка в размере 1,5%, при расходах на сумму более 70 тысяч рублей – 2%.

Наибольший ежемесячный размер выплат составляет 15 тысяч рублей. Если расходы в месяц составляют более 10 тысяч рублей, а остаток на балансе равен до 300 тысяч рублей, на карту начисляется 1% годовых.

Какому банку отдать предпочтение при заказе зарплатных карт?

Если вы стали зарплатным клиентом, у вас появляется как возможность использовать специальную дебетовую карту и некоторые привилегии, так и шанс приобрести определенные льготы.

Вы можете оформить ипотеку или кредит, заказать кредитную карту или открыть вклад на индивидуальных условиях.

Выбирая, какая зарплатная карта лучше, рекомендуем обратить внимание на стоимость обслуживания – в идеале за него не нужно платить.

Также есть программы, позволяющие получать небольшой пассивный доход при условии, что на балансе карты будет поддерживаться стабильный неснижаемый остаток – это выгодно.

Карта, которая самостоятельно может заработать деньги, весьма удобна для ее владельца. Если вам нужна карта с повышенным кэшбэком, рекомендуем обратить внимание на такие финансовые учреждения, как Росбанк, Открытие, Тинькофф, Хоум Кредит Банк.

https://fininru.com/banki/obshhie-voprosy-b/zarplatnye-proekty-rejting

https://bankiweb.ru/karty/luchshie-zarplatnye-2019/