Оглавление

Как отказаться от обслуживания карты в банке

Чистим кредитный договор и избавляемся от дополнительных услуг по кредиту

Просматривая заключенные кредитные договоры, которые мне предоставляют для анализа заемщики, я диву даюсь изобретательности и ловкости ряда кредитных учреждений, которые всеми правдами и неправдами пытаются увеличить тело кредита, навязывая дополнительные услуги. Страховки, пластиковые карты, смс-оповещения, юридические и медицинские услуги круглосуточно, открытие различных счетов. – в ход идет все. На главную услугу – кредит – нанизывается несколько вспомогательных и ненужных. При этом заемщик в момент получения кредита и подписания всех «бумажулек», которые подкладывает менеджер, даже шелохнуться боится – а вдруг откажут в кредите. Поэтому подписывается все и не глядя. А потом обнаруживается, что размер кредита, указанный в кредитном договоре, установлен в одном размере, а получил заемщик деньги на несколько тысяч, а то и десятков тысяч меньше.

Где же остальные? А остальные ушли в оплату дополнительных услуг и кредитными деньгами не являются. Хотя на них тоже ежемесячно будут начисляться проценты.

Если и с вами случился такой казус, первое и самое важное правило – как только подписали кредитный договор, покажите его юристу. Грамотный юрист сразу найдет все навязанные и совершенно не нужные вам слуги и подскажет, как от них избавиться. Сегодня я расскажу о самых распространенных дополнительных услугах, которые кредитные учреждения включают в договоры. Разбираемся!

Страховки

Эта тема уже должна быть вам известна, если вы являетесь постоянным читателем моей рубрики «Просто о сложном». О том, как избавиться от страховки, я рассказывала в газете «Шанс». Не успели прочитать? Тогда ищите статью на сайте газеты «Шанс».

Напомню тем, кто пропустил. Итак, каждый заемщик имеет право в течение 14 календарных дней с момента подписания кредитного договора отказаться от страховки и вернуть уплаченную денежную сумму. При этом существует только один вид страховки – страхование залогового имущества, от которого отказаться не получится. От всех других отказывайтесь смело. При этом помните, что условие о том, что в случае отказа от страховки процент по кредиту может быть увеличен банком, является недействительным.

Комиссии

Комиссия за рассмотрение кредитной заявки, за выдачу кредита, за сопровождение кредита, за ведение или открытие кредитного счета, за досрочное погашение кредита и еще много разных названий. А между тем за все эти услуги банки невправе взимать плату и должны оказывать их безвозмездно. Ведь действия, которые банк осуществляет в собственных интересах, а выдача кредита и получение процентов по нему являются именно таким интересом, не могут оплачиваться заемщиком, потому что не несут для него никакой выгоды. Такие действия не являются услугами банка, вследствие чего не требуют и оплаты со стороны заемщика. Установление подобных комиссий в договорах потребительского кредита прямо запрещено законом и является ничтожным.

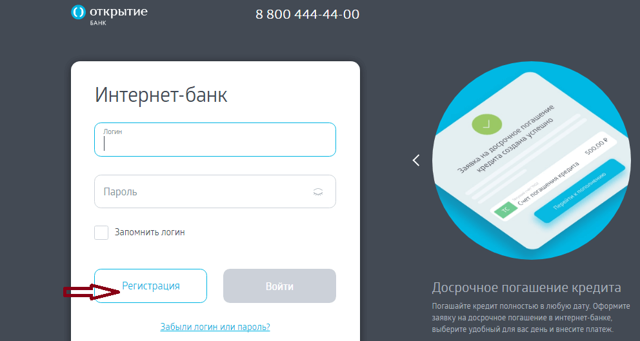

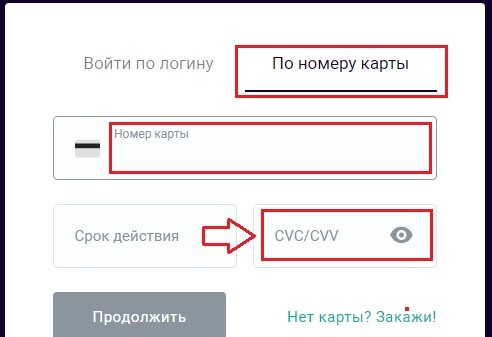

Кредитные карты

Думаю, некоторые заемщики сталкивались с тем, что вместе с кредитным договором в довесок банк вручает конверт. В нем красивая, блестящая пластиковая карта. При этом менеджер банка уверяет, что все это бесплатно, и как только заемщику понадобится такая карта, он может ею воспользоваться, зачислять на нее денежные средства, хранить их там, получая проценты, и рассчитываться ею в магазинах.

Заемщик успокаивается, забывает о карте. Но через какое-то время его ожидает неприятный сюрприз. Из банка приходит письмо, в котором ему сообщают, что бесплатное обслуживание карты закончено год назад и ему начислили пени и штрафы за то, что он карту не активировал.

Чтобы таких сюрпризов не было, откажитесь от карты. Для этого посетите банк, в котором карту выдали, и сделайте заявление об отказе от карты.

Зафиксируйте этот отказ.

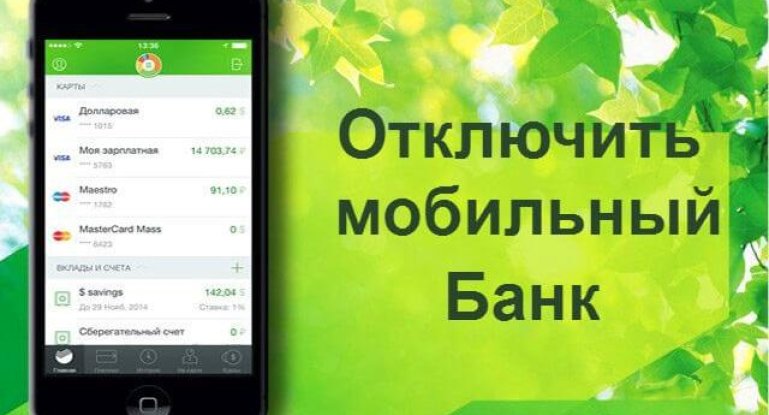

Мобильный банк

Возможно, для кого-то такая услуга является очень удобной. Но для тех, кто совершенно не дружит с интернетом и компьютером, она попросту бесполезна. Но платить за нее каждый месяц придется, если вовремя не отказаться. Помните, что, включая в кредитный договор безальтернативные просьбы о подключении услуги «мобильный банк», банк тем самым незаконно обуславливает получение кредита приобретением другого своего продукта. А раз так, значит, банк злоупотребляет свободой договора в форме навязывания несправедливых условий, что влечет ничтожность договора в данной части. Более того, подключение услуги «мобильный банк» может быть небезопасным для заемщика. Ведь если вашим телефоном, подключенным к «мобильному банку», завладеет мошенник, то оглянуться не успеете, как деньги с карты утекут в неизвестном направлении.

SMS-оповещение

Это могут быть различные сообщения, которые банк отправляет вам на телефон, и за это каждый месяц устанавливает платеж. К примеру, в одном из договоров, которые я анализировала, такая услуга для заемщика стоила за смс-уведомление о просрочке платежа 500 рублей; за смс-оповещение о дате очередного платежа – 2 500 рублей. А между тем предоставление заемщику информации о суммах и датах платежей по договору является обязанностью банка, и делать это банк обязан совершенно бесплатно.

Предоставление кредитной истории

Случается так, что представитель банка при заключении с вами кредитного договора уверяет в том, что для одобрения кредита необходимо получить вашу кредитную историю, и эту услугу вы должны оплатить. В одном из анализируемых мной договоров такая услуга обошлась заемщику в 3 000 рублей, которые были включены в тело кредита, и каждый месяц на них начислялись бы проценты. Помните, это требование незаконно. Во-первых, банк и без вашего согласия и одобрения, страхуя свои риски, изучит вашу кредитную историю, а во-вторых, вы вправе один раз в год совершенно бесплатно запросить свою кредитную историю в бюро кредитных историй.

Сертификаты

Случается и так, что банки при заключении с вами кредитных договоров предоставляют для подписи сертификаты на разного рода услуги, которые оказывают третьи лица. При этом деньги за эти сертификаты банки включают в тело кредита. Как правило, это круглосуточные консультации разных «специалистов». К примеру, юридические услуги, круглосуточные советы сантехников, электриков, нянь, психологов. Я не поверила своим глазам, когда в одном из сертификатов увидела даже медицинские круглосуточные консультации по телефону. И все это в довесок к кредиту за отдельную и немалую плату – от 1500 до 5000 рублей в месяц по каждому из сертификатов.

Если после заключения кредитного договора вы понимаете, что всеми этими услугами вы пользоваться не намерены и консультации по телефону вам не нужны, отказывайтесь от них. Пишите заявление об отказе и направляйте его заказным письмом с уведомлением в банк и по адресам, указанным в сертификатах. Если в течение 10 дней деньги вам не вернут, смело обращайтесь в суд со взысканием с нарушителей помимо суммы, уплаченной по сертификату, неустойки и морального вреда.

Я рассказала лишь о некоторых услугах, их гораздо больше, и они могут искусно маскироваться в условиях кредитного договора. Чтобы их разглядеть и вовремя от них отказаться, внимательно прочтите условия договора и запросите в банке выписку по вашему счету. Банк обязан предоставить ее в момент вашего обращения и совершенно бесплатно. В ней все платежи будут разбиты по назначениям и по размеру.

Остались вопросы по вашим кредитам или долгам по ним? Хотите получить подробную инструкцию о том, как избавиться от навязанных дополнительных услуг и вернутьза них уплаченные денежные средства? Мы ждем вас в «Общественной приемной газеты «Шанс», где опытный юрист разберет вашу ситуацию и предложит грамотное решение проблемы.

Звоните по телефону: 8-902-996-88-91, и задавайте свои вопросы юристу Татьяне Витальевне Чередниченко, или приходите на бесплатные консультации по адресу: Хакасия, г.Абакан, ул. Хакасская, 27.

Как закрыть банковскую карту во время самоизоляции

![]() «Клерк» Рубрика Банковские карты

«Клерк» Рубрика Банковские карты

Ограничения, связанные с пандемией коронавируса, предписывают как можно меньше находиться в местах скопления людей. Разбираемся, можно ли закрыть ненужную банковскую карту, если в отделение идти рискованно, а платить комиссии за ее обслуживание и прочие сервисы не хочется.

Поводов для закрытия банковской карты может быть предостаточно: например, вы перестали ею пользоваться и не хотите платить комиссию за обслуживание и прочие сервисы. Или потеряли работу, и требуется побыстрее закрыть зарплатную карту, ибо ее тариф сменится с зарплатного на общий тариф для физлиц и за нее опять-таки придется платить. Однако в условиях самоизоляции рекомендуется как можно реже покидать дом и выходить только по серьезной необходимости. Как быть?

Подготовительные процедуры

Следует помнить, что банк не закроет счет одномоментно. Обычно между подачей заявления и фактическим закрытием счета карты может пройти до 60 дней — в зависимости от банка. Это время нужно для того, чтобы исключить возможность прихода отложенных комиссий или платежей. Если такие комиссии появятся, их тоже нужно будет оплатить.

Могут ли банки закрывать карточные счета физлиц удаленно?

«Проще говоря, ЦБ предписывает банкам идентифицировать клиента один раз. А дальше кредитные организации вольны в выборе способов контакта с ним, — объясняет глава юридического департамента СДМ-Банка Александр Голубев. — Они могут открывать ему дистанционно счета или любые другие банковские продукты. Соответственно, и возможность (юридическая) дистанционного закрытия счетов уже идентифицированному клиенту по его заявлению тоже у банков есть. Каким образом? Все зависит от функционала и правил в каждой отдельно взятой кредитной организации».

То есть право и возможность закрыть дистанционно карту и счет у банков есть. Но насколько это реализуемо в настоящий момент?

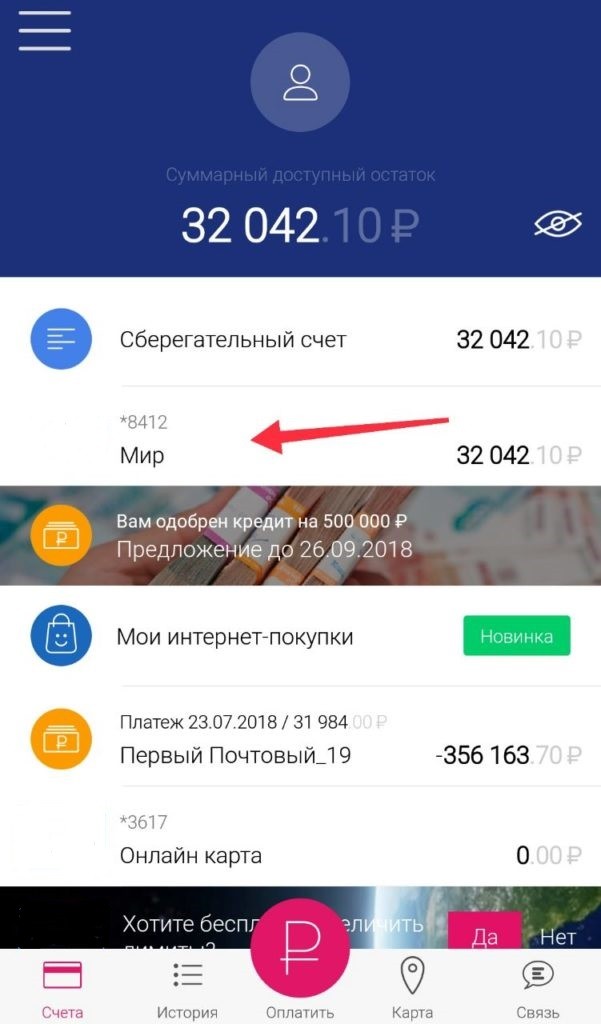

Закрытие счета онлайн

Однако такую возможность предлагают далеко не все банки: у многих по-прежнему для того, чтобы закрыть счет, клиент должен прийти с паспортом в отделение. Объясняется это несколькими причинами. «У части банков пока просто отсутствует техническая возможность для этого, то есть не реализован процесс удаленного закрытия счетов, — отмечает директор по развитию розничного бизнеса РГС Банка Марина Дембицкая. — При этом часть банков, несомненно, всегда использует посещение клиентом офиса при закрытии продукта в качестве еще одной возможности его «удержать».

Если вы клиент такого банка и, несмотря на самоизоляцию, вам придется идти в банковский офис — уточните перед визитом режим работы и время, когда в этом конкретном отделении бывает меньше всего посетителей. В некоторых банках на прием к операционисту можно записаться на определенный час.

Кстати, многие банки предоставляют возможность дистанционного закрытия счетов виртуальных карт, у которых нет физического пластикового носителя.

Зарплатные карты: читайте условия договора

Не стоит торопиться, необходимо уточнить условия, на которых выдавалась эта карта.

Как объяснила Марина Дембицкая из РГС Банка, кредитная организация вправе перевести клиента на другой тарифный план, но только при наличии соответствующего пункта в его заявлении на открытие продукта. У некоторых банков подобный пункт включен в анкету — заявление на оформление зарплатной карты. Поэтому клиенту, увольняясь из организации, следует внимательно изучить свой тариф и условия анкеты-заявления, уточнить у сотрудника банка в офисе или контакт-центре, будет ли изменен тариф по карте. При необходимости человек может отключить дополнительные услуги, позвонив в контакт-центр или через дистанционное банковское обслуживание, а карту заблокировать и закрыть счет в отделении банка.

«Также стоит отметить, что на практике далеко не все банки отслеживают уход сотрудников из той или иной компании и имеют возможность вовремя и оперативно перевести клиента дистанционно на другой тариф, поэтому многие клиенты спокойно пользуются зарплатными картами на тех же условиях и до истечения срока действия зарплатного пластика», — указала она.

Блокировка карты — выход ли это?

Прежде всего необходимо уточнить, что при блокировке карты банк ее именно блокирует, но при этом ее счет не закрывается и остается активным. То есть блокировка и закрытие — это далеко не одно и то же.

Также надо понимать, что условия блокировки у каждого банка свои собственные. Некоторые кредитные организации при осуществлении блокировки приостанавливают взимание комиссии за обслуживание (допустим, если она помесячная) и прочие платные сервисы (например, за СМС-уведомления). Некоторые — только частично. Есть и такие, которые, невзирая на блокировку, продолжают начислять все комиссии. Поэтому блокировка карты может стать неким временным решением до возможности пойти в отделение и закрыть ее совсем, но только при условии, что при этом не придется тратить на нее деньги.

https://shansonline.ru/index.php/razberjomsya/item/4867-chistim-kreditnyj-dogovor-i-izbavlyaemsya-ot-dopolnitelnykh-uslug-po-kreditu

https://www.klerk.ru/buh/articles/499636/