Магия бизнес-карты: безопасно, выгодно и удобно

Бизнес-карта напрямую привязана к расчётному счёту. По ней можно расплачиваться за товары и услуги, оплачивать командировочные сотрудникам, получать наличные и пополнять счёт. Такая карта — мультитул для предпринимателя.

Елена Булганина, генеральный директор ООО « Формула»:

« До появления таких карт схема корпоративных закупок тащила за собой кучу бумаг. Сотрудник писал заявление на имя руководителя: прошу выдать под отчёт 5000 рублей. Бухгалтерия делала платёжное поручение и выдавала сотруднику деньги. Сотрудник покупал товары, готовил авансовый отчёт и сдавал первичные документы в бухгалтерию».

С картой стало проще: из всех шагов остались только покупка и отчётность в виде кассового и товарного чеков. Вместо товарного чека подойдёт акт передачи, товарная или расходная накладная — любой передаточный документ.

ИП может тратить деньги с такой карты как угодно: купить продукты в магазине, шубу жене или путёвку в Таиланд. Для ООО условия другие. Рассказываем, как карта может быть полезна организациям и что нужно знать, чтобы не нарушать бухгалтерский учёт.

Как нельзя тратить

Неограниченно снимать наличные. Предположим, вы сняли наличные, потратили их и не предоставили в бухгалтерию подтверждающие документы ( передаточные документы, чеки). Такие траты налоговая может переквалифицировать в выдачу серой зарплаты и доначислить НДФЛ и страховые взносы — ещё 50% налоговой нагрузки. Лучше обойтись без наличности: карта — инструмент для безнала.

Бесконтрольно покупать товары и оплачивать услуги. Статьи расходов ограничены НК: на бизнес-карту можно купить новый монитор для менеджера, но нельзя — хлеба и молока себе домой. Продукты к предпринимательской деятельности не относятся — это нарушение кассовой дисциплины и эти деньги придётся вернуть.

Расходы ООО на ОСНО и на УСН

Или ФНС может посчитать, что вы неправомерно уменьшили налоговую базу. При проверке такие расходы уберут из расчёта и доначислят на них налог + пени + штраф. Пени — 1/300 от ключевой ставки за первые 2 месяца и 1/150 свыше 2 месяцев. Штраф — 20% от неуплаченного налога.

Как можно тратить

Если расплачиваетесь наличными, есть лимит — 100 000 рублей в пределах одной сделки. Картой компании можно расплачиваться сколько угодно. Одно условие — траты организации должны быть связаны с родом вашей деятельности.

Например, ваша дизайн-студия начала получать крупные заказы. Вы решили покупать официальные версии Photoshop, InDesign и Corel Draw.

Если ваш сотрудник постоянно бывает в командировках — покупайте билеты, оплачивайте гостиницу и настраивайте лимиты на проживание и представительские расходы. Ограничить доступ тоже можно. А ещё картой удобно оплачивать бутилированную воду, аренду офиса и канцтовары. Подключите карту к телефону и оплачивайте покупки в одно касание.

Точка сделает столько карт, сколько понадобится. Выпуск и обслуживание — бесплатно. Навсегда. Вы сможете задать индивидуальные лимиты сотрудникам и отслеживать все операции даже со своего смартфона.

А если новогодний корпоратив?

Это представительские расходы: продукты и алкоголь оплатить бизнес-картой можно, но не всем. ООО на ОСН могут, УСН — нет. Чтобы представительские расходы принять к расходу, бухгалтер должен их правильно оформить. Руководитель готовит приказ о проведении мероприятия с числом, расходами и ответственным.

По итогам закупки сотрудник сдаёт в бухгалтерию подтверждающие документы и краткий финансовый отчёт по мероприятию. В случае проверки налоговая их попросит. Если с помощью карты закупаете услуги — контрагент должен выдать бланк строгой отчётности.

Как проводить по бухгалтерии

После того, как вы оформили карту, посоветуйтесь со своим бухгалтером. Вы узнаете, как пользоваться картой и какие документы сдавать для налоговой.

Елена Булганина, генеральный директор ООО « Формула»:

« Карта, привязанная к расчётному счёту, — это такой банк в кармане. Чтобы не было нарушений по бухучёту, есть несколько несложных правил. Руководитель или доверенное лицо покупает, скажем, канцтовары. В магазине необходимо попросить слип-, кассовый и товарный чеки. Этого хватит, чтобы принять траты в расходы».

Слип-чек подтверждает, что операция прошла по банковской карте через терминал. Он не является фискальным документом.

Покупку ПО, например лицензии Photoshop, можно проводить как расходы, связанные с производством ( пп. 26 п. 1 ст. 264 НК РФ). Если программа куплена через интернет, в качестве первичных документов будут выступать электронное письмо поставщика и платёжный документ.

Если картой пользуется только директор — учёт подотчётных денег по сотрудникам не нужен. Только первичные документы от контрагента для бухгалтерии. Чтоб показывать траты подотчётных сумм, директор должен выплачивать сам себе зарплату с выплатой страховых взносов и НДФЛ.

Карта защитит ваши деньги

Если за границей нужна валюта — открывать специальный счёт не обязательно. Когда будете расплачиваться картой или снимать деньги, валюта сконвертируется автоматически. Если кассир или банкомат выберут курс за вас, и спишется 116 евро вместо 100 — банк опротестует эту разницу.

Даже если наличку с такой карты вы потратили на нужды компании — вернуть деньги при необходимости будет намного труднее.

Вот почему оплата по карте лучше:

- Банк поможет получить деньги обратно, если магазин доставил сломанный принтер.

- Если подрядчик провёл техобслуживание автопарка некачественно или не полностью — вы сможете вернуть деньги.

- Партнёр получил предоплату за новое оборудование для вашего шиномонтажа, но не прислал его. Расчёт по бизнес-карте — гарантия возврата денег.

- Клининговая компания получила аванс за полгода вперёд, но перестала отвечать на звонки — банк не останется в стороне.

Коротко:

- Карта привязана к расчётному счёту и позволяет удобно расплачиваться за покупки.

- ИП может оплачивать любые покупки бизнес-картой, а ООО — только связанные с деятельностью компании.

- Если снимаете наличные — подтвердите расходы документами ( акты, чеки).

- Картой удобно оплачивать любой софт в интернете, хозяйственные нужды офиса, командировки сотрудников и другие корпоративные траты.

- С картой ваши деньги в безопасности.

Поделиться

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Что такое кредитная бизнес-карта и для чего она нужна

Разбираемся, почему вам нужна кредитная бизнес-карта и как ей пользоваться, чтобы бухгалтерия, банк и налоговая остались довольны.

Что это такое?

Это способ взять в долг у банка. Кредитную карту для бизнеса могут оформить ИП и юрлица, у которых не хватает своих средств и которым срочно нужны деньги на непредвиденные расходы.

Бизнес-карта прикреплена не к расчётному, а к кредитному счёту. Когда вы расплачиваетесь ей, деньги списываются из средств банка. Карта — «запасной кошелёк», из которого по необходимости можно достать нужную сумму, позже вернуть её с процентами и пользоваться снова.

Кредитную карту достаточно открыть один раз и можно пользоваться ей бессрочно. Владельцы бизнес-карт получают доступ к деньгам банка в день одобрения заявки, не платят проценты во время льготного периода и участвуют в акциях, которые предлагает банк.

Как пользоваться бизнес-картой?

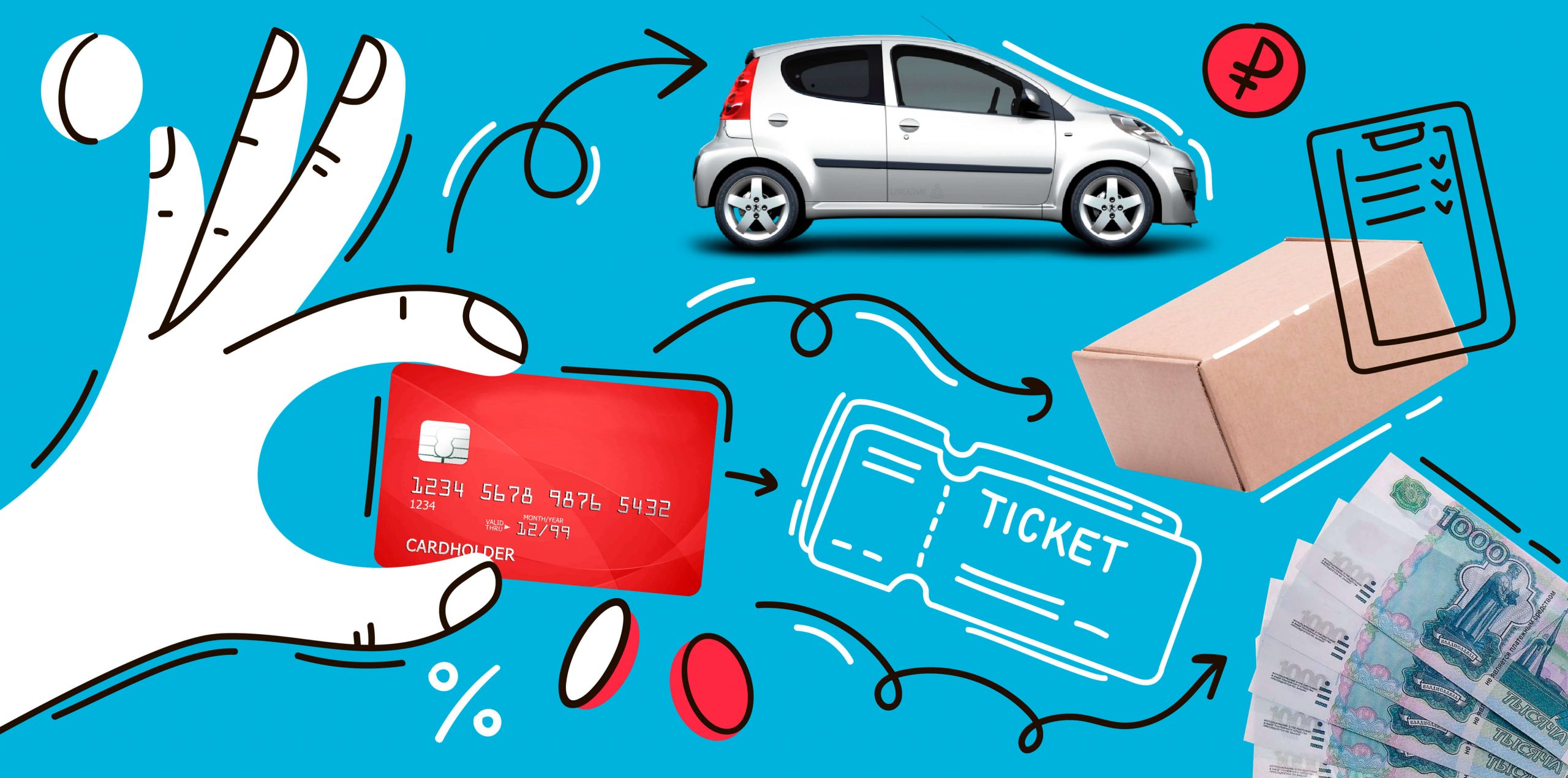

Корпоративной картой рассчитываются с поставщиками и оплачивают покупки в интернете. Деньги можно тратить на любые цели, например:

- стройматериалы;

- такси, каршеринг для сотрудников, бензин для водителей;

- работу курьеров;

- рекламу;

- офисные и канцелярские принадлежности, мебель;

- командировки, билеты на поезда и самолёты, бронь отелей.

Предприниматели часто выдают кредитные карты сотрудникам, которым хотят предоставить доступ к деньгам. Например, у вашего менеджера и бухгалтера может быть своя корпоративная карта. Чтобы они не потратили лишнего, для каждой карты установите лимиты — на сутки или на месяц. Так вы ускорите бизнес-процессы, избавитесь от лишних бумаг и наличных под расчёт.

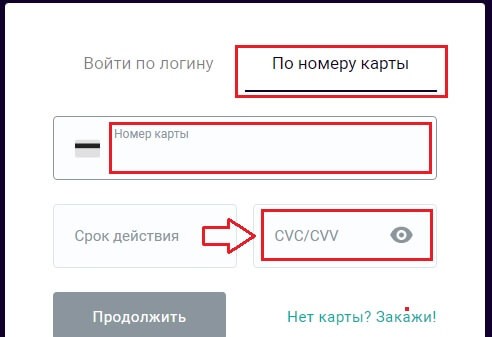

Карту можно привязать к телефону. Тогда оплата покупок будет проходить ещё и бесконтактно. Для этого сохраните кредитку в Wallet на iPhone или в Google Pay на Android.

Проблем не будет, если понадобится снятие наличных. Получить деньги можно в любой валюте и в любом банкомате мира, но важно не превышать лимит. Например, Сбербанк разрешает снимать с бизнес-карты до 170 тыс. рублей в сутки. Правда, придётся заплатить комиссию в 7%, но не меньше 300 рублей. Если вы в командировке за границей, деньги автоматически конвертируются в нужную валюту.

Особенности кредитной карты для бизнеса. Какие условия важно соблюдать?

1. Не превышать лимит по карте

Если у вас бизнес-карта Сбербанка, вы можете потратить не больше миллиона рублей. Этой суммы хватит, если нужно одновременно закупить технику и мебель для новых сотрудников, оплатить командировку руководителя и закрыть расходы на ЖКХ, бумагу, связь и интернет.

Важно, что сумма кредита зависит от того, сколько ваша компания работает. Если она ещё молодая и зарегистрирована три месяца назад, скорее всего, банк одобрит только минимальную сумму.

2. Платить за обслуживание

За использование карты банк взимает комиссию. В Сбербанке за год вы отдадите 2 500 рублей. Если открыли несколько карт, то платить нужно за каждую.

3. Вовремя гасить задолженность

У карты три периода кредитования: расчётный, платёжный и льготный.

Расчётный начинается с момента открытия лимита и обычно длится месяц. Как правило, первым считается день, когда вы подписали договор.

Если в расчётный месяц ваша компания оплачивала товары бизнес-картой, нужно погасить обязательный платёж. Он равен нескольким процентам от суммы покупки и идёт в счёт задолженности.

Платёжный период следует за расчётным. За это время нужно погасить обязательный платёж.

Льготный период. Это время, когда вы можете пользоваться картой и не платить проценты. Например, у кредитной карты Сбербанка этот период равен 50 дням и начинает действовать с первой траты.

Банки сотрудничают с компаниями, которые предоставляют увеличенный льготный период. Если вы покупаете у такого партнёра, то можете не платить проценты до нескольких месяцев и даже дольше.

Рассмотрим на примере, как работает это правило.

⠀

1 апреля владелец швейной мастерской заплатил за поставку товара. На следующий день он снял наличные, чтобы рассчитаться с курьером, который привёз новую партию ткани.

⠀

Льготный период начнётся в день первого списания с карты. За 50 дней, то есть до 20 мая, компания должна погасить задолженность по операциям, которые прошли 1 и 2 апреля. В таком случае не придётся платить проценты.

⠀

Когда возвращаете деньги банку, всегда закладывайте день на то, чтобы платёж прошёл.

Если предприниматель не погасит задолженность до окончания льготного периода, банк начислит проценты. Ставка по бизнес-карте обычно выше, чем у кредитов. Например, в Сбербанке получить кредит можно от 11%, а ставка по кредитной карте составит 19-21%. Но основная выгода карты в том, что если закрыть долги в течение льготного периода, то платить проценты не придётся.

Важно, что эти проценты начисляются только на потраченное, а не на весь доступный лимит. Например, если карта открыта на 100 тыс. рублей, а вы израсходовали только 10 тыс. рублей, то проценты будут отсчитываться именно от 10 тыс. рублей.

Нужно ли отчитываться о расходах по бизнес-карте и кто это должен делать?

Если вы ИП на патенте или УСН 6% без сотрудников, учитывать траты не нужно. Налоговая не проверяет ваши расходы.

Если карту использует ИП и ООО на УСН 15% или бизнес на общей системе налогообложения, необходимо учитывать траты по карте как расходы и вычитать их из налогооблагаемой базы. Для этого ваши покупки должны быть экономически обоснованы: например, строительная компания оплатила материалы и оборудование, а фитнес-клуб — гантели и коврики для групповых занятий. Не сработает, если автомастерская оплатит бизнес-картой декоративную косметику.

Главное — когда расплачиваетесь картой, сохраняйте платёжные документы: накладные, акты, чеки.

Что выгоднее: кредит или бизнес-карта?

Выбор продукта зависит от того, сколько денег вам нужно и на какие цели. Чтобы разобраться, какой инструмент подходит под вашу задачу, давайте сравним условия бизнес-карты и оборотного кредита Сбербанка.

| Критерий | Кредит | Бизнес-карта |

| Сумма | До 5 млн рублей. Если кредит целевой, сумма будет ограничена только финансовым состоянием заёмщика. | До 1 млн рублей |

| Залог | Нужен | Не нужен |

| Срок | До 3 лет | Без ограничений |

| Ставка | 11% | 21% 19% — для сельхозпроизводителей |

| Порядок выплаты процентов | С первого дня | Не нужно платить в льготный период: 50 дней — у банка, до 150 — у партнёров. |

| Срок работы бизнеса | Базовое условие: от 6 месяцев. Исключения: от 3 мес. — для торговли, от 12 мес. — для сезонного бизнеса. | От 3 месяцев для всех |

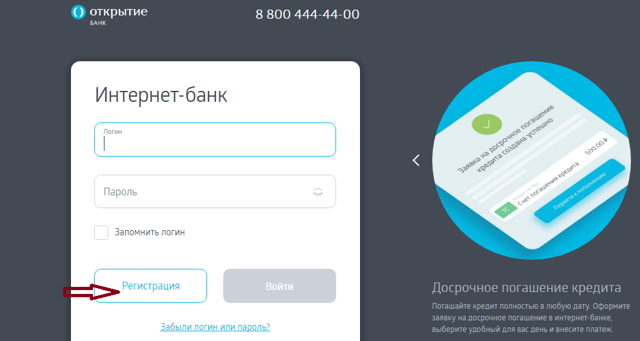

Как оформить бизнес-карту?

Условия, на которых можно получить карту для бизнеса, отличаются в разных банках. Для примера возьмём уже знакомую нам кредитную карту Сбербанка. Оформить её могут ИП и юрлица, которые работают дольше 3 месяцев и считаются налоговыми резидентами РФ. При этом их годовой оборот не должен превышать 400 млн рублей.

Бизнес-карта может стать спасением для молодых предпринимателей, потому что им сложно получить кредит. Банки часто отказывают тем, кто отработал меньше полугода. У бизнес-карты есть ещё один существенный плюс: при оформлении не нужен залог.

Чтобы составить договор и проверить, соблюдаются ли условия, банк потребует учредительные и хозяйственные документы, финансовую отчётность, лицензию на работу. Лучше подготовить их заранее, чтобы получить деньги быстрее.

https://allo.tochka.com/card