Как закрыть банковскую карту (расторгнуть договор)?

Кредитные карточки позволяют получать дополнительные средства, а также пользоваться ими даже без комиссии (при условии своевременного погашения кредита). Однако в силу различных обстоятельств данный платежный инструмент может потерять актуальность для держателя. В такой ситуации необходимо знать, как закрыть кредитную карту Сбербанка.

Для чего необходимо закрыть кредитную карту

Пользователи, которые погасили задолженность перед банком, считают, что на этом можно пресечь любые действия относительно кредитной карты. Это в корне неверный подход. Даже на карточке с погашенной задолженностью могут происходить денежные списания:

- За услуги СМС-банкинга;

- За дополнительно подключенные опции (с полным списком можно ознакомиться на официальном сайте Сбербанка);

- За обслуживание, которое может составлять от 750 рублей в год до 2500 рублей в месяц.

Особенно опасна ситуация, если клиент перестал пользоваться платиновой или премиальной картой. Стоимость обслуживания таких кредитных карточек составлять 25-30 тысяч рублей в месяц. Пользователь может совершенно забыть про счет, а в итоге получить извещение о необходимости покрыть задолженность.

Чтобы избежать необоснованных финансовых потерь, необходимо не просто погасить проценту по кредиту и возвратить основную сумму, но и деактивировать карту, а также закрыть счет, расторгнуть договор и получить справки о прекращении партнерского соглашения относительно кредита. Сделать это можно несколькими способами.

Защита от злоумышленников

Незакрытая карта Сбербанка может быть перехвачена злоумышленниками. Произойти это может следующими способами:

- Утеря карты;

- Кража платежного инструмента;

- Хакерские действия.

Особенно опасна материальная кража карточки. Так как владелец перестает ей пользоваться, то зачастую оставляют карточку в каком-нибудь доступном месте. Он может, в том числе, оставить ее в шкафу, на столе, носить в кармане.

При такой незащищенности карточка становится легкодоступна злоумышленникам.

Чтобы пользователю кредитной карты не пришлось нести финансовые убытки из-за действий злоумышленников, необходимо вовремя закрыть счет и деактивировать карту.

Когда необходимо расторгнуть договор

Договор обслуживания кредитной карты является главным документом, который регулирует как ежегодную плату за обслуживание, так и условия предоставления кредитных средств. Чтобы не только кредитная карта, но и ее счет полностью перестали действовать, необходимо официально расторгнуть договор.

Сбербанк предусматривает несколько вариантов, когда необходимо прервать действие договора:

- Смена региона проживания клиента. Если пользователь переезжает в другой город и тем более страну, необходимо деактивировать банковскую карту. Как это сделать при смене места жительства, рассказано ниже. При этом клиент остается должен банку, если он не покрыл проценты по кредиту, и может даже после деактивации кредитных договоренностей ежемесячно отчислять финансовой организации части задолженности;

- Кража карты. Необязательно прекращать договор обслуживания. Можно заблокировать карту мгновенно, позвонив по горячей линии;

- Утеря карточки. Данная ситуация также спорная: владельцу не нужно приостанавливать кредитный договор, но обязательно нужно заблокировать саму карту;

- Окончание срока действия кредитной карты. В данном случае необходимо перевыпустить платежный инструмент. Можно и отказаться от него, погасив все задолженности.

Допускается и досрочное погашение по желанию владельца. Порядок закрытия договора практически не меняется в зависимости от ситуации.

Алгоритм расторжения договора

Чтобы отказаться от кредитной карты досрочно или в срок, необходимо осуществить определенный алгоритм действий. После окончания алгоритма рекомендуется взять справки о том, что счет и договор закрыты. В таком случае удастся легко решить спор со Сбербанком в случае сбоя в системе.

Основной алгоритм следующий:

- Проверить состояние счета. Для этого можно попросить выписку со счета в филиале Сбербанка. Узнать, какие услуги подключены;

- При наличии задолженностей полностью погасить их. Если набежали проценты, возместить нужно и их. Пока все долги перед банком не будут выплачены, закрытие карты не будет произведено. Подобная возможность есть только при смене региона проживания: карта уничтожается даже при наличии долга. Однако в таком случае средства взимаются ежемесячно по частям с основной карты пользователя;

- После погашения задолженностей необходимо взять об этом справку в филиале Сбербанка;

- Обратиться в филиал своей финансовой организации с заявлением с просьбой прекратить обслуживание счета. Необходимо также указать, что держатель платежного инструмента отказывается от ранее предоставленных ему услуг (СМС-банкинг и другие дополнительные опции);

- Срок рассмотрения заявления – до 24 часов. За этот период карту уничтожают, расторгают договор и начинают процесс закрытия счета;

- Дождаться закрытия счета. Срок закрытия составляет 45 дней. В это время кредитная карта уже уничтожена. Со счета могут лишь списывать средство за ежемесячное обслуживание. Об этом заранее сообщат сотрудники Сбербанка.

После выполнения всех пунктов представленного алгоритма кредитный договор считается расторгнутым, а карточка – уничтоженной. Закрывается и платежный счет, к которому она была привязана.

У клиента остается основная, дебетовая карта Сбербанка (если он является клиентом банка не только в сфере кредитного обслуживания).

Закрытие одной кредитной карты не означает, что пользователь не сможет оформить новую в дальнейшем.

Партнерские отношения между клиентом и банком не заканчиваются. Пользователь всегда может подать новое заявление на открытие кредитной карты.

Так как он уже являлся активным пользователем кредитных услуг Сбербанка, процедура повторного оформления карточки проходит проще и быстрее.

Главное, чтобы финансовые возможности клиента не ухудшились, а в кредитной истории не появились сведения о крупных задолженностях. Тогда оформление новой карты будет успешным.

Способы погашения задолженности

Погашение задолженности – главное, что должен сделать держатель карточки, чтобы затем расторгнуть договор с банком. Кредитная организация не захочет остаться в минусе, поэтому пока даже самые мельчайшие проценты не будут погашены, закрытие счета не может произойти.

Будьте внимательны! Если оставить карточку с задолженностью и просто не пользоваться ею, в течение года набегут проценты от 25,9 до 33,9 в зависимости от типа кредитного договора. Например, если клиент задолжал 30 тысяч, через год ему придется вернуть уже 41700 рублей. При этом 11700 рублей набегают просто из-за халатности пользователя.

Погасить долг можно несколькими способами. Самый безопасный и надежный – при посещении филиала Сбербанка. При помощи сотрудников банка можно положить средства прямо в кассу организации.

Если не хочется стоять в очередях, чтобы обратиться непосредственно к работникам, можно воспользоваться терминалом. Он принимает наличие средства, а также позволяет переводить деньги с карточки или с виртуального счета.

Для погашения кредита через терминал нужны только карта и средства, которые будут внесены на кредитный счет. Если обращаться в кассу банка, кроме карты могут потребовать паспорт.

Погашение доступно также через следующие сервисы:

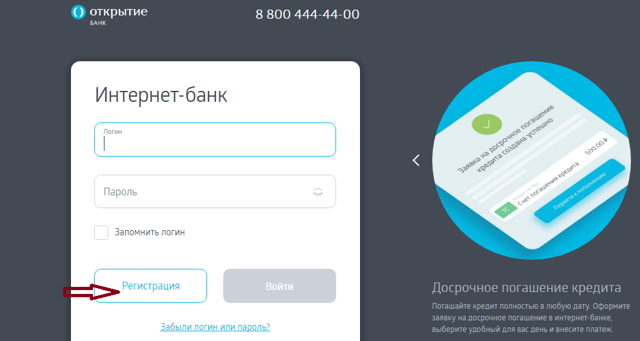

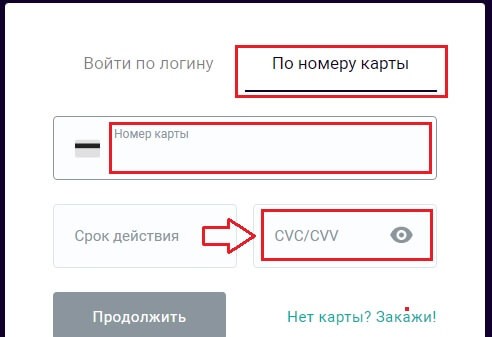

- «Сбербанк Онлайн». Для авторизации необходимо получить идентификатор по телефону, в терминале, через приложение «Мобильный Банк» или в отделении Сбербанка. Желательно сразу настроить постоянный пароль. После входа в систему необходимо найти раздел с личными картами и просто перевести нужную сумму с основной, дебетовой карты Сбербанка, на кредитную. Для подтверждения транзакции вводится одноразовый код из СМС;

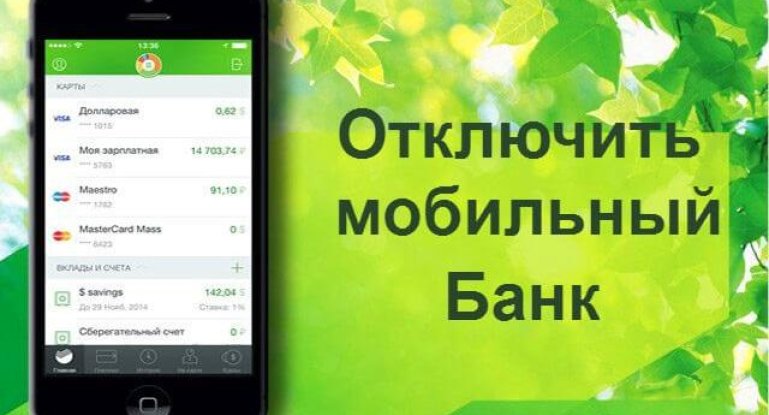

- Через СМС-банкинг. Процедура включает в себя отправку смс с кодовым словом «КРЕДИТ» на номер 900. В СМС необходимо указать 20 цифр счета кредитной карты, и сумму, которая будет переведена на погашение кредита. Средства спишутся с основной дебетовой карты, к которой подключена услуга «Мобильный банк»;

- При помощи мобильного приложения. Алгоритм такой же, как и при использовании «Сбербанк Онлайн». Для подтверждения транзакции необходимо ввести одноразовый СМС-код. Для повышения уровня безопасности лучше устанавливать приложение не на то устройство, к которому подключена связанная с картой сим-карточка.

Выбирать способ следует исходя из личных предпочтений держателя карты. Серьезных отличий нет. Единственный весомый аргумент за дистанционное пополнение счета кредитной карты: в филиалах может быть очередь, плюс они не работают в праздничные и некоторые выходные дни.

Как закрыть счет

Для закрытия счета необходимо обратиться в филиал Сбербанка, взяв с собой паспорт и кредитную карту. Без паспорта сотрудника банка не смогут провести операции, так как им необходимо удостовериться, что операцию желает провести именно владелец платежного средства.

Кроме того, клиент не может закрыть счет дистанционно. Это слишком важное действие, проведение которого по телефону может привести к активизации действий мошенников.

По телефону горячей линии можно только получить консультацию относительно закрытия счета либо попросить выписку со счета, указав кодовое слово.

Чтобы закрыть счет, необходимо написать соответствующее заявление. Не забывайте указывать, что отказываетесь не только от счета, но и от всех услуг по его обслуживанию. Длительность обработки подобных заявлений составляет 45 дней.

Такой запас времени предусмотрен для того, чтобы все связанные со счетом транзакции, которые могли еще не пройти, полностью завершились. В течение указанного периода организация может продолжать списывать средства за ежемесячные дополнительные опции или за обслуживание карты. Сотрудники банка предупреждают об этом заблаговременно.

Клиенту желательно заранее положить необходимые средства на счет, чтобы все тарифы в течение 45 дней автоматически покрылись.

Сама процедура закрытия именно карты, а не счета, происходит на месте. После проверки личности клиента, а также наличия задолженностей, заявление сверяют с образцом и подписывают. Далее карта на глазах у клиента уничтожается. Чтобы ей нельзя было воспользоваться, разрезы должны быть сделаны в районе чипа и магнитной полосы. Остатки материала сотрудник Сбербанка утилизирует.

Через 45 дней рекомендуется вернуться за справкой о закрытии счета.

Для чего необходимо попросить справку о погашении задолженности и закрытии счета

Справку о погашении задолженности можно получить в день пополнения кредитного счета. Сделать это можно только в филиале Сбербанка, имея при себе паспорт и кредитную карту.

Обратиться можно в любой филиал финансовой организации, необязательно в тот, где был зарегистрирован кредит. Данная процедура может отнять у клиента от 30 минут до нескольких часов.

Кому-то она покажется неоправданно трудозатратной, однако смысл брать справку есть.

Главный аргумент – в случае любых споров с банком у бывшего держателя кредитной карты будет возможность отстоять свою правоту и честность перед Сбербанком. К тому же, при закрытии карты сотрудники проверяют ее счет на наличие задолженностей. Наличие справки поможет ускорить процесс закрытия карты.

Куда важнее справка о закрытии самого счета. Она подтверждает как то, что все денежные обременения с клиента были сняты, так и что действие кредитного договора было приостановлено. Данный документ поможет в следующих ситуациях:

- У Сбербанка возникли претензии, что клиент пользуется кредитными деньгами и не возвращает их;

- Банковская система ошибочно считает, что счет действует, и на нем остались задолженности;

- Организация продолжает списывать с основной карты средства за обслуживание кредитной в то время, как она уже закрыта.

Во всех приведенных случаях достаточно предоставить сотрудникам Сбербанка копию (лучше заверенную) справки о закрытии счета. Желательно иметь при себе также справку об отсутствии задолженностей. В таком случае с клиента не смогут потребовать возместить никакие средства, отправиться в суд для разбирательств и т.п. Все необоснованные претензии будут сняты.

Специалисты рекомендуют хранить справки в течение нескольких лет после закрытия счета и прекращения действия кредитной карты. Сбои в системе проверки задолженностей по кредитным картам могут происходить в течение длительного времени, в том числе через год ли два после прекращения кредитных отношений.

Банковский счет: как расторгнуть договор

Чем отличается банковский счет от банковской карты? Как закрыть банковскую карту и расторгнуть договор с банком?

Банковская карта, банковский счет и договор банковского счета

Прежде, чем ответить на вопрос, как расторгнуть договор с банком и закрыть счет, связанный с банковской картой, необходимо определиться, чем отличаются счет в банке и банковская карта.

На счету в банке учитываются денежные средства и их движение при различных операциях — внесении, расходах, оплатах, переводах. Каждый счет имеет свой индивидуальный номер.

Банковская карта — это электронный носитель информации, с помощью ее держатель (владелец) распоряжается своими деньгами на счете. Карта, также как и счет, имеет номер.

При выпуске банковской карты на имя ее владельца в банке открывается соответствующий счет, о чем между банком и гражданином-держателем карты заключается соответствующий договор банковского счета. В рамках одного договора может быть выпущено несколько банковских карт на одного владельца, при этом счет будет один и реквизиты его не меняются.

Основанием для закрытия банковского счета является прекращение договора банковского счета. При этом договор банковского счета может быть расторгнут, как по инициативе банка, так и по инициативе лица, на имя которого был открыт банковский счет и выпущена соответствующая банковская карта.

Расторжение договора банковского счета по инициативе банка

В соответствии со ст. 859 Гражданского кодекса РФ банк может отказаться от исполнения договора банковского счета, если в течение двух лет на счете клиента нет денежных средств, а также не осуществляется никаких операций по этому счету.

При этом банк должен предупредить об этом клиента в письменной форме. Если в течение двух месяцев после такого уведомления денежные средства на счет клиента не поступят, договор будет считаться расторгнутым.

Кроме этого, договор банковского счета может быть расторгнут в судебном порядке (по требованию банка). Банк может обратиться в суд с соответствующим требованием в следующих случаях:

- на счете клиента останется денежная сумма, размер которой окажется ниже минимального размера, который предусмотрен правилами банка или договором, и эта сумма не восстановлена в течение одного месяца со дня соответствующего уведомления клиента со стороны банка;

- по этому счету не производятся операции в течение года (если другие условия не предусмотрены договором).

Расторжение договора банковского счета по инициативе клиента банка

Некоторые граждане, являющиеся держателями (владельцами) банковских карт не знают, как правильно закрыть карту, т.е. правильно расторгнуть договор банковского счета, и как в этом случае получить остаток денежных средств.

Одно из ошибочных мнений заключается в том, что если срок действия карт заканчивается, то закрытие счетов по картам происходит автоматически. Следовательно, если картой не пользоваться, то платить комиссию за обслуживание банковской карты не нужно.

На самом деле, если в этом случае не расторгнуть договор банковского счета, могут наступить неблагоприятные последствия: банк при наличии денежных средств на карте спишет комиссию за обслуживание карты, а при их отсутствии возникнет задолженность перед банком.

Дело в том, что по окончанию срока действия банковской карты они могут перевыпускаться с новыми реквизитами.

А поскольку, как отмечалось выше, карт в рамках одного договора банковского счета может быть несколько, а счет при этом всегда один и реквизиты его не меняются, если что-то происходит с картой (блокировка, окончание срока действия, погашение суммы кредита и др.) счет автоматически не закрывается.

Чтобы полностью прекратить отношения с банком по карте, необходимо осуществить следующие действия:

Если карта кредитная, необходимо полностью погасить сумму задолженности, или снять со счета свои собственные денежные средства.

При этом остаток денежных средств с банковского счета должен быть выдан клиенту по истечении недели после получения банком заявления о расторжении договора банковского счета, если в заявлении не предусмотрен более поздний срок (см. п. 1 ст. 859 Гражданского кодекса РФ, п. 8.3 Инструкция Банка России от 30.05. 2014 № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов»). Деньги выдаются наличными или путем перевода платежным поручением.

О порядке действий при дорожно-транспортных происшествиях

После этого нужно обратиться в соответствующее отделение банка и сообщить о намерении расторгнуть договор.

В свою очередь сотрудники банка попросят подписать соответствующее заявление и сдать банковскую карту, которая будет уничтожена. Как правило, сотрудник банка разрежет карту в присутствии клиента. Если этого не произойдет, желательно попросить об этом сотрудника банка.

Карту в банк можно и не возвращать, т.к. это не является обязательным требованием, но в любом случае она в этот же день будет заблокирована.

После подачи заявлений на закрытие счетов в банке и фактическим закрытием может пройти продолжительное время (до 45 дней). Конкретный срок, как правило, закреплен в самом договоре банковского счета.

Обычно это связано с требованиями различных международных платежных систем и техническими особенностями расчетов по банковским картам.

Например, иногда безналичные платежи за покупки в интернет-магазинах списываются со счета покупателя только через некоторый промежуток времени.

После того, как закрытие банковской карты (закрытие счетов) произошло, нужно в обязательном порядке получить от банка справку об этом (или справку об отсутствии задолженности перед банком, заверенную печатью, если это явно не указано в справке о закрытии счёта). В некоторых случаях такую справку банк выдает не сразу, а по истечении некоторого периода времени, как правило, на это потребуется от 1 до 2 месяцев. Конкретный срок должен быть прописан в банковском договоре.

Такая справка будет гарантией от возможных претензий банка в дальнейшем, если его сотрудниками или компьютерной системой будет допущена ошибка.

В дополнение к изложенной выше информации предлагаем посмотреть видео о том, какие действия необходимо предпринять, если банк отказывается выдавать денежные средства со счета при закрытии банковской карты и расторжении договора с банком.

Как правильно закрыть кредитную карту Сбербанка, чтобы избежать недоразумений

Кредитные карты, вне зависимости от того, каким банком они выданы — это удобный способ получить желаемое или необходимое именно сейчас, а не потом, когда появятся деньги.

Большинство клиентов Сбербанка уже успели оценить все те преимущества, которые они получили с кредитными картами сбербанка, однако немало и тех, кто не только не желает оформлять ее по собственной инициативе, но и отказывается в случае выдачи ее банком в качестве дополнения к карте для выплат.

При этом многие совершают распространенную ошибку: активируют карту, «чтобы посмотреть», а потом решают, что, не хотят ею пользоваться, и убирают в дальний угол шкафа, а то и вовсе выбрасывают.

Тех, кто поступает именно так, однажды может ожидать не слишком приятная новость о наличии задолженности перед банком.

Поэтому кредитку, которой не планируется пользоваться, следует закрывать и аннулировать по всем правилам.

Как закрыть кредитку от Сбербанка

Вопреки распространенному заблуждению, приведение карты в негодность путем ее повреждения, и окончание срока действия – это не повод считать кредитку закрытой. Для того, чтобы не остаться должным банку, у которого вы ничего не одалживали в принципе, нужно знать, как правильно закрыть кредитную карту Сбербанка и в точности придерживаться всех инструкций, а именно:

- Определить задолженность. Не стоит это делать самостоятельно – риск ошибки в подсчетах велик даже у профессионалов. Кстати, тем, кто держит на кредитной карте свои собственные средства, следует снять их до момента подачи заявления.

- Оформление заявления. Вовсе не обязательно идти в то же отделение, в котором оформлялась карта. Любой филиал Сбербанка, в любом городе страны примет вас и предложит заполнить официальный бланк заявления, которое следует очень аккуратно заполнить.

- Заключительный этап. Состоит в получении клиентом на руки всех документов, подтверждающих факт закрытия кредитной карты и непосредственно уничтожение карты.

Для закрытия следует предоставить кредитные карты всех типов, кроме моментальной. Внимание! Идти в банк и писать заявление на закрытие карты Сбербанка обязательно, даже если вы ею никогда не пользовались!

Досрочное закрытие: возможно ли?

Необходимо быть готовым к тому, что непосредственно в день обращения с данным вопросом в банк никто кредитную карту не закроет. В условиях договора, который подписывают абсолютно все клиенты Сбербанка, указан максимальный срок – до 45 дней с момента подачи заявления. В целом же сроки немного меньше и составляют около месяца.

Срок закрытия кредитной карты Сбербанка не может составлять менее месяца! Это обусловлено тем, что начисление процентов за использование кредитных средств происходит в определенную дату. Поэтому торопить банковских работников и просить их побыстрее закрыть вашу кредитку бессмысленно.

Проверяем остаток на карточном счете

Два самых важных пункта, касающиеся того, что нужно для закрытия карты Сбербанка, касаются именно финансовой стороны вопроса.

Иметь задолженность по кредитной карте, которую планируется закрыть – это так же ошибочно, как и оставить на ней собственные деньги, пусть это даже несколько копеек.

Один из пунктов договора строго определяет, что закрыть можно исключительно кредитную карту с нулевым балансом.

ВАЖНО: Закрыть счет кредитной карты сбербанка

Следует иметь ввиду, задолженность может существовать не на самой кредитной карте, а на лицевом счете клиента. Сама карта привязывается к обычному счету в финансовом учреждении. Лицевой счет не отображается на карте. Это сделано для безопасности клиентов. Как узнать лицевой счет карты можно почитать статью.

Чтобы убедиться в отсутствии задолженностей и переплат, можно воспользоваться одним из наиболее удобных способов:

- Просмотреть выписку по карте через интернет-банк;

- Позвонить на горячую линию Сбербанка;

- Отправиться в банк и попросить проверить баланс;

- Проверить остаток в ближайшем банкомате.

Если проверка показала остаток личных средств – их нужно снять, потратить или перевести на другую карту. При наличии же задолженности необходимо ее вначале погасить.

Способы погашения задолженности

Поскольку закрыть можно исключительно кредитную карту с нулевым балансом, необходимо погасить задолженность с точностью до копейки, иначе потом снять небольшую сумму с карты не представится возможным.

Поэтому такой способ погашения, как пополнение карты при помощи терминала, осуществимо только в случае наличия на карте задолженности, сумма которой круглая и возможна для внесения в терминал.

Но это бывает крайне редко, чаще в остатке присутствуют мелкие суммы.

В таком случае у потребителя оказывается два выхода:

- Пополнить кредитку путем перевода на нее точной суммы (с учетом возможной комиссии) с любой другой карты, как своей, так и родственников или знакомых.

- Закрыть задолженность через кассу любого отделения банка. Внимание! Во избежание недоразумений впоследствии, четко следует называть кассиру, какая сумма должна поступить на карту. Оператор может не знать размер задолженности, либо же могут возникнуть расхождения из-за комиссий, еще не снятых процентов и т.д.

Каким бы способом клиент не погашал задолженность, цель должна быть достигнута: на карте баланс допускается исключительно нулевой.

Как подать заявление

Для подачи заявления следует лично посетить отделение Сбербанка с паспортом и непосредственно с самой картой. Клиенту предложат образец заявления (заявки), который необходимо будет аккуратно заполнить.

Мнение о том, что закрыть кредитную карту можно только в том отделении, где ее выдавали – ошибочно. Сделать это можно в любом филиале и даже в другом городе страны.

Заключительный этап: выписка

Выплатив все свои долги и, как подразумевает договор, разрезав карточку на части, клиенты нередко забывают, что им вовсе не помешает справка о закрытии карты Сбербанка.

В идеале это должен быть не просто черно-белый документ, распечатанный на принтере, а официальный документ, скрепленный синей печатью подписью обслуживающего Вас операциониста.

В нем должно быть указано, что кредитный счет клиента закрыт, и любые претензии по долговым обязательствам отсутствуют.

Такая справка – это лучшая защита от того, что в какой-то момент обнаружатся невыплаченные несколько рублей, по которым насчитают в разы большую комиссию. Поэтому лучше потратить несколько дополнительных минут и настоять на выдаче такого документа, чем потом пытаться доказать свою правоту, не имея на то подтверждения.

Удаленный доступ

Часто можно услышать вопрос, есть ли возможность закрыть кредитную карту Сбербанка онлайн. Ответ однозначный и он отрицателен.

С помощью интернета можно посмотреть размер задолженности, узнать, на что были расходованы те или иные суммы денег, посмотреть график работы и расположение ближайших отделений.

Если нужно закрыть кредитку срочно, а попасть в отделение не представляется возможным, через интернет ее можно только заблокировать, чтобы прекратить начисление процентов. Такие меры приняты вовсе не для того, чтобы усложнить клиентам процедуру закрытия, а исключительно в целях их же безопасности.

Точно так же отсутствует возможность закрыть кредитку при помощи телефонного звонка в контакт-центр. Объясняется это тем, что одним из обязательных условий закрытия кредитки является предоставление паспорта клиента.

Возможные споры и пути их решения

Сбербанк дорожит своей репутацией и тем доверием, которое она помогла завоевать за долгие годы работы.

Поэтому чаще всего у тех, кого беспокоит вопрос можно ли закрыть кредитную карту Сбербанка, проблем не возникает.

Единственное, с чем могут столкнуться стороны, — это с несоответствиями в размерах суммы, необходимой для полного погашения. Такие несоответствия возникают по двум причинам:

- Клиент оплатил задолженность не в тот день, когда ему был озвучен ее размер, а немного позже. За это время проценты успели «набежать».

- Клиент не отключил платные услуги до момента погашения задолженности. Достаточно распространенная причина спора: задолженность по карте погашена до копейки, заявление написано, пришел срок закрывать кредитную карту – а там уже несколько рублей в минус.

Чтобы не усложнять себе жизнь, следует придерживаться предельно простых рекомендаций: узнавать размер задолженности непосредственно перед моментом оплаты и сразу же после внесения необходимой суммы отключать:

- СМС-информирование;

- Страховые платежи;

- Оплата годового обслуживания.

Если клиент видит, что срок действия его кредитки окончится в тридцатидневный период рассмотрения банком его заявления на закрытие, то лучше заранее написать отказ от перевыпуска карты, поскольку данная услуга чаще всего предоставляется платно и осуществляется без ведома клиентов.

Кредитная карта от Сбербанка дает массу преимуществ своим пользователям, однако каждый клиент вправе отказаться от ее получения. Если же кредитка все же была вам выдана, то закрывать ее придется по всем правилам, которые достаточно четко прописаны в договоре, чтобы избежать неприятностей.

Как расстаться с картой

В «Народном рейтинге» одной из наиболее популярных тем для обсуждения стала проблема закрытия карточных счетов в банках. Не зная правильный алгоритм завершения использования этих продуктов и зачастую не получая правильных рекомендаций от банковских служащих, клиенты попадают в самые неприятные ситуации. И хотя ничто не заменит личный опыт, мы все же попытались суммировать опыт коллективный и дать читателям Банки.ру несколько советов, как безболезненно расстаться с банковской картой, сохранив лояльное отношение к ее эмитенту.

Была докторская, стала — любительская

Первое, что следует уяснить: неиспользование карты не освобождает клиента от оплаты дополнительных услуг и стоимости обслуживания карточного счета. Чтобы избавить себя от этой необходимости, нужно известить банк о своем нежелании дальнейших взаимоотношений, подав соответствующее заявление и погасив задолженность, если таковая имеется.

Не стоит пытаться избавиться от карты самому, вымещать на кусочке пластика злобу на эмитента, даже если кажется, что банк нанес вам ущерб. Не следует также пытаться насильно «скормить» карту банкомату.

Все карты, выпущенные к счету, являются собственностью кредитной организации, и большинство эмитентов требует, чтобы они были возвращены в банк. Впрочем, есть и исключения. Например, в «Авангарде» возврат карты в банк носит рекомендательный характер.

Допускают самостоятельную утилизацию карты банки «Ренессанс Кредит», Ситибанк. В БТА-Банке от факта сдачи карты в банк зависит срок закрытия счета и окончательный расчет с ее держателем.

«Если клиент уничтожает карту самостоятельно, ему следует быть уверенным, что карта уничтожена и по ней не будет никаких расходных операций в течение 45 дней с момента подачи заявления на закрытие карточного счета», — рекомендуют представители банка «Ренессанс Кредит».

Как правило, банки требуют передать карту операционисту, отметив сей факт в заявлении на закрытие картсчета или специальным актом. После подписания документов она должна быть порезана в присутствии клиента. Если карта утеряна, то, как правило, составляется заявление об утере.

Чтобы не платить комиссию за обслуживание счета карты на тот срок, когда пользоваться ею вы уже не планируете, необходимо точно узнать, в течение скольких дней происходит закрытие счета.

Иными словами, за сколько дней до даты оплаты очередного срока обслуживания должно быть написано заявление о закрытии счета. Обычно это происходит в течение 35, 45 или 60 дней после написания клиентом соответствующего заявления, но есть и исключения.

«Закрытие счета по кредитной карте происходит по истечении месяца, следующего за месяцем подачи заявления на закрытие счета при условии полного погашения задолженности», — сообщает начальник управления платежных карт банка «Авангард» Екатерина Володина.

А в Ситибанке закрытие счетов с привязанными к ним картами производится на следующий рабочий день после подачи заявления.

Если списание комиссии за обслуживание придется на срок закрытия карты и на счете не окажется достаточно средств для оплаты комиссии, то счет не только не будет закрыт, но и покажет минусовой баланс. При несвоевременной оплате образовавшейся задолженности на нее будут начисляться пени: так случилось, к примеру, с держательницей карты Кредит Европа Банка bis.

Если срок действия карты подошел к концу в момент, когда счет еще не был закрыт, то банк может ее перевыпустить, за что также будет взимать комиссию. «У меня задолженность 1 500 рублей за перевыпуск карты. Так как я не написала заявление за 35 дней до окончания срока действия карты, то карта была выпущена автоматически», — выяснила держательница карты Юниаструм Банка под ником TAK8.

Автоматический перевыпуск карты в связи с окончанием ее срока действия предусмотрен во многих банках.

«Если клиент хочет отказаться от перевыпуска карты, ему необходимо написать соответствующее заявление», — советует начальник управления розничных продуктов и маркетинга Московского Кредитного Банка Залина Сланова.

Чтобы Кредит Европа Банк не выпустил вам новую карту, нужно написать заявление не менее, чем за 30 дней до окончания срока действия прежней карточки.

В Альфа-Банке напомнили также, что в рамках пакетов услуг «Альфа-Жизнь» клиенту может быть открыто несколько текущих счетов в разных валютах, а также до трех накопительных счетов «Мой сейф», причем карты могут быть выпущены не ко всем счетам клиента (например, только к текущему счету в рублях).

Соответственно, если клиент закроет счета, к которым были привязаны карты, но при этом в рамках пакета услуг у него останутся открытыми другие счета, то в случае движения средств по любому из них (кроме списания комиссии за пакет услуг) ежемесячная комиссия за пакет услуг будет списываться банком и после закрытия тех счетов клиента, к которым были выпущены карты.

При аннулировании дебетовой карты Ситибанка клиент подает заявление на закрытие пакета банковских услуг, который включает текущие счета и привязанную к ним дебетовую карту, сберегательные счета и т. д.

Подать заявление на закрытие обычно можно в любом офисе банка, обслуживающем физических лиц, вне зависимости от того, где открывался картсчет и выдавалась карта. ВТБ 24, впрочем, предупреждает, что закрытие карты должно происходить в офисе того же региона, где она оформлялась. Некоторые банки упоминают о необходимости иметь при себе паспорт.

В заявлении на закрытии, как правило, указываются Ф. И. О. клиента, номера карт, которые клиент сдает и закрывает. По вашей просьбе банк должен предоставить копию заявления с отметкой о приеме. В Банке МКБ вместо копии клиенту выдается извещение, подтверждающее прием заявления о прекращении действия карт(-ы), расторжении договора банковского счета и закрытии счета.

Документ должен быть заверен подписью сотрудника и штампом отделения. В Абсолют Банке при закрытии счета клиент получает письмо-уведомление о расторжении договора об использовании пластиковой карты и акт о сдаче карты.

В качестве альтернативы копии заявления о закрытии счета Альфа-Банк может предоставить клиенту отчет, подтверждающий факт проведения операций по подготовке счета к закрытию.

SMS-порука

В большинстве банков при подаче заявления на закрытие карточного счета клиент автоматически дает свое согласие на отключение дополнительных услуг, таких как SMS-информирование. Однако и здесь есть свои исключения.

Например, при закрытии карточного счета в ЮниКредит Банке нужно подать отдельное заявление на отключение услуги Mobile Banking (если таковая имелась).

Не учтя этого, клиент банка lan78, решивший перед закрытием перевести оставшиеся на счету 57 рублей на телефон, лишился 60, которые как раз и составляли комиссию за мобильный банкинг.

В Банке Русский Стандарт тоже предупреждают о необходимости отключить SMS-сервис, а также страховку по карте, участие в платных бонусных программах и т. д., если данные услуги были оформлены ранее, но клиент больше не заинтересован в их использовании.

Естественно, в случае если заявление на закрытие карты и/или отключение дополнительных услуг в банк не подавалось, а клиент просто погасил задолженность и решил более картой не пользоваться, комиссии за услуги продолжают начисляться.

«Моя жена является клиентом этого банка, — пишет супруг клиентки банка «Тинькофф Кредитные Системы» pavloh, — и перед отпуском закрыла весь кредит с процентами по карте.

Возвратившись из отпуска, в почтовом ящике мы обнаружили выписку из банка о том, что она просрочила платеж на 39 рублей (как оказалось, за SMS) и награждается штрафом в размере 590 рублей».

По словам начальника управления пластиковых карт БТА Банка Наталии Маркиной, при подаче заявления о закрытии карты и счета во избежание образования задолженности необходимо оплатить предоставленные в текущем месяце дополнительные услуги по счету банковской карты, в т. ч. SMS-информирование (комиссия за услугу будет удержана со счета клиента в последний день текущего месяца).

Прочие повинности

«Вчера пришло письмо, что я должна оплатить 15 рублей за выписку. Звоню, чтобы узнать закрыли ли договор. Оказывается, нет. Специалист по телефону сказала, что нужно было написать заявление на отказ от счетов-выписок.

На вопрос, почему сотрудник не могла сказать про это заявление, мне ответили, что, видимо, забыли или не знали!» — пишет держательница карты Банка Хоум Кредит.

В банках зачастую не информируют клиентов о необходимости отключить платные услуги при закрытии счета, поэтому заемщик сам должен не забыть оформить заявление на отказ от получения ежемесячных извещений по почте.

Следует помнить и о том, что по карте может быть подключена платная услуга страхования жизни.

«Одновременно с расторжением договора об использовании кредитной карты не забудьте расторгнуть и договор страхования!» — предостерегает клиентка ХКФ Банка 145Н, обнаружившая, что задолжала банку 980 рублей по автоматически продленному договору страхования.

Причем произошло это уже спустя 3 месяца после написания заявления об отказе от кредитной карты. Клиентка «Ренессанс Кредита» под ником Ulibca также обнаружила, что у нее списывается комиссия за страховку уже после того, как она написала заявление о закрытии счета.

Однако в банке пояснили, что счет остается открытым еще 45 дней после того, как погашена задолженность и написано заявление, а комиссия за страховку в отчете может еще фигурировать, но платить ее не нужно. Как только наступает дата закрытия контракта (45 день) — счет закрывается, а данная комиссия возмещается.

Также при закрытии карты следует отказаться от услуги установления льготного периода, если таковая подключается отдельно.

Не подав заявление на отключение платной услуги «Льготный период кредитования», прежняя держательница зарплатной карты банка РБР elle83 оказалась должна банку 1 500 рублей: «В ноябре 2008 года поехала закрывать карту.

Через 2 месяца мне приходит SMS о том, что у меня задолженность и пени: с моего счета списали 600 рублей за льготный период и 900 рублей пени».

Кстати, если вы более не являетесь сотрудником организации, ранее начислявшей вашу зарплату на банковскую карту, плата за годовое обслуживание незакрытого картсчета, скорее всего, будет производиться уже за счет ваших средств.

Поэтому следует либо знать о необходимости своевременно уплатить эту комиссию, либо своевременно вернуть карту, отключить все услуги и закрыть карточный счет. «По карте у меня задолженность в 4 000 рублей: 700 — комиссия за ведение счета и штрафной процент за 1,5 года.

Как мне объяснила оператор, в договоре было прописано, что после увольнения карта автоматом переходит в мою собственность, без моего согласия», — поделился на горячей линии Райффайзенбанка его бывший зарплатный клиент lavrov1980.

Порядок закрытия карт, выпущенных в рамках зарплатных проектов, может несколько отличаться от способа закрытия других категорий карт, поэтому данный вопрос лучше уточнить отдельно.

Напомним, что если отключение дополнительных услуг происходит по отдельной заявке, желательно получать копии своих заявлений или справки об отключении соответствующих сервисов.

Таблица

| Банк | Длительность закрытия счета после подачи заявления, дней |

| Абсолют Банк | 45 (счет может быть закрыт в день подачи клиентом заявления на расторжение договора при нулевом остатке по счету и при условии, что с момента окончания действия карт, открытых к счету, прошло более 45 дней) |

| Авангард | 45 (для расчетных карт); месяц, следующий за месяцем подачи заявки (для кредитных карт) |

| Альфа-Банк | 45 |

| БТА-Банк | 45 при сдаче всех действующих карт, выпущенных к СКС (не ранее 45 дней с момента истечения срока действия карты при сдаче карты с истекшим сроком действия; не ранее 45 дней после истечения срока действия несданных в банк карт) |

| ВТБ 24 | 45 |

| КЕБ | 60 |

| МКБ | 45 |

| Ренессанс-Кредит | 45 |

| Русский Стандарт | 60 |

| Ситибанк | следующий рабочий день после подачи заявления |

| Финсервис | 45 |

| Юниаструм Банк | 35 |

| ЮниКредит Банк | 35 |

| Источник: комментарии представителей банков |

Во второй части статьи мы расскажем о том, как правильно погасить задолженность по кредитке для того, чтобы благополучно закрыть счет, а также о том, как проверить, произошло ли, наконец, долгожданное расставание с картой.

Как закрыть карту правильно: кредитную и дебетовую. Пошаговая инструкция, как отказаться от вашей карточки

Если не закрыть банковскую карту правильно, то у вас большая вероятность столкнуться с проблемами. В статье вы узнаете о том, как грамотно расторгнуть договор банковского счёта и полностью отказаться от кредитной (или дебетовой) карты.

В современном мире большинство людей являются держателями пластиковых карт: дебетовых или кредитных. Однако многие, получая банковскую карту, не владеют информацией о том, как закрыть её в случае необходимости. В результате интернет наводняется вопросами, как закрыть кредитную карту Тинькофф, Сбербанка и многих других известных банков.

Закрытие карты (карточного счёта) – это такая же важная процедура, как и её открытие.

Часто владельцы карт просто откладывают их в ящик или выбрасывают, когда перестают пользоваться, но желательно не поступать так даже с дебетовой картой, а с кредитной – тем более. В ряде случаев (переезд в другую страну или город, утеря, кража карты) закрытие карты также необходимо.

Каждая банковская карта – это собственность банка, в котором вы ее открыли, это прописано в условиях обслуживания карт (универсальном договоре банковского обслуживания).

Более того, по окончании срока своего действия дебетовую или кредитную карту вы должны возвратить банку.

Будьте внимательны при подписании договора и не стесняйтесь задавать вопросы консультанту банка и уточнять все нюансы – лучше всё выяснить сразу и не попадаться на «сюрпризы» и подвохи.

В статье будет дан пошаговый алгоритм по закрытию банковских карт и обращено внимание на нюансы, которые могут возникнуть при процедуре отказа от карточки.

Итак, самое главное, в чём должен убедиться любой владелец карты, планирующий ее закрыть – отсутствие на карте (карточном счёте) задолженности перед банком.

Карта и карточный счёт (картсчёт) различные понятия. Карточный счёт первичен, именно его мы открываем в банке при оформлении карты. Все операции (съём наличных, безналичные переводы, начисление процентов и штрафов) происходят именно с карточным счётом.

Карта – это удобный инструмент (средство) доступа к картсчёту и является не более чем куском пластика с магнитной полосой (или с чипом). Потеря карты не является проблемой, банк выпустит сколько угодно новых карт, а карточный счёт останется один.

Карта имеет ограниченный срок действия, а счёт «живёт» до тех пор, пока его не закроют.

Все подробности об отличиях карточки и карточного счёта вы можете узнать в этой статье.

Внимание! Потеря, блокировка или уничтожение карты никоим образом не означает, что карта закрыта. Закрывать надо не карту, а карточный счёт. Иначе вы рискуете стать должником банка.

Шаг 1: погашение задолженности, если таковая имеется.

Для этого вам необходимо обратиться в банк, где вы открывали карту, и запросить справку о состоянии счета карты. Задолженность вы можете узнать через интернет-банк (есть в любом современном банке), мобильный банк, в банкомате, во время звонка на горячую линию и так далее.

Не забывайте, что ваша карта будет активной даже с нулевым балансом, ведь каждый банковский счет и карта обслуживаются банком. И практически каждый банк берет комиссию за годовое обслуживание карты (смотрите карты с бесплатным годовым обслуживанием на весь период действия).

Также не забывайте про распространенные услуги мобильного банка, смс-информирования, которые вы оплачиваете, и деньги списываются со счета вашей карты (некоторые банки предоставляют эти услуги бесплатно).

Обратите внимание на наличие страховки по карте (её так любят подключать без согласия владельца карты).

Особенно внимательными нужно быть владельцам кредитных карт. Распространены ситуации, когда вроде бы и кредит полностью погашен, и действие карты уже давно закончилось, но вдруг обнаруживается, что у вас перед банком долг.

Хорошо еще, если он небольшой, но могут набежать и немалые суммы. Это как раз тот случай, когда счет не закрыт, и его обслуживание все еще происходит (причины о которых мы говорили выше: годовое обслуживание, смс-информирование, перевыпуск карты, страховка и др.).

Так и формируется сумма, которую вы должны погасить в течение платежного периода (подробнее о расчётном, платёжном и льготном периодах).

Владелец карты уже и думать забыл об этом (кредит погашен), а тем временем на невнесенную в срок сумму банк насчитывает вам проценты за просрочку платежей, и ваша задолженность растет и растет.

Если на счете есть задолженность, ее необходимо погасить. В том случае, если на вашей карте положительный баланс, необходимо снять остаток средств. Советуем всё же оставить небольшую сумму на случай непредвиденных начислений.

Шаг 2: заявление в банк и уничтожение пластика

Вам необходимо посетить банк и написать заявление на закрытие карты и кредитного счета (расторжение договора банковского счёта).

С собой обязательно возьмите паспорт (карту тоже не помешает взять!).

Кроме того, не забудьте написать заявление на отключение дополнительных услуг (например, мобильного банка, страховки, смс-информирования). Далее, банковскую карту должны уничтожить.

Немного коснёмся самой процедуры уничтожения карты. Сотрудник банка должен разрезать карту пополам в присутствии клиента и забрать ее. Основная информация по карте находится на магнитной полоске или чипе, поэтому обратите внимание, чтобы банковский работник разрезал магнитную полоску (лучше в нескольких местах) – это исключит возможность дальнейшего использования карты.

В тех банках, которые предоставляют услуги дистанционно (например, Тинькофф), можно воспользоваться услугами контактного центра и выразить консультанту желание закрыть карту. Ее должны закрыть автоматически, если на карте нет задолженности.

Важный нюанс: процедура закрытия карты обычно составляет от 30 до 45 дней. Данный срок обусловлен тем, что по вашему счету еще могут проходить платежи (так, в ряде случаев безналичные платежи за покупки в магазинах списываются по прошествии некоторого времени).

Шаг 3: получение справки о закрытии счёта и отсутствия задолженности перед банком

И здесь мы подходим к третьему шагу, который необходим при закрытии любой карты – это получение справки о том, что счет карты закрыт. Имейте в виду, что данную справку иногда банк выдает не сразу, а по истечении одного-двух месяцев, этот срок прописан в банковском договоре. В любом случае не пожалейте времени и получите данный документ, чтобы исключить нежелательные последствия.

Внимание! Обязательно получите справку об отсутствии задолженности перед банком, заверенную печатью (если это явно не указано в справке о закрытии картсчёта). Так вы снимете с себя ответственность по возможным претензиям со стороны банка (у компьютерной системы банка и у его сотрудников случаются ошибки, людям свойственно ошибаться)

Пример подобной справки и более подробное описание смотрите в этой статье.

Если срок действия карты заканчивается

В том случае, если заканчивается срок действия вашей карты, и вы не планируете ей пользоваться далее, обязательно поставьте банк в известность. По окончанию срока действия операции по вашему картсчёту не будут заблокированы и возможно начисление комиссии за обслуживание, а в некоторых случаях – и за перевыпуск карты (некоторые банки осуществляют перевыпуск автоматически).

Посетите банк и напишите заявление на отказ от перевыпуска (продления) карты. Имейте в виду, что отказ от перевыпуска карты оформляется от 5 до 45 дней (это фактически срок для полного закрытия карточки, который банк прописывает в условиях пользования карты – лучше уточнить эту информацию в вашем банке).

Если что-то пошло не так

Самые последние штрихи в закрытии карты – это справки о закрытии картсчёта и об отсутствии долга перед банком.

Если вы забыли получить эти справки, то у вас вновь может образоваться задолженность (например, за обслуживание карточного счёта).

Придётся оплатить долги и опять посетить банк для окончательного закрытия счёта, и обязательно потребуйте от сотрудников банка эти справки. Храните их несколько лет.

Но бывает такие ситуации, что даже после грамотного закрытия карты у вас образовывается задолженность (непонятно по каким причинам). В этом случае не надо расстраиваться. Напишите официальную претензию банку о необоснованном предъявлении вам дополнительных выплат.

К ней приложите копию справки по закрытию счета и отсутствию задолженности. Банк должен будет дать официальный ответ с обоснованием законности выставляемых им комиссионных услуг. Но обычно банк снимает эти выплаты, списывая их на внутреннюю ошибку.

Подведём итоги

В заключение еще раз хотелось бы отметить основные этапы в процедуре закрытия карты:

- Выяснение состояния счета (наличие задолженности или остатка средств), запрос справки о состоянии счета (различными способами), погашение задолженности.

- Написание заявления на закрытие карты и уничтожение карты сотрудником банка в вашем присутствии.

- Получение справки о закрытии карточного счёта, и отсутствия задолженности перед банком.

Напомним, что по любым вопросам, связанным с банковскими картами, вы всегда можете обратиться на горячую линию банка или в отделении банка. Там же вас должны проконсультировать по таким вопросам, как закрыть кредитную карту.

https://kadet1778.ru/voinskaya-obyazannost/kak-zakryt-bankovskuyu-kartu-rastorgnut-dogovor.html