Как закрыть кредитную карту ОТП банка

ОТП банк работает сравнительно недавно, но даже за такой короткий промежуток деятельности входит в ТОП-10 банков России. Занимает кредитное учреждение 6 место среди банковских организаций, которые выпускают кредитные карточки.

ОТП банк работает сравнительно недавно, но даже за такой короткий промежуток деятельности входит в ТОП-10 банков России. Занимает кредитное учреждение 6 место среди банковских организаций, которые выпускают кредитные карточки.

Все кредитные карты ОТП банка имеют отличия от кредиток других банков – отсутствие бонусных программ существенно снижают спрос на подобный вид кредитования данного банка. А вот низкая процентная ставка при снятии наличных наоборот существенно увеличивает количество желающих оформить кредитную карту именно ОПТ банка. Стоит рассмотреть условия предоставления кредитных карт ОПТ банка более внимательно

- Условия выдачи

- Процентная ставка

- Лимит

- Льготный период

- Требования к клиенту

- Кредитные карты ОТП банка

- Как заказать?

- Как оформить по онлайн-заявке?

- Какие нужны документы?

- Доставка по почте

- Как закрыть?

- Плюсы и минусы

- На видео о получении займа

- Требования к заемщику

- По предоставлению указанного перечня документов.

- Способы узнать баланс по карте

- Способы пополнения карточного счета

- Плюсы и минусы кредитных карт ОТП банка

- Виды карт

- Условия и проценты

- Документы для получения

- Как оформить кредитную карту ОТП банка

- Можно ли получить по почте

- Как проверить баланс

- Прислали кредитную карту: как ее вернуть

- Важность процедуры

- Классификация кредитных карт и способы их закрытия

- Видео: Утро с Губернией

- Кредитки разных видов

- Ликвидация кредиток наиболее известных банков

- Как закрыть кредитку Сбербанка России

- Возможные трудности

- Особенности блокировки карты ОТП Банка

- Разница между блокировкой кредитной и дебетовой карты

- Блокировка карты в отделении банка

- Процесс блокировки карты в отделении банка

- Related posts:

- Как закрыть карту ОТП Банка?

- Как закрыть кредитку, выданную ОТП Банком?

- Сроки закрытия кредитной карты

- Как оформить?

- Выгодные предложения банков

- Тинькофф Банка

- Альфа Банка

- Сбербанка

- Банка Русский Стандарт

- Банка ВТБ 24

- ОТП Банка

- Хоум Кредит Банка

- Бинбанка

- Ситибанка

Условия выдачи

Условия выдачи у универсальных карт и карт для сотрудников компаний кредиторов похожи, а вот Gold для бизнеса имеет несколько отличий.

Так же отличается и Gold для тех, кто уже оформил кредит в ОТП банке и уже практически его погасил.

Процентная ставка

Процентная ставка, предлагаемая банком, напрямую зависит от того, какой именно вид карты и на каких условиях оформляется.

Так, универсальная карта Стандарт позволяет пользоваться ей с процентной ставкой от 24% до 29,9%.

Данный показатель напрямую зависит от того, сколько документов принес заявитель:

- с одним паспортом он получит максимальный процент;

- тот, кто сможет предоставить полный пакет документов и будет являться сотрудником аккредитованной компании, получит минимальные 24%.

Такие же процентные условия предоставляются и для тех, кто оформляет универсальную карту Gold.

Есть и еще одна карта Gold, предназначенная специально для тех, кто ведет свой бизнес. В этом случае банк повышает минимальную процентную ставку до 29,9%.

При этом банк не проверяет, каким именно видом бизнеса занимается заемщик и не привлекает дополнительных поручителей.

Самые выгодные процентные условия предлагает карта для заемщиков банка. По ней надбавка составляет всего 19,9% годовых.

Ее могут оформить те, кто уже имеет кредит в данном учреждении, и для его погашения осталось внести несколько платежей.

Лимит

Что у Стандарта, что у Gold универсального типа первоначальный лимит составляет 200 тыс. рублей, но его возможно увеличить до 1,5 миллионов рублей.

Лимит есть и у бизнес карты, причем он меньше, и составляет всего 100 тыс. рублей, но его увеличение до тех же полутора миллионов рублей так же возможно.

Льготный период

Льготный период позволяет заемщику пользоваться денежными средствами с карты без уплаты процентов.

ОТП банк установил для своих клиентов срок в 55 дней, вне зависимости от карты и процентной ставки.

Но такой период действует только при безналичной оплате.

Требования к клиенту

Условия выдачи кредитных карт ОТП банка достаточно просты, потому их могут получить большинство россиян, достигших совершеннолетия.

Для того, чтобы получить на руки кредитку, заемщику необходимо иметь:

- российское гражданство и постоянную прописку в районе, где будет оформлен кредит;

- возраст более 21 года.

При соответствии этим двум параметрам заемщик уже имеет полное право на получение карты, но годовые проценты по ней будут весьма высоки и минимальный составит 29,9%.

Для оформления более выгодных условий необходимо дополнительно:

- постоянное место работы, стаж на котором превышает 3-месячный период;

- полное среднее образование;

- наличие и подтверждение ежемесячного дохода, который должен быть не менее 7-ми тысяч рублей.

Кредитные карты ОТП банка

Каждая карта, хоть они и похожи, имеет свои отличия в тарифах и условиях:

| Вид карты | Лимит | Процентная ставка | Льготный период | Стоимость годового обслуживания |

| Standart по одному документу | 1 500 000 рублей | От 29,9% | 55 дней | 600 руб. |

| Standart полный перечень документов | 1 500 000 рублей | От 24% | 55 дней | 600 руб. |

| Gold по одному документу | 1 500 000 рублей | От 29,9% | 55 дней | 1800 руб. |

| Gold полный перечень документов | 1 500 000 рублей | От 24% | 55 дней | 1800 руб. |

| Gold для бизнесменов | 1 500 000 рублей | От 29,9% | 55 дней | 1800 руб. |

| Gold для заемщиков | 1 500 000 рублей | От 19,9% | 55 дней | 700 руб. |

Как заказать?

Оформить заказ на то, чтобы взять кредитную карту ОТП банка можно в любом его офисе. Достаточно обратиться в ближайший филиал, выбрать подходящий кредит и, проконсультировавшись со специалистом, заполнить заявление на заказ карты.

Но такой способ не совсем удобен, так как не все могут прийти в банк в рабочие часы.

Кредитные карты безработным

Кредитные карты безработным  выдаются на определенных условиях.

выдаются на определенных условиях.

Как получить кредитную карту Русский Стандарт? Смотрите тут.

Как оформить по онлайн-заявке?

На официальном сайте организации можно онлайн оформить кредитную карту ОТП банка. Для этого после ознакомления со всеми продуктами достаточно выбрать программу, по которой вы бы хотели получить карту.

После этого, при помощи кредитного калькулятора представится возможность расчета приблизительного лимита, который сотрудники банка, скорее всего, сочтут для вас оптимальным.

После этого, если будущего клиента все устраивает, он может заполнить заявление на получение кредитки.

Заявление рассматривается сотрудниками банка в течение 15-ти минут, после чего на номер, указанный в заявлении, перезванивает специалист банка и говорит о решении сотрудников.

В случае положительного ответа новый клиент банка может забрать свою карту.

Какие нужны документы?

Для того, чтобы получить карту или оставить заявление на ее получение в офисе банка, будущий заемщик обязан предоставить следующие документы:

- Паспорт гражданина РФ. Его будет вполне достаточно для оформления быстрой карты Стандарт или Gold с максимальной процентной ставкой.

- Заверенная работодателем копия трудовой книжки.

- Справка 2-НДФЛ за 6 месяцев с последней работы.

- Второй документ, удостоверяющий личность.

- Для молодых людей в возрасте от 21 до 27 необходимо предъявить военный билет.

Образец справки о доходах по форме ОТП Банка тут.

Доставка по почте

После сбора документов и оформления карты ее необходимо получить. Сделать это можно в ближайшем филиале.

Но не все могут этого сделать, в последнее время некоторые банки начали практиковать передачу карт и заполнение необходимых документов через почтовые службы. Исключением не стал и ОТП банк.

При необходимости карта и все необходимые документы будут высланы в ближайшее к заемщику почтовое отделение.

Для избегания инцидентов банк отправляет клиенту не активированную карту. При приходе посылки заемщику высылается СМС о том, что его посылка находится в отделении почты.

Карточку оттуда необходимо забрать, после чего подготовить паспорт и набрать номер телефона горячей линии для того, чтобы специалисты банка смогли уточнить, что карточка прибыла к хозяину и позволили ее активировать.

Как закрыть?

Закрытие кредитного счета карты происходит автоматически после завершения срока ее действия, на тот момент на карточке не должно иметься задолженностей.

Данную процедуру можно произвести и раньше, для этого необходимо:

- погасить имеющуюся на карте задолженность;

- прийти в отделение банка;

- заполнить заявление о желании досрочно расторгнуть кредитный договор.

Узнайте, где получить кредитную карту в день обращения по паспорту

Узнайте, где получить кредитную карту в день обращения по паспорту

Как подать онлайн-заявку на кредитную карту МТС Банка? Читайте здесь.

Как получить кредитную карту Почта Банка? Информация в этой статье.

Плюсы и минусы

У карточного кредитования ОТП банка есть как плюсы, так и минусы по отношению к другим банкам.

- Самым главным достоинством является возможность банка высылать карту по почте и разрешение самостоятельно ее активировать. Это значительно облегчает процесс ее получения.

- Кредитные ставки, особенно для тех, кто является непосредственным заемщиком банка, весьма впечатляют.

- Возможность заплатить с карты крупные суммы и восполнить ее счет в срок до 55 дней.

- Возможность пользоваться картой в качестве электронного кошелька.

- Наличие мобильного банка, позволяющего отслеживать платежи.

Но не все так гладко. Основным минусом является крупная комиссия при снятии денежных средств, которая равняется годовой кредитной ставке. При этом не учитывается льготный период.

И такой удобный способ доставки карт через почту также может сыграть с заемщиком злую шутку. Дело в том, что банк не имеет никаких гарантий того, что вы заберете карту, поэтому может сократить кредитный лимит или же повысить годовой процент.

На видео о получении займа

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

Задайте вопрос через форму (внизу), либо через онлайн-чат

Позвоните на горячую линию:

Москва и Область — +7 (499) 703-16-92

Санкт-Петербург и область — +7 (812) 309-85-28

Регионы — 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Требования к заемщику

Для получения кредитной карты ОТП банка потенциальный заемщик должен соответствовать ряду критериев:

- иметь гражданство РФ;

- у него должна быть постоянная регистрация в районе отделения банковской организации, в котором он желает оформить карточку;

- возраст должен быть не меньше 21 года и не старше 60 лет для мужчин и 55 лет для женщин;

- получать официальную заработную плату заемщик должен не менее 90 дней на момент оформления карты;

- наличие положительной кредитной истории.

По предоставлению указанного перечня документов.

Если заемщик желает платить более низкие проценты за пользование заемными средствами, то для этого ему нужно предоставить перечень документов. Для оформления платежного инструмента у заемщика необходимо наличие:

- паспорта;

- трудовой книжки (копии);

- справки 2-НДФЛ;

- для мужчин, которые младше 27 лет – военного билета;

- дополнительный документ, подтверждающий личность будущего заемщика.

Способы узнать баланс по карте

Узнать состояния баланса кредитки, можно воспользовавшись:

- банкоматом. Запросить необходимый запрос можно с помощью банкомата ОТП.

- звонком в контактный цент финансовой организации. Позвонив в банковское учреждение можно узнать у оператора всю необходимую информацию по финансовому средству.

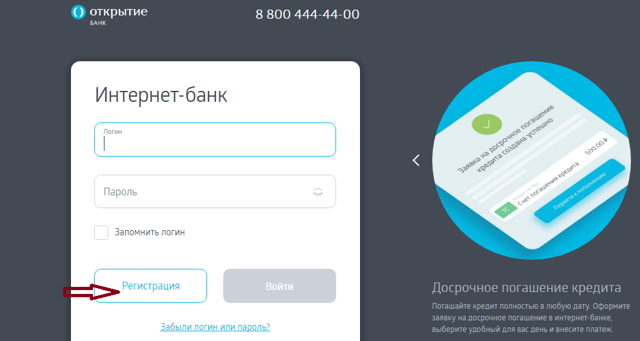

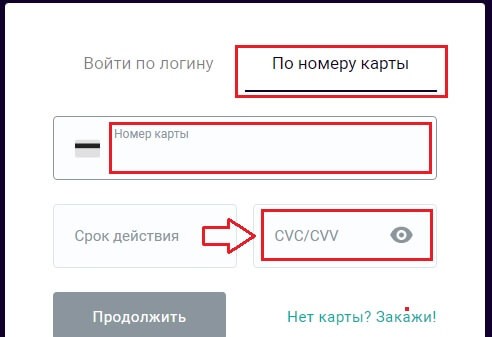

- личным кабинетом. Войдя на сайте в личный кабинет, заемщик может посмотреть не только баланс карты, но и все операции по ней.

- «ОТП-Директом». Данное мобильное приложение позволяет контролировать поток денежных средств на счете карточки.

- Смс-банкингом. Подключив данную услугу, заемщику будут приходить сообщения о сумме задолженности и сумме минимального платежа ежемесячно.

Узнать состояние счета пластиковой кредитной карточки можно в отделении банковского учреждения, предъявив паспорт. Если заемщику необходимо, то менеджер банка может предоставить справку о состоянии счета пластика.

Способы пополнения карточного счета

ОТП банк предоставляет довольно обширное количество вариантов погашения задолженности по карточному счету. Заемщик самостоятельно выбирает наиболее подходящий для него вариант. Так, пополнение баланса возможно:

- в салоне «Мегафона»;

- с помощью системы денежного перевода;

- с карты иной банковской организации;

- оставив соответствующую заявку в бухгалтерии на работе;

- переводом через «Почту России»;

- воспользовавшись терминалами, а также банкоматами;

- через кассу (при наличии отделения банка);

- переводом с электронного кошелька;

- воспользовавшись «Евросетью» или через кассу магазина, который предоставляет подобную услугу.

Стоит отметить, что не каждый способ является моментальным. Например, перевод через почту не можно назвать быстрым способом пополнения карты, так как период составляет до 10 дней. При этом зачисление средств при пополнении с помощью кассы банка происходит мгновенно.

Погашать рекомендуется более крупными суммами, чем указанный минимальный платеж. Это обусловлено тем, что практически вся сумма минимального платежа идет на погашение задолженности, а на погашения основного долга только незначительная часть внесенных средств. Поэтому при минимальных платежах переплата по кредиту значительно возрастает.

Условиями выдачи кредитной карточки предусмотрена минимальная сумма, которою необходимо внести ежемесячно на баланс карты – 5% от суммы задолженности. О точной сумме необходимой оплаты можно узнать из счета-выписки или войдя в личный кабинет на сайте. При погашении задолженности в период 55 дней (льготный период), никаких дополнительных процентов не взимается. При несвоевременном внесении средств на баланс карты предусмотрен штраф, который составляет 20% годовых.

Плюсы и минусы кредитных карт ОТП банка

Как и кредитки иных банковских учреждений, кредитные карты ОТП банка имеют свои преимущества и недостатки. К положительным особенностям пластиковых карточек можно отнести:

- наличие льготного периода;

- маленькая комиссия за снятие средств с карты;

- большой кредитный лимит;

- возможность получения кредита по паспорту;

- возврат средств обратно на баланс, благодаря услуге кэшбэк;

- большой дневной лимит на снятие средств;

- конвертация в другую валюту.

- возможность получения процентов на личные средства, которые находятся на балансе заемщика.

К недостаткам кредиток ОТП банка можно отнести:

- большой процент за пользование кредитными средствами;

- платный смс-банкинг;

- отсутствие бонусных программ.

Подходят кредитные карты ОТП банка тем заемщикам, которые пользуются регулярным снятием наличных средств со счета. Получить кредитку можно моментально, предоставив один лишь паспорт, но при этом банк выдаст кредит по более высокой процентной ставке. Поэтому выгоднее собрать необходимый перечень документов и оформить платежный инструмент данного банка.

Заказать кредитку ОТП вы можете при помощи нашего сервиса. Для этого необходимо отправить заявку на кредит, и наш сотрудник свяжется с Вами. Не забудьте сказать нашему специалисту о Вашем желании заказать кредитную карту ОТП банка с его помощью.

Виды карт

ОТП банк предлагает своим клиентам разные виды кредитных карт:

| Золотая | Клиент получает возможность снимать наличные без комиссии в банкоматах ОТП, возвращается определенная сумма с покупок по карте при подключении услуги Кэшбэк. Процент по карте составляет 27,9% годовых |

| Молния | Карта для тех, кто не имеет возможности потратить время в банке на оформление кредитки. Молния выдается в сетевом магазине Связной, для ее получения достаточно предоставить только паспорт. Процент годовых выше, чем на золотой карте и составляет 34,9% |

| Стандартная карта MasterCard | Может быть оформлена на сотрудника аккредитованной организации. Процент не высокий – 23,9%. Первый год обслуживания бесплатный, впоследствии снимается плата в размере 900 рублей. Для получения кредитки потребуются дополнительные документы с подтверждением дохода |

| Голд MasterCard | Карта выдается тем клиентам, которые являются давнишними посетителями банка и получают зарплату на карту ОТП. Процент по карте составляет 29,9%, для оформления потребуется лишь паспорт |

| Toush bank | Отличается от остальных наличием длительного беспроцентного периода – 61 день. Использование Кэш – бэка позволяет вернуть 3% от суммы совершаемых картой покупок. Годовой процент не превышает 29,9% |

Наиболее выгодные условия предлагаются постоянным клиентам, или тем гражданам, которые имеют возможность подтвердить свой доход. В последние годы люди стремятся стать обладателями золотых карт. Это не только престижно, но и удобно – невысокий процент, высокое качество обслуживания, дополнительные скидки и бонусы.

Но и пользуясь простой кредиткой, можно получить массу преимуществ, а если хорошо зарекомендовать себя, банк сделает выгодное предложение, например, увеличит лимит.

Условия и проценты

Клиенты ОТП предпочитают оформлять кредитные карты банка по той причине, что их использование позволяет существенно упростить жизнь.

Банк предлагает следующие условия:

- все карты банка делятся на две группы – классические и золотые, но отличаются по условиям выдачи. Так, классическая карта Молния может быть выдана любому желающему, а карта Стандартная MasterCard – лишь надежным, постоянным клиентам;

- обеспечивается безопасность всех проводящихся по карте платежных операций;

- при снятии или поступлении денег на карту клиенту приходит СМС – уведомление;

- клиент может выбрать валюту (рубли или доллары) при оформлении кредитки в банке;

- максимальный лимит – 1500 000 рублей;

- беспроцентный период – 55 дней, за исключением некоторых кредиток, по которым предоставляется более длительный грейс – период;

- использовать кредитку банка ОТП можно в качестве электронного, виртуального кошелька для покупок в интернете, допускается совершение покупок и в реальных магазинах;

- снимать наличные можно в любом банкомате, в том числе и за рубежом;

- не требуется декларирование денежных средств при выезде за границу.

Проценты по кредитам колеблются от 15 до 34,9%. Постоянным клиентам и держателям золотых, престижных карт предоставляются более выгодные условия. Прежде, чем клиент докажет банку свою надежность и платежеспособность, потребуется взять и закрыть 1-2 кредита с процентом 29,9% годовых.

Для новых клиентов банка устанавливается начальный лимит – 100 000 рублей. Однако, уже после одного, успешно выплаченного кредита, сумма может быть увеличена. О новых предложениях клиент узнает через СМС и электронные почтовые извещения.

Отзывы о кредитных картах Сбербанка для пенсионеров можно найти в статье: кредитные карты Сбербанка для пенсионеров

Отзывы о кредитных картах Сбербанка для пенсионеров можно найти в статье: кредитные карты Сбербанка для пенсионеров

Можно ли закрыть кредитную карту Тинькофф без процентов? Найдите ответ на этой странице.

Документы для получения

Чем проще карта и менее выгодны условия по ней, тем меньше документов требуется для оформления.

В некоторых случаях достаточно лишь паспорта, однако, для получения золотой кредитки, Toush карты или MasterCard, нужно предоставить:

- паспорт;

- справку с места работы с указанием доходов, ксерокопии трудовой книжки;

- ИНН;

- военный билет для мужчин;

- водительское удостоверение при его наличии.

Список документов может меняться в зависимости от выбранного типа кредитки.

Как оформить кредитную карту ОТП банка

Перед тем, как приступить к оформлению карточки, сотрудник банка проверяет потенциального клиента на соответствие требованиям.

Клиент и держатель карты банка ОТП должен:

- Иметь российское гражданство и прописку в том регионе, в котором планируется получить кредитку.

- Подходить по возрасту – не менее 21 года и не более 60 лет для мужчин, 55 лет — для женщин.

- Иметь хорошую кредитную историю.

- Получать официальный доход в течение шести месяцев до получения карты.

Также банк может проверить наличие среднего или высшего образования. При оформлении некоторых кредиток очень важно предоставить подтверждение дохода, который должен быть не меньше, чем 7 тысяч рублей.

Чтобы оформить кредитку, нужно обратиться в одно из отделений банка ОТП, или подать заявку на официальном сайте, после чего побеседовать с кредитным специалистом по телефону. Следует быть готовым к тому, что информация, указанная в анкете будет проверена, а в ходе телефонного разговора зададут дополнительные вопросы.

Можно ли получить по почте

Получить кредитку банка ОТП по почте можно в том случае, если изъявить о своем желании оператору по телефону, в процессе оформления карты. Также заполнить анкету можно на почте, после чего она будет отправлена в банк. Однако в таком случае ожидание может несколько затянуться.

Для того, чтобы получить кредитку в почтовом отделении, следует указать в заявке почтовый адрес. Особенно удобен такой вариант в случае, если клиент проживает в небольшом городе, и до отделения банка ОТП далеко, а почта находится в нескольких кварталах от дома.

Чтобы предотвратить возникновение инцидентов, по почте отправляется не активированная кредитка в конверте. Когда посылка приходит в почтовое отделение, клиент получает уведомление по СМС и может прийти забрать кредитку.

Процесс получения кредитки ничем не отличается от получения обычной посылки. Карта будет выслана заказным письмом. Чтобы активировать ее, нужно позвонить специалисту по указанному в документах телефону. Следует помнить о том, что совершать покупки не активированной карточкой невозможно.

Как проверить баланс

Проверить баланс по карте ОТП банка можно несколькими способами:

- В офисе банка, через кассира или оператора.

- Через терминал, путем введения запроса в соответствующее окно.

- По телефону справочной службы.

- С помощью СМС.

- Через интернет – банк.

Чтобы узнать о количестве оставшихся на счету денег через онлайн – банк, следует заранее подключить услугу. Также по телефону или через систему онлайн можно получить информацию о количестве дней по льготному периоду, которые остались для внесения денег без процентов.

Процедура реструктуризации кредитной карты Тинькофф описывается в статье: Тинькофф реструктуризация кредитной карты

С условиями кредитной карты Тинькофф ознакомьтесь тут.

Про кредитную карту банка Центр Инвест читайте здесь.

Прислали кредитную карту: как ее вернуть

Человек, которому пришла кредитная карта по почте или с курьерской доставкой, может отказаться от неё в обычном порядке, посетив отделение эмитировавшего «пластик» банка. Стандартная схема действий заёмщика, которая позволяет как отказаться от кредитной карты, ранее используемой, так и от неактивированного «пластика», выглядит следующим образом:

- Приходите в отделение с паспортом и кредиткой.

- Пишете заявление на закрытие счета и возврат карты.

- Представитель банка, проверив отсутствие задолженности по карточному счёту в вашем присутствии разрезает «пластик» таким образом, чтобы оказалась повреждена его магнитная полоса/чип.

Вы также можете обратиться в банк, представители которого прислали кредитную карту, с письменной просьбой о прекращении рассылки.

Если вам пришла кредитная карта от организации, отделения которой отсутствуют в вашем городе – стоит отправить ей письменное заявление с уведомлением об отказе от полученного «пластика».

Важность процедуры

Кредитная карта – комплекс банковских услуг, которые получает клиент банка, дав на то своё письменное согласие.

В комплекс услуг входят:

- обслуживание банковских счетов, связанных с кредитной картой;

- предоставление заемных средств за плату и на определенный срок;

- работа с партнерами банка по расширению возможностей владельца кредитной карточки более выгодно и оперативно оплачивать определенные услуги и товары.

Кроме обязательного минимума каждый банк-кредитор предоставляет своим абонентам ряд индивидуальных услуг, связанных с владением кредитной картой.

Независимо от того расходует владелец карточки доступный лимит или просто спрятал полученный пластик в тумбочку, по банковскому регламенту он всё равно считается получателем услуг и должен за них платить.

Прекратить получение этих услуг можно только одним способом: закрыв и уничтожив карточку.

Закрытие кредитки, по своей правовой сути, — расторжение договора с кредитором.

До тех пор, пока у клиента нет официального документа, подтверждающего, что договор прекратил действие, а сама кредитная карточка уничтожена, говорить про свою непричастность к операциям, связанным с кредиткой, клиент законного права не имеет.

Если клиент – лицо, не заинтересованное в использовании кредитной карты, он должен:

- либо наотрез отказаться от принятия карточки с доступным кредитным лимитом;

- либо в сжатый срок обратиться в отделение банка с письменным обращением о прекращении сотрудничества в вопросах использования кредитных лимитов.

Указанные действия должны быть предприняты клиентом банка независимо от вида кредитной карты, которую он не желает использовать.

Чтобы избежать ошибок и иметь возможность компетентно вести диалог с работниками кредитной организации, следует иметь представление о том виде кредитной карточки, которую придется закрывать.

Классификация кредитных карт и способы их закрытия

Несмотря на то, что основная функция кредитки – максимально упростить доступ клиента к использованию кредитного лимита, внутри этого сегмента рынка есть ряд специализаций.

- по виду кредитного договора, на условиях которого предоставлен лимит (обычная, привилегированная и т.д.);

- по кругу лиц, имеющих право использовать кредитный лимит (индивидуальная, семейная, корпоративная и т.д.);

- по сроку действия (выданные на определенный срок, бессрочные);

- по территории использования (локальные, национальные, международные).

В связи с расширением возможностей использования электронных денег в качестве платежного инструмента, многие кредиторы предлагают своим клиентам виртуальные кредитные карты. Но даже такие карты нельзя закрыть онлайн.

Видео: Утро с Губернией

Кредитки разных видов

Условия и порядок отказ от обычных и привилегированных кредитных карточек выглядит следующим образом:

| Вид | Доступный лимит | Плата за обслуживание | Штраф за задолженность по кредиту | Штраф за неоплату банковских услуг | Плата за оформление отказа | Документы для закрытия | Сроки оформления отказа |

| Обычная | От 100 до 150-тыс. руб. | От 0% до 2 тыс. руб. в год | От 0,1% до 1% процента от суммы задолженности в день | До 1 тыс. руб. | отсутствует | Паспорт гражданина РФ | До 45 календарных дней |

| Привилегированная (золотые, премиум и.т.д.) | От 200 до 600 тыс. руб. | До 3 тыс. руб. в год | От 0,1% до 1% процента от суммы задолженности в день | До 1 тыс. руб. | отсутствует | Паспорт гражданина РФ | До 45 дней |

Данные взяты на примере условий кредитования Росгосстрах Банка.

Как видно из таблицы, особенностей в процедуре закрытия привилегированной кредитки нет, но для держателя привилегированной карты больше рисков, связанных с тем, что карточка будет оставаться незакрытой.

Опасность заключается в том, что если, например, держатель не закроет привилегированную карту, на ней может накапливаться задолженность за обслуживание и насчитываться штраф на образовавшуюся задолженность, что, в итоге, может повлечь ненужные траты при закрытии карты.

Что касается индивидуальных, семейных и корпоративных карточек, то особенностью их закрытия является необходимость правильного определение лица, которое имеет право подать в банковское учреждение заявление о закрытии.

Закрывать кредитки имеют право:

- индивидуальные карты – только держатели или их официальные представители;

- семейные карты – только лицо, подписавшее банковский договор о предоставлении комплекта семейных карточек определенным членам семьи;

- порядок закрытия корпоративных карточек оговаривается условием договора с предприятием, которое предоставляет своим сотрудникам возможность на льготных условиях пользоваться тем или иным кредитным продуктов в определенной банковской организации.

Особенностью закрытия карт, выданных на определенный срок, является то, что по истечении срока действия, указанного на самой карточке, предоставление банковских услуг не прекращается и держателю такой карты всё равно необходимо лично обращаться к кредитору для расторжения договора.

Автоматического закрытия карточки с истекшим сроком действия не происходит.

Хотите быстро оформить кредитную карту,читайте статью, сколько дней делается кредитная карта Альфа банка

Хотите быстро оформить кредитную карту,читайте статью, сколько дней делается кредитная карта Альфа банка

О том, как оформить кредитную карту Польза онлайн, перейдите по ссылке.

Ликвидация кредиток наиболее известных банков

Держатели кредиток российских банков не найдут на официальных сайтах этих финансовых учреждений информацию о том, как закрыть кредитную карту.

Минимум достоверной информации можно получить, позвонив в банковскую службу поддержки, максимум – непосредственно на приеме у консультанта.

Примерный порядок действий клиентов банка по ликвидации карточки:

- приготовить кредитную карточку и паспорт гражданина РФ (в паспорте должны быть вклеены все необходимые фотографии и должна быть отметка о регистрации в городе, где будет подаваться заявления в банк);

- посетить отделение банка, выдавшего карту (это необязательно должно быть отделение, выдавшее кредитку, может быть любое другое доступное держателю);

- получить у консультанта информацию о наличии или отсутствии задолженности по кредитке (если задолженности нет, то попросить подготовить официальную справку об отсутствии долга);

- подать заявление по установленному банком образцу на ликвидацию счета;

- потребовать от работника банка выдать оформленный акт об уничтожении кредитной карты;

- через 45 дней после подачи заявления держателю должно прийти по почте уведомление о том, что его банковский счет закрыт.

Особенности ликвидации кредиток в ведущих российских банках:

- основная сложность ликвидации карты Тинькофф Банка – посещение банковского отделения: этот банк не имеет достаточного количества территориальных представительств, что создаст дополнительные сложности для должников (в остальном, порядок действий клиента соответствует приведенному выше);

- Альфа-Банк представлен на территории РФ достаточно широко, поэтому у клиентов не должно быть проблем с посещением отделений и личной подачей всех необходимых документов для уничтожения кредитки;

- представительства Банка Русский Стандарт есть в каждом городе с населением более 100 тыс. человек, поэтому уровень доступности процедуры ликвидации кредитки высокий. Закрытие бесплатное и соответствует указанному примерному порядку;

- Хоум Кредит Банк потребует от клиента при закрытии кредитки паспорт гражданина РФ и заявление на расторжение договора. Услуга – бесплатная;

- — ОТП Банк – единственный банк, который открыто информирует своих клиентов в порядке закрытия карты, информация содержится в правилах пользования кредитными карточками этого банка и соответствует тому порядку, который приведен выше;

- с ликвидацией карты ВТБ24, а также с закрытием счетов кредиторов, входящих в группу ВТБ: Лето-Банк и т.д., у клиентов проблем не возникнет, при условии следования приведенному примерному порядку (единственная предосторожность – не нужно пытаться закрыть кредитку через интернет, такие операции осуществляются только при личном посещении банковского офиса).

Держателям кредиток таких небольших банков-кредиторов, как Ситибанк также придется разыскивать офисы этих банков, для подачи заявления о прекращении банковского обслуживания и уничтожении карточки.

Сложности возникнут у клиентов Банка Связной, поскольку на данный момент у этой кредитной организации отозвана лицензия и введена временная администрация по управлению этим учреждением.

В связи с тем, что на период введения в банковскую организацию временной администрации все полномочия передаются временному управляющему, операции по закрытию счетов должны проводиться в обычном режиме.

Как закрыть кредитку Сбербанка России

Процедура ликвидации карт этого кредитора ничем не отличается от процедуры ликвидации карточек у других кредиторов. Единственным отличием может быть более высокий уровень обслуживания в отделениях и относительная оперативность в решении административных вопросов.

Закрыть кредитку через Сбербанк онлайн невозможно. Необходимо личное посещение отделения, предоставление оригинала паспорта и карточки.

Возможные трудности

Одна из наиболее часто встречающихся трудностей при попытке ликвидировать карту — наличие задолженности на кредитном счету.

При положительном балансе ни один кредитор карту не закроет. Выяснять природу происхождения долга по карточке держателю придется самостоятельно.

Первый шаг для решения этой проблемы — получение в выписки, по которой можно проследить движение денежных средств по счету (следует учесть, что это платная услуга).

Вторая по массовости проблема – карточка утеряна. Независимо от того, планируется ли её дальнейшее использование или нет, держатель должен сообщить в обслуживающий банк о пропаже и заблокировать карточку.

После этой обязательной процедуры можно обращаться в банк с заявлением о ликвидации счета.

Сбербанк позволяет оформить кредитную карту не выходя из дома, Читать статью, кредитная карта сбербанк по паспорту онлайн

Сбербанк позволяет оформить кредитную карту не выходя из дома, Читать статью, кредитная карта сбербанк по паспорту онлайн

Как увеличить лимит кредитной карты, узнайте далее.

О кредитной карте для ИП по онлайн заявке, ищите по ссылке.

Закрытие кредитки — процедура простая и стандартная для всех банковских учреждений. Чтобы осуществить её правильно, достаточно иметь на руках кредитку, паспорт гражданина РФ и знать, где находится ближайшее отделение банка, выдавшего кредитную карточку.

Особенности блокировки карты ОТП Банка

Блокировка карточки подразумевает приостановку всех транзакций на ее счете. Этот процесс может производить как клиент, так и сотрудники банка.

Основные мотивы для блокировки клиентской карточки:

- Отсутствие дальнейшей нужды в услугах банка;

- Утеря карточки;

- Подозрение на кражу платежных данных.

Мотивы со стороны банка:

- Компрометация;

- Подозрение на мошенничество;

- Подозрение на использование счета для отмывания денег и финансирования террористических организаций.

Наиболее частым мотивом при этом является компрометация карточки, когда банк получает оповещение о том, что со счета клиента совершались транзакции, радикально отличающиеся от предыдущих. В таком случае заблокированная сумма на карте ОТП будет недоступна до тех пор, пока не проведется разбирательство по этим операциям.

Разница между блокировкой кредитной и дебетовой карты

Заблокировать дебетовую карточку гораздо проще, чем кредитную. При блокировке дебетовой карточки клиент всегда уверен, что у него больше нет долга перед кредитной организацией. С кредитной картой все сложнее и прежде чем приступить к блокировке, нужно поинтересоваться текущей задолженностью. Сделать это можно несколькими способами:

- Через интернет;

- В банкомате;

- Позвонив в банк;

- Личное обращение в финансовое учреждение.

Не получится приостановить действие кредитной карты, пока на ней есть задолженность перед финансовой структурой. Если была допущена большая просрочка по платежам, то придется выплачивать не только основной долг, но и штрафы, которые накладываются за несоблюдение графика платежей.

При накоплении большой задолженности перед кредитной организацией лучше проконсультироваться с ее работником о том, как быстрее заблокировать кредитную карту ОТП Банка

Блокировка карты в отделении банка

Некоторые люди просто не знают, как заблокировать карту ОТП Банка через интернет. Иногда нет доступа к мобильному телефону. В этом случае можно заблокировать карточку, посетив ближайшее отделение организации.

Процесс блокировки карты в отделении банка

Обратившись к консультанту в офисе, клиент проходит процедуру идентификации и получает информацию о балансе на текущих счетах. После этого консультант помогает клиенту оформить заявку на блокировку карточки. В течение десяти минут после подачи заявления карта будет заблокирована.

Таким образом, карточка ОТП банка может быть заблокирована несколькими способами. Можно сделать это по телефону, через интернет или лично посетить офис ОТП. Кредитная и дебетовая карта блокируются по-разному. Дебетовая карта блокируется сразу, кредитную можно заблокировать только после погашения задолженности. При возникновении вопросов о процедуре блокировки сотрудники ОТП банка проконсультируют клиента о том, как заблокировать карту.

Related posts:

Пополнить карту ОТП Банка: онлайн, через интернет, без комиссии

Пополнить карту ОТП Банка: онлайн, через интернет, без комиссии

Активировать карту ОТП Банка: через интернет и другие способы

Активировать карту ОТП Банка: через интернет и другие способы

Как проверить остаток по кредиту в ОТП Банке: онлайн, по телефону

Как проверить остаток по кредиту в ОТП Банке: онлайн, по телефону

Оформить кредитную карту ОТП Банка: онлайн и другие способы

Оформить кредитную карту ОТП Банка: онлайн и другие способы

Оцените, пожалуйста, статью:

Онлайн заявка на кредит наличными в ОТП банке

Процедура закрытия карты от ОТП Банка мало отличается от стандартной. Проще всего отказаться от дебетовой карточки, тогда как расторжение договора по кредитке возможно лишь при отсутствии задолженности перед финансовой организацией.

- Как закрыть карту ОТП Банка?

- Как закрыть кредитку, выданную ОТП Банком?

- Сроки закрытия кредитной карты

Как закрыть карту ОТП Банка?

Если речь идёт о дебетовой карточке, для отказа от неё достаточно обратиться в любой банковский офис с паспортом и соответствующим заявлением.

Актуальный бланк выдаётся сотрудником ОТП Банка. Узнать местонахождение ближайшего отделения можно с помощью специальной онлайн-карты.

У вас остались деньги на балансе? Подайте заявление о переводе средств на счёт в ОТП Банке или сторонней финансовой организации.

Окончательно карточный счёт закрывается по истечению 47 дней с момента подачи заявки клиентом.

Оставть онлайн заявку на кредит наличными в ОТП банке

Как закрыть кредитку, выданную ОТП Банком?

Чтобы отказаться от кредитной карточки, необходимо предварительно погасить имеющуюся на ней задолженность, пополнив баланс:

переводом через интернет-банк «ОТПдирект» либо мобильный банк;

зачислением средств через банкоматы и терминалы с опцией cash-in;

перечислением денег с помощью приложения «ОТПкредит» или сервиса «Перевод с карты на карту

» (с отправителя удерживается комиссия величиной 2% от суммы операции);

внесением наличных через специальные платёжные сервисы (например, «Золотая Корона», «Элекснет», QIWI);

через отделения Почты России.

В некоторых случаях потребуется оплатить небольшой комиссионный сбор, размеры которого зависят от выбранного способа погашения задолженности. Например, внести деньги на кредитку через отделение Почты России можно бесплатно, при этом счёт пополнится в течение 5 рабочих дней.

После оплаты суммы задолженности подготовьте паспорт, платёжные чеки и саму кредитку и обратитесь в ближайшее банковское отделение. Сотрудник предоставит вам бланк заявления на закрытие карты ОТП Банка, которое потребуется заполнить.

Если у вас имеются собственные деньги, зачисленные на баланс сверх установленного кредитного лимита, подайте запрос на их перевод на нужный вам счёт. Вы вправе перечислить финансы на карту, выпущенную ОТП Банком или сторонней кредитной организацией.

Сроки закрытия кредитной карты

- Пополнение кредитной карты ОТП банка

- Пополнение карты ОТП банка без комиссии

В случае отсутствия задолженности по кредитке счёт закрывается в течение 47 дней.

По окончании данного периода клиент вправе обратиться в офис повторно и заказать справку, подтверждающую отсутствие долга перед банком. В этом случае важно иметь при себе удостоверение личности.

Онлайн заявка на кредит наличными в ОТП банке

Как оформить?

Оформить кредитную карту несложно, необходимо всего лишь:

- подать заявку любым удобным способом: обратиться в банк или заполнить анкету онлайн;

при положительном решении, предоставить в банк небольшой пакет документов;

Выгодные предложения банков

Каждый банк старается привлечь как можно больше клиентов. Сегодня держателем кредитной карты может стать абсолютно любой совершеннолетний гражданин РФ.

Условия по кредитным картам в банках РФ схожи, ниже приведем список крупных банков РФ и их предложения по востребованному кредитному продукту.

Тинькофф Банка

В Тинькофф банке предлагают различные кредитные карты для покупок в интернет-магазинах, для путешественников, классические, платиновые:

| Кредитка | Лимит | Льготный период | Процентная ставка |

| Платинум | 300 000 | 55 | 24,9-49,9% |

| All Airlines | 700 000 | 23.9-39.9% | |

| Google play | |||

| AliExpress | |||

| Ebay | |||

| One Two Trip | |||

| Канабу | |||

| Рандеву | |||

| Lamoda | |||

| Малина | |||

| Mitsubishi |

Альфа Банка

Альфа Банк предложил поистине уникальный продукт – 100 дней без процентов по кредитке, а также:

- выпуск – 0;

- кредитный лимит – до 150 000;

- ставка – от 26,99%.

Для сотрудников компаний-партнеров и зарплатных клиентов индивидуальные, более выгодные условия.

Сбербанка

Сбербанк предлагает различные варианты кредитных карт, условия по ним следующие:

- лимит – 120 000 – 600 000;

- обслуживание – 0 – 3 500;

- ставка – 25,9 – 33,9%

Банка Русский Стандарт

Банк предлагает кредитные карты лицам, которым исполнилось 18 лет. Но ставка по кредитной карте высокая – 40% в год. Лимит по такой карте может достигать 120 000 рублей.

Как открыть карту? В офис банка необходимо представить документ, удостоверяющий личность, справку о доходах и написать заявление.

Как закрыть карту Русский Стандарт? Закрытие карты по стандартной процедуре: заявление на закрытие счета, уничтожение сотрудником банка пластика, справка из банка о погашении задолженности.

Банка ВТБ 24

Банк имитирует кредитные карты платежных систем Visa и Master Card. У клиентов, которым не исполнилось 25 лет, лимит по кредитке не может превышать 50 000 рублей.

| Карта | Ставки | Льготный период | Лимит |

| Классика | от 24,9% | 50 дней | 350 000 |

| Gold | от 23,9% | 750 000 |

ОТП Банка

В банке можно получить кредитку со следующими условиями:

- ставка – от 24%;

- комиссия за обслуживание – 600 – 1 800;

- льготный период – 55 дней;

- лимит – 1 500 000.

Хоум Кредит Банка

Банк предлагает классическую кредитку, а также карты премиум класса – золото и платинум.

| Карта | Ставки | Льготный период | Лимит |

| Классика (быстрые покупки) | 34,9-49,9% | 51 день | 300 000 |

| Gold | |||

| Platinum | 29,9-49,69% |

Бинбанка

В Бин Банке можно оформить кредитную карту Платинум с льготным периодом до 55 дней.

Лимит по карте банк устанавливает индивидуально, максимальная граница 300 000 рублей.

Ставки зависят от способа оплаты и варьируются от 30,5 до 34,5% годовых.

Хотите узнать, как пользоваться кредитной картой Сбербанка «Виза Классик» на каких условиях она выдается? Тогда наша статья

Хотите узнать, как пользоваться кредитной картой Сбербанка «Виза Классик» на каких условиях она выдается? Тогда наша статья

, будет вам весьма полезна.

Список банков выдающих кредитные карты с моментальным решением, представлен в статье, расположенной по ссылке.

Ситибанка

Банк предлагает потенциальным и постоянным клиентам оформлять кредитки, условия по которым следующие:

- лимит – до 300 000 рублей;

- выпуск – 0;

- льготный период – 50 дней;

- обслуживание по основной карте – 2950 (в год);

- обслуживание по дополнительной карте – 950 (в год);

- ставка – 13,9-32,9% в год.

https://epayinfo.ru/kredity/kak-zakryt-kreditnuyu-kartu-otp-banka.html