Снятие наличных с кредитной карты: какие расходы вас ждут?

Прежде чем снимать наличные деньги со своей кредитной карты, важно понимать, какие комиссии и риски Вас ожидают, а также какие существуют преимущества.

Обналичивание денег с кредитки — это снятие наличных со счета вашей кредитной карты. По сути, вы берете взаймы со своей кредитки, чтобы положить деньги в свой кошелёк (в карман). Однако получение наличных с кредитной карты связано с определенными расходами и, в некоторых случаях, с ограничениями на сумму, которую вы можете снять. Вот важная информация, которую вам нужно знать.

Что нужно знать обязательно (основы)

Вы можете пойти в свой банк или банкомат и использовать свою кредитную карту для снятия наличных денег. Хотя сам процесс может показаться очень схожим со снятием денег с дебетовой карты, на самом деле вы берете со своей кредитной карты займ наличными. В отличие от снятия с дебетовой карты, когда Вы используете доступ к своим собственным средствам, заёмные деньги вам предоставляет компания, выпустившая кредитную карту (банк ссужает деньги и снимает с вашего счета). Конечно же, это будет стоить вам определенную сумму; снятые с кредитной карты деньги обычно имеют комиссию за транзакцию и более высокую годовую процентную ставку. Кроме того, вы будете ограничены размером максимально возможной для снятия суммой — это называется денежным кредитным лимитом.

Когда следует рассмотреть возможность снятия наличных с кредитки?

Деньги, обналиченные с кредитной карты, могут быть важным источником получения необходимых средств в чрезвычайной ситуации. Хотя и не стоит планировать регулярное снятие «кредитных наличных» с карты, но вы можете использовать их, если не хватает средств и вы не можете оплачивать расходы крайней необходимости (лечение, срочные счета и т.д.). Однако всегда учитывайте все возможные варианты, взвешивая их стоимость (выгодно ли это для вас?).

Факторы, которые следует учитывать

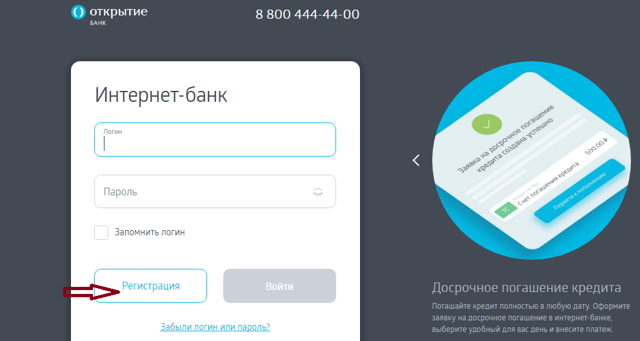

Рекомендуется ознакомиться с соглашением/договором по кредитной карте на официальном сайте банка, выпустившего кредитку. Необходимо убедиться, что вы знаете все правила и сборы (комиссии).

В частности, обратите внимание на:

- Комиссию за транзакцию: вы будете платить комиссию за перевод при выдаче наличных с кредитной карты.

- Годовую процентную ставка: годовая % ставка для снятых денежных средств может быть выше, чем для покупок по кредитной карте.

- Беспроцентный период: вам могут быть начислены проценты в момент вывода средств, что означает отсутствие льготного периода.

Как уменьшить комиссии, связанные с обналичиванием кредитных средств

- Определите комиссию за снятие: в одном случае комиссии за транзакцию представляют собой процент от общей суммы аванса; в этом случае вы можете ограничить комиссию, сняв ровно столько, сколько вам нужно. В другом случае комиссии за транзакцию могут представлять собой фиксированную ставку или комбинацию фиксированной ставки и процента от транзакции. В этом случае, если вы возьмете все наличные, которые, по вашему мнению, вам понадобятся, сразу, вместо того, чтобы совершать несколько небольших транзакций, вы заплатите фиксированную комиссию только один раз.

- Планируйте даты и сроки погашение: в отличие от стандартных покупок с помощью кредитной карты (когда между покупкой и датой платежа существует льготный период) за снятие наличных с кредитки могут начислить проценты сразу же. Это означает, что своевременный взнос по погашению долга имеет решающее значение для долгосрочной экономии ваших денег!

Как свести к минимуму ситуации по снятию наличных

- Совершайте покупки с помощью кредитки: если у вас есть возможность, вы можете снизить проценты и комиссию за транзакцию, списывая деньги за покупки с вашей карты, а не снимать «наличку».

- Избегайте ненужных покупок: спросите себя, стоит ли покупка, которую вы собираетесь совершить за наличные, дополнительных сборов или это может подождать?

- Следите за своим балансом: если вы беспокоитесь о нехватке средств, рекомендуется следить за балансом своего счета, чтобы вас не застали врасплох. Если вы часто совершаете покупки через Интернет, то можете настроить смс (sms) или электронные уведомления, чтобы быть в курсе, если ваш баланс упадет ниже установленной суммы.

- Заведите накопительный/сберегательный счёт на случай чрезвычайной ситуации: иногда вам нужно будет оплачивать товары/услуги, которые не входят в ваш ежемесячный бюджет (например, ремонт автомобиля). Создайте отдельный счет и пополняйте его на произвольные суммы (на «свободные» деньги), когда с финансами все хорошо.

Для получения подробной информации о тарифах и условиях по вашей банковской кредитной карте, внимательно изучите договор и выписку. Вы также можете обратиться в компанию, обслуживающую вашу кредитную карту, для получения дополнительной информации. Контакты всегда есть на официальном сайте банковской организации.

10 секретов кредитных карт, о которых не все знают

Кредитки плотно вошли в обиход среднестатистического россиянина и стали его неотъемлемой частью, зачастую как дополнительный кредитный груз, со своими процентами, штрафами, обслуживанием, звонками из банка. Все потому что многие не знают как ими правильно пользоваться, и что можно не только не платить по кредитной карте, но и зарабатывать на ней.

1. По кредитке можно не платить

Бытует мнение, что при оформлении кредитной карты вы автоматически должны платить кредит постоянно, это не так. Кредит активируется лишь после списания суммы покупки по ней, и если вы закрыли эту сумму в период льготного кредитования, то вы банку ничего не должны. Для экономии лучше совершать покупки безналичным платежом, потому что при получении наличных через банкомат взимается повышенная комиссия от 3%.

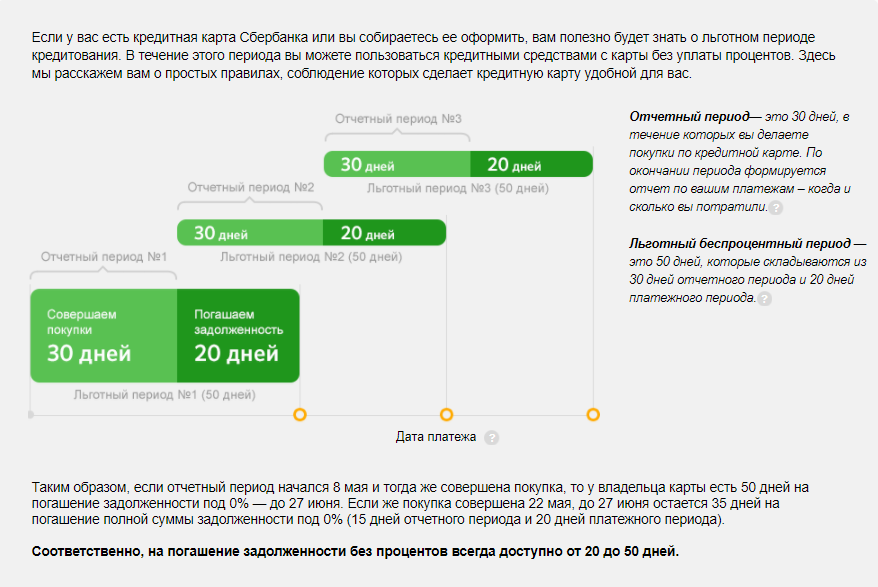

2. Каков настоящий льготный период

В основном банки предлагают стандартный период льготного кредитования, который составляет 55 дней (между тем есть предложения и до 730 дней!), но зачастую банки умалчивают, что это маркетинговый прием и плохо информируют о таком понятии как “расчетная дата”, по которой период может существенно сократиться (расчетную дату банк определяет при выпуске карты).

Например, это 5-е число каждого месяца, при условии льготного периода кредитования в 55 дней. Если вы совершаете покупку по кредитке 6 числа, у вас остается 54 дня для погашения кредита, чтобы он был бесплатным.

Если же, деньги вы потратили 4 числа, при расчетной дате 5, то льготный период составит всего 26 дней (1 день до отчётной даты и 25 дней после неё).

Расчетная дата на примере кредитной карты Сбербанка.

При несвоевременном пополнении баланса карты в размере снятой ранее суммы в разрезе льготного периода банк будет начислять проценты уже с первого дня задолженности.

При выпуске кредитной карты обязательно уточните расчетную дату, потому что она может формироваться как с момента первой покупки, так и выпуска карты, чтобы не путать их и считать период правильно. А также, если вы планируете снимать наличные с карты уточните распространяется ли на эту операцию период льготного кредитования, возможно он применим лишь к безналичным операциям, что не редкость и специалисты редко об этом упоминают.

3. Как заработать с помощью кредитки

При правильном понимании формирования льготного периода, на кредитке достаточно легко заработать, для этого понадобится, собственно, кредитка с кэшбэком, дебетовая карта с большим процентом на остаток или пополняемый вклад.

При этом сама схема достаточно проста, если у вас есть работа или постоянный доход, свои деньги необходимо держать на дебетовой карте или вкладе, а повседневные траты производить с кредитки, по окончании льготного периода закрывать ее с заработной платы, остатки же распределять на доходные счета.

Тем самым расплачиваясь, по кредитке вы получаете кэшбэк намного выше, чем по обычным дебетовым картам и составлять он может 2% от всех ваших покупок, в зависимости от карты которой пользуетесь, а при оплате бензина или ресторанов 10% и выше. Сумму накопленного кешбека в зависимости в чем его начисляют по карте, в рублях, балах или милях потратить можно на обычные покупки, спец предложение партнеров банка или купить авиабилеты.

Выгода очевидна, на доходных счетах вы не только приумножаете свои деньги, но и накапливаете их, при этом экономите на кэшбэке по кредитке.

4. Бесплатное обслуживание

По кредитным картам банки назначают комиссию за обслуживание, за исключением предоформленных карт или спец. предложений, которая варьируется в зависимости от вида карт Standard и Classic в среднем составляет 700 — 1000 руб., Gold — 3000-4000 руб., Platinum — 5000 -10 000 руб в год.

И если у вас в пользовании такая карта, есть простой способ получить бесплатное годовое обслуживание, достаточно подать заявку на закрытие карты и на вопрос менеджера о причине, указать на высокую для вас стоимость обслуживания, намекнув, что отсутствие не помешало вам ее пользоватся. В некоторых случаях, чтобы не портить статистику клиентоориентированные банки идут навстречу или предлагают вам другие более выгодные кредитные продукты. В случае отказа, вы можете выбрать другой банк с более выгодными условиями.

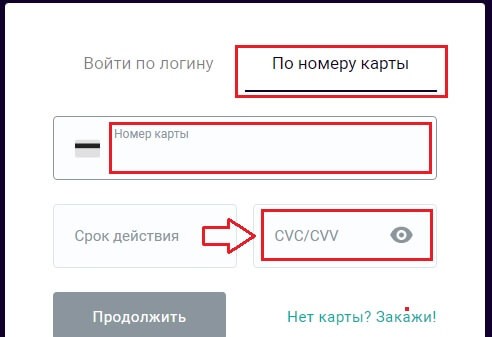

5. Карту можно не носить с собой

Если вы активный пользователь кредитной карты, то при наличии в вашем смартфоне технологии NFC, вы можете использовать приложение Apple pay, Samsung pay или Android pay, для бесконтактной оплаты, предварительно загрузив данные карты и оплачивать покупки в одно касание, что очень удобно, потому что зачастую телефон всегда при вас.

6. Страховка

Мало кто знает, но к некоторым кредиткам прилагается бесплатная страховка для путешественников на полный период обслуживания, что позволяет при выезде за границу не тратить дополнительные деньги на такие полисы, цена которых варьируется от 5 до 20 тыс. руб. в год.

7. Проценты на кредитке начисляются каждый день

Несмотря на льготный период кредитования проценты за пользование деньгами начисляются каждый день, платить которое не нужно если укладывается в данный период, но если выйти за него, начисление произойдет за каждый день долга.

Выглядит это следующим образом, с баланса вы потратили 25 тысяч рублей, во время льготного периода вернули банку 5 тысяч, по истечении нескольких месяцев остальную недостающую сумму в 20 тысяч, при этом банк начислит вам проценты сначала на общую сумму, затем на остаточную.

8. Комиссия при переводах с карты на карту

Как вы уже знаете при снятии наличных через банкомат взимается повышенная комиссия, поэтому некоторые клиенты в желании обхитрить банк пытаются перевести деньги на дебетовую карту, а уже с нее обналичить их, но сталкиваются с тем, что процент за перевод имеет такую же ставку, что и за снятие.

В некоторых случаях такие переводы с кредитки невозможны, прослеживается это в некоторых продуктах Сбербанка.

9. Оплата за утерю карты

По договору, который редко кто читает полностью, кредитная карта является собственностью банка, он в свою очередь передает ее вам во временное пользование, следовательно при утере или порче придется заплатить штраф в размере годового обслуживания, плюс оплатить взнос за перевыпуск карты, если срок действия предыдущей еще не истек.

Старайтесь читать кредитные договоры полностью и уточнять у специалиста банка непонятные для вас моменты, до его заключения, чтобы не удивляться тому факту, что с вас просят деньги по тому или иному случаю.

10. С помощью карты можно исправить кредитную историю

Если вам отказывают в крупном займе и есть проблемы с кредитной историей. Существует возможность поправить положение через небольшой заем по кредитной карте, занимая, и вовремя отдавая по которой можно сформировать положительную динамику вас как заемщика, тем самым исправить или улучшить вашу кредитную историю. И через некоторое время подать заявку на большой заём повторно.

Сделай репост – выиграй ноутбук!

Каждый месяц 1 числа iBook.pro разыгрывает подарки.

- Нажми на одну из кнопок соц. сетей

- Получи персональный купон

- Выиграй ноутбук LENOVO или HP

—>  LENOVO или HP от 40-50 т.р., 8-16ГБ DDR4, SSD, экран 15.6″, Windows 10

LENOVO или HP от 40-50 т.р., 8-16ГБ DDR4, SSD, экран 15.6″, Windows 10

https://wsekredity.ru/karty/snyatie-nalichnyh-s-kreditnoj-karty-rashody.html

https://loxotrona.net/10-sekretov-kreditny-h-kart-o-kotory-h-ne-vse-znayut/