Срочные кредитные карты

Последнее обновление: 6 февраля, 2021 года в 10:59:37 по МСК, редактор Виктория Кучвальская

Если нужна кредитная карта срочно, банки готовы предложить десятки вариантов. Сегодня оформление этого банковского продукта не такое сложное и долгое дело, как раньше. Многие организации дают возможность получить кредитную карту буквально за пару дней, а иногда и через несколько часов после обращения.

Если нужна кредитная карта срочно, банки готовы предложить десятки вариантов. Сегодня оформление этого банковского продукта не такое сложное и долгое дело, как раньше. Многие организации дают возможность получить кредитную карту буквально за пару дней, а иногда и через несколько часов после обращения.

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 10 минут |

| Получение | Курьером |

| Возможность выпуска доп. карты | да |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | 590 рублей |

| Процент на остаток | не начисляется |

| Минимальный ежемесячный платеж | до 8 % минимум 600 рублей |

| Снятие наличных в своем банке | 2,9% + 290 рублей |

| Снятие наличных в банкоматах партнеров | 2,9% + 290 рублей |

| Лимит на операции | — |

| Возраст | от 18 до 70 лет |

| Стаж | нет требований |

| Прописка | не требуется |

| Документы | паспорт |

| Подтверждение дохода | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | срочно |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | бесплатно |

| Процент на остаток | — |

| Минимальный ежемесячный платеж | 4% |

| Снятие наличных в своем банке | Без комиссии в месяц открытия карты и следующий за ним. Далее 3% от суммы операции + 300 ₽ |

| Снятие наличных в банкоматах партнеров | Без комиссии в месяц открытия карты и следующий за ним. Далее 3% от суммы операции + 300 ₽ |

| Лимит на операции | снятие наличных: до 60% от суммы кредитного лимита в день, до 100% в месяц |

| Возраст | с 23 до 67 лет |

| Стаж | не менее 3 месяцев на последнем месте |

| Прописка | постоянная регистрация |

| Документы | паспорт, анкета |

| Подтверждение дохода | да |

| Cash Back | Кэшбэк у партеров банка и Мастеркард. Возврат 100 ₽ за каждую покупку от 1 000 ₽ в декабре 2020 |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | срочное |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | нет |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | от 20 до 70 лет |

| Стаж | от 3 месяцев |

| Прописка | российская |

| Документы | паспорт |

| Подтверждение дохода | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 5 минут |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | нет |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | от 20 до 70 лет |

| Стаж | от 3 месяцев |

| Прописка | российская |

| Документы | паспорт |

| Подтверждение дохода | нет |

| Cash Back | от 3% до 8% на оплату услуг клиники МЕДСИ |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | в день обращения |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | от 20 до 70 лет |

| Стаж | от 3 месяцев |

| Прописка | российская |

| Документы | паспорт |

| Подтверждение дохода | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 5 минут |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , бесконтактные платежи (payWave) , Google Pay / Apple Pay / Samsung Pay |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | до 1490 рублей |

| Процент на остаток | |

| Минимальный ежемесячный платеж | от 3% до 10% от суммы задолженности, минимум 300 рублей |

| Снятие наличных в своем банке | 0% при снятии до 50000 рублей в месяц, далее 5,9%, минимум 500 рублей |

| Снятие наличных в банкоматах партнеров | 0% при снятии до 50000 рублей в месяц, далее 5,9%, минимум 500 рублей |

| Лимит на операции | до 300 000 рублей в месяц снятие наличных |

| Возраст | с 18 лет |

| Стаж | от 3 месяцев на последнем месте работе |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | нет |

| Cash Back | не предусмотрен |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

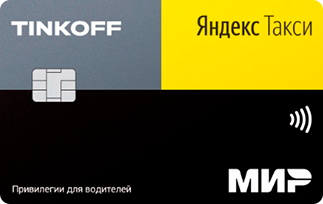

| Онлайн заявка | Да |

| Рассмотрение заявки | 1 день |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | MasterCard МИР |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | от 0 рублей |

| Процент на остаток | нет |

| Минимальный ежемесячный платеж | 5% |

| Снятие наличных в своем банке | 4.9% от суммы операции + 390 ₽ |

| Снятие наличных в банкоматах партнеров | 4.9% от суммы операции + 390 ₽ |

| Лимит на операции | снятие наличных не более 500 тыс в день, 2 миллиона в месяц |

| Возраст | от 21 до 62 лет |

| Стаж | от 1 года |

| Прописка | постоянная российская в регионе присутствия ПСБ |

| Документы | паспорт, справка о доходах, заявление |

| Подтверждение дохода | да |

| Cash Back | от 1% до 10% |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 5 минут |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | с 21 до 75 лет |

| Стаж | от 3 месяцев на последнем месте работы |

| Прописка | российская, в регионе присутствия банка |

| Документы | паспорт |

| Подтверждение дохода | да |

| Cash Back | от 3% до 11% (программа лояльности Максимум) |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | в день обращения |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (payWave) |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | 1200 рублей |

| Процент на остаток | нет |

| Минимальный ежемесячный платеж | 3% но не менее 500 рублей + начисленные проценты |

| Снятие наличных в своем банке | без комиссии |

| Снятие наличных в банкоматах партнеров | без комиссии |

| Лимит на операции | до 200 000 рублей в день до 1 000 000 рублей в месяц, суммарно по всем картам |

| Возраст | с 21 до 75 лет |

| Стаж | от 3 месяцев на последнем месте работы |

| Прописка | РФ |

| Документы | паспорт |

| Подтверждение дохода | нет |

| Cash Back | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | до 24 часов |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (payWave) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | c 21 до 71 лет |

| Стаж | не менее 3 месяцев на последнем месте |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 30 минут |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Стоимость выпуска | от 0 рублей |

| Стоимость обслуживания | бесплатно |

| Процент на остаток | — |

| Минимальный ежемесячный платеж | 1% минимум 500 рублей |

| Снятие наличных в своем банке | 4,9% плюс 399 рублей |

| Снятие наличных в банкоматах партнеров | 4,9% плюс 399 рублей |

| Лимит на операции | снятие наличных не более 150 тыс в день, 1 миллиона в месяц |

| Возраст | 21 — 75 лет |

| Стаж | от 3 месяцев |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | срочное |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA МИР |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Стоимость выпуска | 1000 рублей |

| Стоимость обслуживания | бесплатно |

| Процент на остаток | до 4% |

| Минимальный ежемесячный платеж | 1% минимум 500 рублей |

| Снятие наличных в своем банке | без комиссии |

| Снятие наличных в банкоматах партнеров | без комиссии |

| Лимит на операции | снятие наличных: в банкоматах банка, банкоматах и кассах других банков до 150 000 руб. в день; со счета по карте до 1 000 000 руб. в месяц |

| Возраст | с 21 до 71 года |

| Стаж | не менее 3 месяцев на последнем месте |

| Прописка | российская, в регионе присутствия банка |

| Документы | паспорт |

| Подтверждение дохода | да |

| Cash Back | от 1% до 15% |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | срочное |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | бесплатно |

| Процент на остаток | нет |

| Минимальный ежемесячный платеж | — |

| Снятие наличных в своем банке | без комиссии |

| Снятие наличных в банкоматах партнеров | без комиссии |

| Лимит на операции | — |

| Возраст | с 22 лет |

| Стаж | не менее 3 месяцев на последнем месте |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | нет |

| Cash Back | 2 % на покупки в других странах (или через зарубежные сайты) |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 10 минут |

| Получение | Курьером |

| Возможность выпуска доп. карты | нет |

| Тип карты | МИР |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | от 18 до 70 лет |

| Стаж | нет требований |

| Прописка | не требуется |

| Документы | паспорт |

| Подтверждение дохода | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 10 минут |

| Получение | Курьером |

| Возможность выпуска доп. карты | нет |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | от 18 до 70 лет |

| Стаж | нет требований |

| Прописка | не требуется |

| Документы | паспорт |

| Подтверждение дохода | нет |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | в день обращения |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | от 24 до 65 лет |

| Стаж | от 3 месяцев на последнем месте работы |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | да |

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | до 24 часов |

| Получение | Курьером , в офисе |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , бесконтактные платежи (payWave) , Google Pay / Apple Pay / Samsung Pay |

| Возраст | от 21 до 70 лет |

| Стаж | не менее 3 месяцев на последнем месте |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | да |

| Cash Back | от 2% до 10% в выбранной категории |

Условия и скорость выдачи срочных кредитных карт

Если нужно взять кредитную карту срочно, приблизительные условия будут такими:

- Не требуется сбор большого пакета документов для банка. Зачастую можно ограничиться минимальным количеством, включающим паспорт. Второй документ – на выбор заёмщика: СНИЛС, ИНН и другие.

- Возраст клиента должен быть не менее 18 лет, в редких случаях – не менее 23.

- Необходимо гражданство РФ.

- Требуется постоянная регистрация в регионе выдачи карты.

- Необходим стабильный доход, но его подтверждение в большинстве случаев не запрашивают.

- Стандартный срок рассмотрения заявки – несколько минут или даже секунд. Проверка чаще всего осуществляется в автоматическом режиме.

- Оформление в 90 % случаев возможно через интернет. Чтобы срочно оформить кредитную карту, достаточно подать онлайн-заявку.

- Процентная ставка может быть самой разной. Всё зависит от банка, репутации клиента и других факторов. Минимальная ставка – около 15 %, максимальная – 70-80 %, но это большая редкость.

- Время выдачи – от нескольких часов до пары дней с момента одобрения.

Карта может быть как именной, так и неименной. В первом случае получение займёт больше времени, так как её должны изготовить. Неименные выдаются сразу.

Некоторые банки практикуют доставку кредитных карт на дом. В последнее время число таких предложений растёт.

Преимущества кредитных карт перед кредитами и микрозаймами

Такие предложения, как правило, доступны в рамках проведения временных акций. А вот 2-месячный период без процентов можно найти всегда. Правило остаётся актуальным, даже если нужно срочно получить кредитную карту: это ни на что не влияет.

Если сравнивать с микрозаймами, преимущества следующие:

- В 90 % случаев процентная ставка по карте ниже, чем по займу.

- Срок дольше – можно взять на несколько месяцев и даже лет. Фактически он не ограничен.

Как получить одобрение срочной кредитной карты

Оптимальное решение – подать заявки сразу в несколько банков. Полный список предложений указан на данной странице.

Если срочно нужна кредитная карта, использование каталога очень удобно, и вот почему:

- Подача заявок занимает минимум времени – от 5-10 до 20-25 минут.

- Проверка анкеты у многих банков длится всего пару минут. Поэтому уже после 1-2 заявок может прийти положительный ответ.

- Не нужно посещать банк.

- Даже если откажет 5-10 организаций, найдётся такая, которая одобрит.

Но даже если преимуществ нет, всё равно стоит попробовать получить деньги. Это достаточно просто. Банки легко выдают кредитные карты срочно без справок, и если нужны деньги, нужно воспользоваться этой возможностью.

4 ключевых момента, которые нужно изучить и сравнить в предложениях банков:

- кредитный лимит;

- грейс период;

- процентная ставка;

- наличие бонусов и кэшбэка.

Кредитный лимит устанавливается в зависимости от нескольких факторов, обычно это уровень дохода и долговой нагрузки, регион проживания, социальный статус и тп. Обычно может быть зафиксирован в размере от 30 000 до 1 000 000 рублей. Вам могут одобрить мЕньший лимит, чем вы запрашивали. Но если вы будете соблюдать финансовую дисциплину в пользовании кредиткой, со временем банк может его увеличить.

Грейс период (льготный период) – то, ради чего оформляют кредитные карты большинство россиян. Позволяет пользоваться кредитными средствами банка бесплатно на протяжении определенного периода времени. Обычно это 55 – 100 дней, но некоторые банки предлагают до 240 дней льготного периода. Практически все банки в тарифах указывают, что льготный период не распространяется на снятие наличных.

Процентная ставка и общие расходы по карте. Сравнивайте взимает ли банк средства за выпуск карты и годовое обслуживание. Часто устанавливаются условия для бесплатного годового обслуживания (например поддержание минимального ежемесячного оборота по карте, или остатка денежных средств). Также обращайте внимание на процент за пользование кредитными деньгами вне льготного периода, а также по операциям снятия наличных. Кроме того не забывайте о возможных штрафах и неустойках.

Кэшбэк. Дополнительный бонус от использования кредитной карты, позволяет возвращать часть потраченных средств в выбранной категории (например онлайн покупки, аптеки, АЗС, детские товары и др). Обычно банком устанавливается ограничение по начисляемому ежемесячному кэшбэку. Обращайте внимание на характер кэшбэка: потраченные деньги возвращаются в виде бонусов, которые либо могут конвертироваться в рубли (потратить их можно на что угодно), либо нет (обычно такой кэшбэк называют фантиками и расплатиться ими можно к примеру только в магазинах-партнерах банка).

Рекомендуем обратить внимание на предлагаемые кредитные карты от Сбербанка, Альфа банка, ВТБ, Тинькофф, Ситибанка, МТС банка и других.

Получить кредитную карту можно в любом банке, сравнив условия и тарифы. Можно заказать кредитку обратившись лично в ближайшее отделение и заполнив анкету у консультанта. На наш взгляд удобнее и быстрее онлайн оформление на официальном сайте – обычно это занимает от 10 минут до 1 часа. Большинство банков требуют предоставить только паспорт, однако при этом скорее всего одобрят не более 100 000 рублей кредитного лимита. Если вы хотите иметь в своем распоряжении суммы до 300 000 – 700 000 рублей, то рекомендуется предоставить второй документ, подтверждающий личность (например ИНН, водительское удостоверение, загранпаспорт и тд), а также справку 2НДФЛ, подтверждающую доход.

Также часты ситуации, когда в рамках проводимых маркетинговых программ банки сами направляют клиентам предложение с предодобренным решением. Если Вас устраивают условия, то вы можете подписать договор и получить кредитную карту.

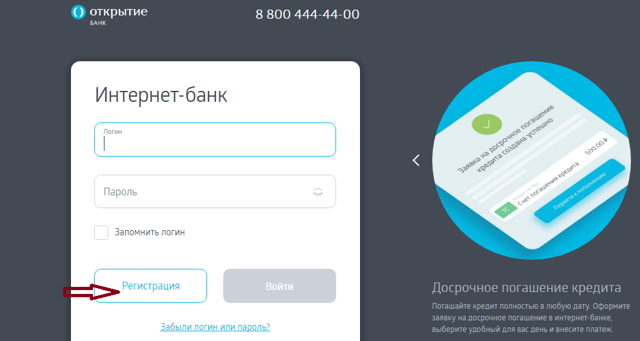

В целях безопасности, обычно кредитную карту выдают неактивированной в конверте вместе с инструкцией по активации. В зависимости от банка, это можно сделать:

- в смс сообщении (на указанный номер телефона отправить последние 4 цифры карты);

- по телефону (для идентификации обычно нужно сообщить оператору персональные данные, последние 4 цифры карты, кодовое слова и тп);

- верификация через интернет банк в личном кабинете (редко используется из за уязвимости);

- в банкомате (вставить карту и ввести пин код);

- в офисе банка.

Иногда активация карты происходит автоматически после выдачи и не требует дополнительных действий. Также помните, что активировать карту можно не сразу, а спустя какое-то время (например с целью экономии на плате за обслуживание).

Льготный период – это время, в течение которого на потраченные средства не начисляется процент. Банки выпускают кредитки с разным грейс периодом – к примеру от 50 до 240 дней.

Важно понимать разницу между понятиями:

- льготный период – в течение этого времени банком не начисляются проценты;

- отчетный период – срок, в течение которого вы совершаете покупки;

- платежный период – время, в течение которого вы должны вернуть долг.

Если у кредитной карты установлен увеличенный льготный период, то необходимо вносить обязательные минимальные платежи (обычно от 1% до 8% от суммы долга).

- Пользуйтесь кредитными деньгами только в рамках льготного периода.

- Не снимайте наличные с кредитки – это очень дорого.

- Для крупных покупок используйте целевой кредит (автокредит, ипотека).

- Тратьте ровно столько сколько сможете вернуть, соотносите разумность трат со своим уровнем дохода.

- Чтобы получить кэшбэк и бонусы используйте для всех безналичных оплат кредитку.

- Соблюдайте правила безопасности – не давайте кредитную карту в руки посторонним людям.

Самое главное на наш взгляд, понимать что заводить кредитную карту стоит только имея стабильный доход. Во-вторых прежде чем начать ей пользоваться нужно обязательно изучить и понять все условия договора во-избежание неприятных сюрпризов.

Как с помощью кредитной карты можно не только тратить, но и зарабатывать:

- Выбирайте варианты с начислением процента на остаток. Многие банки предлагают использовать кредитку также как копилку собственных средств. Сопоставьте стоимость годового обслуживания и возможный доход, который вы можете получить – если итог, в вашу пользу, можно начать зарабатывать.

- Кэшбэк. Если вы много тратите в определенной категориии (например вы автолюбитель), выберите кредитную карту с начислением кэшбэка по данному виду трат (от 1% до 10%). Таким образом можно сэкономить до 10000 – 15000 рублей в месяц.

- Участие в программах лояльности. Кобрэндинговые карты пользуются спросом и популярны и клиентов банков. В отличие от кэшбэка вы будете получать не деньги, а баллы на бонусном счете (например мили Аэрофлота для часто летающих пассажиров).

- Некоторые владельцы кредитных карт пользуются более сложными схемами, например полученную зарплату сразу же размещают на депозитных счетах с начислением процентов, а расплачиваются везде кредиткой в рамках льготного периода.

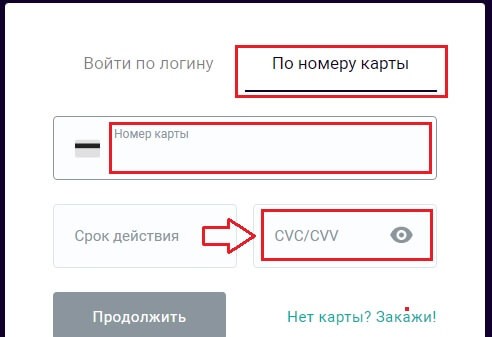

Ваша кредитная карта должна быть:

- обязательно именной — имя должно совпадать с написанием в загранпаспорте;

- с чипом – платежные терминалы за границей редко принимают карты с магнитной полосой;

- подходящей для онлайн оплат, например за такси, гостиницу и т.п.(иметь трехзначный код на обороте);

- быть выпущенной в рамках международных платежных систем VISA или Masercard (принимаются практически в любых странах).

Чтобы избежать лишних трат, рекомндуется использовать мультивалютную кредитную карту, либо карту в валюте страны, в которую вы едете.

Помните: при оплате за границей деньги списываются с карты не сразу, а спустя 2-3 дня, в момент оплаты они лишь блокируются на счете.

Да, возможно, однако обычно это не выгодно. Банк устанавливает достаточно высокие комиссии за перевод денег со счета на счет (до 10%), кроме того по данным операциям не действует льготый период.

Практически все банки устанавливают комиссии по операциям снятия наличных, поэтому кредитку выгодно использовать именно для безналичных оплат. Однако все же существуют специальные предложения по кредитным картам с беспроцентным снятием наличных, например карта МТС Деньги Зеро.

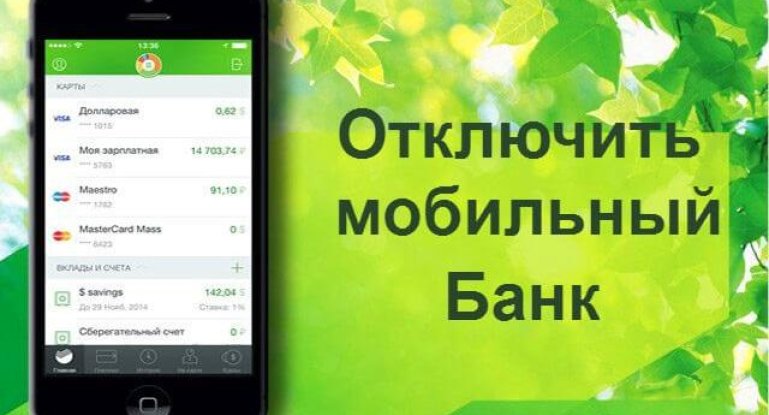

Если в момент оформления кредитной карты вы дали согласие на подключение страховки (например жизни и здоровья, или от потери кредитки), а она вам не требуется, рекомендуется отключить эту платную опцию.

Сделать это можно:

- через оператора колл-центра пройдя процедуру верификации;

- в мобильном банке;

- заполнив заявление в отделении банка.

Нюансы, на которые нужно обратить внимание при закрытии карты, во избежание претензий банка:

- убедиться, что задолженность по карте нулевая;

- через мобильный банк или в личном кабинете отключить все платные услуги, страховку и т.п. ;

- если на кредитном счету у вас хранятся собственные средства, их необходимо снять или перевести;

- обратиться в отделение (лучше в то, где была выпущена кредитка) с паспортом и написать заявление о закрытии по форме банка;

- уточнить срок рассмотрения заявления;

- по истечение срока обратиться в банк и получить справку о закрытии счета.

Если банк не имеет отделений и работает онлайн (например Тинькофф), можно подать заявление на закрытие счета через интернет.

Виктория Кучвальская — человек ответственный за содержимое сайта topcreditobzor.ru. Все обзоры кредитных предложений МФО и Банков на нашем сайте проходят публикацию через экспертную редактуру Вики. Вика также ведет блоги на различных медиа и пишет полезные статьи на тему кредитов.

- Страница ВК

- Блог на VC

- Блог на ТЖ

- Блог на Медиум

- Блог на КОНТ

- Womoney

- Фанмани

- Кредиттер

- Кэш Поинт

- Займ Онлайн 24

- Кэш ту Ю

- Ализайм

- Cash U

- Ё-займ

- Да! Займ

под 0 процентов

- Манимен

- Екапуста

- Кредит Плюс

- Лайм

- Езаем

- Монеза

- СМС Финанс

- Фаст Мани

- Вивус

- Доброзайм

- Турбозайм

- Займер

- Джой Мани

- Веббанкир

- Миг Ван

- PayPS

- Платиза

- Плисков

- Макс Кредит

- Срочно Деньги

Раскрытие информации по кредитным предложениям:

Годовая процентная ставка, срок займа и платежи по займам оцениваются на основе анализа предоставленной вами информации, данных, предоставленных другими кредиторами о вашей кредитной истории, и общедоступной информации. В некоторых случаях чтобы получить займ, вы должны предоставить дополнительную документацию, которые могут повлиять на ваш кредитный рейтинг. Вся информация о займе в конкретном МКК/МФК на сайте Топкредитобзор предоставляется без гарантии на 100% точность, а предполагаемая годовая процентная ставка и другие условия по кредитным объявлениям никоим образом не являются обязательными. Мы прилагаем все усилия, чтобы показать вам последние условия кредитного продукта, однако эта информация не исходит от нас, и, следовательно, мы не гарантируем ее точность 24 часа в сутки. Кредиторы предоставляют ссуды с разной процентной ставкой в зависимости от кредитоспособности заемщика и других факторов. Имейте в виду, что только заемщики с отличной кредитной историей, кредитным рейтингом будут иметь право на самую низкую доступную процентную ставку. Фактическая годовая процентная ставка будет зависеть от таких факторов, как кредитный рейтинг, запрашиваемая сумма кредита, срок кредита и кредитная история. Все ссуды подлежат проверке и утверждению скоринговой системой оценки заемщика на сайтах микрофинансовых организаций.

© 2021 «TopCreditObzor.ru» (TCO) бесплатный финансовый супермаркет. Проект не является платным аггрегатором займов, финансовых и иных услуг не оказывает. Не собирает и не предоставляет данные пользователей третьим лицам. Все информационные сервисы на проекте topcreditobzor.ru предоставляются бесплатно. Копирование материалов сайта разрешено с обязательной ссылкой на источник. Предложения, описания и графическая информация не являются публичной офертой. Конечные условия по займам уточняйте на официальных сайтах микрофинансовых организаций. Сайт не несет ответственности за последствия заключенных договоров о оказании кредитных услуг на сайтах МФО представленных на проекте topcreditobzor.ru. Логотипы, товарные знаки, фирменный стиль используемые в изображениях к статьям и материалам сайта являются собственностью их законных правообладателей. Сайт topcreditobzor.ru носит информационный характер и не является официальным представителем микрофинансовых организаций.

Представленные на сайте компании присутствуют в Государственном реестре микрофинансовых организаций ЦБ РФ. Все компании действуют на основании Федерального закона от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)».

https://topcreditobzor.ru/cards/credit-card-srochno