Рейтинг самых выгодных кредитных карт в 2021 году

Российскому потребителю традиционно понятны дебетовые карты: зарплатные, пенсионные, для накопления и т.д. А удобство и выгодность кредиток, напротив, не очевидны: чем такой пластик отличается от потребительской ссуды? Однако с развитием рынка, появлением бонусных программ и cashback клиенты банков все больше интересуются кредитками. Разберемся, как отыскать самые выгодные предложения по кредитным картам среди десятков новых.

Критерии выбора лучшей кредитной карты

На сайтах-агрегаторах или прямо в банковском отделении стоит обратить внимание на такие условия обслуживания:

- Продолжительность грейс-периода по карте — именно беспроцентное использование кредитки делает ее выгодной вне зависимости от начисляемого процента.

- На случай, если укладываться в льготный период проблематично, лучше выбрать карту с более низкой ставкой — так переплаты за пользование заемными средствами будут минимальны.

- Стоимость обслуживания должна оправдывать выгодность пластика. Как правило, при ограниченных тратах не имеет смысла оформлять дорогую карточку. И, напротив, бесплатная карта не подойдет клиентам с большим оборотом безнала.

- Cashback по кредитке и прочие бонусы позволяют не только одалживать средства, но и зарабатывать при грамотном использовании карты.

Важный нюанс: не существует кредитки с идеальной ставкой и льготным периодом. Недостатки и преимущества продукта должны соотноситься с личными нуждами — тогда с помощью карты удастся не только тратить, но и зарабатывать. Предлагаем рассмотреть топ кредитных карт России.

Какие карты самые выгодные в 2021 году?

В 2021 году на рынке появилось несколько новых карт, но наибольшей популярностью у потребителей по-прежнему пользуются кредитки, выпущенные банками несколько лет назад. Среди них:

Карта Platinum от Тинькофф банка

Абсолютный лидер народных рейтингов, кредитка от Тинькофф предлагает самый низкий на рынке процент за пользование заемными средствами — 12%. Грейс-период — до 55 дней. Также держатели пластика пользуются богатой бонусной программой и передовым ДБО — и все это за 590 ₽ в год.

Карта 100 дней без процентов от Альфа-Банка

Ставка — от 11,99% годовых — и стоимость обслуживания 590 ₽ в год. Льготный период составляет 100 дней. Выпускается карточка бесплатно. Для получения карты есть требование к ежемесячным доходам заемщика:

- для жителей Москвы — от 9 000 рублей

- для региональных заёмщиков — от 5 000 рублей

Карта Двойной кэшбэк от Промсвязьбанка

Держателям пластика предлагается сбалансированный тариф — стоимость годового обслуживания 990₽ при наличии cashback (начисляется в виде бонусов, которые можно обменять на реальные деньги). Грейс-период стандартный — 55 дней. В случае, если покупки совершаются вне льготного периода, ставка составит 26%.

Карта 110 дней от Райффайзенбанка

Еще один продукт с гибким тарифом, кредитка 110 дней обслуживается бесплатно, если траты по ней составляют хотя бы 8 000 ₽. Если меньше — взимается 150 ₽, или 1 800 ₽ ежегодно. Пользователям стоит присмотреться к карте из-за внушительного грейс-периода — 110 дней (при процентной ставке вне периода от 26,5%). Cashback не предусмотрен.

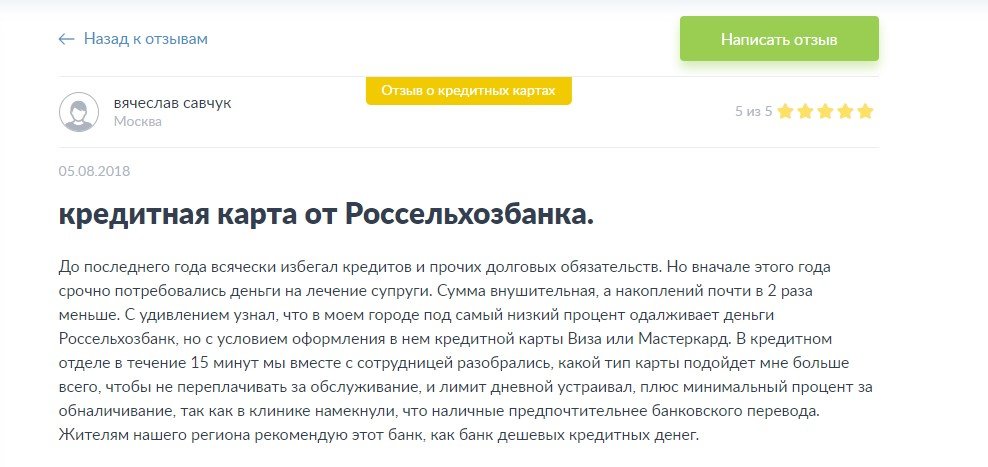

Какая кредитная карта самая выгодная согласно отзывам?

Отзывы на топ кредитных карт России позволяют судить — больше других факторов клиенты ценят такие свойства продукта:

- Размер и условия cashback;

- Величина процентной ставки;

- Длительность льготного периода.

И лишь затем пользователи обращают внимание на удобство ДБО, качество техподдержки. Свое значение сохраняет процент за обналичивание средств. Для примера обратимся к отзывам о кредитных картах.

В каком банке лучше выбрать кредитную карту?

Выбирая кредитку, сперва разумнее озаботиться надежностью банка, а только потом — выгодностью. Итак:

- Проверьте лицензию, информацию о деятельности финучреждения. Надежными источниками можно считать экспертные рейтинги и данные ЦБ — возможные затруднения банка найдут в них отражение.

- Изучите репутацию банка с помощью народных рейтингов и отзывов. Обратная связь от потребителей дает представление о качестве клиентской поддержки, выгодности тех или иных продуктов.

- Считается, что выгоднее оформлять кредитку в том банке, где вы уже обслуживаетесь. Например, своим зарплатным клиентам учреждения предлагают более гибкие тарифы, упрощают процедуру оформления.

Если проверку на надежность прошли несколько банков, можно начать детальное сравнение их тарифов (об этом в пункте о критериях выбора карты).

Как выгодно пользоваться кредиткой?

Существует несколько правил, которые позволят кредитке стать источником дополнительного дохода, а не превратиться в инструмент финансовой кабалы:

- Своевременно возвращайте банку заемные средства (до окончания грейс-периода). Постоянная выплата процентов ведет только к убыткам.

- Обналичивайте кредитку только в крайнем случае. По любой из таких карт положен весомы процент за вывод средств. В среднем, комиссия составляет от 2,5 до 5% за операцию.

- Используйте бонусы карты — cashback и/или начисление средств на остаток. Именно они позволяют дополнительно заработать на кредитке.

- Если вы часто путешествуете и бываете за границей, обратите внимание на карты с бонусными программами от железнодорожных компаний и авиаперевозчиков.

- Любителям шоппинга разумнее всего ориентироваться на дисконтные программы в розничных магазинах и салонах красоты, а также на cash back. Это поможет существенно сэкономить на повседневных тратах.

- Владельцам автомобилей следует обратить внимание на бонусные программы от АЗС или автодилеров. Такого рода кредитки предлагают сегодня почти все банки.

Таким образом, при выборе кредитки ориентируйтесь не только на списки лучших пластиковых карт. Учитывайте также свой стиль жизни, структуру расходов и финансовые возможности. Чем больше факторов будет вами учтено на этапе выбора, тем выше вероятность отыскать «свой» продукт среди обилия предложений.

15

15

7

7

Советы по выбору банковских карт. Какую банковскую карту выбрать?

Вот парадокс: практически каждый житель нашей страны имеет пластиковую карту, но только единицы могут сходу сказать какая это карта, какого уровня, какие имеет выгоды обслуживания и для чего ее лучше не использовать. Иногда имея на руках универсальный инструмент денежного обращения, мы упорно продолжаем снимать все до копеечки в день зарплаты, а потом выстаивать очереди для оплаты коммунальных услуг, ждать размена купюр в ближайшем супермаркете, оплачивать покупки в интернете, пополняя счета через терминалы. В этой статье мы разберемся со всеми основными видами карт, научимся выбирать их в соответствии с нашими потребностями и остановимся на конкретных советах по использованию банковских карт.

Кредитные и дебетовые банковские карты

В самой общей классификации банковские карты делятся на:

- дебетовые

- кредитные

Дебетовые карты прикрепляются к зарплатным проектам, используются для хранения личных средств, для погашения кредитов, проведения безналичных расчетов, оплаты товаров и услуг, в том числе и через интернет.

Основная особенность карт – на балансе у вас находятся собственные деньги, оказавшиеся там путем наличного или безналичного пополнения. При выборе дебетовой карты стоит обратить внимание на:

- размер ежемесячного/годового обслуживания;

- размер комиссии за снятие/пополнение;

- наличие суточных лимитов;

- возможность подключения дополнительных опций и их стоимость (смс-банкинг, он-лайн обслуживание и т.д.);

- размер неснижаемого остатка и первоначального пополнения;

- стоимость/сроки очередного и досрочного перевыпуска карт и т.д.

Кредитные карты по умолчанию выполняют все функции дебетовых карт, но имеют дополнительную возобновляемую кредитную линию. Размер лимита устанавливается индивидуально, исходя из:

- условий кредитования банка;

- уровня карты;

- платежеспособности заемщика.

Как правило, снятие наличных с таких карт облагается комиссией для стимулирования безналичного обращения средств. В остальном условия обслуживания очень схожи. Главным критерием при выборе кредитных карт различных банков-эмитентов остается стоимость использования заемных средств, в которую входит:

- основная процентная ставка;

- ежемесячные и годовые комиссии;

- срок и условия льготного периода кредитования (grace period).

Другие виды банковских карт

Кроме рассмотренных выше существуют и другие виды банковских пластиковых карт:

- виртуальные;

- предоплаченные;

- карты с опцией cash back (кэш-бэк).

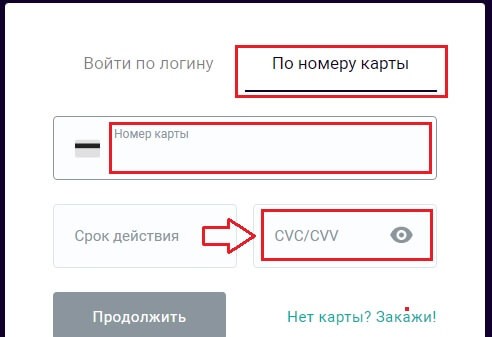

Виртуальные карты не имеют физического носителя, но при этом обладают всеми необходимыми реквизитами (номером счета, сроком действия, кодом CVC2, ограничениями и привилегиями платежной системы) для осуществления расчетов в интернете либо в сервисах, не требующих предъявления пластиковой формы. Несмотря на то, что PIN-код для подобных карт не генерируется, у них есть абсолютно все степени защиты. Выдача виртуальных карт проводится банком-эмитентом путем передачи клиенту реквизитов карточного счета. Недостаток карт: отсутствует возможность использовать их в POS-терминалах и банкоматах.

Предоплаченные карты (prepaid card) оформляются банком без идентификации клиента и без открытия банковского счета, они предназначены для оплаты товаров и услуг, выдачи наличных средств держателю. Согласно действующему законодательству РФ максимальный лимит по этим картам – 100 тысяч руб., а общая сумма месячного пополнения – 40 тысяч руб. Предоплаченные карты бывают: виртуальными, подарочными и мгновенными. Классический аналог карт небанковской сферы – номинальные ваучеры интернет провайдеров, мобильных операторов, подарочные карты розничных магазинов. Недостаток карт: отсутствие идентификации владельца, что снижает безопасность при использовании.

Опция cash back (дословно «возврат наличных») для кредитных и дебетовых банковских карт возникла как очередная маркетинговая стратегия привлечения клиентов. Ее смысл — в возврате некоторого процента от суммы оплаты картой (в среднем от 0,5% до 3%) в виде бонусов, скидок, виртуальных рублей владельцу. Сегодня банковские программы лояльности достигли международных масштабов, в партнерские союзы вовлекаются гостиницы, рестораны, крупные ритейлеры, сети АЗС, торговые центры, развлекательные комплексы.

Отдельным подвидом кэшбэк-карт являются кобрендовые карты, представленные на нашем рынке типом:

- банк и авиакомпания;

- банк и оператор мобильной связи.

Суть финансовой выгоды таких карт аналогична cash back, но кобрендовые карты имеют уникальный статусный дизайн, более гибкую систему начисления бонусов, специальные скидки и предложения. Недостаток карт: бонусы стимулируют к совершению покупки и не всегда эти покупки являются для нас первой необходимости.

Разнообразие видов пластиковых карт дает возможность подбирать банковские продукты с максимальной выгодой для клиента, давайте теперь разберемся с наиболее частыми вопросами, возникающими при выборе карт.

Что лучше Visa или MasterCard?

Международные платежные системы Visa и MasterCard на сегодняшний день принципиальных отличий по платежеспособности и географической принадлежности не имеют, на равных условиях вы можете использовать их при оплате покупок, бронировании гостиниц, для доступа к счетам и сервисам. Изначально карты Visa открывались в долларах США, карты MasterCard – в евро, на данный момент системы мультивалютные и равноправно функционируют по обе стороны океана. Почувствовать разницу можно будет только при использовании карт за границей: для Visa основной валютой остался доллар, для MasterCard – и доллар, и евро. Это значит, что расплачиваясь в европейском отеле кредитной картой Visa, открытой в рублях, вы будете терять на конверсии валют — сначала рублей на доллары, затем долларов на евро и, наконец, евро в национальную валюту страны (например, в Великобритании). Старайтесь избегать тройной и более конверсии, потери могут составлять от 1 до 5% суммы оплаты. Некоторые банки работают только с одной платежной системой, учтите это при выборе эмитента.

Международные платежные системы Visa и MasterCard на сегодняшний день принципиальных отличий по платежеспособности и географической принадлежности не имеют, на равных условиях вы можете использовать их при оплате покупок, бронировании гостиниц, для доступа к счетам и сервисам. Изначально карты Visa открывались в долларах США, карты MasterCard – в евро, на данный момент системы мультивалютные и равноправно функционируют по обе стороны океана. Почувствовать разницу можно будет только при использовании карт за границей: для Visa основной валютой остался доллар, для MasterCard – и доллар, и евро. Это значит, что расплачиваясь в европейском отеле кредитной картой Visa, открытой в рублях, вы будете терять на конверсии валют — сначала рублей на доллары, затем долларов на евро и, наконец, евро в национальную валюту страны (например, в Великобритании). Старайтесь избегать тройной и более конверсии, потери могут составлять от 1 до 5% суммы оплаты. Некоторые банки работают только с одной платежной системой, учтите это при выборе эмитента.

Что такое уровень карты?

Пластиковые банковские карты платежных систем Visa и MasterCard делятся на три уровня:

- Электронные;

- Классические;

- Премиальные.

Карты начального уровня – MasterCard Electronic, Visa Electron, Visa и MasterCard Instant Issue, Maestrо чаще всего используются для массовых программ розничного кредитования, зарплатных проектов, для обслуживания других банковских продуктов (пенсионных, социальных, депозитных и т.д.).

Электронные карты могут иметь персонификацию или выдаваться без нее, то есть на карте не будет указано имя и фамилия держателя. Такие карты дают право совершать операции только в реальном времени, требуют обязательной авторизации владельца через ввод ПИН-кода, имеют невысокую плату за обслуживание или вовсе обходятся без нее. Некоторые банки-эмитенты устанавливают ограничения на оплату покупок через интернет с помощью электронных карт, не везде такую карту примут за пределами России, подробнее функциональные возможности карт нужно уточнять при оформлении.

Карты второго уровня — MasterCard Standard и VISA Classic выпускаются и для кредитных, и для дебетовых операций, абсолютно все эмбоссированы (имеют тесненные данные о держателе и сроке действия), являются минимальными для многих международных расчетных операций. В случае утраты карту можно восстановить в любом отделении банка-эмитента или партнера, в отличие от электронной – даже за рубежом. Для получения кредитной карты уровня Classic требуется расширенный пакет документов, подтверждение платежеспособности.

Премиальные карты имеют несколько категорий: Gold, Platinum и лимитированную серию VISA Infinite и MasterCard World Signia. Данные карты относятся к VIP-уровню обслуживания, обеспечиваются рядом дополнительных сервисов. Особенно ощутимы привилегии держателей золотых и платиновых карт при путешествиях: многие сети отелей и ресторанов предоставляют по ним скидки на услуги. В случае утери карты в любой точки мира у вас будет возможность обналичить необходимую сумму, в некоторых странах даже с доставкой к месту проживания. В Европе банки сами определяют клиентские сегменты, у которых есть возможность получить премиальную карту (например, по статусу, должности или годовому доходу), в России зачастую сам клиент определяет для себя целесообразность держания таких карт, так как стоимость их обслуживания достаточно высокая.

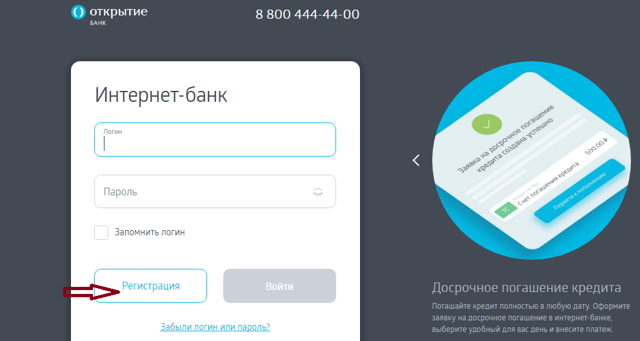

Где можно оформить банковскую карту?

Существует два способа оформить банковскую карту:

- обратиться в отделение банка;

- воспользоваться он-лайн сервисом банка на официальном сайте.

На конечный пакет документов и сроки выдачи карты выбор способа не повлияет, однако у вас есть возможность значительно сэкономить время, не посещая многочисленные отделения для подачи анкеты-заявления лично. Многие банки предлагают оформить банковскую карту онлайн, получить электронное приглашение, а затем уже явиться в указанное время к сотруднику и забрать готовую карточку. Данный способ оправдан, в основном, для кредитных карт, требующих принятия решения о предоставлении самого кредита, а также для эмбоссированных карт, срок изготовления которых колеблется от 2-4 дней до нескольких недель в зависимости от региона.

Относитесь к выбору и использованию банковских карт с полной ответственностью, и тогда вашим личным средствам ничего не угрожает!

https://bankiros.ru/wiki/term/rejting-kreditnyh-kart

https://cbkg.ru/articles/sovety_po_vyboru_bankovskih_kart.html