Оглавление

Лучшие дебетовые карты в 2021 году

Самый удобный способ хранения денег для большинства людей — доверить их банку, положив на счёт дебетовой карты. С её помощью можно совершать покупки, оплачивать услуги и в любой момент снять наличные. Многообразие предложений от всевозможных банков так велико, что сделать выбор не так просто. Для начала стоит изучить самые интересные предложения и выделить самые лучшие дебетовые карты, после чего остановиться на наиболее выгодном варианте.

- С кэшбэком

- С кэшбэком и процентом

- С процентом на остаток

- С бесплатным обслуживанием

- С бесплатным снятием

- С большим лимитом снятия

- С кэшбэком на продукты

- С кэшбэком на АЗС

- С кэшбэком в ресторанах

- Для автомобилистов

- Мультивалютные

- С кэшбэком за ЖКХ

- С кэшбэком в аптеках

- С кэшбэком на всё

- С кэшбэком на такси

- Для путешествий

- С милями

- Зарплатные

- Пенсионные

- С 14 лет

- С доставкой на дом

- С бесплатными переводами

- С индивидуальным дизайном

- Реже блокируют приставы

Рейтинг выгодных дебетовых карт

Для ответа на вопрос, какую дебетовую карту выбрать, если от всевозможных предложений банков разбегаются глаза, стоит ознакомиться с обзором самых лучших предложений. Ниже представлены карты, которые будут пользоваться наибольшим спросом в 2021 году и приносить своим держателям реальный доход.

Дебетовая карта ВостОк от Восточного Банка

Первую строчку рейтинга занимает Восточный Банк с картой ВостОк. Восточный Банк является одним из крупнейших банков России. Здесь представлен широкий ассортимент кредитных и дебетовых карт. Итак, что получает клиент, заводя карту ВостОк?

Стоимость выпуска и обслуживания

Стоимость обслуживания составляет 150 рублей в месяц. Бесплатное обслуживание действует первый месяц и далее при соблюдении одного из следующих условий:

- ежедневный остаток по счёту в течение календарного месяца составлял 0 рублей;

- поддерживался минимальный неснижаемый остаток по счёту от 10 тысяч рублей;

- на карту зачислялись пенсионные выплаты или заработная плата.

За оформление карты взимается единоразовая комиссия в размере 500 рублей при получении в банковском отделении. Если заказать дебетовку с курьерской доставкой, то выпуск будет бесплатным.

Процент на остаток

Банк предлагает неплохой процент на остаток. Можно пользоваться собственными деньгами, в любой момент совершать покупки, снимать наличные и снова пополнять карту — а обещанный процент всё равно будет начисляться. При этом он выше, чем процент по вкладам в некоторых других банках — 5,5% годовых. Выплата процентов происходит в конце каждого календарного месяца, доход начисляется на ежедневный остаток по счёту от 10 тысяч до 1 миллиона рублей.

Для получения процента на остаток необходимо каждый месяц совершать покупки на сумму от 3 тысяч рублей.

Кэшбэк

От суммы покупки, оплаченной картой, клиенту возвращается до 7% в виде бонусов (1 бонус равен 1 настоящему рублю). Ежемесячно можно выбрать одну из четырёх категорий кэшбэка:

- За рулём. 7% возвращается за покупки на АЗС (максимальная сумма покупок — 5 тысяч рублей в месяц); 3% за такси, каршеринг, парковки и автомойки (начисляется на сумму до 5 тысяч рублей в месяц); 0,8% за прочие покупки.

- Онлайн покупки. 7% за оплату доставки еды и за покупку книг, музыки и фильмов в интернете (на сумму до 5 тысяч рублей в месяц); 3% за оплату других товаров и услуг через интернет (на сумму до 20 тысяч рублей в месяц); 0,8% за любые другие покупки.

- Отдых. 7% за оплату такси и билетов в кино (на сумму покупок до 3 тысяч рублей за месяц); 5% в кафе и ресторанах (на сумму до 15 тысяч рублей в месяц); 0,8% за остальные покупки.

- Всё включено. 1,8% начисляется за все безналичные покупки по карте (максимальная сумма операций — до 100 тысяч рублей в месяц).

Накопив более 500 бонусов, можно будет вернуть деньги за любую покупку. Сейчас дополнительно по карте начисляется акционный кэшбэк 10% на подарки, цветы и сувениры.

Пополнение карты, снятие наличных, переводы

Тут клиентам тоже обеспечены весьма лояльные условия:

- бесплатное снятие наличных в любых банкоматах (до 150 тысяч рублей в месяц);

- бесплатные переводы с карт и на карты Восточного Банка;

- переводы на карты сторонних кредитных организаций осуществляются с комиссией 1% от суммы (минимум 50 рублей);

- бесплатное пополнение с карт других банков.

Недостатки

Помимо множества преимуществ не обошлось и без подводных камней, которые для многих клиентов значительно омрачают пользование картой. Главные недостатки:

- платное обслуживание при невыполнении определённых условий;

- использовать накопленные бонусы можно только тогда, когда на счёте будет 500 бонусных рублей;

- для начисления процента на остаток необходимо тратить 3 тысячи рублей в месяц.

Оформляя карту от Восточного Банка, клиент получает возможность пользоваться ею совершенно бесплатно при выполнении несложных условий и при этом зарабатывать лишнюю копейку. Однако в использовании карты, как и у любого другого банка, есть много ограничений. Перед оформлением нужно внимательно изучить доступные лимиты на все виды операций, чтобы не платить комиссию.

Карта «Польза» от Хоум Кредит Банка

Банк прекратил выпуск пользовавшихся большим спросом карт «Космос» и взамен предложил карту «Польза». Она также отличается большим количеством бонусов и приятных плюшек, которые позволяют пользоваться картой бесплатно и иметь небольшой пассивный доход.

Стоимость выпуска и обслуживания

Чтобы получить «Пользу», нужно заполнить заявку на сайте, пообщаться с сотрудником банка, который сам позвонит клиенту, и, когда карточка будет готова, прийти в отделение и забрать её. Платить за выпуск не нужно.

С недавнего времени по карте действует полностью бесплатное обслуживание без каких-либо дополнительных условий.

Процент на остаток

Хоум Кредит Банк предлагает начисление до 5% годовых на остаток. Процент будет начисляться только в том случае, если на карте хранится не более 300 тысяч рублей. При тратах от 30 тысяч рублей в месяц процент на остаток составит 5% годовых, а при расходах от 7 тысяч рублей — 3% годовых. В остальных случаях доход на остаток начисляться не будет.

Кэшбэк

В качестве кэшбэка по карте будет возвращаться 1% от всех оплаченных картой покупок. За использование карты в трёх выбранных категориях предусмотрен более высокий кэшбэк — 5%. Также банк сотрудничает с большим количеством партнёров — у них можно получить кэшбэк вплоть до 22%.

Всё это приятно, но и в эту бочку мёда не забыли добавить ложечку дёгтя. Округляется кэшбэк не в пользу клиента, поэтому за мелкие покупки до 100 рублей пользователь ничего не получает. При покупке, например, на 199 рублей будет получен всего 1 рубль вместо 1 рубля 99 копеек. Переводятся накопленные бонусы в рубли через мобильное приложение. Минимальный порог — 500 бонусов (это равно 500 рублям).

Пополнение карты, снятие наличных, переводы

Для держателя этой карты обеспечены довольно комфортные условия ввода/вывода средств:

- бесплатное пополнение с карты любого банка через мобильное приложение;

- бесплатное снятие наличных в родном банкомате и до 100 тысяч рублей без комиссии в банкоматах любых других банков в течение месяца (если на карту поступает зарплата, то снимать средства без комиссии через любые банкоматы можно без ограничений по сумме);

- бесплатные переводы по номеру карты в другие банки до 100 тысяч рублей в месяц (лимит является общим для снятия наличных и переводов).

Такие условия вполне подойдут для тех, кто всё оплачивает по карте и редко пользуется наличными. Даже если они вдруг понадобятся, их можно будет снять в ближайшем банкомате, не заплатив за это ни копейки комиссии.

Недостатки

К недостаткам держатели этой дебетовой карты относят следующее:

- необходимость тратить более 30 тысяч рублей в месяц для получения максимального процента на остаток;

- отсутствие или маленькое количество собственных банкоматов в небольших городах;

- невыгодное для клиента округление кэшбэка;

- повышенный кэшбэк от партнёров начисляется от 3 до 70 дней.

«Польза» от Хоум Кредит Банка всё ещё продолжает относится к самым выгодным дебетовым картам и действительно помогает хранить и тратить деньги с пользой при соблюдении несложных условий.

Дебетовая Кэшбэк карта от Райффайзенбанка

Райффайзенбанк активно пытается успеть за конкурентами, предлагая клиентам новую дебетовую Кэшбэк карту с простыми и понятными условиями. Но действительно ли использование карты выгодно по сравнению с предложениями других банков и помогает получать доход, а не оборачивается дополнительными растратами?

Стоимость выпуска и обслуживания

Обслуживания Кэшбэк карты полностью бесплатное (без каких-либо условий и требований). За выпуск пластика платить также не придётся. Клиент может получить карточку либо бесплатной курьерской доставкой, либо в банковском отделении.

Процент на остаток

Процента на остаток по счёту непосредственно по карте не начисляется. Клиент может открыть накопительный счёт «Выгодное решение» и привязать его к карточке через мобильное приложение или интернет-банк. В этом случае можно будет получать доход на остаток собственных средств в величине 4% годовых. Доход начисляется каждый месяц на любую сумму. Можно снимать с карты деньги и пополнять её без потери процентов.

Кэшбэк

По карте действует максимально простая и понятная кэшбэк программа:

- За любую покупку начисляется 1,5% кэшбэка.

- Нет никаких ограничений по максимальной и минимальной сумме покупки. Месячный лимит кэшбэка также не установлен.

Возврат части покупок приходит на карту с 5 по 10 число каждого месяца, причём не в виде бонусов, а реальными деньгами.

Пополнение карты, снятие наличных, переводы

В этом плане для держателя карты действуют вполне неплохие условия. Итак, банк предлагает пользователю:

- бесплатное снятие наличных в банкоматах Райффайзенбанка и банков-партнёров, к списку которых относятся такие популярные кредитные организации, как Газпромбанка, Россельхозбанк, Росбанк, Уралсиб, ЮниКредит Банк, МКБ и банк Открытие;

- бесплатное пополнение с карт любых банков;

- бескомиссионные переводы на карты других банков по номеру телефона через СБП на сумму до 100 тысяч рублей в месяц.

Недостатки

Клиенты банка выделяют следующие главные недостатки:

- отсутствие категорий с повышенным кэшбэком;

- по умолчанию не начисляется доход на остаток (нужно открывать накопительный счёт и привязывать к нему карту).

Несмотря на недостатки, карта имеет весьма неплохие и предельно понятные условия, подходящие больщей части пользователей дебетовками.

Альфа-Карта с преимуществами от Альфа-Банка

Это флагманская дебетовка Альфа-Банка, с помощью которой можно получать пассивный доход в виде кэшбэка и процента на остаток. Карта оформляется онлайн, бесплатная курьерская доставка осуществляется уже на следующий день после подачи заявки.

Стоимость выпуска и обслуживания

За выпуск карты комиссия не взимается. Обслуживание счёта также является бесплатным на протяжении всего срока действия без каких-либо условий и требований. Более того, владелец пластика может оформить бесплатную дополнительную карту для близких и членов семьи.

Процент на остаток

Процентная ставка, которая начисляется на остаток, определяется исходя из суммы ежемесячных трат. При расчёте дохода применяются следующие условия:

- 4% — при сумме покупок от 10 тысяч рублей в месяц;

- 5% — если сумма трат по карте превышает 100 тысяч рублей в месяц.

Если размер безналичного оборота составит менее 10 тысяч рублей, то за расчётный месяц банк не начислит доход. Процент насчитывается на ежедневный остаток по карте в сумме до 100 тысяч рублей.

Кэшбэк

Владелец дебетовки автоматически становится участником бонусной программы «Реверсивный Cashback». Как и в случае с процентом на остаток, размер вознаграждения зависит от суммы безналичных покупок:

- если оборот по карте составляет от 10 до 100 тысяч рублей в месяц, то за все покупки полагается 1,5% кэшбэка;

- если клиент тратит по карточке более 100 тысяч рублей ежемесячно, то за все покупки вернётся 2% кэшбэка.

Вознаграждение начисляется в виде баллов до 15 числа месяца, следующего за расчётным. Накопленный кэшбэк обменивается на рубли в соотношении 1:1. Для конвертации необходимо войти в приложение и компенсировать стоимость любой покупки. Лимит кэшбэка в месяц составляет 5 тысяч рублей.

Пополнение карты, снятие наличных, переводы

Альфа-Карту с преимуществами можно бесплатно пополнять безналичным переводом с карточек любых банков. Данная услуга доступна в онлайн-сервисах Альфа-Банка (сайт, приложение или интернет-банк). Внести наличные на карту без комиссии можно в родных или партнёрских банкоматах.

Прочие тарифы по дебетовке выглядят следующим образом:

- Бесплатная выдача наличных в банкоматах Альфа-Банка и банков-партнёров.

- Бесплатное снятие наличности в любых банкоматах по всему миру в сумме не более 50 тысяч рублей в месяц. Данное условие применяется при выполнении критериев бесплатности — остаток от 30 тысяч рублей или совершение покупок на сумму от 10 тысяч рублей в месяц. В иных случаях комиссия составит 1,99% (минимум 199 рублей).

- Рублёвые переводы в другой банк по номеру телефона — бесплатно, если общая сумма в месяц не превышает 100 тысяч рублей. В случае превышения — начислится комиссия в размере 0,5% (максимум 1,5 тысячи рублей).

- Переводы в сторонние банки по номеру карты — с комиссией 1,95% (минимум 30 рублей).

Недостатки

К минусам данного предложения можно отнести:

- трудновыполнимое условие для получения максимального процента на остаток и кэшбэка;

- округление кэшбэка в меньшую сторону (до суммы, кратной 100 рублям);

- предъявление требований к минимальной сумме трат для получения кэшбэка и процента на остаток.

Но в то же время абсолютно бесплатное обслуживание и выгодные тарифы по переводам и снятию наличных делают Альфа-Карту с преимуществами весьма привлекательным продуктом.

Дебетовая карта Tinkoff Black

«Карта, которая зарабатывает» — так позиционирует Тинькофф Банк свой дебетовый продукт. Действительно ли можно будет получать пассивный доход с её помощью? Об этом ниже.

Стоимость выпуска и обслуживания

Выпуск и доставка карты бесплатны. После заполнения заявки на сайте и оформления банк обещает доставить её в любое место в течение 1-2 дней. Обслуживание счёта не будет стоить клиенту ничего при выполнении хотя бы одного из следующих условий:

- общая сумма по вкладам, карточным, инвестиционным и накопительным счетам в банке составляет более 50 тысяч рублей;

- наличие на счёте действующего кредита в Тинькофф Банке.

В противном случае обслуживание карты стоит 99 рублей в месяц.

Процент на остаток

Тинькофф Банк предлагает относительно невысокий процент на остаток — 3,5%. Для выплаты процентов выдвигаются вполне выполнимые условия — остаток на счету не более 300 тысяч рублей + общая сумма покупок за месяц должна быть не менее 3 тысяч.

Кэшбэк

Условия по начислению кэшбэка незначительно отличаются от условий конкурентов:

- всё тот же стандартный 1% на все покупки;

- от 3 до 15% на покупки в спецкатегориях, которые меняются раз в месяц;

- от 3 до 30% на покупки по специальным предложениям от партнёров.

Пополнение, снятие наличных, переводы

У банка много партнёров и бесплатных каналов пополнения счёта — Евросеть, салоны МТС и Билайн, Контакт и другие. Условия по снятию/пополнению такие:

- бесплатное пополнение через родные и партнёрские банкоматы;

- бесплатное снятие наличных через любые банкоматы (до 100 тысяч в месяц и суммами не менее 3 тысяч за операцию);

- бесплатное пополнение с карт других банков;

- бесплатные переводы по номеру карты в любые банки (до 20 тысяч рублей в месяц).

Недостатки

Клиенты выделяют следующие основные недостатки этой дебетовой карты:

- невысокий доход на остаток;

- округление кэшбэка осуществляется не в пользу клиента;

- кэшбэк не начисляется на оплату коммуналки, налогов, штрафов, мобильной связи.

Tinkoff Black — одна из самых популярных карт с неплохими условиями. Банк выдвигает вполне лояльные требования, выполнить которые не так уж и сложно, чтобы пользоваться картой бесплатно и получать небольшой доход.

Какую дебетовую карту лучше оформить?

При всём многообразии предложений от банков выбрать что-то одно непросто, но данный обзор дебетовых карт значительно облегчает эту задачу. Также подобрать лучший дебетовый продукт можно по следующим параметрам:

- сложность выполнения условий, которые выдвигает банк для получения максимальных бонусов;

- размер процента на остаток и кэшбэка (также важно в каком виде они начисляются — в рублях или бонусах, и можно ли их потратить сразу или нужно копить);

- возможность пользоваться картой в других странах и снимать наличные без бешеных комиссий;

- удобство приложения, в котором можно просматривать всю информацию по карте и совершать переводы;

- оперативность и отзывчивость техподдержки;

- количество партнёров банка, предлагающих повышенный кэшбэк и другие интересные условия.

Правильный выбор дебетовой карты напрямую зависит от приоритетных целей клиента. Например, если пользователь дебетовки не собирается пользоваться ей для покупок, а хочет только хранить и копить на ней деньги, то стоит выбирать ту карту, где большой процент на остаток и нет требования ежемесячно тратить большую сумму.

Если в приоритете повышенные кэшбэк-отчисления, то стоит внимательно ознакомиться со всеми партнёрами банка, на покупки у которых будет начисляться самый высокий процент. Выбирать лучше тот банк, который сотрудничает с наибольшим количеством любимых компаний.

Также нужно задуматься, важно ли бесплатное обслуживание? Если не проблема ежемесячно отдавать некоторую сумму за обслуживание — выбрать можно любой продукт. Ну а в том случае, если принципиально пользоваться картой бесплатно, то нужно выбрать предложение, которое предлагает полностью бесплатное обслуживание — желательно без каких-либо условий.

Немало людей обзаводятся сразу несколькими выгодными дебетовыми картами от разных банков и используют их для различных целей. Каждая имеет свои преимущества и работает на клиента, а в совокупности все они обеспечивают максимальную выгоду.

Что лучше: кредитка или дебетовая карта? И в чём их главное отличие

Ничто не стоит на месте, это заметили ещё древние. С тех пор жизнь заметно ускорилась: не успеешь привыкнуть к какому-нибудь новшеству, как оно уже устарело. И опять надо догонять события.

В денежной сфере, которая затрагивает буквального всех, тоже всё быстро меняется. Сегодня привычными купюрами уже не обойтись, особенно, если деньги тебе перечисляют на карточку. Вот и приходится осваивать банковские продукты, начиная с самых азов.

- Какой смысл в банковских картах

- Два основных вида банковских карт, их сходство и различие

- Как понять, какая у вас карта?

- Каждая карта хороша по-своему

- Дебетовая

- Кредитная

- Если грамотно пользоваться кредиткой, то открываются широкие возможности

- Что имеет значение при выборе карты

- Карты национальной системы МИР – это надёжность

- «Халва» — выгодная рассрочка

- Яндекс.Деньги – кошелёк плюс карта

- Сбербанк – многообразие и удобство

- МТС Банк – льготы по оплате мобильной связи

- Выводы

Какой смысл в банковских картах

Манера использовать пластиковые карты вместо денег пришла к нам с Запада, как способ избавления от громоздкого оборота банкнот.

Но полного отказа от денежных знаков не произошло. Современные технологии обеспечивают взаимный обмен наличных и безналичных денег, и любители налички этим пользуются.

С другой стороны, расплачиваться за покупки картой значительно удобнее, чем отсчитывать бумажки.

Поэтому каждый волен сам выбирать, какая форма денежных расчётов ему подходит. Но дело явно идёт к тому, что ассигнации будут окончательно вытеснены банковскими картами. Их значение возрастает и приобретает новые грани.

Например, такую: как только человек получает на руки пластик, он автоматически переводится в статус цивилизованного потребителя. Эта роль особенно ценится за границей, где за наличные вас могут и не обслужить – «Вашу карту, пожалуйста!».

Два основных вида банковских карт, их сходство и различие

Владельцем карты является банк, который её выпустил и передал держателю. На его имя банк открывает счёт и размещает доступные средства.

Эти средства могут принадлежать держателю, и тогда счёт считается дебетовым, а доступ к нему получает дебетовая карта.

Если же банк предоставляет клиенту в пользование свои собственные средства, то он открывает кредитный счёт и оформляет кредитную карту.

Таким образом, главное различие между картами дебетовой и кредитной заключается в том, чьи средства находятся в распоряжении держателя – собственные или одолженные банком.

Есть и промежуточный вариант – дебетовая карта с возможностью овердрафта. Деньги на ней ваши, но банк разрешает при оплате несколько превысить остаток, а недостающую сумму добавляет из своих средств. Эта услуга называется овердрафтом, и она платная.

Как понять, какая у вас карта?

У современного человека в портмоне обычно с десяток пластиков. Вот вы взяли один и пытаетесь понять, дебетовый он или кредитный. Там много информации, в том числе и логотип банка. Бывает, что есть и надпись: DEBET или CREDIT.

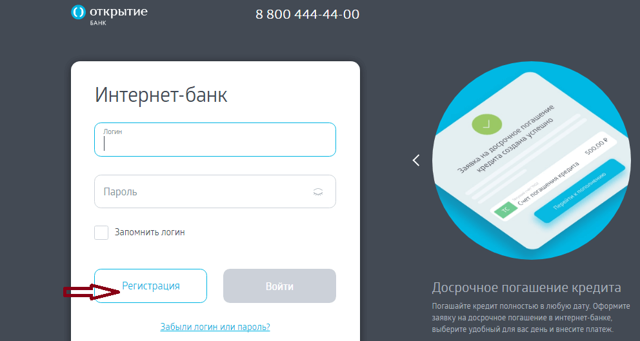

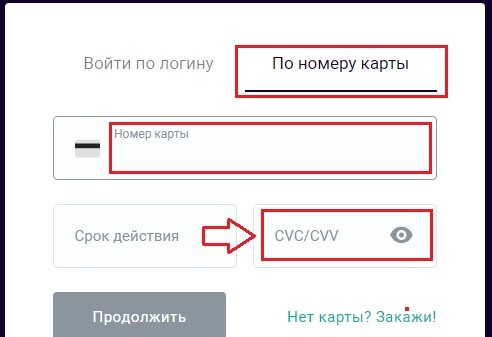

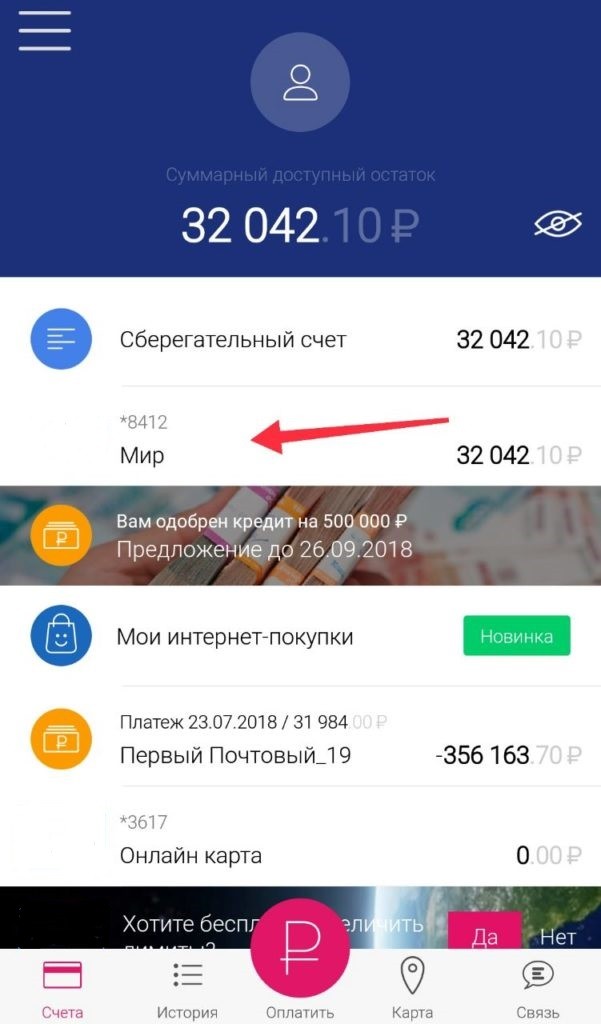

Если такой надписи нет, можно зайти на официальный сайт банка, там размещены изображения всех карт, которые он выпускает. Наверняка есть и ваша. В личном кабинете перечислено всё, что у вас есть – зайдите и посмотрите.

Можно воспользоваться номером горячей линии или заглянуть в договор, который вам выдали при оформлении пластика. На худой конец, сходите в офис и спросите у банковского менеджера.

Каждая карта хороша по-своему

Оба вида карт можно открывать не только в рублях, но и в валюте, имеется возможность оперативно следить за состоянием счёта.

Что касается основных функций, то они одинаковы: оплата услуг и покупок, пополнение, снятие наличных, перевод средств и прочее. Но разница всё же есть, и в сути отличий необходимо разобраться. Тогда вы сможете грамотно, с удобством и выгодой, пользоваться обоими видами карт.

Дебетовая

Основное её назначение – сбережение и накопление. Преимущества такие:

- получить её может каждый гражданин РФ по паспорту, очень быстро; иногда можно сделать заказ в онлайн-режиме;

- пополнить её легко; зарплаты, пенсии и другие подобные выплаты перечисляются именно на дебетовые карты;

- картой можно рассчитываться за покупки и услуги, в том числе и за границей;

- банк платит определённый процент за то, что вы доверяете ему свои деньги.

Расходы на дебетовую карту невелики, только на обслуживание. Сумма может быть разной, в зависимости от статуса – золотая карта, платиновая и проч. Чем круче статус, тем выше сумма.

Банк не спрашивает с вас плату за операции (деньги-то ваши!), но вводит лимиты на снятие наличных. Если они превышены, то начисляет комиссию.

Кредитная

Она создана для осуществления безналичных платежей, и банк не приветствует перевод своих средств в наличные деньги. За это он берёт комиссию и лишает держателя льгот .

Для кредитки платными являются почти все операции (кроме безналичных расчётов), как и сам факт предоставления денег — за пользование ими банк берёт процент. Кроме того, расставлены различные ограничения и условия, нарушение которых влечёт за собой штрафные санкции.

Зато кредитка имеет очень веское преимущество – она позволяет получить желаемое немедленно, «прямо сейчас».

Кроме того, кредитная карта, пластиковая и особенно виртуальная, максимально удобна для покупок через Интернет. При таких операциях нередко случаются мошенничества и кражи финансовых данных, и рисковать дебетовой картой не стоит. Для сомнительных операций оформляют кредитку с минимальной суммой денег, и этим сводят риск к минимуму.

«Так какая же карта лучше, дебетовая или кредитная?» — спросите вы. Ответ такой: обе «лучше», каждая для определённой цели.

Для сохранения и приумножения денег подходит дебетовая. Она же – для получения зарплаты, пенсии, стипендии и прочих поступлений.

А кредитка хороша для пользования заёмными средствами, в частности, для оплаты товаров и услуг по безналу.

Если грамотно пользоваться кредиткой, то открываются широкие возможности

Имея на руках кредитную карту, надо действовать с умом. И пользоваться тем, что на рынке постоянно появляются новые предложения, весьма привлекательные для клиентов.

К таким полезным моментам относится льготный период, позволяющий дисциплинированным гражданам избежать платы за кредит, и тем самым получить постоянное беспроцентное кредитование.

Ещё один момент. Поскольку всем нужны клиенты, то банки договариваются с компаниями по предоставлению различных услуг и создают совместные проекты — кобрединговые.

В чём их суть с точки зрения держателя кредитки? Расплачиваясь ею за услугу компании-компаньона, вы получаете бонусы, скидки и кэшбэки (это возврат части выплаченных денег), то есть, различные льготы.

Существует специализация льгот для разных групп потребителей: для владельцев автомобилей, для путешественников, для шопоголиков, для любителей развлекательных заведений, и пр. Это даёт возможность выбрать кредитку по интересам.

Например, когда вы заправляете своё авто, то постоянно расплачиваетесь кредиткой с кэшбэком в 10%. В результате получается заметная экономия.

Что имеет значение при выборе карты

Для разных клиентов актуальны различные критерии. Для одних важна надёжность, для других интересны крутые навороты, для третьих – простота пользования.

Рассмотрим, что может оказаться действительно весомым аргументом, когда вы станете выбирать карту.

Карты национальной системы МИР – это надёжность

Они бывают и дебетовыми, и кредитными. Их особенностью является независимость от иностранных платёжных систем и иных внешних факторов.

«Халва» — выгодная рассрочка

Совкомбанк выпустил эту кредитную карту специально для покупки товаров в рассрочку. Выплата процентов банку возложена на продавца, а покупатель ничего не переплачивает. Совсем. И никаких первоначальных платежей.

Яндекс.Деньги – кошелёк плюс карта

Платёжный сервис занялся выпуском карт: пластиковых (называются «Я.Кард») и виртуальных. Они обладают всеми стандартными функциями, при оплате покупок комиссии нет.

Я.Кард бывают и дебетовые, и кредитные, а с 2018 года для них введён кэшбэк: 1% в интернет-магазинах и 5% в обычных.

Сбербанк – многообразие и удобство

Карты – конёк Сбербанка, его линейка отличается исключительным богатством. Для держателя важно то, что не надо долго искать «свой» банкомат, их расставлено много и почти повсеместно.

Также читайте:

- Дебетовые карты Сбербанка с бесплатным обслуживанием. Разбираемся, как правильно выбрать свою карту.

- Кредитные карты Сбербанка. Виды и стоимость обслуживания в 2021 году.

- В этой статье, мы собрали всю последнюю информацию о дебетовых и кредитных картах Momentum от Сбербанка.

Особое внимание тут уделяют пенсионерам. Для них банк эмитирует дебетовые пенсионные МИР и попутно предлагает кредитки на льготных условиях.

МТС Банк – льготы по оплате мобильной связи

Дебетовые карты МТС могут дать до 100% скидки на абонентскую плату. Клиенты МТС не платят за обслуживание, получают SMS-информирование, скидки от платёжной системы, пользуются привилегиями от партнёров банка.

Есть и новшества. В 2018 году Mastercard, МТС и МТС Банк совместными усилиями выпустили виртуальную кредитную карту «МТС Кредит Онлайн», первую в РФ. Реализуется она в смартфоне, посредством которого можно делать покупки как через интернет, так и в обычных магазинах.

Нажмите, чтобы увеличить инфографику.

Выводы

- Без банковских пластиков сегодня не обойтись. Их приходится осваивать даже тем, кто предпочитает наличные.

- Всё многообразие карт разбивается на два принципиально различных класса: дебетовые и кредитные. Бывают и универсальные, объединяющие в себе признаки обоих классов.

- Для начала полезно завести дебетовую карту, а со временем банк сам предложит вам кредитную.

- Сначала позаботьтесь о ликвидации финансовой неграмотности, а потом уже связывайтесь с кредиткой. Банк зарабатывает в основном на кредитах, это надо понимать, оформляя кредитную карту.

- Умение распоряжаться средствами и знание механизмов кредитования спасёт вас от попадания в кредитный капкан.

https://mnogo-kreditov.ru/bankovskie-karty/luchshie-debetovye-karty.html

https://kreditolog.com/bankovskie-karty/debet-ili-credit