Акции Альфа капитал 1993 года — можно ли продать и почем?

Идея была хорошая, но, как водится на Руси, с реализацией часто бывают проблемы. Но… суть не в этом, а в том, что я, как и большинство россиян, будучи ещё совсем молодым человеком, также считал, что это круто и нужно грамотно вложить эти самые ваучеры.

Вложил! :)Находясь в летнем отпуске у родителей, я взял свой, мамы и сестры ваучеры, и вместе с другом пошёл вкладывать их в… Отец своим ваучером распорядился, как другое большинство россиян, — продал его на рынке тысяч за 5 рублей и на что-то потратил.

Мне очень нравилась реклама «Альфа-Капитала», там кажется ходили наши известные артисты, поэтому я решил покупать именно их

акции. Друг решил поступить «более мудро» и купил акции разных фондов 🙂 Инвесторы, едрён-батон! Оба курсанты военных училищ, — ещё те эксперты в вопросах инвестирования были 🙂

Акции Альфа капитал 1993 года

Ну так вот, купил я 30 акций «Альфа-Капитал» и через год уехал лейтенантом служить во Владивосток, и пролежали эти акции у родителей по сей день. Недавно был у них и мама отдала мне вот этот сертификат

И решил я выяснить, а сколько же сегодня стоит эта бумажка… И позвонил я в «Альфа-Капитал» и услышал сногсшибательную цену — аж целых 57 ( !! ) рублей за 1 пай (акцию). Зашёл я на сайт «Альфа-Капитал» и посмотрел на то, какова же была динамика цены у этого фонда…

Пиком был рубеж 2007-2008 годов — что-то в районе 125 руб. за 1 пай.Рассмеялся я !! и задумался. Это ж надо, 22 ( !! ) года прошло, а… А вот сейчас пишу пост и сказать реально нечего!! Только улыбка на лице! 🙂

Пиком был рубеж 2007-2008 годов — что-то в районе 125 руб. за 1 пай.Рассмеялся я !! и задумался. Это ж надо, 22 ( !! ) года прошло, а… А вот сейчас пишу пост и сказать реально нечего!! Только улыбка на лице! 🙂

Тогда я и решил написать этот пост и стал обдумывать, как бы мне его написать так, чтобы это было и поучительно и юморно одновременно. Разные варианты были, т.к. сейчас 30 000 руб. — это нормальные деньги, у кого-то такая ежемесячная зарплата. Но нельзя забывать, что в 1998 году была деноминация рубля, когда убрали 3 нуля

Помните такое?…Так что, в 1998 году те самые 30 000 руб. «лёгким движением руки» превратились… превратились… в целых 30 !! рублей! Большущее деньжище!! 🙂

Помните такое?…Так что, в 1998 году те самые 30 000 руб. «лёгким движением руки» превратились… превратились… в целых 30 !! рублей! Большущее деньжище!! 🙂

Тогда я решил проверить, каким был курс доллара во время покупки акций и обнаружил, что он был

987 рублей за 1 доллар.Решил не мучить я себя и тех, кто будет читать этот пост, а «тупо» перевёл те самые 30 000 руб. ваучеров в доллары. В итоге получилось 30,4 доллара США. В 1993 году нормальные деньги были, тогда зарплаты были по 50 долларов в месяц. Я Питере в 1995 году нанимал помощника бухгалтера за 50 долларов и из собеседований практически не вылазил.

987 рублей за 1 доллар.Решил не мучить я себя и тех, кто будет читать этот пост, а «тупо» перевёл те самые 30 000 руб. ваучеров в доллары. В итоге получилось 30,4 доллара США. В 1993 году нормальные деньги были, тогда зарплаты были по 50 долларов в месяц. Я Питере в 1995 году нанимал помощника бухгалтера за 50 долларов и из собеседований практически не вылазил.

Я сейчас не буду обсуждать варианты, что надо было «продать и пропить» эти самые ваучеры или «продать и положить в банк под проценты» 🙂 Я эти варианты тоже рассматривал, но решил остановиться на баксе, в который в 90-е годы многие активно вкладывались. И что же сегодня из себя представляют эти самые 30,4 доллара США. А вот что

Всего 1 882 рубля! А если я сейчас продам свои акции «Альфа-Капитала», то получу 1 710 рублей 🙂

Всего 1 882 рубля! А если я сейчас продам свои акции «Альфа-Капитала», то получу 1 710 рублей 🙂

Нормальные проценты за 22 года набежали?! 🙂 Чувствуете, как я разбогател?! Так и хочется спросить у господина Фридмана: «Какой %%% вы все эти годы там занимались?!», но в ответ…, скорее всего, увижу только вот это

Акции Альфа Капитал 1993 года — можно ли продать и почем?

Здравствуйте, уважаемые читатели!

Наверняка кто-нибудь из вас, разбирая антресоли, находил сертификаты о покупке акций 90-х годов XX века. И почти никто из рядовых граждан сегодня не знает, что с ними делать. Большая их часть, конечно, всего лишь разноцветные бумажки, но иногда их можно превратить в нечто более существенное. Например, акции Альфа-Капитал 1993 года.

Что это за акции

Жители последних годов Советского Союза и начала приватизации помнят, что такое ваучер. В начале 90-х годов XX века их выдавали гражданам России для приобретения активов предприятий, которые в тот момент приватизировались. Цена одной ЦБ составляла 1 рубль.

Свои ваучеры россияне в специализированных фондах обменивали на сертификаты, в которых за гражданином закреплялось количество ценных бумаг. Тогда же и появился чековый инвестиционный фонд «Альфа-Капитал», позже ставший АООТ (акционерным обществом открытого типа), который и выпустил акции для обмена на ваучеры.

В 1996 году чековый фонд стал паевым. Все обладатели его акций автоматически стали пайщиками.

Можно ли рассчитывать на дивиденды с этих акций

Дивиденды с акций Альфа-Капитал 1993 года получить невозможно, так как по постановлению правительства они не начисляются.

Как получить дивиденды

Получить можно только доход с пая, но сначала необходимо проверить, есть ли данные вкладчика в списках управляющей компании интервального ПИФа «Альфа-Капитал», обратившись в АО «Независимая регистраторская компания».

Именно в ее компетенции ведение реестра владельцев инвестиционных паев. Она находится по адресу: 107076, г. Москва, ул. Стромынка, д. 18, корпус 5 «Б», тел.: (495) 989-76-50. Электронная почта: info@nrcreg.ru. Если вы есть в списках, то далее необходимо связаться с УК «Альфа-Капитал» и продать свой пай.

Сколько стоят сегодня и как продать

Чтобы получить доход, нужно продать свой пай. Для этого:

- выяснить все вопросы по паю в управляющей компании «Альфа-Капитал», находящейся по адресу: Москва, ул. Садовая-Кудринская, д. 32, стр. 1, бизнес-центр «Бронная Плаза», тел.: (495) 797-31-52, 8 (800) 100-34-07 или на сайте www.alfacapital.ru. Представители расскажут обо всех активах, акциях и ценных бумагах, которыми владеет фонд;

- чтобы продать паи, надо подать заявление в определенный период, так как фонд интервальный. Как правило, это с 1 по 14 апреля и с 15 по 23 октября.

Сегодня стоимость пая равна примерно 97 руб.

Заключение

Прежде чем продать пай, стоит изучить все финансовые документы, ценные бумаги, которыми владеет «Альфа-Капитал», узнать о доходности предприятий, активы которых включены в портфель, а затем уже принимать решение.

До свидания, уважаемые читатели, подписывайтесь на наш блог и активно обсуждайте интересующие вопросы по финансам, дивидендам и инвестициям в социальных сетях.

Акции Альфа Капитал 1993 года — можно ли продать и почем

Здравствуйте, уважаемые читатели! Многие из вас застали или помнят со слов родителей переломный момент в истории российского фондового рынка — его возрождение и активное формирование в начале 90-х. Для подавляющей части населения РФ первым опытом инвестирования стал обмен ваучеров на акции моментально исчезнувших организаций.

У некоторых вкладчиков по сей день как реликвия хранятся ценные бумаги тех времен. Присмотритесь: если это акции Альфа-Капитала 1993 года, то возможность получить с них прибыль, пусть и небольшую, сохранилась.

Что это за акции

АООТ «Альфа-Капитал» в 1993 г. выпустил собственные акции для привлечения приватизационных чеков. Рыночная стоимость каждой составила 100 рублей, общее количество – 30 миллионов штук. Владельцу на руки выдавался именной сертификат с указанием количества ЦБ в собственности.

Спустя 5 лет, согласно правительственному указу, ЧИФ в сжатые сроки был преобразован в ПИФ интервального типа. Акционеры стали паевыми собственниками: при их личном обращении в отделения организации происходил обмен из расчета 10 паев за потраченный ранее на акции ваучер.

Можно ли рассчитывать на дивиденды с этих акций

За все время существования Альфа-Капитала выплаты дивидендов акционерам производились дважды: в 1994 и 1995 г.

Средства перечислялись почтовым переводом или на банковские реквизиты, некоторые клиенты ЧИФа предпочли наличную форму.

С учетом отчисляемых налогов суммы получались небольшие, процесс приносил больше затрат, чем фактической прибыли, и в дальнейшем было решено прекратить начисления.

Если дивиденды не дошли до собственника (например, при неправильном указании реквизитов), они зачисляются на счет эмитента и через 3 года считаются его прибылью. Поэтому рассчитывать на получение процентов спустя 20 с лишним лет не стоит — начисление будет сделано за последние 36 месяцев.

Как получить дивиденды

Есть два способа получения прибыли от акций Альфа-Капитала 1993 года:

- Если при оформлении собственник выбирал способ получения средств на банковский счет и верно указал реквизиты, то, скорее всего, дивиденды начислены и их можно снять.

- Во всех остальных случаях необходимо занесение бывшего акционера в реестр пайщиков. Дивиденды владельцам паев не начисляются, они реинвестируются в повышение котировок пая.

Оба варианта подразумевают личное обращение акционера в УК Альфа-Капитала с именным сертификатом.

Сколько стоят сегодня и как продать

Реализовать акции 1993 года в их первоначальной форме не получится — ценные бумаги Альфа-Капитала необходимо перерегистрировать в паи и заказать в банке выписку, отражающую состояние счета. Далее можно подавать заявку на погашение инвестиционных паев эмитенту.

ПИФ Альфа-капитал интервальный, то есть продажа паев возможна только в определенные промежутки времени: с 1 по 14 апреля включительно и с 10 по 23 октября включительно. Из этих периодов исключаются выходные и праздничные дни.

Цена пая одинакова для всех инвесторов и на сегодня составляет 93 рубля.

Заключение

К сожалению, купить обещанные в 1993 году две «Волги» на акции Альфа-Капитала нельзя, фактическая прибыль от ЦБ ничтожна. Но у владельцев есть возможность бесплатно стать пайщиками крупного ПИФ с хорошими перспективами развития.

Как обналичить сертификат акций за 1993 год

Свои сертификаты, подтверждающие факт владения акциями всевозможных компаний, предприятий, фондов и объединений, преимущественное большинство граждан получило именно в начале 90-х.

Не вдаваясь в те подробности, которые обусловили бум ценных бумаг, стоит отметить, что до сих пор находятся люди, которые, имея сертификаты на акции того или иного объекта, задаются вопросом, как их можно обналичить.

Для того чтобы понимать, действителен ли ваш сертификат, необходимо сперва разобраться, работает ли данное акционерное общество, прекратило ли оно свое существование или было преобразовано. На сертификатах акций указываются адреса обществ, поэтому даже сейчас, спустя 15 — 20 лет, можно выяснить, под каким названием и реквизитами они продолжают свою деятельность (если продолжают).

Общество, сертификат которого у вас на руках, могло быть реорганизовано, а могло и полностью прекратить свое существование (убыточность, прекращение выпуска акций и т.д.).

Ответить на все эти вопросы поможет адрес общества, указанный на сертификате.

Если оно продолжает свою деятельность, то подтвердить факт владения акциями можно и без сертификата (бумажные свидетельства сегодня недействительны и не имеют юридической силы) при помощи записей на счетах, депозитариях и реестрах акционеров.

Как сегодня обстоят дела с акциями из 90-х?

Сегодня владельцам акций, получившим сертификаты в «лихие 90-е», составит достаточно много труда продать свои акции. Большая часть акционеров не проявляет никакой активности, ведь в прошлом это работники заводов и крупных предприятий, которые получали такие сертификаты в качестве добавки к заработной плате.

Люди совершенно не понимали, что делать с акциями предприятий, можно ли получить за них какие-то деньги, поэтому сертификаты складывались «в долгий ящик».

Сегодня, когда некоторые находят эти забытые бумаги и хотят их продать, многие из тех предприятий уже давно закрыты, а остальные стали закрытыми акционерными обществами, по правилам деятельности которых круг акционеров существенно сужен, а оборот акций ограничен до минимума.

Говорить о выплате дивидендов по таким акциям особо не приходилось ни в то время, ни сегодня, когда владельцы действующих предприятий вообще не хотят ни с кем делиться прибылью, голосуя за направление денег не на выплату дивидендов, а на развитие предприятия. Естественно, акционеры могут объединяться и на собрании менять решения владельцев предприятий, однако ни о какой общности среди акционеров из 90-х даже говорить не приходится.

Каждый владелец ценных бумаг может узнать их приблизительную стоимость, если они есть в списках фондовых бирж. Сперва можно прибегнуть к сайту ПФТС, чтобы ознакомиться с действующим курсом.

В Интернете вообще достаточно много сайтов, где покупают и продают ценные бумаги, поэтому можно ознакомиться с актуальными предложениями.

Продать акции по полному курсу не получится, но вот с 30 — 40-процентной скидкой – вполне.

На сегодняшний день мнение экспертов сводится к тому, что более-менее ликвидные акции у физических лиц уже давно скуплены, поэтому в 99% случаев на руках у людей остались либо неликвидные акции, либо акции обанкротившихся предприятий.

Источник: http://ww w.domotvetov.ru/fondovyie-i-valyutnyie-ryinki/kak-obnalichit-sertifikat-aktsi.html

Ипиф альфа-капитал — на базе имущества аоот альфа-капитал + получить деньги по акциям и сертификатам

На сегодняшний день создан ИПИФ «Альфа-Капитал», которой преимущественно был создан из имеющейся базы «Альфа-Капитал».

При этом, многие акционеры, которые не желают предъявлять определенные требования к тому, чтобы компания произвела выкуп акций, теперь считаются владельцами созданного пая. Сейчас, соотношение одной акции равно одному паю.

Любой владелец этих паев имеет возможность на полностью законных основаниях получить специальную выписку, которую сможет выписать регистратор компания «Иркол».

Приватизация в нашей стране, которая осуществлялась в 90-е годы, стала поводом образования больше 950 различных фондов для инвестирования денежных средств граждан.

При этом, необходимо отметить такой важный факт, что большая часть этих организаций полностью разорились, перерастали существовать и естественно их непосредственные акционеры сейчас не имеют возможности получать дивидендов по акциям, которые у них имеются.

Необходимо выделить такой, достаточно важный момент, что при управлении существующими активами данного фонда и денежными средствами, непосредственно размещенные в банках, применяется грамотная и при этом достаточно сбалансированная стратегия, которая дает прекрасную возможность большому числу акционеров и вкладчиков денежных средств, надежно сохранить и при этом приумножить свои собственные денежные капиталы. Этот момент нужно учитывать, если вы планируете вкладывать свои собственные средства в этот выгодный фонд для осуществления инвестиций.

ИПИФ «Альфа-Капитал» является компанией, которая была создана, еще в далеком 1992 г., и за время своей непосредственной деятельности смогла привлечь больше 2-х миллионов действующих приватизационных документов, то есть чеков.

В своем непосредственном отличии от большого числа полностью разорившихся инвестиционных учреждений, которые были созданы в условиях приватизации осуществляла постоянные денежные выплаты по своим акциям.

С 1998 г., по 2001 г., включительно ИПИФ «Альфа-Капитал» был реорганизован в ПИФ, который непосредственно имеет в своем активе смешанные финансовые инвестиции, а имеющиеся владельцы акций, выпуск производился еще в 1993 г., смогли сразу получить десять паев созданного фонда за 1 свой ваучер.

Сейчас ПИФ, который в своей составе имеет смешанные денежные инвестиции «Альфа-капитал» смог привлечь больше одного миллиона индивидуальных пайщиков.

Некоторое время, этот ПИФ в нашей стране считался одним из самых устойчивых и безопасных, а также достаточно выгодных, потому как он на постоянной основе осуществлял денежные выплаты дивидендов для большого числа своих собственных вкладчиков.

Компания, занимающаяся непосредственным управлением ПИФ работает с разнообразными активами», сейчас разместила значительную часть привлеченных от большого числа пайщиков финансовых средств в коммерческих, а также в некоторых государственных бумагах.

Помимо этого, финансовые средства были размещены в различных коммерческих учреждениях в виде определенных денежных вкладов. По этим денежным вкладам, компания получает достаточно большие проценты и с их помощью осуществляет денежные выплаты своим многочисленным акционерам.

Если у вас появились трудности, непосредственно связанные получением денежных средств по своим акциям в ИПИФ «Альфа-Капитал», тогда вы всегда сможете обратиться за помощью к высококвалифицированным адвокатам, которые имеют продолжительный по времени опыт работы в данной сфере.

Это поможет любому гражданину в достаточной степени сэкономить свое время и получить необходимую денежную сумму по дивидендам.

При управлении существующими активами данного фонда и экономическими средствами, непосредственно размещенные в банках, применяется грамотная и при этом достаточно сбалансированное управление, которая дает прекрасную возможность большому числу акционеров и вкладчиков экономических средств, надежно сохранить и при этом быстро приумножить свои собственные денежные капиталы. Используя грамотное управление у компании имеется прекрасная возможность осуществлять на полностью постоянной основе денежные выплаты значительному числу своих собственных вкладчиков.

Прибыльность акций ИПИФ «Альфа-Капитал»

В данный момент времени, что стать пайщиком ИПИФ «Альфа-Капитал» потребуется сразу внести определенную денежную сумму, которая установлена в размере 50 тысяч российских рублей.

Это условие является обязательным и по этому, этот момент необходимо максимально полно учитывать, если вы желаете стать пайщиком этого достаточно прибыльного и стабильного инвестиционного фонда, который продолжает и сейчас заниматься своей непосредственной деятельностью.

Если у вас имеются различные вопросы и трудности, которые непосредственно связаны с таким важным моментом, что нужно получить определенные денежные средства по имеющимся акциям, тогда обратитесь к квалифицированным адвокатам. Они имеют всю необходимую информацию и опыт работы в данной сфере.

Чеки из прошлого века

В этом году ваучеру исполняется 15 лет. Новое поколение россиян даже не знает, что это такое, между тем приватизационные чеки, вложенные 15 лет назад, до сих пор приносят дивиденды. Правда, за редким исключением, они исчисляются даже не в десятках рублей, а просто в рублях или вовсе в копейках.

Осенью этого года Россия отметит 15-летие ваучерной приватизации.

Согласно указу президента Бориса Ельцина, с 1 октября 1992 года каждый гражданин России, независимо от возраста, дохода и срока постоянного проживания в стране, мог получить приватизационный чек номинальной стоимостью 10 тыс. руб.

Для большинства россиян это была первая ценная бумага, которую они держали в руках, не считая облигаций госзайма. Поэтому далеко не все понимали, как ваучером распорядиться.

Самым простым способом получения дохода от ваучера стала его продажа перекупщикам. Предприимчивые люди с табличками «куплю ваучер» встречались повсеместно, и соблазн получить деньги «здесь и сейчас» был велик. Многие, не долго думая, так и поступили, и, как показало время, это был не худший вариант. Вырученных от продажи ваучера денег хватало как минимум на бутылку водки.

Перекупщики в свою очередь на чековых аукционах меняли ваучеры на акции приватизируемых предприятий либо торговали ими на фондовых биржах. Первые открытые торги ваучерами на Российской товарно-сырьевой бирже (РТСБ) состоялись 1 октября 1992 года. Участвовать в них могли все желающие.

Приватизационный чек стал самой распространенной спекулятивной бумагой на бирже, в 1993 году объем сделок с ваучером на РТСБ составил 3/4 общего оборота.

Однако, по словам руководителя информационно-аналитического управления УК «Уралсиб» Александра Головцова, «случаи, когда человек приходил на биржу для продажи одного приватизационного чека, были единичными, и прибыль от этого была невелика».

В период раздачи ваучеров с октября 1992 года по июль 1994 года их биржевая стоимость не превышала $25.

При среднемесячной начисленной в 1992 году зарплате, равной $22, средняя стоимость чека на РТСБ составляла примерно $15. В 1993 году средний биржевой курс ваучера равнялся $10,5 при средней зарплате в $63.

В 1994 году средняя цена приватизационного чека была $17,5 — примерно седьмая часть среднемесячного заработка россиян.

Владелец ваучера мог стать акционером предприятия, на котором работал. Госслужащие имели право приобретения акций своего предприятия на льготных условиях, льготу могли получить также бывшие работники, уже вышедшие на пенсию. При этом скидка с цены акции составляла 30%.

С 1993 года стали проводиться чековые аукционы, на которых за ваучеры продавались акции приватизируемых предприятий. В аукционах могли участвовать как юридические, так и физлица. Количество акций, приходящееся на один чек, определялось количеством участников аукциона и предъявленных ими ваучеров.

Так, на один чек можно было купить семь акций Торгового дома ГУМ, рыночная стоимость которых сегодня составляет менее $3 за акцию. Или пять акций «Норникеля» (сейчас почти $200 за штуку), а также до 6 тыс. акций «Газпрома» (сейчас около $10) — именно такое соотношение было зафиксировано, например, на чековом аукционе в Перми.

В Москве, правда, за один ваучер можно было получить только 50 акций газового монополиста.

Гораздо меньше повезло тем, кто доверил свои ваучеры чековым инвестиционным фондам (ЧИФ). Как правило, на один вложенный чек акционеры ЧИФа получали 10 акций номиналом 1000 руб. ЧИФы создавались, согласно указу президента, как специализированные инвестфонды.

По данным Федеральной комиссии по рынку ценных бумаг (ФКЦБ), к 1996 году акционерами таких фондов стали около 25 млн человек. Крупнейшими фондами были «Альфа-капитал», «Благовест», «Восток», «ЛУКОЙЛ-фонд», «МММ-инвест», «Московская недвижимость», «Народная солидарность», «Народный чековый инвестиционный фонд», «Первый ваучерный фонд» и «Промышленный».

Больших дивидендов, за редким исключением, они не обещали, зато обещали большую надежность вложений.

По итогам 1994 года из 50 крупнейших ЧИФов дивиденды выплатили лишь 20. Выкупа своих акций они не производили, так как это было запрещено законом.

ЧИФы не могли быть преобразованы или ликвидированы по решению общего собрания акционеров в течение трех лет с момента регистрации.

В итоге акционеры попали в ситуацию, когда, имея ценные бумаги, они не могли ни получить по ним дивиденды, ни продать их эмитенту, ни продать их на бирже, ввиду отсутствия спроса.

В докладе ФКЦБ «Проблемы развития коллективных инвесторов в России» в 1996 году отмечалась низкая эффективность ЧИФов. В нем говорилось о необходимости обновления законодательной базы, регулирующей работу таких фондов. Упоминалась и проблема двойного налогообложения.

ЧИФы, являясь акционерными обществами, платили налог на прибыль, а затем облагались налогом и дивиденды акционеров. В результате вышел президентский указ, по которому все ЧИФы должны были преобразоваться до 1 января 1999 года по одному из трех сценариев.

Согласно первому, ЧИФ мог стать обычным АО, второй предполагал превращение инвестиционного фонда в акционерный, по третьему чековый фонд становился паевым.

В итоге, по данным общественно-государственного фонда по защите прав вкладчиков и акционеров, из 732 ЧИФов 328 попросту предпочли исчезнуть, 119 фондов были принудительно ликвидированы, а 86 были ликвидированы по решению общего собрания акционеров. То есть осталось 199.

Преобразовать ЧИФ в ПИФ было наиболее сложным вариантом — надо было обзавестись аудитором, независимым оценщиком, депозитарием и регистратором фонда, а также соблюсти множество формальностей. На это решились два фонда — «Альфа-капитал» и «ЛУКОЙЛ-фонд». Но именно ПИФ был наиболее выгодным для акционеров чековых фондов сценарием.

Акционеры ЧИФа «Альфа-капитал» автоматически стали пайщиками интервального ПИФа смешанных инвестиций под управлением УК «Альфа-капитал». Акции были обменяны на паи в пропорции 1:1, или по 10 паев на ваучер. Стоимость пая сейчас составляет около 110 руб.

Акционеры ЧИФа «ЛУКОЙЛ-фонд» стали пайщиками ПИФов под управлением УК «НИКойл», в 2004 году переименованной в УК «Уралсиб». Это ПИФы «ЛУКОЙЛ фонд первый», «ЛУКОЙЛ фонд второй» и «ЛУКОЙЛ фонд третий». Однако процесс преобразования не предполагал автоматического перевода акционеров в пайщики.

Чековый фонд по решению общего собрания акционеров был ликвидирован, и каждый мог распорядиться ликвидационной долей по своему усмотрению. За вычетом налогов каждый акционер получил по 11 руб.

за акцию, что позволяло купить 10 паев фонда на один вложенный ваучер, и почти 90% акционеров предпочло стать пайщиками одного из трех ПИФов.

По словам замгендиректора УК «Уралсиб» Натальи Плугарь, «когда стоимость паев в созданных фондах стала расти, компания была буквально завалена письмами акционеров, которые по каким-либо причинам паи не приобрели».

В дальнейшем открытый ПИФ «ЛУКОЙЛ фонд первый» сохранил название; другие два превратились в интервальные и получили новые имена: «второй» — «ЛУКОЙЛ фонд отраслевых инвестиций», «третий» — «ЛУКОЙЛ фонд перспективных вложений».

На сегодня средняя стоимость пая в обоих этих ПИФах составляет более 10 тыс. руб. (100 тыс. руб. на ваучер).

Большая часть ЧИФов — 194 фонда из 199 продолжили работу как обычные АО (например, «МН-фонд», «МММ-инвест», «Народный чековый инвестиционный фонд»). Как акционерные инвестиционные фонды работают «Первый инвестиционный ваучерный фонд», ставший фондом недвижимости «ПиоГлобал», а также инвестиционные фонды «Защита» и «Детство-1».

Акционеры ЧИФов, которые были преобразованы в обычные АО и акционерные инвестиционные фонды, существенных изменений так и не почувствовали. На получение дивидендов они могут рассчитывать только в случае принятия решения об их выплате общим собранием акционеров.

Причем размер дивидендов не может быть выше рекомендованного советом директоров. Зачастую выплаты происходят нерегулярно, а их размер невелик. Акционер может самостоятельно продать принадлежащие ему акции, воспользовавшись услугами брокера.

Однако ввиду отсутствия на них спроса эта операция может оказаться убыточной.

Один из трех бывших ЧИФов, преобразованных в инвестфонд, — «Инвестиционный фонд недвижимости ПиоГлобал», правопреемник «Первого инвестиционного ваучерного фонда». Управляет активами фонда УК «ПиоГлобал Эссет Менеджмент». Общая сумма выплаченных дивидендов с 1994 по 2005 год составила 1,79 руб. на акцию.

«В течение последних пяти лет наши акционеры, которых насчитывается 2,1 млн человек, регулярно получают дивиденды, на выплату которых ежегодно идет более половины прибыли фонда.

Эти суммы для каждого, конечно, небольшие, что обусловлено большим количеством акционеров»,— рассказывает гендиректор УК «ПиоГлобал Эссет Менеджмент» Андрей Успенский.

ЧИФы «Защита» и «Детство-1» стали инвестиционными фондами под управлением УК «Ермак», называются они «Инвестиционный фонд ‘Защита’» и «Инвестиционный фонд ‘Детство-1′». Общий размер дивидендов ИФ «Детство» за 2006 год составил 8 руб. на акцию. За 2005 год акционерам ИФ «Защита» выплачивали 10 руб. на акцию.

По словам руководителя финансовой группы «Ермак» Константина Подвального, «по решению совета директоров периодически производится выкуп акций ИФ ‘Защита’, по ИФ ‘Детство-1’ таких решений не принималось». Общая сумма дивидендов, выплаченных ИФ «Детство-1», составила 15,83 руб. на акцию, у ИФ «Защита»— 22,31 руб.

На начало 1995 года самым крупным ЧИФом по размеру уставного капитала была «Московская недвижимость», ныне «МН-фонд». В настоящее время «МН-фонд» проводит выплаты дивидендов за 2005 год в размере 0,11 руб. на акцию. ЧИФ «МММ-инвест» в результате преобразования получил название «ИК ‘Русс-инвест’».

Последние выплаты дивидендов производились за 2005 год в размере 1,5 руб. на акцию. Начисленные и не полученные дивиденды с 1995 года акционеры могут получить непосредственно в компании, составив заявление. Выкупа акций компания не производила. Совокупный размер дивидендов с 2000 по 2005 год составил 9,26 руб.

ПИФы Альфа-Капитал: условия, доходность, отзывы

Инвестпривет, друзья! Вижу, что интерес к ПИФам у нашего (впрочем, почему нашего? – моего!) читателя не ослабевает. Посему сегодня на очереди – разбор особенностей ПИФов Альфа-Капитала. Это компания, которая входит в Альфа-Групп, где находится наш любимый Альфа-Банк. И предлагает он довольно хорошие, привлекательные ПИФы. Обо всем – по порядку.

Какие ПИФы есть у Альфа-Капитала

Все ПИФы, имеющиеся у компании Альфа-Капитал, можно разделить на три категории:

- классические – здесь находятся ПИФы, инвестирующие в понятные и популярные в среде инвесторов инструменты: акции и облигации;

- отраслевые – данные фонды вкладывают средства в ценные бумаги определенной отрасли;

- специализированные – ПИФы, нацеленные на стратегическое инвестирование.

Каждый из представленных типов ПИФов Альфа-Капитала отличается доходностью и набором инструментов. Я советую разобраться с каждым из них, прежде чем принимать решение о покупки паев. И при этом лучше собрать портфель из нескольких ПИФов, как я сделал с ПИФами Сбербанка.

Классические ПИФы

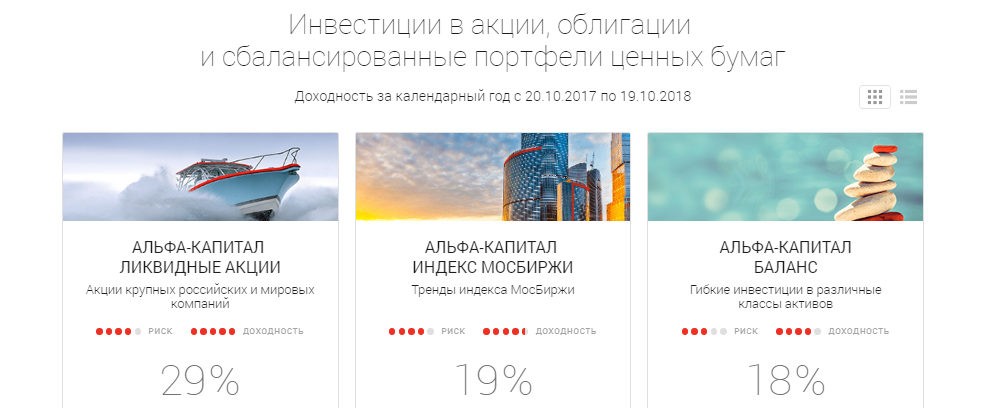

К классическим ПИФами Альфа-Капитал относит фонды, вкладывающие в акции, облигации или же целые портфели бумаг. В линейку фондов входят:

- «Ликвидные акции» – в портфеле находятся акции российских и мировых компаний, определенных в различной пропорции, доходность за прошедший год (а точнее – с 20.10.2017 по 19.10.2018) – 29%;

- «Индекс Мосбиржи» – как видно из названия, данный ПИФ повторяет индекс ММВБ, его доходность – 19%;

- «Баланс» – пожалуй, самый сбалансированный из всех ПИФов Альфа Капитала, в его портфеле акции и облигации распределены пополам, за счет чего фонд обладает достаточной гибкостью и устойчивостью к кризисным явлениям (доходность – 18%);

- «Акции роста» – фонд инвестирует в акции развивающихся стран, в том числе БРИКС, его относительно низкая доходность в 15% объявляется тем, что эти бумаги имеют большой потенциал роста, но не реализуют его по различным причинам (я бы прикупил немного паев этого ПИФа, пока они дешевые – лет через 5 Китай ка-а-ак выстрелит!);

- «Еврооблигации» – ПИФ вкладывается в российские еврооблиги, доходность предсказуемая и почти всегда растущая, за прошлый год фонд заработал 13% (его идеально использовать в качестве консервативной части вашего портфеля ПИФов);

- «Резерв» – в активах ПИФа содержатся российские облигации, доходность низкая – всего 6%, что по сравнению с аналогичными ПИФами Сбербанка или ВТБ очень мало (лучше выбрать ПИФ Альфа Капитала «Баланс»);

- «Облигации плюс» – почти то же самое, что и в аналогичном примере.

Таким образом, классические ПИФы отличаются средней доходность и достаточно низким уровнем риска. Если хотите заработать на ПИФах Альфа-Капитала больше – читайте дальше.

Отраслевые фонды

К их числу относятся:

- «Ресурсы» – фонд вкладывает в акции компаний «газа и нефтянки». Высокая доходность в 38% объяснима: кризис 2018 года не затронул только эту отрасль. Не исключено, что в последующие годы такого активного роста уже не будет.

- «Бренды» – почти то же самое, что ПИФ «Ликвидные акции», но имеется сильный скос в адрес зарубежных эмитентов. Если хотите заработать на Apple и Netflix, но нужного числа долларов нет – выбирайте этот ПИФ Альфа-Капитала. Доходность – 19%.

- «Технологии» – основу портфеля составляют акции IT-компаний типа той же Apple, IBM, Microsoft. Нужно ли рисковать вкладывать в эту сферу – решать вам. Мне кажется, потенциал роста здесь уже исчерпан. Доходность этого «альфа-банковского» ПИФа – 10%.

- «Инфраструктура» – основной упор сделан на акции генерирующих и энергетических компаний. В этом году их потрепало – отсюда доходность фонда –8%.

- «Торговля» – ставка сделана на ритейлеров. Им тоже досталось. –21% за текущий год.

В целом я бы прикупил паи «Инфраструктуры» и «Торговли», а также «Брендов». Почему? После падения следует рост, и заработать можно нехило так. А в «Брендах» всё так хорошо сбалансировано, что аж зависть берет. Доходность хорошая, рисков – мало.

Специализированные ПИФы Альфа-Капитала

Здесь всего три фонда:

- «Стратегических инвестиций» – здесь намешана адова смесь долгосрочных облигаций и «точечных» инвестиций в российские акции. Из-за санкции ОФЗ и корпоративные облиги показали в 2018 году хороший результат. Отсюда и рост пая фонда – +39%. Добавьте еще девальвацию рубля.

- «Альфа-Капитал» – похоже, что это типа флагманский ПИФ. Представляет собой самое пестрое собрание активов. Если честно, не понял, по какому признаку там всё балансировалось – закономерности не увидел. В общем, так и облигации, и акции, и деньги. Риск хороший, но вот доходность – всего 10%. Лучше собрать портфель из других ПИФов.

- «Золото» – ну золото оно и в Африке золото. Альфа-Капитал вкладывает в акции добывающих компаний и в сам желтый металл. Доходность – 7% за прошедший год.

Я бы взял отсюда только «Стратегические инвестиции». Но вот порог входа в эти инвестиции – от 50 млн рублей.

Условия вложения в ПИФы

Инвестировать в ПИФы Альфа-Капитал можно как в режиме онлайн, так и лично в отделении Альфа-Банка. Приобрести паи могут любые граждане старше 18 лет. Мне их в Альфа-Клике даже предлагали купить Но у меня уже есть Сбербанк, хотя здесь тоже вкусные ПИФы.

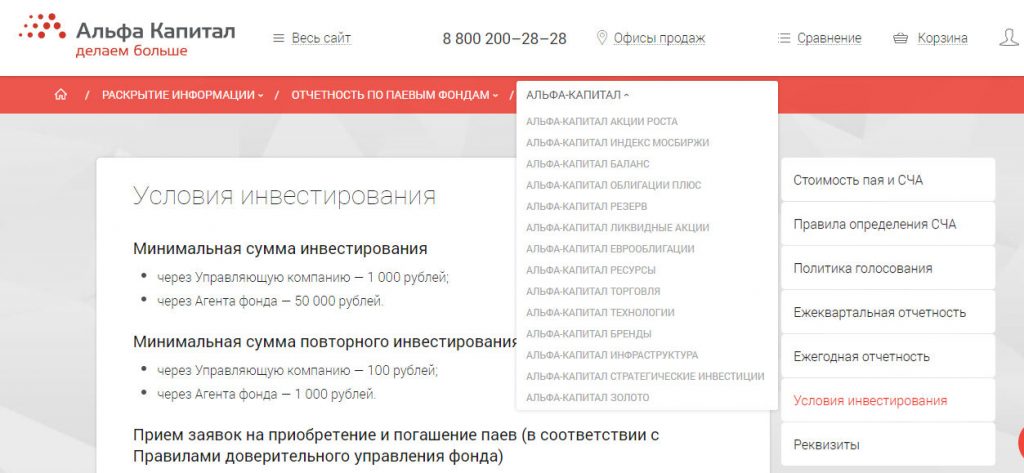

Тарифы инвестирования в ПИФы Альфа-Капитала таковы:

- стоимость ПИФа Альфа Капитал не влияет на цену инвестирования, минимальная сумма вложения – от 100 рублей (но в некоторые ПИФы можно инвестировать от 1000 или от 5000 рублей – уточняйте на странице https://www.alfacapital.ru/disclosure/pifs/ipifsi_ak/#bm:conditions в графе «Условия инвестирования», меняя название фонда);

- сумма докупки – 100 рублей / 1000 рублей;

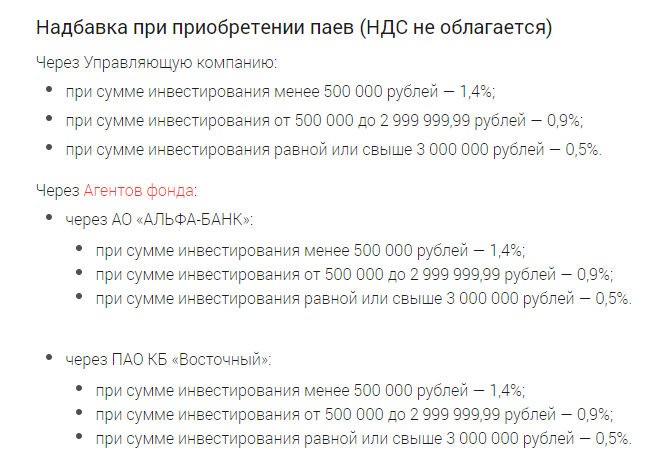

- надбавка за покупку – 1,4% при покупке на сумму до 500 тысяч рублей;

- скидка (надбавка за продажу) – 1,5% при владении паями ПИФа Альфа Капитал менее 1 года, 1% – при владении менее 2 лет и 0% – при владении от 2 лет;

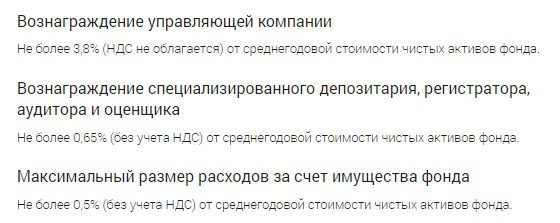

- вознаграждение управляющей компании – 3,8% от СЧА фонда ежегодно;

- вознаграждение депозитария, регистратора, оценщика и т.д. – 0,65% от СЧА в год.

Как видите, даже со 100 рублями в кармане можно стать пайщиком Альфа-Капитал. Но я рекомендую входить в покупку хотя бы с 5000-6000 рублей, чтобы можно было собрать портфель из паев 2-3 ПИФов. А потом постепенно наращивать объем вложений.

Как купить ПИФы

Я не буду расписывать, как это сделать. Приложу видео от самого Альфа-Капитал, где объясняется, как это сделать – от подачи заявки до выкупа пая.

Мой отзыв о ПИФах Альфа-Капитала

Я неоднократно писал, что при вложении в ПИФы необходимо соблюдать ключевые правила. Иначе можно столкнуться с реальными проблемами. Так, покупать паи ПИФов Альфы я рекомендую при их низкой стоимости. Высокая доходность в прошлом не гарантирует такого же профита в будущем. Скорее всего, даже наоборот. Купите на пике – попадете на коррекцию. Лучше купите подешевевшие паи за те же деньги.

И соберите портфель. Я бы включил в него «Баланс» и «Еврооблигации» (консервативная часть), а также «Инфраструктуру», «Торговлю», и «Акции роста» (рисковая часть), а для стабилизации рисков – «Ликвидные акции» и «Бренды».

http://s7reut.ru/prochee/aktsii-alfa-kapital-1993-goda-mozhno-li-prodat-i-pochem.html

http://alfainvestor.ru/pify-alfa-kapital-uslovija-dohodnost-otzyvy/