Акции китайских компаний

Китайский фондовый рынок значительно вырос за последние годы. Интерес к китайским акциям со стороны мировых инвестиционных фондов и крупных частных инвесторов, которые постепенно включают их в свои портфели, растет с каждым годом. Поэтому сегодня разберем какие акции китайских компаний купить с высокой вероятностью роста до конца 2020г., а также перспективы инвестирования в китайский рынок в целом.

- Акции китайских компаний перспективы инвестирования 2020

- Какие китайские ценные бумаги стоит купить

- Как купить китайские ценные бумаги: выбираем брокера

- Сколько можно заработать: отчет инвестора

Акции китайских компаний перспективы 2020

Десять лет назад китайские компании были лишь незначительной позицией в мировом списке акций.

Из-за большой численности населения в Азии местным компаниям была предоставлена прекрасная возможность для быстрого роста ввиду избытка рабочей силы. Также на быстрый рост повлияли и ограничения со стороны китайского правительства, благодаря которым отдельные западные конкуренты не могут работать на китайском рынке.

В целом, иностранные корпорации переживают трудные времена, когда речь заходит о выходе на китайский рынок. С другой стороны, в стране появились китайские технологические завоеватели, амбиции которых расширить влияние на пользователей всего мир растут. Например, генеральный директор Alibaba уделяет первостепенное внимание расширению на новые рынки. Кроме того, население Китая насчитывается более одного миллиарда человек, т.е. местные компании могут не выходит на западные рынки вовсе – внутреннее потребление и так обеспечивает высокие обороты компаний.

Вышеперечисленное привело к тому, что сегодня все по-другому: Китай, как мировой инновационный двигатель, задает темп. Такие компании, как Alibaba и Huawei, за короткое время стали крупными игроками. Кроме того, в условиях кризиса на фоне пандемии коронавируса Китай одним из первых смог стабилизировать ситуацию в стране. На текущий момент основная часть предприятий уже начала восстанавливать деятельность Это говорит о том, что в текущей ситуации Китайская экономика, а вместе с ней и крупные предприятия могут первыми выбраться из кризиса и стабилизировать финансовые показатели. Таким образом, приобретение акции китайских компаний может способствовать быстрому росту прибыли в вашем портфеле ценных бумаг.

Но не все так радужно. На китайскую экономику влияет ряд существенных факторов – огромные темпы роста, торговая война, быстрорастущие темпы внутреннего долга и т.д. В связи с этим инвестирование в акции китайских компаний представляет наряду с возможностями также и специфические риски:

- Огромный экономический рост.

Многие изменения произошли очень быстро, вследствие чего уровень жизни в Китае взлетел. Сейчас экономический рост постепенно замедляется, но он все еще намного выше, чем рост, который мы наблюдаем в остальных передовых странах. Однако высокие темпы роста могут быть не только положительными. Быстрый рост обеспечивает непрерывный рост мощностей и связанную с этим сильную конкуренцию. Однако, если ожидаемый рост разочаровывает, существует высокий риск избыточных мощностей. Поскольку Китай в настоящее время является крупнейшим потребителем циклических продуктов, таких как сталь, медь, автомобили и цемент, риск избыточных мощностей быстро увеличивается. Поэтому, если вы хотите получить прибыль от экономического роста, то в идеале инвестируйте в компанию, которая каким-то образом защищена от конкуренции или работает области с быстрорастущим спросом. Многие крупные инвесторы последовали этому правилу, что привело к переоценке быстрорастущих технологических компаний в Китае.

- Торговая война с США.

Торговая война – тема, которая резонирует повсюду в новостях, но в действительности затрагивает только крупные компании, занимающиеся импортом и экспортом. Это, несомненно, оказывает огромное влияние на экономику Китая в целом. Однако на многие местные компании торговая война не оказывает практически никакого влияния. Для инвесторов экономический спад и напряженные отношения с США являются отличной возможностью купить перспективные акции в меньшей степени зависящие от экспортно-импортных операций по привлекательным ценам. На этот риск стоит обратить внимание инвесторам в портфеле которых много ценных бумаг китайских компаний, занимающихся международными товарами, работами, услугами. В этом случае имеет смысл диверсифицировать риски.

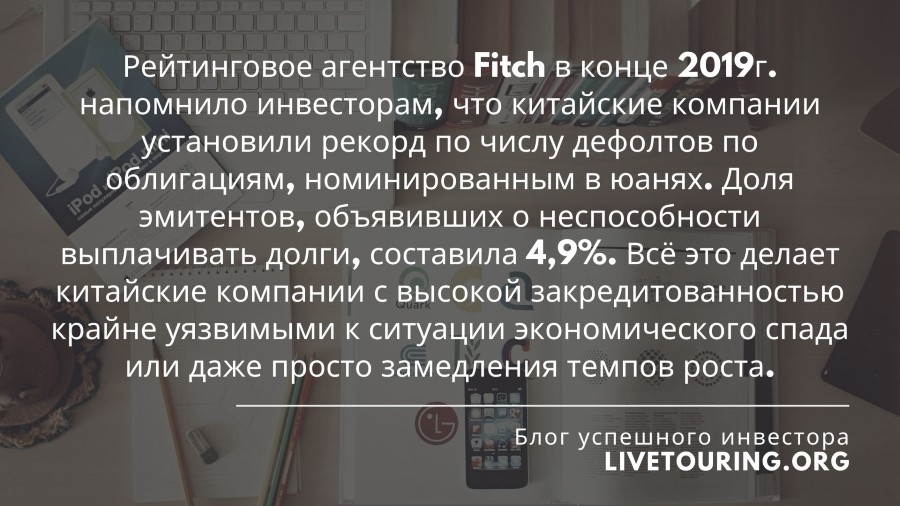

- Размер корпоративного внутреннего долга.На конец 2019г. сумма долга в экономике Китая достигла 300% ВВП.

Отчасти на это повлияло смягчение кредитной политики после кризиса 2008г. Потребительский долг сам по себе не является экстремальным по сравнению с экономикой более развитых стран, например Японии. Тем не менее стремительный рост закредитованности и банкротств вызывает опасения инвесторов. Поэтому при анализе акции китайских компаний стоит обратить внимание на финансовую устойчивость эмитента.

- Управление китайскими компаниями.

В развивающихся странах управление компаниями зачастую менее профессионально, чем в развитых странах. Коррупция и мошенничество встречаются чаще.

Инвесторы должны учитывать возможность неэффективного управления при инвестировании в китайский рынок акций и качественно проводить анализ управленческой политики компании.

Какие купить акции китайских компаний

Акции Baidu (BIDU) Прогноз

Baidu – это третий по величине поставщик интернет-информации в Китае. Иными словами это самая популярная в Китае поисковая система (аналог Яндекс и Google), которой пользуются 222 млн. пользователей ежедневно.

По итогам 1 кв. 2020г. выручка компании сократилась на 7% до 3,17 млрд. $. Однако эти цифры превысили прогнозы аналитиков, что привело к росту акций компании на бирже после публикации отчетности на 2%. Также компания отчиталась, что в первые 3 мес. 2020г. провела buy back акций на сумму 185 млн.$. В планах компании до 01.07.2021г. купить акций еще на 1 млрд. $.

Проверим компанию на ранее описанные риски:

- В плане конкуренции на местном рынке можно выделить ByteDance (создатели набирающего популярность в мире приложения TikTok) и Tencent.

В 2019г. ByteDance запустила поисковую систему для китайских пользователей и постепенно увеличивает количество пользователей, о чем свидетельствует максимальное падение выручки Baidu с 2005г. Позитива не добавляет и приложение WeChat от технологического гиганта Tencent. Компания запустила WeChat замыкающего цикла. В нем можно найти все необходимое не покидая приложение, включая поиск информации, браузер, доступ к платежным системам и социальным сетям.

Сейчас руководство Baidu пытается скорректировать доходную составляющую, сильно зависящую от поисковой системы путем создания облачных и стриминговых сервисов, а также технологий, основанных на искусственном интеллекте. В связи с этим выделяются существенные суммы на исследования и разработки. Так, в начале 2020 года был анонсирован запуск собственной блокчейн-сети Superchain для помощи малому и среднему сегментам бизнеса.

- Финансовая устойчивость

На данный момент компании хватает собственных средств для покрытия всех обязательств и сохранения ликвидности.

- Управление.

Руководство предпринимает все необходимое для роста прибыли компании успешно перераспределяя ресурсы на новые проекты, призванные уменьшить зависимость компании от рекламы в поиске.

- Отношения с США.

Сенатом США 20.05.2020г. был принят законопроект, который обязал китайские компании, торгующиеся на американских биржах, предоставить информацию, подтверждающую их независимость от «иностранного правительства». Руководство Baidu отреагировала выступлением, где сообщило о том, что обратилось к специалистам для оценки целесообразности делистинга (ухода компании) с американской биржи на Гонконгскую. По мнению руководства, это существенно увеличит капитализацию компании.

Это привело к тому, что растущий после мартовского падения тренд сменился стремительной просадкой.

По мнению экспертов, нарастающие разногласия с США и новый законопроект будут оказываться давление на акции китайских компаний. Поэтому в ближайшее время возможно закрытие гэпа в диапазоне 90-95$. Однако данное мнение разделяют не все аналитики. Например, финансовые советники Barclays (одного из крупнейших банков Великобритании) прогнозируют рост до 136$ за акцию в краткосрочном периоде.

Акции JD.com Прогноз

JD.com (JD) – крупный онлайн-магазин в Китае, входящий в рейтинг крупнейших компаний мира Fortune Global 500. Компания является прямым конкурентом AliExpress и постоянно увеличивает клиентскую базу пользователей.

Чистая прибыль компании за 1 кв.2020г. выросла на 20,7% по сравнению с аналогичным кварталом 2019г. и составила 120,6 млрд долларов США. Себестоимость также увеличилась на 20,2% в основном за счет повышения затрат на доставку товаров и перевод части розничного бизнеса в онлайн. Расходы на маркетинговые услуги выросли на 13,4% до 600 млн.$. Вышеперечисленное привело к снижению разводненной прибыли на акцию.

Анализ рисков:

- Основной конкурент компании – Alibaba. Однако компания не стоит на месте и постоянно расширяет ассортимент, повышает качество и услуги по логистике. Это приводит к тому, что количество клиентов компании за 2019г. выросло на 20%.

- Финансовая устойчивость. В условиях кризиса JD.com нарастили высоколиквидные денежные средства на 16,43% до 10,6 млрд. долларов США.

- Руководство. Серьезных изменений в руководящем составе в последние несколько лет не наблюдалось. Текущее управление хорошо прописала миссию и цели компании и движется в правильном направлении.

- Влияние США. Принятие законопроекта на прошлой неделе ни могло не отразится на столь крупной компании и акции JD.com упали на 10%.

Однако крупные инвесторы верят в компанию, поэтому эксперты прогнозируют быстрое восстановление стоимости акций JD.com в ближайшей перспективе и их дальнейший рост до 60-65$.

Акции MOMO Прогноз

Для начала давайте разберемся, что за компания. МОМО – интернет-компания, предоставившая китайским пользователям собственную социальную сеть. Сейчас эта программа для мобильных, включающая группы по интересам, чаты, игры и сервис для знакомств.

Компания радует своим ростом уже не первый год: за последние 3 года капитализация компании выросла почти в 2,5 раза, а выручка в год прирастает в среднем на 100%. Это свидетельствует о том, что компания мастерски умеет монетизировать трафик. Соотношение P/E компании свидетельствует о небольшой недооцененности.

После мартовской просадки акции более, чем на 40% ценные бумаги пробовали восстанавливаться, но отметку в 21$ не пробили.

По мнению аналитиков потенциал роста компании до 23-24$ в ближайшее время сохранится. Пробитие 24$ приведет к дальнейшему росту до 26-28$.

В отношении рисков у компании особых затруднений нет:

- уровень задолженности компании низкий,

- на внутреннем рынке начинаются появляться конкуренты, но быстрый рост аудитории говорит о том, что все больше пользователей выбирают MOMO,

- руководство компании придерживается разработанного плана развития компании,

- социальная сеть ориентирована на внутренних пользователей, поэтому здесь влияние санкций США будет менее заметно.

Постепенно я буду дополнять и обновлять список перспективных ценных бумаг.

Как купить акции китайских компаний

Большинство акций американских компаний представлено на американской бирже Nasdaq. Часть из них, включая описанные в статье, можно купить на Санкт-Петербургской бирже. В этом случае будьте готовы к разнице котировок в терминалах российских и американских брокеров.

Давайте рассмотрим, сколько можно заработать на акциях китайских компаний на примере моего еженедельного отчета инвестора.

| Инструмент | Начало недели | Конец недели | Прибыль/убыток в $ | Доходность в % |

| Вложения в собственный бизнес | ||||

| Интернет-магазин | 9200 | 119 | 1,29 | |

| Интернет проекты (сайты) | 4000 | 124 | 3,10 | |

| Итого | 13200 | 243 | 1,84 | |

| Самостоятельная торговля на форекс | ||||

| Счет в FxPro | 375,15 | 375,15 | 0,00 | |

| Счет в Roboforex | 861 | 861 | 0,00 | |

| Счет в Amarkets | 3745,22 | 3735,37 | -9,85 | -0,26 |

| Итого | 4981,37 | 4971,52 | -9,85 | -0,20 |

| Памм счета Amarkets | ||||

| Easy Money1 | 506,86 | 532,23 | 25,37 | 5,01 |

| fintechnology15 | 211,18 | 217,00 | 5,82 | 2,76 |

| Fast Money | 289,20 | 312,07 | 22,87 | 7,91 |

| Corporal | 416,92 | 417,83 | 0,91 | 0,22 |

| Turboscalper | 320,93 | 328,33 | 7,40 | 2,31 |

| Итого | 1745,09 | 1807,46 | 62,37 | 3,57 |

| RAMM-счета | ||||

| Max Skill | 456,83 | 468,83 | 12,00 | 2,63 |

| Leopard | 604,33 | 689,41 | 85,08 | 14,08 |

| Super8 | 416,93 | 419,37 | 2,44 | 0,59 |

| Итого | 1478,09 | 1577,61 | 99,52 | 6,73 |

| Инвестирование в криптовалюту | ||||

| Bitcoin (BTC) | 1000 | |||

| Ethereum (ETH) | 800 | |||

| Ripple (XRP) | 800 | |||

| Litecoin (LTC) | 550 | |||

| Stellar (XLM) | 350 | |||

| Итого | 3500 | |||

| Вложение на ИИС через ФИНАМ (не вкладывать) | ||||

| Газпром (GAZP) | 400 | 400 | 0,00 | |

| Ленэнерго (LSNG) | 453 | 453 | 0,00 | |

| Юнипро (UPRO) | 498 | 498 | 0,00 | |

| Остаток на счете | 1,28 | 1,28 | 0,00 | |

| Итого | 1352,28 | 1352,28 | 0,00 | |

| Брокерский счет Тинькофф Инвестиции | ||||

| Полиметалл (POLY) | 560 | 620,53 | 60,53 | 10,81 |

| Селигдар (SELG) | 319,05 | 335,17 | 16,12 | 5,05 |

| Сбербанк пр. (SBER_p) | 240 | 240 | 0,00 | |

| Росссети пр. (RSTI_p) | 208 | 208 | 0,00 | |

| Пермэнергосбыт (PMSBp) | 173 | 173 | 0,00 | |

| Мосбиржа (MOEX) | 292,27 | 292,27 | 0,00 | |

| Сургутнефтегаз прив. | 97,81 | 97,81 | 0,00 | |

| Аэрофлот (AFLT) | 289,92 | 289,92 | 0,00 | |

| Алроса (ALRS) | 249,6 | 249,6 | 0,00 | |

| М.Видео (MVID) | 326,97 | 341,87 | 14,9 | 4,56 |

| Остаток на счете | 37,27 | 37,27 | 0,00 | |

| Итого | 2793,89 | 2885,44 | 91,55 | 3,28 |

| Stock RoboForex (CFD-контракты) | ||||

| Facebook (FB) | 400 | 400 | 0,00 | |

| Microsoft (MSFT) | 500 | 500 | 0,00 | |

| Celgene (CELG) | 200 | 200 | 0,00 | |

| VOLKSWAGEN AG (VOW) | 603 | 603 | 0,00 | |

| Tesla Inc (TSLA) | 580 | 580 | 0,00 | |

| Intel Corporation (INTC) | 619,79 | 619,79 | 0,00 | |

| Abbott Laboratories (ABT) | 455,3 | 455,3 | 0,00 | |

| American Airlines (AAL) | 281 | 281 | 0,00 | |

| Delta Air Lines (DAL) | 209,2 | 209,2 | 0,00 | |

| Alaska Airlines (ALK) | 272,4 | 272,4 | 0,00 | |

| Southwest Airlines (LUV) | 253,8 | 253,8 | 0,00 | |

| Allegiant Air (ALGT) | 322,2 | 322,2 | 0,00 | |

| Kirkland Lake Gold | 389 | 409 | 20 | 5,14 |

| Baidu sell | 940,78 | 1048,3 | 107,52 | 11,43 |

| JD.com sell | 559 | 614,3 | 55,3 | 9,89 |

| MOMO sell | 232,2 | 266,5 | 34,3 | 14,77 |

| Остаток на счете | 454,42 | 454,42 | 0,00 | |

| Итого | 7272,09 | 7489,21 | 217,12 | 2,99 |

| CFD на акции через FxPro (MT4) | ||||

| Ford | 211 | 211 | ||

| TripAdvisor | 231,35 | 231,35 | ||

| Cisco | 324 | 362,96 | 38,96 | 12,02 |

| Well Fargo buy | 254,2 | 254,2 | 0,00 | |

| GenElec | 120,6 | 120,6 | 0,00 | |

| 273,3 | 273,3 | 0,00 | ||

| Bank of America | 205,8 | 205,8 | 0,00 | |

| Comcast | 345,6 | 345,6 | 0,00 | |

| Kraft Heinz | 283,3 | 306,8 | 23,5 | 8,30 |

| Остаток на счете | 1584,65 | 1584,65 | ||

| Итого | 3833,8 | 3896,26 | 62,46 | 1,63 |

| Вложения в недвижимость | ||||

| Сдача в аренду | 5300 | 60 | 1,13 | |

| Нераспр. прибыль | 6737,01 | |||

| Итого | 52193,62 | 53019,79 | 826,17 | 1,58 |

В прошлых отчетах я уже рассказывал, что иностранные акции покупаю только через зарубежных брокеров. На этой неделе я в очередной раз убедился в правильности данной стратегии. Сразу несколько знакомых инвесторов прислали скрины, где не смогли выставить ордера на продажу иностранных акций у брокера Тинькофф Инвестиции ни по рыночной, ни по лимитной цене. Техническая поддержка у брокера оказалась даже хуже, чем у Финам (хотя до этого я честно думал “Хуже быть не может”). Вместо того, что исправлять ошибки они делали вид, что все нормально и подчищали сообщения об ошибке в Пульсе. На этой неделе я опубликую обзор Тинькофф Инвестиции с приложением скринов.

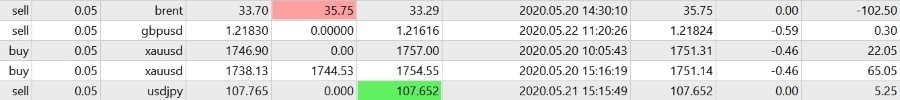

Акции китайских компаний я покупаю через брокера Roboforex в платформе rTrader. Еще в начале недели на фоне негативного фона в отношениях США и Китая и открыл сделки на Sell по macd. Продал:

- Baidu на 940,78$ от уровня 117,41$, когда цена вышла за пределы SMA 200,

- JD.com оказалась одной из самых перекупленных после кризиса,

- у MOMO на таймфрейме D1 появилась фигура “падающая звезда“.

После выхода вышеописанной новости о принятии в США законопроекта относительно китайских компаний, торгующихся на американских биржах, акции устремились вниз. В результате закрыл сделки в плюс 217,12$. По MOMO вышел из сделки рано, цена акции пробила даже мартовский минимум, поэтому по ней открылся на buy в пятницу.

Вкратце по остальному отчету:

- По интернет-магазину появилась активность, но часть поставщиков в целях экономии сняли 2 доставки в неделю, а половина запросов ждать 2-3 дня не хотят. Поэтому опять вяло, всего 119$.

- По сайтам посещаемость упала на 10-15%. В основном это связано со снятием карантина и хорошей погодой. Поэтому доход просел до 124$.

- Самостоятельная торговля на этой неделе не удалась. Открылся в понедельник, ориентируясь на фундаментальные данные и предстоящую экспирацию контрактов на нефть. В результате почти всю неделю просидел в минусах – нефть выбило по Stop loss в минус 102,5$. Ситуацию немного выправило золото. Но по итогу минус 9,85$ или 0,20% за неделю.

- А вот Памм счета Amarkets показали достойный результат – все управляющие показали профит, а общий результат составил +62,37$ или 3,57%. Собираюсь немного перераспределить денежные средства между трейдерами.

- Ramm счета от Roboforexпоказали еще больший профит +99,52$ или 6,73% от вложенных средств за неделю. Складывается ощущение, что слил только я

- Чтобы выправить ситуацию и удержать доходность продал акции золотодобывающих компаний России в Тинькофф инвестиции с доходом в 76,65$.

На освободившиеся средства докупил Аэрофлот, Алроса и М.Видео. В первых 2-х виду потенциал роста в ближайшем будущем – в июне должны запустить 59% самолетов Аэрофлота, Алроса выстрелит, как только появятся новости об открытии биржи алмазов. М.Видео находится на самом дне, но по фундаментальным данным и отчетности у компании все в порядке. Но т.к. компанию изучил поверхностно, но зафиксировал прибыль в 14,9$ (4,56%) в конце недели.

- по торговле CFD на акции через FxPro закрыл сделки по Cisco в +38,96$ и по Kraft Heinz в плюс 23,5$. Итого 62,46% или +1,63% к вложенным средствам. Новых сделок не открывал.

Итоговый результат за неделю 826,17$ или 1,58% с учетом слабых результатов по бизнесу и просадки по самостоятельной торговле на форексе. Основной доход получился с акций и пассивного инвестирования в форекс.

В заключение, акции китайских компаний безусловно обладают высоки потенциалом роста, но при анализе и выборе акций стоит учитывать также риски, которые иногда превышают потенциальную доходность.

Китай в инвестиционном портфеле. Индексные фонды КНР

ВВП Китая

Китай уже несколько десятилетий заявляет о себе, как о претенденте на экономическое господство в мире. И последние годы это уже не голословные лозунги. Китай действительно стал экономикой №1. Во всяком случае, если измерять масштабы экономики через ВВП (по паритету покупательной способности, ППС).

Страна

ВВП (млрд. долл. США), 2019 г.

Доля мировой экономики

Источник: Международный валютный фонд (МВФ)

Дополнительный плюс в макроэкономических показателях Китая – это высокие темпы роста ВВП. Последние несколько лет ВВП Китая растет со скоростью примерно 6% в год, что является очень высоким показателем для экономики такого размера.

Другие показатели экономики

Давайте бегло посмотрим на другие важные показатели экономики.

Долговая нагрузка

Вероятно, это одна из самых негативных сторон китайской экономики. Госдолг составляет 51% от ВВП, что немало, но не является заоблачным значением (в США выше 100%). Достоверные цифры долговой нагрузки корпоративного сектора трудно найти. По некоторым оценкам в 2019 году долг китайский компаний составлял более 150% (!) от ВВП. Это уже тревожный знак, особенно для инвестора. Ведь инвестируя в индексы китайских акций, мы приобретаем в ценные бумаги публичных компаний, которые и являются основными держателями долга.

Для сравнения долг / ВВП в корпоративном секторе (данные начала 2020 года):

- Россия – 29%

- США – 48%

Инфляция

Инфляция довольно успешно контролируется китайским ЦБ последние 10 лет. Среднегодовая инфляция за этот промежуток времени равна 2%. Это довольно комфортный для китайцев уровень, который позволяет ЦБ держать низкие процентные ставки и снижать негативные эффекты на экономику от высокой долговой нагрузки.

Валюта

Китайский юань с 2016 года входит в корзину валют МВФ. При этом юань сразу после включения в корзину опередил фунт стерлингов и йену по весу. Сегодня это одна из наиболее конвертируемых и востребованных валют в мире, хотя до доллара юаню еще далеко.

ЦБ Китая декларирует свободное (рыночное) формирование курса юаня. Но у ряда стран (прежде всего у США) регулярно в этом появляются сомнения, и они обвиняют Китай в ведении валютных войн. Учитывая экспортную ориентацию экономики Китая, поверить в это не слишком сложно. Особенно четко признаки регулирования курса просматриваются в период до вхождения юаня в корзину МВФ (до 2016 года). Для этого достаточно взглянуть на график курса юаня по отношению к доллару США.

Если ЦБ Китая действительно вмешивается в рыночные механизмы регулирования курса, то это очевидно, жирный «минус» для инвестиционной привлекательности китайских активов.

Производительность труда

Во многом «Китайское чудо» объясняется огромным числом трудоспособного населения, низкой стоимостью труда (хотя сейчас это уже не совсем так), а главное — постепенным ростом производительности труда. Если верить данным ОЭСР, процесс улучшения производительности еще далеко не закончен. Она все еще остается на крайне низком уровне, а значит и дальше будет постепенно увеличиваться, если какие-то внешние факторы не помешают этому процессу.

Цены на нефть

Китай является одним из крупнейших импортеров и потребителей нефти и нефтепродуктов. В условиях внешней обстановки с низкими ценами на сырье Китай, очевидно, входит в число стран, для которых складывается благоприятная ситуация.

Ценовые показатели

Хорошая новость (если это конечно новость) для инвесторов. Китай сегодня находится среди стран с наиболее недооцененными активами.

В рейтинге StarCapital Китай занимает одно из первых мест по дешевизне рынков (2е место после Южной Кореи).

Циклический PE10 Шиллера (CAPE) равен 17,5.

Для сравнения: CAPE США – 30,6 (самый дорогой рынок по этому показателю)

P/E Китайских рынков равен 12,9.

Для сравнения: P/E США – 29,3

Вес китайских публично торгуемых компаний в мировой капитализации — 3,6% и стабильно растет (США: 47,7%).

Индексные фонды Китая

В Китае, как и на других рынках, наблюдается настоящий бум развития биржевых фондов (ETF). В 2019 году в Китае в общей сложности существовало 374 различных ETF на трех биржевых площадках:

- Гонконгская биржа (Hong Kong Exchange)

- Шанхайская биржа (Shanghai Stock Exchange)

- Шэньчжэньская фондовая биржа (Shenzhen Stock Exchange)

Это, конечно, сильно меньше, чем в ЕС (более 5700 ETF) и США (более 1900 ETF), но количество ETF в Китае быстро увеличивается.

В этом обзоре мы будем рассматривать только фонды, которые можно купить на NYSE, NASDAQ или на Мосбирже (один такой фонд есть) ввиду их доступности и простоты анализа.

Сколько-нибудь крупных и популярных ETF на китайские облигации нет. Поэтому остановимся на фондах акций.

ETF на акции китайских компаний

В таблицу биржевых фондов мы включили наиболее популярные в мире биржевые фонды (ETF) акций китайских компаний, а также фонд FXCN управляющей компании FinEx, доступный на Московской бирже.

Тикер

Название

Капитализация, USD

Комиссии УК (TER)

iShares MSCI China ETF

iShares China Large-Cap ETF

SPDR S&P China ETF

iShares MSCI China A ETF

Invesco Golden Dragon China ETF

iShares MSCI China Small-Cap ETF

FinEx China UCITS ETF

Примечание: в таблицу не вошли отраслевые фонды и фонды с активным управлением

Самый большой выбор ETF китайских акций — у BlackRock (iShares).

Нетрудно заметить, что FXCN уступает другим фондам по капитализации, имеет самые высокие комиссии. Но у FXCN есть важное преимущество. Российским инвесторам при покупке FXCN доступны налоговые льготы при длительном владении (более 3 лет) или при покупке через ИИС.

CNYA имеет слишком короткую историю (3 с небольшим года). Поэтому его показатели мы рассматривать не будем. FXCN не представлен по той же причине. Но по показателям он идентичен GXC и MCHI (с точностью до размера комиссий).

По изображению накопленного дохода хорошо видно, что лидером на длинном сроке (9 лет) стал фонд Invesco Golden Dragon China ETF (PGJ). Он же являлся лидером на многих других промежутках времени. Аутсайдером является ECNS – фонд компаний малой капитализации.

Характеристика

Период

iShares MSCI China Small-Cap ETF

iShares Trust — iShares China Large-Cap ETF

SPDR S&P China ETF

iShares MSCI China ETF

Invesco Golden Dragon China ETF

Инфляция (США)

Дата максимальной просадки

Особенностью PGJ является индекс, который состоит только из акций китайских компаний, прошедших листинг на американском фондовом рынке. На наш взгляд, это основная причина более успешных показателей PGJ. Листинг в США проходят только наиболее конкурентоспособные предприятия. Кроме того, китайские компании известны в мире своей склонностью к манипуляциям в финансовой отчетности. Регулирование финансовой отчетности в США гораздо строже чем в Китае. Поэтому компании, прошедшие листинг на NYSE или NASDAQ, ведут себя более устойчиво. Особенности национальной финансовой отчетности, возможно, так же объясняют слабые результаты ECNS, состоящего из акций малых компаний. Если крупные компании в Китае часто подделывают цифры, то что говорить о малом бизнесе? С другой стороны, слабые результаты могут объясняться и склонностью китайского рынка к монополизации. В любом случае ECNS – пока явно не лучший кандидат для портфеля.

Корреляция китайских фондов

Корреляция рассчитана для исторических данных на промежутке в 13 лет (с 2007 года).

FXI, MCHI, GXC и FXCN скоррелированы между собой более чем на 90% и понятно почему. Индексы довольно схожи между собой. У ECNX и PGJ корреляция ниже, но тоже не слишком интересная – около 80%. Поэтому указанные активы не фигурируют в корреляционной матрице для экономии места. Информация по корреляции представлена по наиболее популярным видам фондов США и РФ, которые используются в инвестиционных портфелях:

- Акции китайских компаний ( FXI )

- Акции компаний США ( SPY)

- Облигации США ( BND)

- Акции российских компаний ( MCFTR)

- Российские облигации ( RGBITR)

- Золото ( GLD)

Нетрудно заметить, что китайские акции показывают довольно низкую корреляцию со всеми другими рассмотренными активами. Наиболее низкой является корреляция с облигациями США – 0,12.

Выводы

Риски инвестиций в китайские акции выглядят довольно высокими. Неприятности могут быть связаны со слишком высокой долговой нагрузкой бизнеса и теоретически возможным занижением курса юаня. Политика тоже дает о себе знать. Скажем, фонд PGJ может стать заложником ситуации с противостоянием США и Китая. В случае обострения китайско-американских отношений пострадают в первую очередь китайские компании, которые ведут бизнес в США. Первые подобные случаи уже известны и у всех на слуху: Huawei и TikTok, но акции Huawei котируются только в Китае, а TikTok вообще не является публичной компанией.

Несмотря на все упомянутые риски, на наш взгляд, доля китайских ценных бумаг в инвестиционном портфеле все-таки уместна. Американский бизнес тоже страдает от торговых войн, и победителя в этом противостоянии угадать невозможно. Поэтому, как обычно, главным методом работы с риском выступает диверсификация. Другими словами, не инвестировать в Китай — это тоже риск.

В пользу китайских акций говорит общая недооцененность китайского рынка и хорошие показатели китайских ETF как по доходности, так и по корреляции.

Примечание: Информация в статье не является инвестиционной рекомендацией.

Индекс китайского фондового рынка Shanghai Composite: онлайн котировки и аналитика

Приветствую! Заметили, что с лета прошлого года мировые финансовые рынки несколько лихорадит? И мало кто помнит о том, что все началось с Китая…

Сегодня «герой» моего поста – индекс китайского фондового рынка под названием Shanghai Composite. Что с ним происходит сейчас, и каковы перспективы индекса на ближайшее будущее?

Краткая история индекса

По возрасту азиатский рынок – совсем молодой, если сравнивать его с европейским и американским. Он начал активно формироваться только после Второй Мировой войны. До этого момента Китай и Япония находились практически в полной изоляции от запада.

Сегодня в Китае действует около пятнадцати фондовых бирж. Центрами рынка ценных бумаг считается Гонконг и Шанхай. Поэтому состояние китайского фондового рынка принято оценивать по двум основным индексам: Hang Seng (Гонконгская фондовая биржа) и Shanghai Composite (Шанхайская фондовая биржа). На скриншоте ниже я приведу график с историей:

А вот как торгуются оба индекса сегодня, в режиме онлайн:

Рассмотрим один из индексов более детально – тот, который называют индикатором китайской экономики.

Shanghai Composite (SSEC)

Расчет шанхайского индекса ведется с 1990 года (базовое значение было принято на уровне 100 пунктов). В расчете Shanghai Composite принимают участие все акции из котировальных листов А и В Шанхайской фондовой биржи. К акциям списка «В» имеют доступ все зарубежные и отечественные трейдеры. К списку «А» — только квалифицированные иностранные инвесторы, которые авторизованы на бирже.

Интересно, что Шанхайская фондовая биржа — это некоммерческая организация и находится под управлением Комиссии по ценным бумагам КНР.

Индекс SSE Composite (это сокращенное название Shanghai Composite) называют основным индикатором китайского фондового рынка. Он рассчитывается на основе ежедневных цен акций, которые входят в его состав.

Индекс охватывает сразу несколько секторов: производство, энергетика, финансы, сырье, продовольственные товары, телекоммуникации и здравоохранение. Наибольший вес в индексе (и по количеству, и по капитализации) имеют крупные банки.

На онлайн-графике ниже приведен индекс Шанхай Композит:

Какие компании попадают в индекс SSE Composite?

К юридическим лицам, претендующим на участие в индексе, предъявляются достаточно жесткие требования.

- Во-первых, акции эмитентов должны быть выпущены только после одобрения Департаментом по управлению ценными бумагами Госсовета КНР.

- Во-вторых, уставной капитал компании должен составлять не менее $4,5 млн., а количество акционеров превышать 1 тысячу человек.

- В-третьих, компания должна работать на рынке не менее трех лет. Причем, в течение трех лет она не может заниматься противоправной деятельностью.

Сегодня в состав индекса входят акции авиакомпании Air China, банков (Bank of China, Bank of Communications, Hua Xia Bank), предприятий металлургии (Aluminum Corporation of China и Baosteel), онлайн сферы (CHINA UNICOM и Beijing Gehua CATV Network), нефтяной промышленности (SINOPEC Shanghai Petrochemical Company), транспортных и железнодорожных компаний (China Merchants Energy Shipping и Jiangxi Ganyue Expressway), энергетических и других.

«Голубые фишки» Китая формируют индекс SSE 50 (акции пятидесяти крупнейших компаний).

Что происходит с индексом Shanghai Composite?

В последние годы экономика Китая замедляется из-за перехода страны от производства и инвестиций к услугам и потреблению. На основном китайском индексе (и не только на нем) эта «перестройка» отражается катастрофически. Основная причина обвала рынка ценных бумаг Китая: перегретая экономика КНР. В какой-то момент рост инвестиций в акции превысил темпы экономического роста и прибылей компаний. С ноября 2014 года по июль 2015-го индекс Shanghai Composite вырос почти в два раза (с 2507 до 5046 пунктов).

Максимум был зафиксирован 6 июля прошлого года – 5166,35 пунктов. 8 июля индекс рухнул на 6,4%, что вызвало на рынке настоящую панику. На следующий день сразу 500 крупных компаний приостановили торги ценными бумагами из-за высокого риска банкротства. 18 июля индекс Shanghai Composite упал еще 6,15%. В конце августа после месячной стабилизации, обвал китайского фондового рынка возобновился. Это вызвало цепную реакцию – график биржевых индексов по всему миру нырнул вниз на 6-8%.

22 августа 2015-го Shanghai Composite достиг 3509,98 пункта. А к концу лета и вовсе опустился ниже 3000 пунктов (впервые с начала кризиса). Акции, обращающиеся на китайском фондовом рынке, потеряли $5 трлн. капитализации — абсолютный рекорд с 1992 года.

В ситуацию вмешался Комитет Госсовета Китая по контролю и управлению госимуществом и запретил продавать на бирже акции госкомпаний. Народный банк Китая начал снижать курс юаня по отношению к доллару и прекратил финансовые вливания на поддержку биржи из-за их неэффективности.

Обвал китайского фондового рынка продолжился и в 2016-м году. С начала года индекс Shanghai Composite потерял 23%. 29 февраля значение индекса составило 2 688 пункта. В марте международное рейтинговое агентство Moody’s понизило прогноз по кредитному рейтингу Китая со «стабильного» до «негативного». То же самое сделало и агентство Standard & Poor’s.

Чтобы исправить ситуацию, правительство Китая обещает ускорить реформу регулирования финансовой сферы КНР. Все ждут новых положений, которые могут быть обнародованы уже летом этого года.

В завершение ко всему вышесказанному «пессимизму» могу лишь добавить, что инвестиции в китайскую экономику для меня по-прежнему актуальны и перспективны. В долгосроке она по прежнему обещает прибыль, чего нельзя сказать, к примеру о японском фондовом рынке. Кстати, об этом экономическом феномене (NIKKEI) я хочу рассказать вам в следующий раз!

А каковы Ваши прогнозы по индексу Shanghai Composite? Как быстро он сможет отыграть свое падение? И стоит ли ожидать его роста в ближайшей перспективе? Подписывайтесь на обновления и не забывайте делиться ссылками на самые интересные посты с друзьями!

http://livetouring.org/akcii-kitajskih-kompanij/

http://rostsber.ru/publish/stocks/china.html

http://capitalgains.ru/investitsii/indeks-kitajskogo-fondovogo-rynka.html