Акции Полюса: открываем шорты, закрываем лонги

Акции Полюса дают сигнал на продажу. Стоит рассмотреть спекулятивные шорты и закрывать покупки, фиксируя прибыль.

Акции Полюса, которая является крупнейшей в России золотодобывающей компанией, с начала года подорожали в 2,5 раза, следуя за котировками золота. Однако, в то время, как эксперты прогнозируют дальнейший рост цены на драгоценный металл, в акциях Полюса, по информации ТАСС, состоялись инсайдерские продажи.

Значит ли это, что покупки акций Полюс следует, как минимум, придержать, а как максимум – спекулятивно их продать? На вопрос журнала Фортрейдер ответил Николай Дудченко, независимый финансовый аналитик.

Я же говорил…

– Не очень люблю давать комментарии из серии «я же говорил», но иногда действительно бывает приятно оказаться правым. В апреле текущего года мы обсуждали акции ПАО «Полюс» и ПАО «Полиметалл». И та и другая компания показывали хорошие темпы роста капитализации на фоне растущего спроса на драгоценные металлы. Цель по акциям Полюса я обозначил в районе 16200,00 руб. В итоге акции не только достигли данной цели, но даже сумели преодолеть отметку 18000,00 руб., после чего начался откат.

Традиционно я стараюсь смотреть ситуацию с двух точек зрения: спекулятивной и инвестиционной. Сразу скажу, что спекулятивно я придерживаюсь мнения – шорт. Почему? Об этом читайте ниже, в разделе техническая картина. А вот что касается инвестиционной, то давайте попробуем взглянуть на финансовые показатели компании и постараться ответить на вопрос – как же сильно недооценен/переоценен бизнес? А еще проще – стоит ли покупать акции на долгосрочную перспективу?

Итак, если мы захотим купить весь бизнес компании целиком, то нам нужно будет за него выложить примерно 2,33 триллиона рублей (капитализация). При этом все активы компании за 2019 год составили порядка 515,5 миллиардов рублей. Т.е. рыночная капитализация превышает стоимость активов в 4,5 раза. Вроде пока получается достаточно дорогостоящее приобретение.

Из 515,5 миллиардов активов 403 миллиарда – это долги. Т.e. уровень «закредитованности» (коэффициент задолженности) равен 78,2% и для Полюса это еще, кстати, не самая плохая ситуация. Аналогичный коэффициент за 2017-2018 гг. был выше 90%. Но здесь важно понимать, что снижение коэффициента в последний год обусловлено дополнительной эмиссией акций, что позволило нарастить собственный капитал компании и, как следствие, общую стоимость активов.

А как обстоят дела компании с выручкой? За 2019 г. компания увеличила выручку почти на 40% по сравнению с предыдущим периодом. И это несмотря на то, что ее основную часть компания получает в иностранной валюте, а рубль в 2019 г. чувствовал себя неплохо по отношению и к доллару, и к евро. И все-таки, данный рост я бы скорее рассматривал как единичный случай и не стал бы пока излишне радоваться, несмотря на то, что 2020 г. скорее всего также окажется успешным для компании.

Рынок переоценивает компанию

Теперь вновь вернемся к цене. Ключевые коэффициенты существенно завышены по отношению к отрасли. P/E составляет 40,25 (в отрасли 13,36); P/B (особенно актуальный здесь коэффициент) равен 27,91 (в индустрии 5,3). Из этого можно сделать вывод, что фундаментально рынок скорее все-таки переоценивает компанию.

В предыдущем обзоре я говорил о том, что прекращение покупок золота российским Центральным банком может положительно сказаться на операционных расходах, что можно рассматривать как положительный фактор для долгосрочной стратегии инвестирования, однако при покупке «в долгую» я бы все же «подбирал» акции по более приемлемым ценам, т.е. просто бы не торопился с открытием лонгов.

Стоп-фактором покупки на длительную перспективу прямо сейчас является еще и сложившаяся конъюнктура рынка. Коронакризис сыграл на руку капитализации компании. Тут и рост цен на золото и девальвация национальной валюты. Т.е., повторюсь, отчетность за 2020 г. должна получиться неплохой. Но кризис рано или поздно закончится, золото может развернуться, равно как и российский рубль. А в этом случае таких темпов роста выручки компании мы можем уже и не увидеть. Несложно предсказать что в этом случае произойдет с капитализацией.

Техническая картина акций Полюса

Акции Полюс золото сейчас

Акции Полюса ушли в существенный отрыв от своей 200 скользящей средней. На дневном графике наблюдаются все признаки разворота. Это и формирование соответствующих разворотных свечных формаций и пробой локальной трендовой линии, и разворотные сигналы от трендовых индикаторов. Думаю, что стоит ждать коррекции.

Первой поддержкой пока выступает уровень 16690 (23,6% коррекции по Фибоначчи), следующий уровень поддержки – 15400,00 руб. (кстати, примерно там находится незакрытый гэп наверх от 27.07). Думаю, что высока вероятность движения вниз, что делает возможным открытие спекулятивных коротких позиций. В случае наличие лонгов по акциям, я думаю, что сейчас может быть самое время зафиксировать прибыль.

Акции золотодобывающих компаний

Период нестабильности на фондовых рынках подталкивает инвесторов к поиску защитных активов. Одним из таких активов является золото, поэтому в 2020 году инвестирование в акции золотодобывающих компаний будет пользоваться устойчивым спросом. Давайте рассмотрим ТОП российских и зарубежных компаний в области добычи золота, чтобы определиться, куда стоит вкладывать деньги.

- Дивидендные акции золота

- Ценные бумаги золотодобывающих компаний США

- Мировые компании по добыче золота

- Акции золотодобывающих компаний России

- Как купить акции золотодобывающих компаний

Дивидендные акции золота

Акции золотодобывающих компаний США

1. Royal Gold (RGLD) не является традиционной золотодобывающей компанией. Эта компания генерирует доход в основном за счет лицензионных платежей и соглашений с компаниями, которые добывают драгоценный металл. Такая бизнес-модель выгодна для Royal gold, позволяя переводить более 50% прибыли в свободный денежный поток.

С начала кризиса в марте 2020г. акции компании выросли на 121%.

Компания стабильно выплачивает дивиденды 4 раза в год в течение последних 19 лет, не снижая их даже в период резких колебаний на товарных рынках. Дивидендная доходность составляет 1,23%. Очередные дивиденды были выплачены в апреле в размере 0,28$ на акцию.

За последние 10 лет средний темп роста выручки компании составил 25%, а операционный денежный поток увеличился в среднем на 27%.

По итогам 1 квартала 2020г.:

- Выручка компании увеличилась на 24,3% до 136,4 млн. $,

- Скорректированная чистая прибыль выросла на 2,4%.

Компания с рыночной капитализацией 8,7 миллиарда долларов США представляет особый интерес для консервативных инвесторов. Однако, чтобы выгодно купить акции данной компании аналитики советуют дождаться возвращения цены к уровням 120-125$.

2. Newmont Mining Corporation (NEM)

Newmont Mining Corporation – одна из ведущих мировых золотодобывающих компаний. Запасы золота оцениваются в 73 миллиона унций. Большая часть прибыли формируется от продажи аффинированного золота, однако компания также продает так называемые Доре.

Рост акций после падения на фоне кризиса составил 104%.

По результатам работы за 1-ый квартал 2020г. чистая прибыль компании увеличилась в несколько раз до 724 млн долл. США. В основном это связано с продажей активов KCGM, Continental Gold и Red Lake, наращиваем добычи и ростом цен на золото. В связи с этим руководство приняло решение об увеличении дивидендов на 79% с 0,14$ до 0,25$ за квартал 2020г. Реестр акционеров закроется 04.06.2020г., выплаты будут перечислены 18.06.2020г.

Добыча золота увеличилась на 20% до 1,5 млн унций за квартал. В большей степени это связано с запуском нового производства приобретенного ранее Goldcorp. Однако приобретение данного актива поспособствовало существенному росту (на 46%) капитальных затрат.

С началом кризиса Newmont приняла значительные предупреждающие меры, препятствующие распространению вируса, а также запаслась ликвидными средствами в размере около 6,6 млрд.$.

Согласно последним прогнозам B.Riley FBR акции Newmont Mining Corporation в скором времени покажут рост до 97$. Однако так думают не все, аналитики RBC Capital прогнозируют снижение до 57$. По данным технического анализа удачно можно считать покупку не выше 62$ за акцию.

Мировые компании по добыче золота

3. Акции Kirkland Lake Gold (KL)

Kirkland Lake Gold (KL) была основана в 2016 году путем объединения трех небольших золотых компаний: Kirkland Lake Gold, St Andrew Goldfields и Newmarket Gold. Компания, в состав которой входят миллиардер и всемирно известный инвестор в сырьевые товары Эрик Спротт, имеет несколько очень прибыльных проектов по добыче золота в Канаде и Австралии.

Увеличившийся спрос на акции золотодобывающих компаний привел с росту стоимости акций Kirkland Lake Gold на 133% буквально за 1,5 мес.

Продажи золота по итогам 1 квартала 2020г. составили 344 586 унций, что на 48% выше, чем 232 929 унций в 1 квартале 2019 года и 278 438 унций в 4 квартале 2019 года. Это повлияло на рост остальных ключевых показателей деятельности компании:

- Выручка увеличилась на 82% до 554,7 млн.$ в сравнении с 304,9 млн.$ в 1 квартале 2019г.,

- Чистая прибыль выросла на 84% по сравнению с 1 кв.2019г. и составила 202,9 миллиона долларов (0,79 доллара на акцию).

Благодаря этому положительным результатам, квартальные дивиденды были увеличены вдвое до 0,125$. Кроме того, в 1 квартале 2020г. компания провела buy back акций на сумму 329,8 млн.$.

По прогнозам экспертов цена акций Kirkland Lake Gold имеет тенденцию к росту по сравнению с акциями других золотодобытчиков. Однако для долгосрочных инвестиций аналитики советуют дождаться отката цены до 35-38$.

Agnico Eagle Mines (AEM)

4. Agnico Eagle Mines (AEM) – компания, базирующаяся в Торонто, Канада. Название Агнико относится к 1957 году и является сокращением обозначений элементов для серебра (Ag), никеля (Ni) и кобальта (Co). Сегодня Agnico Eagle является производителем золота с восемью шахтами в Канаде, Финляндии и Мексике. В этих странах, а также в Соединенных Штатах и Швеции исследуются и разрабатываются другие золотые проекты.

С начала пандемии акции Agnico Eagle Mines выросли на 111%.

Это привело к снижению запланированных показателей. Но даже в таких условиях добыча золота увеличилась с 398 тысяч унций в 1 кв. 2019г. до 411 тыч унций в 1 кв. 2020г., т.е. на 3,2%. Однако по итогам первых 3-х мес. 2020г. компанией был получен убыток в 21,6 млн.$, что соответствует чистому убытку на акции -0,09$. Руководство Agnico Eagle Mines прокомментировало это следующим образом.

Публикация негативного отчета на графике отразилась падением цен на акции AEM на 6%.

По прогнозам экспертов при рыночной капитализации около 15,5 млрд. долларов США и цене акций в 56-62 доллара США Агнико Игл может быть выгодной среднесрочной и долгосрочной инвестицией.

Акции золотодобывающих компаний России

Золотодобывающая компания Полюс акции

5. ПАО Полюс (PLZL)- лидер по добыче золота на территории России и 3-ий в мире. Основным преимуществом Полюса является низкая себестоимость производства и существенное снижение капитальных затрат. C начала кризиса акции компании выросли в цене более чем на 70%, обновив исторические максимумы.

В основном это связано с бегством инвесторов в защитные инструменты, т.к. особо выдающихся результатов по итогам работы за 4 кв.2019-1 кв. 2020г. компания не показала.

По итогам 1-ого квартала 2020г.:

- объем добычи снизился на 26% по сравнению с 4 кв. 2019г. В большей степени это связано с сезонностью и снижением содержания золота в руде на отдельных месторождениях.

- выручка компании просела на 33% до 681 млн.$ по сравнению с завершающим кварталом 2019г. несмотря на увеличение цены реализации на 7%.

Из положительных моментов стоит отметить:

- снижение чистого долга на 5,9% до $3 060 млн.,

- незначительное увеличение коэффициента извлечения на 0,4%,

- досрочное погашение обязательств по облигациям, выпущенных с погашением в 2021г.

- продолжаются работы по предварительной оценки запасов в месторождении Сухой Лог с просчетом капитальных затрат.

По фундаментальному анализу, ориентируясь на Р/Е можно сделать вывод, что на данный момент акции компании Полюс переоценены по сравнению с российскими и иностранными конкурентами. Основной движущей силой является рост цен на золото.

Аналитики придерживаются оценки “держать” для акции Полюса. В настоящей момент ценные бумаги компании интересны для краткосрочных спекуляций на покупку после коррекции. Для долгосрочного инвестирования лучше рассмотреть менее перекупленные компании в данном секторе, либо дождаться стабилизации цен.

Акции Полиметалл прогноз

6. Холдинговая компания Полиметалл (POLY) занимает 2-ое в России место по добыче золота и входит в 5-ку мировых лидеров по добыче серебра.

После мартовского падения акции POLY отрасли на 50%.

По данным отчетности за 1 кв. 2020г.:

- Производство составило 391 тыс. унций в золотом эквиваленте, что на 5% выше по сравнению с аналогичным периодом 2019г.

- Выручка на фоне роста цен на золото выросла на 9% до 494 млн.$ при снижении объема продаж на 7% (за счет приостановки поставок в Китай).

- В связи с сезонной закупкой материалов и комплектующих чистый долг компании вырос до 1,66 млрд.$.

Также руководство заявило, что не будет изменять размер запланированных дивидендов, т.е. держатели акций на день отсечки 29.05.2020г. получат 0,42$ за каждую ценную бумагу.

Это означает, что долговая нагрузка в настоящий момент не увеличится, а потенциал роста с увеличением мощности вырастет. Таким образом акции Полиметалла выглядят достаточно привлекательными для долгосрочных инвесторов благодаря устойчивой дивидендной политике и потенциалу увеличения добычи.

По фундаментальному анализу не все гладко. Р/Е компании также свидетельствует о перекупленности, а увеличившийся уровень долговой нагрузки вряд ли придется по вкусу крупным инвесторам. По прогнозам экспертов цена в течение 1-1,5 мес. спустится в диапазон 1030-1150 руб.

Акции Селигдар прогноз

7. Селигдар (SELG) – 3-ая по объему добычи золотодобывающая компания России, акции которой торгуются на фондовом рынке. Многие инвесторы вспомнили о компании только с началом кризиса. Это позволило акциями Селиграда стать лидером роста по итогам апреля 2020г.

По мнению экспертов, бурный рост обусловлен сильной недооцененностью компании по мультипликаторам:

- EV/EBITDA на 27,8%,

- P/E на 57,3%.

Бухгалтерская отчетность ПАО “Селиград” за 1 кв. 2020г. продемонстрировала хорошие результаты:

- рост производства золота составил 26%,

- выручка от реализации золота составила 3,5 млрд. руб., т.е. увеличилась на 76% в сравнении с 1 кв. 2019г.

Руководство компании заявило о планах по дополнительному наращиванию добычи до 322 тысяч унций к 2024г. С учетом текущего курса это увеличит прибыль в 3-4 раза.

По прогнозам аналитиков акции Селигдар обладают высоким потенциалом роста в среднесрочной и долгосрочной перспективе до 35-45 руб. Для спекуляций лучше торговать на Buy при откате цены до 21-22 руб.

Как купить акции золотодобывающих компаний

Рассмотрим, как выгодно купить акции золотодобывающих компаний на примере еженедельного отчета.

| Инструмент | Начало недели | Конец недели | Прибыль/убыток в $ | Доходность в % |

| Вложения в собственный бизнес | ||||

| Интернет-магазин | 9200 | 82 | 0,89 | |

| Интернет проекты (сайты) | 4000 | 135 | 3,38 | |

| Итого | 13200 | 217 | 1,64 | |

| Самостоятельная торговля на форекс | ||||

| Счет в FxPro | 375,15 | 375,15 | 0,00 | |

| Счет в Roboforex | 861 | 861 | 0,00 | |

| Счет в Amarkets | 3520,76 | 3745,22 | 224,46 | 6,38 |

| Итого | 4756,91 | 4981,37 | 224,46 | 4,72 |

| Памм счета Amarkets | ||||

| Easy Money1 | 489,09 | 506,86 | 17,77 | 3,63 |

| fintechnology15 | 213,35 | 211,18 | -2,17 | -1,02 |

| Fast Money | 263,94 | 289,20 | 25,26 | 9,57 |

| Corporal | 415,58 | 416,92 | 1,34 | 0,32 |

| Turboscalper | 316,75 | 320,93 | 4,18 | 1,32 |

| Итого | 1698,71 | 1745,09 | 46,38 | 2,73 |

| RAMM-счета | ||||

| Max Skill | 461,86 | 456,83 | -5,03 | -1,09 |

| Leopard | 595,2 | 604,33 | 9,13 | 1,53 |

| Super8 | 417,89 | 416,93 | -0,96 | -0,23 |

| Итого | 1474,95 | 1478,09 | 3,14 | 0,21 |

| Инвестирование в криптовалюту | ||||

| Bitcoin (BTC) | 1000 | |||

| Ethereum (ETH) | 800 | |||

| Ripple (XRP) | 800 | |||

| Litecoin (LTC) | 550 | |||

| Stellar (XLM) | 350 | |||

| Итого | 3500 | |||

| Вложение на ИИС через ФИНАМ (не вкладывать) | ||||

| Газпром (GAZP) | 400 | 400 | 0,00 | |

| Ленэнерго (LSNG) | 453 | 453 | 0,00 | |

| Юнипро (UPRO) | 498 | 498 | 0,00 | |

| Остаток на счете | 1,28 | 1,28 | 0,00 | |

| Итого | 1352,28 | 1352,28 | 0,00 | |

| Брокерский счет Тинькофф Инвестиции | ||||

| Полиметалл (POLY) | 560 | 560 | 0,00 | |

| Селигдар (SELG) | 319,05 | 319,05 | 0,00 | |

| Сбербанк пр. (SBER_p) | 240 | 240 | 0,00 | |

| Росссети пр. (RSTI_p) | 208 | 208 | 0,00 | |

| Пермэнергосбыт (PMSBp) | 173 | 173 | 0,00 | |

| Мосбиржа (MOEX) | 292,27 | 292,27 | 0,00 | |

| Сургутнефтегаз прив. | 97,81 | 97,81 | 0,00 | |

| Остаток на счете | 903,76 | 903,76 | 0,00 | |

| Итого | 2793,89 | 2793,89 | 0,00 | |

| Stock RoboForex (CFD-контракты) | ||||

| Facebook (FB) | 400 | 400 | 0,00 | |

| Microsoft (MSFT) | 500 | 500 | 0,00 | |

| Celgene (CELG) | 200 | 200 | 0,00 | |

| VOLKSWAGEN AG (VOW) | 603 | 603 | 0,00 | |

| Tesla Inc (TSLA) | 580 | 580 | 0,00 | |

| Intel Corporation (INTC) | 619,79 | 619,79 | 0,00 | |

| Abbott Laboratories (ABT) | 455,3 | 455,3 | 0,00 | |

| American Airlines (AAL) | 281 | 281 | 0,00 | |

| Delta Air Lines (DAL) | 209,2 | 209,2 | 0,00 | |

| Alaska Airlines (ALK) | 272,4 | 272,4 | 0,00 | |

| Southwest Airlines (LUV) | 253,8 | 253,8 | 0,00 | |

| Allegiant Air (ALGT) | 322,2 | 322,2 | 0,00 | |

| Kirkland Lake Gold | 389 | 389 | 0,00 | |

| Newmont Gold (NEM) | 624,2 | 678,4 | 54,2 | 8,68 |

| Остаток на счете | 1508 | 1508 | 0,00 | |

| Итого | 7217,89 | 7272,09 | 54,2 | 0,75 |

| CFD на акции через FxPro | ||||

| Ford | 211 | 211 | ||

| TripAdvisor | 231,35 | 231,35 | ||

| Cisco | 324 | 324 | ||

| Well Fargo (buy) | 254,2 | 254,2 | 0,00 | |

| GenElec | 120,6 | 120,6 | 0,00 | |

| 273,3 | 273,3 | 0,00 | ||

| Bank of America | 205,8 | 223,57 | 0,00 | |

| Comcast | 345,6 | 345,6 | 0,00 | |

| Kraft Heinz | 283,3 | 283,3 | 0,00 | |

| Остаток на счете | 1584,65 | 1584,65 | ||

| Итого | 3833,8 | 3833,8 | 0,00 | |

| Вложения в недвижимость | ||||

| Сдача в аренду | 5300 | 60 | 1,13 | |

| Нераспр. прибыль | 6460,01 | |||

| Итого | 51588,44 | 52193,62 | 605,18 | 1,17 |

Акции золотодобывающих компаний России я покупаю через Тинькофф Инвестиции :

- на этой неделе покупать акции Полюса не стал, поскольку считаю, что на данный момент компания перекуплена.

- акции Полиметалла (POLY) на 560$ уже были куплены ранее,

- после разбора российских золотодобытчиков выбор пал на Селигдар (SELG). Купил акции данной компании на 319,05$.

Думаю рост цен на золото в скором времени скажется на стоимости данных акций.

Мировые компании по добыче золота предпочитаю приобретать через Roboforex . Через него можно оперативно и c небольшим депозитом приобрести акции золотодобывающих компаний США и Канады, для которых в Тинькофф нужен статус квалифицированного инвестора (например, Royal Gold, Kirkland Lake Gold и т.д.).

Тут мой выбор пал на недорогие компании, которые по техническому анализу подошли под критерии покупки:

- Kirkland Lake Gold (KL) удалось прикупить на просадке по 38,75$,

- Newmont Gold (NEM), которые в конце недели выбило по Take profit в плюс 54,2$ или 8,68%.

Инвестируя в акции золотодобывающих компаний сейчас важно выбирать компании с высоким уровнем финансовой устойчивости и перспективой роста. Для меня это преимущественно иностранные компании, т.к. их капитализация и мощности в разы больше. На российском рынке выбор золотодобытчиков невелик и в сделку нужно закладывать нестабильность курса национальной валюты.

Традиционно поясню остальные цифры отчета:

- По интернет-магазину вяло – есть сметы на просчет, но заказывать люди не стремятся +82$,

- По сайтам прибыль начала восстанавливаться + 135$. Пошли запросы по рекламе, но конверсия в сделки низкая. Над этим буду работать отдельно. Продолжаю выделять 30% на продвижение, но путевых исполнителей найти сложно.

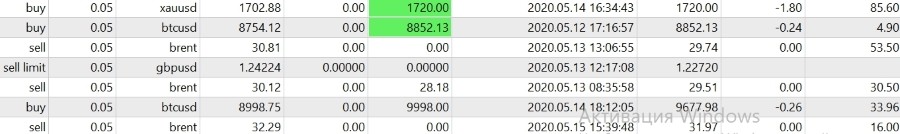

- Самостоятельная торговля через Amarkets выдалась относительно предсказуемой: XAUUSD и биткойн ожидаемо росли, нефть падала. В результате + 224,26$ или 6,38% к депозиту за неделю.

На следующей неделе экспирация по фьючерсным контрактам на нефть на июнь, рынок может лихорадить. Поэтому к концу недели закрыл основные позиции.

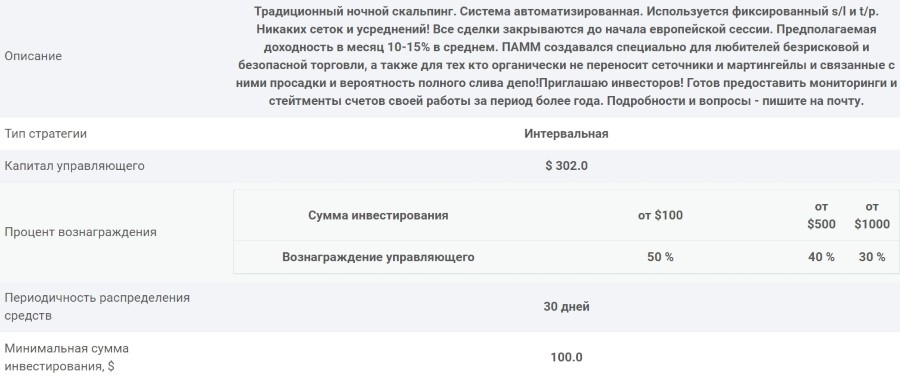

- Памм счета от Amarkets также продемонстрировали рост в 2 раза по сравнению с прошлой неделей.Из новичков добавил деньги в Turboscalper после просадки и не пожалел + 1,32% за неделю.

Условия торговли управляющего Turboscalper.

В целом прибыль с памм-инвестирования составила 46,38$ или 2,73% за неделю.

- Из трейдеров ramm-счетов от брокера Робофорекс положительный результат показал только Leopard. Но даже с учетом просадки 2-мя трейдерами, по итогу недели вышел небольшой профит +3,14$.

Торговля американскими акциями через FxPro также порадовала. Удалось купить акции по выгодной цене:

- Bank of America – ценные бумаги данной компании я подробно разбирал в статье “Акции американских банков“

- Comcast – лидер телекоммуникационного сектора c растущими показателями давно был в списке интересующих меня ценных бумаг США. Поэтому, когда акции просели за пределы скользящих средних по стратегии macd, то не купить их было бы глупо.

- Kraft Heinz – пищевая компания с подходящими дивидендами в 0,4$ и хорошими антикризисными показателями была куплена по выгодной цене 28,09$.

В планах хорошо заработать по ним в течение месяца. Если упадут еще буду усредняться.

В целом инвестиционный портфель показал прирост на 605,18$ за неделю, т.е. +1,17%. Это в 2 раза меньше прибыли прошлой недели (+1364$), но получилось пополнить портфель перспективными акциями по хорошей цене. На данный момент акции золотодобывающих компании занимают в нем небольшой процент, но я осторожно отношусь к позитиву и ажиотажу, царящим на фондовом рынке и нахожусь в ожидании 2-ого дня, чтобы увеличить инвестиции в этом направлении.

http://fortrader.org/opinion/akcii-polyusa-otkryvaem-shorty-zakryvaem-longi.html