Оглавление

Фондовый рынок. Курс для начинающих

Русское издание книги подготовлено при участии московского офиса компании Рейтер

Издано при содействии ЗАО «Адмирал Маркетс»

Научный редактор А. Ильин

Переводчик В. Ионов

Технический редактор Н. Лисицына

Корректор Е. Харитонова

Верстальщик А. Бохенек

© REUTERS Limited, 1999

© John Wiley & Sons, 1999. All Rights Reserved. Autorised translation from the English language edition published by John Wiley & Sons, Ltd

© Издание на русском языке, перевод, оформление. ООО «Альпина Паблишерз», 2009

© Электронное издание. ООО «Альпина Паблишер», 2012

Фондовый рынок: Курс для начинающих / Пер. с англ. – 3-е изд. – М.: Альпина Паблишер, 2011. – (Серия «Reuters для финансистов»).

Все права защищены. Никакая часть электронного экземпляра этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для частного и публичного использования без письменного разрешения владельца авторских прав.

Благодарности

Издатели и Reuters Limited благодарят за неоценимую поддержку в работе над книгой:

Коллина Николсона из Австралийской ассоциации технического анализа – за тщательный обзор книги и конструктивные советы;

доктора Кейта Роджерса из Training and Learning Design, написавшего и спроектировавшего первую версию книги;

профессора Харви Кемпбелла из Duke University – за возможность использования его финансового глоссария (приведен в конце книги);

компанию Numa Financial Systems Ltd – за предоставление списка фьючерсных рынков и бирж (представлен в конце книги).

Предисловие к русскому изданию

Представляем вашему вниманию книгу, изданную при поддержке международной брокерской компании Admiral Markets. Книга «Фондовый рынок» продолжает цикл «Курс для начинающих» от всемирно известного финансового информагентства Reuters. Компания Admiral Markets предпочитает сотрудничать с профессионалами в своей сфере, поэтому мы решили спонсировать издание всех книг серии на русском языке. В цикл вошли наиболее востребованные пособия для подготовки йдеров и аналитиков, которым в дальнейшем доведется ежедневно применять свои профессиональные навыки на практике.

Книга, которую вы держите в руках, представляет собой систематизированное руководство по торговле акциями, а также техническому и фундаментальному анализу фондовых рынков. Благодаря стремительному развитию информационных и брокерских технологий на сегодняшний день у каждого желающего есть уникальная возможность, наряду с финансовыми воротилами Уолл-стрит, лично поучаствовать в спекулятивной торговле даже голубыми фишками – акциями, эмитентами которых являются известнейшие мировые бренды, международные компании огромной капитализации. Если вы хотите подробнее узнать об электронном трейдинге акциями и получить свою первую прибыль, инвестируя на фондовых рынках, то, несомненно, это лучшая книга для вас!

Основная цель компании Admiral Markets – сделать трейдинг на финансовых рынках максимально доступным для всех и для каждого! В связи с объединением компаний Admiral Markets и UMIS стали доступны новые инструменты для работы – CFD на акции российских компаний, индекс РТС, выход на фондовую биржу Российской Федерации и многие другие. Также появилась возможность открывать новые счета системы FX+, абсолютно все сделки по которым регистрируются на Санкт-Петербургской фондовой бирже. К вашим услугам, помимо всего прочего, остается возможность торговли контрактами на разницу цен акций крупнейших корпораций США, котируемых на Нью-Йоркской фондовой бирже (NYSE) и электронной бирже NASDAQ, а также торговля любой из 45 валютных пар, котируемых компанией.

Успешно освоить и протестировать на практике описанные в книге стратегии и примеры вам поможет современный, интуитивно понятный и многофункциональный торговый терминал MetaTrader 4, который вы можете бесплатно скачать на сайте нашей компании. Реальный или демонстрационный (учебный) счет открывается за 5 минут, в режиме онлайн из любой точки мира. Требования к минимальному размеру депозита по-прежнему отсутствуют, и торговлю можно начать с $10–50. Мы принимаем банковские переводы, платежи кредитными картами, электронные валюты.

В 2007 году была разработана уникальная бонусная программа Admiral Club™, участниками которой на данный момент стали тысячи наших клиентов. Ежегодно для всех желающих компания также организует международные конкурсы трейдинга с солидными призовыми фондами. Торгуя на демосчетах виртуальными деньгами, вы можете заработать реальные денежные призы!

Компания Admiral Markets с 2006 года состоит в Комиссии по регулированию отношений участников финансовых рынков (КРОУФР), а также имеет лицензию биржевого посредника № 1203, которая выдана Федеральной службой по финансовым рынкам без ограничения срока действия. Кроме того, с 2009 года деятельность нашей компании лицензирована в Европейском союзе и регулируется единым финансовым законодательством ЕС, в том числе новейшей директивой «O рынках финансовых инструментов» (MiFID). Управление по финансовому регулированию и надзору Эстонской Республики (FSA) выдало нашему центральному представительству в Европейском союзе, компании Admiral Markets AS, лицензию на осуществление основных видов инвестиционной и брокерской деятельности, в том числе на валютном рынке Forex, на рынках акций, фьючерсов и контрактов на разницу цен (CFD). Лицензия (№ 4.1–1 / 46) является действительной во всех 27 странах – участницах Евросоюза.

Компания также занимается активным продвижением образовательных курсов и практических программ обучения, созданных специально для повышения уровня знаний и опыта начинающих трейдеров. Во всех офисах и представительствах Admiral Markets регулярно организуются бесплатные семинары и курсы, цель которых – улучшить навыки трейдинга действующих игроков и показать все реальные возможности рынка Forex тем, кто не сталкивался с ним ранее. Для самостоятельного же изучения финансовых рынков в компании UMIS предлагается бесплатный пакет дистанционного обучения, который вы можете подключить в личном кабинете (www.umis.ru).

Информация для справок и контакты компании:

Корпоративный сайт Admiral Markets: www.forextrade.ru

Корпоративный сайт UMIS: www.umis.ru

Телефоны единой справочной службы:

8-800-555-75-08 (по России – бесплатно),

Адрес центрального представительства в России:

123317, Москва, Пресненская наб., д. 10,

блок С, Башня на набережной, офис 568.

Для кого написана эта книга

Эта книга дает общее представление о фондовых рынках и адресована тем, кто интересуется ими, кому необходимы знания для совершенствования инвестиционных стратегий: специалистам по продажам, вспомогательному и операционному персоналу брокерских фирм и банков, преподавателям, менеджерам и инвесторам. Помимо прочего, книга – великолепное стартовое учебное пособие для углубленного изучения фондовых рынков.

Несмотря на сложность финансовых рынков, все большему числу людей в силу профессиональных потребностей или личного интереса необходимы практические знания об их основных инструментах и структуре. Читатель найдет в книге не только основные определения, но и упражнения и примеры, облегчающие усвоение прочитанного.

Эта книга познакомит вас с основами функционирования фондовых рынков: их особенностями, инструментами и участниками, организацией и регулированием, а также использованием информации. Она позволит вам стать информированным участником этих рынков.

«Фондовый рынок. Курс для начинающих» – одна из книг серии «Reuters для финансистов», призванная дать читателям общее представление о финансовых рынках. Другие книги серии посвящены деривативам, техническому анализу, валютным рынкам и рынкам облигаций.

Что вы найдете в этой книге

Книга предлагает новый подход к ознакомлению с основными понятиями фондового рынка. Она написана доступным языком, с минимальным использованием профессионального жаргона и в понятной форме объясняет рыночные термины.

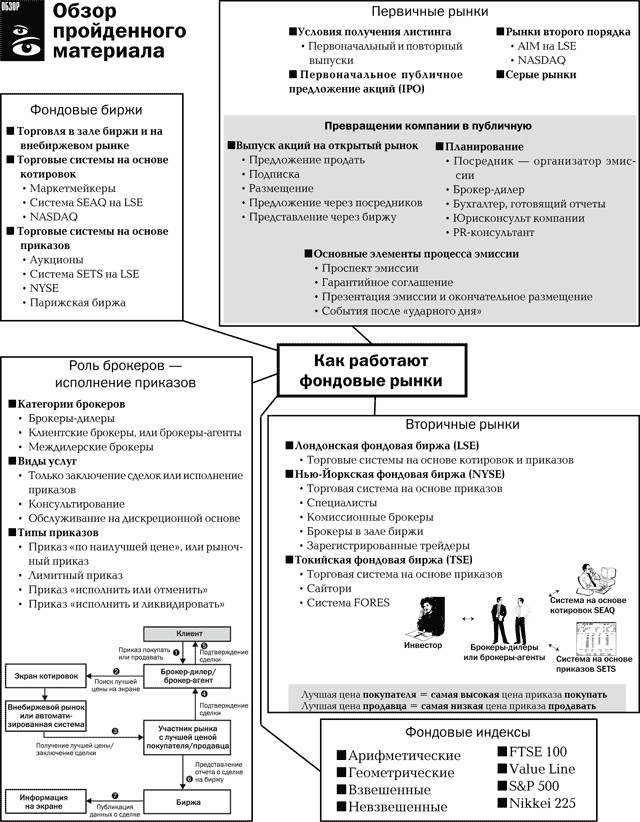

Особенно ценно то, что предлагаемые материалы и упражнения помогают закрепить изученное. В каждом разделе приводится детальное объяснение основных понятий и реальные примеры для проработки. Дополнительные упражнения и контрольные вопросы позволяют читателю лучше усвоить изложенное. В конце каждого раздела его содержание представлено графически – в виде схемы, облегчающей быстрое повторение материала. Раздел завершается списком дополнительных рекомендуемых источников информации.

В книге рассматриваются главным образом фондовые рынки Великобритании и США с их биржами, процедурами эмиссии, торговли ценными бумагами и т. п. Такой подход обеспечивает согласованность частей книги. Кроме того, именно эти рынки в силу их размеров и положения зачастую устанавливают правила игры для остальных. Для изучения специфики других рынков мира рекомендуем обращаться непосредственно на действующие на них биржи, контактная информация по которым приведена в конце книги. Воспользуйтесь также дополнительными источниками информации для каждого из разделов.

Структура книги

В книгу вошли следующие разделы:

Прежде чем вы начнете…

Зачем нужны рынки акций

Данный раздел раскрывает историю появления и назначение рынка акций.

Как работают фондовые рынки

В данном разделе рассмотрены механизмы функционирования рынка, его «жаргон» и принятые правила.

Какие инструменты применяются на фондовых рынках

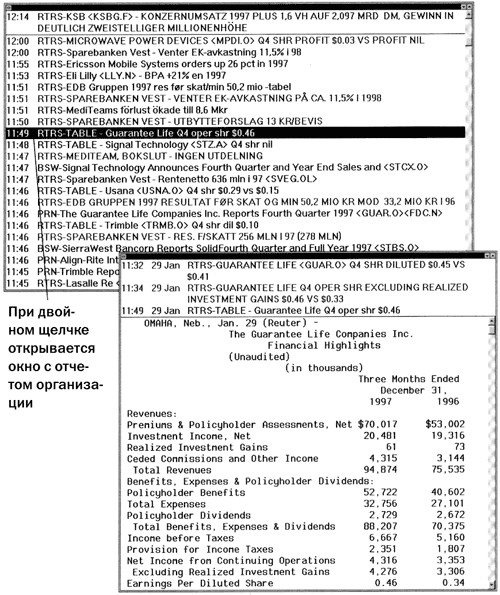

Здесь приведен краткий обзор инструментов, используемых на рынке. Дано определение каждого из них с примерами отображения в электронных информационных системах Reuters, которые показывают, как участники рынка получают информацию через информационные терминалы.

Оценка акций

В этом разделе показано, как участники рынка оценивают акции, например по наиболее распространенным коэффициентам.

Торговля на фондовых рынках

Данный раздел посвящен участникам рынка и методам торговли ценными бумагами. Кроме того, в нем приведены примеры диалогов участников рынка, позволяющие лучше понять суть их работы.

Основные термины и понятия выделены в книге жирным шрифтом, например дивиденд. Ключевые моменты текста и задания для лучшего усвоения прочитанного помечены следующими пиктограммами:

В конце каждого раздела приведен список дополнительных материалов для изучения.

Как пользоваться книгой

Прежде чем приступить к изучению, решите для себя, что вы хотите получить от этой книги. Если знания нужны вам для работы, заручитесь поддержкой руководства и обсудите возможность выделения времени на ваше самообразование. Хотя стиль усвоения материала у каждого сугубо индивидуален, наилучших результатов можно достичь при регулярных занятиях продолжительностью около 30 минут. Примите это время за основу. Занятия урывками в перерывах между делами не будут эффективными. Планируйте учебу так же, как вы планируете деловые встречи.

Помните: эффективное обучение – процесс интерактивный, не ограниченный простым чтением текста. Предложенные в книге упражнения помогут осмыслить прочитанный материал и применить полученные знания. Не пренебрегайте ими. Действуйте в соответствии с древней китайской поговоркой, которая гласит:

Постарайтесь сделать так, чтобы ничто не отвлекало вас во время занятий. Рабочее место для этого – не самый лучший выбор. Найдите подходящее тихое помещение. Это может быть отдельная комната в офисе или дома, читальный зал библиотеки.

Изменения, произошедшие на рынках

К моменту сдачи книги в печать в мае 1999 года на финансовых рынках, развитие которых происходит непрерывно, был отмечен целый ряд событий исключительной важности. Часть из них отражена в соответствующих разделах, однако ключевые моменты, которые следует принять во внимание, изложены ниже.

Введение новой валюты – евро

1 января 1999 года в обращении появилась новая европейская валюта – евро. Она должна заменить национальные валюты одиннадцати европейских стран.

Влияние единой валюты на финансовые рынки – предмет многочисленных прогнозов, жарких дебатов и всестороннего анализа. Реальные масштабы последствий ее введения станут ясными лишь по прошествии времени. Однако евро уже ускорило движение в направлении единого общеевропейского фондового рынка, появление которого, несомненно, отразится на торговле ценными бумагами. Кроме того, евро должно повлиять на то, как инвесторы, особенно институциональные, с крупными портфелями, оценивают риск и распределяют свои капиталовложения. Очевидно, что евро приведет к созданию индексов и показателей, которые будут моделироваться по-новому, например промышленным сектором, в то время как традиционные критерии регионального риска, возможно, станут менее значимыми. В свою очередь, изменятся характер предоставляемых поставщиками информации данных и формы их представления.

Изменения на фондовых биржах

1998 год и начало 1999 года (до момента выхода книги) ознаменовались слиянием некоторых крупных бирж, появлением новых соглашений о сотрудничестве между биржами и общей тенденцией к расширению спектра услуг.

Хронология основных изменений:

слияние внебиржевого рынка NASDAQ и Американской фондовой биржи (AMEX);

Парижская и Швейцарская фондовые биржи заключают соглашение о двойном членстве, дающем участникам торгов доступ к обеим биржам через один экран;

Нью-Йоркская фондовая бир-жа (NYSE) объявляет об изучении возможностей переноса открытия торгов на более ранний час и продления торговой сессии до полуночи для обеспечения полноценного участия инвесторов из Европы и Азии, а также частных инвесторов;

Лондонская (LSE) и Франкфуртская фондовые биржи объявляют о намерении рассмотреть вопрос создания общеевропейской фондовой биржи; в переговорах участвуют Париж, Цюрих, Милан, Мадрид, Амстердам и Брюссель. Подобные объединения возникают потому, что биржам, так же как и другим организациям, приходится решать проблемы конкуренции и снижения расходов. Они ищут пути сотрудничества, которые позволят им удовлетворять запросы клиентов – участников рынка, заинтересованных в снижении издержек торговли и доступе к возможно большему числу бирж. Создание и внедрение технологий для поддержания круглосуточных торговых площадок связано с весьма большими вложениями, сотрудничество в этой сфере – эффективный способ снижения затрат. Помимо прочего, биржи должны адаптировать свои операции к появлению евро, которое меняет характеристики валют и существующих торговых инструментов и вызывает к жизни новые.

Интернет и частные инвесторы

Пожалуй, среди наиболее замечательных изменений, произошедших в инвестиционном сообществе, следует выделить появление у частных инвесторов возможности осуществлять операции с ценными бумагами от своего имени через Интернет. Прежде это было исключительной привилегией институциональных инвесторов и очень богатых людей с доступом к консультантам по всему земному шару.

Сегодня средний инвестор может 24 часа в сутки отдавать приказы на покупку и продажу ценных бумаг, получать аналитическую информацию о состоянии рынка, отслеживать и вычислять постоянно меняющуюся стоимость своего портфеля. Ему требуется больше информации об инвестиционных возможностях и нужны гарантии исполнения распоряжений по сделкам. Сбой в одной из онлайновых торговых систем в начале 1999 года наглядно показал, что происходит, когда компьютеры инвесторов, число которых исчисляется тысячами, «зависают». Такого рода события, вне всякого сомнения, влияют на регулирование рынков ценных бумаг и развитие торговых систем.

Глава 1. Зачем нужны рынки акций

На свете найдется не много более невинных занятий, нежели зарабатывание денег.

Введение

Что такое акция? Вам, может быть, уже известно, что это доля в капитале организации. Возможно, вы слышали и термин «отрицательная реальная стоимость», применяемый в ситуациях, когда долговое обязательство лица, занявшего деньги на покупку или строительство дома, превышает стоимость последнего. В этом разделе вы найдете разъяснение понятия «акция» и ответы на следующие вопросы:

смысл термина «акция» в контексте рынков капитала;

взаимосвязь между денежным рынком, рынками долговых обязательств и акций; их цели и механизмы;

соотношение риска и доходности; характеристика долговых обязательств и акций с точки зрения этих критериев;

краткая характеристика участников фондовых рынков, а также первичных и вторичных рынков, на которых они действуют.

Прежде чем продолжить чтение, оцените свои познания в сфере рынков капитала, выполнив задание на этой странице.

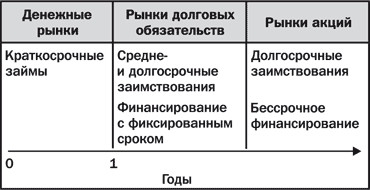

Термин «рынки капитала» относится к сфере финансовых рынков, на которых осуществляется привлечение денежных средств и операции с ними. Различают три основных типа рынков капитала:

• Денежные рынки

Для этих рынков характерно заимствование крупных денежных сумм на короткие сроки, как правило от одного дня до одного года.

• Рынки долговых обязательств

Эти рынки характеризуются инструментами, по которым обычно выплачивается процент за фиксированный период времени и которые по условиям займа имеют срок погашения от одного года до 30 лет. По этой причине такие рынки называют еще рынками ценных бумаг с фиксированным доходом. На этих рынках осуществляются средне– и долгосрочные заимствования.

• Фондовые рынки (рынки акций)

Здесь также осуществляются средне– и долгосрочные заимствования, однако без выплаты процента заимодавцу. Вместо этого организация-заемщик предлагает инвесторам акции или доли в акционерном капитале, в результате чего те становятся совладельцами организации или, другими словами, ее пайщиками. В зависимости от результатов деятельности организации инвесторам может быть выплачен или не выплачен дивиденд по акциям.

Ниже схематично показана связь между денежными рынками, рынками долговых обязательств и акций.

Рынки капитала можно также представить в виде схемы, которая в дальнейшем будет уточнена.

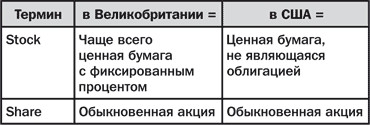

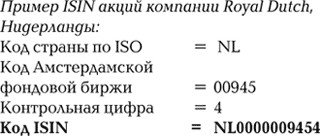

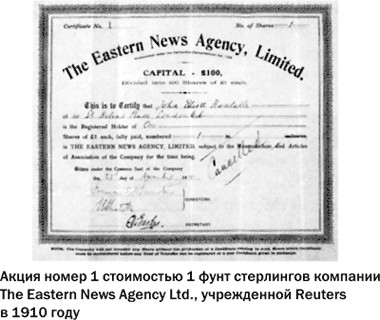

Для понимания сущности фондовых рынков важно представлять значения используемых терминов. Финансовые инструменты, которые обращаются на рынках капитала, именуются в целом ценными бумагами. К инструментам рынков долговых обязательств с фиксированным доходом обычно относят облигации и векселя. На фондовых рынках инструментом являются акции. Следует отметить, что слово «акция» имеет два эквивалента в английском языке – stocks и shares, которые могут трактоваться по-разному в разных странах. Вот что понимается под этими словами на рынках Великобритании и США.

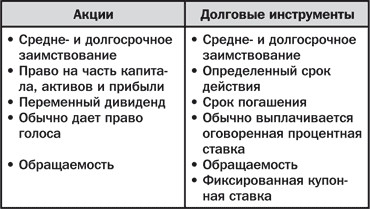

Акции и долговые инструменты

Между рынками акций и долговых обязательств существуют коренные отличия как с точки зрения эмитентов, так и инвесторов. Организация, эмитирующая акции, продает доли в собственности и свои активы. Инвесторы – держатели акций не получают выплат в погашение их стоимости, а рассчитывают на участие в прибылях. Организация, выпускающая долговые инструменты, осуществляет заимствование и должна возвратить заемные средства полностью с выплатой процентов в течение установленного срока. Инвесторы при этом уверены в том, что их первоначальные вложения будут возвращены, и, как правило, знают, какой процент получат.

Размер рынка

В мировом масштабе соотношение размеров рынков акций и долговых обязательств определить точно довольно трудно. На разных рынках требования к отчетности различны, и «размер» может устанавливаться по-разному, например в зависимости от объема сделок в денежном выражении или их количества. Сделки с акциями совершают в торговых залах бирж, например Нью-Йоркской фондовой биржи – NYSE, и на внебиржевом рынке – ОТС (аббревиатура OTC – Over-The-Counter, или «через стойку», – восходит к начальному периоду существования фондового рынка, когда инвесторы в буквальном смысле слова передавали акции через банковскую стойку) через электронные (или автоматизированные) торговые системы. Хотя долговыми инструментами торгуют преимущественно на внебиржевом рынке, некоторые государственные и корпоративные облигации, а также еврооблигации котируются и обращаются на фондовых биржах, в частности Нью-Йоркской (NYSE), Токийской (TSE) и Лондонской (LSE). Это еще больше осложняет дифференциацию рынков.

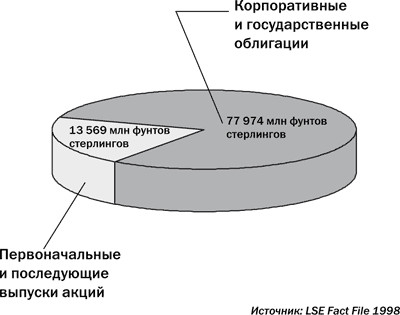

Независимо от метода оценки размеров рынков, рынки долговых обязательств намного превосходят рынки акций по объему привлекаемых организациями денежных средств. Так, в 1997 году на LSE объем средств, полученных в результате продажи первоначальных и последующих выпусков акций, не достиг и пятой части той суммы, что была привлечена в результате выпуска корпоративных и государственных облигаций (см. диаграмму).

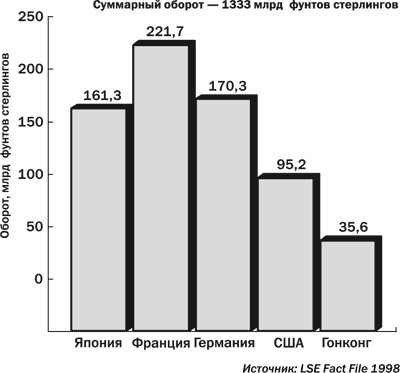

Объемы торговли акциями на некоторых фондовых рынках показаны на следующей диаграмме.

Нетрудно заметить, что граница между денежными рынками, рынками долговых обязательств и рынками акций довольно расплывчата. К тому же четкое разграничение рынков еще больше осложняется гибридными инструментами, например связанными с акциями долговыми инструментами. Для полноты представления о рынках капитала не следует забывать и еще об одном весьма существенном сегменте – валютном рынке, среднесуточный объем операций на котором превышает триллион долларов. (Дополнительную информацию можно найти в книге этой серии «Валютный и денежный рынок. Курс для начинающих». Таким образом, схема рынков капитала, которая уже рассматривалась в этом разделе, должна реально выглядеть следующим образом:

В приведенной ниже таблице обобщены отличительные признаки акций и долговых инструментов.

Риск и доходность

Инвесторы, имеющие дело с акциями и долговыми инструментами, знают, что между риском и доходностью существует прямая зависимость. Обычно, когда спрашивают, насколько рискованно то или иное капиталовложение, подразумевают рыночный риск – вероятность падения цены (а значит, и доходности на инвестированный капитал). Рыночный риск складывается из таких элементов, как кредитный риск (зависящий от кредитоспособности эмитента), страновой риск (производная от стабильности правительства и экономики страны, определяющая стабильность ее рынков акций и облигаций) и отраслевой риск (отражающий, насколько, например, неустойчиво какое-либо конкретное производство или служба).

Считается, что вложение средств в акции, т. е. вступление в долевое владение организацией, которая может оказаться нерентабельной, более рискованно, чем вложение в долговые инструменты. Именно поэтому владельцы акций рассчитывают на их более высокую долгосрочную доходность, складывающуюся из роста стоимости акций и выплачиваемых по ним дивидендов. Однако дивиденды порой бывают меньше ожидаемых, а то и вовсе не выплачиваются; бывает, что падает и стоимость акций. В худшем варианте, когда организация становится банкротом, инвестор может полностью лишиться своего первоначального капиталовложения.

На рынок долговых инструментов инвесторы идут в поисках более твердых гарантий или более предсказуемых выплат. Они кредитуют правительства или крупные международные компании в уверенности, что те не прекратят своего существования до истечения срока погашения и выполнят свои долговые обязательства. Кроме того, в случае ликвидации организации долговые обязательства подлежат погашению до расчетов с акционерами. В обмен на такие гарантии инвесторы мирятся с более низкой доходностью, чем та, которую они могли бы иметь при более рискованных инвестициях в акции. В самой основе торговли акциями лежит риск. Инвестор может как получить доход, так и потерять все до последнего цента. Так как же инвестору оценить ту или иную компанию, прежде чем вкладывать в нее деньги? Информацию об организациях можно почерпнуть из финансовых разделов и курсовых бюллетеней газет. Также для анализа текущего состояния и данных за прошлые годы можно воспользоваться финансовой информацией таких служб, как Reuters.

Рынки акций

Проверьте свое понимание смысла термина «акция» в контексте рынков акций и капитала, выполнив следующее упражнение.

Если в вашу команду пришел новичок, как вы объясните ему значения терминов «акции» и «ценные бумаги»?

Зачем организации выпускают акции

Для решения стоящих перед ними задач организациям приходится привлекать денежные средства на различные сроки. Источником средств могут быть прибыли организации или поступления от выпуска кратко-, средне– и долгосрочных финансовых инструментов.

• Краткосрочные инструменты (со сроком действия до 1 года) обращаются на денежных рынках (см. книгу «Валютный и денежный рынок. Курс для начинающих», из серии «Reuters для финансистов»).

• Средне– и долгосрочные инструменты обращаются на рынках долговых обязательств и акций (см. книгу «Рынок облигаций. Курс для начинающих», из серии «Reuters для финансистов»).

Организации должны поддерживать определенный баланс между заемными и собственными средствами, не превышая, с одной стороны, допустимого уровня заимствования, а с другой – не допуская разводнения акционерного капитала в результате чрезмерного выпуска акций. Если организация осуществляет заимствование, она обязана погасить долговое обязательство в соответствии с заранее определенным графиком. Одно из преимуществ выпуска акций состоит в том, что по ним может выплачиваться переменный дивиденд – доход от акции. Дивиденд представляет собой часть прибыли, выплачиваемую акционерам после выполнения всех прочих финансовых обязательств и пополнения резервов для финансирования текущих операций организации. Дивиденды, таким образом, сокращаются, если организация направляет значительную часть прибыли на расширение производства или просто ухудшает свои финансовые показатели.

К числу недостатков выпуска акций следует отнести то, что владение и управление организацией оказываются разделенными. В теории организация принадлежит акционерам, а те назначают совет директоров для управления ею от их лица.

Кто покупает акции?

Инвесторы предоставляют свои денежные средства тем, у кого есть потребность в капитале, в расчете на то, что деньги будут возвращены вместе с вознаграждением за их использование. Как вы уже знаете, величина вознаграждения тесно связана с уровнем риска на рынках капитала.

На рынках акций оперируют инвесторы двух основных типов:

• частные лица (частные инвесторы);

• организации (институциональные инвесторы).

Традиционно акции покупали частные лица с целью долгосрочного вложения средств или сбережения. Частные инвесторы, как правило, соглашаются на низкий дивиденд в течение года, если видят перспективу прироста капитала в результате развития организации.

Сегодня, однако, основные держатели акций – это организации, такие как пенсионные фонды, страховые компании, паевые фонды и инвестиционные компании. Менеджеры этих организаций распоряжаются крупными суммами от имени частных лиц, которые, участвуя в паевых или пенсионных фондах, являются косвенными инвесторами.

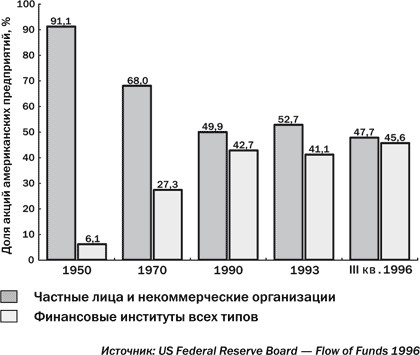

Тенденцию к росту доли институциональных держателей акций иллюстрирует приведенная ниже диаграмма, взятая из квартальных отчетов Совета управляющих Федеральной резервной системы США о финансовых потоках. Она отражает динамику изменения с 1950 по 1996 год долей акций американских предприятий, принадлежащих двум группам инвесторов, в одну из которых входят частные лица и некоммерческие организации, а в другую – финансовые институты всех типов. Следует отметить, что пенсионные фонды в третьем квартале 1996 года распоряжались 22,4 % всех акций в США.

Каким же образом эмитенты, мобилизующие капитал, находят инвесторов, которые заинтересованы в надежном и прибыльном вложении капитала? На рынках акций действуют посредники – брокеры-дилеры и маркетмейкеры, именно они сводят вместе покупателей и продавцов и обеспечивают заключение сделок, приносящих выгоду всем участникам, включая и самих посредников. Посредники также отвечают за управление процессом эмиссии акций в целом и последующей торговлей ими.

Какие типы рынков акций существуют

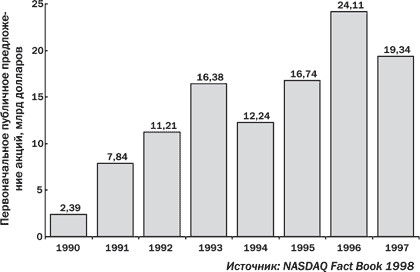

Первоначальная передача денежных средств от инвесторов организациям при выпуске акций происходит на первичном рынке или рынке новых эмиссий. Поскольку акции не погашаются, организация фактически получает бессрочный заем. Когда начинается продажа акций новой компании на фондовой бирже, говорят, что капитал мобилизуется на открытом или публичном рынке. Новые эмиссии такого рода поэтому иногда называют первоначальным публичным предложением акций (Initial Public Offering – IPO). Для того чтобы разместить свои акции на открытом рынке, организация должна отвечать определенным финансовым критериям; процедура выпуска новых акций на рынок описана в разделе «Торговые операции на фондовых рынках». Организация, выпустившая новые акции в свободную продажу на бирже, вносится в так называемый «официальный лист» (официальный список котируемых ценных бумаг), т. е. включается в «листинг», становится допущенной к официальной торговле. На диаграмме показан объем денежных средств, мобилизованных через IPO на внебиржевом рынке NASDAQ с 1990 года.

На некоторых фондовых биржах существуют рынки для новых и небольших компаний, которые хотели бы мобилизовать капитал, но не в полной мере отвечают требованиям, необходимым для включения в официальный лист. В их число входит, в частности, альтернативный рынок инвестиций AIM (Alternative Investment Market), представляющий собой подразделение LSE. В 1997 году на AIM мелкими организациями было мобилизовано 691,5 млн фунтов стерлингов. В США аналогичную роль играет NASDAQ, где в 1997 году было мобилизовано свыше 19 млрд долларов.

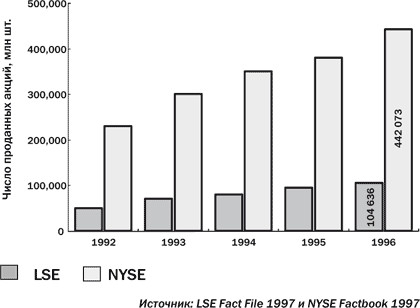

Вместе с тем подавляющий объем биржевых сделок совершается не на рынке новых эмиссий, а на вторичном рынке, где обращаются акции после первоначального выпуска. Если бы все покупатели акций держали их в ожидании дивидендов, вторичного рынка просто не существовало бы. Сопоставить число акций, обращавшихся на NYSE и LSE в 1992–1996 годах, позволяет следующая диаграмма.

Торговля на фондовых биржах определяется спросом и предложением и, естественно, зависит от многих обстоятельств. На положение акций отдельной компании существенно влияют ее текущие и ожидаемые финансовые показатели. Состояние фондового рынка в целом определяется множеством событий на мировом и национальном рынках, включая уровень инфляции, процентные ставки и ликвидность.

Где находятся фондовые рынки

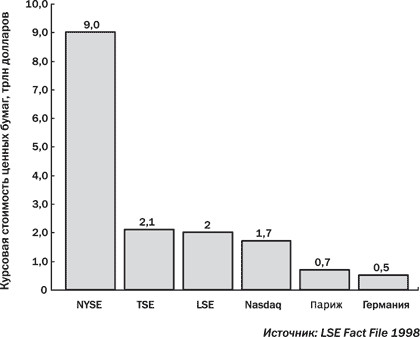

Фондовые рынки существуют во многих столицах и крупных городах мира. В шестерку крупнейших по стоимости котируемых ценных бумаг и обороту входят следующие из них:

• Нью-Йоркская фондовая биржа (NYSE)

• Токийская фондовая биржа (TSE)

• Лондонская фондовая биржа (LSE)

• Внебиржевой рынок NASDAQ

• Парижская фондовая биржа

• Фондовые биржи Германии (самая крупная из них находится во Франкфурте)

Приведенная ниже диаграмма показывает величины курсовой стоимости ценных бумаг, обращающихся на этих биржах.

В настоящее время биржевые операции переместились в значительной мере из торговых залов в автоматизированные торговые системы, где сделки заключаются по телефону на основе информации, поступающей на монитор компьютера, а то и вообще автоматически инициируются компьютером. К примеру, многие торговые системы для крупных инвесторов инициируют сделки в зависимости от цены: как только цена той или иной ценной бумаги достигает определенного уровня, поступает приказ покупать/продавать. Интернет позволяет теперь даже среднему частному инвестору совершать сделки со своего компьютера. Он отдает через Интернет приказ посреднику, а тот совершает сделку. Хотя подобные торговые системы функционируют вне реальных торговых залов, в них действуют те же самые биржевые правила.

Развивающиеся рынки

К ним относят созданные для привлечения инвестиций рынки ценных бумаг в странах с развивающейся экономикой и высокими темпами роста. Это могут быть либо официальные биржи, либо высокоактивные внебиржевые рынки. Развивающиеся рынки предлагают инвесторам сравнительно высокую доходность инвестированного капитала и возможность диверсификации портфелей.

По международным меркам организации с листингом на развивающихся рынках сравнительно малы, однако количество таких рынков и организаций постоянно растет. Некоторые финансовые институты, например Международная финансовая корпорация (IFC), рассчитывают фондовые индексы для развивающихся рынков на основе курсов ценных бумаг, которые могут приобрести зарубежные инвесторы.

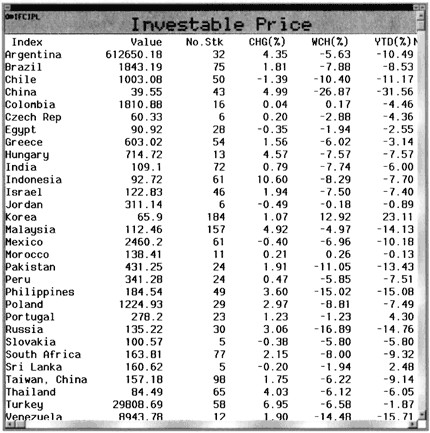

Ниже приведена таблица с одного из информационных терминалов Reuters, содержащая индексы IFC.

Итак, вы получили представление о взаимосвязи между рынками долговых обязательств и акций. Прежде чем идти дальше, выполните следующее упражнение.

Представьте, что вы – управляющий финансами, изыскивающий возможность мобилизации капитала для реализации крупного проекта расширения своей организации, акции которой котируются на бирже. Приведите хотя бы по одному преимуществу и одному недостатку выпуска акций и долговых инструментов.

Представьте, что вы – управляющий финансами, изыскивающий возможность мобилизации капитала для реализации крупного проекта расширения своей организации, акции которой котируются на бирже. Приведите хотя бы по одному преимуществу и одному недостатку выпуска акций и долговых инструментов.

Резюме

Завершив изучение первого раздела книги, вы должны иметь ясное представление:

• о смысле термина «акция» в контексте рынков капитала;

• о взаимосвязи между денежным рынком, рынками долговых обязательств и акций, их целях и механизмах;

• о соотношении риска и дохода; о характеристике долговых обязательств и акций с точки зрения этих критериев;

• о характеристике участников фондовых рынков, а также о первичных и вторичных рынках, на которых они действуют.

Проверьте свои знания, используя контрольные вопросы на следующей странице. Предлагаемый далее обзор пройденного облегчит усвоение нового материала.

Дополнительные источники информации

«Биржа – игра на деньги»

Адам Смит – М.: Альпина Паблишер, 2001

How the City of London works: An introduction to its financial markets

William M. Clarke, Waterlow Publishers, 3rd Edition 1991

ISBN 0 08 040867 2

Investor’s Chronicle: Beginner’s Guide to Investment

Bernard Gray, Business Books Ltd, 2nd Edition 1993

ISBN 0 7126 6026 7

A—Z of International Finance

Stephen Mahony, FT Pitman Pub., 1997

ISBN 0 273 62552 7

The Basics of Investing

Benton E. Gup (The Univ. of Alabama), John Wiley & Sons, 5th Edition 1992

ISBN 0 471 54853 7

The Bear Book: Survive and Profit in Ferocious Markets

John Rothchild, John Wiley & Sons, Inc., 1998

ISBN 0 471 19718 1

Common Stocks and Uncommon Profits

Philip A. Fischer, John Wiley & Sons, Inc., 1997

ISBN 0 471 24609 3

Getting Started in Stocks

Alvin D. Hall, John Wiley & Sons, Inc., 3rd Edition 1997

ISBN 0 471 17753 9

Другие издания

• Introduction to the London Stock Exchange

• Order Book Trading – Stock Exchange Electronic Trading Service

• Share Ownership for All – All You Need to Know

Ассоциация международного рынка ценных бумаг (ISMA)

• www.isma.rdg.ac.uk

Совет управляющих Федеральной резервной системой США (FRB)

• www.bog.frb.us

Фондовые биржи

Перечень существующих фондовых бирж с указанием контактной информации и веб-сайтов приведен в конце книги.

Глава 2. Как работают фондовые рынки

Октябрь – один из самых опасных месяцев в году для игры на бирже. Не менее опасны июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль.

Введение

Такие известные фондовые биржи, как Лондонская, Нью-Йоркская и Филадельфийская (PHLX), ведут свою историю с конца XVIII века, когда брокеры и джобберы (так на LSE называли дилеров, осуществлявших сделки за свой счет), торговавшие ценными бумагами, упорядочили свою деятельность и придали ей официальный статус. Участники PHLX, первой фондовой биржи в США, поначалу уединялись для заключения сделок, однако на LSE, происхождение которой связано с кофейнями, торговля велась в колоритном и шумном зале.

Фондовые биржи есть в большинстве столиц мира, и вы, наверное, уже хорошо знаете многие из них, включая биржи развивающихся рынков. Иногда биржи привязаны к конкретным городам, иногда нет. К примеру, в США фондовые биржи есть в Бостоне, Чикаго, Цинциннати, Нью-Йорке и Филадельфии. Помимо этого существует NASDAQ AMEX – объединение двух самостоятельных рынков, слияние которых произошло в октябре 1998 года. До этого система NASDAQ считалась ведущим электронным фондовым рынком мира, а AMEX была второй по величине торговой площадкой в США. В Европе фондовые биржи иногда называют французским словом bourse, например, Парижская фондовая биржа звучит как Paris Bourse.

Данный раздел посвящен следующим вопросам:

• выпуск акций на первичные рынки;

• торговля на вторичных рынках;

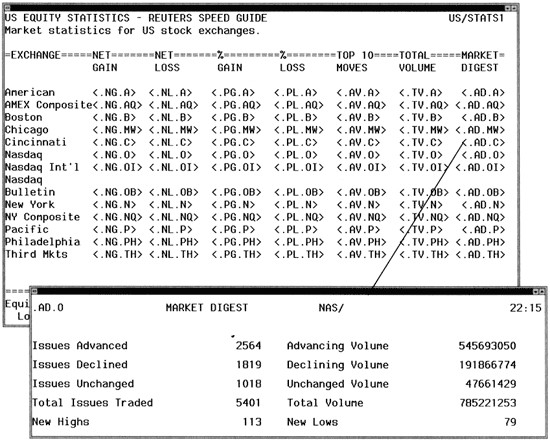

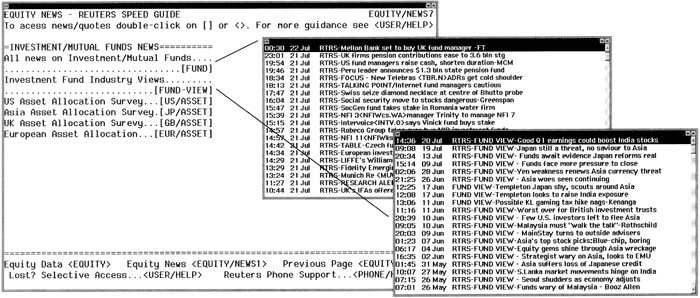

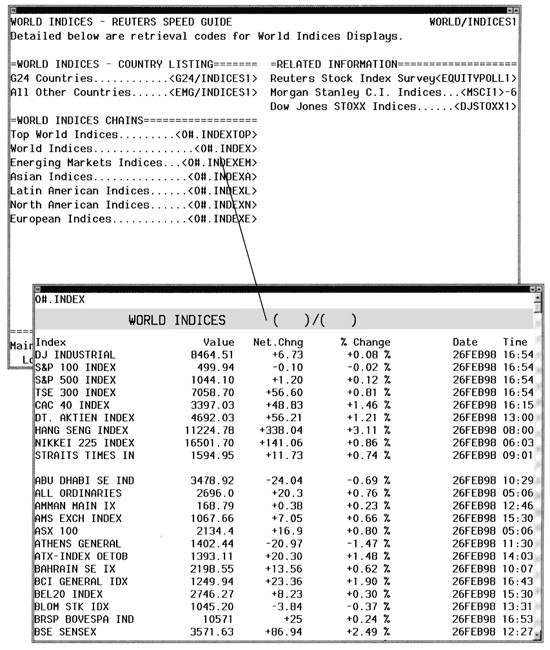

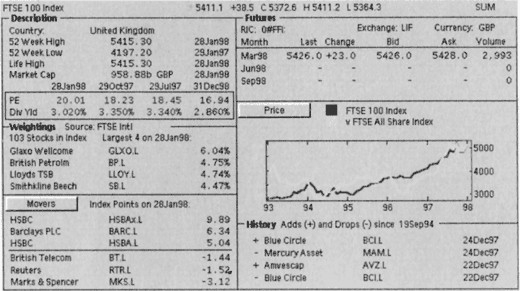

Ниже приведены примеры отображения на экране монитора информации по биржам, предоставляемой электронными службами Reuters. От этих служб вы можете получить детальную информацию по любой фондовой бирже мира.

Торговля ценными бумагами на биржах и внебиржевом рынке

Основное предназначение фондовой биржи – создание безопасной среды для совершения сделок участниками рынка. Биржи имеют официально утвержденных членов, на них действуют одобренные процедуры торговли и правила, определяющие порядок проведения торгов и урегулирования споров. В одних случаях сделки, как и прежде, осуществляются на торговой площадке биржи, например на NYSE. В других случаях – через расположенные непосредственно на бирже или удаленные электронные системы, например на TSE и LSE соответственно. Биржи, кроме того, выполняют следующие функции:

• регулируют листинг ценных бумаг, гарантируя соответствие эмитентов биржевым критериям (более подробно регулирование описано в разделе «Торговые операции на фондовых рынках»);

• предоставляют возможности для расчетов по сделкам – перевода денежных средств. На одних биржах действует система скользящего расчета, при которой расчет по операциям обычно производится в течение фиксированного количества дней после совершения сделки. На NYSE, например, принята практика расчета через три рабочих дня с момента совершения сделки, такая система обозначается как Т + 3. На других биржах действуют системы с фиксированным расчетным днем;

• отслеживают и распространяют данные по сделкам и другую информацию, касающуюся финансового положения организаций, акции которых включены в листинг.

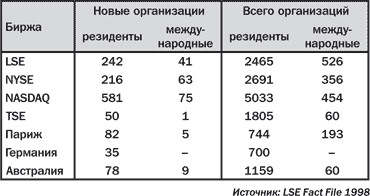

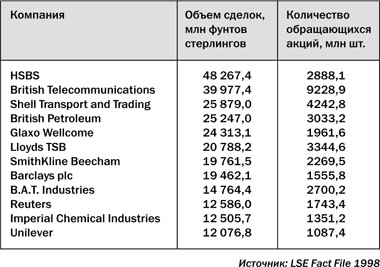

В приведенной далее таблице указано число участников различных бирж в 1997 году.

Если организация не имеет биржевого листинга в результате недостаточной капитализации или потому, что она хочет ограничить число акционеров, ее акции могут быть выпущены на внебиржевой рынок. На этом рынке также обращаются так называемые капитальные ценные бумаги, т. е. бумаги, дающие право собственности, международного характера, например глобальные депозитарные расписки, речь о которых пойдет в следующем разделе книги.

Системы торговли на основе приказов и котировок

Развитие любой биржи, где бы она ни находилась, определяется потребностями как локального рынка, так и международных рынков, влияние которых постоянно возрастает. Наглядный пример – LSE, где до недавнего времени действовала система на основе котировок. Теперь же для торговли акциями 100 ведущих зарегистрированных организаций используется система на основе приказов. На базе курсов акций этих компаний рассчитывается фондовый индекс FTSE 100, или Footsie 100 (читается как «Футси 100»).

Системы на основе котировок

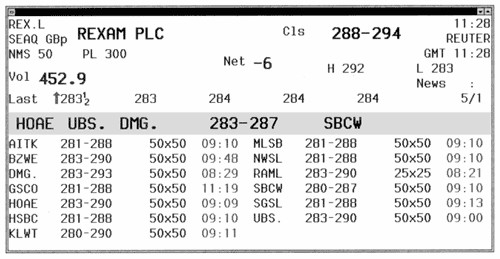

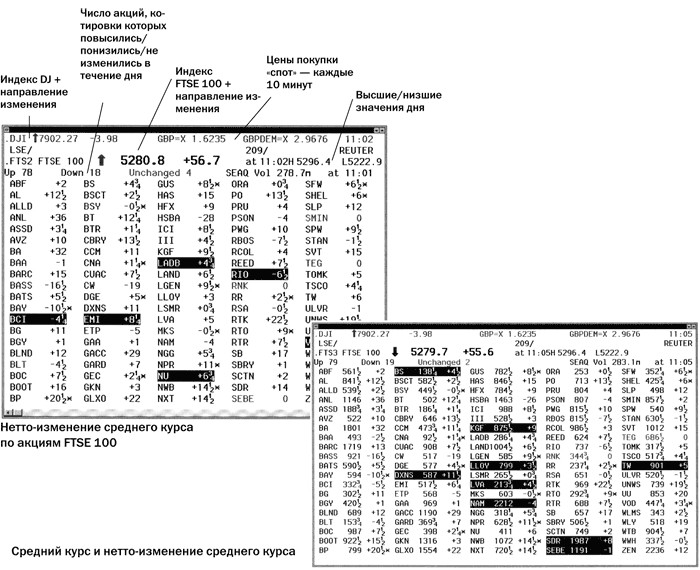

В системах на основе котировок, в частности SEAQ (детально она будет рассмотрена несколько позже), действующей на LSE в Великобритании и на NASDAQ в США, маркетмейкеры должны осуществлять непрерывную котировку цен продавцов и покупателей на включенные в листинг ценные бумаги. Котировки выводятся на экран электронной системы, с помощью которой брокеры и инвесторы могут подобрать наиболее приемлемые для себя цены. На рисунке показан вид экрана SEAQ в системе Reuters.

Системы на основе котировок обеспечивают рынкам ликвидность, однако приводят к более высоким торговым издержкам, так как разрыв между ценами покупателя и продавца – спред – сравнительно велик. Участникам рынка, выполняющим функции маркетмейкеров, биржи предоставляют определенные льготы, например ссуды ценных бумаг для покрытия позиций и освобождение от некоторых налогов.

Для многих крупных инвестиционных институтов подобные системы являются предпочтительными, поскольку они гарантируют минимальный уровень ликвидности. Кроме того, крупные инвесторы или их брокеры при совершении крупных сделок могут добиться от маркетмейкеров предоставления более выгодных условий по сравнению с котировками на экране.

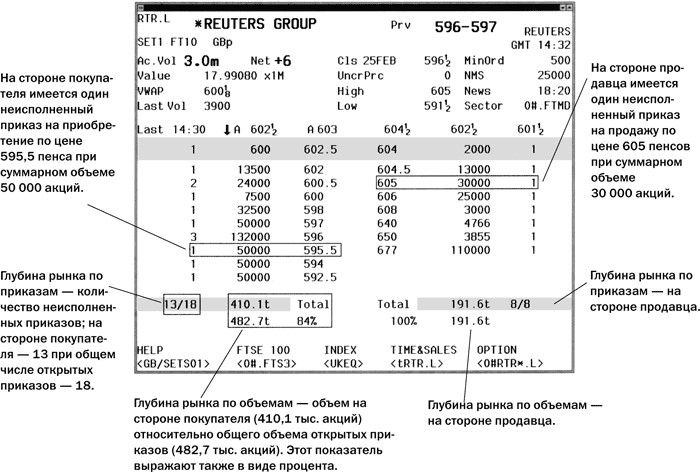

Системы на основе приказов

Системы на основе приказов, например SETS (о ней также будет сказано более подробно позже), действующая на LSE, и системы Нью-Йоркской и Парижской фондовых бирж, представляют собой непрерывно действующий аукцион. В этом случае инвесторы или их брокеры направляют приказы покупать или продавать в некий центр, который может находиться в торговом зале биржи (NYSE) или иметь вид компьютерной системы (система SETS на LSE). В зависимости от инструкций клиента система производит взаимозачет, исполнение или отмену приказа.

В подобных системах приказы отдаются до того, как определились цены. Маркетмейкеры при этом не обязаны обеспечивать непрерывную котировку цен продавца и покупателя. Торговые издержки на таких рынках ниже из-за меньшего спреда. Это делает их более привлекательными для многих инвесторов; вместе с тем реализация некоторых менее популярных ценных бумаг может оказаться затруднительной в отсутствие непрерывной котировки цен.

Системы торговли, о которых шла речь до сих пор, действуют на вторичных рынках, т. е. рынках, где акции обращаются после их эмиссии. Однако каким же образом акции попадают на вторичные рынки? Обратимся к первичным рынкам и процессу выпуска акций организациями.

Прежде чем продолжить изучение материала, посмотрите, как на экране Reuters отображается котировка акций одной из организаций в системе SETS на LSE.

Первичные рынки

Первичные рынки предоставляют организациям возможность мобилизации капитала. Размещение новых выпусков акций можно осуществить на фондовых биржах или через внебиржевые рынки. На каждой фондовой бирже действуют свои правила и процедуры листинга и размещения новых акций компаний на первичном рынке, однако большинство из них придерживаются одних и тех же общих принципов, а разница существует лишь в деталях. Рассмотрим в качестве примера процесс эмиссии на LSE.

Если вы хотите узнать больше о процессе эмиссии на какой-либо другой бирже, посетите ее веб-сайт (перечень адресов приведен в конце книги) и изучите предлагаемую информацию.

LSE – национальная фондовая биржа Великобритании и один из крупнейших в мире рынков международных акций. По некоторым оценкам, в 1995 году 55 % акций, обращающихся за пределами национальных рынков, прошло через LSE. В 1997 году оборот международных акций на LSE составил 1443,2 млрд фунтов стерлингов.

Основные функции LSE:

• организация и регулирование центрального рынка ценных бумаг в Великобритании;

• организация и регулирование рынка международных акций на LSE;

• определение механизма листинга в Великобритании;

• определение фондовых индексов FTSE совместно с газетой Financial Times.

Одна из важнейших экономических функций LSE – создание возможностей для привлечения капитала. Организации, желающие мобилизовать капитал, подают заявку на включение в Официальный список LSE и должны отвечать условиям получения биржевой котировки или листинга. Каковы же эти условия?

Условия получения листинга

Каждая фондовая биржа устанавливает свои конкретные условия предоставления листинга. Так, LSE требует раскрытия коммерческой, финансовой и управленческой информации и соблюдения следующих условий.

• Рыночная капитализация претендента должна составлять не менее 700 000 фунтов стерлингов.

• Выпущенные акции должны быть свободно обращающимися.

• Как минимум 25 % акций должны принадлежать акционерам, не являющимся директорами организации.

• Ни один из акционеров не должен иметь более 30 % голосов.

Когда организация впервые выпускает акции на первичный рынок, говорят о первоначальном публичном предложении акций (IPO). Важно помнить, что даже та организация, которая уже имеет листинг, в случае выпуска новых акций для привлечения капитала, т. е. при повторном выпуске акций, все равно обязана подать на биржу соответствующую заявку.

Прежде чем продолжить чтение, обратите внимание, какую информацию по IPO можно получить на экранах Reuters.

Как и многие другие биржи, LSE имеет своего рода рынок второго порядка – AIM – для мелких организаций, не способных выполнить условия получения листинга в полной мере. Мелкие организации, желающие присоединиться к AIM, не проходят полную процедуру размещения акций на открытом рынке, описанную ниже, а пользуются услугами консультантов, уполномоченных LSE. Пример котировки ценных бумаг на AIM в электронных информационных системах Reuters приведен на следующей странице.

Выпуск акций на открытый рынок

Когда частная организация подает заявку на включение в листинг фондовой биржи и получает положительный ответ, говорят, что она становится публичной. Эта организация выпускает акции и продает их «публике», т. е. индивидуальным инвесторам, в процессе IPO. Если IPO дает возможность привлечь полностью новый капитал, выпуск называется первичным размещением. Если же на продажу выставляются ранее выпущенные акции, находящиеся в частном владении, в результате чего привлечения нового капитала не происходит, выпуск называется вторичным размещением. Посмотрим, что представляет собой процедура выпуска новых акций и листинга на Лондонском рынке.

Когда организация принимает решение выйти на такую фондовую биржу, как LSE, ей следует, прежде всего, определить, каким способом она будет размещать акции. В практике LSE существуют следующие основные способы размещения.

• Предложение продать

В этом случае акции на открытом рынке предлагает посредник, который берет на себя организацию выпуска. Продажа акций сопровождается рекламной кампанией, а размещение может быть как первичным, так и вторичным. Иногда продаваемые акции принадлежат учредителю организации или «перепродаются» посредником-организатором, который является держателем всего первоначального выпуска.

Этот способ известен также как прямое предложение, при котором эмитент непосредственно приглашает участников открытого рынка подписаться на новые акции, т. е. подать заявки в течение определенного времени. Обычно данный способ применяется при первичном размещении и не предполагает участия финансового посредника, организующего эмиссию. Правительства, к примеру, нередко предусматривают размещение акций по подписке в схемах приватизации.

• Размещение

Такой способ предполагает продажу новых акций институциональным или частным инвесторам напрямую либо при участии финансового посредника без привлечения широкой публики. Способ обычно используется небольшими организациями, поскольку требует меньшего администрирования и не так дорог, как предложение продать. Государственным компаниям для этой процедуры требуется посредник-организатор, например инвестиционный банк.

• Предложение через посредников

Здесь новые акции размещаются среди участников консорциума финансовых посредников, которые затем продают их своим клиентам.

• Представление через биржу

В этом случае акции могут быть уже выпущены, однако до представления на бирже организация не имеет листинга. Данный способ можно использовать, в частности, если: акции уже котируются на какой-либо зарубежной фондовой бирже; существующие акционеры хотят торговать акциями на открытом рынке; организация с листингом выпускает новые акции для замены акций другой имеющей листинг организации после ее приобретения.

Отметим, что в первых двух вариантах представление через биржу является вторичным размещением, поскольку акции уже существуют.

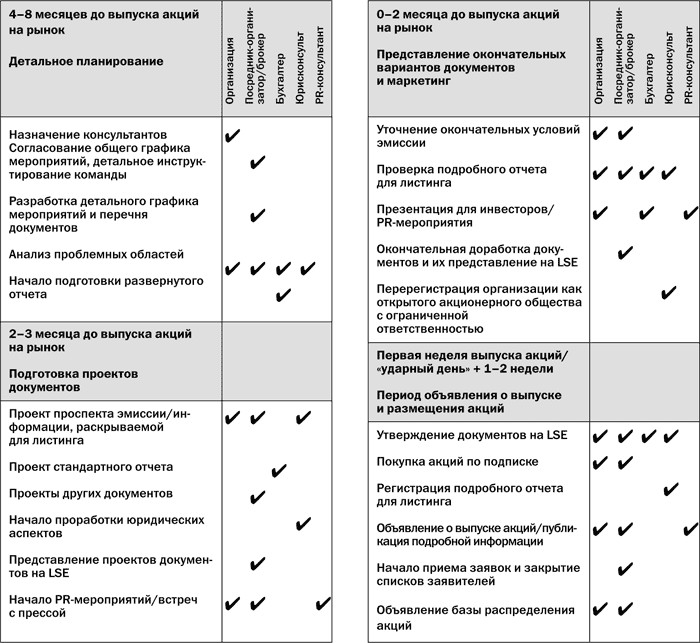

Допустим, способ размещения успешно определен, что следует еще предпринять для выпуска акций на открытый рынок? Приведенные далее в сокращенном виде процедура планирования, основные элементы процесса и график мероприятий взяты из книги «The Going Public Handbook», изданной компанией Price Waterhouse, Accountants.

Планирование

Процедура планирования эмиссии включает в себя, в частности, распределение действий во времени и определение правильного момента для ее начала. Например, на LSE действует так называемое правило шести месяцев, согласно которому дата баланса организации, включаемого в историю ее финансовых результатов, должна попасть в полугодовой период с момента выпуска акций на рынок. Необходимо установить цены на акции и, самое главное, определить состав команды, которая будет заниматься организацией эмиссии. В такую команду обычно входят:

посредник – организатор эмиссии, наличие которого является обязательным в соответствии с требованиями LSE. Им может быть фондовый брокер, коммерческий банк, фирма по торговле ценными бумагами, бухгалтерская фирма и т. п.;

брокер-дилер, который дает рекомендации по ценообразованию и привлекает потенциальных инвесторов;

бухгалтер, готовящий отчеты (бухгалтерская фирма), который составляет подробный независимый отчет об организации-эмитенте и состоянии ее дел, так называемый развернутый отчет. Бухгалтер, готовящий отчеты, выпускает также и стандартный отчет, который представляет собой историю финансовых результатов, подтвержденную аудиторами;

юрисконсульт компании, занимающийся правовыми аспектами планируемого изменения статуса организации. Существует также и назначаемый посредником-организатором юрисконсульт по эмиссии, который специализируется на соблюдении законодательных требований, связанных с выпуском акций на открытый рынок;

PR-консультант (специалист по связям с общественностью), который формирует имидж эмитента и выступает в роли пресс-агента.

Основные элементы процесса эмиссии

После того как сформирована команда, четыре важнейших элемента определяют успех выпуска акций.

Проспект эмиссии. Это один из обязательных документов, необходимых для выпуска акций на рынок, который должен раскрывать как минимум следующую информацию:

• о структуре капитала организации, заемных средствах, числе предлагаемых акций и их цене, прибылях и т. д.;

• об андеррайтерах, гарантирующих, что организация-эмитент получит требуемые средства независимо от изменений рыночной конъюнктуры после определения условий и сроков эмиссии; о лид-менеджерах и коменеджерах для глобальной эмиссии.

Гарантийное соглашение. В нем оговариваются правовые аспекты выпуска акций на рынок, включая сведения, раскрываемые для листинга, меры на случай предоставления ложных и не вполне достоверных сведений и гарантии от убытков, требуемые посредником-организатором.

Презентация эмиссии и окончательное размещение. Данный элемент связан с PR-аспектами выпуска акций. Инвесторов надо убедить в том, что в организацию следует вкладывать средства. В ходе презентации брокер-дилер уточняет окончательную цену выпускаемых акций. В «ударный день», когда публикуется информация о новом выпуске, устанавливается окончательная цена акций, подписывается гарантийное соглашение, а LSE включает проспект в листинг.

События после «ударного дня». В течение 1–2 недель после публикации информации о новом выпуске посредник-организатор принимает от инвесторов заявки на приобретение акций и денежные средства. После этого прием заявок прекращается и объявляется база распределения акций. Распределение акций зависит от числа инвесторов и количества акций, которые они согласны приобрести. С этого момента листинг вступает в силу и могут осуществляться сделки с акциями.

График мероприятий

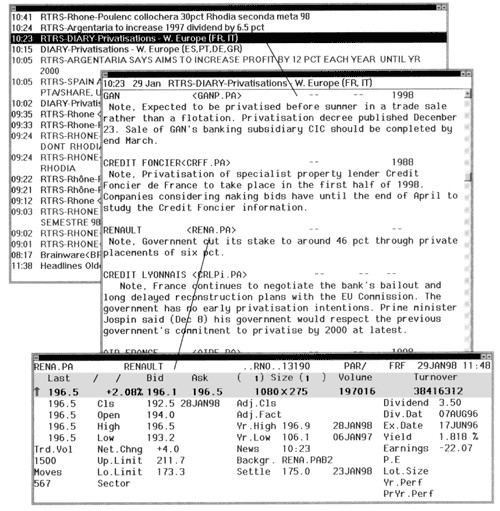

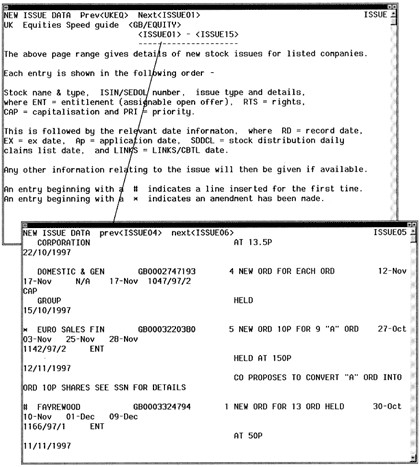

Прежде чем продолжить изучение материала, посмотрите, как информация о новых выпусках отображается на экранах Reuters.

Процедуры выпуска новых акций

Ценовая база

Новые акции могут быть предложены для продажи как по фиксированной цене, так и путем торга.

Предложение для продажи по фиксированной цене

В соответствии с этой схемой организация заранее устанавливает цену на акции. Инвесторы подают заявки на приобретение акций по установленной цене. Если цена привлекательна, лимит подписки на акции может быть превышен. Организация в этом случае сокращает суммы удовлетворяемых заявок по своему усмотрению.

Следствием превышения лимита подписки является то, что в момент выхода акций на вторичный рынок цена открытия будет выше цены эмиссии. В такой ситуации акции становятся привлекательными для вложения капитала. Вместе с тем, если цена открытия поднимается слишком высоко, это означает, что цена эмиссии была занижена. Если в качестве посредника-организатора выступает американский инвестиционный банк, он может потребовать от организации увеличения объема выпуска в соответствии с так называемой оговоркой «зеленого ботинка» (Green Shoe), включаемой в гарантийное соглашение. Эта оговорка носит такое название с тех пор, как она впервые была использована при выпуске акций компании Green Shoe Manufacturing Company. Смысл ее в том, что банк при превышении лимита подписки имеет право увеличить число акций на 15 % без согласования с эмитентом.

Предложение для продажи путем торга

В этом случае эмитент предлагает инвесторам объявить как число акций, которые они намерены приобрести, так и ту цену, которую они готовы заплатить за них. Эмитент при этом обычно оговаривает минимальную приемлемую цену.

После получения заявок эмитент устанавливает цену их удовлетворения и распространяет акции среди тех, кто предложил эту или более высокую цену.

Посредники, организующие выпуск акций

Организацией выпуска акций компании обычно занимаются один или несколько членов той фондовой биржи, в листинг которой эти акции предполагается включить. Как правило, лид-менеджер – главный организатор и гарант выпуска – выполняет роль консультанта и представляет эмитента, используя свои связи на бирже.

Лид-менеджер назначает колид– и коменеджеров и, таким образом, формирует синдикат андеррайтеров, который гарантирует размещение акций и формирование вторичного рынка. На схеме показана структура типичного гарантийного синдиката.

Создание группы андеррайтеров является по существу одной из форм распределения риска, когда участники соглашаются купить определенное количество акций по цене эмиссии в случае недостаточного числа инвесторов. В качестве покрытия риска андеррайтеры получают гарантийную комиссию.

Эмитент при этом получает уверенность в том, что все акции выпуска будут размещены, и гарантию получения минимального капитала.

В случае успеха выпуска андеррайтеры не покупают акции. Если же выпуск оказывается особенно успешным, участники синдиката выкупают свою оговоренную долю акций.

Оценка портфеля заказов

Оценка портфеля заказов используется лид-менеджером или участниками гарантийного синдиката для определения правильной цены эмиссии. Цель состоит в том, чтобы установить такую цену эмиссии, которая не будет чрезмерно отличаться от цены акций в момент их выхода на вторичный рынок.

Для достижения этой цели лид-менеджер устраивает презентации эмиссии (называемые буквально «дорожными шоу») и проводит исследование потенциального спроса со стороны инвесторов при различных ценах на акции.

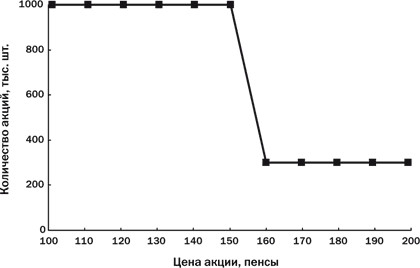

По результатам исследования строят кривую спроса, отражающую зависимость спроса от цены. На основании этой кривой и определяют цену эмиссии. Характерная кривая спроса показана ниже.

Оценка портфеля заказов сводит к минимуму риск недостаточной подписки на акции, что всегда приветствуется участниками гарантийного синдиката. Чем точнее определена цена эмиссии, тем меньше вероятность того, что им придется покупать акции. Кроме того, с повышением цены эмиссии возрастает их вознаграждение.

Серые рынки

Серый рынок, или иначе рынок сделок с новыми ценными бумагами, обозначаемыми как «когда и если будут выпущены» (when issued – w/i), представляет собой неофициальный рынок, где инвесторы покупают и продают акции, которые фактически еще не выпущены. Серый рынок существует в течение периода между объявлением об эмиссии и реальным распределением выпущенных акций.

Расчеты по сделкам на сером рынке производятся после даты эмиссии, когда начинается торговля акциями на вторичном рынке. Подобные сделки являются рисковыми, поскольку заключаются устно, а эмитент не дает никаких гарантий относительно распределения акций. В случае превышения лимита подписки инвестор может получить меньшее количество акций, чем ожидал. Неосторожная продажа на сером рынке акций в большем объеме, чем реально получено впоследствии, может обойтись инвестору в круглую сумму.

Вторичные рынки

Как уже отмечалось, фондовые биржи, с одной стороны, обеспечивают существование первичных рынков, позволяющих организациям мобилизовать новый капитал. С другой стороны, на них происходит купля-продажа ценных бумаг, т. е. функционируют вторичные рынки. Без ликвидных вторичных рынков вряд ли первичные рынки были бы достаточно эффективными, если вообще существовали бы. Вторичные рынки необходимы инвесторам как место, где они могут легко и с уверенностью купить или продать ценные бумаги.

На вторичных рынках могут действовать системы торговли на основе котировок или приказов, которые были рассмотрены выше. Однако независимо от типа используемой системы торговли любой вторичный рынок должен характеризоваться:

прозрачностью, которая предполагает свободный, легкий доступ к актуальной и точной информации о ценах и объемах совершаемых сделок, спросе и предложении и т. п.;

ликвидностью, под которой понимается возможность легко покупать и продавать ценные бумаги с незначительным риском потери капитала. Чем меньше спред между ценами продавца и покупателя, тем выше конкуренция и более эффективен рынок;

эффективностью, чем быстрее происходит выравнивание цен, тем более эффективно функционирует рынок.

Подчеркнем еще раз, что разные фондовые биржи используют различные системы торговли на вторичных рынках. Для лучшего понимания того, что там происходит, разберем «механику» вторичных рынков на примере трех крупнейших в мире фондовых бирж:

Лондонская фондовая биржа

Для того чтобы представить масштабы роста рынков акций всего лишь за последнее десятилетие, полезно вспомнить, как LSE работала до так называемого «большого взрыва» 1986 года. По своим последствиям это событие, а именно реорганизация биржи, имеет определенное сходство с «большим взрывом», давшим начало нашей Вселенной. Реорганизация была проведена с целью усиления конкуренции на рынках акций и увеличения числа участников рынка. Реорганизация проходила следующим образом.

До «большого взрыва» в октябре 1986 года фондовая биржа предусматривала для своих участников две взаимоисключающие роли:

• фондового джоббера или джоббера;

• фондового брокера или брокера.

Член фондовой биржи мог быть либо тем, либо другим, совмещение ролей не допускалось. Джобберы стояли на своих постоянных местах в торговом зале, предлагая твердые цены покупки (bid) и продажи (offer) акций брокерам. (Термин «offer» используется в Великобритании, в США же говорят «ask». Отметим, что на экранах Reuters пользователь будет встречать термин «ask».) Джобберы могли иметь собственный портфель акций, однако им не разрешалось заключать сделки непосредственно с инвесторами. Инвесторы должны были торговать только через брокера, в задачу которого входил поиск наиболее привлекательной цены. Брокеры не могли приобретать акции самостоятельно, они совершали сделки только от имени клиентов.

Джобберы и брокеры никогда не совершали сделок друг с другом, а лишь регистрировали их в своих книгах учета. Они действовали по принципу Dictum meum pactum («Мое слово – моя гарантия» – девиз LSE). Эта надпись украшает герб LSE. «Большой взрыв» положил конец такой организации торговли и позволил фирмам одновременно действовать в качестве и брокеров, и джобберов, иными словами дал им возможность играть двойную роль. Поскольку для этого требовался капитал, эту роль взяли на себя главным образом коммерческие и инвестиционные банки.

На смену термину «джоббер» пришел термин «маркетмейкер». Сразу же вслед за «большим взрывом» начала действовать система торговли на основе котировок.

Маркетмейкеры при регистрации на фондовой бирже получают право «делать рынок» определенных ценных бумаг и должны предоставлять двустороннюю котировку цен продавца/покупателя. Хотя маркетмейкеры и могут заключать сделки непосредственно с любыми инвесторами, на практике они работают только с профессиональными институциональными инвесторами, такими как пенсионные фонды, страховые компании и независимые фонды. Мелкие инвесторы пользуются агентскими услугами брокеров-дилеров или брокеров-агентов с выплатой комиссионных, как раньше они пользовались услугами фондовых брокеров.

Брокеры-агенты точно так же, как и фондовые брокеры до «большого взрыва», взимают комиссию, размер которой теперь не является фиксированным, однако сами не владеют акциями. Брокеры-дилеры могут самостоятельно, на свой страх и риск покупать ценные бумаги и выступать в качестве принципала в сделке с клиентом при условии, что они удовлетворяют требованиям фондовой биржи в отношении цены сделки. Вместе с тем, действуя в роли принципала, они не обязаны объявлять цены продавца и покупателя, как это делают маркетмейкеры.

Технология биржевых торгов стала «мониторной», при которой участники передают сообщения по телефону, а сама фондовая биржа перестала играть роль физического торгового зала, где совершаются сделки с акциями. Биржа сохранила за собой значительную часть функций по регулированию рынка ценных бумаг, отчетности, процедур вывода компаний на рынок, расчетов по сделкам и т. п., и в то же время она сама подчиняется Управлению по надзору за финансовыми услугами (Financial Services Authority – FSA), предшественником которого было Управление по ценным бумагам и инвестициям (Securities Investment Board – SIB).

Таким образом, результатом «большого взрыва» стали следующие три главных изменения:

• отмена фиксированных комиссий;

• разрешение членам биржи совмещать функции джоббера и брокера;

• активная торговля переместилась из биржевого зала в систему с мониторами и связью по телефону.

Помимо прочего на фондовую биржу были допущены аутсайдеры, в том числе и иностранные фирмы.

В результате успешной реорганизации биржевой торговли 1986 года была внедрена автоматизированная система распространения ценовой информации. Перехода к автоматизированной системе торговли на основе котировок, однако, не произошло.

К концу 1997 года для повышения конкурентоспособности LSE на глобальном рынке была введена в действие электронная система торговли на основе приказов SETS (Stock Exchange Electronic Trading System). Первоначально SETS заменила систему торговли на основе котировок для организаций, входящих в список FTSE 100, с перспективой расширения и распространения на все организации списка FTSE 250.

В системе SETS покупатели и продавцы могут через брокеров заявить желаемые цены и объемы сделок, маркетмейкеры при этом исключаются из процесса ценообразования. Система торговли на основе приказов обеспечивает, таким образом, более тонкое формирование цен (сужение спредов) для наиболее популярных акций. Именно поэтому система первоначально была ориентирована на организации списка FTSE 100, объем сделок с акциями которых превышает треть общего объема торговли.

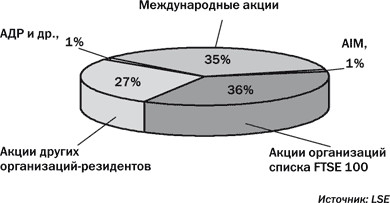

Приведенная ниже диаграмма показывает соотношение объемов сделок разных типов на LSE в 1996 году.

В 1998 году на LSE наряду с системой торговли на основе приказов для акций FTSE 100 функционировали системы торговли на основе котировок для всех остальных национальных и международных акций, соответственно SEAQ и SEAQ International. Подробнее эти системы будут рассмотрены далее в этом разделе.

Нью-Йоркская фондовая биржа

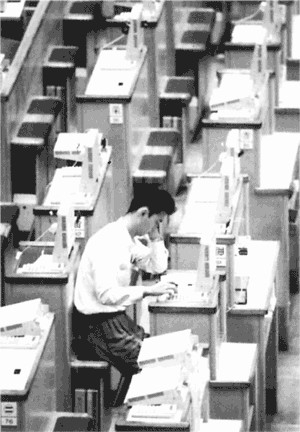

NYSE – пример площадки с торговлей на основе приказов, где в торговом зале со свободным биржевым торгом (т. е. заключением сделок голосом и жестом) функционирует система непрерывного аукциона. Инвесторы отдают приказы на покупку или продажу в определенных местах торгового зала – так называемых «торговых постах». В торговом зале NYSE, площадь которого составляет 3350 кв. м, находятся 17 торговых постов. Биржа не регулирует цены на акции, ее назначение – создание организованного и справедливого рынка для инвесторов. Как и на других фондовых биржах, чтобы совершать сделки в торговом зале, участник рынка должен быть членом NYSE или иметь на ней «место».

На NYSE котируемые акции со сходными характеристиками приписаны к определенным торговым постам, причем каждой акции отведено свое место, над которым установлен монитор, отображающий соответствующие финансовые данные.

В зале биржи расположено около 1500 торговых кабин, где принимаются приказы клиентов.

Так кто же работает в торговом зале NYSE? Существуют четыре основные категории членов биржи:

Специалисты Работают на торговых постах и играют центральную роль в аукционном процессе. Специалист фактически действует как маркетмейкер по одному или нескольким видам ценных бумаг, приписанных к конкретному торговому посту. Главная функция специалистов – поддержание справедливого и организованного рынка. Источник их дохода – комиссия, когда они действуют как брокеры, или спред цен продавца/покупателя, когда они выступают как дилеры.

Комиссионные брокеры Совершают сделки в торговом зале и обслуживают брокерские фирмы, исполняя приказы их клиентов. Брокерские фирмы могут осуществлять торговлю и за свой счет.

Брокеры в зале биржи Помогают другим членам биржи исполнять приказы без права работать непосредственно с публикой.

Зарегистрированные трейдеры Торгуют ценными бумагами за свой счет, при этом они освобождены от уплаты комиссионных.

Несмотря на то что операции в зале NYSE построены на свободном биржевом торге, не обойдены вниманием и современные технологии. Члены биржи, находящиеся за пределами торгового зала, могут отдавать электронные приказы специалистам через систему SuperDot. Полученные через этот канал приказы воспринимаются так, словно брокер или трейдер присутствует физически. Об исполнении SuperDot-приказа специалист сообщает также через электронную систему. Приказы можно передавать и непосредственно в торговые кабины через электронную систему BBSS (Broker Booth Support System). Брокеры в торговом зале при этом могут принимать приказы и передавать рыночную информацию через портативные устройства беспроводной информационной системы (NYSE Wireless Data System).

В начале мая 1996 года место на Нью-Йоркской фондовой бирже было продано за рекордную сумму в 1,45 млн долларов. Немногим раньше в феврале и марте за место на бирже давали 1,25 млн долларов. Предыдущий рекорд был установлен в сентябре 1987 года незадолго до биржевого краха, когда место было продано за 1,15 млн долларов.

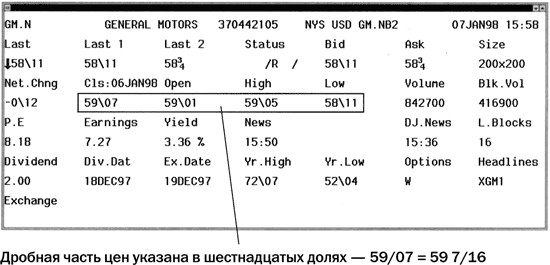

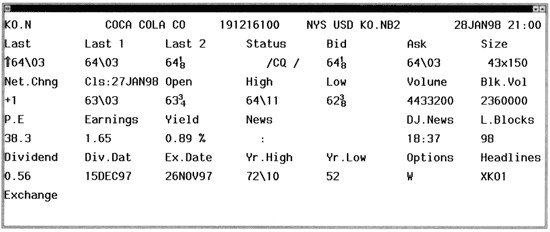

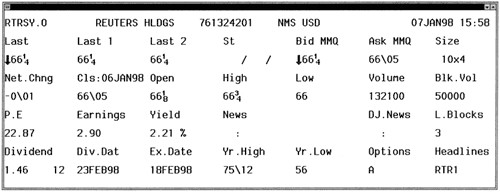

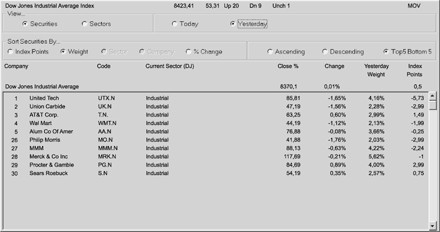

Посмотрите на примеры экранов Reuters, отображающих информацию по компаниям, акции которых котируются на NYSE.

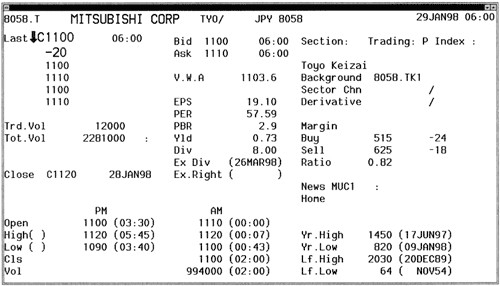

Токийская фондовая биржа

На TSE рынок функционирует на основе приказов с непрерывным двусторонним аукционом, в котором участвуют покупатели и продавцы. Все приказы отдаются брокерским/дилерским фирмам – членам TSE, которые направляют затем свои приказы так называемым «сайтори» (saitori). Сайтори являются членами TSE и выполняют функцию посредника, осуществляющего централизованный учет заказов на акции. Сайтори производят согласование приказов по цене, срокам и т. п. Им не разрешается заключать сделки за свой счет и взаимодействовать напрямую с публикой. На TSE действуют несколько электронных систем торговли в биржевом зале.

Система FORES (Floor Order Routing and Execution System)

Система используется для торговли 150 наиболее популярными акциями. Она позволяет:

• автоматизировать процедуру направления небольших приказов;

• заменить ручной учет заказов на электронный;

• автоматизировать представление отчетности и подтверждение исполнения приказов.

Компьютерная система CORES (Computer-assisted Order Routing and Execution System)

Эта система предназначена для торговли менее популярными акциями. Ее используют также и для операций с другими ценными бумагами:

• фьючерсами на индексы TOPIX, а также фьючерсами и опционами на облигации японского правительства (CORES-F);

• опционами на индексы TOPIX (CORES-O).

На рисунках показаны экраны Reuters с информацией по акциям компаний Sony Corporation и Mitsubishi, котируемым на TSE.

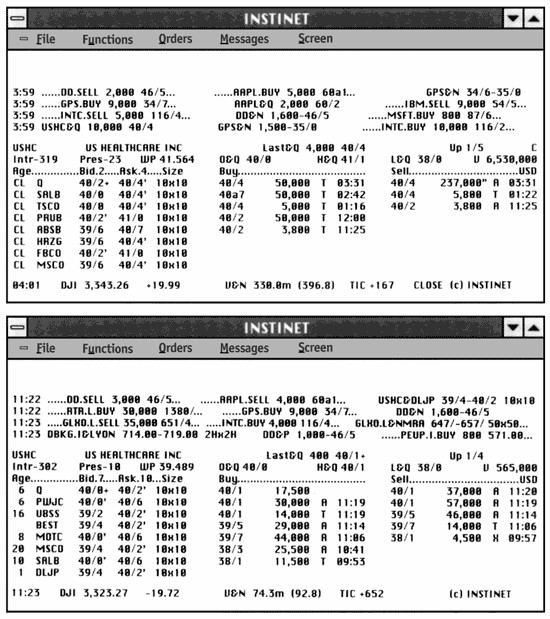

Примеры существующих торговых систем

Рассмотрим, как действуют некоторые торговые системы и как выглядят их котировальные экраны. Их выбор был обусловлен только демонстрационными целями, однако перечень существующих систем ими не исчерпывается. Итак, далее вашему вниманию будут представлены системы:

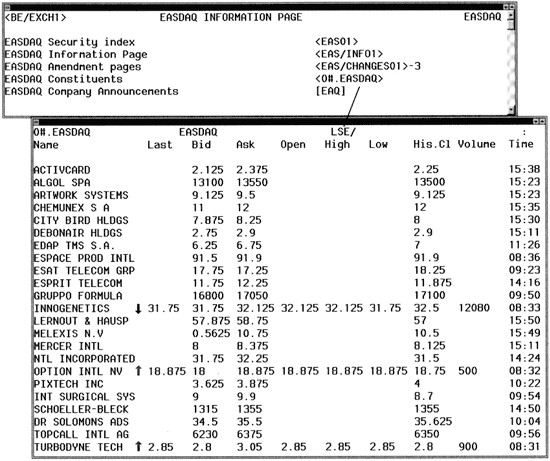

• NASDAQ/EASDAQ;

Вы хотите узнать больше о торговых системах, действующих на различных биржах? Посетите веб-сайты бирж, список которых приведен в конце книги, и ознакомьтесь с предлагаемой ими информацией.

Лондонская фондовая биржа

На LSE существует несколько систем торговли акциями, некоторые из которых уже упоминались ранее. В их число входят:

• система торговли на основе приказов SETS;

• система торговли на основе котировок SEAQ;

• биржевая система альтернативной торговли SEATS PLUS;

• международная система торговли на основе котировок SEAQ International.

Система торговли на основе приказов SETS

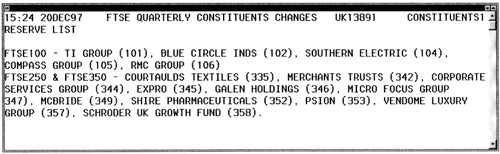

20 октября 1997 года на LSE началась эксплуатация SETS – системы учета приказов, которая частично заменила систему SEAQ, действовавшую со времени «большого взрыва». Для начала применение SETS ограничивалось акциями организаций, входящих в список FTSE 100.

Фирмы-члены могут вводить в систему приказы покупать/продавать от своего имени или от имени клиентов. Доступ к рынку в этом случае является анонимным. Поступившие в систему приказы могут взаимозачитываться и исполняться или храниться в ней для исполнения в будущем.

В системе автоматизированы следующие процессы.

Поиск взаимозачитывающихся приказов покупать/продавать.

Совершение сделки после выявления взаимозачитывающихся приказов.

Отчет о совершении сделки немедленно поступает на биржу, на фондовом рынке появляется информация о ней и ее участниках, а сами участники получают соответствующее уведомление.

Официальные лучшие цены на акции в портфеле заявок рассчитываются исключительно на основе приказов, поступивших в систему.

Лучшая цена покупателя = самая высокая цена приказа покупать.

Лучшая цена продавца = самая низкая цена приказа продавать.

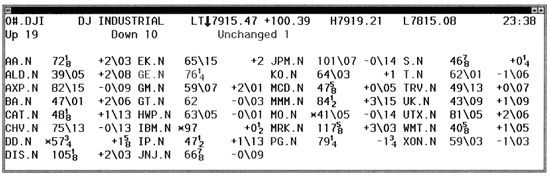

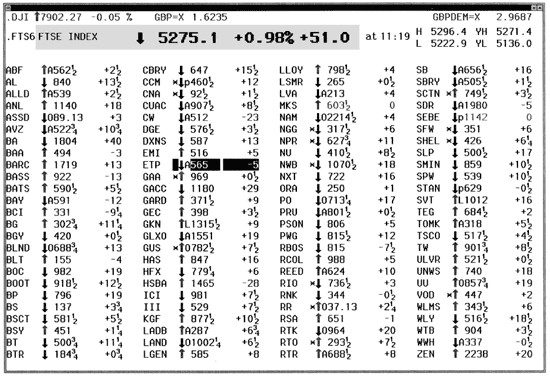

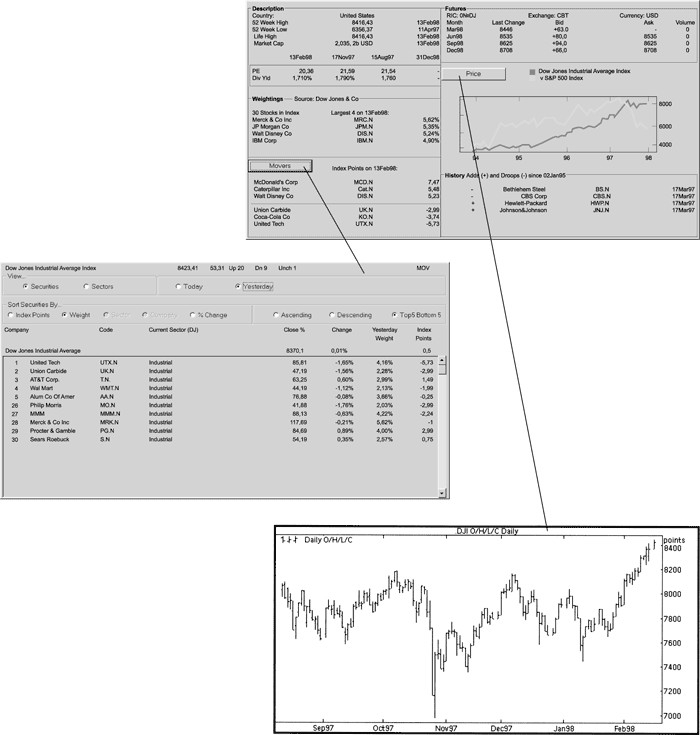

Лучшие цены покупателя/продавца отображаются на информационных экранах и используются брокерами для торговли ценными бумагами. Цены закрытия ежедневно публикуются в финансовой прессе. Ниже приведен пример отображения на экране Reuters движения цен десяти ведущих акций (Top 10) на LSE.

Система принимает и исполняет приказы с 8.30 до 16.30 ежедневно с понедельника по пятницу. Утром с 8.00 до 8.30 фирмы-члены могут вводить и удалять приказы, однако их исполнение не производится. В течение получаса после закрытия сессии предоставляется возможность удалить приказы из системы.

В 8.30 вход в систему временно замораживается и производится расчет цен, по которым может быть продано максимальное число акций каждого вида. После этого автоматически исполняются все приказы, цена которых соответствует расчетной. По завершении этой операции открывается прием новых приказов и производится поиск совпадений.

В настоящее время SETS оперирует лишь акциями 100 ведущих организаций. Что происходит, когда рейтинг какой-либо из этих организаций падает? На практике система SETS доступна также и для акций организаций из резервного листа.

Резервный лист выглядит на экране Reuters следующим образом.

Для торговли акциями тех организаций, которые не входят в список Top 100, используется система SEAQ. В обозримой перспективе вряд ли можно ожидать, что SETS станет доступной для акций организаций за пределами списка Top 350.

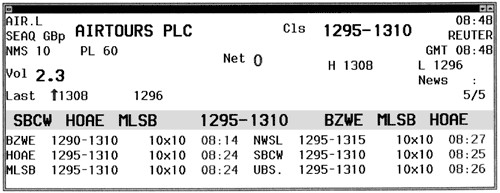

Система торговли на основе котировок SEAQ

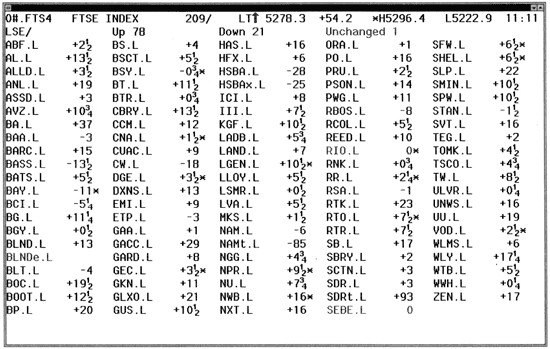

Торговля акциями, не входящими в число FTSE 100, осуществляется в системе на основе котировок SEAQ, которая была введена в действие во время «большого взрыва» в октябре 1986 года. В основу ее заложена конкуренция между маркетмейкерами. В течение торгового дня каждый из зарегистрированных маркетмейкеров, число которых составляет 31, обязан объявить на рынке свои цены покупки/продажи и максимальный объем сделок по этим ценам. Конкурирующие котировки отображаются на информационном табло SEAQ.

Маркетмейкеры вводят через свои терминалы данные о двухсторонних ценах на ценные бумаги, котируемые в SEAQ, где они зарегистрированы, и отчеты о совершенных сделках. Система, таким образом, получает ценовую информацию от маркетмейкеров SEAQ и сопоставляет цены покупки/продажи. Котировки акций в системе SEAQ являются твердыми.

Котировки SEAQ можно просмотреть через телетекстовую систему ICV TOPIC3 и Reuters. На основе информации о ценах покупки/продажи и объемах, предоставляемой маркетмейкерами, формируется так называемая «желтая полоса» (Yellow Strip). В ней отображается лучшая с точки зрения инвестора цена покупателя/продавца по каждой котируемой в SEAQ ценной бумаге, которая известна как «прикосновение» (touch). В желтой полосе идентифицированы маркетмейкеры (максимум три), которые предлагают такую котировку.

На рисунке ниже показаны котировки акций компании Airtours Plc.

Биржевая система альтернативной торговли SEATS PLUS

Эта система предназначена для торговли акциями, сделки по которым совершаются относительно редко (и, следовательно, отсутствуют конкурирующие маркетмейкеры). Как только в SEATS регистрируются несколько маркетмейкеров, торговлю ценной бумагой переводят в SEAQ.

SEATS PLUS – интегрированная гибкая торговая система, обеспечивающая прием приказов, их исполнение, а также конкурентную котировку. Брокеры могут отдавать через нее приказы, предоставлять отчеты о сделках и информацию о компаниях. Система обслуживает два сегмента фондового рынка: рынок британских акций и варрантов, а также альтернативный рынок инвестиций AIM, на котором обращаются акции небольших и растущих компаний. Отчеты о всех сделках в системе SEATS PLUS должны передаваться на биржу в течение трех минут с момента их совершения.

Международная система торговли на основе котировок SEAQ International

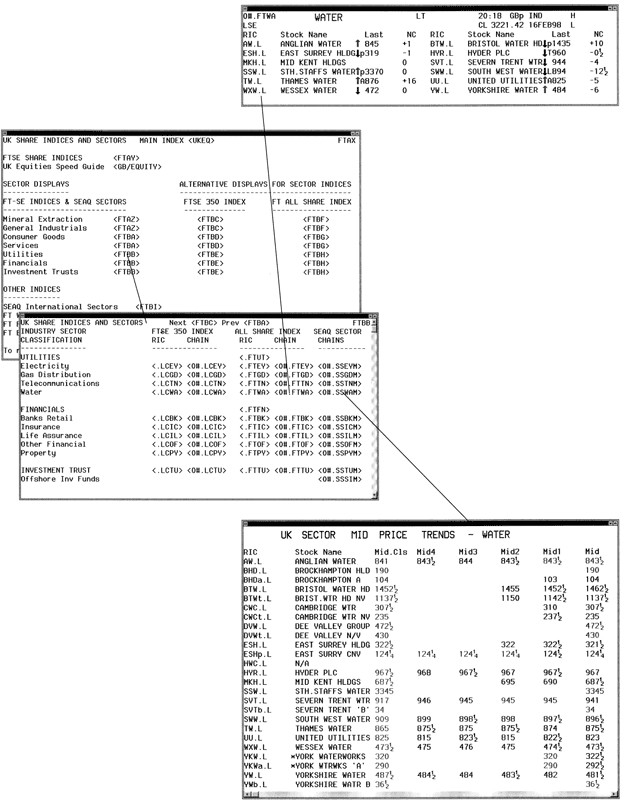

Лондонский рынок – крупнейший в мире по объему торговли международными акциями. Находясь в зоне европейского времени, он с его рабочими часами занимает промежуточное положение по отношению к Японии и Нью-Йорку, расположенным в восточной и западной временных зонах, и является естественным центром торговли международными акциями. SEAQ International – электронная система ценовой информации – появилась в 1985 году и первоначально предназначалась для растущего рынка европейских акций. В настоящее время SEAQ International используется для торговли ценными бумагами 42 развитых и развивающихся стран. В ней в реальном времени отражаются котировки более чем 1100 различных видов ценных бумаг. Более 50 маркетмейкеров вводят данные о ценах непосредственно в центральную биржевую компьютерную систему, откуда они поступают на 12 000 мониторов по всему миру через таких коммерческих поставщиков информации, как ADP, Bloomberg, Bridge, ICV, Quick, Reuters, Telekurs и Dow Jones Markets. Отыскав привлекательную цену, инвесторы связываются по телефону с соответствующим маркетмейкером и отдают ему приказ совершить сделку. Порядок расчетов определяется сторонами в ходе выполнения операции, сам расчет производится в стране происхождения акций.

Котировка производится в долларах США или в национальной валюте, однако маркетмейкеры обычно предпочитают иметь дело с ведущими валютами. Помимо ценовой информации система определяет целый ряд индексов, которые рассчитываются на основе котировок SEAQ International и обновляются каждую минуту.

Система, таким образом, представляет собой международный вариант SEAQ для одобренных LSE ценных бумаг, которые котируются зарубежными фондовыми биржами. SEAQ International позволяет торговать акциями за пределами страны происхождения и функционирует аналогично SEAQ. Она разделена на сектора по странам, в ней также выделен сектор развивающихся рынков. Маркетмейкеры, представляющие крупнейшие международные фирмы по торговле ценными бумагами, котируют непрерывные или индикативные цены покупателя/продавца. Котировки акций обычно указываются в национальной валюте соответствующего сектора, а расчеты по операциям производятся в соответствии с местными правилами.

Торговля в системе может продолжаться круглые сутки, однако котировки принимаются только с 7.00 до 20.00 по Гринвичу. На приведенной ниже диаграмме показан оборот по некоторым зарубежным акциям в 1997 году.

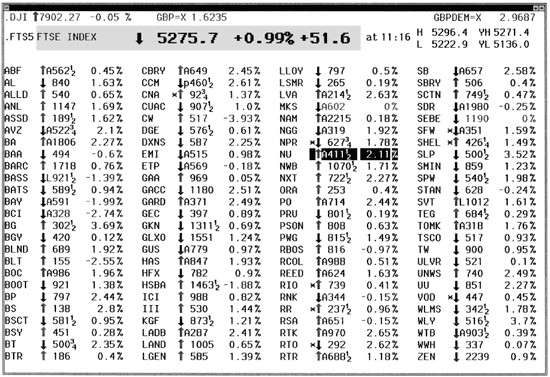

Экраны Reuters показывают оборот по счетам клиентов.

Нормальный масштаб рынка

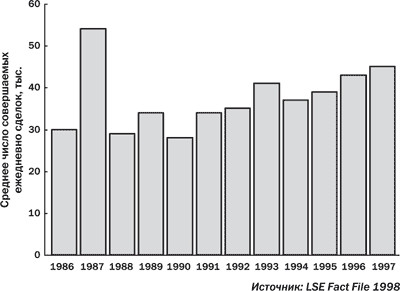

На LSE торговые операции, совершаемые между фирмами-членами, называются биржевыми сделками. Среднее число совершаемых ежедневно биржевых сделок с 1986 по 1997 год показано на диаграмме ниже.

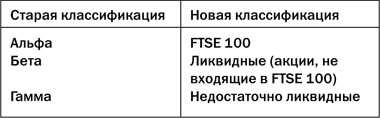

Несмотря на то что ежедневно на LSE совершаются тысячи биржевых сделок, можно ли утверждать, что все акции одинаково ликвидны? До 1991 года на LSE использовалась классификация акций SEAQ по названию букв греческого алфавита. Наиболее популярные акции, котируемые большинством маркетмейкеров, относились к категории «альфа». За ней шла категория «бета», затем «гамма» и, наконец, «дельта», в которую входили наименее популярные акции с наименьшим числом маркетмейкеров, предлагающих котировки.

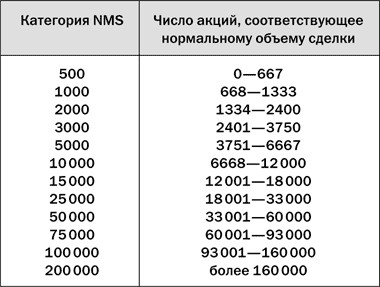

Классификация на основе букв греческого алфавита была заменена индикатором ликвидности акций, получившим название «нормальный масштаб рынка» (NMS – Normal Market Size). NMS для любой акции рассчитывается следующим образом:

1. Средний дневной оборот по счетам клиентов по данной акции за предыдущий год умножают на 2,5 %. Полученная величина представляет собой расчетную среднюю стоимость нормальной биржевой сделки на LSE.

2. Расчетную среднюю стоимость биржевой сделки делят на текущую цену акции и получают число акций, соответствующее нормальному объему сделки.

3. Определяют, в какую из 12 категорий NMS попадает рассчитанное число акций, соответствующее нормальному объему сделки (см. таблицу ниже).

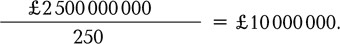

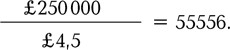

Определяем средний дневной оборот по акциям компании XYZ plc путем деления годового оборота на число рабочих дней в году:

Стоимость нормальной биржевой сделки = £10 000 000 × 2,5 % = £250 000.

Текущая цена акции XYZ plc составляет 450 пенсов, следовательно, число акций, соответствующее нормальному объему сделки, равно:

Категория NMS, таким образом, составляет 50 000, поскольку расчетное число акций попадает в интервал 33 001–60 000.

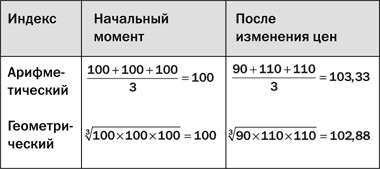

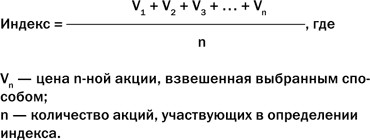

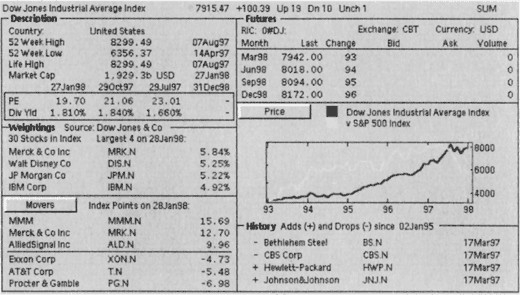

Акции, категория NMS которых более 2000, являются ликвидными, акции остальных категорий имеют недостаточную ликвидность. Все сделки с ликвидными акциями, число которых в листинге доходит до 1000, должны немедленно отображаться на экранах SEAQ, если их объем составляет менее одной трети NMS. Информация о более крупных сделках появляется через 90 минут.