Фондовый рынок

В этой статье мы подробно рассмотрим с вами такое понятие как фондовый рынок. Узнаем для чего он предназначен и какие основные функции выполняет. Поговорим об истории его возникновения, от средневековья до наших дней. Рассмотрим его структуру и узнаем из каких частей он состоит, какова роль каждой его составляющей и как эти части взаимодействуют между собой.

Что такое фондовый рынок и какие основные функции он выполняет

Фондовым рынком принято называть всю совокупность взаимоотношений между инвесторами, эмитентами и их посредниками, связанную с выпуском и обращением ценных бумаг. Это понятие носит мировой масштаб и во многом определяет современную экономику. Впрочем, несмотря на глобальность данного понятия в общем смысле, часто говорят о его составляющих на уровне отдельных стран (российский, американский, европейский, азиатский фондовый рынок и т. п.).

В самой простой своей интерпретации данное понятие можно выразить следующим образом:

Фондовый рынок — это связующее звено между эмитентами (стремящимися получить средства для своего развития) и инвесторами (стремящимися выгодно вложить свои деньги).

Основные функции фондового рынка

Одной из главных его функций является перераспределение средств. Денежные средства перетекают от туда, где они находятся в избытке, туда, где наблюдается их недостаток. Это также своего рода канал, по которому сбережения перетекают в инвестиции. Благодаря функционированию фондового рынка, инвестиционные ресурсы постоянно перераспределяются между различными отраслями производства. Они имеют свойство концентрироваться в тех отраслях, которые обеспечивают максимальную доходность (а к таковым обычно относятся все перспективные направления). При этом они отвлекаются от малодоходных (и, как правило, малоперспективных) отраслей деятельности.

Ещё одной важной функцией фондового рынка является финансирование бюджетов всех уровней, начиная от бюджета небольшого акционерного общества и заканчивая бюджетом целой страны. Финансирование коммерческих предприятий осуществляется посредством выпуска акций и облигаций, а финансирование государственного бюджета — посредством выпуска государственных облигаций.

Кроме этого, часто еще говорят о таких его функциях как:

- Централизация и аккумуляция капитала. Благодаря фондовому рынку денежные средства из множества источников аккумулируются и централизуются вокруг конкретных объектов инвестиций (эмитентов ценных бумаг);

- Функция учёта заключается в том, что большинство обращающихся на рынке ценных бумаг находят своё отражение в соответствующих реестрах. Каждый эмитент имеет свой реестр выпущенных ценных бумаг с информацией об их владельцах. Кроме этого ценные бумаги учитываются на специальных счетах-депо в депозитариях.

История фондового рынка

В этом разделе мы поговорим с вами о том, с чего начинался современный фондовый рынок и как он достиг того своего вида, который мы можем лицезреть сегодня. Начнём с мировой истории, а затем перейдём к истории нашей страны. Если эта информация для вас не представляет интереса, то можете смело переходить к следующему разделу, в котором мы подробно рассмотрим структуру фондового рынка.

В мире

Всё началось ещё в средневековье (ХII – XIII века), когда появились первые вексельные ярмарки. Эти мероприятия обычно приурочивались к крупным торговым ярмаркам того времени и на них осуществлялись расчёты по векселям. Местами их проведения были такие крупные торговые центры западной Европы как Лион, Антверпен, а позднее и Венеция, Лондон, Брюгге, Генуя.

Собственно говоря, само название термина «биржа» пришло к нам именно с тех самых времён. Дело в том, что над площадью в Брюгге, где частенько проводились вексельные ярмарки, возвышался огромный дом знатного рода Van Der Burse. Площадь эту стали называть сначала «burse», а затем и «borsа»**.

В XVI веке вся биржевая торговля того времени была сконцентрирована вокруг городов Антверпен и Брюгге. Там были созданы первые биржевые площадки, в 1531 году — биржа в Брюгге, в 1556 году — биржа в Антверпене. Операции на этих площадках носили международный характер благодаря тому особому вниманию, которое уделялось на них именно иностранным торговцам. Там впервые были введены такие термины, как биржевой бюллетень, биржевой курс и т.п.

Ближе к XVII веку, центр европейской торговли постепенно переместился в Нидерланды. На Амстердамской бирже, основанной в 1611 году, активно велась торговля первыми прообразами современных государственных облигаций. Торговались двадцать девять бумаг такого типа, среди которых двадцать пять были со стороны правительства Нидерландов и четыре — со стороны правительства Англии.

В том же XVII веке, на той же Амстердамской бирже были впервые введены в торговлю прообразы современных акций. Это были бумаги Ост-Индской компании, предлагавшей всем желающим принять участие в её финансировании и получить, тем самым, право на часть от её будущих доходов. А доходы предполагались весьма внушительные, ведь это было то самое время, когда европейские страны начали активно выкачивать ресурсы из своих колоний находящихся, в том числе, в относительно недавно открытых географических локациях.

Конец XVII и начало XVIII века были ознаменованы появлением множества акционерных компаний (по большей части на территории Англии). Это в свою очередь привело к тому, что на рынок было выброшено большое количество акций всевозможных вновь образованных предприятий. Сначала эти акции торговались вне биржи, сделки по ним заключались в многочисленных лондонских кофейнях (прообраз современного внебиржевого рынка). Чуть позже, когда лондонские брокеры немного обросли жирком и у них появилось достаточное количество свободных денежных средств, ими была арендована часть Королевской биржи. Так было положено начало Лондонской фондовой биржи (London Stock Exchange, LSE).

Далее развитие фондового рынка раскручивалось по спирали, этому в немалой степени способствовала промышленная революция при которой процесс создания новых и новых предприятий требовал соответствующего финансирования, которое во многом осуществлялось благодаря выпуску акций. В 1791 и в 1792 годах, в США, одна за одной выросли Филадельфийская и Нью-Йоркская фондовые биржи.

** В переводе с итальянского языка слово borsa означает — биржа.

В России

В Российской империи истоками биржевой торговли также явились ярмарки проводимые в таких городах как Новгород, Выборг, Москва, Псков и др. Однако, в отличие от стран Европы, купеческая торговля не спешила перерасти в биржевую вплоть до начала XVIII века. Первая российская биржа была основана в 1703 году в рамках реформ проводимых императором Петром Первым, стремившемся везде и во всём не отставать от ведущих европейских стран того времени. Биржа была основана в недавно отстроенной столице страны — Санкт-Петербурге. С 1703 по 1705 годы биржевые торги проводились на Троицкой площади, а затем было построено здание на стрелке Васильевского острова.

Изначально Санкт-Петербургская биржа была товарной, но с начала девятнадцатого века на ней стали торговаться и ценные бумаги частных обществ. Именно в эти годы, в различных городах страны начали появляться свои фондовые биржи. В 1776 году открылась Одесская биржа, в 1816 — биржа в Варшаве, в 1837 году — в Москве. Толчком к развитию фондового рынка в Российской империи послужила отмена крепостного права в 1861 году. К 1915 году на территории страны функционировало 104 биржи.

Технически, отечественные биржи немного уступали своим западным аналогам. Объёмы торгов на них также не поражали воображение (Санкт-Петербургская биржа занимала шестое место в мире по объёмам проводимых операций). Однако доходность по российским акциям (аналог современных фондовых индексов), в то время значительно опережала доходность акций торгующихся на Нью-Йоркской фондовой бирже. Примечательно, что на российских биржах была запрещена торговля иностранными ценными бумагами.

Затем наступил 1917 год и на смену старой власти в стране пришла новая. Советская власть распустила биржи, запретив все операции с ценными бумагами. Впрочем, в связи с отменой частной собственности, все предприятия-эмитенты в любом случае перешли в государственное владение или разорились, в любом случае их акции превратились в простые ничего не значащие и ничего не стоящие бумажки. Правда затем, в кратковременный период НЭПа, биржи попытались вновь воссоздать (в 1926 году их насчитывалось более сотни), но пришёл 1930 год, а с ним и конец новой экономической политики страны.

Следующей вехой в развитии отечественного фондового рынка станет 1991 год. Но это уже совсем другая история.

Структура фондового рынка

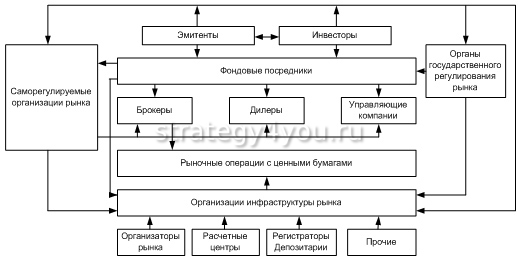

Понятие фондовый рынок не ограничивается одними только фондовыми биржами. Биржи лишь часть этого огромного механизма, играющего значительную (а в некоторых аспектах, порой и решающую) роль в современной экономике. Помимо биржевых площадок, фондовый рынок включает в себя ряд звеньев:

- Обеспечивающих бесперебойную его работу: депозитарии и клиринговые палаты;

- Обеспечивающих доступ к торгам: брокеры и дилеры.

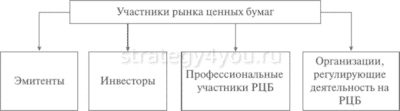

Той составной частью фондового рынка, без которой его существование было бы абсолютно бессмысленным, являются эмитенты и инвесторы. Ведь именно для обеспечения эффективного взаимодействия между двумя этими сторонами и была создана вся эта структура. Эмитенты занимаются выпуском ценных бумаг, а инвесторы приобретают их в расчёте получить долю в бизнесе или извлечь прибыль из роста их курсовой стоимости со временем.

Помимо этого, важной составляющей механизма фондового рынка являются органы регулирующие его работу. В их задачи входит обеспечение финансовой безопасности участников фондового рынка, обеспечение эффективной работы всего механизма, минимизация возможных неблагоприятных воздействий на экономику, обеспечение здоровой конкуренции, предотвращение разного рода незаконных манипуляций (таких, например, как торговля с использованием инсайдерской информации или попытки манипулировать ценами).

Схематически, структуру фондового рынка можно отразить следующим образом:

А теперь давайте рассмотрим каждую из частей его составляющих в отдельности.

Депозитарии и клиринговые палаты

Эти организации необходимы для обеспечения бесперебойного функционирования системы биржевой торговли. В то время, когда каждую минуту на бирже заключаются тысячи сделок, необходимо вести их учёт и обеспечивать взаиморасчёты между участниками торгов. Именно эти функции и выполняют клиринговые организации и депозитарии.

Клирингом на бирже называется обеспечение взаиморасчётов по всем сделкам, между всеми участниками торгов. Именно этим, в основном, и занимается клиринговая палата. Помимо этого, в обязанности клиринговой палаты входит обеспечение поставки проданных ценных бумаг от продавца к покупателю и обеспечение гарантий по всем обязательствам вытекающим из сделок с производными финансовыми инструментами.

Расчетно-клиринговая инфраструктура фондового рынка Московской биржи

Депозитарием же называется организация занимающаяся хранением ценных бумаг и учётом всех прав по ним. Раньше покупка и продажа ценных бумаг сопровождалась их физической передачей от старого владельца к новому. Депозитарий тогда выполнял роль хранилища, в которое, подобно вкладу в банковскую ячейку, помещались купленные бумаги. В настоящее время, с развитием компьютерных технологий, ситуация коренным образом изменилась. Покупая на современной бирже акции и облигации, вы не получите на руки связку из ценных бумаг. Львиная доля всех обращающихся на бирже финансовых инструментов, в настоящее время являют собой простые записи в базах данных биржи и депозитария. То есть, они представлены не в материальной форме, а в электронном виде.

Тем не менее, функция депозитария осталась всё той же, он как и ранее хранит ценные бумаги (только уже в электронном виде) и занимается учётом прав по ним. Кроме этого, в обязанности депозитария входит посредничество между владельцами и эмитентами ценных бумаг. Это посредничество может выражаться, например, в обеспечении реализации права голоса акционера на общем собрании компании-эмитента или в получении прибыли (дивидендов по акциям или купонного дохода по облигациям).

Кроме прочего, наличие в цепи биржевых сделок такого звена, как депозитарий, позволяет не вносить изменения в реестр акционеров после каждой очередной сделки с акциями (а таких сделок, в день, может быть до нескольких тысяч). Вся информация фиксируется и хранится в базе данных депозитария, а уже при необходимости (например для получения дивидендов) передаётся эмитенту для внесения соответствующих изменений в реестре.

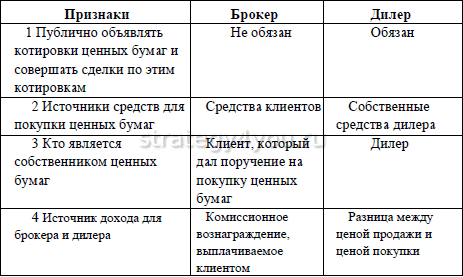

Брокеры и дилеры

Просто так, взять и купить акции на бирже у вас не получится. Если провести аналогию с обычным продуктовым рынком, то здесь вы покупаете товар (ценные бумаги) не у производителя (компании-эмитента) и не у оптовика (биржи), а у розничного продавца, в роли которого, на фондовом рынке, выступают брокеры или дилеры.

Как брокерская, так и дилерская деятельность на фондовом рынке подлежат обязательному лицензированию со стороны государственных контролирующих органов. В России такого рода лицензии выдаются соответствующим департаментом ЦБ РФ. Не стоит путать эти лицензии с теми весьма сомнительными лицензиями и сертификатами, которыми так любят пускать пыль в глаза многочисленные Форекс-дилеры (которые, к тому же, очень любят именовать себя брокерами, не имея на то, ровным счётом, никаких оснований).

Брокером называют посредника между продавцом и покупателем. Он продаёт и приобретает ценные бумаги исключительно для своих клиентов, согласно их распоряжениям. Все сделки проводятся либо полностью за счёт клиента, либо с использованием кредитного плеча (часть сделки финансируется за счёт средств брокера, под залог гарантийного обеспечения внесённого со стороны клиента). Заработком брокера является та комиссия, которую он получает в виде определённого процента со всех сделок своих клиентов. То есть, другими словами, брокер являет собой лицо не заинтересованное. Ему, в конечном итоге, не так важно заработает его клиент или потерпит убыток, он в любом случае получит свою комиссию.

Дилер — это такой же посредник между продавцами и покупателями, но, в отличие от брокера, он может вести торговлю от своего лица и за счёт собственных средств. Котировки, выставляемые дилером своим клиентам, могут несколько отличаться от тех которые складываются в настоящий момент на рынке. Суть в том, что дилер пытается заработать на спреде, выступая контрагентом по всем сделкам со своими клиентами. То есть, по сути, его трудно назвать лицом полностью беспристрастным.

Как видите, налицо существенное различие между брокерами и дилерами. Подробнее прочитать об этом, а также ознакомиться с основными рекомендациями по выбору брокера и узнать о минимизации всех рисков связанных с работой на бирже через посредника, вы можете перейдя по ссылке: «Брокеры на бирже. Рекомендации по выбору и по минимизации своих рисков при работе с ними».

Эмитенты и инвесторы

К эмитентам относятся все те организации, которые выпускают (эмитируют) свои ценные бумаги в свободное обращение на рынке. Это могут быть как разнообразные коммерческие предприятия, так и государственные и муниципальные образования. Они могут выпускать ценные бумаги двух основных типов:

- Долевые ценные бумаги (акции коммерческих компаний, паи инвестиционных фондов);

- Долговые ценные бумаги (векселя, депозитные и сберегательные сертификаты, облигации компаний, а также государственные и муниципальные облигации).

Долевые ценные бумаги включают в себя акции и сертификаты акций, а также паи разного рода инвестиционных фондов (ETF, ПИФ и пр.). Обладание акциями даёт владельцу право на долю в бизнесе компании-эмитента. Это право предполагает участие в управлении бизнесом, в распределении прибыли (в виде дивидендов), а также даёт возможность получить свою долю от распродажи имущества компании в случае её банкротства.

Обладание паями инвестиционных фондов предполагает право на часть того портфеля ценных бумаг (или других инвестиций), который собирается фондами в целях приумножения вложенных в них средств пайщиков. Размер этих прав, как и в случае с акциями, пропорционален той доли, которая находится в руках инвестора.

Долговые ценные бумаги, в отличие от долевых, гарантируют инвестору возврат вложенных в них средств вместе с определённым процентом прибыли. Если долевые бумаги могут как вырасти в цене, так и упасть, то долговая бумага, по своему определению, есть ни что иное, как обычная долговая расписка в которой, среди прочих реквизитов, указываются такие основные параметры как:

- Сумма денег взятая в долг;

- Срок на который заняты деньги;

- Процент, под который эти деньги заняты.

Отдельно следует упомянуть долговые бумаги выпускаемые государством. К ним относятся разного рода государственные и муниципальные облигации, казначейские обязательства. Эти бумаги традиционно обладают повышенной надёжностью, но, как следствие этого, доходность по ним относительно невелика.

Итак, к эмитентам можно отнести:

- Коммерческие предприятия и организации (выпуск векселей, эмиссия акций и облигаций);

- Инвестиционные фонды (выпуск паёв);

- Банки (выпуск депозитных и сберегательных сертификатов);

- Государство (эмиссия облигаций).

Или, другими словами, эмитенты на фондовом рынке — это все те, кто занимается выпуском ценных бумаг.

Что касается инвесторов, то к этой категории относятся все те, кто приобретает ценные бумаги выпущенные эмитентами. Это и рядовые трейдеры, и институциональные инвесторы в лице банков, страховых компаний, инвестиционных и пенсионных фондов. К категории инвесторов, также можно отнести и государство вкладывающее деньги в контрольные и блокирующие пакеты акций предприятий имеющих стратегическое для него значение. Предприятия также могут выступать в роли инвесторов вкладывая свободные денежные средства в покупку долей в другом бизнесе.

Таким образом, в списке инвесторов мы видим те же знакомые нам уже лица:

- Предприятия и организации;

- Институциональные инвесторы (фонды, банки, страховые компании и т. п.);

- Государство;

- Частные трейдеры и инвесторы.

Добавилась только категория включающая в себя частных трейдеров и инвесторов (таких как мы с вами). Доля каждого отдельного частного лица может быть относительно невелика, однако в совокупности, ввиду многочисленности этой категории, объём инвестиций физических лиц может составлять весьма значительные суммы. Так на российском рынке, по данным Московской биржи, доля частного капитала инвестированного в акции, составляет величину порядка 35-40% (на 2018 год).

Органы регулирующие работу фондового рынка

Регулирующие организации подразделяются на две категории:

- Национальные регулирующие органы;

- Международные регулирующие органы.

Национальные регуляторы действуют на уровне и в рамках юрисдикции отдельных государств. В России, данная регулирующая функция в разное время лежала на плечах различных организаций. До 2004 года это была Комиссия по ценным бумагам и фондовым биржам при Президенте Российской Федерации преобразованная позднее в Федеральную комиссию по рынкам ценных бумаг (ФКЦБ России). С 2004 по 2013 годы, надзорные и контрольные функции в сфере финансовых рынков выполняла Федеральная служба по финансовым рынкам (ФСФР России). А в настоящее время (с 2013 года), данные полномочия перешли к Банку России.

Международные регулирующие организации создаются для успешной интеграции и объединения рынков различных стран в единую систему мирового фондового рынка. Они занимаются выработкой определённых международных норм и стандартов на основе всего опыта мировой биржевой торговли, а также осуществляют контрольно-надзорные функции над национальными рынками в плане выполнения этих норм.

К таким организациям относятся:

- IOSCO – Международная организация комиссий по ценным бумагам. Изначально создавалась для налаживания сотрудничества между рынками стран Северной и Южной Америки. С 1983 года превратилась в глобальную международную организацию занимающуюся вопросами обеспечения защиты прав инвесторов и контроля за деятельностью посредников на международном рынке ценных бумаг;

- ISMA — Ассоциация участников международных фондовых рынков. Существует ещё с далёкого 1969 года, изначально она создавалась для регулирования рынка еврооблигаций и, вплоть до 1991 года, именовалась Ассоциацией международных облигационных дилеров. Далее, в связи с расширением полномочий и сферы своей деятельности, была переименована в International Securities Market Association (ISMA);

- ISDA – Международная ассоциация свопов и деривативов. Включает в себя более восьмисот участников из более чем пятидесяти стран мира. Как понятно из названия, организация занимается стандартизацией условий контрактов производных финансовых инструментов (для внебиржевого рынка).

Как выпускаются ценные бумаги и для чего это делается

Каждое предприятие нуждается в определённом потоке денежных средств необходимых для его развития. Источники этих средств можно условно подразделить на три основных категории:

- Собственные средства владельцев;

- Заёмные средства;

- Средства полученные в обмен на долю в бизнесе предприятия.

Собственные средства владельцев компании вносятся в момент основания компании (в виде уставного капитала), а кроме этого они могут делать дополнительные инвестиции в свой бизнес по мере его развития.

Заёмные средства могут быть получены двумя основными путями:

- В виде банковского кредита;

- Посредством выпуска облигаций на фондовом рынке.

Что касается банковского кредита, то его получение может быть связано с определёнными трудностями (банки, как известно, кредитуют далеко не всех желающих). Кроме этого, процент уплачиваемый за банковский кредит может быть достаточно высоким. То ли дело — эмиссия собственных облигаций.

Выпуская на фондовый рынок облигации, компания тоже, по сути, берёт деньги в кредит. Только в данном случае, в качестве кредиторов выступают инвесторы приобретающие данные облигации. Стимулом для инвесторов является тот процент, который эмитент облигаций обязуется выплачивать по выпущенным в обращение бумагам. Процент этот, как правило, всегда несколько ниже того, под который можно было бы получить кредит в банке.

Каждая облигация, в сущности, является ни чем иным, как обычной долговой распиской в которой указана сумма к погашению (номинал), процент выплат (ставка купонного дохода) и дата полного возврата средств (дата погашения). Существенным отличием от простой долговой расписки является тот факт, что выплаты по облигациям гарантированы репутацией компании и фондовой биржей (если, конечно, выпущенные бумаги являются биржевыми).

Кроме этого существуют и, так называемые, бессрочные облигации, в которых не указан конкретный срок погашения, либо он является ну очень большим (обычно порядка 100 лет). А также есть и такие облигации доход по которым получается не за счёт выплачиваемых процентов, а за счёт дисконта предоставленного при их покупке. Бумаги данного типа именуют дисконтными облигациями, они реализуются по цене ниже номинала, а погашаются уже по своей номинальной стоимости. Впрочем, обо всех существующих типах облигаций лучше поговорить в рамках отдельной статьи: «Облигации для начинающих».

Теперь давайте поговорим о третьем способе получения денежных средств необходимых для нужд развития компании. Этот способ состоит в том, что компания выпускает на рынок бумаги дающие право на часть её бизнеса. Такие бумаги называются акциями. Каждый инвестор купивший определённое число акций компании, вправе рассчитывать на соответствующую долю в её бизнесе. А именно: на право принимать участие в управлении ею и на часть её прибыли.

Размер этих прав пропорционален той доли акций, которая находится в руках у инвестора. Владея двумя процентами акций, уже можно выдвинуть своего кандидата в совет директоров, а 25% дают право блокировать любое решение принятое руководством компании (а в некоторых случаях этой доли вполне хватает и для того, чтобы взять бразды правления бизнесом, что называется, в свои руки).

Впрочем не все акции дают право на участие в управлении бизнесом и не все они гарантируют выплату дивидендов по ним. Подробнее об этих нюансах я предлагаю прочитать в статье: «Основы фондового рынка: Различные виды акций». Эта статья входит в состав учебного курса по основам инвестирования в акции (с которым весьма рекомендую ознакомиться целиком).

Что такое IPO, листинг на бирже и внебиржевой рынок

Итак, мы с вами определились в том, что компания, для обеспечения финансирования своего развития, может выпускать на рынок два основных типа ценных бумаг: акции и облигации. Теперь давайте поговорим о том, каким образом данный выпуск осуществляется.

Начнём с того, что бумаги могут выпускаться как на официальном биржевом рынке, так и вне его (в этом случае говорят, что они имеют хождение на внебиржевом рынке). Основное отличие этих двух типов рынка состоит в надёжности. Биржевой рынок — это организованная структура подлежащая тщательному контролю со стороны уполномоченных на то государственных органов. Исполнение всех сделок проводимых на таком рынке гарантируется биржей, а бумаги на нём торгуемые, проходят довольно тщательный отбор (листинг).

Для того чтобы попасть в котировальный список биржи, бумаги должны удовлетворять определённому ряду условий и требований, в числе которых такие как:

- Обязательное обнародование информации о компании-эмитенте (в рамках определённых законом);

- Размещаемые бумаги должны соответствовать требованиям ЦБ РФ;

- Отсутствие убытков компании-эмитента по итогам нескольких последних лет;

- Наличие у компании-эмитента кредитного рейтинга не ниже оговоренного в условиях биржи и т. п.

То есть, другими словами, процедура листинга призвана отсеять неблагонадёжные компании, оставив лишь те бумаги, торговля которыми хотя и будет связана с рисками (без этого никуда), но эти риски не будут, что называется, экстремальными.

На внебиржевом рынке вращаются бумаги, которые по каким-либо причинам не прошли листинг на бирже. Среди этих причин может быть как банальное несоответствие требованиям биржи, так и, например, нежелание эмитента обнародовать свою финансовую отчётность (что является одним из основных условий прохождения процедуры листинга).

По большей части, бумаги размещённые на внебиржевом рынке относятся к довольно рисковым инвестициям. Но компенсацией за этот риск является весьма высокий уровень потенциальной доходности по ним. Когда-то акции многих ныне преуспевающих компаний торговались именно на внебиржевом рынке (в том числе таких как Apple, Google, Microsoft).

Прошедшие листинг компании переходят к следующему этапу — непосредственному выпуску и размещению бумаг на бирже. Для этого проводится процедура называемая IPO (Initial Public Offering или, в переводе на русский язык, первичное публичное предложение). В ходе выполнения этой процедуры компания эмитент осуществляет следующие шаги:

- Выбирается андеррайтер (посредник между компанией-эмитентом и её потенциальными инвесторами). Именно андеррайтер берёт на себя проведение всех остальных этапов IPO;

- Подготавливается инвестиционный меморандум. Этот документ предоставляется регулирующим органам той страны, под юрисдикцией которой находится биржевая площадка (на которой планируется размещение). Он содержит в себе информацию о руководстве компании, её текущих акционерах, финансовом состоянии и т.п.;

- Подготавливается и обнародуется проспект эмиссии. В этом документе, предназначенном для потенциальных инвесторов, описываются все преимущества инвестирования в размещаемые бумаги, а также описываются связанные с этим риски;

- Проводится серия встреч с потенциальными инвесторами в рамках, так называемого, Road Show. На этих встречах проводятся презентации призванные подогреть интерес к размещаемым бумагам.

После этого бумаги компании выходят в свободное обращение на выбранной биржевой площадке и с этого момента их может приобрести каждый желающий.

О том как начать работать и зарабатывать на фондовом рынке читайте в статье: «Как начать торговать на бирже с нуля: Пошаговый план действий».

Профессиональные участники рынка ценных бумаг (фондового) — кто это такие и чем занимаются

На финансовом рынке осуществляют финансовые операции представители, которые совершают сделки с помощью активов, формируют портфели бумаг для заказчиков и осуществляют продажу и покупку клиентских документов, проводят взаиморасчеты. В качестве участников могут выступать брокеры, дилеры, регистраторы, клиринговые компании, трейдеры, организаторы и т.д.

На финансовом рынке осуществляют финансовые операции представители, которые совершают сделки с помощью активов, формируют портфели бумаг для заказчиков и осуществляют продажу и покупку клиентских документов, проводят взаиморасчеты. В качестве участников могут выступать брокеры, дилеры, регистраторы, клиринговые компании, трейдеры, организаторы и т.д.

Кто это такие

Участники рынка ценных бумаг являются физическими или юрлицами, которые осуществляют деятельность в качестве предпринимателей на рынке. Участники на официальных основаниях совершают операции с активами в виде пакетов ценных документов. Представители проходят предварительный отбор и регистрируют свою деятельность в госструктуре либо СРО, которая осуществляет деятельность на основе лицензии.

Участники рынка ценных бумаг являются физическими или юрлицами, которые осуществляют деятельность в качестве предпринимателей на рынке. Участники на официальных основаниях совершают операции с активами в виде пакетов ценных документов. Представители проходят предварительный отбор и регистрируют свою деятельность в госструктуре либо СРО, которая осуществляет деятельность на основе лицензии.

На территории России финансовые операции, осуществляемые представителями фондового рынка, проходят лицензирование Центробанком и контролируются ФЗ №39. Разрешения (лицензии) представителям выдает ЦБ РФ.

Основные виды финансовых операций, которые осуществляют участники:

посредничество при оформлении сделок с ценными документами по указаниям заказчиков и за их оплату;

посредничество при оформлении сделок с ценными документами по указаниям заказчиков и за их оплату;- приобретение и реализация бумаг за собственные сбережения, котировки в данном случае выставляются самостоятельно;

- создание пакета бумаг для заказчиков и управление им на основании соглашении об управлении;

- выполнение взаиморасчетов между представителями рынка (клиринг);

- сохранение пакетов бумаг (в электронном формате либо в форме документа)

- ведение списков собственников бумажных активов по соглашению компаниями-эмитентом;

- организация торгов .

Категории участников

Профессиональные участники рынка ценных бумаг разделяются на следующие группы:

- трейдеры — покупают и продают активы;

- брокерские фирмы — выполняют задачи посредников;

- дилеры — самостоятельно торгуют активами;

- регистраторы — контролируют перечни документов;

- депозитарии — храня и контролируют бумаги;

- клиринговые фирмы — отвечают за бухучет и составление отчетов по проведенным финоперациям;

- организаторы — отвечают за создание условий для проведения торгов.

Брокеры

Брокерские фирмы выступают в качестве посредников между продавцами и приобретателями . Организации совершают финансовые сделки с использованием пакетов акций и других активов от имени заказчика и за их сбережения. Однако брокеры могут выступать на рынке и для решения своих задач . При совершении сложных сделок брокерские фирмы могут быть поверенными, комиссионерами и осуществлять деятельность на основе официального договора.

Брокерские фирмы выступают в качестве посредников между продавцами и приобретателями . Организации совершают финансовые сделки с использованием пакетов акций и других активов от имени заказчика и за их сбережения. Однако брокеры могут выступать на рынке и для решения своих задач . При совершении сложных сделок брокерские фирмы могут быть поверенными, комиссионерами и осуществлять деятельность на основе официального договора.

Представители могут предоставлять приказы, ордера своих заказчиков. Заработок брокеров складывается из комиссий , которые рассчитываются с учетом процентов от совершенных сделок. При этом не оценивается прибыльность сделки, расчет производится согласно количеству совершенных операций.

Дилеры

Дилеры — представители, осуществляющие деятельность на фондовом рынке . Реализация ценных документов выполняются от своего имени, затрачиваются свои сбережения. Участники публично озвучивают стоимость приобретения и продажи перечня ценной документации. В качестве дилеров выступают только юрлица .

Управляющие

Профессиональные управляющие составляют анализ рыночных условий, подбирают для заказчика пакет бумаг, совершают сделки в переменчивых условиях. После доверительного соглашения специальный управленец будет выполнять финансовые операции за заказчика .

В управлении специалиста оказываются:

- Денежные сбережения , которые передаются для инвестирования и полученные в качестве прибыли.

- Ценные документы (акции, облигации) , которые находятся в собственности клиента и добавляющиеся к портфелю в процессе инвестирования.

Управление проводится физическими и юрлицами, имеющими лицензию от ЦБ РФ . Работа представителей регулируется №39-ФЗ (ст. 5). Клиентам необходимо оформить договор управления, в котором описываются нюансы взаимодействия. Указывается размер начислений, последовательность выплат представителю за услуги инвестирования.

Клиринговые организации

Клиринговые компании — участники фондового рынка, осуществляющие следующую деятельность:

- сбор данных по выполняемым на бирже сделкам и контроль за ними;

- определение ответственности между контрагентами по финансовым сделкам на контролируемой бирже;

- выполнение взаиморасчетов по проведенным финоперациям;

- обеспечения гарантий по сделкам и т.д.

Межрыночные и внутрирыночные участники

Межрыночные представители регулируют и обслуживают деятельность нескольких рынков в единый отрезок времени.

Межрыночные представители регулируют и обслуживают деятельность нескольких рынков в единый отрезок времени.

К межрыночным участникам относятся:

- инвестиционные группы , вкладывающие средства в активы (валюта, документация, офисная или жилая недвижимость);

- агентства , информирующие участников финансового рынка;

- частные специалисты , анализирующие информацию на рынке.

Депозитарии

Приобретаемые ценные бумажные активы хранятся в депозитариях. Специализированные предприятия сохраняют сберегательные и депозитные сертификаты, векселя.

Помимо задач по учету о текущих собственниках документов в обязанности депозитариев включены следующие обязанности:

- Посреднические услуги в получении дивидендов.

- Помощь в реализации прав собственника ценной документации (принятие решений на сборах акционеров, оценка прибыльности и т.д.).

С помощью депозитариев отсутствует необходимость вносить в реестр акционеров данные о новом собственнике акционного пакета. Сведения фиксируются в организации и при необходимости предоставляются эмитенту (перед перечислением дивидендов, отчетом). Деятельность организаций-депозитариев регулируется соглашением.

Реестродержатели

В перечне профессиональных участников рынка ценных бумаг реестродержатели, которые ведут учет и сохраняют данные от текущих собственников ценных активов. Реестродержатель собирает сведения для предприятий, с которыми работает. В реестре анализируют и хранят сведения о собственниках бумаг, об обременениях и т.д.

В перечне профессиональных участников рынка ценных бумаг реестродержатели, которые ведут учет и сохраняют данные от текущих собственников ценных активов. Реестродержатель собирает сведения для предприятий, с которыми работает. В реестре анализируют и хранят сведения о собственниках бумаг, об обременениях и т.д.

В задачи реестродержателя входят также следующие обязанности:

- Ведение учета исходящих и входящих документов в специальном журнале.

- Контроль за лицевыми счетами лиц, ранее проходивших регистрацию в реестре.

- Фиксация выполненных финансовых операций (в специальном журнале).

- Контроль за сертификатами на ценные документы.

- Учет и сохранение всей документации, по которой вносятся корректировки в реестр.

По законодательству эмитенты, выпускающие бумажные активы, не имеют разрешение на ведение реестр (нормативы ФЗ №142-ФЗ). Профессиональные специалисты-регистраторы , имеющие официальную лицензию, востребованы на рынке ценных бумажных активов. Регистраторы не уполномочены проводить продажу бумаг, если собственники бумаг зафиксированы в реестрах, которые ими ведутся.

По законодательству эмитенты, выпускающие бумажные активы, не имеют разрешение на ведение реестр (нормативы ФЗ №142-ФЗ). Профессиональные специалисты-регистраторы , имеющие официальную лицензию, востребованы на рынке ценных бумажных активов. Регистраторы не уполномочены проводить продажу бумаг, если собственники бумаг зафиксированы в реестрах, которые ими ведутся.

Организаторы торговли

Организаторы торговли — действуют на биржевом и внебиржевом рынках. На биржевом рынке организаторами являются официальные биржи .

Торговля на внебиржевых рынках организуется специализированными торговыми системами:

- RTS Board;

- OTCBB;

- Pink Sheets и т.д.

Биржевой рынок признается наиболее надежным для инвесторов, т.к. организаторы торгов принимают большую ответственность за проведение торгов и соблюдение правил совершения финансовых операций. Все предприятия, которые представляются на рынке биржи проходит тщательную процедуру проверки для допуска только благонадежных организаций.

Биржевой рынок признается наиболее надежным для инвесторов, т.к. организаторы торгов принимают большую ответственность за проведение торгов и соблюдение правил совершения финансовых операций. Все предприятия, которые представляются на рынке биржи проходит тщательную процедуру проверки для допуска только благонадежных организаций.

Работа организатора торгов регулируется законом, обязательно получение лицензии Центрального Банка. Разработаны ограничения, которые накладываются на организаторов. Представители не должны сочетать работу с депозитарной и клиринговой деятельностью.

Контроль за профессиональными участниками рынка

В России деятельность зарегистрированных представителей на рынке контролируется банком России, который регулирует выдачу следующих разрешений на осуществление финопераций:

лицензия на право получения статуса профессионального представителя рынка ценных бумажных активов;

лицензия на право получения статуса профессионального представителя рынка ценных бумажных активов;- лицензия на приобретения возможности организовывать торги.

Совмещение разных профессиональных разновидностей работ и обязательств на рынках осуществляется согласно стандартам:

- Деятельность брокерских, дилерских организаций и депозитариев может осуществлять одно предприятие.

- Контроль за заполнением реестра несовместим с иными задачами на рынке.

- Депозитарии могут осуществлять также и задачи клиринговых предприятий.

Заключение

Участники фондового рынка могут быть физическими и юрлицами . Работа контролируется правовыми законодательствами и Центробанком России. Участники обязаны пройти лицензирование и соблюдать стандарты . Посредники получают прибыль от процентов и согласно договорам, подписываемых с заказчиками.

http://www.azbukatreydera.ru/fondovyj-rynok.html

Профессиональные участники рынка ценных бумаг (фондового) — кто это такие и чем занимаются