Что такое фондовый рынок, особенности рынка

Мировой финансовый рынок состоит из разных подвидов, один из которых фондовый рынок.

Он предоставляет большие возможности инвесторам, поэтому я предлагаю уделить внимание этой теме сегодня.

- Что такое фондовый рынок

- Системы рынка ценных бумаг

- Первичный рынок

- Вторичный рынок

- Функции фондового рынка

- Привлечение средств

- Распределение капитала

- Участники фондового рынка

- Виды ценных бумаг на фондовом рынке

- Облигации

- Акции

- Фьючерсы

- Опционы

- ETF фонды

- Как заработать на фондовом рынке

- Фондовые биржи мира — крупнейшие торговые площадки

- Нью-Йоркская фондовая биржа (NYSE)

- Чикагская фондовая биржа (CME)

- Лондонская фондовая биржа (London Stock Exchange, LSE)

- Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

- Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

- Регулирующие органы

- Как получить доступ к фондовому рынку

Что такое фондовый рынок

Новички часто путают форекс и фондовый рынок, в чем разница?

В первую очередь в товаре.

На Forex совершается обмен одной валюты на другую. А фондовый рынок — это система, в рамках которой торгуют ценными бумагами.

Не стоит путать понятие и с фондовой биржей, которая является только площадкой для совершения сделок.

В СМИ регулярно публикуются новости о событиях на фондовом рынке, однако большинство людей (особенно в пост советских странах) ничего в этом не понимают и не проявляют интереса.

Сравните: в Соединённых Штатах ценными бумагами владеют десятки миллионов обычных граждан, а в России – сотни тысяч.

Обратите внимание: с 2015 года в РФ введены налоговые льготы для частных инвесторов рынка ценных бумаг. Мера призвана стимулировать граждан к более активному участию. Вложения в фондовый рынок позволяют не только получать хорошую прибыль, но и помогать развитию экономики.

Система рынка ценных бумаг

Компоненты любого рынка:

- товар;

- покупатели;

- продавцы.

Товаром на фондовом рынке являются ценные бумаги разных видов, какие именно рассмотрим ниже.

В зависимости от ситуации в роли продавцов и покупателей могут выступать разные субъекты, в основном государства и коммерческие организации.

По уровню оборота активов фондовый рынок делится на 2 категории: первичный и вторичный.

Первичный рынок

Впервые выпущенные бумаги ищут своего покупателя. Этот рынок обозначают аббревиатурой IPO, что расшифровывается как Initial Public Offering – первое публичное предложение.

Продавцами выступают эмитенты – организации, выпустившие ценные бумаги.

По типу размещения предложения делятся на 2 вида:

- частные – открыты для ограниченного круга лиц, никто посторонний о выпуске бумаг пока не знает;

- публичные – информация о выпуске ценных бумаг распространяется для широкой общественности.

На данный этап обычно допускаются только крупные инвестиционные фонды.

Вторичный рынок

Дальнейшие перепродажи активов происходят на вторичном рынке. Здесь и продавцами, и покупателями являются сами инвесторы.

В основном ценные бумаги переходят от одного владельца к другому не один раз — трейдинг.

Поэтому на вторичном рынке важно такое качество товара как ликвидность – возможность быстрого совершения сделки купли-продажи.

Именно на вторичном рынке работают частные инвесторы и трейдеры.

Функции фондового рынка

Вот общие функции для любых видов рынка:

- извлечение прибыли;

- учет информации о товарах и участниках системы;

- формирование цен;

- определение правил торговли.

Каждая система выполняет и специфические функции. Основными для фондового рынка являются привлечение средств и распределение капитала.

Привлечение средств

Покупая государственные ценные (долговые) бумаги (бонды, облигации), инвесторы восполняют дефициты казны на антиинфляционной основе. Такое средство поддержания экономики широко используется большинством странах.

Покупка активов промышленных предприятий стимулирует приток средств из непроизводственной сферы в производственную, что оказывает положительное влияние на экономику в целом.

Распределение капитала

Фондовый рынок распределяет финансовые ресурсы так, что большая их часть сосредотачивается в перспективных регионах и направлениях деятельности.

Происходит отток средств из областей, в которых они показывают низкую эффективность — никто не хочет вкладывать в убыточный сектор, страну или компанию.

Это естественное движение делает свободные ресурсы инвестициями, стимулирующими прогресс.

Участники фондового рынка

- эмитент – юридическое лицо, выпустившее ценные бумаги с целью привлечения средств;

- инвестор — человек или организация, вкладывающие денежные средства в актив с целью извлечения прибыли;

- посредник – специалисты или компании, являющиеся связующим звеном между продавцом и покупателем.

В роли посредников на фондовом рынке выступают:

- брокеры – зарабатывают на комиссии со сделки;

- дилеры – зарабатывают на разнице между ценами актива на продажу и покупку.

Важно: деятельность посредников подлежит обязательному лицензированию.

Виды ценных бумаг на фондовом рынке

В чём состоит особенность фондового рынка? Он предоставляет множество вариантов получения дохода, в зависимости от выбранного вида актива.

Облигации

Представляют собой долговые ценные бумаги. Облигации делятся на 2 вида:

- Купонная – по ней вы получаете фиксированный процент с дохода, а оплата производится частями с определенной периодичностью.

Пример: вы приобрели облигацию номиналом 1000 руб., купон на 12% с полугодовыми выплатами. Значит, каждые 6 месяцев вы будете получать по 60 рублей.

- Бескупонная, или дисконтная – в данном случае инвестор приобретает ценную бумагу со скидкой, с обязательством эмитента выкупить её по полной стоимости в установленный срок.

Например, облигация номиналом 1000 рублей реализуется по цене 900 рублей, значит, через год покупатель вернёт вложения с прибылью в 100 рублей.

Акции

Этот вид ценных бумаг позволяют владельцам получать часть прибыли компании в виде дивидендов, а так же участвовать в управлении, конечно при условии владения достаточным количеством акций.

Чтобы увеличить приток инвестиций, не теряя контроля над предприятием, эмитенты могут выпускать «привилегированные» акции.

Обычно они интересны более высокими дивидендами или быстротой выплат, однако не дают владельцам права принимать управленческие решения.

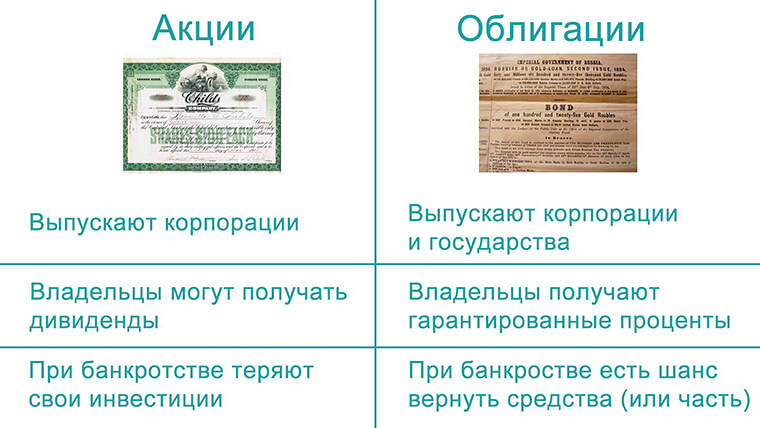

Таблица 1. Сравнительная таблица акции и облигаций

Таблица 1. Сравнительная таблица акции и облигаций

Фьючерсы

Это финансовый инструмент, представляющий собой договор о сделке по текущей цене через определенный промежуток времени. Выделяют 2 вида фьючерсов:

- Поставочный – в установленную дату покупатель приобретает товар по цене, зафиксированной на момент заключения контракта.

- Беспоставочный — между сторонами проводятся только расчётные операции по разнице в ценах на дату заключения контракта и по наступлению срока оплаты, без поставки реального актива.

Опционы

Это контракт, дающий право покупателю на сделку по заранее обговоренной цене в будущем.

Финансовый инструмент, очень похожий на фьючерсы, но в данном случае покупатель не обязан выполнять условия контракта. Опционы делятся на 2 вида:

- Кол (call) – на право купли.

- Пут (put) –на право продажи.

ETF фонды

ETF – Exchange Traded Fund, являются совокупностью различных активов. Предоставляют возможность инвестировать в определенный сектор экономики.

Так как ETF фонды составляют профессиональные участники рынка, то начинающему инвестору лучше всего начинать именно с этого инструмента.

Как заработать на фондовом рынке

Чтобы иметь большие прибыли на этом рынке, нужно научиться прогнозировать движение цен на различные активы.

Ценные бумаги дают возможность зарабатывать не только на процентах и дивидендах, но и на изменении курса.

Важно вовремя совершать сделки на покупку или продажу, тогда заработок на разнице может быть весьма солидным.

А вот некоторые факторы, влияющие на изменение стоимости ценных бумаг:

- финансовое состояние эмитента;

- количество и стоимость реализованных активов;

- текущие прибыли компании;

- перспективы отрасли, в которой ведётся деятельность;

- крупные политические решения;

- заявления финансовых деятелей;

- катастрофы;

- общее состояние экономики;

- настроения(сантимент) участников фондового рынка.

Существуют разные методы анализа, которые позволяют прогнозировать движение курсов финансовых активов.

Можно самостоятельно изучить вопрос, но это потребует немало времени и терпения.

Лайфхак: если имеется желание зарабатывать на фондовом рынке, не прилагая усилий, доверьте торговлю профессионалу – трейдеру или фонду — это называется доверительное управление.

Фондовые биржи мира — крупнейшие торговые площадки

Совершить покупку ценных бумаг можно только с понедельника по пятницу. Выделяют 4 торговые сессии – часы работы бирж по географическим зонам (указаны по Москве):

- Азиатская: 3.00 – 12.00

- Европейская: 10.00 – 18.00

- Американская: 16.00 – 23.00

- Тихоокеанская: 00.00 – 09.00

Всего в мире более 200 бирж, но завоевать доверие и уважение делового сообщества удаётся не всем. Расскажу кратко о площадках, имеющих самую прочную репутацию.

Нью-Йоркская фондовая биржа (NYSE)

Это тот самый знаменитый символ финансового успеха с Уолл-Стрит. Биржа была основана в 1817 году, а сейчас является самой крупной по обороту активов.

Здесь формируются 3 знаменитых индекса*:

- индекс Доу-Джонса для акций промышленных компаний;

- NYSE Composite Index – для всех компаний, активы которых реализуются на бирже (более 2000);

- S&P500 – для 500 наиболее капитализированных компаний США.

*Индекс – средний показатель изменения стоимости активов определенной отрасли.

Чикагская фондовая биржа (CME)

Эта площадка положила начало автоматизированной торговле акциями, благодаря которой в наше время совершаются почти все сделки.

Несмотря на то, что CME не имеет своего основного индекса, является крупнейшей биржей за пределами Нью-Йорка.

Работает в европейскую торговую сессию – с 10 до 18ч по Москве. А в 16 часов уже начинаются торги на Нью-Йоркской бирже.

В эти 2 часа пересечения европейской и американской торговых сессий происходит наибольшее количество сделок, из-за чего на рынке наблюдается высокая волатильность (амплитуда колебания цены).

Лондонская фондовая биржа (London Stock Exchange, LSE)

LSE является старейшей биржей – её история началась еще в XVI веке.

Здесь выделяют 2 рынка акций:

- основной – открыт только для компаний, соответствующих требованиям Управления по финансовому регулированию и надзору Великобритании;

- альтернативный – более лояльный, поддерживает прогрессивные компании.

Лондонскую биржу называют самой интернациональной, ведь почти половина всего объёма международной торговли акциями происходит именно здесь.

Кстати: На данный момент именно Великобритания является финансовым центром планеты, но начатый процесс «Брексит» скорее всего лишит её этого статуса!

Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

Это самая первая финансовая организация Японии. По общемировым меркам основана относительно недавно – в 1878 году, но по капитализации рынка уступает только бирже с Уолл-Стрит.

Здесь совершается более 80% всех сделок в Азии.

Имеет собственные индексы, главный из которых NIKKEI 225 – для 225 самых востребованных акций на японском рынке. Он отражает состояние экономики Японии в целом.

Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

Ключевым индексом является Hong Seng Index – для 34 ведущих компаний площадки.

Он оказывает сильное влияние на рынок, и профессиональное сообщество внимательно следит за этой биржей.

Это вторая по размерам, после Японской, фондовая биржа в Азии.

Регулирующие органы

Чтобы упорядочить деятельность всех субъектов рынка, за системой нужно осуществлять контроль, а именно:

- регистрировать эмитентов и выпускаемые активы;

- лицензировать посредников;

- обеспечивать полноту и правдивость сведений об участниках;

- поддерживать соблюдение правопорядка.

Как правило, функции выполняются на двух уровнях:

- Государственный — например в России это Федеральная служба по финансовым рынкам (ФСФР), Минфин и Центральный Банк;

- Саморегулирование – Национальная ассоциация участников фондового рынка (НАУФОР).

Доли участия контролирующих органов могут распределяться по-разному.

Например, в Великобритании регулирование в основном осуществляют сами участники рынка, а в России наоборот – практически всем управляет государство.

Как получить доступ к фондовому рынку

Что бы иметь возомжность начать торговлю на фондовом рынке, обязательно необходимо открыть торговый счёт у брокера.

Само собой у каждой биржи есть список аккредитованных и лицензированных брокеров.

Например по этой ссылке вы можете найти список брокеров работающих на Московской Бирже.

Что такое фондовый рынок?

Мировые финансы в настоящее время разделены на несколько основных сегментов, одним из которых является фондовый рынок. Большинство людей хотя бы раз в жизни интересовались возможностями вложения средств в акции или облигации, которые обращаются именно там. Посмотрим, что представляет из себя этот рынок, какова специфика работы на нём, а также в чём отличия российского рынка от зарубежных.

Что такое фондовый рынок?

Простыми словами это место, на котором происходит обращение ценных бумаг посредством сделок между продавцами и покупателями. В широком смысле слово «рынок» обозначает не только конкретную площадку, но и общность экономических отношений, не связанных пространственными ограничениями.

Историю фондового рынка обычно отсчитывают с 17 века, когда ценные бумаги были в физическом виде, а их приобретение требовало непосредственной встречи заинтересованных сторон. Однако уже несколько десятилетий выпуски бумаг имеют электронную форму, а купить и продать их можно через торговый терминал. Хоть с домашнего компьютера, хоть с телефона – был бы интернет.

Глобально фондовой рынок – это совокупность централизованных площадок, расположенных по всему миру. К примеру:

- Фондовая биржа Нью-Йорка (NYSE)

- Лондонская фондовая биржа (LSE)

- Шанхайская фондовая биржа (SSE)

и так далее. На этих биржах размещаются преимущественно ценные бумаги своей страны, но могут присутствовать и иностранные выпуски. Как правило, они обращаются в виде депозитарных расписок. Поскольку крупнейшей фондовой биржей мира является NYSE, то многие компании стремятся разместиться именно там для привлечения большего капитала. Капитализация крупнейших бирж – т.е. совокупная стоимость обращающихся там активов — составляет триллионы долларов.

Синоним фондового рынка – рынок ценных бумаг, и это название в большинстве случаев вполне себя оправдывает. Однако эти два понятия все же не являются полностью идентичными. Рынок ценных бумаг является более широким, охватывая ещё одну достаточно узкую в России группу инструментов: товарные ценные бумаги, к которым относят коносаменты, складские расписки и другие документы, закрепляющие право собственности и залога. Доступ на фондовый рынок предоставляют брокерские компании (брокеры).

Зачем нужен фондовый рынок?

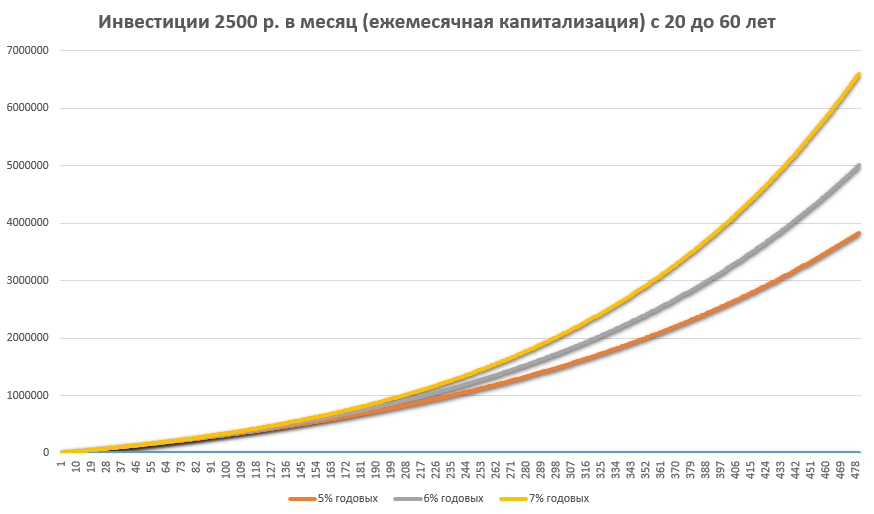

Данный рынок был создан для инвестиций и в значительной мере служит для этого и сегодня. Смысл его в следующем: компания, выпустившая ценную бумагу, получает от инвесторов некоторую сумму и развивает на нее свой бизнес. Если развитие идет успешно, то инвестор может рассчитывать на прибыль в большем размере, чем получил бы, положив деньги на банковский депозит. Отдельные акции ведут себя по-разному, но в долгосрочной перспективе рынок акций всегда растет, обеспечивая доход на 5-7% выше инфляции.

Фактически движение вверх фондового рынка отражает экономический рост и то, насколько лучше живет новое поколение людей по сравнению с предыдущим. О разнице валютного и фондового рынка я писал здесь.

Классификация фондового рынка

Существует несколько классификаций, по которым фондовый рынок подразделяют на различные сегменты, однако наиболее крупным и важным критерием является его принадлежность к организованной торговой площадке. По этому признаку рынок подразделяется на 2 сегмента:

- Биржевой

- Внебиржевой

Несмотря на работу с инструментами одного порядка, между этими сегментами имеется несколько глобальных отличий.

Биржевой фондовый рынок

Из его названия можно понять, что торговля в этом сегменте осуществляется при посредничестве фондовой биржи – ею контролируется перевод средств и движение активов, что исключает любые возможные махинации сторон, в том числе неисполнение обязательств. Преимуществом биржевого рынка является его более высокая ликвидность, поскольку он концентрирует большое количество участников на одной площадке.

Внебиржевой фондовый рынок

Этот сегмент является более стихийным, в нём отсутствуют жесткие ограничения, вводимые биржами. Здесь могут обращаться бумаги даже самых малозначительных эмитентов, которые не встретить ни на одной бирже мира. Однако стоит учитывать, что и ликвидность подобных бумаг, как правило, соответствующая – купив её однажды, есть риск стать как минимум долгосрочным, а как максимум – вечным её держателем, поскольку желающих на покупку может попросту не найтись. О российском внебиржевом рынке читайте эту статью.

Кроме того, фондовый рынок можно условно разбить на несколько уровней:

- Первичный . Это уровень, на котором осуществляется выпуск ценных бумаг в обращение. Продавцом на нём является сам эмитент, впервые продающий выпущенные акции, облигации и т.д. Первичное размещение ценных бумаг (как правило акций) известно под названием IPO.

- Вторичный . Это наиболее ликвидный уровень рынка – здесь бумаги меняют хозяев. На вторичном рынке обеими сторонами сделки являются инвесторы, перепродающие друг другу активы, купленные ранее. Именно этот уровень обычно имеют в виду, говоря о рынке вообще.

- Третичный . На нём обращаются бумаги, не прошедшие листинг на биржах. Фактически это неорганизованный внебиржевой рынок.

- Четвертичный . Это организованный сегмент внебиржевого рынка. На нём с использованием специальных торговых онлайн-систем осуществляется купля-продажа дорогих и неликвидных бумаг, где сторонами по сделке часто выступают институциональные инвесторы.

Инструменты рынка

Торгуемые на фондовой секции бумаги можно назвать главными в инвестиционной деятельности. Там представлены долевые и долговые, а также более специфические инструменты. Их основной целью служит облегчение перетекания средств из одной отрасли экономики в другую и от одних субъектов к другим. Классическими инструментами фондового рынка являются:

- Акции

- Облигации

- Векселя

- Ипотечные сертификаты участия

- Паи фондов, например ETF

- Производные ценные бумаги

К последним относят депозитарные расписки и опционы эмитента. Все они так или иначе участвуют в перераспределении средств из отраслей с их избытком в те, что испытывают в них потребность, выступая инструментом для вложения свободных денег. Но основное внимание в экономических сводках уделяется поведению акций. На практике под фразой вроде «динамика фондового рынка» обычно понимают изменение индекса главных акций какой-либо страны.

Участники фондового рынка

В работе фондового рынка принимает участие большое количество субъектов. В качестве основных можно выделить следующие категории:

- Фондовые биржи . Как говорилось выше, совокупность фондовых бирж это основа рынка ценных бумаг.

- Эмитенты . Эта категория представляет собой основу рынка. Эмитентами называют компании, осуществляющие первичную эмиссию своих активов (акций, облигаций).

- Инвесторы . Эта группа участников покупает ценные бумаги для себя, желая получить прибыль или для иных целей.

- Депозитарии . Эти участники рынка неотъемлемая часть инфраструктуры. Они занимаются учётом перехода прав на активы между субъектами, а также хранением сертификатов, то есть обслуживают их владельцев. Читайте здесь.

- Национальный расчетный депозитарий . Можно сказать, что это «депозитарий депозитариев», высшее звено в их цепи. Фактически дублирует функцию хранения ценных бумаг, однако в нем прописано название депозитария нижнего уровня, а уже у того — имя конкретного владельца бумаги. Аналог крупных западных депозитариев, у которых прописан брокер.

- Реестродержатели . Так же, как и депозитарии, они могут подтверждать права собственности субъекта на ценные бумаги, однако кроме этого ими составляются реестры их владельцев, необходимые эмитентам для осуществления своих обязанностей (например, выплаты дивидендов). Обычно используются для долгосрочного хранения активов. Смотрите статью тут.

- Маркетмейкеры . Это компании, с которыми биржа заключает договор с целью поддерживать ликвидность актива. Проще говоря, маркетмейкеры должны выставлять заявки на покупку и продажу вне зависимости от ситуации на рынке. Подробнее о маркетмейкерах здесь.

- Брокеры . Основные посредники на фондовом рынке. Они заключают сделки от имени и за счёт клиентов, действуя согласно распоряжениям последних и получая за это комиссионное вознаграждение. Являют собой важнейшую часть системы, поскольку без них инвесторы не имеют права заключать сделки на организованном рынке. Наиболее крупные российские брокеры: Финам, БКС, Сбербанк.

- Дилеры . Эти участники заключают сделки от своего имени и за свой счёт путём объявления цен по ним, обязуясь при этом купить или продать активы по этим ценам. Действуют на внебиржевом рынке, где нет четкой цены — поэтому получают не комиссию, а разницу от перепродажи бумаги. Дилерами являются многие брокерские компании — например ITInvest или Открытие.

- Клиринговая компания . Она отвечает за корректное проведение операций на рынке. К примеру при покупке ценной бумаги клиринговая система дает два поручения: на поставку бумаг в депозитарий и на выплату суммы контрагенту — на его брокерский или банковский счет.

- Центробанк . Уже несколько лет Центробанк является мегарегулятором финансовой системы. В том числе он может выдавать и отзывать лицензии участников фондового рынка (например, брокеров или депозитариев).

Основные стратегии на рынке

Инструменты фондового рынка используются для самых разных целей, поскольку их разнообразие дает такую возможность. Все варианты можно выделить в четыре большие группы:

- Финансирование .Эту цель, как правило, преследуют эмитенты при выпуске многих типов бумаг. К примеру, выпуск облигаций компанией может быть организован для того, чтобы обеспечить финансированием какой-либо крупный новый проект или исследования новой отрасли. Ту же самую цель преследует и размещение акций, причем если облигации предполагают возврат инвестированного капитала, то деньги за покупку своих акций компания возвращать не должна;

- Спекуляции .Получение разницы между ценой приобретения и стоимостью продажи ценных бумаг является одной из ключевых целей большого количества рыночных участников. Как правило, спекуляции осуществляются в виде краткосрочных сделок, а прибыль или убыток тут происходит не от бизнеса компании, а от действий других рыночных игроков;

- Инвестиции . Долгосрочное инвестирование предполагает полностью иной подход. Тут фокус участника рынка сосредоточен на бизнесе компании, поскольку ее акции рано или поздно поднимутся в цене (если бизнес будет успешен). Спекулянты могут влиять на котировки, но на длительных сроках их влияние сглаживается и инвестор получает «чистый» результат, который следует из финансовой отчетности предприятия;

- Стратегическое инвестирование .Под этим термином кроется получение тех или иных прав относительно компании эмитента. Обычно этот термин относится к акциям, которые, являясь долевыми ценными бумагами, обеспечивают держателю ряд прав по отношению к выпустившему их предприятию. Одно из важнейших из них – право голоса. Приобретение большого объёма акций компании может осуществляться с целью захвата контрольного или просто крупного пакета и, соответственно, управления компанией. Для борьбы с этим многие компании держат у себя заметную долю непубличных акций

Преимущества и недостатки фондового рынка

Как и любой другой сегмент, фондовый рынок не лишен как определённых плюсов, так и минусов. К его преимуществам можно отнести:

- Доступность . Приобретать акции и облигации на бирже сейчас позволяет любой брокер, причем для открытия счета может хватить несколько тысяч рублей. Во многих случаях счет можно открыть онлайн, без посещения офиса брокера;

- Ликвидность . Ценные бумаги основных эмитентов можно купить и продать практически в любое время, не встретив никаких проблем с недостатком контрагентов. На российской фонде это десятки акций и облигаций, на рынке США – тысячи;

- Умеренные риски . Возможность торговать без плеча позволяет не рисковать суммой больше, чем та, за которую была куплена ценная бумага. Да и само плечо сильно ограничено и как правило не больше 1:4;

- Наличие гарантированного дохода . По многим видам активов по итогам определенного периода владения выплачиваются дивиденды или купонный доход, чего не встретишь на валютном или товарном рынке;

- Диверсифицированные продукты . Наличие биржевых паев ETF позволяет недорого купить продукт, содержащий в себе десятки и сотни активов. Это могут акции, облигации, трасты недвижимости и пр. Таким образом, за несколько десятков долларов можно купить всю экономику США, Китая и пр.;

- Налоговая льгота . Налог на прибыль не платится до тех пор, пока актив не будет продан – это позволяет возможность накопить капитал по принципу сложного процента. Российский брокер берет на себя роль налогового агента. Кроме того, можно открыть ИИС с двумя типами налоговых льгот;

- Актуальность . Бизнес актуален всегда. Редкая монета или картина зависит от капризного спроса, но на продукцию Газпром или Кока-кола спрос гораздо устойчивее

Однако есть у фондового рынка и несколько недостатков:

- Сумма вложений . При торговле без плеча необходимо оплачивать цену приобретаемой бумаги полностью, в то время как многократные плечи на срочном рынке позволяют вкладывать всего 10-15% от стоимости контракта. При этом стоимость российских акций может составлять несколько тысяч рублей за одну акцию и выше, а на рынке США сотни долларов за акцию. Облигации США обычно стоят от 1000 долларов;

- Дополнительные расходы . На фондовом рынке иногда требуется отдельно оплачивать депозитарное обслуживание, что при небольших средствах на счете может показаться заметной суммой. Реже берется плата за использование торгового терминала. Комиссии у зарубежных брокеров выше российских и составляют около 1-5$ за сделку;

- Рыночные риски . Грамотное обращение с активами помогает приумножить капитал, однако риск есть всегда. Банкротство эмитентов обнуляет стоимость их выпусков, а в некоторых случаях потерять всю сумму можно и тогда, когда эмитент не стал банкротом – так происходит у субординированных облигаций;

- Уплата налогов . Прибыль на фондовом рынке, в отличие от банковского депозита, облагается налогом. Причем если вы работаете на зарубежном рынке через иностранного брокера, то нужно самостоятельно рассчитать размер уплаты и подать налоговую декларацию

Фондовый рынок России

В России крупнейшей биржей, на которой в том числе присутствует и фондовая секция, является Московская биржа. Фондовый рынок на ней условно разделён на два сегмента:

- Рынок акций и паев . Здесь торгуются акции и депозитарные расписки, ипотечные сертификаты участия и инвестиционные паи. Торговля осуществляется в режиме Т+2, то есть реальная поставка и оплата бумаг происходит через день после заключения сделки.

- Долговой рынок . На нём обращаются государственные и корпоративные облигации. Режим торгов в этом сегменте варьируется от Т0 до Т+2: оплата по сделкам с региональными, муниципальными и корпоративными облигациями происходит в тот же день, когда заключается сделка, с ОФЗ – на следующий день, а с бумагами, номинированными в долларах – через день.

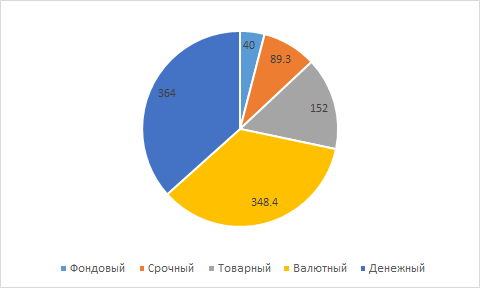

На фондовую биржу Санкт-Петербурга приходится не более 10% капитализации. Может показаться странным, но объем фондовой секции Московской биржи относительно других всего около 4%. Несмотря на важность для экономики, инвесторов и эмитентов, он является самым маленьким на бирже:

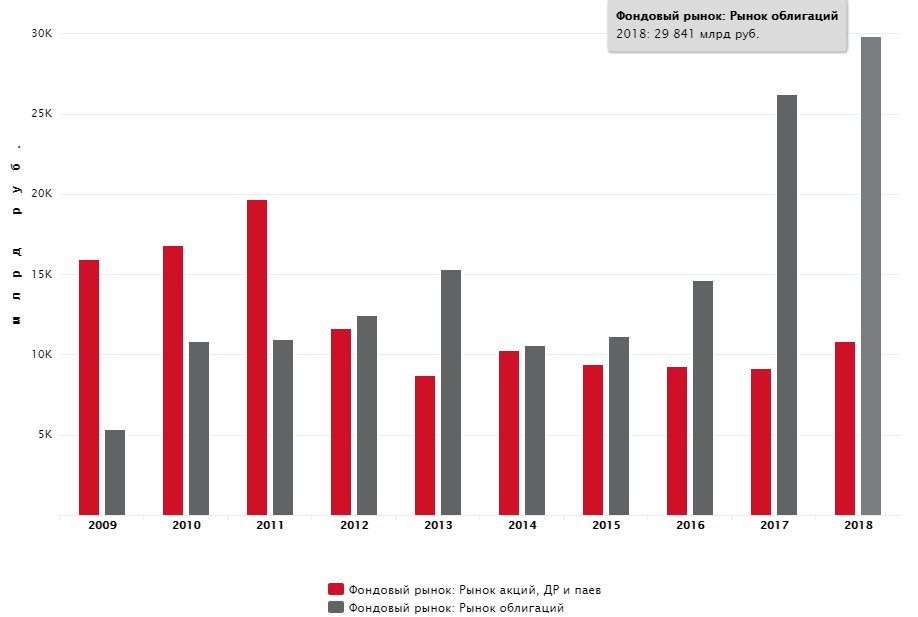

Интересно, что за последние десять лет объём торгов акциями на российском рынке снизился приблизительно на треть, в то время как облигации стали для трейдеров интереснее в несколько раз. Причиной могло стать то, что рынок акций около 8 лет восстанавливался после кризиса 2008 года:

Главные акции в России:

- Сбербанк

- Газпром

- Лукойл

- Норникель

- Новатэк

- Роснефть

Сравнение с фондовым рынком США

Российский рынок проигрывает американскому как по количеству инструментов и капитализации, так и по другим значениям – например, тот объём торгов, что на Московской бирже является годовым, через американский рынок проходит практически каждую неделю. Разумеется, это сказывается на уровне ликвидности. Ещё одним плюсом американского рынка считается страхование средств клиентов бирж со стороны Американской Корпорацией Защиты Инвестиционных Вкладов – SIPC.

| Показатели | Российский фондовый рынок | Американский фондовый рынок |

| Объём торгов в день | около 100 млрд. р. | около 100 млрд. $ |

| Число эмитентов на биржах | Несколько сотен | Несколько тысяч |

| Капитализация | 250 млрд. р. (Мосбиржа) | 30,6 трлн. $ (NYSE) |

| Наличие страховки | Нет | Да |

Заключение

Несмотря на указанные недостатки, любой российский инвестор может получить доступ как на российский, так и на зарубежные мировые фондовые рынки и сформировать свой инвестиционный портфель с суммой не более нескольких тысяч долларов. Это наилучшая альтернатива пенсионному фонду, особенно если у вас в запасе достаточно времени для долгосрочных инвестиций. Недостатком надежных облигаций является чувствительность к инфляции, тогда как акциям свойственна сильная волатильность, т.е. изменчивость цен. Оценкой «адекватности» стоимости акций относительно бизнеса компании занимается фундаментальный анализ.

На фондовом рынке очень важно не путать инвестиции со спекуляциями, которые часто рекомендуют брокеры и которые выражаются в большом количестве сделок. Желание быстрой прибыли может подвигнуть ставить на акции, как на фишки в казино. Но для клиента это почти всегда заканчивается потерей капитала, который переходит к другим игрокам и брокеру в виде комиссионного вознаграждения.

http://profxtrader.ru/chto-takoe-fondovyi-rynok/