Инвестиционные фонды – что это, виды, рейтинг ТОП-10 ИФ России и как инвестировать

Здравствуйте! В этой статье расскажем об инвестиционных фондах.

Сегодня вы узнаете:

- Что такое инвестиционные фонды, их виды и типы;

- Как правильно выбрать ИФ;

- Как начать инвестировать в ИФ.

Что такое инвестиционный фонд многие слышали не один раз. А вот выгодно ли заниматься вложением денег в них, вопрос очень актуальный, интересующий многих потенциальных инвесторов. Постараемся сегодня на этот вопрос дать аргументированный ответ.

Содержание

- Что такое инвестиционный фонд простыми словами

- Зачем нужны ИФ

- Как работают ИФ

- Типы инвестиционных фондов

- Паевые инвестиционные фонды

- ИФ России

- Взаимный ИФ

- Хеджевый

- Чековые

- Торгуемый на бирже

- Выбор ИФ: Как не ошибиться

- Советы по выбору ИФ

- Кого могут заинтересовать инвестиции в ИФ

- Что сделать, чтобы стать инвестором

- ТОП-10 инвестиционных фондов России

- Признаки мошенничества

- Плюсы ИФ

- Минусы ИФ

Что такое инвестиционный фонд простыми словами

ИФ – это форма коллективных инвестиций. То есть общий инвестиционный капитал формируется за счет общих средств участников фонда.

Обычно это АО либо организация – где собственность участников долевая. Суть здесь одна: владение активами является коллективным.

Зачем нужны ИФ

- Чтобы сохранять и увеличивать сбережения участников;

- Чтобы осуществлять управления инвестициями;

- Чтобы снизить издержки по проведению операций с ценными бумагами.

Как работают ИФ

Любой ИФ занимается привлечением и объединением денег инвесторов, для того чтобы вкладывать их в различные активы: в недвижимость, антиквариат или акции. ИФ также увеличивает стоимость активов, а значит и стоимость вложений, которые сделал каждый из инвесторов.

Для увеличения стоимости имущество фонда покупается, продается и переводится. Этим занимаются специалисты фонда, являющиеся профессиональными инвесторами. Есть фонды, управление активами в которых осуществляется в автоматическом режиме, но пока это частные случаи.

Каждому клиенту положена часть от суммы полученной прибыли. А сам ИФ получит прибыль от оплаты за оказываемые услуги.

Принципиально важный момент для вкладчика: как берется вознаграждение? От прибыли, которая была получена или комиссии – величина постоянная (если даже прибыли нет). Платить за работу, которая выполнена плохо, не хочется никому, поэтому нужно внимательно читать заключаемый договор.

Кстати, статистика говорит, что более половины граждан, являющихся инвесторами даже не дочитывают договоры до конца. Это может быть чревато неприятными последствиями.

Лицо, являющееся инвестором, в самом управлении участия не принимает, но имеет возможность знакомиться с отчетами фонда, а значит может оценить, насколько работы ИФ эффективна.

Все сказанное можно изложить буквально в нескольких пунктах:

- Каждый участник вносит определенную сумму в общую кассу;

- Данные средства вкладываются в различные финансовые проекты;

- Сумма прибыли будет распределена между членами фонда, согласно внесенным долям.

Типы инвестиционных фондов

Различают несколько типов ИФ:

- Паевой;

- ИФ России;

- Взаимный;

- Хеджевый;

- Чековый;

- Торгуемый на бирже.

Поговорим о каждом из них подробнее.

Паевые инвестиционные фонды

В таком фонде имущество, которое является общим, распределяется между вкладчиками в виде паев. Пай – это ценные бумаги, которые подтверждают, что инвестор обладает правом собственности на некую часть денежных средств. Суть паевого ИФ заключается в том, что коллектив инвестирует средства в конкретный проект.

Вложения могут осуществлять в таких направлениях:

- Осуществление операций с ценными бумагами (акции, облигации и др.);

- Услуги по выдаче займов;

- Операции по открытию депозитов;

- Проведение операций с недвижимостью и другое.

Особенно привлекательны ПИФы тем, что первоначальная сумма для вложения может быть небольшой. Помимо этого риски распределены между всеми инвесторами, а это уменьшает вероятность возможной потери средств.

Деятельность таких фондов в нашей стране регулируется ФЗ.

ПИФ – не юридическое лицо, это комплекс, сложившийся из имущества его инвесторов.

Еще один принципиально важный момент: в ПИФ в качестве вклада не может быть принято имущество, внесенное в залог.

Паевые ИФ делятся на несколько :

- Биржевые – с допуском к торгам на бирже;

- Инвестиционные фонды открытого типа – инвестор имеет право в любой рабочий день требовать погашения всех паев;

- Закрытые – до конца срока действия договора инвестор не может его прекратить;

- Венчурные – вкладывающие средства в развитие инновационных технологий;

- Интервальные – инвестор может изъять свои средства только в то время, которое установлено правилами доверительного управления.

Управление паевыми инвестиционными фондами

ПИФ и его пайщики взаимодействуют с управляющей компанией. Происходит это по договору доверительного управления. Максимальный срок, в течение которого действует такой договор, составляет 15 лет. УК по этому договору приобретает ценные бумаги и другие активы.

Доверительному управляющему не переходит право собственности на деньги или имущество пайщиков, он ими только управляет. А за эту деятельность ему выплачивается комиссия.

Доверительное управление бывает 2-х видов:

- Коллективное – когда все средства клиентов объединены в одном «портфеле» и компания управляет им;

- Индивидуальное – происходит управление средствами каждого вкладчика отдельно.

Не нужно сразу же рассчитывать на грандиозный размер прибыли, но и отметать возможность умножения своего капитала посредством инвестиций тоже не стоит. Главное определиться, в какой тип фонда вкладывать.

Если выбран венчурный фонд, то средства для вложения потребуются серьезные, а окупаемости ждать долго: 5-10 лет. Такое вложение, конечно, обладает высоким уровнем рисков, но в то же время есть возможность получить большой доход, так как технологии не стоят на месте и будут востребованы все больше с каждым годом.

ИФ России

Это компания, входящая в число государственных и осуществляет операции по софинансированию различных проектов.

Взаимный ИФ

Распределяет свои акции между участниками фонда. Акции обычно недорогие, а значит количество инвесторов стабильно увеличивается. В такие фонды без опаски можно вкладывать небольшие суммы средств, так как риск их потери снижен из-за большого количества вкладчиков.

Хеджевый

В России большого распространения не получили, очень популярны в США. Они направлены на то, чтобы получать самую максимальную прибыль от инвестиций. Основная их черта – большие суммы вкладов. Главный минус: практически не регулируются нормативными актами.

Чековые

Особенно характерны только для РФ. Появились они в переходный период, когда экономика государства начала переходить от плановой к рыночному типу. Создавались для того чтобы из собственности государства имущество переходило в частную. На данный момент большинство фондов такого типа ликвидировано.

Торгуемый на бирже

Акции таких фондов имеют оборот на бирже. И цена на них будет меняться вместе с активностью торговцев.

Подведем небольшой итог: Типы ИФ в России могут отличаться от тех, что функционируют в других государствах. Например, у нас не распространены хеджевые, но есть чековые (небольшое количество).

Выбор ИФ: Как не ошибиться

Прибыль и сохранение капитала напрямую зависит от того, насколько правильно выбран инвестиционный фонд. Прежде всего определитесь, какова цель ваших инвестиций? Вот от этой цели и отталкивайтесь при выборе ИФ. Учитывайте также, что фиксированной прибыль не будет: она складывается из нескольких факторов и может варьироваться.

А теперь рассмотрим каждый шаг, который нужно сделать на пути к выбору надежного ИФ.

Шаг 1. Определяемся с суммой и сроком инвестирования.

Этот этап можно назвать важнейшим. Действует такой принцип: чем сумма вложений меньше, тем уже круг вариантов. Чем сумма больше, тем обширнее выбор. Что касается сроков, то здесь ситуация такая: в разных видах ИФ оборотные периоды отличаются.

Если хотите инвестировать в недвижимость – это долгосрочное вложение, если в акции и облигации, то средства совершают оборот быстрее, но и риски существенно выше.

Шаг 2. Выбираем подходящий тип ИФ.

Если опыт инвестирования отсутствует, то лучше выбрать открытый ПИФ, где ликвидность паевых долей высока. То есть участник может осуществить вывод из оборота своих вложений.

Если же вы опытный инвестор и умеете соотносить риск и доходность, то пользуйтесь другими инструментами. Например, фондами недвижимости, венчурными или смешанными.

Шаг 3. Выбор компании для управления.

Прямой обман вкладчиков для управляющей компании – дело рискованное. Нарушать законодательство они чаще всего опасаются и необоснованных обещаний обычно не дают.

Можно самому контролировать свои инвестиции, если выбрать активный вклад. В этом случае в любое время можно вносить и выводить средства и совершать любые действия, чтобы достигнуть максимальной доходности. Это доступно в ИФ открытого типа.

Если же про вложенный капитал планируется забыть на некоторое время, остановитесь на закрытом либо интервальном фонде.

Шаг 4. Сравнение рейтингов ИФ.

Публикация рейтингов открыто размещается на различных ресурсах. Используйте несколько и сравните их данные. Самые авторитетные страницы принадлежат финансовым ведомствам и государственным органам.

Шаг 5. Окончательный выбор.

Проанализировав всю полученную раньше информацию, останавливаемся на конкретном фонде и УК. Чтобы развеять все сомнения, посоветуйтесь с людьми, которые уже имеют опыт инвестирования или посетите форумы инвесторов в интернете.

Если вы новичок – то выбирайте стабильный и популярный фонд. Но это не значит, что мнение большинства абсолютно правильное.

Советы по выбору ИФ

В принципе, ИФ – надежный и доступный инвестиционный инструмент. Их деятельность ориентирована на клиентов и прозрачна.

Но обратить внимание на некоторые показатели все-таки не помешает:

- Сколько времени ИФ ведет свою деятельность;

- Какие скидки и льготы имеются для пайщиков;

- Каков уровень доходности наблюдается в течение длительного времени;

- Какой минимум средств требуется для вложения;

- Каковы условия для того, чтобы обменять или реализовать пай.

Люди с опытом советуют осуществлять выбор, используя метод исключения. А также рекомендуется собрать максимум информации о фондах, это обезопасит ваши средства.

Кого могут заинтересовать инвестиции в ИФ

- Людей с отсутствием кредитов и не имеющих проблем со средствами. Если же такие проблемы есть, то заниматься вложением в ИФ точно не стоит, а уж тем более оформлять для этого кредит;

- Тех, у кого в наличии свободные средства;

- Тех, кто уже пробовал другие варианты инвестиций;

- Тех, кому в принципе интересен фондовый рынок и все, что с ним связано.

Что сделать, чтобы стать инвестором

Чтобы начать инвестировать и приобрести пай в выбранном фонде, нужно выполнить несколько простых действий. Посетить офис УК и оставить свою заявку. Для оформления с собой нужно иметь: паспорт и денежные средства, чтобы купить пай. Если расчет будет безналичным, то нужен только паспорт.

Если инвестировать планируете в ПИФ какого-либо банка, то посетить придется сам банк, а точнее, любое его отделение.

Специалисты рекомендуют ознакомиться со всеми условиями и документами на официальном сайте компании. Можете также позвонить туда и все вопросы обсудить с консультантом по телефону.

ТОП-10 инвестиционных фондов России

Примечание: Данная таблица представляет собой не рейтинг ИФ, а обзор наиболее известных компаний.

| № п/п | Название ИФ | Краткая характеристика |

| 1 | Финам | Предлагает услуги брокеров и услуги по управлению капиталом. Размер минимальной ставки 18% |

| 2 | Телетрейд | Стабильная и крупная компания, которой более 20 лет. Специализируется на инвестировании в Forex. У клиентов есть возможность пассивно инвестировать в торги |

| 3 | БКС Брокер | Оказывают проф. помощь в управлении финансовыми средствами. У каждого инвестора есть возможность получать консультации личного советника. Компания – лидер по оборотному капиталу |

| 4 | FinPro | Специализация компании – инвестиции в недвижимость. Консультируют и обучают клиентов платно и бесплатно. Для каждого вкладчика разрабатывается личный инвестиционный план |

| 5 | Финанс-Инвест | Компания, работающая с 1995 года. В штате компании профессионалы из зарубежных и российских банков |

| 6 | СоцАгроФинанс | Инвестирует в драгметаллы и полезные ископаемые. Также осуществляет розничную продажу драгоценностей. Для физлиц действует фикс. процентная ставка по договорам инвестирования |

| 7 | Adfincom | Вклады в акции и облигации высокой ликвидности. Является членом Швейцарско-Российской Бизнес Ассоциации |

| 8 | ВТБ Капитал | Является фондом открытого типа. Минимальная сумма средств для инвестирования – 5000 р. |

| 9 | Газпромбанк Управление активами | Инвестирует в ценные бумаги, на рынке действует с 2007 года. Минимальная сумма для первой покупки — 5000 р. |

| 10 | Сбербанк Электроэнергетика | ПИФ открытого типа. Действует с 2006 года, больший % средств вкладывает в акции энергетических компаний. Минимальная сумма для инвестиций – 15000 р. |

В РФ работает несколько сотен различных инвестиционных фондов. У них разная структура управления и доходность. У многих из них есть возможность удаленного инвестирования и вывода средств на счета клиента.

Признаки мошенничества

К большому сожалению, наряду с предложениями крупных и серьезных компаний в сфере инвестиций имеют место предложения, которые исходят от мошенников. Часто даже инвесторы с опытом попадаются в эти сети, что уж говорить о новичках.

Есть ряд признаков, которые помогут отличить мошеннические предложения от реальных:

- Фиксированный уровень доходности. Инвестиции – дело все-таки рискованное и прогнозировать уровень доходности сложно. Даже профессионалы предпочитают не высказывать твердой уверенности в поведении рынка. А значит обещать конкретный процент дохода просто невозможно. И такие предложения должны вызвать настороженность.

- Попытки убедить в том, что данная возможность уникальна. Часто влияние на человека оказывается через его подсознание. Это просто: ведь каждому хочется получить возможность, которая дается раз в жизни. Реальное инвестирование уникальным не назовешь, оно представляет собой общедоступную возможность.

- Компания не отвечает за возможные убытки. В реальности в любом виде инвестирования есть периоды убытков. Но это оговаривается еще на стадии заключения договора, а то и раньше. Если этого нет, вас пытаются убедить в фиксированном уровне доходности (как уже упоминалось, данный факт должен вызвать настороженность). Обратим внимание, что ответственность компании должна фиксироваться в договоре с ней.

- Поспешность. Если осуществить вложение предлагают срочно, это практически 100% мошенническая схема. Это психологический метод, один из видов воздействия на подсознание. Фразы типа «Это ваш последний шанс», «Больше такой возможности не будет» подтолкнут на отдачу денег кого угодно. Воздержитесь от вложений в такой ситуации, жалеть об этом точно не будете.

- Условия инвестирования сформулированы нечетко. Постарайтесь избегать такого рода формулировок. Чем больше конкретики, тем лучше и безопаснее. Это, конечно, не прямой признак мошенничества, таким грешат и реальные управляющие. Но важно помнить, что «денежки любят счет», то есть опять же конкретику.

- Использование схем, обросших слухами и скандалами. Как говорит народная мудрость, «изобретать велосипед не надо». Чаще всего используются схемы для обмана, которые уже проверены временем. Если видите что-то похожее, не связывайтесь с такими предложениями.

- Предлагают вложить деньги в то, чего еще никто не видел. Рассказы о супертехнологиях мошенниками используются нередко. Они убеждают потенциального инвестора в высочайшем уровне доходности, но важно осознавать, какой риск у таких вложений. Если вас пытаются убедить в том, что это реальный успех, перед вами мошенники.

- Управляющий выставляет на показ свой достаток. Это объясняется просто: вложите деньги и будете жить также богато. Но задумайтесь, если человек может позволить себе такую жизнь, зачем ему ваши 5-10 тысяч рублей?

- Так называемая «брокерская схема». Суть ее вот в чем: вы заключаете с управляющей компанией договор об оказании услуг брокера. Получается, что средства вы передали управляющему, а по всем документам вы распоряжаетесь своими счетами, а значит и всю ответственность тоже несете вы. Даже если вы обратитесь в суд, шансы доказать правду ничтожно малы.

Надеемся, что данная информация поможет многим избежать столкновения с мошенниками. Общайтесь с представителями разных компаний, но принимать все сказанное ими как руководство к действию не стоит.

Плюсы ИФ

- Вероятность мошенничества снижена;

- Деятельность регламентируется законом;

- Клиент может сам осуществлять управление своими деньгами;

- Необязательно иметь высокий достаток, чтобы стать инвестором;

- Доходность может быть высокой;

- Инвестору не нужно постоянно контролировать состояние своих средств.

Минусы ИФ

- Высокий уровень расходов на выплату вознаграждения управляющему;

- Есть разные платежи, которые уменьшают прибыль пайщика;

- Нельзя покупать активы, не предусмотренные уставом ИФ;

- Управляющий не может продать все акции, если вдруг рынок обвалится;

- Риск потерять вложения.

Итак, резюмируем. В этом материале мы максимально полно ответили на вопросы, касающиеся инвестиционных фондов. Кому-то полученная информация поможет сохранить и увеличить накопленные средства, кто-то просто примет его к сведению. Но стоит знать, что ИФ – далеко не единственный инвестиционный инструмент. Есть и другие, не менее привлекательные для инвесторов.

Куда инвестировать небольшие деньги: 10 лучших способов создания капитала для начинающего инвестора

Какой аргумент я слышу чаще всего от людей, которые не занимаются инвестициями? Нет денег. А мне нравится говорить им в ответ, что неправильно думать: “Вот появятся деньги – начну инвестировать”. Правильно: “Вот начну инвестировать – появятся деньги”. Кто уже в процессе, прекрасно понимает, о чем я. Специально для тех, кто считает, что для инвестиций нужны миллионы, я подготовила эту статью. Рассмотрим, куда инвестировать небольшие деньги, где их найти и какие мифы становятся препятствием для начинающих инвесторов.

Топ-10 вариантов инвестирования маленьких сумм

Я сделала подборку из 10 способов, во что можно вкладывать в России маленькие суммы, чтобы они работали и приносили доход. Осталось только определиться с размером этой маленькой суммы. Статистика за июль 2020 г. подсказала, что средняя зарплата в России составила 50,145 тыс. ₽. Естественно, не все эти деньги могут пойти на инвестиции. Но около 10 % – вполне, т. е. примерно 5 тыс. ₽.

Однако средняя температура по больнице не отражает реальной картины в стране. В Москве это 98,93 тыс. ₽, в Ивановской области – 27,981 тыс. ₽. Кто-то может возразить, что ежемесячные вложения 1 тыс. ₽ не позволят создать солидный капитал. И я соглашусь или опровергну, если буду знать цель накопления.

Давайте на цифрах посмотрим, что мы сможем накопить за 20, 30 и 40 лет, если будем ежемесячно вкладывать по 1 000 и 10 000 ₽ в инвестиции. Возьмем консервативную ставку, которую легко получить, например, на фондовой бирже, – 10 % годовых. Я воспользовалась стандартным инвестиционным калькулятором сложных процентов:

| Сумма ежемесячного вложения | Срок инвестирования | ||

| 20 лет | 30 лет | 40 лет | |

| 1 000 ₽ | 725 528,74 ₽ | 2 081 849,39 ₽ | 5 599 795,83 ₽ |

| 10 000 ₽ | 7 255 287,44 ₽ | 20 818 493,87 ₽ | 55 997 958,29 ₽ |

Поиграйте своими цифрами. У кого-то начальная или ежемесячная сумма будет больше, кто-то рассмотрит меньший или больший срок и т. д.

В первые 5–7 лет прирост покажется несущественным. Но потом снежный ком начинает расти впечатляющими темпами. Главное – не изменять своей стратегии и регулярно пополнять счет. Все остальное за вас сделает сложный процент.

Размер получаемого дохода во многом зависит от выбора инструмента инвестирования. Рассмотрим, куда лучше вложить свои деньги, чтобы заработать. Одни способы довольно рискованные, вторые – малодоходные, третьи позволяют соблюсти баланс между риском и доходностью. Выбор за вами.

1. Образование

Образование – единственный инструмент, который могу рекомендовать не только начинающему инвестору, но и любому человеку. Вложение в свое развитие является одной из самых выгодных и безрисковых инвестиций.

Но образование образованию рознь. Я могу это утверждать как эксперт, потому что уже 20 лет преподаю в университете. Студенты делятся на 3 категории:

- Те, кто сделал осознанный выбор направления и старается взять от учебы и преподавателя максимум. Такие быстро находят работу после окончания техникума или вуза, растут не только по карьерной лестнице, но и в доходах.

- Те, кого направили родители, сделав выбор за них. Они редко посещают занятия, учатся “для галочки” или для самоуспокоения родственников. Редко работают по специальности. А если работают, то ненавидят свою работу.

- Те, кто уже работает по любимой специальности, но для дальнейшего роста нужен диплом об образовании. При этом такой студент может быть опытнее и теоретически более подкованнее, чем преподаватель. Поэтому его непросто заинтересовать учебой. Мой совет – не мешать. Пусть получит свой диплом и добьется поставленных целей.

Это что касается образования, которое будет у вас источником активного дохода. Но для успешного инвестирования с целью получения пассивного дохода потребуются специальные знания. Их источником могут стать:

К выбору курсов нужно подойти очень серьезно. За красивыми обещаниями быстрого заработка от 100 % в месяц часто скрываются мошенники или организаторы финансовых пирамид.

Сложно оценить в рублях или процентах доходность, которую вы получите от инвестирования в самообразование. Но она точно есть. Некоторые после получения новых знаний кардинально меняют свою жизнь. В любом случае это всегда новая, более высокая ступень на лестнице к финансовой независимости.

2. Депозиты

Депозиты – один из самых любимых инструментов россиян. Но ни один практикующий инвестор не назовет процесс хранения денег в банке инвестициями. Посмотрите статистику Центробанка РФ на конец сентября 2020 г. – максимальный процент по депозитам в 10 крупнейших банках страны составил 4,396 %.

С такими цифрами вы можете рассчитывать только на сохранение капитала. Ни о какой доходности речь не идет. Почему же тогда на депозитах россиян, по данным Центробанка на 1.09.2020, хранится 32,437 трлн ₽? Причину вижу в одном – низкой финансовой грамотности. Люди не знают, а в большинстве случаев – и не хотят узнавать про другие возможности накопления.

Если вы выбрали депозиты в качестве места хранения своих денег, помните о максимальной сумме, на которую государство страхует вклады, – 1,4 млн ₽. Пожалуй, это единственный аргумент, который можно принять в качестве объяснения такой популярности банков с их маленькими ставками. Люди боятся все потерять, поэтому хотят гарантий.

3. Облигации

Облигации – ценные бумаги, покупка которых делает вас кредитором того, кто эти бумаги выпустил (государство в лице Минфина, региональные власти, коммерческие предприятия).

Сравним с банком. Вы идете за кредитом, банк вам его выдает, но требует заплатить за то, что разрешает пользоваться своими деньгами. В данном случае вы – заемщик. То же самое и с облигациями. Только роли меняются. Заемщиком становится эмитент облигаций. Он платит вам за пользование вашими деньгами купоны (проценты от номинальной стоимости ценной бумаги), а в конце срока действия бумаги еще и возвращает долг.

По надежности облигации часто сравнивают с депозитом. Но бумага бумаге рознь. Если вы покупаете ОФЗ (облигации федерального займа), то гарантом возврата денег является государство. Вы не получите свой долг назад только в случае его банкротства. Что возможно в нашей стране, но все-таки маловероятно. Доходность ОФЗ выше банковских депозитов: от 4 до 6,5 % годовых.

По муниципальным и корпоративным бумагам доходность выше (5–10 %), но и риск банкротства больше. Поэтому к выбору в свой портфель таких облигаций надо отнестись серьезно. Но согласитесь, что банкротство Газпрома, Сбербанка или Россетей вряд ли произойдет в ближайшие десятилетия, только если вместе со страной.

Номинальная стоимость облигаций – 1 000 ₽. Но продаются они по рыночной цене, которая может быть как выше, так и ниже номинальной. В любом случае потребуется небольшой капитал, чтобы ежемесячно пополнять свой портфель этими ценными бумагами. Например:

- ОФЗ-26212-ПД со сроком погашения в январе 2028 г. стоит 1 098 ₽, эффективная доходность к погашению – 5,72 %;

- ХМАО-Югра-35001-об со сроком погашения в декабре 2023 г. стоит 1 040,5 ₽, эффективная доходность к погашению – 6,59 %;

- Газпром Нефть-003P-02R со сроком погашения в декабре 2029 г. стоит 1 052,2 ₽, эффективная доходность к погашению – 6,62 %.

4. Акции

Акции – ценные бумаги, которые делают вас владельцем части бизнеса. А это означает, что вы можете рассчитывать на прибыль, которую этот бизнес зарабатывает. Инвесторы используют разные стратегии инвестирования:

- Долгосрочная с дивидендами. Доходность складывается из роста стоимости ценной бумаги и полученных дивидендов.

- Долгосрочная без дивидендов. Не все акционерные общества распределяют часть своей прибыли среди акционеров. В этом случае инвесторы рассчитывают только на рост стоимости акций компании в перспективе.

- Краткосрочная или спекулятивная. Заработок идет только за счет роста котировок (купи дешевле, продай дороже).

Инвестиции в акции без риска не бывают. Если вы купите в свой портфель ценную бумагу, основываясь только на ее известности, то рискуете много лет держать актив, который практически не растет или даже падает в цене. Подбирать акции надо на основе проведения хотя бы элементарного анализа компании и рынка.

Но и потолка доходности при таком способе инвестирования нет. Например, акция Сбербанка в начале 2009 г. стоила примерно 7,5 ₽. Сегодня – 198 ₽. За 11 лет – рост в 26,4 раза. Плюс к этому компания регулярно выплачивает высокие дивиденды. За 2020 г. дивидендная доходность составила более 9 %.

Даже на 1 000 ₽ можно ежемесячно покупать акции. Например:

- НМТП (Новороссийский морской торговый порт) – 836 ₽ за 1 лот (100 акций). Индекс стабильности дивидендов – 0,57. Дивидендная доходность за 2019 г. – 12,68 %.

- Группа ЛСР (крупнейшая строительная компания России) – 861,8 ₽ за 1 лот (1 акция). Индекс стабильности дивидендов – 1 (максимальное значение). Дивидендная доходность за 2019 г. – 11,01 %.

- Северсталь – 1011,2 ₽ за 1 лот (1 акция). Индекс стабильности дивидендов – 0,5. Дивидендная доходность за 2019 г. – 11,49 %.

- Татнефть (привилегированные акции) – 436,4 ₽ за 1 лот (1 акция). Индекс стабильности дивидендов – 0,57. Дивидендная доходность за 2019 г. – 9,12 %.

- Ростелеком (привилегированные акции) – 861 ₽ за 1 лот (10 акций). Индекс стабильности дивидендов – 0,5. Дивидендная доходность за 2019 г. – 5,76 %.

5. ETF и ПИФы

Если нет желания разбираться в мультипликаторах, читать новости фондового рынка и вообще уделять время анализу компаний, то можно вложить деньги в индексные фонды: ETF и БПИФы. Они представляют собой корзинку, в которой собираются акции множества компаний. Они следуют за индексом. Например, за индексом РТС или S&P 500. Инвестор покупает акцию такой корзинки и становится владельцем всех входящих в нее эмитентов. За формирование фонда придется заплатить комиссионные управляющему.

Если бы вы самостоятельно покупали все акции, которые входят в фонд, то не читали бы эту статью. Дело в том, что управляющая компания включает в корзину десятки и сотни компаний. Инвестору понадобились бы миллионы рублей, чтобы повторить структуру фонда, и много свободного времени, чтобы следить за изменением индекса.

Акции ETF и БПИФов стоят недорого. Вот лишь несколько примеров:

- FXRU (индексный фонд корпоративных российских облигаций, который включает еврооблигации Газпрома, Роснефти, Норникеля и др. крупнейших компаний России) – 970 ₽ за акцию. Доходность за 3 года – 47,33 %.

- VTBH (биржевой ПИФ от ВТБ, включает корпоративные облигации США) – 805,33 ₽. Среднегодовая доходность в долларах – 5,4 %. Купить можно за рубли.

- FXGD для тех, кто хочет инвестировать в золото – 1 004 ₽. Доходность за 3 года – 83,49 %.

Еще один инструмент, очень похожий на предыдущий, – это ПИФ. Отличается тем, что не торгуется на бирже, не следит за индексом и формируется на усмотрение управляющего. Покупатели паев ПИФа заплатят значительно больше комиссионных по сравнению с владельцами индексных фондов. Стоимость пая может быть значительно меньше 1 000 ₽.

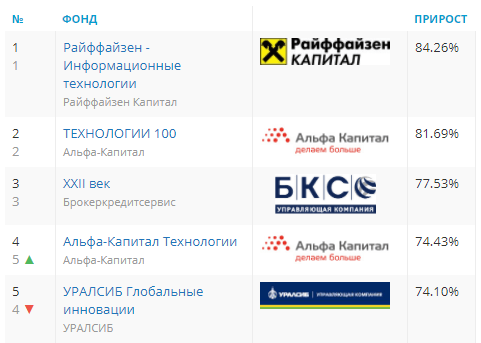

Топ-5 ПИФов на сентябрь 2020 г. выглядит так:

6. Драгоценные металлы

Инвестиции в драгоценные металлы во все времена играли роль защитных. Стоимость золота, серебра, платины и палладия растет медленно (исключение – 2020 год, потому что в кризис люди стараются покупать то, что имело ценность на протяжении тысячелетий), но в долгосрочной перспективе инвестор всегда будет в плюсе. На срок менее 20 лет такой актив даже не стоит рассматривать.

Варианты вложения небольших сумм:

- Слитки. Можно купить от 1 г. Например, цена продажи золотого слитка весом 1 г – 6 378 ₽, серебряного весом 5 г – 4 253 ₽.

- Инвестиционные или памятные монеты. Первые выпускаются исключительно в целях инвестирования, не имеют особой исторической или художественной ценности. Вторые связаны с памятными датами. Золотые монеты не подходят на роль небольших инвестиций. А вот серебряные – вполне. Есть варианты от 2 500 ₽. Например, инвестиционная монета “Георгий Победоносец” (серебро) стоит около 2 650 ₽.

- Обезличенный металлический счет (ОМС). Вы не будете в руках держать слиток, он останется в виде суммы на счете. Меняется цена драгоценного металла, меняется и ваш счет. Покупка возможна от 0,1 г. Например, на момент написания статьи 1 г золота на сайте Сбербанка стоил 4 566 ₽. При покупке 0,1 г вы потратите всего 456,6 ₽.

- ETF или БПИФ на золото. На сегодня есть 3 фонда на золото: от компании FinEx, ВТБ и Тинькофф. Стоимость 1-го – 1 004 ₽, 2-го – 0,016 $, 3-го – 0,08 $.

7. Краудлендинговые платформы

Краудлендинговые платформы – это площадки для сбора денег с целью финансирования малого и среднего бизнесов, стартапов. Считаются очень рискованными инвестициями. Никто и никогда не сможет вам сказать, какая идея не принесет даже рубля прибыли, а какая превратится в еще один Google или Amazon.

Для снижения риска лучше вложиться сразу в несколько проектов. Прогорите на одном, подниметесь на другом. Среди российских площадок известны:

- Penenza. Минимальная сумма инвестиций – 5 000 ₽. Это инвестиции в краткосрочные займы бизнесу под высокий процент.

- Инвестиционная платформа “Поток” является партнером Альфа-Банка. Минимальная сумма инвестиций – 10 000 ₽. Предлагает профинансировать малый бизнес по 3 типам займов: классические, факторинговые и тендерные.

- Lemon. Обещает выплатить 5 % доходности на вложенные деньги даже при дефолте заемщика. Минимальный взнос – 1 000 ₽.

Лучше выбирать из реестра инвестиционных платформ, который составляет Центробанк РФ.

8. Криптовалюта

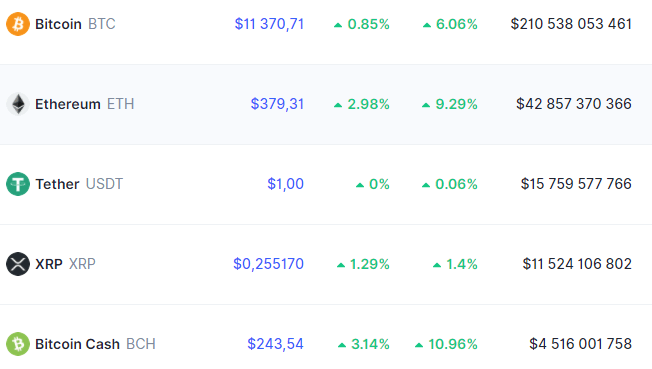

Инвестиции в криптовалюту – это не для новичков. Необходимо изучить рынок и все риски с ним связанные, конкретный актив, выбрать стратегию и не изменять ей, постоянно мониторить ситуацию. Дешевым способом тоже назвать нельзя. Например, популярный Биткоин стоит 11 370 $ (по состоянию на 13.10.2020). Но можно купить только его часть или найти криптовалюту подешевле. Пятерка лидеров по капитализации сегодня выглядит так:

9. ПАММ-счета

Еще одна разновидность высокорискованных инвестиций – ПАММ-счета. Они основаны на торговле валютой на рынке Форекс. Суть в том, что инвестор привязывает свой счет к счету управляющего, который совершает все сделки. Естественно, берет за это немаленький процент от дохода (иногда доходит до 50 %). Начального капитала для такого способа инвестирования практически не надо, достаточно иметь 10 $.

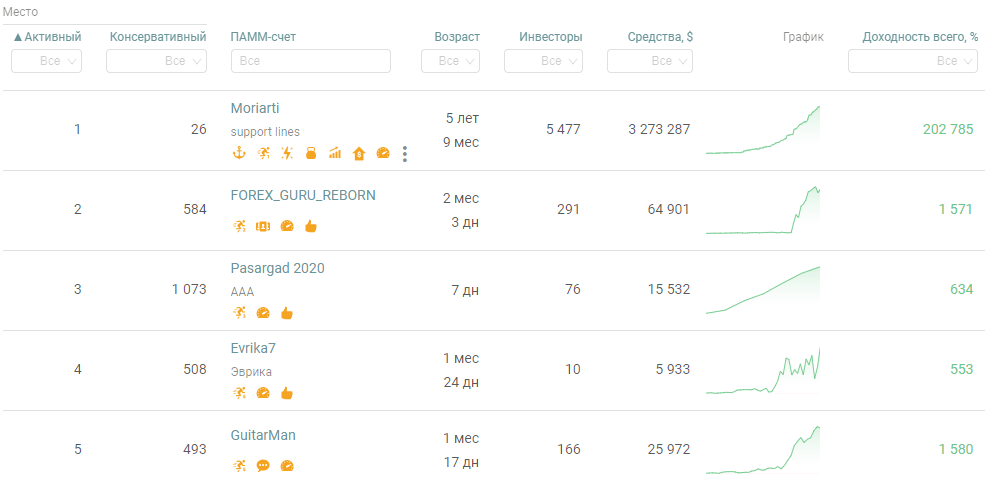

Доходность измеряется процентами в месяц и может доходить до нескольких сотен. Пропорционально ей растет и риск потерять весь вложенный капитал. Эксперты советуют вкладывать деньги не в один, а в 5–10 счетов. На сайте крупнейшего брокера “Альпари”, который дает доступ на Форекс, рейтинг ПАММ-счетов выглядит так:

Но нельзя выбирать счета только по рейтингу. Необходимо внимательно изучить:

- возраст счета;

- торговую стратегию;

- размер капитала управляющего;

- величину максимальной просадки;

- количество участников;

- историю управляющего на рынке (сколько открывал счетов, сколько закрыл).

10. Интернет-проекты

В интернете можно не только играть или учиться, но и инвестировать. Имею в виду не онлайн-покупку ценных бумаг, валюты и прочих активов (хотя и это тоже можно), а именно вложения в различные интернет-проекты: сайты, группы в соцсетях, приложения, игры и т. д. Главное – чтобы они приносили прибыль.

Возможны несколько вариантов:

- Создание собственного сайта/канала и выведение его на монетизацию. Дорого, долго и без каких-либо гарантий на успех.

- Вложения в чужой сайт. Доходность будет полностью зависеть от профессионализма его создателя.

- Покупка сайтов/групп, которые вышли на монетизацию с целью их дальнейшей эксплуатации и получения пассивного дохода. Но для поддержания достигнутого уровня придется тоже поработать, что может потребовать времени и денег.

Мифы об инвестициях, которые мешают начать

Мы рассмотрели несколько способов инвестирования небольших сумм. Но количество инвесторов в России растет недостаточными темпами. Слышала уже тысячу отговорок, почему люди не начинают инвестировать. Но это всего лишь отговорки. Нет ни одной объективной причины, по которой вы не можете стать инвестором.

Расскажу, что слышу чаще всего.

- Нет столько денег, чтобы покупать акции

А много и не надо. Посмотрите на наши “голубые фишки”: 1 лот Алросы – 760 ₽; Газпрома – 1 669,7 ₽; МТС – 3 300,5 ₽; Сбербанка – 1 956 ₽. Ну и где вы тут увидели миллионы?

- На маленьких суммах много не заработаешь

Скажете, что на 1 лоте много не заработаешь? И я с вами соглашусь. Но инвестиции – это не на неделю и не на год. Это на всю жизнь. Если вы будете раз в месяц или раз в год покупать ценные бумаги на протяжении многих лет, то на вас начнет работать время вместе со сложным процентом. Посмотрите, как вырос российский рынок за 23 года – почти в 30 раз.

- Слишком большой риск

Инвестиции – это не про депозит, где вам гарантированы 4 % годовых и 1,4 млн руб. в случае банкротства банка. Но здесь на помощь приходит еще один друг инвестора – диверсификация. Если ваши деньги разложены по разным инструментам, то падение одних легко компенсируется ростом других. А на долгосроке вообще все компании растут.

- Я не экономист, мне сложно во всем этом разобраться

А экономистом быть и не надо. Если делаете первые шаги в инвестициях, то лучше начать с покупки индексных фондов. Хотите, подберите себе только российский рынок, а хотите – американский, китайский, немецкий и т. д. А пока инвестируете в индексные фонды, можно поучиться выбирать акции отдельных эмитентов. Разобраться под силу каждому. Просто не надо вестись на советы аналитиков и свои эмоции. А нужно провести анализ компании и выбрать лучшую именно для себя.

Где найти деньги на инвестиции

Самое распространенное возражение тех, кто не инвестирует: “Я столько не зарабатываю, мне неоткуда взять деньги, живу от зарплаты до зарплаты!” И прочее в том же духе. Давайте я попробую найти для вас деньги на инвестиции?

Покажу на примере моей знакомой. Она каждое утро забегает в свою любимую кофейню на чашечку ароматного кофе стоимостью 220 руб. Я не призываю вас отказаться от маленьких радостей жизни (у каждого они свои). Но предлагаю ровно такую же сумму отложить на инвестиции. То есть за месяц получится: 220 * 30 дней = 6 600 ₽.

И так поступать каждый раз, когда вы тратите деньги на необязательные, но доставляющие вам удовольствие покупки. Например, купили новый шарфик под цвет туфель? Чипсы ребенку? Пополните инвестиционный портфель.

Если уже читали мои статьи про семейный бюджет, то должны знать, где могут появиться деньги на инвестиции. При правильном распределении доходов и оптимизации расходов хотя бы 1 000 ₽ в месяц удастся получить. Уверена на 100 %, что у каждого найдутся абсолютно бесполезные траты, от которых легко отказаться.

Любые поступления, кроме основного дохода, можно направлять в портфель. Например, продали что-то на Авито, получили кэшбэк по карте или возврат подоходного налога.

Определите процент, который будете направлять на инвестиции со своего основного дохода. Уверяю вас, если вы можете прожить на 40 000 ₽ в месяц, то сможете и на 36 000 ₽, а 10 % уйдет в капитал. Представьте, что увеличили стоимость коммуналки или проезд на транспорте на 10 %. Вы не станете пользоваться услугами? Конечно, станете. Тогда почему вы отказываете себе в создании капитала?

Если вам кажется, что проку от таких маленьких сумм нет, вы ошибаетесь. Во-первых, вы выработаете привычку откладывать деньги на инвестиции. Во-вторых, войдете во вкус, получив свои первые купоны или дивиденды, и задумаетесь о большем масштабе инвестирования. В-третьих, на маленьких суммах легко учиться и делать ошибки. Пока вы меняете свое финансовое мышление, эти копеечки уже начнут работать на вас.

Как составить идеальное инвестиционное предложение

- Начинающим

- Бизнес и закон

- Россия

- РВК

- НИУ ВШЭ

РВК совместно с Высшей школой экономики выпустили «Юридические аспекты оформления «посевных» и венчурных сделок». В брошюре рассматриваются основные пункты договоров между предпринимателями и инвесторами, спорные вопросы, советы экспертов, даются примеры Term Sheet. Полное пособие можно посмотреть здесь.

А ниже мы приведем основные характеристики проекта, которые инвесторы хотят проанализировать при отборе. Эти характеристики должны быть описаны в структуре бизнес-предложения для венчурного фонда. Предложенная система может не отражать специфику конкретного проекта, но, тем не менее, может служить шаблоном для проектной заявки.

Не забывайте, что при указании различных данных по рынку, необходимо указывать источник информации (статистики) и дату опубликования этого источника.

Резюме

• Суть предложения для Фонда (что предлагается и что требуется от Фонда):

− Предложение о продаже доли в уставном капитале в обмен на инвестиции в

развитие бизнеса;

− другое;

• Почему предложение может быть интересно Фонду;

• Основные участники: автор предложения, собственник, др. заинтересованный лица;

• Кому необходимо направить ответ Фонду (тел., эл.почта, адрес).

Бизнес и стратегия

Общее описание

- Сущность проекта/бизнеса/компании;

- Текущие выручка и доля рынка;

- Оценочная стоимость бизнеса;

- Доля, предлагаемая Фонду;

Рынок продукции / услуг и конкуренты:

- Определение рынка;

- Покупатели / потребители и поставщики;

- Размер рынка и темпы роста за посл. 5 лет и прогноз на 5 лет;

- Объемы экспорта и импорта;

- Важные события, изменения и тенденции в отрасли за последние 3-5 лет;

- Ценообразование, чувствительность спроса к ценовым колебаниям;

- Основные игроки рынка и прямые конкуренты: показатели деятельности (объем продаж, доля рынка, прогноз развития), стратегия, конкурентные преимущества;

- Средние по отрасли показатели рентабельности за последние 5 лет и прогноз на 5 лет; основные факторы, определяющие данный уровень рентабельности;

- Конкурентные барьеры на пути новых игроков;

Конкурентные преимущества

Опишите факторы, которые позволят бизнесу достичь намеченных целей и быть успешным на рынке.

- Уникальная технология или процесс, защищенный от копирования (патенты, др.);

- Накопленный бизнесом/менеджерами/специалистами уникальный опыт;

- Дорогостоящее, уникальное оборудование;

- Особенные свойства продукции/услуг;

- Заключенные эксклюзивные контракты;

- Широкая сеть дистрибуции;

Маркетинг и система продаж:

- Способ распространения товаров;

- Предполагаемые дистрибуторы и посредники, их позиция на рынке, зависимость бизнеса от них;

- Необходимость и стоимость рекламной компании;

- Системы продаж, используемые конкурентами;

- Результаты исследований потенциального спроса.

Отраслевые риски:

- Этапы развития отрасли, текущее состояние и прогнозы;

- Факторы, влияющие на увеличение/снижение объемов продаж в отрасли и цену на продукцию/услуги;

- Зависимость от других отраслей, угроза продуктозамещения;

- Роль государства (регулирование, лицензирование).

Варианты вхождения и выхода для «Фонда»:

- Структура предполагаемой сделки и участие Фонда;

- Описание вариантов выхода Фонда из бизнеса (IPO, продажа стратегическому инвестору и т.п.);

- Потенциальные покупатели и их мотивы;

- Расчет цены продажи доли Фонда;

- Наличие опционов на продажу доли Фонд либо покупки дополнительного пакета.

Производство/операции

Производственный процесс

Основные этапы производственного процесса от сырья до конечной продукции. В каких из этапов участвует или будет участвовать бизнес. Если бизнес оказывает услуги, необходимо указать на каком этапе, кому и почему они оказывается.

Производственные активы и оборудование

- Здания, сооружения и права на землю;

- Основное оборудование, его стоимость и износ;

- Необходимость и размер инвестиций в переоборудование и ремонт;

- Нематериальные активы (патенты, авторские права);

Сырье и его поставщики, цены;

- Основное сырье, описание рынка сырья;

- Поставщики и зависимость бизнеса от поставщиков;

- Ценообразование, факторы, влияющие на цены, историческая динамика цен и прогноз;

Персонал:

- Численность и зарплата по категориям работников;

- Система стимулирования.

ФИНАНСЫ

Здесь должны быть указаны подробные финансовые показатели. Например, отчетности за весь период деятельности (если существуют):

- Баланс;

- Отчет о прибылях и убытках;

- Отчет о движении денежных средств;

Объем продаж и выручка;

- Объем продаж в единицах и цены по основным видам продукции/услуг, общая выручка;

- Прочие источники дохода;

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortisation) — Прибыль до уплаты процентов по кредитам, налогов, и амортизационных отчислений.

Нужно указать свою чистую прибыль.

Налоги.

Режим налогообложения, ставки и льготы, пошлины, квоты. Возможности по оптимизации.

Не забудьте указать специфические отраслевые показатели, то есть используемые в отрасли сравнительные показатели (например, выручка на 1 кв. метр торговой площади).

РУКОВОДСТВО

Здесь нужно указать сведения о высшем управленческом персонале, а также наличие или планы по найму директоров:

- Генеральный директор;

- Директор по производству;

- Директор по стратегии и развитию бизнеса;

- Финансовый директор;

- Главный бухгалтер;

Не забудьте рассказать про опыт своих сотрудников, их образование и репутацию:

- Краткие резюме основных менеджеров;

- Соответствующий опыт, деловые достижения;

- Контакты с компаниями и сотрудниками Фонда и рекомендации;

- Мотивация каждого топ-менеджера работать в бизнесе.

Инвестиции

Вот она — самая важная часть вашего документа! Укажите в этом разделе требуемые инвестиции: их величину и назначение в течение всего периода участия Фонда в бизнесе.

Из чего состоит капитал:

- Уставной капитал, доля Фонд, предполагаемые выкупы или дополнительные размещения акций;

- Заемный капитал по видам, стоимость и график предполагаемого погашения.

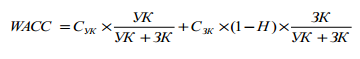

Средневзвешенная стоимость капитала (WACC)

Weighted Average Cost of Capital — средневзвешенная стоимость капитала (уставной + заемный) в процентах годовых

УК — величина уставного капитала;

ЗК — величина заемного капитала (кредиты, облигации);

СУК — стоимость уставного капитала в процентах годовых, ожидаемый «Фонд» возврат на инвестиции (25% для проектов существующих и новых БН, минимум 30% для спекулятивных и прочих проектов);

СЗК — стоимость заемного капитала в процентах годовых (облигации, кредиты);

Н — ставка налога на прибыль.

Чистые денежные потоки (FCF)

Free Cash Flows — Свободные денежные потоки от бизнеса до уплаты процентов по заемному капиталу, возврата тела кредита, но после налогов и необходимых инвестиций в бизнес.

Приведенный денежный поток ([email protected])

Net Present Value – Сальдо денежных потоков FCF за весь период участия Фонд в бизнесе, включая

средства от продажи (ликвидации) бизнеса, дисконтированных под ставку средневзвешенной

стоимости капитала WACC.

Стоимость в конце срока, ликвидационная стоимость (TV)

Terminal Value — Стоимость всего бизнеса на момент предполагаемого выхода Фонд (как правило, через

5 лет).

Оценка может проводиться одним методом или как средневзвешенное значение из следующих методов:

- Стоимость бесконечного денежного потока при росте/падении на х% в год (growing perpetuity, укажите х);

- Оценочные индустриальные коэффициенты (multiples, укажите источник);

- Остаточная стоимость активов.

Срок возврата инвестиций (PB)

Pay Back — Период в месяцах, в течение которого в Фонд вернутся из бизнеса все вложенные средства.

Норма внутренней доходности (IRR) Internal Rate of Return — Ставка доходности инвестиций Фонд в бизнес; среднее значение в год за весь период участия Фонда.

Надеемся, что такой объем всевозможных характеристик и показателей вас не испугал. Удачных вам сделок!

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

http://kakzarabativat.ru/investirovanie/investicionnye-fondy/

http://iklife.ru/investirovanie/kuda-investirovat-nebolshie-dengi.html

http://rb.ru/howto/na-zametku-fundraiseram/