Дивидендные акции на 2020 год — портфель из 8 компаний

В этой статье мы рассмотрим интересные дивидендные акции на 2020 год. Уже скоро заканчивается 2019 год и поэтому пора уже начинать искать интересные идеи для следующего года.

Для тех, кто плохо знаком с понятием дивидендов и покупкой акций рекомендую ознакомиться со следующими статьями:

1. Вступление: что такое дивидендные акции

Дивидендные акции — это акции тех компаний, которые стабильно платят хорошие дивиденды. Под словом «хорошие» надо понимать доходности выше средних значений по рынку ценных бумаг. Это около 9-14% годовых.

Новая экономическая политика России потребовала от компаний направить больший процент своих доходов на выплаты дивидендов. С тех пор наш рынок довольно активно растет (можно даже назвать это ралли). Особенно сильно рынок стал расти после понижение ключевых ставок ЦБ (на дату публикации она составляет 6,5%). В 2019 году зафиксирована низкая инфляция. Поэтому в следующем 2020 году прогнозируется дальнейшее снижения ставки дивидендные акции могут вырасти в цене сильнее рынка.

Поэтому многие инвесторы открывают ИИС, чтобы получить налоговые вычеты (это стало доступно лишь с 1 января 2015). Список открытых брокерских счетов активно растет, что говорит об активном вливании средств населения на фондовый рынок.

При выборе дивидендных акций мы ориентировались на надежных и стабильных эмитентов, а также на следующие моменты

- Ликвидность

- Стабильность выплат

- Перспективы развития компании

- Компания имеет хорошие ключевые значения базовых мультипликаторов: Долг/EBITDA, EV/EBITDA, P/E, P/BV

Все акции можно приобрести на фондовом рынке на ММВБ. Для доступа к торгам на биржу рекомендую использовать следующих фондовых брокеров:

У них бесплатный ввод и вывод средств. Минимальные комиссии за оборот торгов. Есть все доступные инструменты для торгов (акции, облигации, фьючерсы, опционы, ETF фонды, иностранные бумаги).

2. Состав дивидендного портфеля на 2020 год

В скобках указана ожидаемая дивидендная доходность и DSI, который говорит о стабильности выплаты дивидендов.

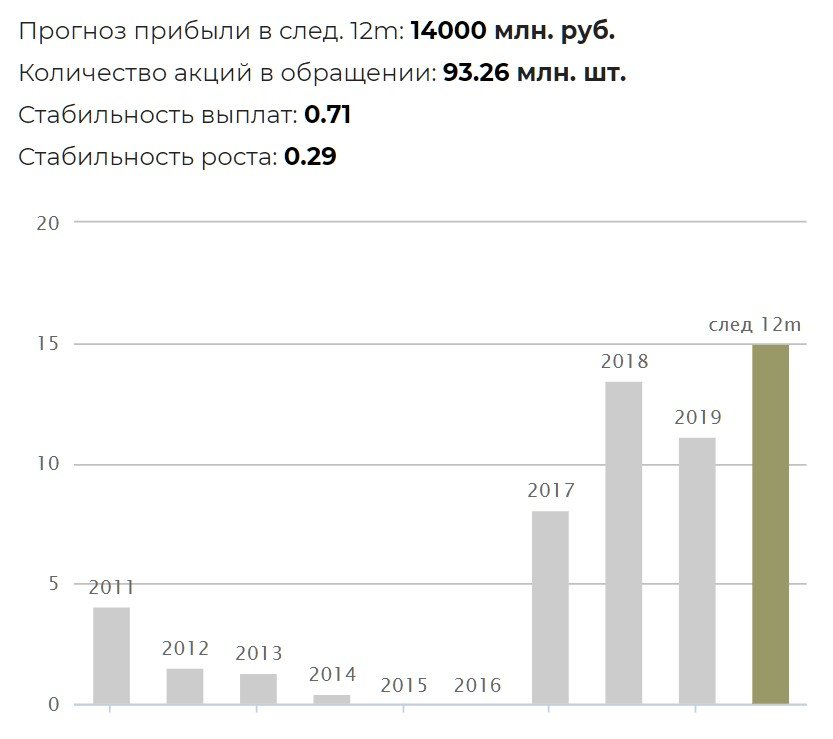

2.1. ТГК-1 (доходность

Компания ТГК-1 (Публичное акционерное общество «Территориальная генерирующая компания № 1») относится к сектору энергетиков. ТГК-1 это российская энергетическая компания, созданная в результате реформы РАО «ЕЭС России». Профиль работы — тепло- и гидрогенерирующая компания, ведущий производитель и поставщик электрической и тепловой энергии в Северо-западном регионе России; штаб-квартира находится в Санкт-Петербурге.

Дивидендная политика ТГК-1:

От 5% до 30% прибыли по РСБУ. Обычно платят 25% от прибыли по РСБУ. В дальнейшем, как и все компании Газпромэнергохолдинга, планируют перейти на дивиденды в 35% прибыли по МСФО. Глава ГЭХ сказал, что дочки компании будут платить дивиденды за 2017 год на уровне 25% от прибыли по РСБУ. По итогам 2018 года коэффициент выплат был увеличен до 35% от прибыли.

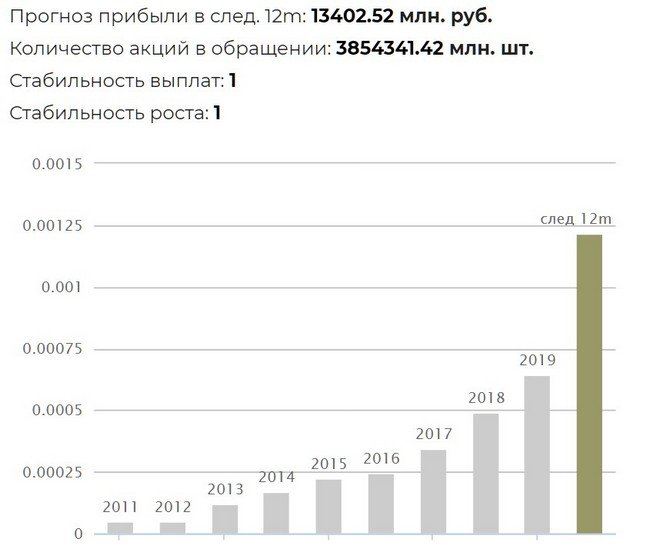

Таблица: дивиденды ТГК-1 и их динамика

| Год | Выплата | Изменение |

| 2020 | 0.001217 (прогноз) | +88.8% |

| 2019 | 0.0006446 | +31.61% |

| 2018 | 0.0004898 | +41.83% |

| 2017 | 0.0003453 | +42.11% |

| 2016 | 0.000243 | +7.81% |

| 2015 | 0.0002254 | +34.98% |

| 2014 | 0.000167 | +37.09% |

| 2013 | 0.0001218 | +149.9% |

| 2012 | 0.0000487 | +4.17 |

| 2011 | 0.0000468 | +7.15% |

| 2010 | 0.0000437 | — |

| 2009 | 0 | — |

| 2008 | 0 | — |

| 2007 | 0001318 | — |

Выплаты дивиденда в 2020 запланировано на дату:

- 25.06.2020 — 0.001217

Таблица: данные из МСФО ТГК-1 по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 69.0 | 69.4 | 78.9 | 89.4 | 92.5 | 97.3 (прогноз) |

| EBITDA, млрд руб | 13.2 | 17.2 | 16.3 | 20.4 | 20.9 | 24.7 (прогноз) |

| Чистая прибыль, млрд руб | 3.98 | 5.92 | 5.45 | 7.48 | 10.3 | |

| Чистые активы, млрд руб | 92.1 | 97.2 | 101.7 | 107.8 | 115.9 | 122.7 (прогноз) |

| Долг, млрд руб | 40.2 | 29.8 | 27.2 | 24.7 | 19.1 | 10.3 (прогноз) |

| Наличность, млрд руб | 2.27 | 1.70 | 3.36 | 6.98 | 6.87 | 8.35 (прогноз) |

| Чистый долг, млрд руб | 38.0 | 28.1 | 23.8 | 17.7 | 12.2 | |

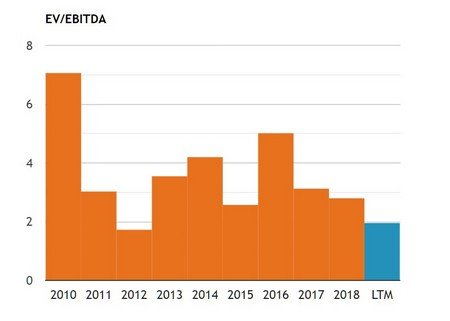

| EV/EBITDA | 4.20 | 2.57 | 5.01 | 3.13 | 2.80 | 1.96 |

| долг/EBITDA | 2.88 | 1.64 | 1.46 | 0.87 | 0.58 | 0.08 |

Отчётность по МСФО показывает просто отличные результаты. Долг падает, прибыль и активы увеличиваются. Курс акций ТГК-1 долгое время находился на низких значений. С недавнего времени он стал расти на объёмах выше среднего.

2.2. ГМК Норникель (доходность

«Норникель» (до 2016 года бренд «Норильский никель») — российская горно-металлургическая компания. В настоящее время «Норникель» объединяет группу предприятий, возглавляемую Публичным акционерным обществом «Горно-металлургическая компания «Норильский никель» (ПАО «ГМК «Норильский никель»»).

Дивидендная политика ГМК Норникель:

Менеджмент предлагает направлять на дивиденды 60% EBITDA, если соотношение чистого долга к EBITDA на конец года будет менее 1,8, и 30% EBITDA — если более 2,2. Доля EBITDA в диапазоне 30% и 60% будет рассчитываться обратно пропорционально коэффициенту, если уровень чистого долга к EBITDA будет находиться между 1,8х и 2,2х. По итогам 1 полугодия 2019г при долговой нагрузке 0,8х рекомендовали 60% EBITDA за период. Из-за желания крупнейшего акционера развивать компанию в ближайшее время стратегия выплат дивидендов может быть пересмотрена в сторону их уменьшения

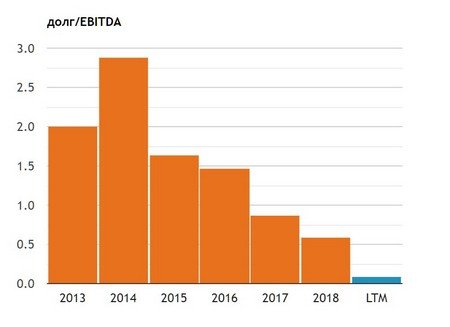

Таблица: дивиденды ГМК Норильский никель и их динамика

| Год | Выплата | Изменение |

| 2020 | 1676.45 (прогноз) | — |

| 2019 | 1676.45 | +21.13% |

| 2018 | 1384 | +106.47% |

| 2017 | 670.3 | -0.6065% |

| 2016 | 674.39 | -48.01% |

| 2015 | 1297.06 | +28.32% |

| 2014 | 1010.82 | +62.63% |

| 2013 | 621.53 | +217.11% |

| 2012 | 196 | +8.89% |

| 2011 | 180 | -14.29% |

| 2010 | 210 | — |

| 2009 | 0 | — |

| 2008 | 112 | -50.88% |

| 2007 | 228 | +108.24% |

| 2006 | 109.49 | +71.81% |

| 2005 | 63.73 | +71.5% |

| 2004 | 37.16 | — |

Выплаты дивиденда в 2020 запланировано на две даты:

- 07.10.2020 — 883.93

- 21.06.2020 — 792.52

Таблица: данные из МСФО ГМК Норникель по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 456.0 | 506.1 | 548.8 | 536.8 | 728.9 | 794.8 (прогноз) |

| EBITDA, млрд руб | 218.2 | 247.3 | 257.3 | 236.4 | 389.2 | 449.7 (прогноз) |

| Чистые активы, млрд руб | 184.0 | 163.3 | 231.9 | 249.0 | 224.0 | 283.8 (прогноз) |

| Долг, млрд руб | 356.1 | 602.4 | 476.2 | 521.5 | 586.3 | 544.0 (прогноз) |

| Наличность, млрд руб | 107.3 | 247.1 | 200.2 | 49.1 | 96.4 | 220.0 (прогноз) |

| Чистый долг, млрд руб | 135.9 | 256.8 | 276.0 | 472.4 | 489.8 | 324.0 (прогноз) |

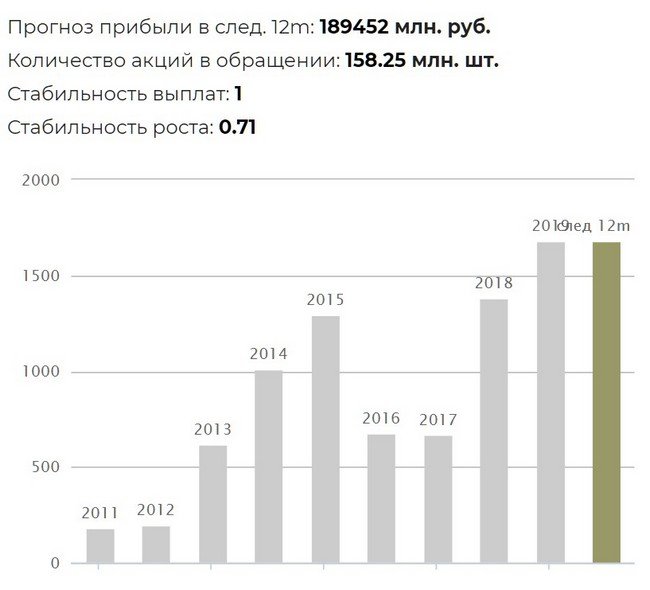

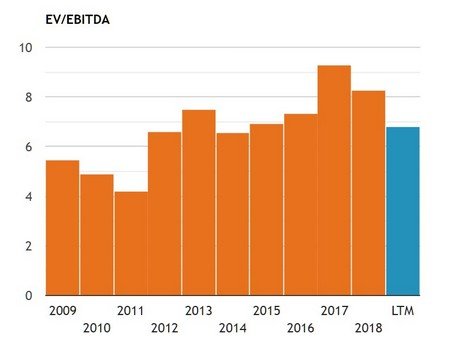

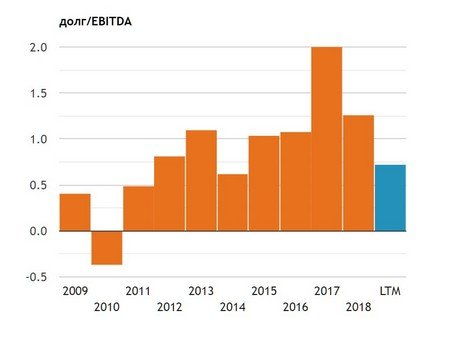

| EV/EBITDA | 6.54 | 6.89 | 7.30 | 9.26 | 8.25 | 6.77 (прогноз) |

| Долг/EBITDA | 0.62 | 1.04 | 1.07 | 2.00 | 1.26 | 0.72 (прогноз) |

Фундаментальные значения ГМК Норникель отличные. Стабильный рост прибыли, уменьшение долга. Это компания стабильно растёт и развивается.

2.3. Башнефть-п (доходность

ПАО АНК «Башнефть» — российская вертикально-интегрированная нефтяная компания, с 2016 года входит в ПАО НК «Роснефть». Полное наименование — Публичное акционерное общество «Акционерная нефтяная компания Башнефть». Главный офис расположен в городе Уфе (Башкортостан).

Дивидендная политика Башнефти:

Согласно уставу, размер дивиденда на одну привилегированную акцию составляет 10% номинальной стоимости (то есть 10% от 1 руб. = 0,1 руб.) этой акции. Дивидендная политика: рекомендуемая сумма дивидендных выплат определяется Советом директоров. Она должна составлять не менее 25% от чистой прибыли по МСФО при условии, если NetDebt/EBITDA не превысит 2. Как правило размер дивиденда по префам равен размеру дивиденда по обыкновенным акциям

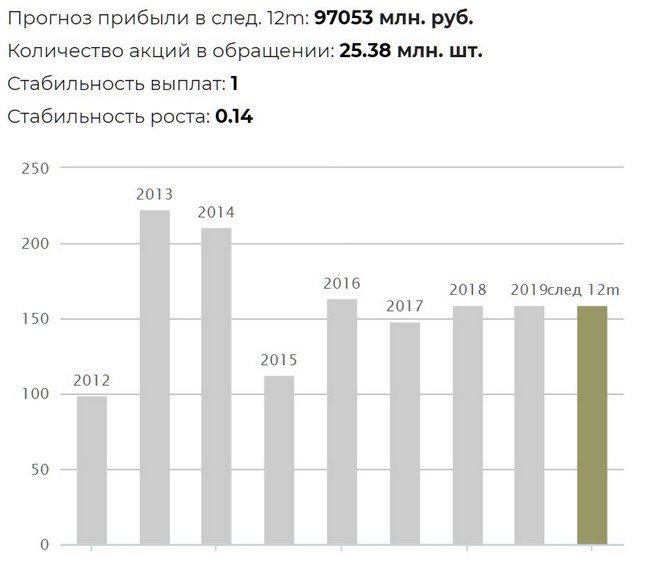

Таблица: дивиденды Башнефть-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 158.95 (прогноз) | — |

| 2019 | 158.95 | 0% |

| 2018 | 158.95 | +7.1% |

| 2017 | 148.41 | -9.51% |

| 2016 | 164 | +45.13% |

| 2015 | 113 | -46.45% |

| 2014 | 211 | -5.38% |

| 2013 | 223 | +125.25% |

| 2012 | 99 | — |

Выплаты дивиденда Башнефти-п в 2020 запланировано на дату:

- 24.06.2020 — 158.95

Таблица: данные из МСФО Башнефть по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 637.3 | 611.3 | 593.1 | 671.0 | 860.2 | 894.5 (прогноз) |

| EBITDA, млрд руб | 102.5 | 130.3 | 129.4 | 151.8 | 171.9 | 185.7 (прогноз) |

| Чистые активы, млрд руб | 203.7 | 244.7 | 261.7 | 379.5 | 450.7 | 467.2 (прогноз) |

| Долг, млрд руб | 167.8 | 192.9 | 180.8 | 122.5 | 123.7 | 127.8 (прогноз) |

| Наличность, млрд руб | 52.8 | 33.0 | 7.49 | 24.9 | 53.6 | 33.8 (прогноз) |

| Чистый долг, млрд руб | 113.6 | 159.0 | 173.3 | 97.6 | 70.1 | 94.0 (прогноз) |

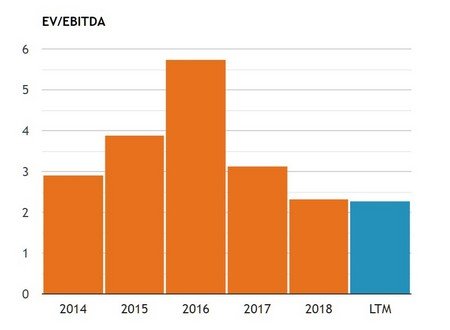

| EV/EBITDA | 2.91 | 3.87 | 5.72 | 3.12 | 2.32 | 2.27 (прогноз) |

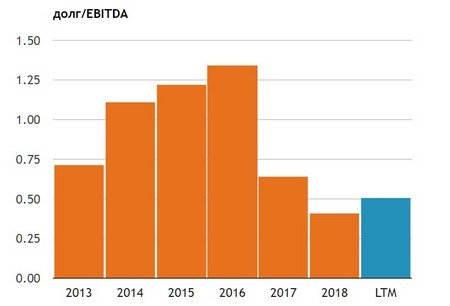

| долг/EBITDA | 1.11 | 1.22 | 1.34 | 0.64 | 0.41 | 0.51 (прогноз) |

- Дивиденды по акциям Башнефть префы — история и дата закрытия реестра

- Дивиденды Башнефть обычка — прогноз и история

2.4. МТС (доходность

МТС («Мобильные ТелеСистемы», ПАО «МТС») — российская телекоммуникационная компания, оказывающая услуги в России и странах СНГ под торговой маркой «МТС». Компания оказывает услуги сотовой связи (в стандартах GSM, UMTS (3G) и LTE), услуги проводной телефонной связи, широкополосного доступа в Интернет, мобильного телевидения, кабельного телевидения, спутникового телевидения, цифрового телевидения и сопутствующие услуги, в частности услуги по продаже контента. По состоянию на март 2019 года компания во всех странах своего присутствия обслуживала 104,7 млн абонентов.

Дивидендная политика МТС:

В марте 2019 года приняли новую дивидендную политику, которая предполагает выплаты в размере 28 руб. на акцию по итогам 2019-2021 г. Прошлая дивидендная политика предполагала выплату в размере 25-26 рублей на акцию. В 2018 году компания зарезервировала 55,8 млрд руб. под издержки, связанные с антикоррупционным расследованием деятельности в Узбекистане, однако менеджмент уверяет, что на дивидендных выплатах это не скажется

Таблица: дивиденды МТС и их динамика

| Год | Выплата | Изменение |

| 2020 | 28.66 (прогноз) | 0 |

| 2019 | 28.66 | +10.23% |

| 2018 | 26 | 0 |

| 2017 | 26 | 0 |

| 2016 | 26 | +3.3% |

| 2015 | 25.17 | +1.49% |

| 2014 | 24.8 | +25.13% |

| 2013 | 19.82 | +34.74% |

| 2012 | 14.71 | +1.17% |

| 2011 | 14.54 | -5.58% |

| 2010 | 15.4 | -23.57% |

| 2009 | 20.15 | +35.78% |

| 2008 | 14.84 | +53.46% |

| 2007 | 9.67 | +27.24% |

| 2006 | 7.6 | +32.13% |

| 2005 | 5.75 | +79.63% |

| 2004 | 3.2 | +88.36% |

| 2003 | 1.7 | — |

| 2002 | 0 | — |

| 2001 | 0.24 | — |

Выплаты дивидендов МТС на 2020 запланировано на две даты:

- 09.07.2020 — 19.98

- 14.10.2020 — 8.68

Таблица: данные из МСФО МТС по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 410.8 | 431.2 | 435.7 | 442.9 | 480.3 | 501.2 |

| EBITDA, млрд руб | 179.1 | 175.5 | 169.3 | 179.8 | 220.9 | 226.3 |

| Чистые активы, млрд руб | 165.9 | 168.4 | 139.2 | 120.1 | 65.3 | 36.7 |

| Долг, млрд руб | 348.0 | 279.3 | 292.8 | 368.7 | 377.0 | |

| Наличность, млрд руб | 61.4 | 33.5 | 18.5 | 30.6 | 84.1 | 51.2 |

| Чистый долг, млрд руб | 184.7 | 215.9 | 260.9 | 262.2 | 284.6 | 325.7 |

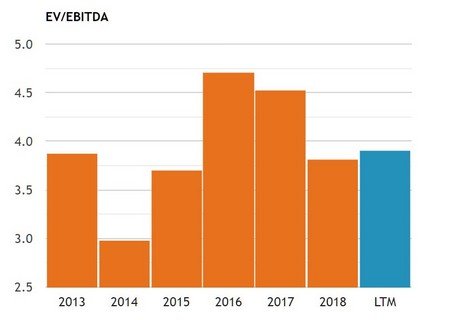

| EV/EBITDA | 2.98 | 3.70 | 4.70 | 4.53 | 3.81 | 3.90 |

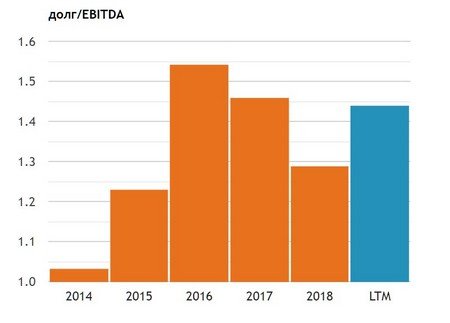

| EV/EBITDA | 1.03 | 1.23 | 1.54 | 1.46 | 1.29 | 1.44 |

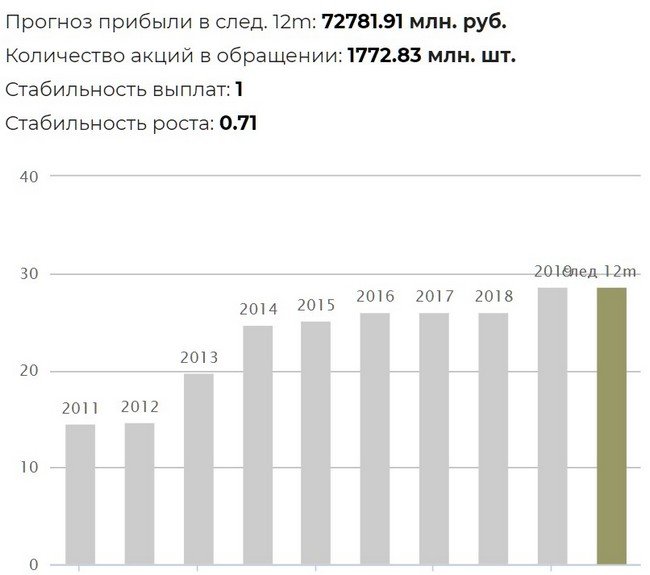

Фундаментальные показатели МТС показывают стабильную динамику. Компания из года в год платит отличные дивиденды, что позволяет и в будущем рассчитывать на солидные выплаты для акционеров. По текущим реалиям, дивиденды МТС почти в два раза превосходят ставки в банковских вкладах.

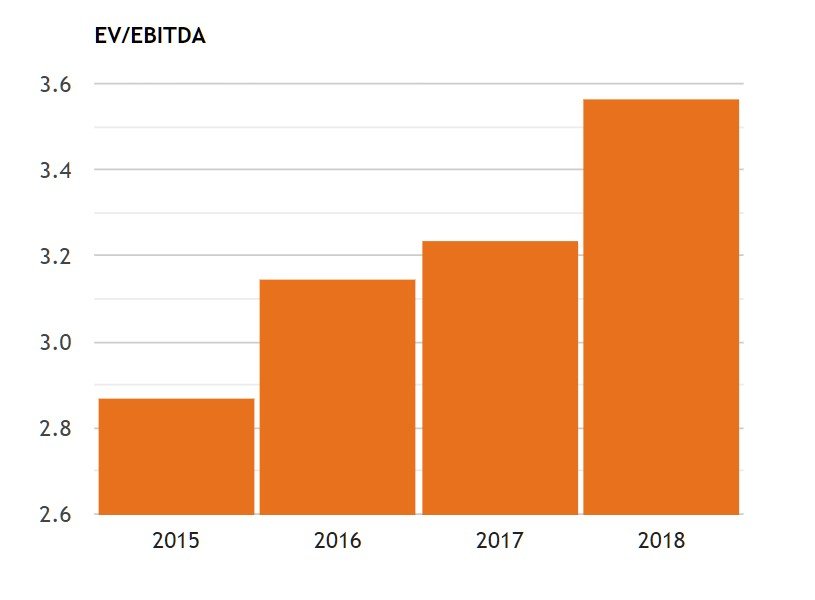

2.5. Ленэнерго префы (доходность

Ленэнерго (c 1886 года — «Общество электрического освещения», с 1922 до 1924 года — «Петроток», c 1924 по 1932 год — трест «Электроток», с 1932 года — «Ленэнерго») — российская распределительная сетевая компания. Основана 4 (16) июля 1886 года, когда императором Александром III был утверждён устав «Общества электрического освещения 1886 года». Дату основания компании, можно назвать началом «электрической» эры России. В декабре 1917-го «Общество 1886 года» было национализировано. В 1919 году «Общество 1886 года» включено в ОГЭС – Объединение Государственных Электрических Станций. В 1922 году общество стало трестом Петроградских государственных электростанций «Петроток». В 1924 году трест «Петроток» переименовали в трест «Электроток». В 1932 года и объединение переименовывают в «Ленэнерго». В 1992 году в результате приватизации компания стала акционерным обществом «Ленэнерго».

Дивидендная политика Ленэнерго:

Ленэнерго регулярно (когда получит прибыль) платит дивиденды в размере 10% от прибыли по РСБУ по привилегированным акциям. По обыкновенным акциям, как правило, выплачивается существенно меньший дивиденд. Одним из важных условий выплаты дивидендов является сохранение соотношения долг/EBITDA (на конец года) менее трех. Более подробно читайте в материале: http://upld.lenenergo.ru/pologenie_o_dividendnoy_politike_oao_lenenergo.pdf

Таблица: дивиденды Ленэнерго-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 15.01 (прогноз) | +34.79% |

| 2019 | 11.14 | -17.31% |

| 2018 | 13.47 | +66.12% |

| 2017 | 8.11 | — |

| 2016 | 0 | — |

| 2015 | 0 | — |

| 2014 | 0.4556 | — |

| 2013 | 1.32 | -12.92% |

| 2012 | 1.52 | -62.75% |

| 2011 | 4.08 | +16.81% |

| 2010 | 3.49 | +111.61% |

| 2009 | 1.65 | +68.07% |

| 2008 | 0.9822 | +116.07% |

| 2007 | 0.4546 | — |

| 2006 | 0 | — |

| 2005 | 0.64 | +283.23% |

| 2004 | 0.167 | -84.17% |

| 2003 | 1.05 | +37.85% |

| 2002 | 0.7653 | — |

Выплаты дивиденда Ленэнерго-п в 2020 запланировано на дату:

Таблица: данные из МСФО Ленэнерго по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Выручка, млрд руб | 41.6 | 39.0 | 66.2 | 77.7 | 78.0 |

| EBITDA, млрд руб | 11.1 | 11.9 | 23.9 | 25.4 | 28.1 |

| Чистая прибыль, млрд руб | -4.13 | 0.143 | 7.70 | 7.79 | 10.6 |

| Чистые активы, млрд руб | 43.4 | 140.3 | 148.1 | 150.4 | 129.7 |

| Долг, млрд руб | 49.8 | 41.0 | 34.5 | 36.9 | 34.5 |

| Наличность, млрд руб | 1.51 | 26.1 | 10.4 | 3.42 | 6.36 |

| Чистый долг, млрд руб | 44.2 | 14.8 | 24.1 | 33.5 | 28.2 |

| EV/EBITDA | 2.87 | 3.14 | 3.24 | 3.57 | |

| долг/EBITDA | 4.00 | 1.24 | 1.01 | 1.32 | 1.00 |

Акции Ленэнерго-п выросли в цене с 2016 года в 10 раз. Это связано с новой политикой в компании касательно выплат акционерам, а также другим фундаментальным изменениям в компании за это время. В будущем доходность должна оставаться на примерно таких же уровнях.

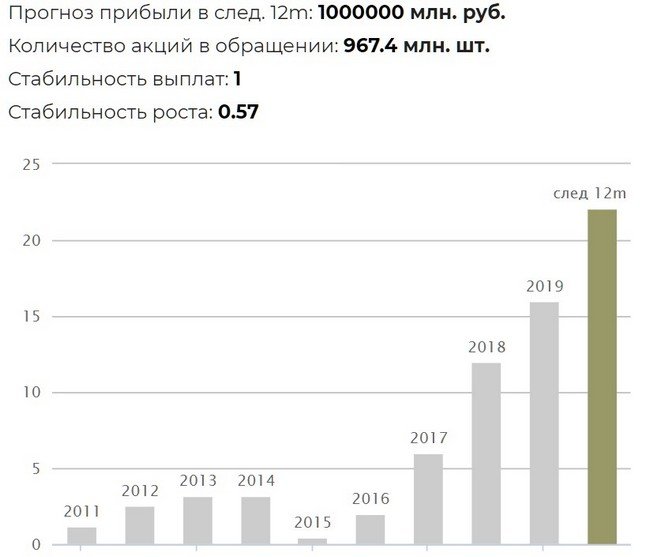

2.6. Сбербанк-п (доходность

Публичное акционерное общество Сбербанк — российский финансовый конгломерат, крупнейший транснациональный и универсальный банк России, Центральной и Восточной Европы. Контролируется Центральным банком Российской Федерации, которому принадлежит 50 % уставного капитала плюс одна голосующая акция.

Предоставляет широкий спектр банковских услуг. В рамках стратегии трансформации Сбербанка в технологическую компанию начинает расти доля небанковских услуг, таких как маркетплейс, телеком, страхование, медицина и пр. Доля «Сбербанка России» в общем объёме активов российского банковского сектора составляла на 1 января 2016 года 28,7%. На рынке частных вкладов — 46%. Кредитный портфель соответствовал 38,7% всех выданных кредитов населению.

Дивидендная политика Сбербанка:

Сбербанк планирует постепенно увеличивать коэффициент выплаты дивидендов акционерам до 50% к 2020 г. Прибыль банка к этому периоду должна достичь 1 трлн рублей. Ранее платили около 25% по МСФО. Размер коэффициента выплат по итогам 2017 года составил около 36% прибыли по МСФО. По итогам 2018 года увеличили коэффициент выплат до 43,5% от прибыли.

Таблица: дивиденды Сбербанк-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 22.09 (прогноз) | +38.09% |

| 2019 | 16 | +33.33% |

| 2018 | 12 | +100% |

| 2017 | 6 | +204.57% |

| 2016 | 1.97 | +337.78% |

| 2015 | 0.45 | -85.94% |

| 2014 | 3.2 | 0 |

| 2013 | 3.2 | +23.55% |

| 2012 | 2.59 | +125.22% |

| 2011 | 1.15 | +155.56% |

| 2010 | 0.45 | -28.57% |

| 2009 | 0.63 | -3.08% |

| 2008 | 0.65 | +39.78% |

| 2007 | 0.465 | +57.63% |

| 2006 | 0.295 | +55.67% |

| 2005 | 0.1895 | +31.6% |

| 2004 | 0.144 | +24.14% |

| 2003 | 0.116 | +103.51% |

| 2002 | 0.057 | +42.5% |

| 2001 | 0.04 | +1.27% |

| 2000 | 0.0395 | — |

Выплаты дивидендов Сбербанка в 2020 запланировано на дату:

Таблица: данные из МСФО Сбербанк по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Чистая прибыль, млрд руб | 290.3 | 222.9 | 541.9 | 748.7 | 831.7 | 881.2 |

| Активы, млрд руб | 25 200 | 27 335 | 25 369 | 27 112 | 31 197 | 31 561 |

| ROE, % | 14.8 | 10.2 | 20.8 | 24.2 | 23.1 | 24.9 |

| ROA, % | 1.40 | 0.900 | 2.10 | 2.90 | 3.20 | 3.40 |

| P/E | 4.21 | 10.2 | 7.14 | 6.74 | 6.49 | 6.12 |

Фундаментальные параметры Сбербанка отличные. Постоянные рост прибыли наблюдается уже несколько лет подряд. За последнее время динамика роста немного замедлилась, но компания планируется выплачивать 50% прибыли по МСФО, что составит солидные дивиденды.

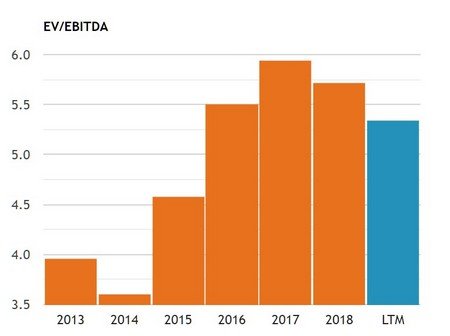

2.7. Татнефть-п (доходность

«Татнефть» — российская нефтяная компания. Полное наименование — Публичное акционерное общество «Татнефть» имени В. Д. Шашина. Штаб-квартира — в Альметьевске (Татарстан). Занимает пятое место в России по объёму добычи нефти. По данным рейтинга медиахолдинга «Эксперт» занимала 15 место по объёмам реализации продукции в 2016 году среди российских компаний.

Основные активы компании расположены на территории Республики Татарстан, бизнес-проекты ведутся на внутреннем и зарубежном рынках.

Дивидендная политика Татнефти:

В соответствии с Уставом, владельцы привилегированных акций имеют право на получение ежегодного фиксированного дивиденда, составляющего 100% от номинальной стоимости акций, если иное решение не принято общим собранием акционеров (номинальная стоимость равна 1 руб.). По обыкновенным акциям – рекомендация совета директоров. Ранее платили около 30% прибыли по РСБУ. Согласно новой дивидендной политике, принятой в начале 2017 года, Татнефть будет платить не менее 50% прибыли по МСФО или РСБУ, в зависимости от большей величины. Промежуточные выплаты возможны по итогам 3 месяцев, полугодия и 9 месяцев. По факту за 2017 год рекомендовали около 70% прибыли. По итогам 2018 года компания распределила на дивиденды весь свободный денежный поток благодаря отрицательному чистому долгу. Скорее всего, компания продолжит выплачивать весь свободный денежный поток в качестве дивидендов.

Таблица: дивиденды Татнефть-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 85.02 (прогноз) | -10.27% |

| 2019 | 94.75 | +123.31% |

| 2018 | 42.43 | -16.13% |

| 2017 | 50.59 | +361.59% |

| 2016 | 10.96 | +3.59% |

| 2015 | 10.58 | +28.55% |

| 2014 | 8.23 | -4.3% |

| 2013 | 8.6 | +21.47% |

| 2012 | 7.08 | +41.04% |

| 2011 | 5.02 | -23.48% |

| 2010 | 6.56 | +48.42% |

| 2009 | 4.42 | -21.77% |

| 2008 | 5.65 | +22.83% |

| 2007 | 4.6 | +360% |

| 2006 | 1 | — |

| 2005 | 0 | |

| 2004 | 2 | — |

Выплаты дивидендов Татнефть-п в 2020 запланировано на даты:

- 09.01.2020 (прогноз) — 18.03

- 05.07.2020 (прогноз) — 26.88

- 27.09.2020 (прогноз) — 40.11

Таблица: данные из МСФО Татнефть по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 476.4 | 552.7 | 580.1 | 681.2 | 910.5 | 937.9 |

| EBITDA, млрд руб | 127.7 | 155.6 | 171.3 | 185.3 | 294.0 | 315.1 |

| Чистые активы, млрд руб | 556.0 | 545.3 | 708.9 | 718.7 | 771.3 | 813.9 |

| Долг, млрд руб | 28.7 | 18.2 | 54.1 | 46.8 | 15.0 | 12.0 |

| Наличность, млрд руб | 41.5 | 26.4 | 77.1 | 42.8 | 65.5 | 59.8 |

| Чистый долг, млрд руб | -12.8 | -8.24 | -23.0 | 4.02 | -50.5 | -47.8 |

| EV/EBITDA | 3.60 | 4.57 | 5.50 | 5.94 | 5.71 | 5.34 |

| долг/EBITDA | -0.10 | -0.05 | -0.13 | 0.02 | -0.17 | -0.15 |

Татнефть наращивает прибыль, имеет минимальные долги. В целом динамика роста акций показывает потрясающие темпы роста.

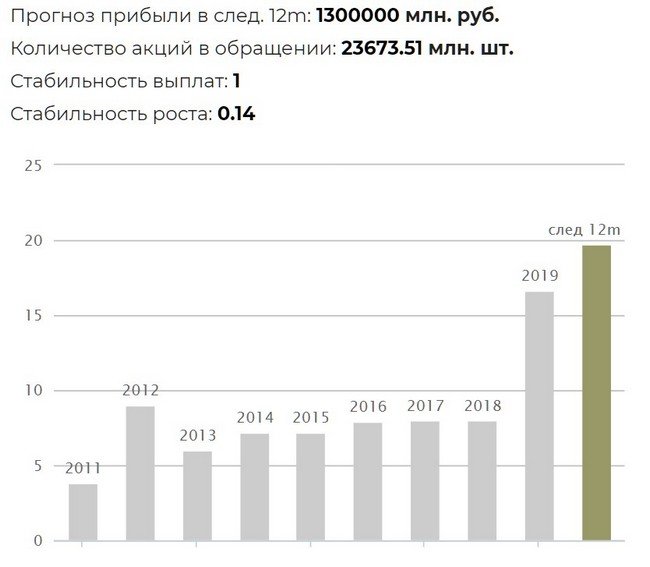

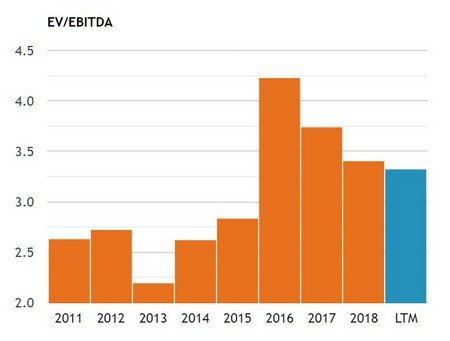

2.8. Газпром (доходность

ПАО «Газпром» — российская транснациональная энергетическая компания, более 50% акций которой принадлежит государству. Является холдинговой компанией Группы «Газпром». Непосредственно ПАО «Газпром» осуществляет только продажу природного газа и сдаёт в аренду свою газотранспортную систему. Основные направления деятельности — геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

Доля «Газпрома» в мировых запасах газа составляет 17%, в российских — 72%. На «Газпром» приходится 12 % мировой и 68 % российской добычи газа. Занимает семнадцатое место в списке крупнейших энергетических компаний по версии S&P Global Platts.

Дивидендная политика Газпром:

Согласно дивидендной политике, отчисления на выплаты дивидендов составляют 10% от прибыли по РСБУ. При достижении целевого уровня резервов — от 17,5% до 35% прибыли. Ранее платили 25% от чистой прибыли по РСБУ, которая, как правило, меньше прибыли по МСФО. Последние годы платят дивиденды на уровне 8,04 руб на акцию, не повышая его из-за масштабной инвестпрограммы. В конце 2018 года менеджмент заявил о готовности увеличить дивиденды до двузначных цифр. Сначала правление предложило дивиденды в размере 10,43 рублей на акцию, затем рекомендация была повышено до 16,6 рублей на акцию. Совет директоров одобрил рекомендацию. К концу 2019 обещают: в течение трех лет планируют выйти на выплаты в 50% от скорректированной на неденежные статьи прибыли по МСФО. Дивиденды не будут привязаны к абсолютным значениям прошлого года. По итогам 2020г дивиденды будут выплачены на основе новой политики.

Таблица: дивиденды Газпром и их динамика

| Год | Выплата | Изменение |

| 2020 | 19.77 (прогноз) | +19.02% |

| 2019 | 16.61 | +106.59% |

| 2018 | 8.04 | 0 |

| 2017 | 8.04 | +1.9% |

| 2016 | 7.89 | +9.58% |

| 2015 | 7.2 | 0 |

| 2014 | 7.2 | +20.2% |

| 2013 | 5.99 | -33.22% |

| 2012 | 8.97 | +132.99% |

| 2011 | 3.85 | +61.09% |

| 2010 | 2.39 | +563.89% |

| 2009 | 0.36 | -86.47% |

| 2008 | 2.66 | +4.72% |

| 2007 | 2.54 | +69.33% |

| 2006 | 1.5 | — |

Выплаты дивидендов Газпром в 2020 запланирована на дату:

- 18.07.2020 (прогноз) — 19.77

Таблица: данные из МСФО Газпром по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 5 590 | 6 073 | 6 111 | 6 546 | 8 224 | 8 330 |

| EBITDA, млрд руб | 1 963 | 1 875 | 1 322 | 1 467 | 2 599 | 2 526 |

| Чистые активы, млрд руб | 9 089 | 9 322 | 11 095 | 11 629 | 13 300 | 13 586 |

| Долг, млрд руб | 2 689 | 3 442 | 2 830 | 3 267 | 3 864 | 3 710 |

| Наличность, млрд руб | 725.1 | 1 359 | 897 | 869 | 849 | 1 154 |

| Чистый долг, млрд руб | 1 964 | 2 083 | 1 933 | 2 398 | 3 015 | 2 556 |

| EV/EBITDA | 2.62 | 2.83 | 4.23 | 3.74 | 3.41 | 3.32 |

| долг/EBITDA | 1.00 | 1.11 | 1.46 | 1.63 | 1.16 | 1.01 |

Газпром является традиционно компанией, которая платит неплохие выплаты по дивидендам. Планируется переход на 50% выплаты по МСФО. За 2019 компания сильно подорожала в цене на этих новостях.

Также рекомендуется обратить внимание на следующие акции

Помните, что составляя инвестиционный портфель Вы снижаете свои риски и повышаете доходность.

Россия — акции

- Россия

- Великобритания

- США

- Германия

- Франция

- Япония

- Австрия

- Бельгия

- Болгария

- Босния

- Великобритания

- Венгрия

- Германия

- Греция

- Дания

- Ирландия

- Исландия

- Испания

- Италия

- Кипр

- Латвия

- Литва

- Люксембург

- Мальта

- Нидерланды

- Норвегия

- Польша

- Португалия

- Россия

- Румыния

- Сербия

- Словакия

- Словения

- Турция

- Украина

- Финляндия

- Франция

- Хорватия

- Черногория

- Чехия

- Швейцария

- Швеция

- Эстония

- Бахрейн

- Египет

- Израиль

- Иордания

- Ирак

- Катар

- Кувейт

- Ливан

- ОАЭ

- Оман

- ПА

- Саудовская Аравия

Позиция успешно добавлена:

- Цена

- Изм.

- Объем

- Прибыль

Все последующие выпуски Только предстоящий выпуск Получить напоминание за 1 торговый день

| Название | Цена | Макс. | Мин. | Изм. | Изм. % | Объём | Время |

|---|---|---|---|---|---|---|---|

| Система | 30,08 | 33,49 | 30,08 | -3,07 | -9,25% | 188,96M | 13:15:02 |

| Аэрофлот | 72,06 | 74,98 | 70,76 | -0,56 | -0,77% | 48,57M | 13:15:04 |

| ФСК ЕЭС ОАО | 0,1996 | 0,2000 | 0,1981 | +0,0001 | +0,07% | 477,45M | 13:14:48 |

| Норильский никель | 21.384,0 | 21.630,0 | 21.328,0 | -194,0 | -0,90% | 101,13K | 13:15:21 |

| Газпром | 186,63 | 188,76 | 186,00 | -0,13 | -0,07% | 26,01M | 13:15:15 |

| Группа ЛСР | 910,80 | 913,60 | 890,00 | +7,00 | +0,77% | 49,28K | 13:15:18 |

| ЛУКОЙЛ | 5.293,0 | 5.381,0 | 5.141,5 | +113,5 | +2,19% | 1,80M | 13:15:18 |

| ММК ОАО | 42,02 | 42,30 | 41,83 | -0,10 | -0,23% | 7,45M | 13:15:01 |

| МТС | 315,40 | 317,25 | 314,80 | +0,55 | +0,17% | 2,33M | 13:14:57 |

| М.видео | 700,50 | 721,80 | 696,60 | -12,30 | -1,73% | 159,79K | 13:15:05 |

| Магнит | 4.856,5 | 4.935,0 | 4.806,5 | -53,5 | -1,09% | 296,41K | 13:15:01 |

| НЛМК ОАО | 194,04 | 194,90 | 191,70 | +0,60 | +0,31% | 2,04M | 13:15:04 |

| НОВАТЭК | 1.252,60 | 1.273,00 | 1.248,20 | -17,00 | -1,34% | 434,77K | 13:15:07 |

| Полюс | 14.513,0 | 14.585,5 | 14.259,0 | -117,0 | -0,80% | 95,90K | 13:14:55 |

| Роснефть | 469,65 | 474,80 | 467,60 | -2,55 | -0,54% | 3,25M | 13:15:13 |

| Сбербанк | 249,02 | 252,20 | 246,55 | +1,69 | +0,68% | 69,25M | 13:15:02 |

| Сбербанк (прив.) | 228,32 | 230,18 | 224,67 | +3,14 | +1,39% | 8,03M | 13:14:58 |

| Северсталь | 1.131,00 | 1.143,00 | 1.122,80 | -8,00 | -0,70% | 497,80K | 13:15:05 |

| Сургутнефтегаз | 37,24 | 37,47 | 36,91 | +0,17 | +0,46% | 14,98M | 13:14:46 |

| Сургутнефтегаз (прив.) | 39,05 | 39,06 | 38,80 | +0,04 | +0,09% | 10,74M | 13:15:16 |

| Татнефть | 532,50 | 539,90 | 520,30 | +7,70 | +1,47% | 7,09M | 13:15:02 |

| Транснефть (прив.) | 141.150,0 | 142.750,0 | 141.050,0 | -650,0 | -0,46% | 0,92K | 13:12:57 |

| Банк ВТБ | 0,036710 | 0,037150 | 0,036630 | -0,000225 | -0,61% | 24,27B | 13:15:06 |

| Татнефть (прив.) | 499,20 | 503,40 | 488,60 | +7,10 | +1,44% | 916,00K | 13:15:16 |

| Интер РАО ЕЭС ОАО | 5,16 | 5,20 | 5,15 | -0,03 | -0,65% | 113,66M | 13:15:13 |

| РусГидро | 0,7492 | 0,7630 | 0,7471 | -0,0117 | -1,54% | 325,37M | 13:14:57 |

| Группа Компаний ПИК | 596,60 | 601,20 | 593,30 | -2,20 | -0,37% | 39,32K | 13:14:31 |

| Юнипро | 2,756 | 2,776 | 2,753 | -0,016 | -0,58% | 19,58M | 13:14:27 |

| ФосАгро | 3.044,0 | 3.072,0 | 3.022,0 | -42,0 | -1,36% | 37,99K | 13:14:54 |

| Ростелеком | 94,61 | 95,60 | 94,50 | -0,59 | -0,62% | 1,38M | 13:14:54 |

| ТМК ОАО | 67,20 | 69,82 | 65,58 | +1,86 | +2,85% | 412,99K | 13:14:52 |

| РуссНефть | 298,00 | 298,40 | 295,20 | +2,40 | +0,81% | 3,15K | 13:13:27 |

| АК АЛРОСА | 86,62 | 87,95 | 84,10 | +0,88 | +1,03% | 13,19M | 13:15:03 |

| Московская биржа | 141,19 | 142,60 | 140,15 | -0,19 | -0,13% | 6,59M | 13:15:12 |

| Polymetal | 1.588,50 | 1.601,50 | 1.571,40 | -18,70 | -1,16% | 723,80K | 13:14:55 |

| Яндекс | 4.878,0 | 4.960,0 | 4.846,0 | -57,8 | -1,17% | 389,19K | 13:14:49 |

| РУСАЛ | 36,24 | 37,38 | 36,14 | -0,46 | -1,24% | 6,17M | 13:15:17 |

| МКБ | 5,933 | 5,990 | 5,889 | +0,020 | +0,34% | 15,24M | 13:14:50 |

| Safmar Fin | 469,00 | 470,00 | 465,80 | +1,80 | +0,39% | 0,28K | 13:09:13 |

| Lenta Ltd | 218,30 | 222,20 | 218,20 | -0,40 | -0,18% | 390,08K | 13:15:09 |

| Детский мир | 125,66 | 128,22 | 124,14 | -2,26 | -1,77% | 1,37M | 13:15:03 |

| X5 Retail Group | 2.589,0 | 2.622,5 | 2.586,5 | -23,0 | -0,88% | 149,71K | 13:15:15 |

Новости фондовых рынков

МОСКВА (Рейтер) — Партнеры российского Новатэка по проекту Арктик СПГ-2 вложили в проект уже $7,5 миллиарда и подтвердили намерение привлечь внешнее финансирование в ближайшее.

За десять месяцев 2020 года группа «Аэрофлот» снизила перевозки пассажиров на 50,3%, или в два раза, — до 25,805 млн по сравнению с 51,930 млн в январе-октябре 2019 года, сообщила.

МОСКВА (Рейтер) — АФК Система (MCX:AFKS) считает наиболее вероятным претендентом на следующее IPO после онлайн-ритейлера Ozon лесопромышленный холдинг Сегежа, сказал президент АФК.

Аналитика по рынку акций

Внешний фон на открытии торгов среды складывается умеренно позитивный. Цены на нефть продолжают обновлять многонедельные максимумы, а настроения на мировых фондовых площадках преимущественно.

Мы ожидаем открытия индекса МосБиржи с повышением в пределах 0.1-0.4%, в диапазоне 3100-3110 п. В качестве ближайших поддержек для него выступят уровни 3090, 3080 п. Значимыми сопротивлениями станут.

Вчера российский рынок завершил торги ростом индексов, по итогам основной сессии Индекс МосБиржи вырос на 1,60%, до 3095,84 п., а Индекс РТС — на 2,41%, до 1287,12 п. Уверенный рост на отечественных.

Календарь отчетности

| Компания | EPS | / Прогноз | Доход | / Прогноз | Рыночн. кап. | Время | ||

|---|---|---|---|---|---|---|---|---|

| Компания | EPS | / Прогноз | Доход | / Прогноз | Рыночн. кап. | Время | ||

| Среда, 25 ноября 2020 г. | ||||||||

| Норильский никель (GMKN) | — | / — | — | / — | 3,40T | |||

| Сургутнефтегаз (прив.) (SNGS_p) | — | / — | — | / 3.748M | 1,39T | |||

| МКБ (CBOM) | 0,27 | / — | 44,42B | / — | 178,26B | |||

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

http://vsdelke.ru/investicii/dividendnye-akcii-na-2020-god.html

http://ru.investing.com/equities/russia