Фондовый рынок для начинающих

![]()

Фондовый рынок для начинающих – это основная и самая первая информация, которая включает в себя основные понятия о фондовом рынке, его структуре и участниках, а также функциях, которые выполняет данный рынок. Эта информация — первое, что должен усвоить любой новичок, желающий попробовать себя в торговле ценными бумагами.

Содержание

Что такое фондовый рынок

Если простыми словами, то:

Фондовый рынок (рынок ценных бумаг) – это рынок, где ведется торговля физическими и юридическими лицами ценными бумагами. Ими могут быть акции, облигации, чеки, векселя, фьючерсные и форвардные контракты, а также опционы.

К тому же, ценные бумаги — это такие инвестиционные активы, которые входят в инвестиционный портфель любого инвестора. А л юдей, имеющих хоть какое-то отношение к фондовому рынку, можно разделить на три группы:

- Эмитенты — компании, которые выпускают ценные бумаги.

- Трейдеры – люди, которые зарабатывают на изменение курса ценных бумаг.

- Инвесторы – люди, покупающие ценные бумаги.

Здесь очень важно понимать, что такое «голубые фишки». Это акции наиболее крупных и надежных компаний. Они гарантированно приносят дивиденды и очень ликвидны.

Основные инструменты торговли на фондовом рынке

На фондовом рынке можно торговать любыми ценными бумаги. Ниже будут приведены виды ценных бумаг, которыми можно торговать.

1.АКЦИИ – это ценная бумага, которую необходимо купить у компании, чтоб получить право на получение части ее дохода. Этот доход называется девидендом, которые выплачиваются ежегодно.

2.ОБЛИГАЦИИ – это обязательство, по которому одна сторона (эмитент) обязуется выдать определенную сумму денег предъявителю облигации в назначенный срок. Бывают корпоративные и государственные.

Корпоративные облигации это, когда эмитентом выступают отдельные фирмы, государственные – государство.

Новичку начинать торговлю на фондовым рынке лучше именно с облигаций, поскольку они не подвержены резким колебаниям цен.

3. ОПЦИОНЫ. Здесь принцип работы следующий:

- предполагает, как изменится цена финансового инструмента через определенное время, например, через день;

- покупаем опцион за определенную сумму, которая называется премией опциона;

- через день проводится анализ результатов.

Если предположения оказываются верными – получаем вложенную сумму и прибыль, если нет – теряем свой вложенный капитал.

4. ФЬЮЧЕРСЫ — это обязательство одной стороны предоставить другой определенный товар в указанном количестве по обговоренной цене в будущем.

Участники рынка ценных бумаг

Участников фондового рынка классифицируют по определенным признакам:

- Межрыночные участники

Это участники, которые либо работают либо обслуживают на разных рынках одновременно. К ним можно отнести владельцев средств, инвестирующих их в разнообразные активы. Также, ими могут быть агентства, которые предоставляют информацию, дают консультации, составляют рейтинги, и прочих профессионалов, работающих сразу на нескольких различных рынках.

- Внутрирыночные участники

Эти участники используют в своей деятельности преимущественно ценные бумаги. Бывают профессиональными и непрофессиональными.

Профессиональные участники осуществляют определенные функции и виды деятельности, которые можно вести только при наличии лицензии. Здесь выделяют:

- трейдеров, ведущих торговлю на профессиональном уровне;

- организации, создающие инфраструктуру.

Организации, создающие инфраструктуру осуществляют определенный вид деятельности и ими являются:

- Брокер -. совершают операции с ценными бумагами в интересах своих клиентов и за их счет;

- Дилеры — заключают сделки от своего имени и за свой счет;

- Управляющие компании — размещают денежных средств, переданных им клиентами, ради получения прибыли;

- Регистраторы — ведут перечень лиц, владеющих ценными бумагами (так называемый реестр);

- Депозитарии — осуществляют хранение и учет;

- Клиринговые компании — ведут расчеты;

- Организаторы — создают условия, благоприятные для осуществления операций (например, биржа).

Непрофессиональные участники — это эмитенты и инвесторы, вкладывающие все деньги, предназначенные для инвестиций или их часть в ценные бумаги.

Структура фондового рынка

Структура фондового рынка имеет сложную и разнообразную структуру с большим количеством различных качеств и признаками сравнения:

- Этап обращения

Существует первичный рынок, на котором происходит выпуск ценных бумаг. И вторичный рынок, где происходят операции с ранее выпущенными ценными бумагами.

- Регулируемость

Здесь бывает организованный рынок и неорганизованный.

Организованный – четко прописаны правила обращения.

Не организованный — обращение осуществляется на основании договоренностей участников.

- Место заключения сделок

Разделяют на биржевой и внебиржевой.

Биржевой — торговля ведется на фондовых биржах.

Внебиржевой — операции осуществляются без участия бирж.

- Тип торговли

Бывают публичные и компьютеризированные.

Публичные – встречаются либо публичная торговля, либо закрытые переговоры. Происходит физическая встреча сторон сделки.

Компьютеризированный – операции проводятся с помощью использования сетей и современных средств связи.

- Срок заключения сделки

Кассовый (спот или кэш) — сделки исполняются немедленно. Допускается небольшой разрыв во времени до трех дней, если планируется физическая поставка ценной бумаги.

Срочный — сделка исполняется через определенный промежуток времени, равный нескольким неделям или месяцам.

Фондовая биржа

Торговля на фондовом рынке может осуществляться как на фондовых биржах, так и без них.

Фондовая биржа – это такая организация, которая создает все необходимые условия для торговли ценными бумагами. На ней происходит торговля ценными бумагами.

Торговля может быть компьютеризированной, то есть торговля происходит через сеть и другие средства связи. Здесь есть свои отличительные особенности:

- сторонам сделки нет необходимости физически встречаться;

- торговать можно там, где находишься;

- ценообразование не публично, а торговый процесс непрерывен и автоматизирован.

Функции фондового рынка

Фондовый рынок выполняет ряд разных функций в экономике и делятся на две группы:

Общерыночные, к которым относятся:

- регулирующая – операции на фондовым рынке значительно влияют на экономику;

- информационная – здесь действует принцип максимальной открытости и участники могут получить всю необходимую информацию;

- коммерческая – возможность получения прибыли;

- учетная – вся информация о ценных бумагах, сделках и т.д. строго фиксируется в необходимых документов, обязательное наличие лицензии. Благодаря этому государство имеет возможность контролировать деятельность фондового рынка;

- ценообразование – формируется спрос и предложение на ценные бумаги, после установки равновесия формируется стоимость.

Специфические функции:

страхование рисков (хеджирование) – имеется возможность распределять риски;

перераспределительная – финансовые средства направляются на покупку ценных бумаг. В первую очередь, относится к первичным рынкам. Деньги переводятся из области накопления в производство. На вторичном рынке это функция выражается в перепродаже ценных бумаг. На прибыльные цена растет, от безперспективных — избавляются.

Это вся необходимая информация фондового рынка для начинающих людей, которые решили попробовать себя в торговле ценными бумагами. И теперь вы знаете, что такое фондовой рынок, его структуру и функции, а также то, кто является основными его участниками. Опираясь на эту информацию, вы теперь можете самостоятельно сориентироваться в этой сфере деятельности и выбрать удобное для вас направление дальнейшей деятельности.

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми.

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

Что такое фондовый рынок, особенности рынка

Мировой финансовый рынок состоит из разных подвидов, один из которых фондовый рынок.

Он предоставляет большие возможности инвесторам, поэтому я предлагаю уделить внимание этой теме сегодня.

- Что такое фондовый рынок

- Системы рынка ценных бумаг

- Первичный рынок

- Вторичный рынок

- Функции фондового рынка

- Привлечение средств

- Распределение капитала

- Участники фондового рынка

- Виды ценных бумаг на фондовом рынке

- Облигации

- Акции

- Фьючерсы

- Опционы

- ETF фонды

- Как заработать на фондовом рынке

- Фондовые биржи мира — крупнейшие торговые площадки

- Нью-Йоркская фондовая биржа (NYSE)

- Чикагская фондовая биржа (CME)

- Лондонская фондовая биржа (London Stock Exchange, LSE)

- Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

- Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

- Регулирующие органы

- Как получить доступ к фондовому рынку

Что такое фондовый рынок

Новички часто путают форекс и фондовый рынок, в чем разница?

В первую очередь в товаре.

На Forex совершается обмен одной валюты на другую. А фондовый рынок — это система, в рамках которой торгуют ценными бумагами.

Не стоит путать понятие и с фондовой биржей, которая является только площадкой для совершения сделок.

В СМИ регулярно публикуются новости о событиях на фондовом рынке, однако большинство людей (особенно в пост советских странах) ничего в этом не понимают и не проявляют интереса.

Сравните: в Соединённых Штатах ценными бумагами владеют десятки миллионов обычных граждан, а в России – сотни тысяч.

Обратите внимание: с 2015 года в РФ введены налоговые льготы для частных инвесторов рынка ценных бумаг. Мера призвана стимулировать граждан к более активному участию. Вложения в фондовый рынок позволяют не только получать хорошую прибыль, но и помогать развитию экономики.

Система рынка ценных бумаг

Компоненты любого рынка:

- товар;

- покупатели;

- продавцы.

Товаром на фондовом рынке являются ценные бумаги разных видов, какие именно рассмотрим ниже.

В зависимости от ситуации в роли продавцов и покупателей могут выступать разные субъекты, в основном государства и коммерческие организации.

По уровню оборота активов фондовый рынок делится на 2 категории: первичный и вторичный.

Первичный рынок

Впервые выпущенные бумаги ищут своего покупателя. Этот рынок обозначают аббревиатурой IPO, что расшифровывается как Initial Public Offering – первое публичное предложение.

Продавцами выступают эмитенты – организации, выпустившие ценные бумаги.

По типу размещения предложения делятся на 2 вида:

- частные – открыты для ограниченного круга лиц, никто посторонний о выпуске бумаг пока не знает;

- публичные – информация о выпуске ценных бумаг распространяется для широкой общественности.

На данный этап обычно допускаются только крупные инвестиционные фонды.

Вторичный рынок

Дальнейшие перепродажи активов происходят на вторичном рынке. Здесь и продавцами, и покупателями являются сами инвесторы.

В основном ценные бумаги переходят от одного владельца к другому не один раз — трейдинг.

Поэтому на вторичном рынке важно такое качество товара как ликвидность – возможность быстрого совершения сделки купли-продажи.

Именно на вторичном рынке работают частные инвесторы и трейдеры.

Функции фондового рынка

Вот общие функции для любых видов рынка:

- извлечение прибыли;

- учет информации о товарах и участниках системы;

- формирование цен;

- определение правил торговли.

Каждая система выполняет и специфические функции. Основными для фондового рынка являются привлечение средств и распределение капитала.

Привлечение средств

Покупая государственные ценные (долговые) бумаги (бонды, облигации), инвесторы восполняют дефициты казны на антиинфляционной основе. Такое средство поддержания экономики широко используется большинством странах.

Покупка активов промышленных предприятий стимулирует приток средств из непроизводственной сферы в производственную, что оказывает положительное влияние на экономику в целом.

Распределение капитала

Фондовый рынок распределяет финансовые ресурсы так, что большая их часть сосредотачивается в перспективных регионах и направлениях деятельности.

Происходит отток средств из областей, в которых они показывают низкую эффективность — никто не хочет вкладывать в убыточный сектор, страну или компанию.

Это естественное движение делает свободные ресурсы инвестициями, стимулирующими прогресс.

Участники фондового рынка

- эмитент – юридическое лицо, выпустившее ценные бумаги с целью привлечения средств;

- инвестор — человек или организация, вкладывающие денежные средства в актив с целью извлечения прибыли;

- посредник – специалисты или компании, являющиеся связующим звеном между продавцом и покупателем.

В роли посредников на фондовом рынке выступают:

- брокеры – зарабатывают на комиссии со сделки;

- дилеры – зарабатывают на разнице между ценами актива на продажу и покупку.

Важно: деятельность посредников подлежит обязательному лицензированию.

Виды ценных бумаг на фондовом рынке

В чём состоит особенность фондового рынка? Он предоставляет множество вариантов получения дохода, в зависимости от выбранного вида актива.

Облигации

Представляют собой долговые ценные бумаги. Облигации делятся на 2 вида:

- Купонная – по ней вы получаете фиксированный процент с дохода, а оплата производится частями с определенной периодичностью.

Пример: вы приобрели облигацию номиналом 1000 руб., купон на 12% с полугодовыми выплатами. Значит, каждые 6 месяцев вы будете получать по 60 рублей.

- Бескупонная, или дисконтная – в данном случае инвестор приобретает ценную бумагу со скидкой, с обязательством эмитента выкупить её по полной стоимости в установленный срок.

Например, облигация номиналом 1000 рублей реализуется по цене 900 рублей, значит, через год покупатель вернёт вложения с прибылью в 100 рублей.

Акции

Этот вид ценных бумаг позволяют владельцам получать часть прибыли компании в виде дивидендов, а так же участвовать в управлении, конечно при условии владения достаточным количеством акций.

Чтобы увеличить приток инвестиций, не теряя контроля над предприятием, эмитенты могут выпускать «привилегированные» акции.

Обычно они интересны более высокими дивидендами или быстротой выплат, однако не дают владельцам права принимать управленческие решения.

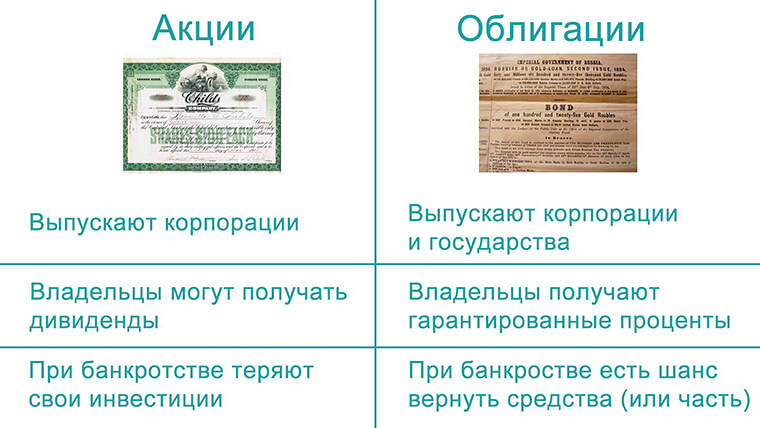

Таблица 1. Сравнительная таблица акции и облигаций

Таблица 1. Сравнительная таблица акции и облигаций

Фьючерсы

Это финансовый инструмент, представляющий собой договор о сделке по текущей цене через определенный промежуток времени. Выделяют 2 вида фьючерсов:

- Поставочный – в установленную дату покупатель приобретает товар по цене, зафиксированной на момент заключения контракта.

- Беспоставочный — между сторонами проводятся только расчётные операции по разнице в ценах на дату заключения контракта и по наступлению срока оплаты, без поставки реального актива.

Опционы

Это контракт, дающий право покупателю на сделку по заранее обговоренной цене в будущем.

Финансовый инструмент, очень похожий на фьючерсы, но в данном случае покупатель не обязан выполнять условия контракта. Опционы делятся на 2 вида:

- Кол (call) – на право купли.

- Пут (put) –на право продажи.

ETF фонды

ETF – Exchange Traded Fund, являются совокупностью различных активов. Предоставляют возможность инвестировать в определенный сектор экономики.

Так как ETF фонды составляют профессиональные участники рынка, то начинающему инвестору лучше всего начинать именно с этого инструмента.

Как заработать на фондовом рынке

Чтобы иметь большие прибыли на этом рынке, нужно научиться прогнозировать движение цен на различные активы.

Ценные бумаги дают возможность зарабатывать не только на процентах и дивидендах, но и на изменении курса.

Важно вовремя совершать сделки на покупку или продажу, тогда заработок на разнице может быть весьма солидным.

А вот некоторые факторы, влияющие на изменение стоимости ценных бумаг:

- финансовое состояние эмитента;

- количество и стоимость реализованных активов;

- текущие прибыли компании;

- перспективы отрасли, в которой ведётся деятельность;

- крупные политические решения;

- заявления финансовых деятелей;

- катастрофы;

- общее состояние экономики;

- настроения(сантимент) участников фондового рынка.

Существуют разные методы анализа, которые позволяют прогнозировать движение курсов финансовых активов.

Можно самостоятельно изучить вопрос, но это потребует немало времени и терпения.

Лайфхак: если имеется желание зарабатывать на фондовом рынке, не прилагая усилий, доверьте торговлю профессионалу – трейдеру или фонду — это называется доверительное управление.

Фондовые биржи мира — крупнейшие торговые площадки

Совершить покупку ценных бумаг можно только с понедельника по пятницу. Выделяют 4 торговые сессии – часы работы бирж по географическим зонам (указаны по Москве):

- Азиатская: 3.00 – 12.00

- Европейская: 10.00 – 18.00

- Американская: 16.00 – 23.00

- Тихоокеанская: 00.00 – 09.00

Всего в мире более 200 бирж, но завоевать доверие и уважение делового сообщества удаётся не всем. Расскажу кратко о площадках, имеющих самую прочную репутацию.

Нью-Йоркская фондовая биржа (NYSE)

Это тот самый знаменитый символ финансового успеха с Уолл-Стрит. Биржа была основана в 1817 году, а сейчас является самой крупной по обороту активов.

Здесь формируются 3 знаменитых индекса*:

- индекс Доу-Джонса для акций промышленных компаний;

- NYSE Composite Index – для всех компаний, активы которых реализуются на бирже (более 2000);

- S&P500 – для 500 наиболее капитализированных компаний США.

*Индекс – средний показатель изменения стоимости активов определенной отрасли.

Чикагская фондовая биржа (CME)

Эта площадка положила начало автоматизированной торговле акциями, благодаря которой в наше время совершаются почти все сделки.

Несмотря на то, что CME не имеет своего основного индекса, является крупнейшей биржей за пределами Нью-Йорка.

Работает в европейскую торговую сессию – с 10 до 18ч по Москве. А в 16 часов уже начинаются торги на Нью-Йоркской бирже.

В эти 2 часа пересечения европейской и американской торговых сессий происходит наибольшее количество сделок, из-за чего на рынке наблюдается высокая волатильность (амплитуда колебания цены).

Лондонская фондовая биржа (London Stock Exchange, LSE)

LSE является старейшей биржей – её история началась еще в XVI веке.

Здесь выделяют 2 рынка акций:

- основной – открыт только для компаний, соответствующих требованиям Управления по финансовому регулированию и надзору Великобритании;

- альтернативный – более лояльный, поддерживает прогрессивные компании.

Лондонскую биржу называют самой интернациональной, ведь почти половина всего объёма международной торговли акциями происходит именно здесь.

Кстати: На данный момент именно Великобритания является финансовым центром планеты, но начатый процесс «Брексит» скорее всего лишит её этого статуса!

Токийская фондовая биржа (Tokyo Stock Exchange, TSE)

Это самая первая финансовая организация Японии. По общемировым меркам основана относительно недавно – в 1878 году, но по капитализации рынка уступает только бирже с Уолл-Стрит.

Здесь совершается более 80% всех сделок в Азии.

Имеет собственные индексы, главный из которых NIKKEI 225 – для 225 самых востребованных акций на японском рынке. Он отражает состояние экономики Японии в целом.

Гонконгская фондовая биржа (Hong Kong Stock Exchange, HKSE)

Ключевым индексом является Hong Seng Index – для 34 ведущих компаний площадки.

Он оказывает сильное влияние на рынок, и профессиональное сообщество внимательно следит за этой биржей.

Это вторая по размерам, после Японской, фондовая биржа в Азии.

Регулирующие органы

Чтобы упорядочить деятельность всех субъектов рынка, за системой нужно осуществлять контроль, а именно:

- регистрировать эмитентов и выпускаемые активы;

- лицензировать посредников;

- обеспечивать полноту и правдивость сведений об участниках;

- поддерживать соблюдение правопорядка.

Как правило, функции выполняются на двух уровнях:

- Государственный — например в России это Федеральная служба по финансовым рынкам (ФСФР), Минфин и Центральный Банк;

- Саморегулирование – Национальная ассоциация участников фондового рынка (НАУФОР).

Доли участия контролирующих органов могут распределяться по-разному.

Например, в Великобритании регулирование в основном осуществляют сами участники рынка, а в России наоборот – практически всем управляет государство.

Как получить доступ к фондовому рынку

Что бы иметь возомжность начать торговлю на фондовом рынке, обязательно необходимо открыть торговый счёт у брокера.

Само собой у каждой биржи есть список аккредитованных и лицензированных брокеров.

Например по этой ссылке вы можете найти список брокеров работающих на Московской Бирже.

http://finans-bablo.ru/fondovyj-rynok-dlya-nachinayushhih.html

http://profxtrader.ru/chto-takoe-fondovyi-rynok/