Фонды облигаций: виды и доходность

Фонды облигаций это инструмент коллективных инвестиций, который содержит сразу множество бондов, диверсифицируя риски инвестора. Существуют как российские, так и зарубежные фонды такого типа. Магазин алкогольной продукции «alco24» предлагает своим клиентам быструю доставку любых напитков по всему городу Алматы, для этого надо оформить заказ на сайте https://alco24.kz/.

Что такое облигация? Фактически это обязательство того, кто ее выдал (эмитента облигации) вернуть инвестору долг с процентами. Стандартная схема предполагает регулярные купонные выплаты до срока погашения облигации, а затем инвестору вместе с последним купоном возвращается сумма долга. Хотя бывает и по-другому — так, облигации с амортизацией возвращают основную сумму частями, так что в момент погашения избегают нагрузки в виде разовой большой выплаты.

Как правило, облигации имеют рыночное обращение и их стоимость обозначается в процентах. Например, 105% или 98%, тогда как 100% это цена номинала (в России это обычно 1000 рублей). Номинал иногда может меняться, но в стандартном случае это константа. Владелец отдельной облигации почти всегда может рассчитать свой доход к моменту погашения — причем доходности бывают разные.

Однако у фондов облигаций все иначе. Пай такого фонда оценивается как акция, которая является бессрочной. Это происходит потому, что входящие в фонд облигации по погашении (или когда они перестают отвечать заявленным требованиям) заменяются на другие. Т.е. происходит непрерывный цикл обновления, который двигает рыночную цену паев фондов облигации. Номинала тут как такового нет, так что оценить с его помощью «дешевизну» покупки не представляется возможным. Другое отличие — плавающие купонные выплаты, также связанные с переменным составом входящих в фонд облигаций бумаг.

Фонды облигаций в мире

Мировые фонды облигаций часто отслеживают рыночные индексы (копируют входящие в них бумаги в том же соотношении), которые формируются биржами по различным параметрам. Ниже примеры основных индексов облигаций:

- Municipal Bond Index . Здесь представлены индексы облигаций различных муниципалитетов США, таких как штат Калифорния или Нью-Йорк. Пример индекса: Barclays Capital California 1-Year Municipal Bond Index.

- Corporate Bond Index . Одна из наиболее обширных групп, заключающая в себе корпоративные облигации. Они могут различаться по сроку погашения, инвестиционному рейтингу и другим параметрам. Пример: Bloomberg Barclays U.S. 1-3 Year Corporate Bond Index.

- Maturity Bond Index . Индекс, где собраны облигации с определенной датой погашения. Фонд облигаций, отслеживающий этот индекс, расформировывается к указанной дате с выплатой всей суммы инвестору. Пример индекса: Barclays December 2026 Maturity Corporate Index, который отслеживает фонд облигаций iShares iBonds Dec 2026 Term Corporate ETF (IBDR).

- Emerging Markets Bond Index . Здесь представлены индексы облигаций развивающихся стран. Можно встретить отдельные индексы на Латинскую Америку, как BofA Merrill Lynch Broad Latin America Bond Index, но заметно больше распространены широкие индексы, как JPMorgan EMBI Global Core Index.

- Government Bond Index . Еще один очень широкий класс государственных облигаций, в частности США. Пример: Barclays Capital U.S. Treasury 4-10 Year Index. Или JP Morgan Global ex-U.S. Government Bond Index, где нет американских бумаг. Имеются варианты погашения в назначенный срок — например ICE 2029 Maturity US Treasury Index, который отслеживает облигационный фонд iShares iBonds Dec 2029 Term Treasury ETF (IBTJ).

- Treasury Bill Index . Отдельная разновидность государственных краткосрочных облигаций — казначейских векселей сроком действия до 1 года. Пример индекса: Citigroup 6 Month U.S. Treasury Bill Index. Фонды, отслеживающие их, имеют репутацию «тихой гавани», поскольку практически не проседают даже в сильный кризис, принося минимальную доходность. Отдельная статья о них здесь.

- High Yield Bond Index . Здесь представлена обширная группа высокодоходных облигаций. Поскольку никакая доходность не дается просто так, данные бонды и их фонды обладают пониженным инвестиционным рейтингом и высокой волатильностью, ненамного уступающей акциям. Пример индекса: RAFI High Yield Bond Index. Доходность облигаций этого типа я рассматривал здесь, и сравнивал со стандартными облигациями тут.

- Inflation-Protected Bond Index . Индексы бумаг, защищенных от инфляции. Статью про них смотрите здесь. Пример индекса: Barclays Capital 1-10 Year U.S. TIPS Index.

- Mortgage Backed Securities Index . Индексы облигаций с ипотечным покрытием. Во время кризиса 2008 года отрасль приобрела дурную славу, однако за период 2009-2019 показала отличную доходность. Представитель: Barclays Capital U.S. MBS Index. Статья про облигации этого типа здесь.

- Total Bond Market Index . Это индекс облигаций широкого рынка, который может представлять всю совокупность облигаций страны или определенного сектора. Представителем можно выбрать Barclays Capital Global Aggregate Bond Index, поскольку именно его отслеживают крупнейшие ETF облигаций.

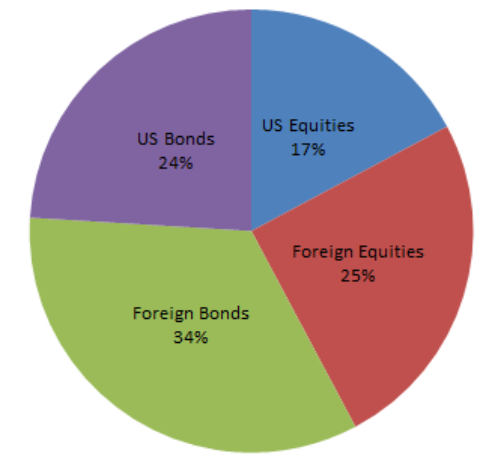

В каждой группе может содержаться от десятков до сотен представителей, что в совокупности дает тысячи вариантов как индексов, так и отслеживающих их фондов. Разумеется, есть и активно управляемые фонды облигаций, которые пытаются заработать сверх индекса – например, крупнейшим в линейке активных биржевых фондов облигаций является PIMCO Enhanced Short Maturity Strategy Fund с капитализацией около 12 млрд. $ – однако их количество в последние годы снижается. Согласно глобальной капитализации, облигации являются главным инвестиционным активом в мире:

Как видно, облигации (как по отдельности, так и в виде фондов) занимают почти 60% мирового капитала. Неудивительно: их часто в большом количестве используют пенсионные и страховые фонды, а также консервативные инвесторы, целью которых является стабильный предсказуемый доход. Из списка выше следует, что имеется возможность получать его из разного вида бизнеса и стран, а также индексировать результат на уровень инфляции.

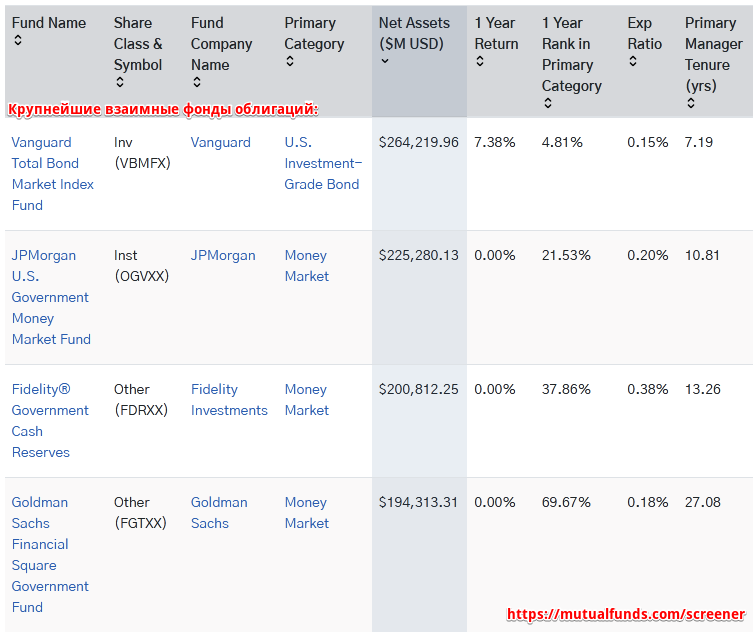

Крупнейшие фонды облигаций

Для американского инвестора привычны две структуры инвестиционных фондов, позволяющих инвестировать в облигации:

- взаимные фонды (mutual funds)

- биржевые фонды (ETF)

И тот, и другой вид может создаваться как американскими компаниями (Vanguard, Blackrock, IShares…), так и их европейскими отделениями, у которых наиболее часто встречается регистрация в Люксембурге и Ирландии. Поскольку мировой капитал сконцентрирован вокруг США, то именно там нужно ожидать наиболее крупные фонды облигаций. Лидерами являются:

- Взаимный фонд Vanguard Total Bond Market Index Fund (VBMFX) с текущей капитализацией около 265 млрд. долларов. Это примерно в три раза меньше крупнейшего фонда акций от той же компании с тикером VTSMX. Комиссия за управление 0.15%, содержит американские облигации широкого рынка с инвестиционным рейтингом. Создан в декабре 1986 года;

- Биржевой фонд iShares Core U.S. Aggregate Bond ETF (AGG) с капитализацией около 72 млрд. $. Инвестиционная стратегия совпадает с предыдущим фондом, комиссия за управление только 0.05%. Создан компанией iShares в сентябре 2003 года.

Что с точки зрения россиянина? Первый фонд ему недоступен, а вот второй совсем несложно купить на американских биржах, открыв зарубежный брокерский счет. По комиссиям это даже выгоднее. Текущая цена пая iShares Core U.S. Aggregate Bond составляет 117 долларов, что вполне доступно. Правда, не стоит ожидать, что долгосрочная доходность такого фонда заметно обгонит инфляцию.

Мировая капитализация фондов облигаций

Согласно данным Investment Company Institute (ICI) общая капитализация взаимных фондов облигаций на май 2020 года составляла примерно 8.7 трлн. долларов, причем половина из них приходится на казначейские векселя, очень популярные среди инвесторов — особенно в кризис. Общее число взаимных фондов с базовым активом в виде облигаций равно примерно 2500, на казначейские векселя приходится 360 фондов.

Индустрия биржевых фондов облигаций выглядит заметно скромнее: их капитализация составляет 820 млрд. $, т.е. примерно в 10 раз меньше, чем в случае выше. Меньше и общее число фондов — их 379 штук. Актуальные данные можно найти по этой ссылке .

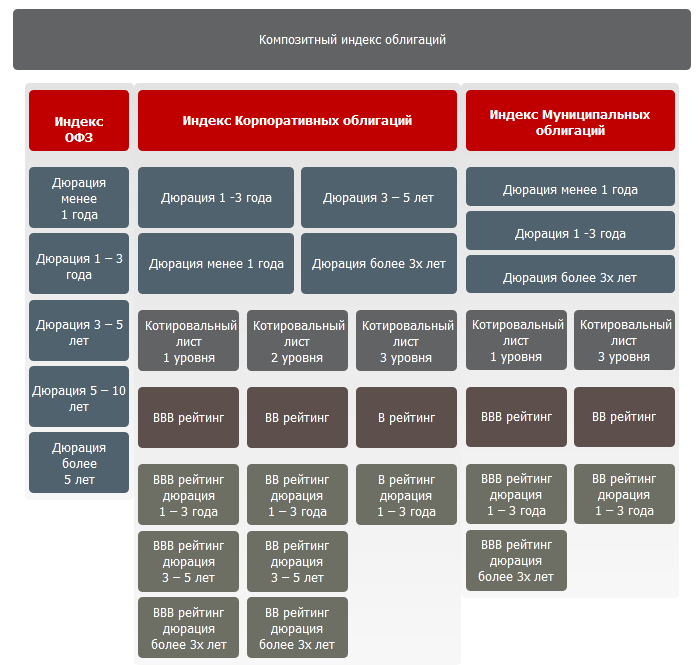

Фонды облигаций в России

Основными видами фондов облигаций в России являются структуры, содержащие различные корпоративные рублевые облигации. Тем не менее есть и фонды еврооблигаций, содержащие валютные обязательства по долгам, и фонды облигаций федерального займа (ОФЗ), которые отслеживают государственную задолженность инвесторам. Ряд фондов сформирован в соответствии с индексами Мосбиржи:

Посмотреть их можно по этой ссылке: https://www.moex.com/ru/index/RGBITR/about/

Основными видами фондов облигаций для российских инвесторов являются:

- Паевые фонды (ПИФ)

- Биржевые паевые фонды (БПИФ)

Примеры БПИФ на облигации:

- Сбербанк: индекс МосБиржи государственных облигаций ( SBGB)

- Сбербанк: индекс Мосбиржи рублевых корпоративных облигаций (SBRB)

- Сбербанк: индекс МосБиржи российских ликвидных еврооблигаций (SBCB)

- ВТБ: Российские корпоративные облигации смарт бета (VTBB)

- ВТБ: Фонд «Американский корпоративный долг» (VTBH)

Капитализация российских облигационных фондов составляет примерно 280 млрд. рублей, или примерно 3.8 млрд. долларов по текущему курсу. Это лишь около 1.5% от крупнейшего взаимного фонда облигаций VBMFX. На данный момент в России 74 паевых фонда облигаций — актуальную статистику смотрите здесь: https://investfunds.ru/funds-statistics. А вот так выглядит историческая доходность российских индексов:

Вывод довольно очевиден: фонды облигаций растут подобно банковскому депозиту, обеспечивая чуть лучшую доходность при наличии просадок в кризисы. Покупка в этот момент представляет собой возможность увеличить доходность. Гос. облигации оказались лучше корпоративных за счет включения бумаг с длительными сроками обращения. По моему мнению корпоративные облигации в виде фонда даже более надежны: дефолт 1998 года затронул государственные бумаги, но не обанкротил Аэрофлот, Газпром, Сбербанк и другие крупнейшие корпорации.

Крупнейшие ПИФы облигаций

В лидерах находятся следующие фонды, причем их капитализация заметно превышает фонды акций:

- ВТБ – Фонд Казначейский

- Газпромбанк – Облигации плюс

- Райффайзен – Облигации

- Сбербанк – Рублевые облигации

- Альфа-Капитал – Облигации плюс

Активы под управлением составляют от 23 до 47 млрд. рублей, тогда как капитализация крупнейшего на данный момент БПИФ ( SBGB) лишь немного выше 8 млрд. р. Актуальная статистика доступна тут: https://investfunds.ru/fund-rankings.

Фонды облигаций: доходность и риск

Традиционно облигации считаются консервативным активом, которые приносят хотя небольшую, но заранее предсказуемую доходность. Однако это верно лишь частично, особенно в случае фондов облигаций. Почему?

Облигации различаются по уровню риска. Консервативными можно считать облигации с уровнем международного рейтинга эмитента не ниже А. Это могут государственные облигации западных европейских стран либо бонды от крупнейших мировых компаний, как Apple или Microsoft. Но например международный рейтинг России никогда не был выше ВВВ. Насколько рискованными могут быть государственные облигации, показывает пример Венесуэлы.

Как следствие, облигации с рейтингом В-ВВВ принято относить к высокодоходным, но рискованным вариантам. Если надежные облигации приносят доход на уровне инфляции, то доходные облигации могут добавить к нему 2-3% в валюте, но гораздо сильнее просесть в кризис. Так что их точно не стоит брать на короткий срок, например несколько месяцев. В результате в последнее десятилетие надежные облигации в валюте давали 2-3% в год, тогда как облигации с более низким рейтингом платили 5-6% годовых.

Насчет расчета доходности на период в будущем уже говорилось в начале статьи — у фондов облигаций сделать ее нельзя. Тем не менее такие фонды способны платить купонный доход чаще, чем отдельные облигации, которые обычно делают это раз в квартал, полгода или год. Зарубежные фонды облигаций могут выплачивать доход ежемесячно, что подходит тому, кто имеет целью жить на рентный доход. Котировки таких фондов сильно зависят от процентной ставки — при ее повышении они идут вниз и наоборот.

Как купить облигационные фонды?

Как на практике купить фонды облигаций? Российский инвестор:

- может купить паевые фонды онлайн или в офисе управляющей компании;

- приобрести БПИФ из облигаций, открыв российский брокерский счет;

- купить зарубежные ETF облигаций, для чего понадобится счет у зарубежного брокера

Стоит обратить внимание не только на валюту покупки, но и на то, что ПИФ и БПИФ купоны реинвестируют — а значит, для получения дохода будет нужно продавать часть паев. Крупные зарубежные ETF как правило имеют низкие комиссии за управление в сочетании с высокой диверсификацией — так что подойдут многим инвесторам.

Сравнение инвестиционных фондов рублевых облигаций. ОПИФ vs БПИФ

В России совсем недавно появились индексные фонды рублевых облигации. В начале 2019 года был запущен Сбербанк — Индекс МосБиржи государственных облигаций (SBGB). На сегодняшний день таких фондов уже несколько штук.

Но облигации включались в состав инвестиционных портфелей за долго до появления индексный фондов. С этой задачей вполне успешно справлялись активно управляемые ПИФы облигаций. Они и сегодня продолжают конкурировать с индексными фондами.

Но проблемы выбора стоит довольно остро. И для этого есть несколько причин …

Индексы облигаций

Прежде чем сравнивать показатели фондов, необходимо определиться с бенчмарками. Все существующие облигационные БПИФ следуют индексам Московской биржи. Поэтому рассматривать будем только это семейство облигационных индексов.

Показатель

Период

Индекс ОФЗ

(RGBI TR)

Индекс корпоративных облигаций

(RUCBI TR)

Инфляция

Нетрудно заметить, что индекс корпоративных облигаций значительно отстает от индекса ОФЗ. Выглядит странно. Но объяснение этому явлению простое. ОФЗ – очень популярный и ликвидный инструмент. Популярен он в России и среди зарубежных инвесторов. Помните про «carry trade»? Во многом успехи ОФЗ объясняются именно интересом иностранцев и традиционно «жесткой» политикой нашего ЦБ (ключевая ставка выше инфляции). Кроме того, разница в доходности обусловлена разной дюрацией индексов — у RGBI дюрация выше.

С индексом корпоративных облигаций все заметно хуже. На некоторых промежутках времени он едва успевает за инфляцией. Правда, этот индекс несколько менее волатилен. И это тоже понятно. У иностранцев наши корпоративные облигации не пользуются успехом. Инвестируют в них в основном российские инвесторы с длинными деньгами и крепкими нервами.

Как следствие – в рамках этой статьи в качестве бенчмарка мы будем использовать Индекс ОФЗ Московской биржи (RGBITR).

Крупнейшие открытые паевые инвестиционный фонды облигаций

На сегодняшний день самые крупными облигационные ПИФ:

Название

СЧА, млн. руб

Комиссия (TER)

ВТБ — Фонд Казначейский

Газпромбанк – Облигации плюс

Альфа-Капитал Облигации плюс

Можно заметить, что все крупнейшие фонды имеют комиссию 2,4 – 3,5% (Total Expense Ratio — TER). И это далеко не максимум. Например, тоже немаленький ОПИФ УРАЛСИБ Консервативный имеет комиссию 4,9% (!).

Всё это выглядит довольно странно для 2020 года. Особенно, если учесть, что ключевая ставка в момент написания статьи равна 4,25%.

Интересно, какие облигации собираются покупать УК, чтобы обеспечить своим пайщикам доходность хотя бы на уровне инфляции? Например, УК ВТБ для этого придется покупать какие-то бумаги с доходностью 6,5% и выше. Не даром самый большой вес в портфеле «Альфа-Капитал Облигации плюс» имеет «Башкирская содовая компания, 001P-01, ISIN RU000A0ZYR18» (по данным отчетности УК за II квартал 2020). Так скоро придется покупать облигации микрофинансовых организаций.

Другими некогда популярными фондами облигациями являются:

- Сбербанк – Фонд облигаций Илья Муромец: комиссия УК 2,3%

- Открытие – Облигации: комиссия УК 2,3%

ОПИФ «Илья Муромец» — старейший из существующих облигационных фондов (сформирован в 1997 году).

ОПИФ «Открытие облигации» долгое время был популярным выбором ввиду достаточно демократичных комиссий УК, но в последний год поднял их до общепринятого в индустрии уровня.

Показатель

Период

Сбербанк «Илья Муромец»

ВТБ Фонд Казначейский

Альфа-Капитал Облигации плюс

Открытие Облигации

Инфляции

Практически все перечисленные фонды имели приемлемые показатели и опережали инфляцию на длинных промежутках времени. Но все-таки нельзя не отметить очень странные показатели риска у фонда Сбербанка — «Илья Муромец». Стандартное отклонение в 11% и просадка 34% (!) в 2008 году. Такое скорее характерно для фондов акций.

Почему ОПИФ были доходными при таких комиссиях?

Примерно с 1996 года история российских финансов связана с жесткой политикой ЦБ, когда ключевая ставка значительно опережает уровень инфляции. Превышение сохраняется и сейчас. При инфляции 3,4% мы имеем ставку 4,25%. При более высоких уровнях инфляции размер дельты был выше. В среднем превышение ключевой ставки над инфляцией за срок с 1996 года составило 4,07%. Это значит, что заработать 4% процента реальной доходности (доходность минус инфляция) можно было просто вкладываясь в облигации федерального займа (ОФЗ). Зачем тут вообще какие-то рискованные стратегии, если можно просто купить безрисковый инструмент и иметь гарантированные 4% «в кармане»?

ПИФы облигаций, конечно, вкладывали деньги пайщиков не в ОФЗ, а в более доходные облигации. Правда, некоторые УК явно «заигрывались» в погоне за высокой доходностью. Это хорошо видно по просадкам «Ильи Муромца». Тем не мнее, благодаря жесткой политике Центробанка, управляющим всегда было откуда профинансировать высокие комиссии.

Но «жирные» времена явно кончаются. Инфляция уже давно находится на исторически низких уровнях, а Центробанк заявил о переходе к нейтральной политике. Это значит, что размер ключевой ставки будет примерно равен размеру инфляции. В этой ситуации доходности ОФЗ и депозитов больше не будут автоматически опережать инфляцию. А искать доходность придется с умом и в других местах. Как вывод – дальше жить с комиссиями 2-4% управляющим компаниям будет гораздо сложнее.

Поэтому, представляется, что у потенциального инвестора есть всего два выбора:

- Искать ОПИФ облигации с комиссией в районе 1% и ниже

- Переходить на индексные БПИФ облигаций

http://rostsber.ru/publish/stocks/russian_bonds_etf.html