Инвестиции в акции для начинающих: разбираемся со всеми вопросами

- Короткая экскурсия в мир фондового рынка и основные понятия

- Как выбрать брокера?

- 3 варианта вложить деньги в ценные бумаги

- С чего начать новичку на рынке инвестиций в акции и облигации?

- Так сколько же можно заработать на акциях?

- Получили прибыль — заплатили налог?

- Преимущества и недостатки инвестирования в акции

Представьте ситуацию: к вам приходит Сергей Брин, один из основателей Google, и предлагает купить 20% компании и каждые полгода получать часть прибыли. А чуть позже подобное предложение поступает от Билла Гейтса!

Согласитесь, это приятная перспектива, особенно для тех, кто ищет варианты инвестирования и способы преумножить свои деньги.

В этой статье разберемся как это работает и сколько можно заработать.

Короткая экскурсия в мир фондового рынка и основные понятия

Когда вы покупаете долю в компании, становитесь держателем акции — это ценная бумага, которая подтверждает ваше право на долю в уставном капитале компании. Тот, кто выпускает акцию, называется эмитент (в нашем примере, это Google и Microsoft).

Сегодня вы можете стать совладельцем Apple, Газпрома, Аэрофлота, Rolls Royce, других известных и успешных компаний. Достаточно купить акции. В таком случае вы зарабатываете на получении дивидендов или перепродавая акции. Об этом подробнее расскажу дальше. И обязательно прочитайте статью «Инвестиции в ценные бумаги для начинающих».

Акции обращаются в свободной торговле на фондовых биржах — их около 200, но только на некоторых вы сможете найти мировые акции:

- NYSE (New York Stock Exchange, ее оборот равен около половины всего оборота зарубежных фондовых бирж)

- NASDAQ (National Association of Securities Dealers Automated Quotation)

- AMEX (American Stock Exchange)

- LSE (London Stock Exchange)

- TSE (Tokyo Stock Exchange)

- FWB (Frankfurter Wertpapierbörse)

- ММВБ (Московская межбанковская валютная биржа)

Но вы не можете просто прийти на биржу и купить акции — они продаются только через брокера, который выступает как посредник между биржей и вами, как инвестором. Поэтому схема инвестирования выглядит так:

- Выбираем брокера

- Подписываем договор о предоставлении услуг

- Пополняем счет у брокера

- Определяемся с акциями, которые хотите купить

- Даете поручение брокеру на покупку (по телефону или через торговый терминал, который устанавливается на ваш компьютер)

Разберемся с первым пунктом, потому что он играет решающую роль.

Как выбрать брокера?

Помним, этот человек выступает посредником между вами и фондовым рынком, поэтому от качества его работы напрямую зависит ваш заработок на бирже.

Ориентируйтесь на такие 7 критериев выбора:

- Надежность.

Пожалуй, самый главный пункт. Оцените, сколько лет брокер работает на рынке. Идеально, когда больше 5 лет.

Также смотрите на его рейтинг на фондовом рынке: ААА — максимальная степень надежности, АА+/АА и АА-говорят про высокую степень надежности, а ВВВ и ВВ— надежность ниже средней. Поэтому лучше выбирать брокера, у которого в рейтинге как можно больше буквы «А» - Размер минимального депозита.

Этот критерий имеет значение, если вы решили только попробовать свои силы на фондовом рынке или у вас нет большого капитала. Обычно у брокеров можно найти условия по минимальной сумме от 30 000 до 100 000 рублей и выше. - К каким биржевым площадкам будет предоставлен доступ?

Если планируете покупать акции российских компаний, на этот пункт можете не обращать внимание. Но если хотите торговать акциями иностранных компаний, важно, чтобы брокер работал на площадках, где такие ценные бумаги можно купить. Об этом говорил выше, когда перечислял самые известные фондовые рынки. - Комиссия.

За каждую совершенную сделку брокер получает вознаграждение и у всех разные тарифные сетки. Комиссия может быть от 0,01% до 1% за каждую операцию. Некоторые предлагают специальная условия для тех, кто выбрал стратегию часто покупать и продавать, — ставка будет более низкая. Поэтому обязательно смотрите этот пункт в условиях сотрудничества. Если на сайте нет данных, напишите или позвоните. Не стесняйтесь задавать вопросы — от ответов зависит сохранность ваших денег. - Наличие минимальной платы за месяц.

Обычно назначается клиентам, которые редко продают и покупают акции. Речь про своего рода зарплату — эту сумму брокер обязательно получит в месяц. Обычно это 200-300 рублей.

Объясню на примере: вы совершили несколько сделок и брокер получил по вашим операциям 150 рублей. Но есть условие по минимальной плате — брокер в конце каждого месяца получает 300 рублей. В конце месяца с вас спишут еще 150 рублей, чтобы брокер получил всю сумму минимальной платы.

Насколько это выгодно для вас? Давайте посмотрим. 300 рублей в месяц — это 3 600 рублей в год. Если ваш депозит составляет 50 000 рублей и вы редко совершаете сделки, примерно 2 000 рублей придется отдавать брокеру как часть этой минимальной платы за месяц. Это 4% от вашего депозита, которые вы платите каждый год. Уверены, что готовы просто так отдавать эти деньги? - Наличие платы за депозитарий.

Это сервер, на котором хранятся все купленные акции, потому что они обращаются в электронном виде. Ваше право на эти ценные бумаги фиксируется как запись на компьютере депозитария. Обычно плата отсутствует, но некоторые брокеры берут 200-300 рублей в месяц. - Желательно, чтобы брокер говорил с вами на одном языке.

В прямом смысле. Рекомендую работать с русскоговорящим брокером. Этот совет для тех, кто планирует торговать акциями российских компаний. Но можно найти брокера, который откроет доступ к акциям зарубежных компаний и будет общаться с вами на вашем родном языке. Это значительно упростит процесс.

Оценивайте возможное сотрудничество через призму этих 7 критериев и вероятность удачных вложений будет намного выше.

С брокером определились — давайте перейдем к еще одному важному вопросу и посмотрим как работает инвестирование в акции.

3 варианта вложить деньги в ценные бумаги

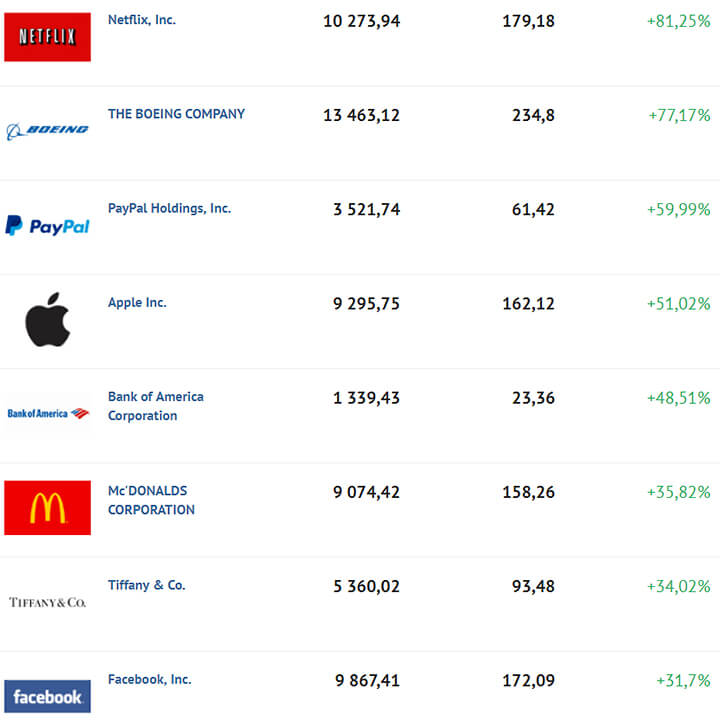

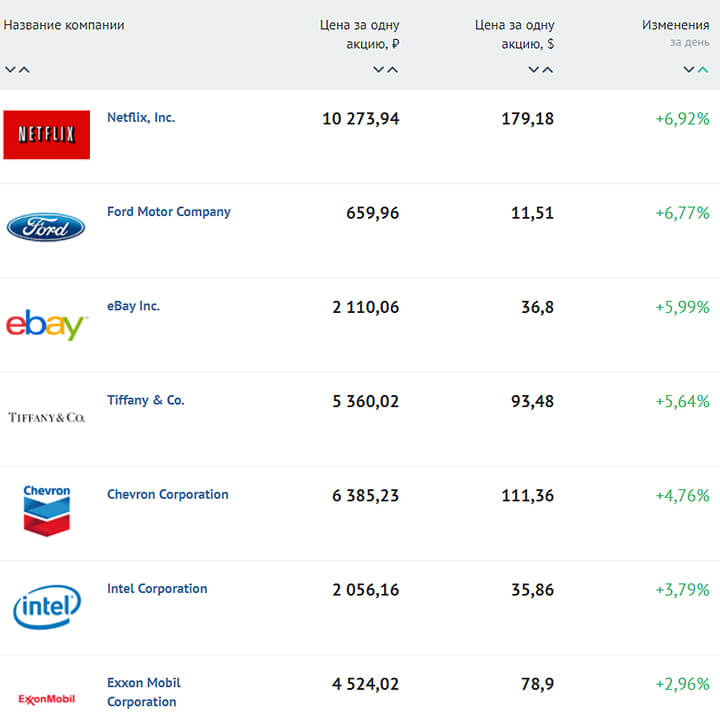

№1. Краткосрочные инвестиции — по сути, это спекуляция, когда вы покупаете по одной цене, а продаете дороже. Например, акции компании Х стоили 100 рублей за 1 акцию и обвалились до 10 рублей за 1 акцию. Вы можете купить их и дождаться повышения хотя бы до 20 рублей за 1 акцию и тогда продать их. Разница от продажи — ваша прибыль. Можно продавать хоть каждый день — посмотрите на таблицу ниже:

№2. Долгосрочные инвестиции — речь про ожидание выплаты дивидендов. Обычно компании распределяют прибыль между акционерами 1 раз в год или 1 раз в квартал. Вы дожидаетесь этого времени и получаете прибыль в соответветствии с долей, которой владеете. Чем выше курс на акции — тем больше дивидендов. Эту стратегию еще называют «Купи и держи». Покажу как она работает на примере (в таблице указан срок на 7 месяцев):

Лучше всего эта тактика проявляет себя в такой цели, как накопление на пенсию. Если вам интересна эта тема, то читайте мою статью «Как накопить на пенсию, чтобы не жить на копейки в старости».

№3. Приобретение паев инвестиционного фонда (ПИФ) — деньги разных инвесторов объединяют в один фонд, потому что они решили вместе и дружно вложить свои доходы в такие финансовые инструменты, как акции. Вы можете приобрести пай (долю) в этом портфеле. Или несколько паев. Все зависит от цены этой доли и той суммы, которую вы готовы внести.

Пай можно продать, заложить или выкупить. Но конкретно в этом случае есть два риска: вложения не застрахованы и доход не гарантирован, поэтому не рекомендую этот вариант для новичков.

Какой вариант подходит вам — решайте сами. Новичкам я рекомендую долгосрочное инвестирование как наиболее безопасную и стабильную стратегию. Когда разберетесь в теме, можно пробовать себя в спекуляции.

Определились? Давайте обсудим ваши первые шаги.

С чего начать новичку на рынке инвестиций в акции и облигации?

- Для себя определите почему выбираете именно акции.

Чего вы хотите? Срочно разбогатеть или стабильный доход? Возможно, просто хотите разнообразить свой портфель. После ответа на этот вопрос проще понять какие акции будете покупать. Например, для получения более стабильного дохода обычно покупают «голубые фишки», то есть акции зрелых и финансово устойчивых компаний. Другой вариант — вкладывают в компании в самых стабильных секторах. Там нет сверхприбыли, зато компании стабильно растут, развиваются, имеют длинную историю выплат дивидендов. - Покупайте акции компаний из тех секторов, которые вам хоть немного знакомы.

Например, вы знаете чем занимается биотехнологическая компания? Захотите в этом разбираться? Читать новости по этой теме? Если нет, выберите другой вариант. - Изучайте документы.

Смотрите динамику котировок. Оценивайте показатели прибыли и выручки. Откройте годовые отчеты, графики цен, предупреждения и посмотрите аналитические записи брокеров. На основании этих данных вы сможете принять взвешенное решение. - Не увлекайтесь дешевыми акциями.

Вы можете купить интересные акции практически за бесценок, но для такой стоимости всегда есть причины. Возможно, аналитики ожидают падения прибыли или она будет слишком в отдаленном будущем. Или просто ситуация на рынке ухудшилась в целом? Обязательно разберитесь в причинах. - Определите свою стратегию.

Банки и другие финансовые учреждения внимательно следят за миром акций, анализируют действия успешных инвесторов и публикуют прогнозы и списки акций, которые стоит продать или купить. Но все это лишь мнения, а не руководство к действию. Не следуйте с закрытыми глазами этим советам — прислушивайтесь, но действуйте согласно своей выбранной стратегии. - Сравнивайте компании в одной отрасли.

Это один из элементов инвестиционной стратегии знаменитого Уоррена Баффета. Как только вы выбираете интересный для себя сектор или отрасль, найдите компанию, покупка акций поторо принесет больше прибыли. Для этого выберите несколько компаний и оцените такие показатели, как прибыль на акцию (EPS — чем выше, тем больше дивидендов), коэффициент цена/прибыль (P/Е — поможет понять, не стоят ли акции слишком дешево, самый низкий показатель может означать, что на рынке может случиться падение прибыли) и дивидендную доходность (хороший показатель динамики компании). Все эти показатели зависят от десятков факторов, поэтому нужно оценивать сумму доказательств, а не какой-то единственный фактор, например, как дивидендная доходность.

Отдельно давайте поговорим про тему прибыли.

Так сколько же можно заработать на акциях?

Ответ зависит от многих факторов:

- Акции какой компании и с какой доходностью покупаете — на фондовом рынке можно найти акции с 13% доходность и это только дивиденды, без учета курсовой стоимости акции. Но есть и акции с дивидендной доходностью 3,17%, как у Procter & Gamble Co.

- Какой тип инвестирования выберете — при краткосрочных инвестициях можно как быстро заработать, так и потерять все деньги. При долгосрочной инвестиции вы можете получить такой результат: купить акций на 1000 долларов, вложить их на 45 лет при постоянном дивидендном доходе 20% годовых — получите 1 469 772 долларов. Это 1,5 миллиона долларов!

- Так называемые уникальные причины роста прибыли в разных секторах. Например, в нефтедобывающем выручка зависит от объема добычи и цены на нефть, в транспорте — от количества пассажиров, среднего расстояния перевозки и цен на перевозку.

Кстати, когда вы получаете прибыль от инвестирования в акции, нужно поделиться с государством.

Получили прибыль — заплатили налог?

Согласно действующему законодательству РФ, доходы частных инвесторов на рынке ценных бумаг облагаются по ставке 13%. Исключения — доходы по государственным и муниципальным облигациями, но это другая история.

Налог с продажи акций удерживается с разницы между вырученной суммой и затратами на приобретение, хранение и продажу пакета, причем в состав затрат можно включить комиссию, которую вы заплатили брокеру, плату за депозитарий и даже торговую программу.

Налог обычно удерживается эмитентом в момент проведения выплаты, поэтому на ваш брокерский счет поступают так называемые «чистые деньги».

Теперь давайте подведем итог и честно оценим этот способ вложения денег.

Преимущества и недостатки инвестирования в акции

С одной стороны:

+ Это один из самых популярных способов наращивания капитала

+ По сути, вы покупаете часть бизнеса — становитесь собственником реальных активов, а не просто каких-то бумажек или записей на счетах. Это открывает доступ к дивидендам, что и является самым вкусным в этом деле.

+ В зависимости от приобретенной доли, можете контролировать деятельность компании. Когда у вас есть знания в мире финансов и делопроизводства, можно помочь компании получить больше прибыли и получить больше дивидендов

+ При резком увеличении стоимости акции, можно получить невероятно высокий доход

+ Все прозрачно и прописано в законе, поэтому вы и ваши деньги защищены

+ Вы сами решаете, как распоряжаться акциями. В отличие от банковского депозита, когда ваши деньги по сути забирают без вариантов действий.

С другой стороны:

− Рынок может вести себя непредсказуемым образом — вы можете как заработать миллион, так и потерять его в считанные минуты

− Вы можете управлять и контролировать компанию только в случае, когда являетесь мажоритарным акционером, то есть у вас значительная доля акций

− Достаточно высокий порог — чтобы получить более-менее ощутимые дивиденды, стоит начинать со 100 000 рублей.

− Дополнительные расходы — комиссии брокера и прочих, о которых мы говорили в отдельном блоке этой статьи.

− Все-таки желательно иметь базовые знания в финансах и инвестициях. Или хотя бы регулярно читать профильные каналы, как «Лимон на чай»

− Нужно платить налоги — вы же получаете прибыль

Взвесьте все преимущества и недостатки для себя — уверен, вы сделаете правильный выбор и подберете для себя стратегию инвестирования в акции!

http://lemonfortea.ru/investicii-v-akcii-dlya-nachinayushchih-razbiraemsya-so-vsemi-voprosami/