Оглавление

Как инвестировать в IPO

IPO (Initial Public Offering) – это первое публичное размещение или предложение акций компании на фондовом рынке. По сути это продажа акций компании всем желающим — после IPO любой инвестор или фонд cможет приобрести акции данной компании, став ее акционерами. До IPO компания считается частной и ее акции просто так купить нельзя — только по договоренности с владельцами.

После выхода на IPO компания становится “публичной”. Это значит, что отныне она будет работать в открытую: отчитываться о своих доходах и убытках акционерам и публиковать всю свою финансовую отчетность для широких масс.

Далеко не каждая фирма может провести IPO — это могут позволить себе только те бизнесы, которые достигли определенного уровня финансового успеха. Само только проведение IPO обойдется не менее чем в $10 млн, так как в процессе задействовано большое количество посредников: биржа, брокеры, андеррайтеры, аудиторы, PR-службы, юристы. То есть примерный капитал компании, которая нацелилась на IPO, должен быть не менее $50 млн.

Зачем компании выходить на IPO

Привлечение внимания и крупного капитала

Сам по себе выход на IPO — свидетельство стабильности и успешности компании. Соответственно, это возможность заявить о себе как о компании, которая заслуживает доверия.

Чем больше внимания удастся привлечь новостями о предстоящем IPO — тем больше акций купят после их публичного размещения (поэтому организация IPO требует колоссальных затрат на маркетинг и PR). Дефицит акций после скупки повлечет за собой спекулятивный рост их стоимости и, соответственно, рыночной оценки компании. Это вновь спровоцирует волну интереса к бренду — он окажется у всех на слуху, и вот уже растет спрос на его товары или услуги у конечного потребителя. Какие кроссовки вы купите — Adidas, о которых все говорят, или какой-то неизвестной европейской марки?

Доступ на зарубежные рынки

При желании, компания может предложить свои акции на рынках других стран: в США — через Нью-Йоркскую биржу, в Европе — через Франкфуртскую, в Азии — Гонконгскую, а в СНГ — Санкт-Петербургскую и т.п. Это значительно расширяет ареал распространения акций и предоставляет еще большие возможностей развития. Такая компания будет уже считаться международной.

Например, в РФ IPO не проходило с 2017 года. Рынок IPO в странах СНГ также пока не столь востребован. Компании предпочитают проводить публичное размещение в США и Европе, где более раскрученные биржи и более активные инвесторы. Последними компаниями, которые публично размещались на Московской бирже, были грузоперевозчик Globaltruck, “Обувь России” и “Детский мир”.

В 2019 году только одна российская компания провела настоящее IPO — это рекрутинговый холдинг HeadHunter, который разместил пакет акций на американской бирже NASDAQ.

Мотивация для команды

Людям свойственно желание чувствовать себя частью чего-то значимого и известного. Выходом на IPO можно существенно повысить боевой дух сотрудников, а соответственно, их вовлеченность в работу.

Кроме того, в некоторых компаниях самым ценным сотрудникам выдают так называемые опционы — небольшие пакеты акций компании. При выходе на IPO эти пакеты могут подорожать в разы, и сотрудники могут неплохо на них заработать. Так, например, первые сотрудники Microsoft и Apple после выхода компаний на IPO стали миллионерами, продав свои опционы, которые стоили копейки на заре существования компаний.

Поэтому даже планы на IPO — уже солидная мотивация для людей работать лучше.

Акции вместо денег

Компании могут использовать свои акции вместо кэша. Например, расплатиться ими с кредиторами или оставить как залог, выплачивать акциями зарплаты и бонусы.

При этом ликвидность капиталов акционеров публичных компаний значительно выше и надежнее, чем закрытых акционерных обществ и частных компаний. Для банковской сферы это практически ключевой момент при выдаче кредита под залог акций.

Недостатки IPO

Публичность

Как мы писали выше, после IPO вся деятельность компании, все ее решения, финансовая отчетность должны быть опубликованы. Публичные компании также обязаны регулярно проходить независимые аудиты и проверки, учащаются визиты регулирующих органов.

Давление со стороны инвесторов

После выхода на IPO руководство компании вынуждено отныне считаться с пожеланиями акционеров, которые часто могут идти вразрез с видением основателей. Акционеры хотят прежде всего роста акций, и если действия основателей в краткосрочной перспективе могут этому угрожать, какими бы стратегически правильными они не были в долгосрочной перспективе — инвесторы могут взбунтоваться.

Стоит ли инвестировать в IPO

IPO — относительно безопасный способ инвестирования. Это инвестиция в компанию, которая, скорей всего, существует много лет, прошла кучу проверок и вложила огромные деньги, чтоб стать публичной. То есть доказала свою стабильность и потенциал к дальнейшему росту. Инвестор может потерять вложенные в IPO компании средства, только если эта компания сильно переоценила свои возможности и выставила цену на свои акции на старте заведомо выше реальной.

IPO — это долгосрочная инвестиция с высоким потенциалом, но не 100%-ным. Иногда компания выстреливает сразу, и ее акции после IPO стабильно растут в цене. Иногда — через какое-то время после IPO, а бывает так, что и никогда.

Кроме того, по сравнению с бинарными опционами, торговлей на Форекс или финансовыми пирамидами, инвестиции в IPO — довольно низко спекулятивный способ приумножения капитала. Здесь работает принцип “купи и держи”. Нет постоянных торговых действий, покупок-продаж и, соответственно, выплат комиссий за каждый шаг. Спекуляций — минимум, а успех в большей степени зависит от успеха самой компании, в акции которой вы вложились.

Примеры успешных и неудачных IPO

Успех IPO можно рассматривать по-разному: можно опираться на количество собранных в первый день средств, а можно — на рост цены акций на определенном отрезке времени. Приведем два очень известных случая «неудачного IPO», которые, тем не менее, стали успехом для долгосрочных инвесторов. Поэтому правильнее назвать их “IPO с неудачным стартом”.

IPO Facebook

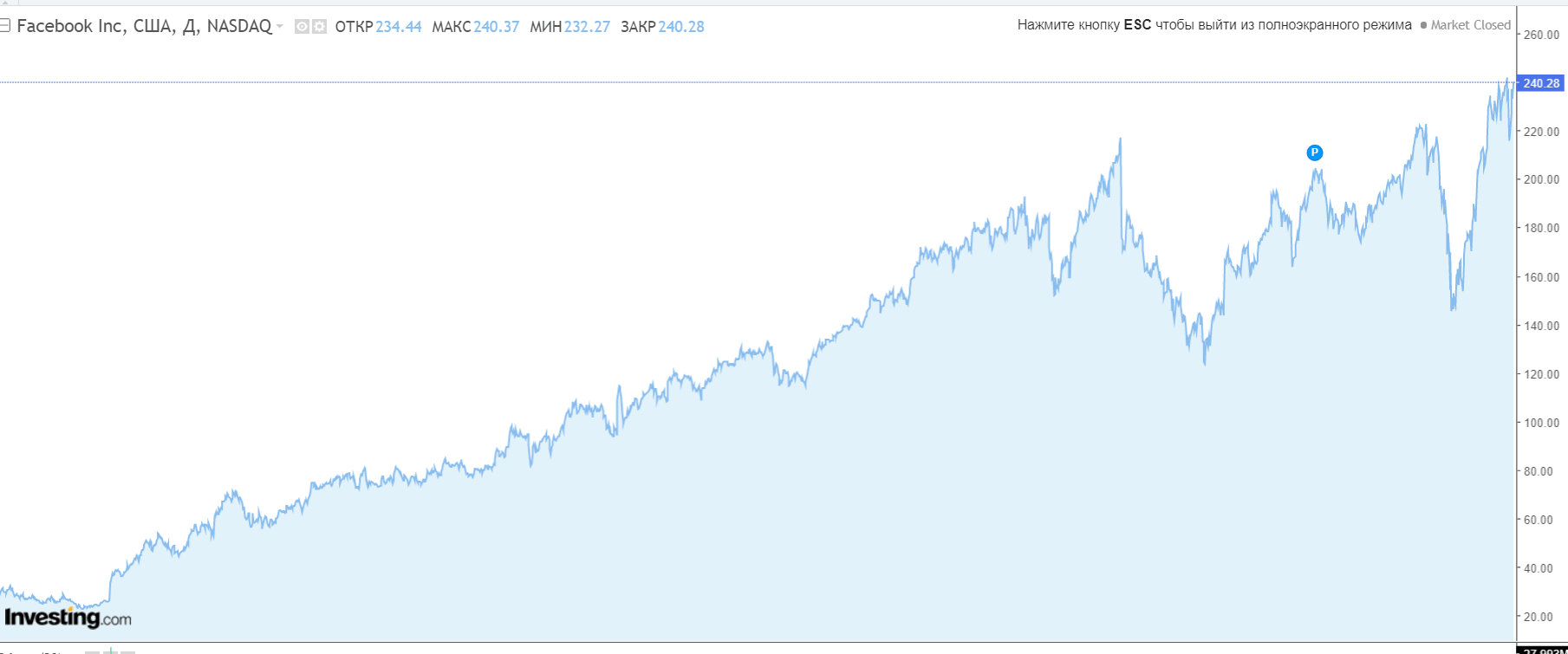

Компания Facebook сегодня является одной из крупнейших и богатейших компаний мира. Свое IPO она провела в 2012 году при начальной цене $38 за акцию. Буквально сразу после IPO цена акций начала падать: за несколько месяцев их стоимость снизилась более чем на 30%. В 2013 году акции постепенно стали расти. На сентябрь 2020 цена одной акции Facebook составляет $247, и вполне вероятно, что к своему десятилетию с момента выхода на IPO компания покажет 10-кратное увеличение от первоначальной стоимости за одну акцию.

IPO Alibaba Group

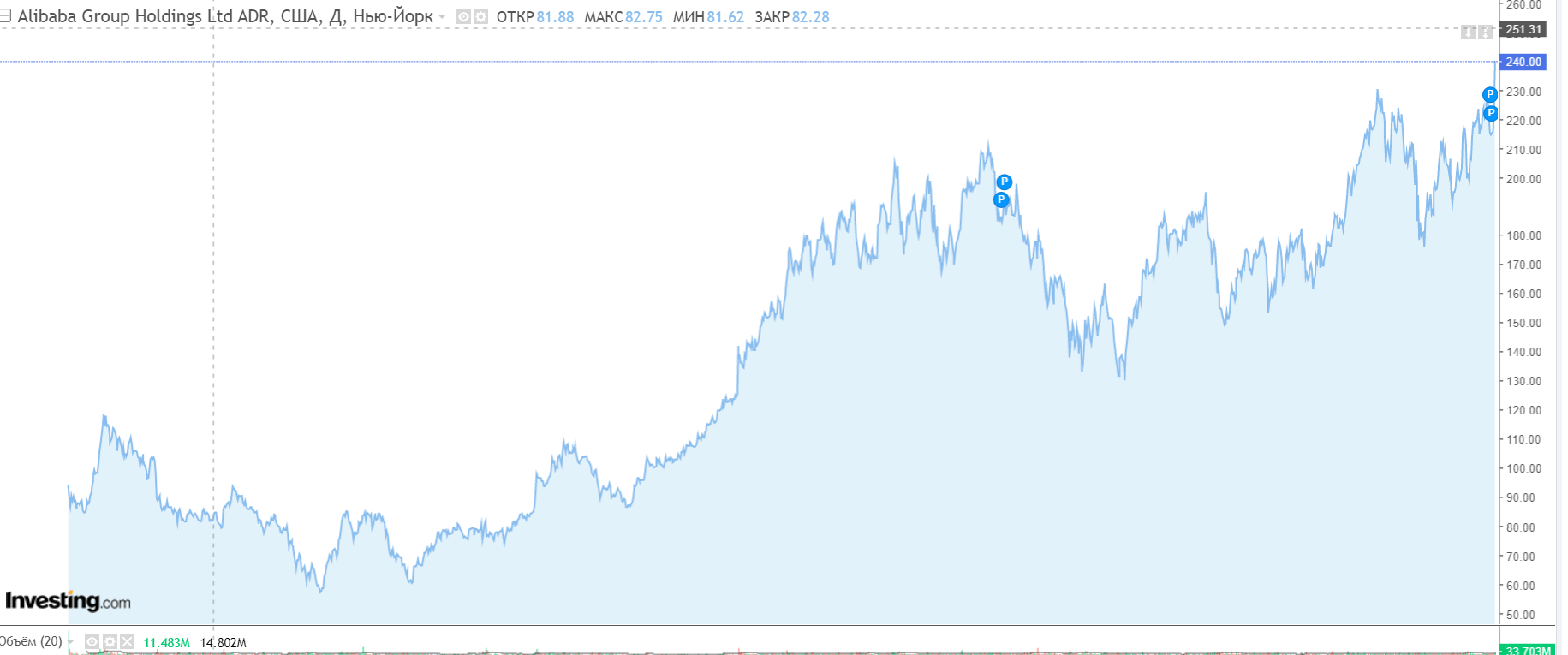

Крупнейший китайский ритейл-холдинг, в состав которого входят популярные интернет-гипермаркеты AliExpress, Taobao и другие, провел IPO в сентябре 2014 года. За сутки до начала торгов стоимость одной акции составляла $68, но в день первичного размещения в виду повышенного спроса поднялась почти до $94, а затем — после коррекции — до $117. Но потом последовал долгий спад: акции компании упали более чем на 30% от стартовой цены. Потребовалось чуть менее двух лет, чтоб цена повернула в рост. На сентябрь 2020 цена акций корпорации Alibaba Group составляет $271, что почти в 4 раз выше первоначальной стоимости.

IPO Uber

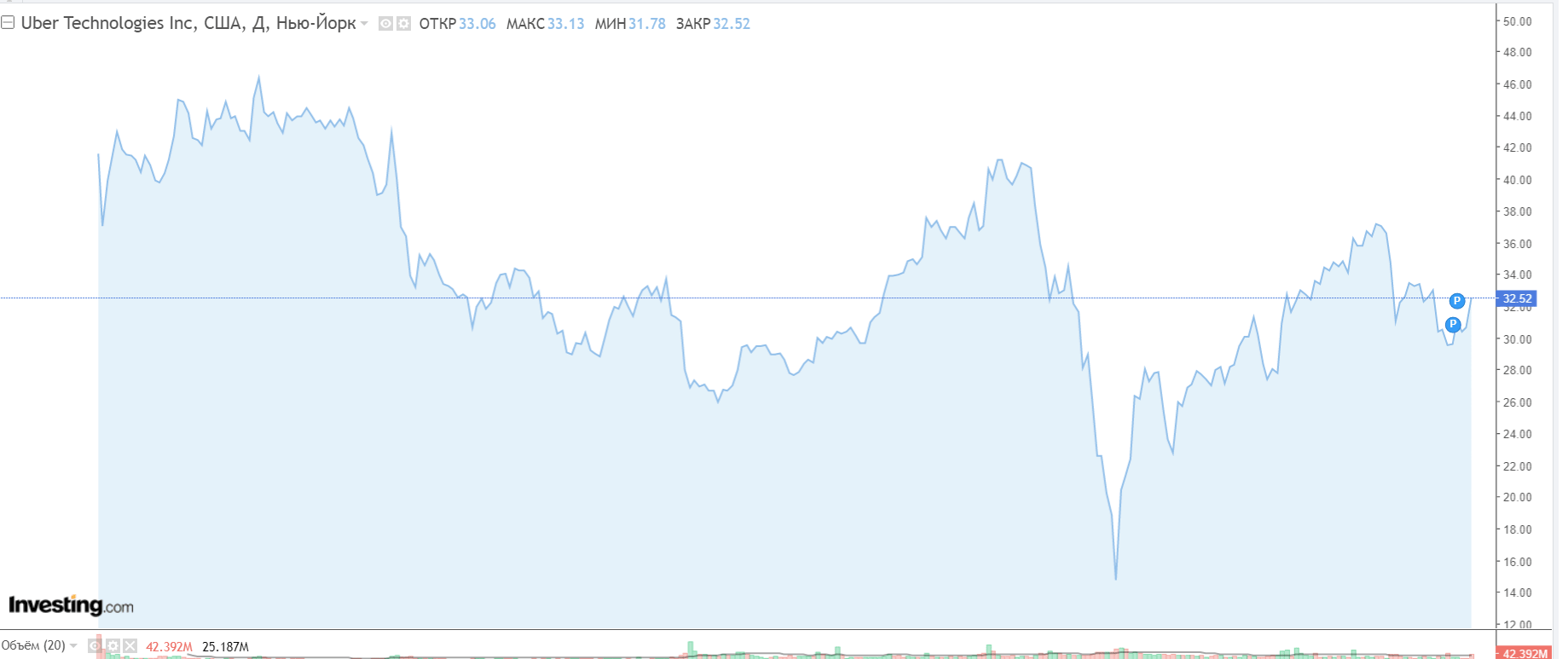

А это пример того, что успех IPO еще не означает успех для инвестора. IPO Uber состоялось в мае 2019 года и стало одним из крупнейших в истории — компания привлекла более $8 млрд от инвесторов в свои акции. Несмотря на это, акции быстро начали падать в цене, затем немного подкорректировались, и с тех пор продолжают снижаться.

В ходе IPO Uber стала третьей в США по капитализации (оценка компании на ее IPO достигла $120 млрд), однако уже тогда компания имела чистый убыток более $76 млрд. Сейчас Uber продолжает терпеть убытки, и стоимость акций падает. Как долго продлится это падение и будет ли разворот в дальнейшем — покажет время.

IPO BATS Global Markets

Крайне важны все детали в проведении IPO. Любая мелочь может привести к провалу. Чаще всего такой “мелочью” становились технические сбои. Классический пример — IPO американской компании BATS Global Markets.

Компания предоставляла финансовые услуги, являлась владельцем электронной фондовой биржи. Решили проводить первое публичное размещение акций на собственной площадке. В продажу запустили 6 млн ценных бумаг по $16 за акцию. Катастрофа наступила в первые же секунды: из-за сбоя программного обеспечения, цена акций рухнула более чем в 400 раз. Торговля была сразу же остановлена.

Надо сказать, что BATS Global Markets все же вышли на повторное IPO и стали публичной компанией. Но лишь спустя 4 года. Старт был неудачным, правда затем акции компании взлетели.

IPO Vonage

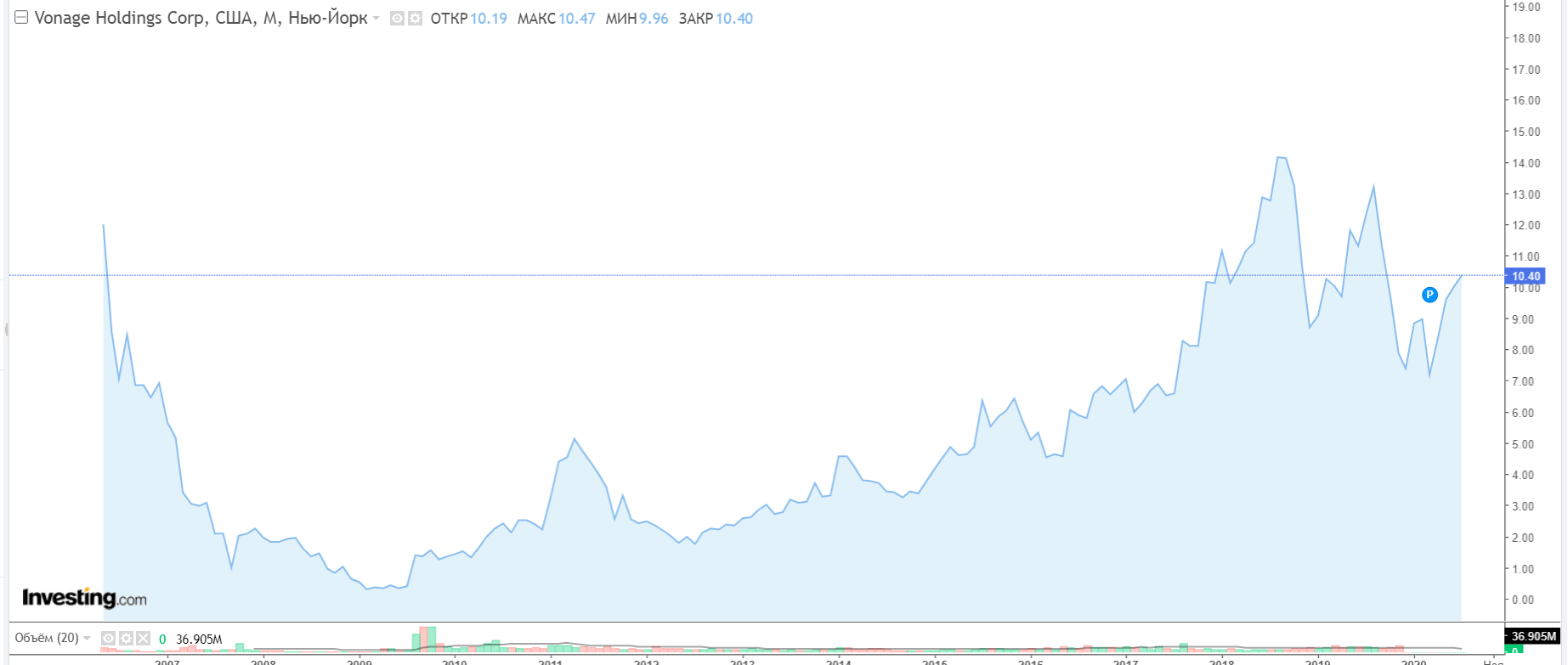

Еще один классический провал IPO по техническим причинам. Телеком-компания Vonage выходила на IPO в 2006 году. Проводить решили нестандартным способом: часть акций, а именно 13,5%, предложили клиентам компании напрямую. Для этого разработали специальный сайт, где клиенты Vonage могли купить акции онлайн. Но что-то пошло не так. Клиентам приходило сообщение, покупка акций не прошла. В результате цена акций упала на 30% за первую неделю.

Апогеем истории стало то, что через несколько дней этим же клиентам пришли сообщения, что их заявки на покупку прошли, но заплатить они должны по цене до падения — то есть на 30% больше, чем акции стоили на момент получения сообщения! Vonage и андеррайтеров, которые участвовали в проведении IPO, захлестнула волна исков в суд.

Тем не менее, компания продолжает работу и в целом довольно успешно. При первичном размещении Vonage размещали акции по $0,17 за штуку. Сейчас стоимость одной акции торгуется на отметке свыше $10,4, то есть больше, чем в 60 раз от стоимости на старте.

Успешные IPO на старте

*период доходности по каждому IPO ниже — за разный период. Обычно успех IPO на старте замеряется от начала торгов до окончания периода активного роста.

Beyond Meat – компания по производству растительных мясозаменителей, максимальная доходность +470%.

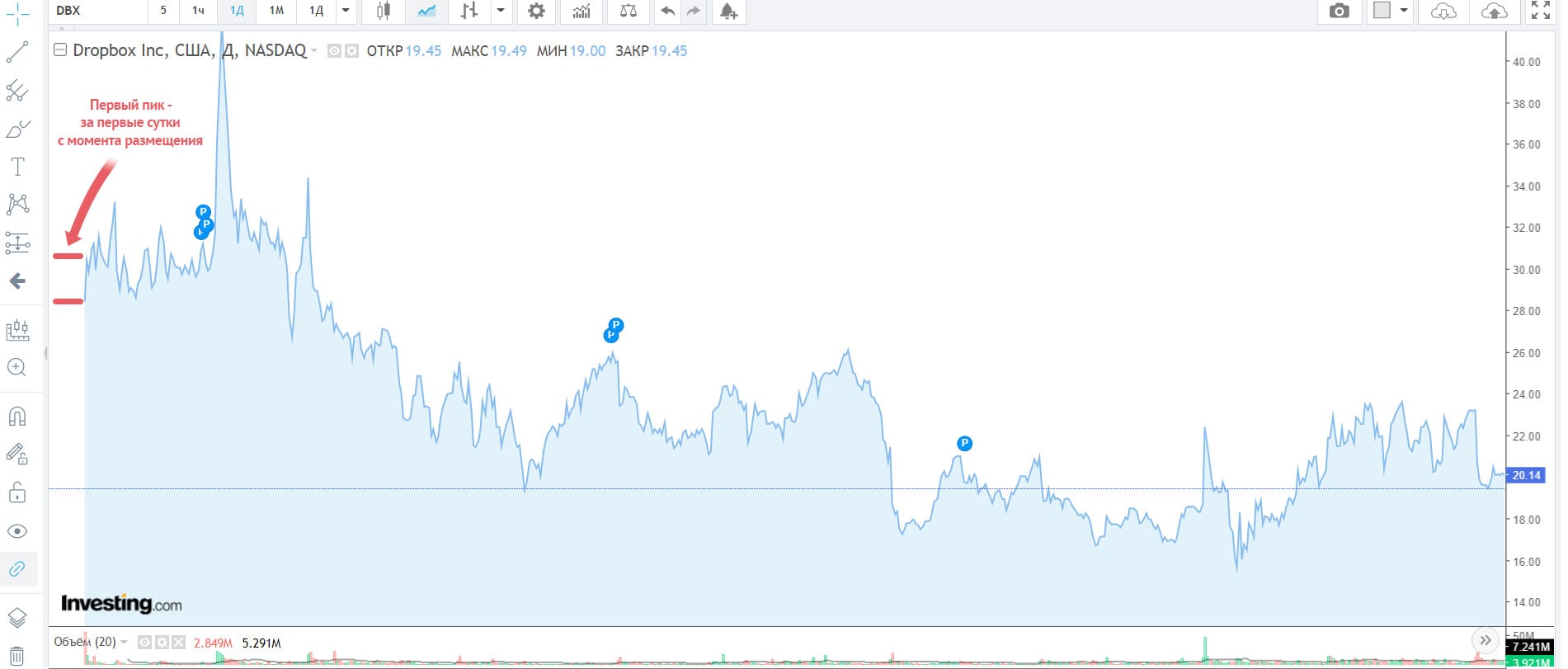

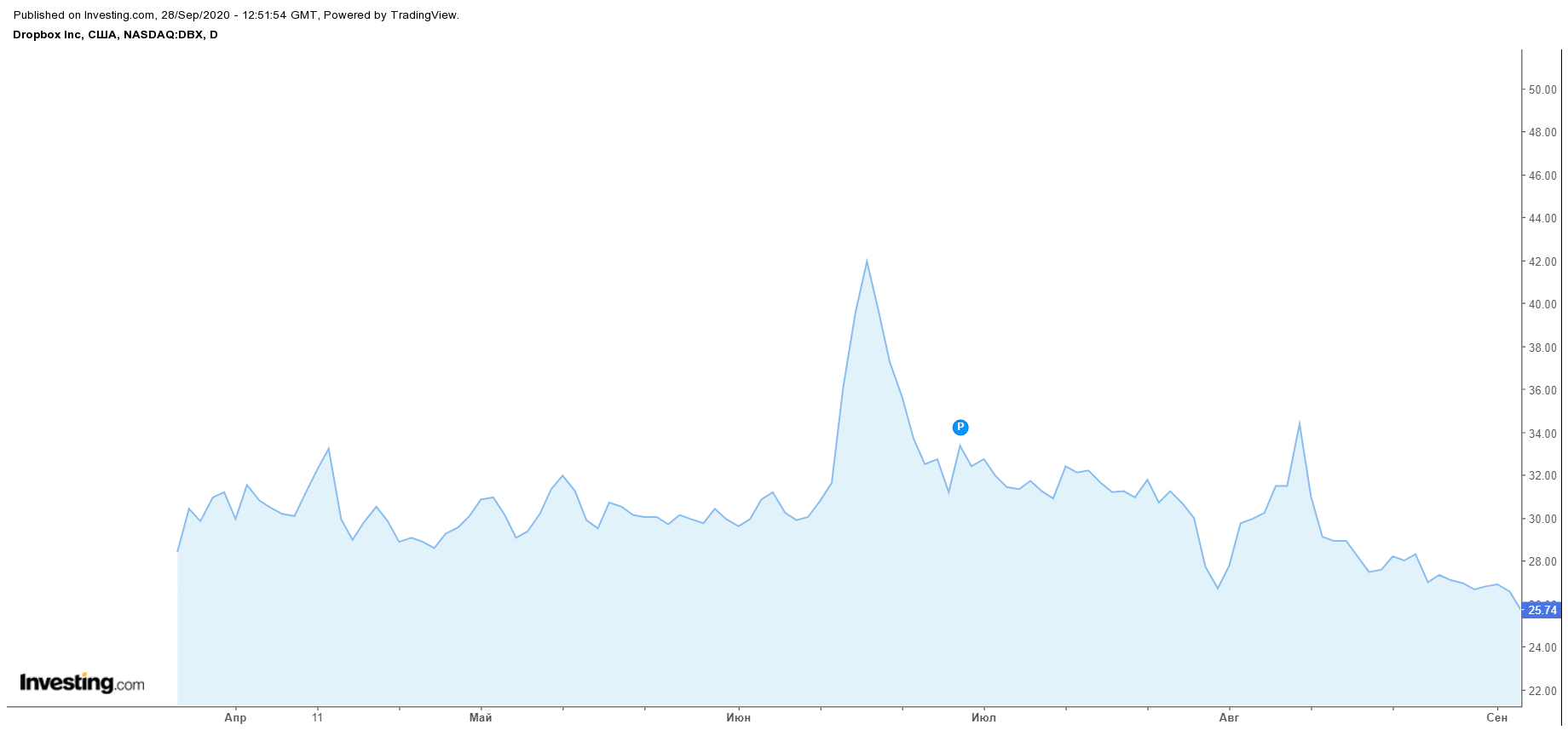

Dropbox – файлообменник, профит в первые сутки +36%.

Надо сказать, что пик роста случился спустя 3 месяца после размещения: 18 июля 2018 года акции, которые Dropbox разместила по $21 в марте, торговались по $42 (+100% за 3 месяца).

Однако, после этого цена акций неуклонно падала и сейчас торгуется ниже цены размещения.

Zoom – провайдер из США, прибыль после первичного размещения +67%.

PagerDuty – компания по созданию программного обеспечения в секторе безопасности +138%.

CarGurus – аналог российского «Авто Ру», доходность +98%.

Как участвовать в IPO

Есть несколько способов участия в IPO — они зависят от размера капитала у инвестора. Сейчас механизм упрощен, и принять участие может даже инвестор с небольшим капиталом.

Стать акционером до выхода на IPO

Минимальные вложения — $1 млн

Перед IPO компания может предложить свои акции с солидной скидкой, чтобы привлечь инвестиции на его организацию. К сожалению, это уровень участия инвесторов с уровнем капиталов Джорджа Сороса и Уоррена Баффетта либо венчурных фондов и банков. Вложения стартуют от миллиона долларов, при этом, расходы на комиссии брокера и налоги частично «съедят» скидку, которую предлагает компания.

Кроме того, может случиться так, что компания после этого так и не решится на публичность или произойдет слияние/поглощение, т.к. продать компанию зачастую выгоднее, чем становиться независимыми и публичными, пытаясь пробиться в одиночку. Наглядным примером может служить WhatsApp, создатели которого вместо выхода на IPO продали свой бизнес Facebook за $19 млрд.

Покупка акций на NASDAQ Private Market

Минимальные вложения — $5000

Это относительно молодая площадка, работает с 2015 года и по сути является внебиржевым рынком ценных бумаг. Лоты дорогие — без $5000-10 000 нет смысла регистрироваться.

Покупка акций через брокера

Минимальные вложения — $5000

Это может быть любой брокер, в списке услуг которого — возможность участия в торгах на IPO. Большинство брокеров вывешивает анонсы и календари IPO. Кроме того, можно получать самую актуальную информацию на сайтах ru.investing.com, finam.ru или alfainvestor.ru.

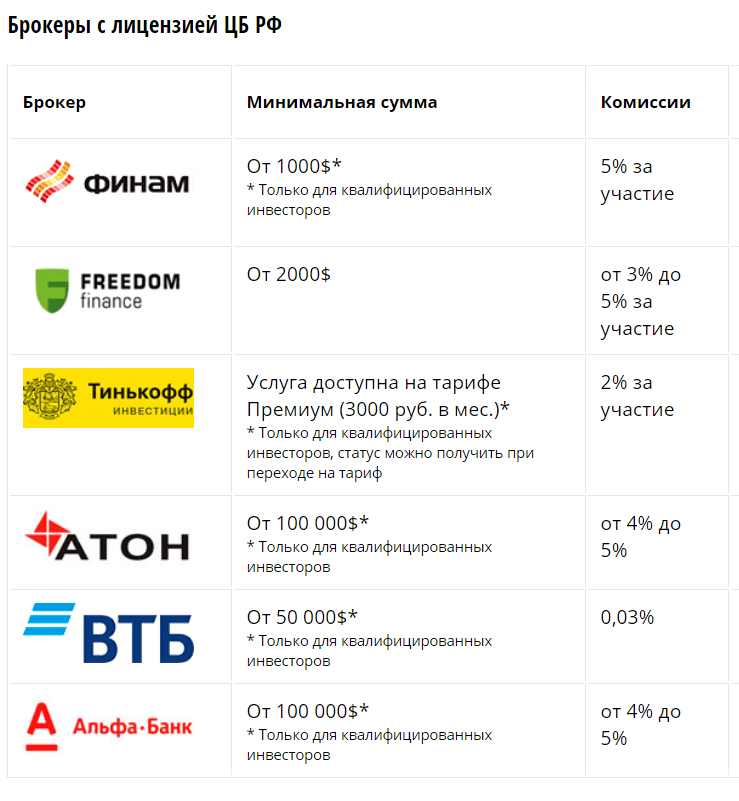

Услуга доступна для квалифицированного инвестора. Этот статус у разных брокеров получают на разных условиях. Например, у компании “Финам” одно из требований — обладать депозитарием либо активами в акциях, облигациях и прочих ценных бумагах на сумму не менее млн руб ($82 300). Но есть брокеры, у которых эта сумма стартует от $5000.

Смотрите всех брокеров с лицензией ЦБ РФ в нашем рейтинге.

Проще всего купить акции компании сразу после того, как они появятся в листинге брокера. Как правило это происходит на следующий день после IPO, и разница далеко не всегда может быть в худшую сторону от стартовой цены. Вопрос скорее в том, как поведет себя цена акций уже после IPO и будет ли данная инвестиция прибыльной.

Обычно требуется не менее $5000, что значительно сужает круг инвесторов. При этом, не всегда ваша заявка на покупку может быть удовлетворена полностью. Все будет зависеть от соотношения спроса и предложения.

Участие IPO через биржевой фонд (ETF)

Минимальные вложение — $50

ETFs (Exchange-traded funds) — это биржевые фонды, которые специализируются на участии в IPO. Вы можете купить долю в таком фонде и через него участвовать в IPO совместно с другими инвесторами, которые тоже купили доли в фонде. Фонд покупает акции на IPO, после чего прибыль распределяется между участниками фонда в соответствие с размерами их долей.

Среди таких фондов: Renaissance IPO, First Trust US IPO Index Fund и другие.

Этот тип участия наименее затратный и наиболее «спокойный». Вложения стартуют от $50, при этом работа в фонде — это как работа с портфелем. Даже если у одной из компаний произойдет провал, то другие либо перекроют убыток, либо значительно снизят потери.

Как инвестору заработать на IPO

Чтобы вложиться в IPO, которое потенциально даст рост, надо обладать понимать, насколько актуальны и перспективны продукты или услуги компании, как она будет развиваться и т.п. Ко всему прочему нужна удача, потому как даже сама компания при размещении не может быть уверенной на 100%, что «выстрелит».

Насчет того, как действовать после входа, не может быть четких инструкций. Компания стала публичной, ее отчеты теперь в свободном доступе. Соответственно, работать с ней точно так же как с любой другой компанией фондового рынка.

Самый безопасный вариант — биржевой фонд, потому как ваша доля в фонде участвует во всех IPO. Прибыль ниже — «выстрелов» больших не будет, но зато это ровный и спокойный способ инвестирования в IPO.

Махинации с IPO

Единственный, кто на самом деле очень хорошо зарабатывает на IPO — брокер. Брокеры получают гарантированную прибыль в виде комиссионных от участия в организации IPO, а затем от сделок инвесторов — поэтому всячески продвигают IPO, показывая компании, которые готовятся к публичному размещению, с лучшей стороны. Брокер обладает значительно большей информацией, чем любой инвестор, поскольку видит спрос со стороны инвесторов и участвует в ценообразовании акций перед IPO.

Детальный пример того, как не совсем честный брокер зарабатывает на IPO, показан в бестселлере «Волк с Уолл-стрит» — и от таких махинаций никто не застрахован.

Компания либо сторонние организации убеждают всех участников рынка в том, что акции недооценены — будет сильный рост, тем самым провоцируя их на покупку. При этом крупная часть акций компании, которая участвует в IPO, уже выкуплена брокером, подставными лицами и компаниями, подчиняющимися брокеру, по бросовой цене. Ну а далее происходит слив акций на пике, и вся прибыль будет концентрироваться в руках тех, кто затеял аферу — остальные участники останутся ни с чем.

В результате таких махинаций теряется доверие не только к брокеру, но и ко всему фондовому рынку. Подобного рода ситуации не устраивают и государственные органы, так как государство — заинтересованная сторона (публичные компании, как минимум, не уклоняются от налогов). Поэтому всяческие проверки на предмет мошенничества из года в год ужесточаются.

Выводы

В целом данный вид инвестиций больше долгосрочный и относительно безопасный. Это работающий, надежный инструмент с высоким уровнем доходности. Однако стоит всегда помнить о рисках и не вкладывать последние сбережения в IPO одной компании, какой бы перспективной она не была.

Вложения в IPO с максимальной прибылью

- Что такое IPO и почему в нем выгодно участвовать

- Статистика проведенных IPO за период с 2015 по 2019 год

- Комиссии

- Сколько можно заработать на инвестициях в IPO

- Как инвестировать в IPO

- Компании, работающие с IPO

- United Traders

- Freedom Finance

- Выход на IPO через Тинькофф

- Рекомендации и риски для инвесторов

- ETF на IPO

- Ответы на ваши вопросы

- Выводы

Здравствуйте, дорогие друзья! Этот материал – заключительный по теме вложений в Initial Public Offering. Ранее мы разбирались в теории, работали со статистикой и учились оценивать готовящиеся ИПО, сейчас пришло время углубится в практику и подсчитать, сколько может заработать каждый из вас. Инвестиции в IPO дают профит в разы больший по сравнению с банковскими процентами. При этом за счет тщательного отбора проектов удается снизить риски до приемлемой величины.

Что такое IPO и почему в нем выгодно участвовать

ИПО – первичное публичное размещение бумаг компании на бирже. За счет этого привлекаются средства на дальнейшее развитие, а статус компании меняется с частной на публичную (любой может приобрести ее бумаги на бирже).

- Бизнес получает деньги, причем это не кредит под грабительские проценты. Крупнейшие ИПО собирают миллиарды долларов.

- Инвесторыполучают бумаги, которые в будущем продают и зарабатывают на этом.

Основная привлекательность ИПО в том, что не придется ждать годы для получения прибыли. Есть примеры, когда после завершения lock-up периода стоимость акций вырастает на 100+%.

Хороший пример – Zscaler. В рамках ИПО бумаги продавались по $16, но уже в первый день торгов цена взлетела на 106%. После завершения лок-ап периода цена выросла до $40.9, в итоге отдача от инвестиции составила 155%.

При этом типе инвестирования особо важно отделять перспективные проекты от слабых. Удобно то, что большую часть аналитической работы за инвестора делает брокер. В том же United Traders в разделе с инвестиционными идеями периодически появляются ИПО. Команда отбирает их и приводит основную статистику. Самостоятельно изучать форму S-1 не придется – экономится масса времени.

Это важно, ведь за последние 20 лет только в США ежегодно на ИПО выходит больше 100 компаний. Самостоятельный анализ для начинающих был бы слишком сложен. Если все же хотите научиться своими силами оценивать ИПО и отбирать стоящие, рекомендую пройти ликбез как новичку выбрать IPO.

Статистика проведенных IPO за период с 2015 по 2019 год

Статистика ниже приведена для брокера United Traders:

- 2015 г. – брокер UT только начал работать в этом направлении, поэтому удалось принять участие в сравнительно малом количестве ИПО. Успех FIT перекрыл убытки и в первый же год инвестирования в IPO удалось получить прибыль.

- 2016 г. – количество ИПО удвоилось, выделяется успех TWLO: цена выросла на 329.67% по сравнению со стоимостью бумаги до выхода на биржу.

- 2017 г. – с прибылью завершилось 75% ИПО, также не обошлось без проектов с профитом выше 100%. На этот раз цена ROKU выросла на 281,43% к моменту окончания lock-up периода.

- 2018 г. – год выдался «урожайным», процент отработавших ИПО держится выше 70%. Сразу по 3 проектам рост стоимости бумаг превысил 100%, еще по 4 IPO увеличение цены акций находилось в диапазоне 60-100%.

- 2019 г. – по состоянию на конец октября уже завершено 19 IPO, еще по 2 вскоре истекает lock-up период. Сразу 6 ИПО показали рост свыше 100%, из них особо выделяется результат по BYND, рост стоимости акций к моменту окончания lock-up периода достиг почти 600%.

Из этого следуют промежуточные выводы:

- Инвестирование в IPO приносит доход в среднем 40-60%, изредка отдельные проекты «выстреливают» и дают профит в 100+%.

- По убыточным ИПО потери редко превышают 20-30%. Учитывая долю таких инвестиций и соотношение профита и потерь, вложения в IPO приносят стабильный доход.

Комиссии

Учтите – профит окажется несколько ниже, на гистограммах выше показана не прибыль от инвестиций, а рост цены бумаг по сравнению со стоимостью акций до выхода на биржу. Трейдер получит меньшую прибыль из-за комиссий:

- На вход – 3%, уплачивается с суммы, потраченной на покупку акций.

- На выход – 1,75%. Этот сбор брокер рассчитывает, опираясь на сумму, которую удастся выручить при продаже бумаг. Взимается независимо от финансового результата, то есть по убыточным ИПО также списывается комиссия на выход.

- На прибыль – United Traders берет 20%. Рассчитывается разница между вырученной при продаже суммой и деньгами, потраченными на приобретение акций и с нее списывается 20%. Ранее публиковалась статья, что такое IPO, в ней подробнее затрагивался вопрос комиссий и общая организация процесса. Рекомендую ознакомиться с этим материалом.

Досрочное закрытие позиций не рассматриваем, в этом случае трейдер теряет большую часть прибыли. Если хотите снизить риски, лучше хеджировать позиции фьючерсами.

Инвестируй в IPO от 50$ c брокером Unitedtraders

Сколько можно заработать на инвестициях в IPO

Для понимания масштабов потенциального заработка выполним расчёт, максимально приближенный к реальности. Исходные данные:

- Считаем, что трейдер принимает участие во всех IPO.

- Капитал трейдера равен $5000, делим его на 7 частей, то есть на 1 ИПО отводим $715. В United Traders в среднем в месяц предлагается не более 1-2 ИПО, после завершения lock-up периода по более ранним IPO средства будут возвращаться на счёт и всегда есть запас средств для новых вложений.

- Коэффициент исполнения заявки примем равным 50%, то есть часть средств возвращается трейдеру.

- Позиции не хеджируем. То есть просто вкладываем деньги во все анонсированные брокером ИПО и ждем результат.

При такой схеме работы результаты следующие:

- 2017 г. – прибыль составила $1457,84, а потери – -$598,36. Результат годовых инвестиций – прирост капитала на $859,48.

- 2018 г. – здесь результат оказался в разы лучше. Инвестиции в ИПО принесли прибыль в размере $2526,63, на убыточных IPO инвестор потерял бы $588,94. Капитал за год вырос на $1937,69.

- 2019 г. – год еще не завершился, но прибыль по состоянию на октябрь уже превышает результаты за предыдущие годы. Профит равен $3853,52, а убыток – лишь $283,13. К концу октября капитал инвестора уже вырос на $3570,39. В конце октября завершается еще 2 ИПО, так что итоговый результат за год изменится.

Участие в IPO и возможность купить акции до их выхода на биржу дает отдачу, в разы превышающую банковский процент по депозиту. Ниже – график, отражающий рост профита за все время инвестирования. Как видите, с 2017 г. нет периодов, когда инвестор уходил бы в просадку. Наблюдается уверенный рост, затем период консолидации и продолжение роста.

Всего за это время профит составил бы $6367,55 или 127,35% от стартового капитала в $5000. В среднем за год прирост оказался равен 42,45%. Банк дает на порядок меньший процент. UT заявляет о средней доходности по сделке в районе 40%, расчеты подтверждают этот результат.

Больший годовой прирост может дать разве что активный трейдинг на Форекс или фондовом рынке, но и риски при этом сильно выше. Вложения в IPO безопасны, так как все проекты проходят тщательный отбор. Неудачи случаются, но потери по ним редко превышают 20%, при этом ежегодно появляется 1-2 IPO, по которым отдача превышает 100%.

Приведенные выше расчеты несколько условны, так как исполнение не обязательно будет равно 50%. Оно может быть на уровне 80-90% и 10-15% – все зависит от интереса инвесторов к проекту и их количества. Но этот расчет показывает ориентировочный результат.

Как инвестировать в IPO

Рядовым инвесторам нужно работать через посредника в лице брокера. Он собирает пул из небольших взносов, затем подает заявку на участие в ИПО. Подробнее об организации процесса рассказывает пост об инвестициях в IPO.

Алгоритм действий следующий:

- Нужно пройти регистрацию у брокера , дающего выход на IPO. Помимо United Traders в этом направлении работает еще и Фридом Финанс, чуть позже сравним эти компании по ключевым показателям. Далее будем рассматривать именно пример UT, так как с моей точки зрения эта компания больше подходит для IPO.

- На почту или номер телефон приходит проверочный код.

- После этого получаете логин, остаётся лишь придумать пароль для входа на сайт.

- В личном кабинете можно просмотреть активные и завершенные инвестиции.

- На момент подготовки материала активных ИПО не было, поэтому для примера возьмем одну из ОТС (работа с акциями на внебиржевом рынке) идей. Для вложения, например, в акции Algolia жмем на кнопку «Инвестировать». Так как на счету денег еще нет, нам предложат внести определенную сумму (принимают и рубли, и доллары, и даже токены UTT).

- Если сумма на счету превышает минимальный допустимый порог, остается только указать размер вложений.

- Далее ждем непосредственно IPO. Начинается lock-up период, чаще всего его устанавливают равным 3 месяцам.

- Если бумага показывает солидный рост во время lock-up периода, можно захеджировать профит с помощью фьючерсов или опционов. Досрочно выходить нет смысла, так как брокер заберет большую часть прибыли.

- После окончания lock-up периода акции автоматически продаются и деньги зачисляются на ваш счет.

Затем ищем новый проект и инвестируем в него.

Инвестируй в IPO от 50$ c брокером Unitedtraders

Компании, работающие с IPO

Выйти на IPO позволяют не все брокеры России. Выбор сводится к United Traders, Freedom Finance. и Тинькофф Инвестиции

United Traders

- Есть лицензия Центробанка.

- Организован выход на торговые площадки NASDAQ, NYSE, AMEX, BATS.

- Можно работать с акциями и ETF, суммарное число доступных активов превышает 10 000.

- Есть 3 типа тарифов. В зависимости от их типа комиссия либо фиксированная $0,02 за акцию (тип счета «Начинающий»), либо привязана к торговому обороту. На тарифе «Инвестор» сбор равен 0,05% от объема.

- Первый депозит должен составлять как минимум $300, при этом допустимый баланс счета – $100.

- Плечо от 1 к 2 до 1 к 20.

- Есть система ограничения рисков. Трейдер задает допустимые дневные потери, и при их превышении торговля в этот день блокируется.

- Хорошо развито инвестиционное направление. В соответствующем разделе публикуются идеи по вложениям в IPO, ICO, OTC рынок, облигации, type C (блокчейн-технологии). Работает полноценный хедж-фонд Kvadrat Black. Отмечу доступность – по ряду инвестидей входной порог $10, по IPO от $50, по некоторым проектам от $5000.

- На выбор предоставляются терминалы Aurora, Volfix, PairTrader, Fusion, Laser Trader, Sterling Trader. Аврора бесплатна для тарифных планов «Начинающий» и «Инвестор».

Отмечу, что в последние пару лет брокер активизировался по части инвестиций в IPO. На качестве оценки проектов это не сказалось, выше расчетами мы подтвердили, что средняя годовая доходность держится выше 40%.

Компания

United Traders

Минимальный депозит

Комиссия за цикл (сделка на покупку + на продажу)

Тариф «Начинающий» – $0,02 за акцию

Средняя 4$ за круг

Дополнительные сборы

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,

на других тарифах бесплатно

Стоимость обслуживания счёта

Кредитное плечо

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное)

Маржин колл

Стандартно -30% от депозита, в тех. поддержке можно установить -80%

Торговые терминалы

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader

Доступные рынки для торговли

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта

Лицензия

Облегченная лицензия ЦБ РФ

Открыть счёт

Freedom Finance

Freedom Finance – еще одна российская компания, работающая с IPO:

- Есть лицензия ЦБ РФ, также брокер является членом НАУФОР (саморегулируемая организация).

- Есть 5 тарифных планов – от «Все просто» до «Все включено». В стартовом тарифе удобно то, что комиссия входит в абонентскую плату при обороте до 1,5 млн. руб. в месяц. Далее она меняется от 0,04% до 0,02%. Недостаток этого типа счета – обязательный платёж в размере 10 тыс. руб. в месяц.

- За подключение QUIK брокер возьмет 300 руб.

- Предлагается платное обучение, стоимость курсов 25, 35 и 50 тыс. руб.

- Услуги депозитария бесплатны.

- Плечо устанавливается для каждого актива индивидуально.

- Есть выход на топовые торговые площадки России и мира.

Для работы с ИПО создан отдельный сайт . Можно подписаться на рассылку, так ближайшие IPO на американском рынке гарантированно не пропустите.

Схема инвестирования та же, что и у UT. Специалисты Фридом Финанс проводят собственный анализ проектов. Некоторые совпадают с теми, что увидите в United Traders, но будут и различия. Эффективность примерно та же – в Freedom Finance сообщают о средней доходности в 44%.

В UT инвестирование в ИПО более прозрачное. Ежеквартально выходят отчеты с указанием результатов, есть раздел с инвестидеями. На сайте Фридом Финанс юзабилити хуже и навигация не самая удобная, количество IPO ниже, чем в UT.

Выход на IPO через Тинькофф

В мае 2019 г. в разделе с новостями на сайте tinkoff.ru появилась новость, сообщающая, что клиенты получили возможность работать с ИПО. Одно из первых IPO – YunJi, в него уже можно было инвестировать через мобильное приложение Тинькофф.

Открыть счёт Тинькофф Инвестиции

К сожалению, работать через Tinkoff смогут лишь клиенты, имеющие статус квалифицированного инвестора (КИ). Остальным это направление недоступно.

Чтобы получить этот статус, нужно выполнение 1 из перечисленных ниже условий:

- Оценка имущества (счета в банках, ценные бумаги, ОМС) больше 6 млн. руб.

- Годовой оборот при торговле не менее 6 млн. руб. Ежеквартально должно быть в среднем не меньше 10 сделок, ежемесячно – не менее 1.

- Работать как минимум 2 года в организации, имеющей статус КИ, и заключавшей сделки с деривативами, ценными бумагами. Если статус КИ у организации отсутствовал, то нужен 3-летний стаж.

- Дать статус КИ может ВУЗ, в котором обучался человек, если он в то время имел право на аттестацию.

Ключевое преимущество работы через Тинькофф – возможность досрочного выхода без санкций со стороны брокера. Если в том же UT компания заберет большую часть прибыли, то в Tinkoff такого ограничения нет.

Компания

Тинькофф инвестиции

Минимальный депозит

Не ограничен, купить можно даже 1 акцию, рекомендуют от 30 000 руб.

Комиссия за сделку

0,3% для тарифа «Инвестор»

0,05% для тарифа «Трейдер»

Открытие, пополнение, закрытие счета, вывод денег, обслуживание в депозитарии и биржевая комиссия

Стоимость обслуживания счёта

Бесплатно для тарифа «Инвестор»

0 ₽, когда не торгуете

0 ₽, если у вас есть Премиальная карта Тинькофф

0 ₽, если оборот за прошлый расчетный период превысил

5 млн ₽

0 ₽ для портфелей

от 2 млн ₽

290 ₽ в остальных случаях

Кредитное плечо

Рассчитывается для разных инструментов, расчет привязан к ставке риска

Маржин колл

Зависит от актива

Торговые терминалы

Покупка акций реализована наподобие интернет-магазина, профессиональное ПО не используется

Доступные рынки для торговли

Американский и российский фондовые рынки

Лицензия

Открыть счёт Тинькофф

Открыть счёт Тинькофф

Закрывать позиции можно буквально сразу после выхода на биржу. Это удобно, далеко не всегда в течение lock-up периода бумага стабильно растет. Бывает, что после ИПО на бирже торги открываются с ГЭПом, а потом идет падение и в итоге инвестиция закрывается с убытком. Что такое ГЭП в акциях, мы разбирали ранее, если не знакомы с этим термином, ликвидируйте этот пробел в знаниях.

Рекомендации и риски для инвесторов

Тем, кто соберется осваивать новое для себя направление, порекомендую следующее:

- Не пропускайте ни одно ИПО из тех, которые предлагает брокер. Предсказать, как поведут себя акции после выхода на биржу, невозможно. Даже если компания уже добилась успеха, ее бумаги могут уйти в минус и после завершения lock-up периода получите убыток. Нечто подобное было с IPO Facebook, до того как компания стала публичной, её воспринимали как любопытный, но рискованный стартап. На ИПО акции охотно выкупали по $38, но после завершение первого лок-апа продавались они по $20,44 – потери составили 46%. При портфельном инвестировании такие риски нивелируются успешными IPO.

- Если цена акций сильно выросла во время lock-up периода, захеджируйте ее фьючерсами либо опционами. В примере с BYND при должном везении можно было зафиксировать практически 9-кратную прибыль.

- За год брокер может предложить поучаствовать в 15-20 ИПО, но соответствующие инвестидеи появляются не мгновенно. В итоге у вас в работе регулярно будет 4-5 проектов. Периодически деньги зачисляются на счет, вы должны тут же вкладывать их в новые IPO. Основное правило инвестора – деньги должны работать.

- Досрочно закрывать инвестиции не всегда есть смысл. Во-первых, брокер возьмет большую комиссию, во-вторых – по статистике чем больше времени проходит после ИПО, тем выше становится доля IPO, показывающих прибыль. Ситуация может меняться, так, в 2018 г. более выгоден был как раз досрочный выход.

- В вопросе как заработать на IPO ключевое – купить бумаги до их выхода на биржу. Зачастую уже в первый день рост превышает 10%. Если уверены в будущем росте, а заявка исполнена не полностью, акции можно докупать и после начала торгов на бирже. Но будьте готовы к тому, что цена будет уже не такой привлекательной, как на ИПО.

Я бы рекомендовал основное внимание уделить инвестированию через United Traders (удобнее сайт, больше проектов), но просматривать предложения от Freedom Finance. Если встретится ИПО, которого нет в UT, можно вложиться в него через Фридом Финанс.

ETF на IPO

Если для инвестирования не можете выделить даже $1000-$1500, рекомендую как альтернативу рассмотреть ETF на ИПО. ETF фонды хороши тем, что, инвестируя в 1 акцию, вы по сути покупаете портфель из компаний, решивших стать публичными.

Из неплохих фондов выделю:

- IPO – ETF от Renaissance , копирует одноименный индекс. В его состав включаются компании в первую пятидневку после выхода на биржу (или при ребалансировке портфеля). Все акции исключаются из состава ETF через 500 дней после ИПО. С 2016 г. в моменте стоимость акций росла вдвое. Фонд молодой и пока не привлек большой капитал.

- Более консервативный инструмент – фонд с тикером FPX, копирующий IPOX-100 U.S. Index. В него входят акции молодых компаний с максимальной капитализацией, торгующихся после ИПО менее 1000 дней. В отличие от предыдущего ЕТФ бумаги из состава этого фонда исключаются через 1000 дней. Инструмент консервативный, но за последние 10 лет вырос в 4 раза.

ETF на IPO – компромиссный вариант. Вы не сможете купить акции до их размещения на бирже по цене со скидкой, но сможете взять последующий рост.

Инвестируй в IPO от 50$ c брокером Unitedtraders

Ответы на ваши вопросы

Ниже – ответы на интересующие вас вопросы.

Что выгоднее – IPO или обычное инвестирование в акции, торгующиеся на бирже?

ИПО – возможность купить акции перспективной компании по цене с дисконтом и через 3-6 месяцев получить профит в 40-60%. Обычное инвестирование в акции – более консервативный и долгосрочный вариант вложений. Оба метода хороши, инвестировать желательно и в ИПО, и в акции, уже торгующиеся на бирже.

Почему иногда заявки на участие в ИПО отклоняют?

Это случается редко, пару раз подобное было у United Traders. Проблема не в брокере и его надежности, все дело в андеррайтере, некоторые отдают предпочтение проверенным клиентам с солидными объемами. Практика показывает, что непринятие заявки на участие в ИПО – скорее исключение из правил.

Как можно быстро оценить ИПО при поверхностном знакомстве?

Рекомендую обратить внимание на:

- Темпы роста выручки, минимальный допустимый порог – 15-20%.

- Должны быть институциональные инвесторы.

- Ситуация с долгами. Если еще до ИПО приходится занимать деньги на погашение старых кредитов, это плохой признак.

Получу ли я акции после их покупки на IPO?

Нет, все акции реально покупаются, но на компанию, через которую участвуете в IPO. UT, например, является зарегистрированным брокерским клиентом, акции куплены на этого брокера. Инвесторы после lock-up периода получают лишь соответствующую сумму на счет.

Могу ли я обратиться напрямую в банк-андеррайтер и поучаствовать в ИПО без посредников в лице брокера?

В теории да, но только если располагается капиталом от $5 млн. И сразу готовьтесь к некоторому недоверию со стороны банка, в этой сфере к новичкам относятся настороженно, коэффициент исполнения заявки может быть невысоким. Работать с брокером выгоднее и из-за низкого входного порога, и потому, что у компании уже есть репутация.

Выводы

Техническая сторона вопроса как инвестировать в IPO не вызовет сложностей даже у начинающих инвесторов. Нужно лишь зарегистрироваться у брокера, пополнить счет и задать размер инвестиции. На первый план выходит готовность человека выделить несколько тысяч долларов, чтобы участвовать во всех предлагаемых проектах.

Расчеты показывают, что риск потери денег практически отсутствует, однако только при условии вложения во все IPO, отобранные брокером, без исключения. Ориентироваться можно на средний годовой прирост капитала в 40% – в разы больше, чем банковский процент, при этом риски на порядок ниже, чем при активном трейдинге.

В своем инвестпортфеле рекомендую рассматривать IPO как инструмент с оптимальным соотношением риска и прибыли. Обязательно работайте в этом направлении. И еще один совет – не забудьте оформить подписку на обновления моего блога. За счет этого получите оповещение о выходе новых материалов и гарантированно не пропустите их. На этом прощаюсь с вами, все вопросы жду в комментариях. Всего хорошего и до скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Как российскому инвестору принять участие в IPO американских компаний?

Каждый, кто когда-либо интересовался фондовым рынком, слышал заветные буквы IPO, или Initial Public Offering. IPO — это первичное размещение (предложение) ценных бумаг на бирже. Иными словами — выход компании на биржу. Рассказываем в материале «Реального времени», как начать инвестировать.

Как выгодно вложиться IPO?

Для частного инвестора IPO прежде всего интересно высокой доходностью. После выхода на биржу акции компаний обычно существенно дорожают, рост стоимости акций может составлять до +600% к первоначальной цене, как, например, случилось с акциями американской компании Beyond Meat, которая производит синтетическое мясо. Инвесторы, которые поверили и проинвестировали в эту компанию на раннем этапе, заработали миллионы.

Подобные истории громкого успеха чаще всего происходят на фондовом рынке США, поэтому внимание инвесторов со всего мира направлено на американский рынок. Но как вложиться в такие перспективные IPO? До недавнего времени инвестиции в IPO были не так доступны широкому кругу инвесторов. Не все хорошо знают английский язык, имеют время самостоятельно изучать рынок.

В июле 2020 года появилась новая возможность для всех, кто хочет начать инвестировать в IPO — на Московской бирже были запущены торги новым паевым инвестфондом, разработанным УК «Восток-Запад» на основе рекомендаций ИК «Фридом Финанс». Продукт получил название «Фонд первичных размещений» и не имеет аналогов на российском рынке.

В его основу положена идея комплексного подхода к инвестированию в IPO иностранных акций и депозитарных расписок на иностранные акции. «Фонд первичных размещений» доступен для квалифицированных и неквалифицированных инвесторов. Маркетмейкером фонда выступает ИК «Фридом Финанс». Комиссия управляющему составляет 1% годовых.

Почему удобнее инвестировать в IPO через ЗПИФ «Фонд первичных размещений», а не напрямую на американской бирже?

Не нужно тратить время на отбор компаний для инвестирования. В год на американском рынке в среднем проходит 200 IPO. Среди них есть как легендарные Tesla или Apple, так и компании, которые громко заявили о себе, но не покажут существенного роста в будущем. Не все IPO бывают успешными, бывает и такое, что акции компании после размещения уходят «в минус» относительно цены размещения, а есть те, которые показывают рост только спустя 3—4 месяца после IPO.

Как выбрать перспективные? IPO, включенные в портфель ЗПИФ «Фонд первичных размещений», проходят строгий отбор благодаря специально разработанному «Фридом Финанс» алгоритму, который учитывает ряд ключевых параметров и дает свободу от субъективных оценок управляющего.

- Отсутствие необходимости подавать отдельную заявку на участие в каждом новом IPO. Это экономия на комиссиях, а также возможность получить надежный диверсифицированный портфель при минимуме усилий.

- Простота и легкость инвестирования в ЗПИФ. Все, что потребуется для начала, это открытый брокерский счет и стартовый капитал. Не требуются глубокие знания финансов, владение торговым ПО, ежедневное чтение новостей.

- Доступность участия. Бумаги фонда котируются в рублях на Московской бирже (на Санкт-Петербургской бирже котирование фонда в долларах США).

- Получение аллокации в каждом IPO по верхней границе относительно поданной заявки.

- Надежность инвестиций. Фонд зарегистрирован Банком России, его паи можно продавать и покупать как через брокера, так и напрямую на бирже. ИК «Фридом Финанс» с 2012 года отбирает самые перспективные компании, проводящие первичные размещения на фондовом рынке. Из этих идей 74% принесли инвесторам прибыль. Средняя доходность за сделку в IPO по итогам трехмесячного периода составляет 48%.

- Ликвидность паев фонда. Понятие ликвидности можно упрощенно описать как высокую востребованность паев фонда среди инвесторов на бирже: много продавцов и покупателей. Это значит, что вы можете в любой момент купить или продать пай фонда.

Ключевые принципы формирования фонда: участие во всех отобранных по рекомендациям ИК «Фридом Финанс» IPO равными долями в целях обеспечения оптимальной диверсификации.

С появлением ЗПИФ «Фонд первичных размещений» инвестиции в американские IPO стали намного доступнее для российских частных инвесторов. С момента старта торгов на Московской бирже фонд показывает стабильный рост котировок, на момент закрытия торгов 24 августа 2020 года стоимость 1 пая составила 1 606 рублей за 1 пай. За месяц торгов паями «Фонда первичных размещений» дневной оборот операций по ним вырос более чем в 2,5 раза — с 154 млн руб. на 23 июля до рекордных 412,6 млн руб. на 24 августа. Для инвестиций в ЗПИФ потребуется только открытый брокерский счет и стартовый капитал. Получить подробную консультацию по инвестициям в IPO вы можете у специалиста ИК «Фридом Финанс».

Справка

ООО ИК «Фридом Финанс» (ОГРН 1107746963785, 123112, Москва, 1-й Красногвардейский проезд, дом 15, офис 18.02). Лицензия № 045-13561-100000 на осуществление брокерской деятельности, срок действия лицензии не ограничен.

Владение ценными бумагами и прочими финансовыми инструментами всегда сопряжено с рисками: стоимость ценных бумаг и прочих финансовых инструментов может как расти, так и падать. Результаты инвестирования в прошлом не являются гарантией получения доходов в будущем. ООО ИК «Фридом Финанс» не гарантирует и не обещает в будущем доходности вложений, не дает гарантии надежности возможных инвестиций и стабильности размеров возможных доходов или издержек.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов «Фонд первичных размещений» Д.У. ООО «Управляющая компания «Восток-Запад» (ОГРН 1056405422875), Правила доверительного управления зарегистрированы 05.02.2020 г. за No3964.

Источник информации, подлежащей раскрытию о паевых инвестиционных фондах, сайт: ew-mc.ru, 123112, город Москва, 1-й Красногвардейский проезд, дом 15, Башня «Меркурий», офис 17.24.1. Телефон/факс: 8 (495) 191-83-21. Лицензия управляющей компании на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами от 24 августа 2010 года № 21-000-1-00749.

Агент по размещению и погашению инвестиционных паев: Общество с ограниченной ответственностью Инвестиционная компания «Фридом Финанс», ОГРН 1107746963785. Лицензии на осуществление брокерской, депозитарной деятельности и деятельности по управлению ценными бумагами выданы ФСФР России 19.05.2011 без ограничения срока действия. С информацией, подлежащей раскрытию в соответствии с законодательством, можно ознакомиться по адресу: 123100, Россия, г. Москва, 1-й Красногвардейский проезд, д. 15, 18 этаж, или на странице в сети Интернет: ffin.ru, а также по телефону: +7 (495) 783-91-73.

ООО «ФФИН Банк» не гарантирует и не обещает в будущем эффективность деятельности (доходность вложений).

http://ru.brokers.best/schools/kak-investirovat-v-ipo.html

http://guide-investor.com/fondovyj-rynok/ipo-practice/

http://realnoevremya.ru/articles/185002-kak-rossiyskomu-investoru-prinyat-uchastie-v-ipo-amerikanskih-kompaniy