Оглавление

Инвестиции в стартапы в 2019 году: как изменились тенденции в 2020

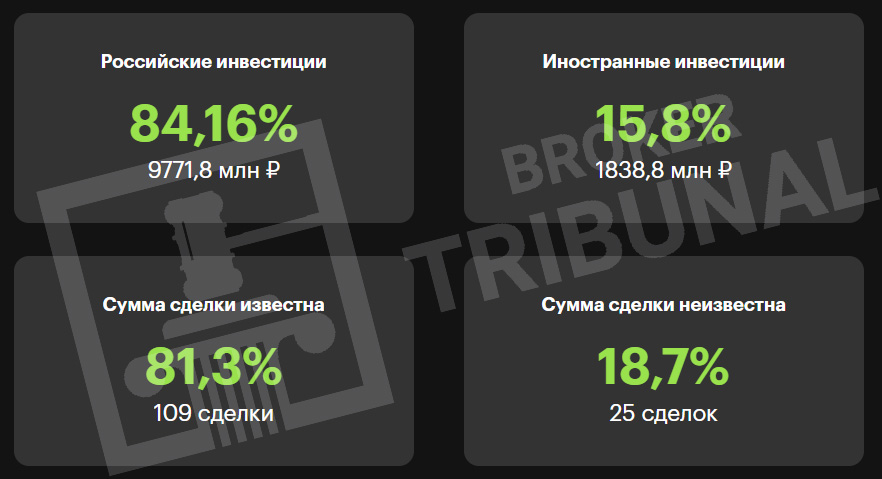

В 2019 году заключено 134 публичные сделки, в которых участвовали российские стартапы, на сумму 11,6 миллиардов рублей. Год назад было заключено 275 сделок. Мы сделали анализ сделок за период с 1 января по 30 ноября текущего года и увидели, что на фоне общего затишья на венчурном рынке обозначился серьезный рост государственного венчура.

Каким образом проводился анализ?

Мы посчитали количество публичных сделок с задействованием российских стартапов, которые были анонсированы в вышеобозначенный период. В качестве стартапов мы рассматривали отечественные проекты, возраст которых не превышает 10 лет. Проекты должны быть основаны частными лицами, являющимися российскими гражданами, в бизнесе, связанном с высокими технологиями.

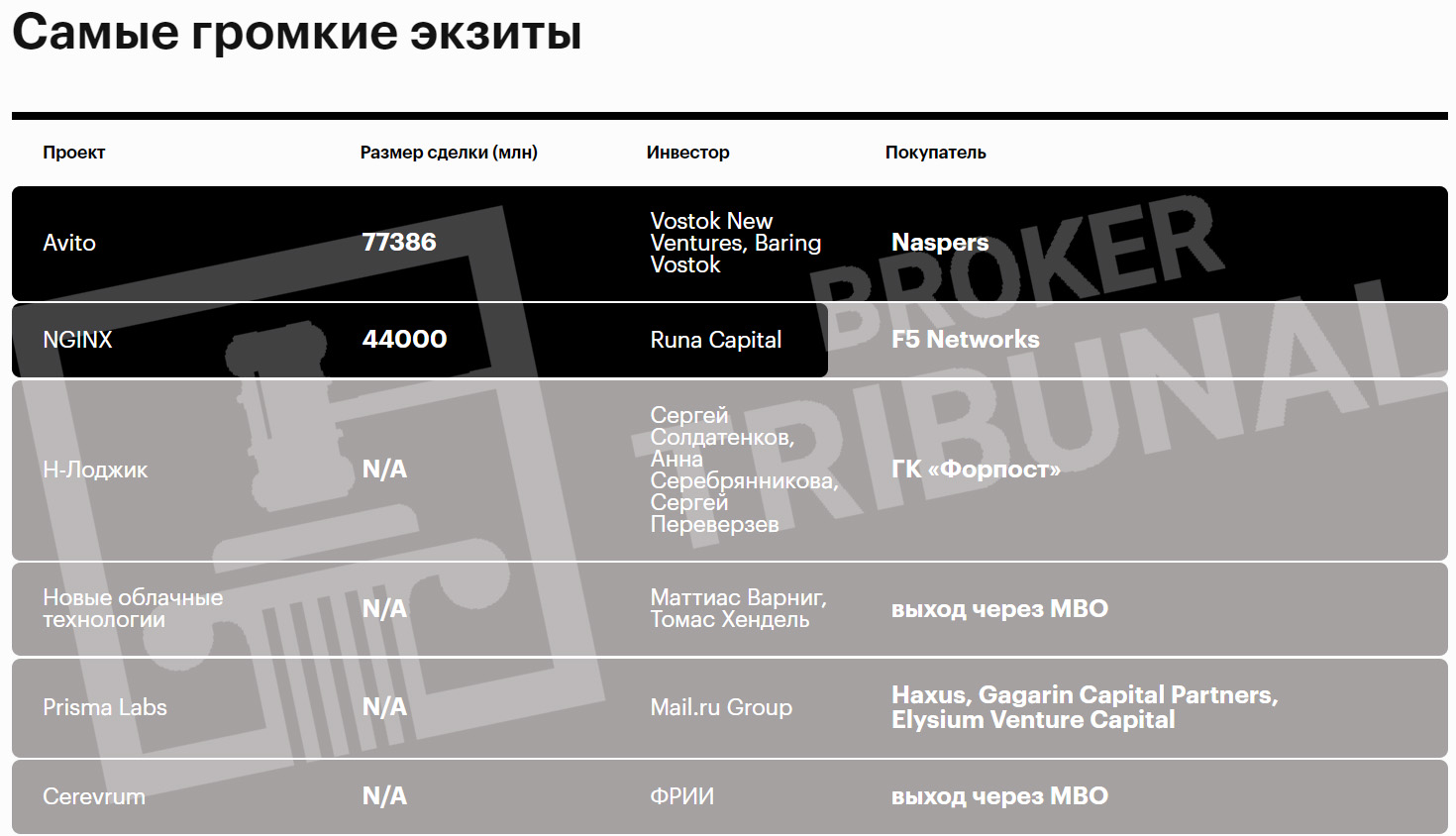

Мы сделали одно исключение относительно возраста для для категории «Экзиты». Это связано с тем, что инвесторы могут покинуть проект даже после 10 лет деятельности компании. Пример в подтверждение — выход RTP Global Леонида Богуславского из Ozon. По категориям мы распределяли сделки, опираясь на данные о лид-инвесторе. Если таковых не было, то во внимание брались основные участники инвестраунда.

Прибыльные инвестиции

Узнайте, как правильно и куда есть смысл инвестировать. Получите бесплатную консультацию.

Сделки, связанные со слияниями и поглощениями не рассматривались, равно как и сделки по продаже долей в дочерних компаниях, созданию совместных компаний, а также инвестиции прямого характера.

Российский венчуный рынок: итоги 2019 года

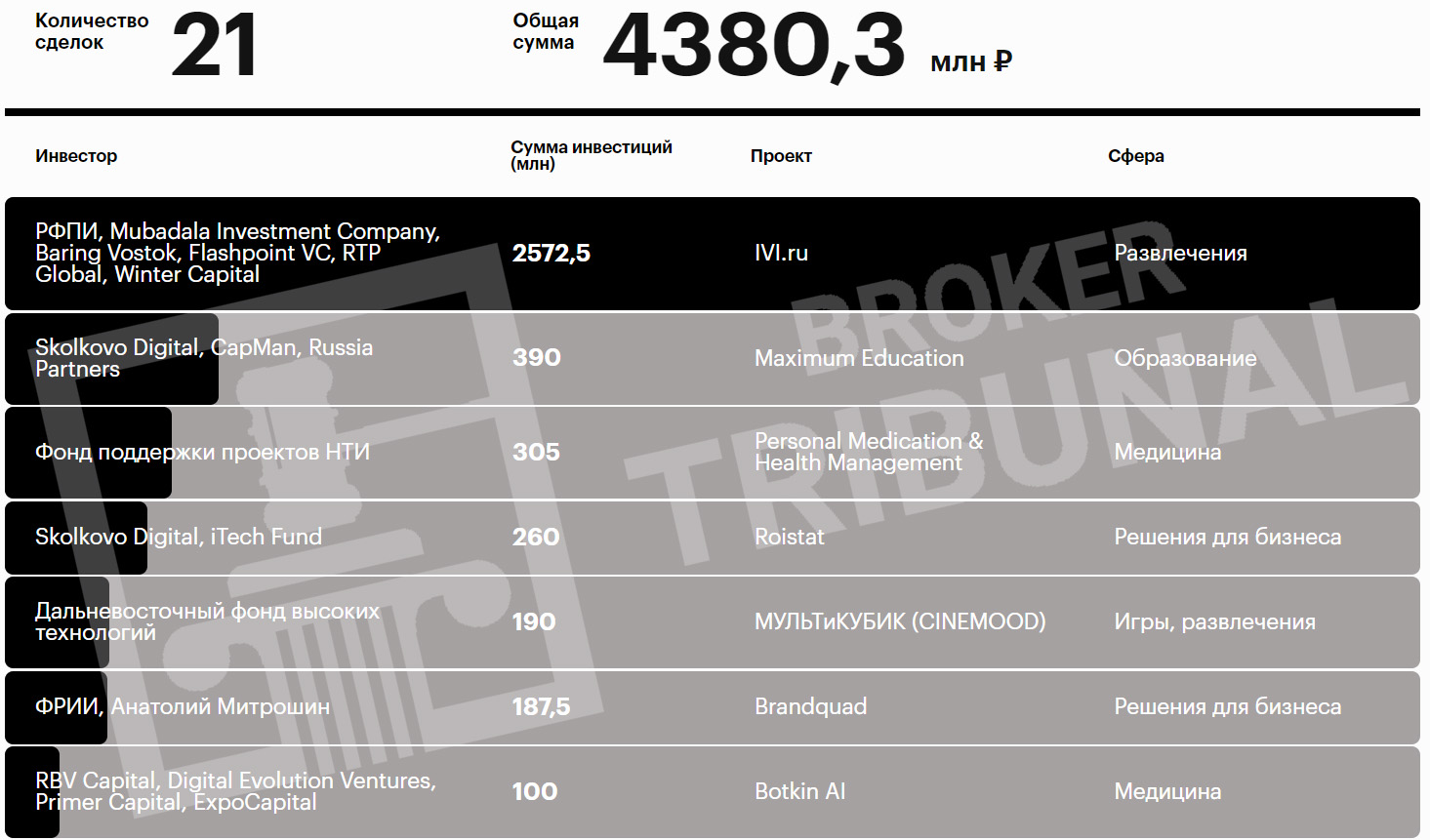

2019 год стал годом роста государственных инвестиций. Если в 2018 году сумма составила 1,8 миллиардов рублей, то в текущем — возросла до 4,3 миллиардов рублей. Летом были подписаны договора с государственными компаниями, которые будут контролировать развитие интернета вещей, создание цифровых технологий и кванты. Развитие искусственного интеллекта взял под свою опеку Сбербанк. «Ростелекому» и «Ростеху» достались беспроводные технологии. «Ростех» также будет отвечать за блокчейны, квантовые сенсоры и так далее. В зоне ответственности РЖД квантовые коммуникации. «Росатом» вызвался курировать квантовые вычисления.

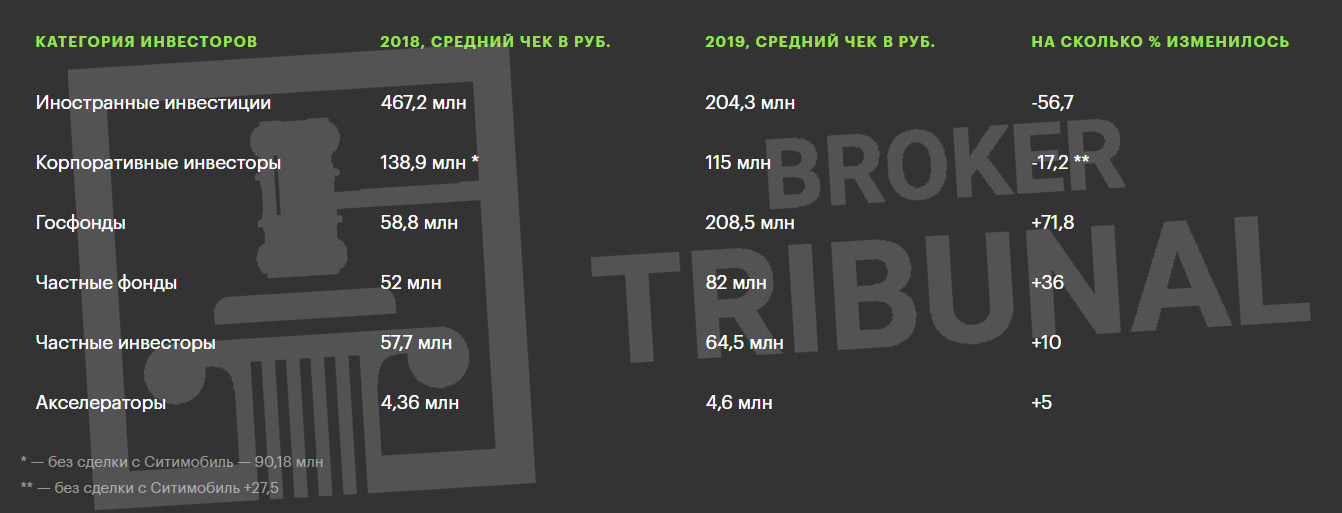

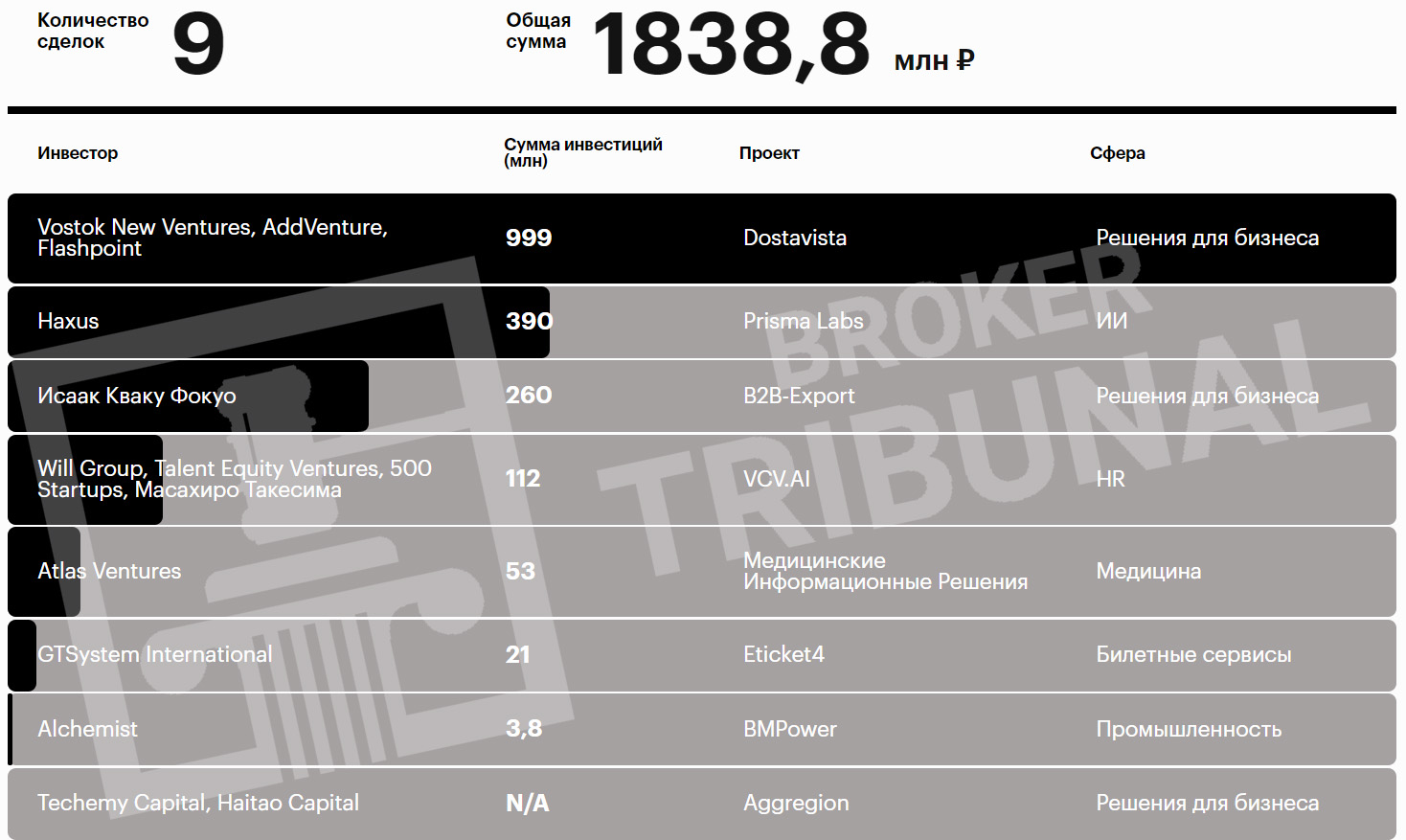

При пристальном рассмотрении открытой деятельности инвесторов, представляющих другие категории, мы обнаружили спад активности. Доля иностранных инвестиций в российские стартапы — 1,8 миллиардов рублей, а это, в сравнении с рекордными 12,6 миллиардами рублей 2018 году, очень мало. Наиболее масштабной сделкой уходящего года считается сделка на 15 миллионов долларов с сервисом Dostavista. Лид-инвестором проекта стал шведский фонд Vostok New Ventures.

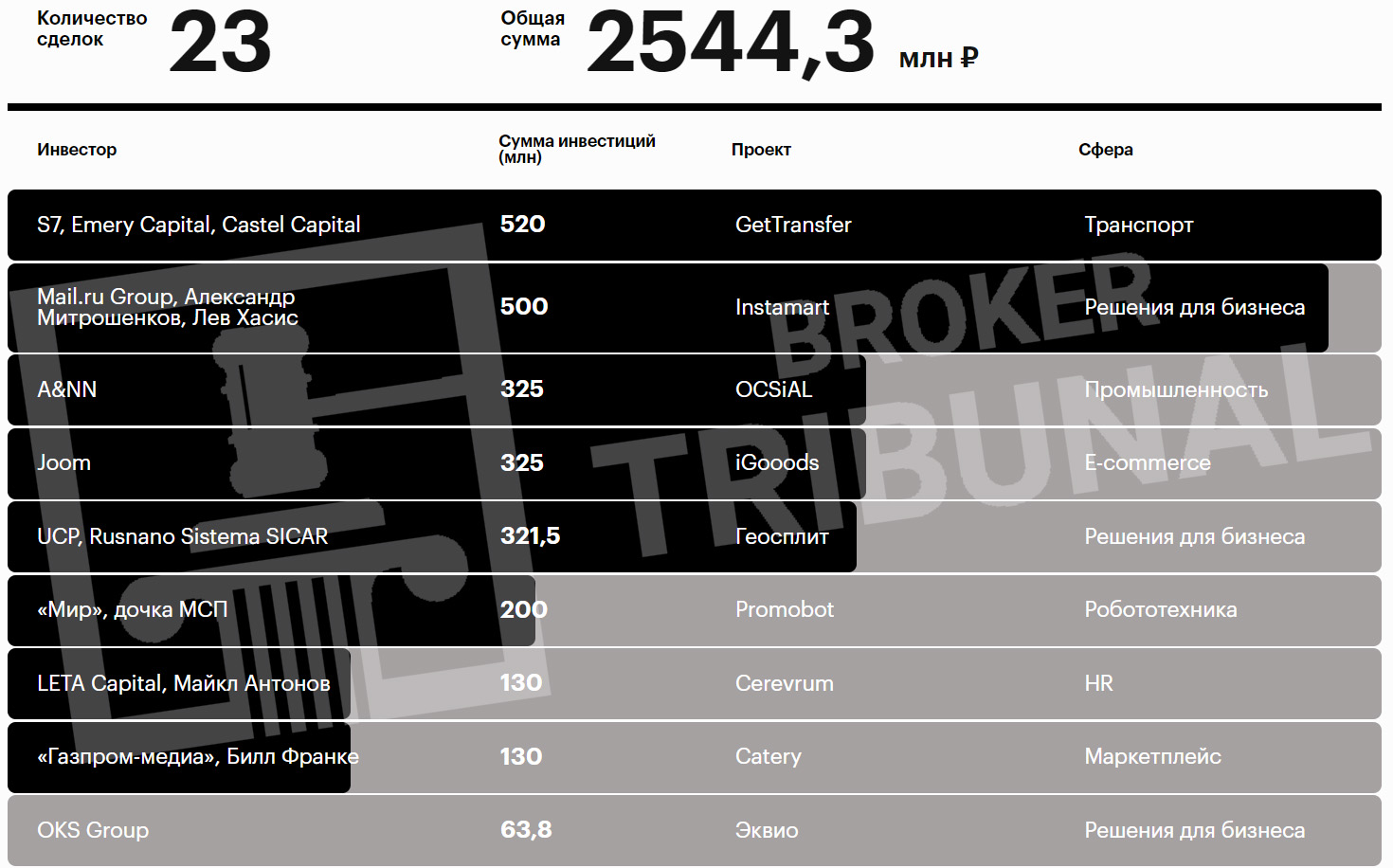

Инвестиции корпоративных фондов составили 2,5 миллиарда рублей, что на 6 миллиардов меньше, чем в 2018 году. Топовой названа сделка на 520 миллионов рублей S7 с сервисом GetTransfer. В ней также участвовали Emery Capital и Castel Capital.

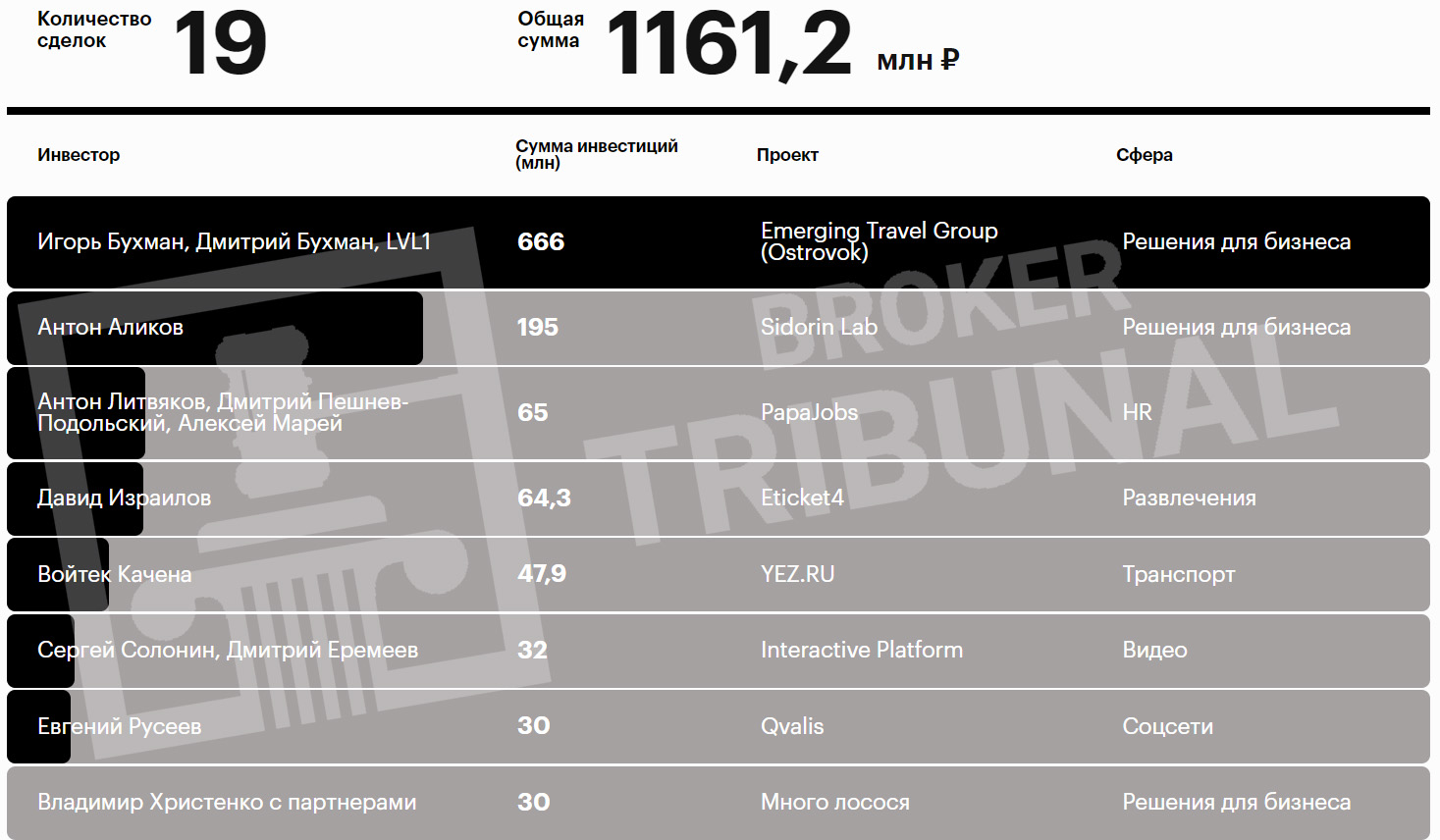

Бизнес-ангелы заключили сделок на 1,1 миллиард рублей. Годом ранее цифра была больше — 1,8 миллиардов рублей.

Практически в 2 раза снизили активность и акселераторы. 45 заключенных в 2019 году сделок на 209 миллионов рублей, не сравнятся с 107 сделками на 466,8 миллионов рублей 2018 года. Одним из главных героев отечественного рынка акселераторов с 2013 года был ФРИИ. В прошлом году фонд еще активничал, а на старте 2019 стало известно, что он планирует сконцентрировать свое внимание на продвижении компаний из сформированного за пять лет портфеля. Второй лидер данного сегмента — Starta Accelerator — в 2019 году объявил два набора. Инвестиции получили 10 отечественных стартапов. В восьмом наборе акселератора, стартовавшем в октябре, был всего один российский стартап.

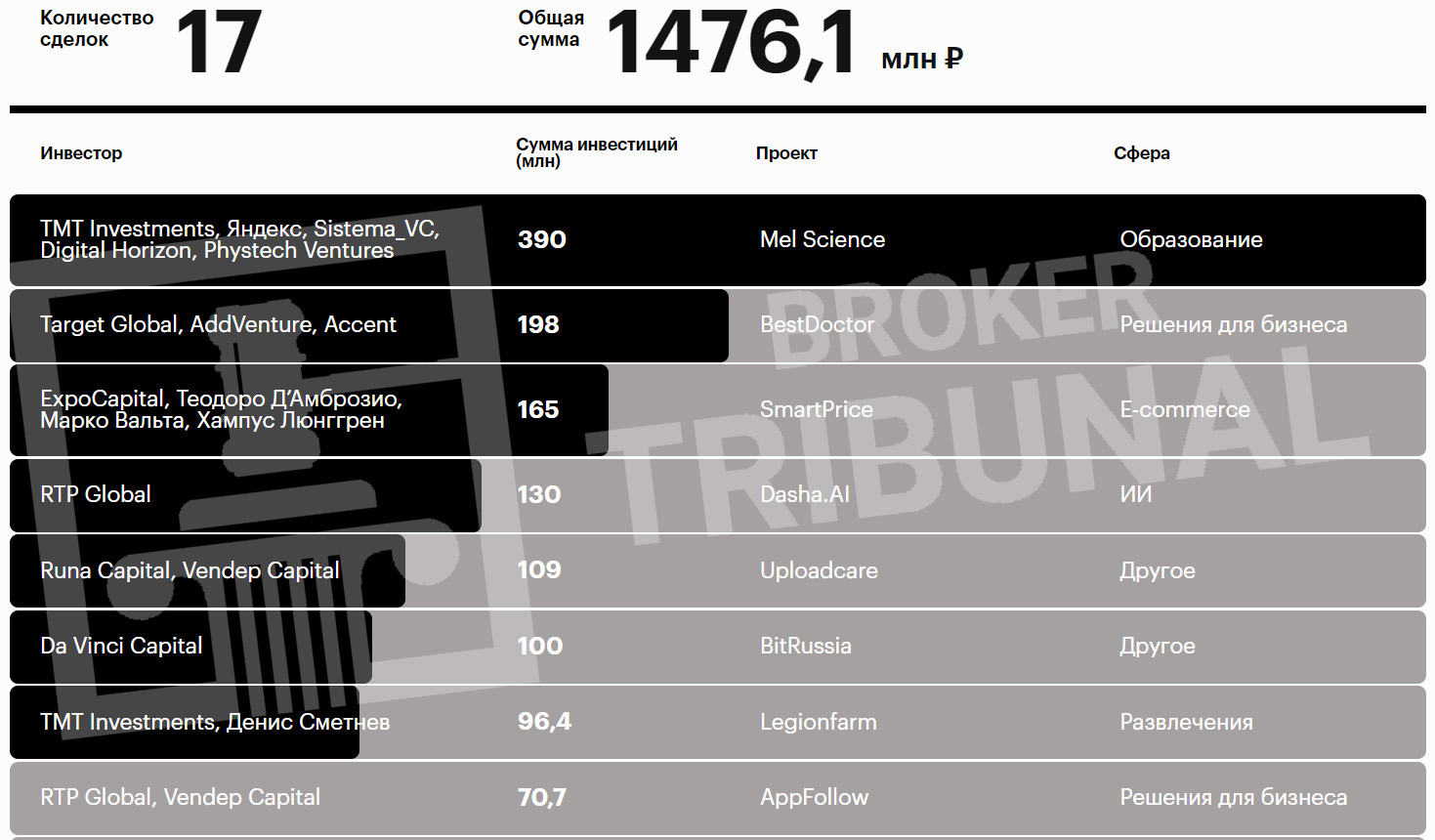

Что касается частных фондов, то в 2019 году они инвестировали 1,4 миллиарда рублей, а это практически столько, сколько и в 2018 году.

Далее в статье речь пойдет о векторных тенденция отечественного венучерного рынка.

Тенденция 1: уменьшение количества публичных сделок

При сравнении данных за период с января по ноябрь 2019 с данными за аналогичный период предыдущего года видно сокращение объемов публичных сделок. Вложения в российские стартапы уменьшились более чем в два раза, а если быть совсем точными, то падение инвестиций достигло 52%. В цифрах это выглядит так:

2018 год — свыше 24,8 миллиардов рублей; 2019 год — 11,6 миллиардов рублей.

Выберите свою стратегию

Надежные инвестиционные стратегии, которые увеличат ваше финансовое состояние.

С чем связана такая тенденция? Основатель инвестиционной компании AltaIR Capital Игорь Рябенький считает, что интерес инвесторов к российским стартапа поутих из-за того, что сами стартапа стали менее привлекательными. Плюс к этому утратил привлекательность и внутренний рынок технологий. Игорь надеется на изменение ситуации в лучшую сторону и утверждает, что вдохновляющие признаки улучшений есть. В частности такие интернет-магнаты как Mail.ru и «Яндекcе», а также другие корпорации, работающие в сфере финтеха и телекома, уже оказывают поддержку технологическим проектам. Это позволяет надеяться на дальнейшее развитие отечественной экосистемы. В качестве основной причины, сдерживающей рост рынка, основатель AltaIR Capital называет отсутствие свободного доступа иностранного капитала.

Тенденция 2: мощный всплеск на рынке государственного венчура

В 2019 году государство проявило повышенный интерес к венчурам, что отобразилось в финансовом эквиваленте. Объем вложений в текущем году достиг 4,38 миллиардов рублей, что на 60% больше, чем в прошлом (1,75 миллиардов рублей). 2,5 миллиарда рублей получил онлайн-кинотеатр Ivi. В данном секторе имеется еще один лидер — РВК, фонды которого заключили в 2019 году сделок на 1,53 миллиарда рублей.

Свое мнение по поводу сложившейся ситуации высказал инвестиционный директор РВК Алексей Басов. Он сказал, что государственная поддержка венчурного рынка ощущается через улучшения законодательной базы, предоставление рыночным игрокам финансового плеча и так далее. Однако, Басов заметил, что в перспективе государство должно будет уступить дорогу частным инвесторам.

Тенденция 3: утрата интереса к российскому рынку со стороны заграничных инвесторов

2019 год стал рекордным в плане падения иностранного инвестирования в отечественный венчуры. Сумма составила 1,8 миллиардов рублей. Для сравнения, 2018 году цифра была куда солидней, 12,6 миллиардов рублей. Свою лепту внесли две серьезные сделки:

- WayRay — 5,3 миллиарда рублей;

- Nginx — 2,8 миллиардов рублей.

Какие причины снижения иностранных инвестиций? Инвестиционный директор Da Vinci Capital Денис Ефремов называет следующие:

- тотальное снижение активности венчурных фондов в связи с завершением инвестиционного периода;

- неблагоприятный инвестиционный климат в России;

- заграничные инвесторы не находят российскую экономику достаточно перспективной для солидных вложений.

Тенденция 4: штиль на рынке приватных венчурных фондов

В 2018 году частные инвестиционные фонды заключили 28 сделок на сумму 1,45 миллиардов рублей. В 2019 году картина практически не изменилась: 17 сделок на 1,47 миллиардов рублей. По этому поводу высказался управляющий партнер группы инвестиционных фондов iTech Capital Глеб Давыдюк. Он констатировал затишье на рынке частных инвестиционных фондов, а также указал на снижение интереса к отечественному рынку. Давыдюк говорит о масштабном обмельчании приватного рынка, на фоне роста государственного и корпоративного инвестирования.

Тенденция 5: снижение активности в корпоративном сегменте

2019 год отличился падением объемов публичных инвестиций со стороны корпораций в отечественные стартапы. В этом году было заключено всего 23 сделки на 2,5 миллиардов рублей. В 2018 году сделок было 48. Сумма — свыше 4 миллиардов рублей. И это даже без учета сделки с «Ситимобилем» на 2,34 миллиарда рублей и сделки между НОТ и ВЭБ.РФ на 1,9 миллиардов рублей. Последняя, кстати, была анонсирована, но пока еще не состоялась.

Управляющий партнер FortRoss Ventures Виктор Орловский не готов назвать снижение объемов венчурного рынка в 2019 в сравнении с 2018 спадом. Он утверждает, что из-за скромных объемов отечественный венчурный рынок слишком изменчив. Виктор обозначил, что корпоративные венчурные фонды наступают на пятки частным не только в России, но и во всем мире. Рост корпоративного инвестирования он связывает с потребностью компаний в создании новых более конкурентоспособных технологий и продуктов. Не все корпорации и не всегда могут делать это внутри. Некоторым приходится повышать конкурентоспособность посредством поглощения других компаний или слияния, и, как результат, вложений в венчурные стартапы.

Тенденция 6: значительное сокращение активности частных инвесторов

Частные инвесторы в 2019 году заключили всего 19 сделок на 1,16 миллиардов рублей. В 2018 году бизнес-ангелами было заключено 34 сделки на 1,86 миллиардов рублей. Снижение активности в процентном эквиваленте составляет 37,6%.

С чем связано такое снижение показателей? Частный инвестор и по совместительству основатель Qiwi Сергей Солонин считает, что виной всему не самая благоприятная экономическая ситуация, а также маленькое количество стартапов, которые запускаются «на уровне идеи». На сегодняшний день отмечается заметный дефицит независимых проектов высокого качества. Идеи подавляющего количества отечественных стартапов направлены на масштабный корпоративный бизнес. Солонин утверждает, что в сложившейся ситуации падение интереса частных инвесторов к российским стартапам вполне закономерно.

Что ждет российский венчурный рынок в 2020 году?

Управляющий партнёр FortRoss Ventures Виктор Орловский уверен, что следующий год принесет столько же сделок, сколько и 2019, или больше. Называть рынок замершим и искать глубинные причины проблемы он не спешит, считая происходящее «сложившейся в этих кварталах конъюнктурой».

Управляющий партнер группы инвестиционных фондов iTech Capital Глеб Давыдюк говорит об увеличении увеличение государственной активности и осторожности частных инвесторов. В 2020 году, по его словам, никаких крутых изменений в данной сфере не будет.

Инвестиционный директор РВК Алексей Басов надеется на рост венчурных инвестиций, но считает его возможным только при условии тандемного содействия со стороны регуляторов, корпораций, приватных инвесторов, а также институтов развития. Также важным компонентов подъема венчурного рынка, по мнению Басова, является появление в России интересных технологических стартапов. Алексей уверен, что в 2020 году государственные и частные корпорации будут активно осваивать венчурное инвестирование, а РБК, в свою очередь, займется увеличением количества корпоративных инвесторов. Вторым направлением движения рынка он видит освоение солидными компаниями IPO не только на площадках РФ, но и всего мира.

Частный инвестор, основатель Qiwi Сергей Солонин не прогнозирует на 2020 год существенный рост венчурного инвестирования. Самыми популярными областями для вложений он называет современное образование, проекты в сегменте b2b, insurtech. Солонин выразил надежду, что в стране появятся привлекательные для инвесторов стартапы в области медицины, биотехнологий и ИИ.

Выбираете брокера?

Получите простой и понятный чек-лист для оценки брокера. Это бесплатно!

Инвестиционный директор Da Vinci Capital Денис Ефремов не ждет критических изменений сфере венчурного инвестирования. Он считает, что в 2020 году большее внимание привлекут российские фаундеры, которые покоряют глобальный рынок. Корпорациям Ефремов также прогнозирует активность.

Основатель инвестиционной компании AltaIR Capital Игорь Рябенький настроен оптимистически. Он видит вокруг себя большое количество талантливой молодежи, которая способна на создание неординарных и перспективных проектов. Институтам развития Игорь рекомендует формировать благоприятную среду для роста стартапов. Дальнейшего падения рынка в 2020 году предприниматель не ждет, а прогнозирует стагнацию.

Коронавирус вносит коррективы

Никто из экспертов, дававших прогнозы относительно инвестиций в стартапы на 2020 год, не ожидал такого поворота событий. Никто не мог предугадать, что на мир обрушится пандемия коронавируса и окажет столь негативное влияние на экономику в целом, и венчурное инвестирование в частности. Американский венчурный фонд Sequoia Capital назвал пандемию «черным лебедем 2020 года» и обозначил последствия триумфального шествия по миру коронавирусной инфекции:

- резкое снижение деловой активности;

- отмена деловых встреч и поездок;

- резкое уменьшение количества путешествий;

- сбои в цепочках поставок.

В начале марта фонд предоставил своим портфельным стартапам рекомендации, которые должны помочь им пережить пандемию:

- разработать эффективный стратегический план на ближайшие пару-тройку кварталов;

- сделать прогноз продаж;

- тщательно контролировать траты;

- задуматься об уменьшении количества персонала.

Свое мнение в отношении последствий воздействия коронавируса на экономику высказал Дмитрий Чихачев — сооснователь Runa Capital и по совместительству управляющий партнер. Он считает, что нужно быть готовым к худшему сценарию. Пока еще до конца не понятно какое именно влияние пандемия окажет на мировую экономику, но, что будут проблемы, уже понятно. Первые ласточки есть: обвал на американском фондовом рынке и рецессия. Чтобы привести экономику в чувства может потребоваться до двух лет.

Хотите инвестировать и получать прибыль?

Узнайте как и куда вкладывать деньги. Консультация бесплатная.

Татьяна Дадашева — инвестиционный директор Almaz Capital, говорит, что венчурный рынок никогда не отличался стабильностью, поэтому, чтобы оставаться на плаву, нужно быть быстрее других и легко адаптироваться к новым условиям. Она отмечает, что на фоне коронавирусного кризиса большинству компаний придется менять схемы продаж или даже курс, но это обычная практика и для спокойных времен.

Новые сделки — не вариант

Большинство инвесторов считают, что с проведением новых сделок будут возникать сложности. По мнению Дмитрия Чихачева из-за падения фондовых рынков бизнес-ангелы резко перестанут инвестировать. Татьяна Дадашева говорит, что на данный момент у венчурных фондов в приоритете адаптация к удаленной работе и стабилизация своего портфеля. Новые сделки их мало интересуют. На 2020 год она прогнозирует сокращение количества новых фондов и сделок. Но в коронавирусной пандемии есть и свои плюсы: после выхода из «спячки» индустрия в целом станет более гибкой. К тому же, большинство фондов помогают своим портфельным компаниям, некоторые советами, а некоторые дополнительными финансовыми вложениями.

От «рынка стартапера» к «рынку инвестора»

Дмитрий Чихачев говорит, что практически все венчурные фонды ожидают стабилизации положения, так как помимо падения фондовых рынков отмечается еще и сумасшедшая волатильность — индекс зашкаливает. На счет сделок высказалась и Татьяна Дадашева, сообщив, что фонды берут деньги под управление у своих LP и все равно делают сделки. Что касается Almaz Capital, Дадашева сообщила, что все намеченные сделки были проведены.

Среди фондов есть и те, кто отменяет или переносит сделки. Так с начала 2020 года TMT Investments уже отменил пять сделок. Основатель компании Герман Каплун сообщил, что в стартапы на раннем периоде фонд также перестал инвестировать. Уменьшился и средний чем для новых проектов, если ранее он составлял 1 миллион долларов, то сейчас — 500 тысяч долларов.

Выбирайте свою инвестиционную стратегию

Проверенные стратегии, которые увеличат ваше финансовое состояние

Снижают чеки и другие фонды, в частности Terra VC и North Energy Ventures. Управляющий упомянутых фондов Данила Шапошников сообщил, что сокращение может достигать 50%, а также указал, что на ближайшее время запланированы исключительно follow on-раунды. С Шапошниковым согласился Виктор Орловский — основатель Fort Ross Ventures и отметил, что рынок постепенно переориентируется на инвесторов.

Что делать стартапам?

Алгоритм действий зависит от проблемы, в которой оказались стартапы. Опытные эксперты дали советы.

1. Для тех, у кого снижается количество клиентов и падает прибыль

Дмитрий Чихачев рекомендует защитить свое детище от «смерти», существенно уменьшив расходы и сделав финансовый запас минимум на полтора-два года. Второе, что, по мнению основателя Runa Capital, нужно сделать — переформатировать бизнес-модель, ориентируясь на онлайн.

2. Для тех, кто собирается покорять глобальный рынок

По этому вопросу Дмитрий Чихачев дает аналогичные рекомендации: в первую очередь позаботиться о финансовой подушке безопасности хотя бы на 18 месяцев. Также инвестор указывает, что на глобальный рынок не нужно выходить, на нем нужно работать.

Татьяна Дадашева также присоединяется к вышеобозначенным рекомендациям и дает свои. Она советует подыскивать бизнес-модели для масштабирования в удаленном формате. Не следует ориентироваться на прямые продажи. Также важно помнить, что задействовать одну и ту же стратегию для граждан разных государств не получится, так как у жителей разных стран будет разная реакция на одно и тоже предложение. В остальном Дадашева поддерживает рекомендации

3. Для тех, кто ищет способы привлечь инвестиции

Чтобы решить такого рода задачу в сложившихся условиях Дмитрий Чихачев советует действовать. Он утверждает, что венчурные инвестиции не могут полностью изжить себя, а вот конкуренция между стартапами возрастет.

По этому вопросу высказался и Дмитрий Филатов, сообщив, что из-за высокой волатильности рынка большое количество инвесторов уходит в кэш. Они-то как раз и могут вкладывать деньги в долгоиграющие стартапы. Стартапы на ранней стадии также могут привлекать финансы, но для этого им придется хорошенько потрудиться. Инвестиции на более поздних стадиях будут более проблемными, так как они исходят от институционных инвесторов, у которых будет немало трудностей.

Лучшие инвестиции в 2019 году по мнению топовых инвесторов и бизнесменов

Герман Каплун, основатель компании TMT Investments

Основатель TMT Investments считает, что в текущем году основные направления будут такими же, как ранее: образование, блокчейн, робототехника, финтех, биотех, кибербезопасность и т.д. Его мнение основано на том, что стартап – это то, что касается новшеств и прогрессивного роста, а технологии – это способ реализации проектов. Также стоит понимать, что инвестировать можно лишь в то дело, с которым вы досконально знакомы.

В начале пути виденье ситуации не способно привести к желаемому результату. Неплохим вариантом станет вложение в венчурный фонд, где отличным помощником выступит детальная аналитика. Вы потратите здесь меньшую сумму, но помните, что вы имеете дело не с депозитными вкладами, так что на весь процесс может уйти не меньше пяти лет.

Андрей Романенко, сооснователь QIWI и Run Capital

Отрасль инвестирования остаётся на одном и том же уровне пятый год, поэтому можно выделить пять основных направлений, в которые инвесторы хотят вкладываться: AI/ML, Fintech, Foodtech, Marketplaces, On-demand.

Особенность стратегии инвестирования Романенка заключается в том, что он сначала отдает предпочтение команде специалистов, а уже потом обращает внимание на технологии как таковые. Важно видеть перспективы любого дела.

Можно для примера рассмотреть блокчейн. В него заложена успешная технология, но действительно стоящих стартапов существует крайне мало. Аналогичная ситуация с дополненной реальностью (VR). Много аналитиков утверждает, что технология способна перевернуть мир медицины, но когда это случится?

Внимание Андрея Романенко занимают стартапы, связанные с ритейлом. Кроме того, перспективным он считает направление, развивающее новые способы общения с покупателями и вариантами увеличения уровня продаж.

Как бы то ни было, от однозначных советов, куда именно стоит вложить средства, Романенко отказывается, так как ситуация может зависеть от множества факторов и предугадать исход на 100% невозможно. Однако он с радостью делится несколькими важнейшими правилами инвестирования:

- Нельзя вкладывать средства в проекты, которые далеки от вашего понимания. Если стартап сильно вас заинтересовал, но вы мало в нём разбираетесь, то стоит детально изучить рынок и средства достижения поставленной цели.

- Не вкладывать средства полученные взаймы.

- Не заниматься инвестициями на свои последние сбережения.

Александр Чачава, управляющий партнер LETA Capital

В нынешнем году в тренде будут технологии, способные увеличить доходность бизнес-проектов при помощи современных подходов. В первую очередь это VR / AR, AI, Big Data, и т.д. Не стоит забывать, что венчурные активы – это рисковая область, поэтому вкладываться здесь нужно разумно, не более 10%.

Александр советует инвестировать в ту отрасль, с которой вы лично знакомы. Ещё одним оптимальным вариантом станет передача активов опытному пользователю, действующему в рамках «прозрачных» схем.

Денис Ефремов, инвестиционный директор фонда Da Vinci Capital

В мире венчурных фондов, по мнению Ефремова, 2019 год, вероятно, может стать неким перекрёстком на следующие несколько лет. В прошлом году получилось достаточно много инвестиций в грандиозные проекты, в том числе мега-IPO. В случае, если больших IPO мы не сможем наблюдать, то система может оказаться на грани.

Игорь Шойфот, партнер-основатель в TMT Blockchain Fund

Для Игоря Шойфота перспективная технология заключается в наличии опытной команды профессионалов, способной их продать. Технология как таковая никогда не является ключом к успеху, она лишь средство по его достижению. Его список приоритетов выглядит приблизительно так:

- Автоматизация любой отрасли.

- Развитие медицины с привлечением новых технологий.

- Взаимодействие пользователя с AI/AR/VR.

- Технологическая конвергенция.

- Блокчейн (пусть первый интерес прошёл, но Игорь не сомневается, что нас ждёт ещё масса всего интересного впереди).

Если рассматривать на 100% прибыльную отрасль, то мы говорим о коммерции в сети. Все технологии, которые способны разрешать повседневные ситуации, делая жизнь человека проще – однозначно находятся на гребне волны.

Кто бы мог подумать, но у системы инвестирования есть три золотых правила, правда, до сих пор никто их так и не раскрыл. Деятельность инвестора сродни предпринимательской деятельности, так как оба понятия не имеют, куда точно направляются.

Поэтому любая возможность дать ценный совет относительно инвестирования, по мнению Игоря Шойфота, это не что иное, как полный абсурд. Это – то же самое, что некто будет утверждать, будто уравнение с несколькими неизвестными имеет исключительно один вариант решения.

Если не говорить возвышенными фразами, то попросту не стоит принимать всё буквально, нужно понимать суть происходящего и отдавать должное изменчивости любого процесса. Помните, что бизнес – это нерушимая конструкция, а технология – это лишь временное явление.

Виталий Полехин, президент в Национальной ассоциации бизнес-ангелов

На сегодняшний день свои позиции не сдают блокчейн и искусственный интеллект. Если в первом случае блокчейн доведён до массового явления, и порой даже абсурда, то отрасль искусственного интеллекта по-прежнему является узкой сферой специалистов.

Как и в сфере блокчейна, здесь можно увидеть много недееспособных стартапов, которые «повелись» на тренды. Сегодня существует много проектов, именующих себя AI, но даже отдалённо ими не являются.

Виталий отмечает, что рынок, к сожалению, заселен непрофессионалами. Совсем недавно очень многие «ошибочно» вложились в Bitcoin, а не в саму систему развития блокчейна, и сейчас эти инвесторы находятся в безутешном положении.

На отечественном рынке лучше всего себя будут ощущать следующие направления:

- Образование в сети.

- Фудтех.

- Сервисы, занимающиеся экономическими вопросами в сети.

Современный мир таков, что сейчас непозволительно делать вклады в просто интересные проекты. Тем более нельзя рассчитывать исключительно на свои деньги. Средства нужно искать, приманивать, только в таком случае рост будет обеспечен. Именно поэтому хороший проект рискует быть провальным ещё на первой стадии развития, ведь стоит продумать всю цепочку инвестирования.

Богдан Яровой, партнер в SmartHub

Богдан высказался о перспективных направлениях очень лаконично и понятно:

- Сервисы, занимающиеся персонализацией контента.

- Диджитализация активов в сфере блокчейна.

- Процесс перехода гаджетов на голосовой режим.

- «Цифровое здоровье» и AR-новинки.

Екатерина Дорожкина, управляющий партнер в Starta Ventures

Екатерина убеждена, что блокчейн возвращается, и сегодня он уже не смежен с понятием «криптовалют», как было ещё вчера. Теперь блокчейн – это отличная альтернатива устаревшим технологиям и она способна изменить работу сервисов в лучшую сторону.

http://brokertribunal.com/blog/post/investicii-v-startapy-v-2019-godu-kto-skolko-i-kuda-vlozhil

http://www.profvest.com/2019/02/luchshie-investicii-v-2019-godu.html