Какие риски инвестирования у физических лиц — полное описание

У начинающих инвесторов часто возникают вопросы по рискам и доходности ценных бумаг. Инвестиции действительно несут риски. В этой статье мы поговорим про все возможные варианты инвестиционных рисков, которые стоит учитывать каждому.

1. Что такое инвестиционные риски простыми словами

Любая инвестиция имеет риски. Даже простое хранение денег дома имеют риск обесцениться из-за разгона инфляции. Например, в истории случались периоды с гиперинфляцией у отдельно взятых стран. Население теряло все свои накопления.

У каждого инвестора своя психология отношения к инвестиционным рискам. Кто-то не может терпеть никакого риска, кто-то готов рисковать почти всем.

Большинство рядовых граждан по старинке хранят деньги на банковских вкладах. Этот способ не позволяют реально накапливать деньги, поскольку не перекрывает реальную инфляцию. Фактически, такая инвестиция уменьшает покупательную способность.

Ценные бумаги можно разделить на две категории:

2. Классификация инвестиционных рисков

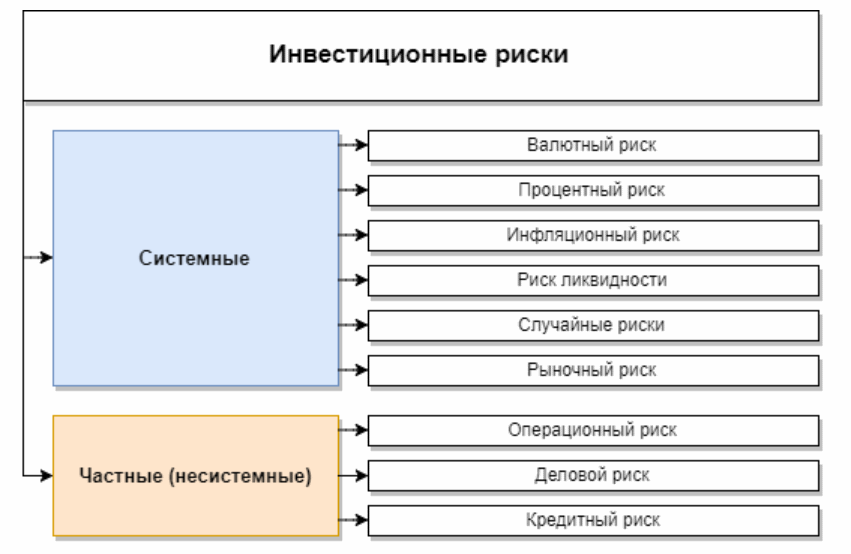

Принято разделять риски инвесторов на следующие категории:

- Системные риски:

- Политические/Страновые (войны, изменения в стране);

- Инфляционные (высокая инфляция);

- Валютные (сильное изменение курса национальной валюты);

- Изменения ставки рефинансирования (имеется в виду сильные и незапланированные изменения);

- Форс-мажоры (катастрофы, природные явления, эпидемии);

- Несистемные риски:

- Кредитные (невыполнение кредитных обязательств);

- Деловые (ошибки в выборе вектора развития);

- Отраслевые (проблемы конкретно в секторах);

Выделяют ещё следующие инвестиционные риски:

1 Капитальные. Общий риск инвестирования в ценные бумаги. Вопрос встаёт в том, стоит ли вообще вкладываться в текущий момент по текущим ценам или стоит подождать.

2 Риск ликвидности. Из-за нехватки заявок на рынке есть возможность потери на комиссии, а, точнее, на спреде: разнице между аском и бидом. Поэтому важно покупать ликвидные активы. А если приобретать неликвидные, то только на долгосрок.

3 Селективный. Ошибки при отборе ценных бумаг. Это уже подвластно каждому инвестору.

4 Временной. Фундаментальный анализ показывает, что можно покупать, но было выбрано не самое удачное время для входа.

5 Экономический кризис. Глобальные спады в экономике случаются регулярно и будут случаться в будущем. При общем снижении экономик заработать можно лишь при торговле в шорт. Однако для инвестиционных портфелей такой подход практикуется только у активных трейдеров, но не у инвесторов.

6 Операционные. Связаны с нарушение деятельности финансовых компаний: банков, брокеров. Например, если сделки не выходят на рынок или данные о покупке не поступают в депозитарий.

7 Риски связанные с эпидемиями и локдаунами в экономиках по всему миру. В 2020 г. события начали развиваться крайне стремительно с февраля. Никто не ожидал, что буквально за 1 месяц фондовые рынки упадут на 30-50%.

3. Какие риски владения акциями

Акции являются долевыми ценными бумагами. Владельцы являются совладельцами бизнеса. Поскольку ситуация в мире всегда изменяется, то и владельцы компаний несут риски в рамках своих долей.

Главным риском акция является падение биржевых котировок. Это потенциальный риски для каждого акционера.

Могут ли акции упасть в ноль? Да, могут. Но это не происходит за один день. У компании должны быть огромнейшие проблемы, которые доводят бизнес до краха. Причём такая ситуация может длиться несколько месяцев, а то и лет.

Крупные компании редко терпят крах, поскольку имеют диверсифицированные бизнесы, как по клиентам, так и по различной продукции. Если один сектор испытывает сложности, то за счёт других бизнес остаётся на плаву.

Маленькие компании могут быстрее расти в цене, но имеют большие риски. Потеря одного клиента, поставщика или прочие обстоятельства могут резко перечеркнуть весомую часть выручки.

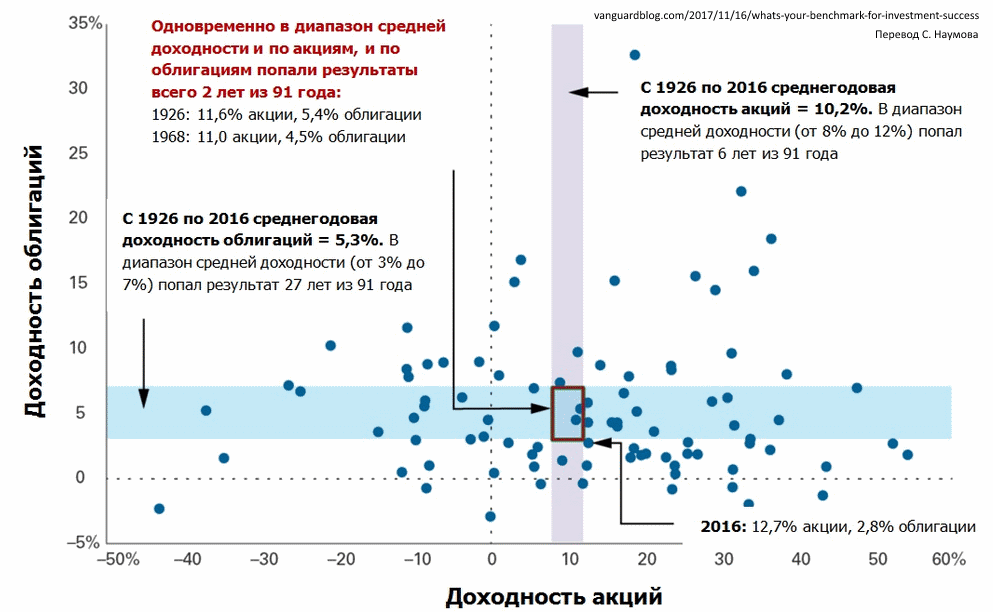

Высокие доходы прошлых лет не гарантируют будущего. Скорее даже наоборот, чем сильнее росли акции в предыдущие годы, тем меньше шансов, что столь бурный рост продолжиться в последующие годы. Есть принцип возвращения к среднему, то есть если цена сильно отклонилась от среднего темпа роста в 7-12%, то через какое-то время она возвращается в норму.

Почему растут акции? На это есть две глобальные причины:

- Акции растут в среднем как ВВП. Показатель ВВП же зависит от множества факторов. Например, прирост населения, желание трудится, глобальная экономическая ситуация и прочее;

- Акции растут из-за инфляции;

Если темпы роста акции превышают ВВП, то инвесторы закладывают в бизнес слишком много оптимизма, который может привести к обвалу или сильной коррекции.

Помимо этих двух факторов на стоимость акции оказывает влияние и ожидаемая доходность. Она должна превышать ключевую ставку ЦБ.

Рассмотрим пример. Ключевая ставка 10%, прогнозируемая доходность акций 15%. Если ключевую ставку понизят до 8%, то теперь требования к доходности по акциям снижаются и они становятся более привлекательными, чем хранение денег в облигациях. Их биржевые котировки начинают расти, тем самым снижая их ожидаемую доходность.

В целом, владельцы акций зарабатывают чаще, чем теряют. История фондового рынка говорит, что инвестиции в акции принесли больше всего денег. Никакой другой финансовый инструмент не давал подобную прибыль.

Стоит помнить, что акций на рынке представлено тысячи. Опытные инвесторы умеют отбирать те, что имеют потенциал для роста и не несут слишком больших рисков. Новичкам следует начинать с покупок голубых фишек.

Помните: чем выше биржевые котировки, тем меньше ожидаемая доходность, при этом риски выше.

4. Какие риски владения облигаций

Облигация — это долговая ценная бумага, имеющая дату погашению. Держатели получают вознаграждение в виде купонного дохода. Этот процент заранее известен, поэтому инвесторы могут рассчитать свою прибыль при условии, что будет держать облигацию до погашения.

Облигации имеют цену на бирже. Их можно также продавать и покупать, как и акции. В периоды сильных падений они также снижаются в цене, но не так сильно. Особенно волатильны долгосрочные выпуски со сроком погашения от 10 лет. Краткосрочные выпуски до 3 лет обычно мало подвержены рыночным колебаниям.

Доходность облигаций ограничена, но и инвестиционный риск по ним существенно меньше.

В случае банкротства эмитента кредиторы (владельцы облигаций) стоят первыми в очереди на получении денег от продажи активов. Они более защищены, чем акционеры.

Какие инвестиционные риски у держателей облигаций:

- Банкротство компании. Это самый негативный сценарий для кредиторов. Инвесторам лучше не держать долговые ценные бумаги проблемных компаний. Это обезопасит от лишней нервотрепки в дальнейшем;

- Дефолт. Неспособность эмитента выплатить проценты или номинал;

- Дефолт по облигациям;

По статистике 2% всех выпусков с высокой доходностью (превышающей ключевую ставку в 3-5 раз) будут испытывать проблемы на протяжении 10 лет. Т.е. шансы купить плохую облигацию с высоким доходом минимальны.

Начинающим стоит избегать субординированных облигаций. Они могут выпускаться только банками. Их главный риск в том, что они ничем не обеспечены. В случае каких-то сложностей, банкам разрешено списать их. Т.е. по сути объявить дефолт без каких-либо компенсаций.

Облигации являются самыми надёжными ценными бумагами, особенно, если мы говорим про гособлигации (ОФЗ) или выпуски от крупных компаний.

5. Риски инвестирования

5.1. Брокеры без лицензии

Помимо рисков связанных с владением ценными бумагами есть ещё и технические моменты. Например, инвестиции через ненадёжных брокеров.

Благо сейчас для российского инвестора инвестиции стали прозрачнее и доступнее. Рекомендую следующие компании, которые оказывают брокерские услуги на нашем рынке с самого его зарождения (сам работаю через них):

У них самый низкие комиссии за торговый оборот. Бесплатно пополнение и снятие. Они предоставляют доступ к полному ассортименту финансовых активов торгуемых на фондовой бирже.

5.2. Торговля ненастоящими активами

Начинающие ошибочно полагают, что торговля бинарными опционами — это тоже инвестиция, но это далеко не так.

В интернете наверняка каждый уже слышал про бинарные опционы не раз. Особенно часто встречается реклама в социальных сетях, что какой-то парень сделал на бинарных опционах десятки миллионов. Но это всё наглая ложь.

Среди трейдеров нету ни одного кто зарабатывал на этом инструменте. Такую суровую статистику легко объяснить очень большими комиссиями брокеров. При этом новички ведутся, даже не подумав о простой математике: выигрываете 60-70% от ставки, а проигрываете 100%. Даже если выигрывать 2 раза и 1 проиграть, то трейдер останется в нулях. И как можно, что-то заработать на таком рынке? Любая ставка это 50/50. Плюс ещё надо заложить глюки брокеров, которые округляют микро цифры и колебания в свою пользу.

На фондовом рынке есть раздел с настоящими опционами Put и Call. Специалисты хеджируют через них риски. Трейдерам же этот инструмент может позволить заработать хорошие деньги при небольших рисках. Но этим инструментом нужно уметь пользоваться.

5.3. Доверительное управление

Когда инвестор передает деньги под чье-то управление, то это превращается в инвестицию с высокими рисками. Как показывает история: активное управление инвестиционным портфелем проигрывает простой стратегии копирования фондового индекса. По сути, инвестор рискует и ещё не дополучает прибыль.

Для рядовых инвесторов самым простым способом копировать индекс будут ETF фонды. Подробно про пассивное индексное инвестирование можно прочитать в статьях:

В эту же категорию можно отнести финансовые пирамиды и скам-проекты. Инвесторам обещают заоблачные доходности в сотни процентов годовых за счёт трейдинга каких-то гуру, уникальных продуктов и прочее. Однако в этой истории единственный кто действительно зарабатывает это финансовая компания, клиенты почему-то лишь теряют.

6. Как снизить инвестиционные риски

Первое, что можно сделать это начать повышать свою финансовую грамотность. При этом знать надо не так уж и много, чтобы просто вложиться в хорошие компании.

Чаще всего всё происходит наоборот: сначала инвестор влазить в какие-то компании, потом они падают и он начинает разбираться, что он купил. При этом даже если ему повезет и компания вырастет, то из-за жадности он, скорее всего, не продаст или продаст, чтобы купить другую. В этой карусели покупок когда-то наступит момент, когда он будет держателем плохого актива.

Получить какие-то базовые знания про инвестиции можно бесплатно через youtube каналы. Также можно читать литературу. Но это уже для тех, кто хочет конкретно погрузиться в тему. В книгах очень много полезной информации, чтобы её освоить понадобятся годы.

Главная идея диверсификации рисков: не вкладывать весь свой капитал в ценные бумаги одной компании. Для того, чтобы снизить инвестиционный риск следует покупать разные классы активов из разных секторов экономики.

Облигации являеются менее рискованными ценными бумагами. Начинающем лучше начинать с инвестирования в них. Далее уже смотреть за акциями.

4. Не используйте большие кредитные плечи

Маржинальная торговля — это крайне рискованная затея. Использовать их следует только краткосрочно и уже более опытным инвесторам. Новичкам стоит торговать только на свои деньги.

Управление инвестиционными рисками

Инвестиционные риски являются очень важным вопросом, которому все инвесторы уделяют особое внимание. Любая организация или частное лицо, вкладывая собственные средства в инвестирование какого-либо проекта, могут столкнуться с обесцениванием собственного капитала. Грамотный руководитель, составляя бизнес-план, в обязательном порядке должен оценить степень опасности потери первоначального капитала и рассчитать возможную доходность.

Виды и классификация

Есть несколько основных видов инвестиционных рисков, которые зависят от сферы деятельности предприятия:

- Экономические. Степень опасности зависит от многих факторов, которые могут повлиять на экономическую сторону инвестирования и нарентабельность конкретного предприятия. Этот показатель зависит от состояния экономики государства, цикличности развития, рыночной конъюнктуры, налоговой, бюджетной и финансовой политики.

- Технологические. Данный показатель определяется, учитывая технические факторы такие, как сложность изготовления продукции, качество оборудования, автоматизация производственного процесса, внедрение новых технологий и т. д.

- Политические. Определяется факторами, которые влияют на политические составляющие – внешняя политика, свобода слова, сепаратизм, политический курс государства, давление органов самоуправления и т. д.

- Социальные. Определяется факторами, которые связаны с социальными вопросами – наличие конфликтов, моральная и материальная выгода, наличие знакомств и связей, социальная напряженность общества, стремление помогать друг другу.

- Правовые. Определяются следующими такими факторами, как качество системы налогообложения, наличие совершенной правовой базы, государственных гарантий и т. д.

- Экологические. Определяются факторами, влияющими на экологическую обстановку – катастрофы, уровень радиации, экологические программы, степень загрязнения окружающей среды и т. д. Степень опасности во многом зависит от наличия вредителей растений, заболеваемости населения, природных катаклизмов, чрезвычайных происшествий на предприятиях.

Классификация инвестиционных рисков:

- рыночные риски связаны с инфляцией в стране, изменением уровня процентной ставки центрального банка, внесением изменений в налоговое законодательство, политической обстановки в государстве и платежеспособности населения;

- нерыночные риски напрямую зависят от деятельности самого предприятия и конкретного инвестора. Их всегда можно минимизировать, составив качественную инвестиционную программу и оптимальный набор портфеля.

Каждый инвестор стремится создать качественный инвестиционный портфель, минимизировать риск и получить хорошую прибыль. Портфели высокого дохода включают ценные бумаги, по которым инвесторы регулярно получают определенный процент от прибыли. Портфели роста состоят из ценных бумаг начинающих свою деятельность предприятий и предполагают получение прибыли от последующей перепродажи акций. Минимальные риски у портфелей постоянного дохода, которые состоят из надежных ценных бумаг действующих компаний и приносят регулярный средний доход. Очень хорошим вариантом является создание комбинированного портфеля, который будет правильно сформирован из ценных бумаг различных предприятий, что, в свою очередь, максимально исключит возможность потерять вложенные средства и минимизирует все риски.

Принципы управления

Есть несколько принципов управления инвестиционными рисками. Прежде всего, необходимо четко разработать стратегию и распре

делить степень опасности потери капитала. Инвестор всегда должен оценивать собственные возможности и понимать, чем он может рисковать для достижения необходимой цели. Тем, кто не хочет подвергаться опасности потери капиталовложений, рекомендуется вкладывать средства в финансирование только низкорисковых проектов с небольшой доходностью. Все грамотные инвесторы постоянно корректируют структуру собственного портфеля.

Очень важным моментом в управлении рисками является разработка инвестиционного плана. Необходимо все так спланировать, чтобы финансирование осуществлялось регулярно, к примеру, раз в три месяца. Такой подход позволит усреднить стоимость приобретения активов.

Анализ и оценка опасности потери капитала

Каждый инвестор обязательно анализирует проекты и программы, а также выполняет оценку инвестиционных рисков, чтобы оградить себя от возможности неполучения ожидаемой прибыли. Оценивая степень опасности неполучения ожидаемых результатов, стоит обратить внимание не только на основные виды рисков. Рекомендуется ознакомиться с документацией проекта и выявить неточности и ошибки. Необходимо поинтересоваться уровнем квалификации сотрудников компании и опытом работы.

Можно осуществить экспертный метод оценки, предусматривающий проведение анализа несколькими экспертами, каждый из которых будет работать по определенному виду риска. Рассмотрев оценки всех экспертов всегда можно прийти к объективному решению.

Страхование

Сегодня большинство инвесторов стараются себя максимально обезопасить и оформляют страхование инвестиционных рисков. У любого есть возможность застраховать свои капиталовложения от всех стандартных видов риска:

- От потери прибыли. В случае срыва поставок или остановки производства будет выплачена компенсация;

- От потери права собственности. В случае рейдерского захвата или другой причины потери собственности выплачивается компенсация;

- От поломки оборудования. Сразу стоит отметить, что застраховать от поломок и неправильной эксплуатации можно только профессиональное современное оборудование;

- От ответственности руководителей. В случае недобросовестного исполнения руководителями своих должностных обязанностей выплачивается компенсация.

Рассмотрим один пример инвестиционного риска. Инвестор вкладывает собственные деньги в финансирование строительства жилого комплекса. Данный проект предусматривает приобретение земельного участка, закупку строительных материалов, оплату налогов, выплату заработной платы работникам и т. д. Прибыль будет получена от реализации жилых площадей. Для того чтобы проанализировать этот проект, можно умножить количество квадратных метров на их минимальную стоимость на рынке недвижимости и из полученной суммы вычесть все предполагаемые затраты. Оставшаяся сумма будет предполагаемой чистой прибылью, которая позволит в какой-то мере оценить степень риска.

Факторы, необходимые для развития проекта.

Инвестиционное страхование частных лиц.

Каковы цели и задачи инвестиционного консалтинга.

График и другие составляющие части бизнес-плана.

Инвестиционные риски. Классификация

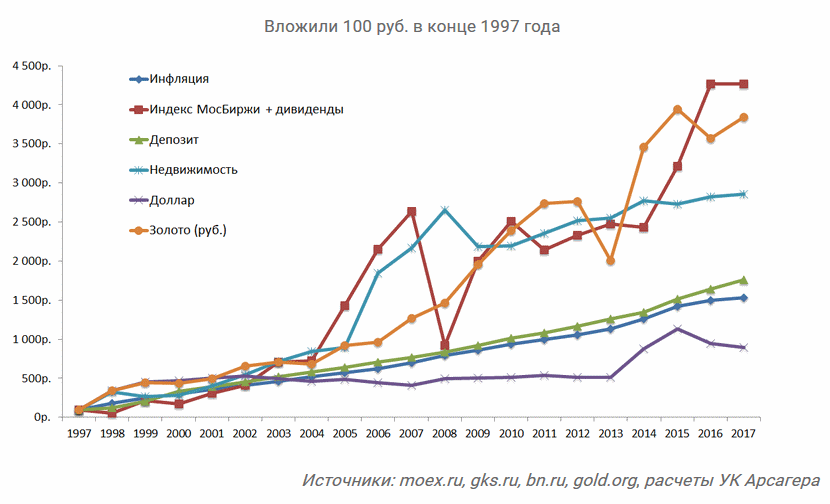

Риски являются неотъемлемой частью инвестиционного процесса. Чаще всего инвестиционный риск упоминают при вложении средств, поскольку всегда есть вариант получения убытков вместо ожидаемой прибыли. Но реже слышны высказывания, что риски возникают и при простом хранении денег, потому что сбережения обесцениваются в результате инфляции. Не все знают и о том, что банковский вклад на дистанции дает лишь сопоставимый с инфляцией доход.

Риск пропорционален доходности, однако принятие высокого риска отнюдь не означает конечной прибыли. Риски бывают разными и только понимание того, как риск конвертируется в доходность, ведет к желаемому результату. Например, высокий доход обещают финансовые пирамиды или ПАММ-счета. Что нужно сделать, чтобы действительно получить этот доход? Угадать момент ввода и вывода денег. Что происходит в случае ошибки? Вы терпите необратимый убыток. И чем дольше вы пытаетесь угадывать, тем больше вероятность, что ошибетесь. Время работает против вас .

Риск инвестирования в акции (в индексный фонд из множества акций) совсем другого рода. Акции — это фактически бизнес: вы владеете малой частью Apple, McDonalds или другой компании, на чьи товары есть спрос каждый день. Компания продает и совершенствует свои товары, развивается и делится с вами доходностью. Акции порой могут сильно падать в цене, но в диверсифицированном фонде акций вы никогда не потеряете капитал полностью. И пока вы не продали акции, вы не приняли убыток.

В итоге рынок всегда восстанавливается и идет вверх, т.е. риск акций снижается с увеличением времени. Иначе говоря, время работает на вас . За 10 лет в большинстве случаев рынок акций (США, России и других стран) давал положительную доходность. За любые 30 лет на рынке США доходность (с учетом дивидендов) была не ниже 8% годовых.

Инвестиционные риски. Классификация

На глобальном уровне все инвестиционные риски подразделяются на системные и частные (несистемные). Два этих крупных раздела состоят из нескольких подразделов:

Системные риски

Системный риск — это инвестиционный риск, распространяющийся полностью на весь рынок. Касаясь рынка, он неизбежно отражается и на всех составляющих его компаниях. Системный риск можно подразделить на несколько составляющих и таким образом говорить о системных рисках. Уменьшить уровень опасности системных рисков можно с помощью диверсификации своих вложений. То есть, необходимо максимально «разнообразить» свои инвестиции различными вариантами:

- вложение в активы разных стран — Японии, США, Австралии, России, Германии, Китая;

- вклады в разнообразных валютах — фунты стерлинги, рубли, франки, доллары, йены, евро. При этом фонд европейских акций может быть номинирован в долларах, однако конечная доходность будет пересчитана с учетом изменения курса евро/доллар;

- инвестирование в разные по классам ценные бумаги и активы — акции, золото, объекты недвижимости, облигации, активы денежного рынка. Например, золото часто растет в кризисы, так что его добавка нередко позволяет сократить убытки при падении акций;

- приобретение акций различных по уровню капитализации компаний, начиная с мелких организаций, и заканчивая крупнейшими корпорациями. Практика рынка показывает, что в разные периоды времени успешнее могут быть как малые, так и крупные компании;

- вложение в акции компаний из разных сфер деятельности — нефть, электроэнергия, газ, машиностроение и пр. Хотя цена на сам актив (такой, как нефть) непредсказуема, однако бизнес может оставаться доходным и при падении стоимости сырья.

Валютный риск

Инвестиционный риск валютного типа возникает при приобретении иностранной валюты. Большинство читателей живет в России и тратит деньги в рублях. Поэтому повышение или понижение рублевого курса к валюте может спровоцировать получение дохода или убытков. Популярная в конце 90-х годов стратегия — покупка долларов — на дистанции заметно проигрывает инфляции:

При укреплении курса рубля уровень доходности акций заграничных компаний (в рублях) падает, а при его ослаблении — возрастает. Слабость рублевого курса выгодна для зарубежных инвесторов, поскольку она прямо влияет на удешевление активов России. За последние 20 лет рубль ослабел к доллару почти в 10 раз. Но не следует путать простую покупку долларов с инвестициями в этой валюте — это полностью различные понятия.

Риск процентных ставок

На доходность тех или иных инвестиций оказывают колебания процентных ставок. В РФ эталоном является ключевая ставка Центробанка России — это тот процент по кредиту, под который он дает средства остальным банкам.

Изменение ключевой ставки сильно влияет на рынок ценных бумаг. Ее часто понижают в периоды экономической стагнации, пытаясь активизировать займы для развития бизнеса. Так, в США ставка стала почти равна нулю в кризисном 2009 году. Этот процесс нередко сопровождается активной покупкой акций, а держатели долгосрочных купонных облигаций могут получить повышенный доход либо по прежнему (т.е. более высокому относительно новой ставки) купону, либо продать облигацию с выгодой, поскольку при падении ставки цена облигаций растет. Повышение ставки используют в кризисные периоды для подавления инфляции — в России последний резкий подъем ставки произошел в декабре 2014 года на фоне девальвации рубля. В США период максимальной ставки пришелся на начало 80-х годов.

Другой пример. Предположим, есть 10-летняя облигация США со ставкой 8% годовых, которая торгуется по номиналу. Ее доходность таким образом получается 1.08 10 = 2.159 или 115.9%. Выглядит отлично, но облигация имеет очень низкий кредитный рейтинг, согласно которому вероятность ее дефолта составляет 40%. Тогда доходность с учетом риска 0.6 × 2.159 + 0.4 × 0 = 1.29 или только 2.6% в год. На уровне дивиденда крупных надежных акций или их индексного фонда.

Инфляционный риск

Этот инвестиционный риск возникает из-за превышения денежной массы над товарной. Основными последствиями при этом могут быть обесценивание денежного капитала компании, а также падение доходности и прибыльности предприятия.

Такой риск, однако, отличается противоречивым характером, поскольку в зависимости от повышения или понижения уровня инфляции, у предприятий может возникнуть как вероятность потери дохода, так и его дополнительного получения. Например, акции довольно быстро индексируются на величину инфляции — ведь компании обычно производят товар, который при инфляции растет в цене.

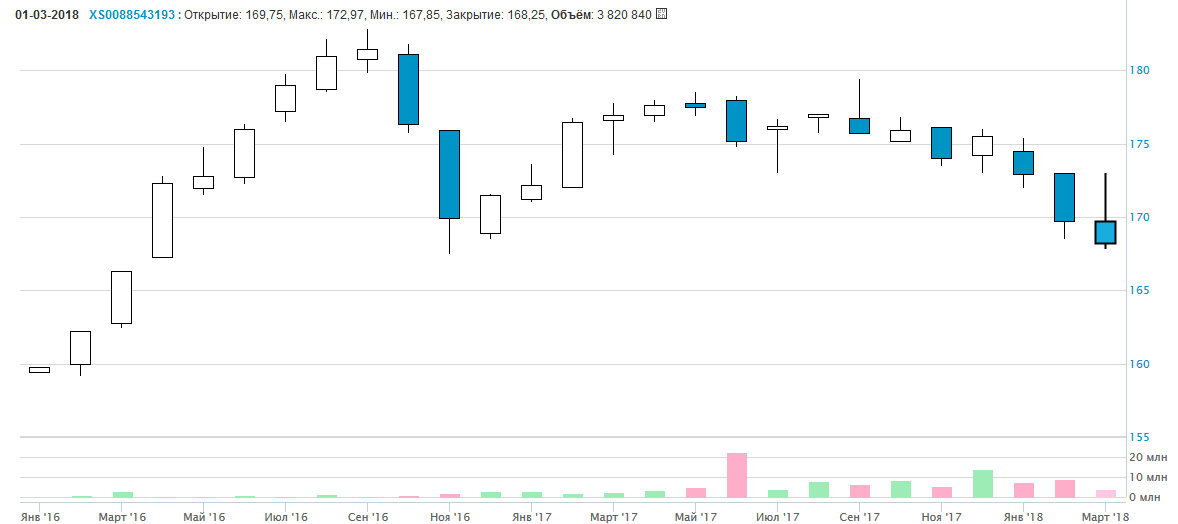

Риск ликвидности

Данный вид инвестиционного риска возникает при неспособности инвестора быстро и прибыльно сбыть имеющиеся активы, либо сделать это без значимых потерь. Статью про ликвидность я писал здесь.

Высоколиквидные активы имеют большое количество потенциальных покупателей. В отличие от низколиквидных, сделки по продаже которых могут длиться неделями и даже месяцами. Примером здесь может служить недвижимость. Для ее сбыта потребуется много времени, уходящего на многоэтапный бюрократический механизм, а быстро найти покупателя получится лишь при сильном снижении рыночной стоимости. Риск ликвидности может коснуться и отдельной компании, но для основных игроков она близка к ликвидности рынка в целом. Наиболее ликвиден американский рынок.

Уровень ликвидности тех или иных ценных бумаг зависит от разности между стоимостью их покупки и продажи, то есть размера финансового спреда. Самым легким способом проверить ликвидность бумаг является сверка с объемом торгов (чем он ниже, тем менее ликвидна ценная бумага). Определить объем торгов тех или иных акций помогут такие специализированные российские ресурсы, как finam.ru, rbc.ru, moex.com. В последнем случае торговый объем изображается в виде красных и зеленых столбиков внизу котировок:

Случайные риски

К числу инвестиционных рисков случайного типа относят природные катаклизмы, государственные перевороты и революции, военные и политические конфликты, то есть все неожиданные события, которые по последствиям часто близки к катастрофическим. В классификации книги Н. Талеба такие события названы «Черный лебедь».

Рыночный риск

Этот вид рисков основан на изменении стоимости актива. Для оценки рискованности используют понятие волатильность — уровень колебания цены того или иного актива на рынке. При этом высчитывается среднестатистическая стоимость объекта и показывается, насколько от нее отдаляются рыночные значения. Для этих расчетов используют формулу стандартного отклонения и коэффициент бета.

При небольших колебаниях цен актив не считается рискованным. Напротив, сильно упавший актив обладает высоким риском, с чем несогласен У. Баффет — ведь если известная акция стала очень дешевой, то наступил выгодный момент для ее покупки. Иначе говоря, с падением цены акция (и тем более фонд акций, где нет риска банкротства) становится все менее рискованной для своего нового владельца. Редкая компания может игнорировать рынок в целом — в 2008 году очень немного американских производителей смогли избежать убытков.

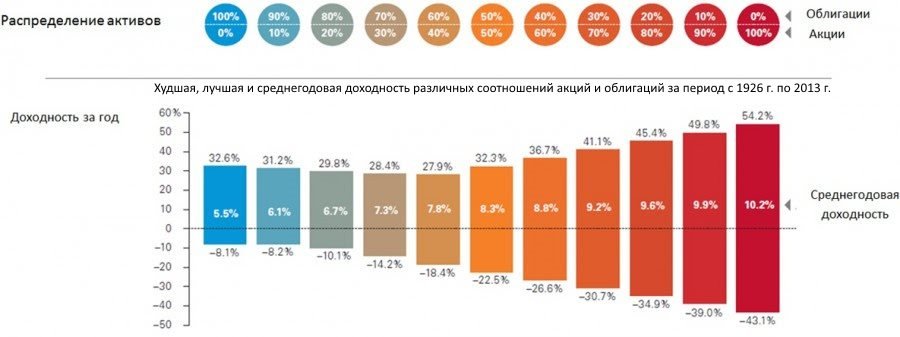

Риски портфелей из акций и облигаций США:

Несистемные риски

Эти инвестиционные риски являются диверсифицируемыми, т.е. они характерны для отдельных отраслей и компаний.

Операционный риск

Возникновение операционного риска обусловлено производимыми на рынке операциями с активами. В большинстве случаев за подобные сделки отвечают банки, брокеры, либо управляющие компании. Операционные риски появляются при нарушении договорных отношений, а также при осуществлении мошеннических махинаций со стороны вышеуказанных лиц и организаций. Например, осенью 2016 года была лишена лицензии брокерская компания «Элтра» за манипуляции с котировками акций «Живой офис». За полгода до этого в похожей ситуации оказалась компания «Энергокапитал». Потери в такой ситуации несут все — как минимум своей репутацией.

Деловой риск

Финансовые опасности такого типа возникают в организациях, в основном, из-за некачественного и неэффективного менеджмента управленцев. Если предыдущий риск можно назвать внешним, то тут речь идет о внутреннем риске. Допущение определенных ошибок при организации работы компании может вызвать снижение стоимости ее акций на рынке ценных бумаг, а также количественное падение уровня продаж. Примеров тут огромное множество — например, когда компания с целью диверсификации своего бизнеса пытается вкладывать деньги в другие направления и терпит убыток. Или же такой риск постиг многих продавцов традиционных товаров в конце прошлого века, когда они не смогли вовремя разглядеть перспективы онлайн-покупок и перестроить бизнес.

Кредитный риск

Зачастую у компаний существуют разнообразные долговые обязательства, по которым они обязаны платить — проценты по кредитам и облигациям, задолженности перед поставщиками, и другие. Кредитные риски возникают при неспособности организации оплачивать эти обязательства. Постепенное увеличение долга компании в скором времени может привести к дефолту, и дальнейшему банкротству предприятия. В частности, массовое банкротство российских банков 2014-16 годов было не в последнюю очередь вызвано кредитным риском — из-за девальвации рубля резко выросла нагрузка на валютные кредиты, а санкции мешали дешевым займам для исправления ситуации.

Проверить организацию на кредитоспособность можно, качественно проанализировав ее бухгалтерскую отчетность, либо проверив ее финансовое состояние на специализированных рейтинговых аналитических ресурсах, таких как Fitch, S&P, Moody’s. Подробную статью о рейтинговых агентствах можно найти здесь.

Способы снижения инвестиционных рисков

Анализ прибыльности облигаций и акций за последние несколько десятилетий показывает, что инвестирование в акции наиболее рискованно на коротких временных отрезках. Облигации при кратковременном инвестировании менее волатильны и нередко прибыльнее акций. Противоположные результаты получаются при изучении долгосрочного инвестирования — прибыль от акций при вложении на длительные сроки выше, чем при вкладах в облигации, и ни одно долгосрочное инвестирование в акции не было убыточным.

Эти наблюдения формируют важные принципы, помогающие избежать некоторых ошибок при вложении средств, а также сократить инвестиционные риски:

Эффективное распределение активов в своем портфеле. Это поможет уменьшить риски при инвестировании, а также может способствовать росту прибыльности портфеля (история показывает, что приобретение равного количества акций и облигаций на длинном горизонте скорее всего принесет меньшую доходность, чем портфель, полностью составленный из акций — но колебания доходности при этом будут заметно ниже).

Выбор правильных инструментов, в том числе в зависимости от срока вложений. При инвестировании на длинные периоды времени наиболее эффективно вкладывать денежные средства в акции, тогда как при краткосрочном инвестировании лучше отдать предпочтение облигациям и депозитам. О классах активов написано здесь.

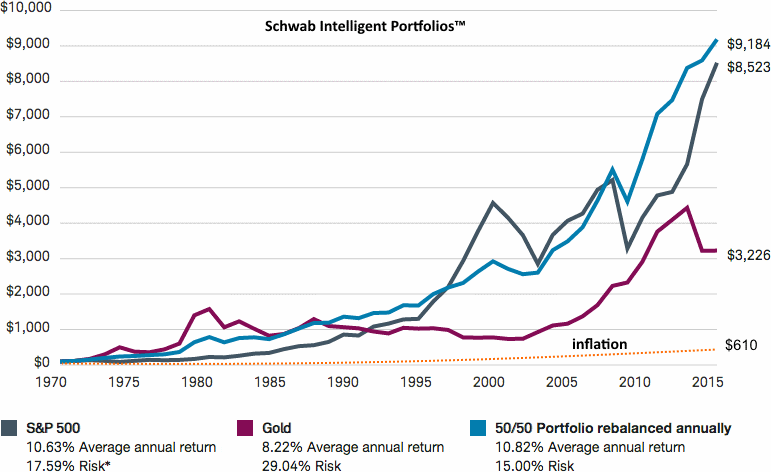

Один из известных примеров эффективного долгосрочного распределения:

Здесь видно, как портфель из 50% золота и 50% американских акций (ежегодно ребалансируемый, т.е. приводимый к соотношению 50 на 50) не только показал меньший риск, чем американские акции и золото по отдельности — но и принес большую доходность! Это стало возможно благодаря росту золота в кризисные периоды американского рынка и росту рынка в неблагоприятный для золота период. Однако этот пример не стоит рассматривать как вариант своего портфеля — резкий рост золота в 2000-е годы был вызван скорее спекулятивным настроем инвесторов, чем рыночными закономерностями.

Заключение

Инвестиционные риски классифицируются на системные и несистемные, хотя есть и другие системы — например, по величине риска, возможности его страхования и пр. Помимо перечисленных выше опасностей, каждого инвестора поджидают и психологические проблемы — например, подверженность информационному шуму, попытка скопировать чужие успешные действия и т.д.

Для избежания описанных проблем стоит качественно изучить всю необходимую информацию касаемо всех инвестиционных инструментов, с которыми предстоит работать. Один из неплохих практических методов работы с рисками состоит в том, чтобы найти собеседника с точкой зрения, противоположенной вашей, и внимательно выслушать его. Если вы строите инвестиции в ожидании подъема процентных ставок, то полезно послушать, почему оппонент считает иначе. Закончить обзор хочу цитатой из книги «Покер лжецов», которая хорошо объясняет, насколько меняется отношение к риску, когда вы можете рисковать не своими, а чужими деньгами:

Мой клиент любил риск. Риск, как выяснялось в нашей беседе, сам по себе является биржевым товаром. Риск можно закатывать в банки и продавать, как кетчуп. Каждый инвестор оценивает риск по-своему. Если ты можешь купить риск у одного инвестора по дешевке и продать другому подороже, можно зарабатывать деньги безо всякого риска для себя.

http://vsdelke.ru/investicii/riski-investirovaniya.html

Инвестиционные риски: виды (классификация) и методы оценки и управления