Инвестиционный бюджет — что это?

Финансовый компонент управления стратегией и тактикой развития играет одну из важнейших ролей для обеспечения успешной инвестиционной деятельности в целом и локальных проектов в частности. Бюджет проекта – ведущий инструмент финансового управления сферы развития бизнеса. Являясь частью бюджетной системы предприятия, он позволяет не только реализовать динамическое моделирование финансовых потоков, но и спрогнозировать основные показатели эффективности проекта, принимаемого к исполнению.

Бюджетирование инвестиционной деятельности компании

В настоящей статье мы рассмотрим два аспекта бюджетного управления, относящегося к уровню коммерческой организации. Первый аспект охватывает всю компанию и непосредственно финансовую сферу ее развития в соответствии с действующей инвестиционной стратегией.

Вторая сторона осмысления связана с локальным проектом, реализуемым в рамках принятого на тактический период проектного портфеля. Бюджетная система – это выделенная функциональная подсистема управления компанией, решающая комплексные задачи финансового планирования, контроля, мониторинга, мотивации и регулирования.

Данное определение раскрывает значительную часть картины бюджетного управления.

В рамках настоящей системы реализуется непосредственное управление денежными потоками. Бюджетирование тесно взаимосвязано с системой технико-экономических нормативов предприятия.

Результаты исполнения бюджетной системы формируют базис для реализации системы сбалансированных показателей на основе утвержденных KPI.

Бюджетирование инвестиционной деятельности включено в бюджетную систему компании в качестве неотъемлемой ее части и опирается на стратегию развития бизнеса.

Схема интеграции инвестиционного бюджета в бюджетную систему предприятия

Схема интеграции инвестиционного бюджета в бюджетную систему предприятия

В первую очередь, инвестиционный бюджет – это финансовый план, отражающий предстоящие расходы на реализацию программы развития предприятия. Выше показана визуальная модель формирования бюджета и его интеграции в бюджетную систему компании.

Планирование инвестиций осуществляется после утверждения состава стратегических инициатив и соответствующих им проектов. Система сбалансированных показателей как результат выработанной стратегии включает в себя стратегические карты и свод ключевых показателей деятельности (KPI).

Определение формата и содержания бюджета основано на группе KPI, указывающих основные параметры развития компании. Инвестиционный бюджет создается в целях:

- нахождения оптимальных путей роста бизнеса;

- создания новой модели состава проектов, по возможности, с ростом доли инноваций;

- минимизации финансовых потерь.

Модель взаимосвязи инвестиционного бюджета с другими бюджетами системы

Модель взаимосвязи инвестиционного бюджета с другими бюджетами системы

Инвестиционный бюджет компании находится в тесном взаимодействии с рядом бюджетов финансовой системы.

Его плановые значения перекликаются с бюджетом доходов и расходов, включаются в отдельные разделы бюджетов движения денежных средств и заимствований.

Результаты настоящего плана оказывают влияние на прогнозный бюджет балансового листа. Структура бюджета основана на методологии Cash Flow и включает три типовых направления.

- Строительство, возведение и ввод в эксплуатацию новых мощностей.

- Закуп основных производственных фондов для расширенного воспроизводства действующих мощностей.

- Осуществление портфельных инвестиций на основе применяемых финансовых инструментов (ценных бумаг, вкладов в уставные капиталы обществ и т.п.).

Задачи бюджета локального проекта

Инвестиционный бюджет компании позволяет определить ее инвестиционные потребности для обеспечения и расширения производственной деятельности в краткосрочной и долгосрочной перспективе, спланировать вложение средств в сформированный проектный портфель.

Бюджет проекта позволяет сфокусировать финансовое планирование на решение локальной проектной задачи.

Речь идет о модели определенных финансовых операций, осуществляемых параллельно с проектными событиями в течение всего жизненного цикла, а также о реальном денежном потоке, включающем выбытия и поступления денежных средств, производимом в связи с реализацией длительной уникальной задачи.

Бюджет инвестиционного проекта (БИП) формально представляет собой таблицу плановых сводных значений, которые собираются в результате большой подготовительной работы по подбору сведений, заявок, согласований, технических и экономических расчетов. В ходе подготовки БИП происходит серьезное взаимодействие с внешними поставщиками и подрядчиками. Выполняются многочисленные уточнения технических, функциональных, договорных параметров.

Работа производится также с участием внутренних служб: управления персоналом, отдела капитального строительства, службами закупа и сбыта. Согласуются рабочие вопросы с технологами, специалистами в сфере учета и налогообложения, экономистами. Структура и форма БИП представлена далее в табличной форме.

Форма инвестиционного бюджета проекта и исходного ТЭО

Форма инвестиционного бюджета проекта и исходного ТЭО

Планирование БИП играет важнейшую роль для качественного обоснования проекта. Как и в случае инвестиционного бюджета предприятия, методология Cash Flow определяет структуру бюджетных разделов.

Динамическое моделирование денежных потоков, разделенных на притоки и оттоки, называемых также «поступления» и «выбытия» денежных средств, основано на базовых принципах методологии. Каждый вид капитала имеет свои правила оборота, им соответствует определенная структура зависимостей.

Они продиктованы особенностями российского финансового, налогового законодательства, правилами делового оборота и методами экономического анализа. Состав видов деятельности разделяет денежный поток инвестиционной направленности на потоки денежных средств в результате:

- операционной деятельности CFo(t);

- инвестиционной деятельности CFi(t);

- финансовой деятельности CFf(t).

Производственная деятельность соответствует операционному циклу хозяйственной деятельности. Она, будучи включенной в бюджет проекта, несет в себе черты операционного раздела бюджета движения денежных средств, т.е.

отражает выбытия и поступления денег, а не доходы и расходы, как в соответствующем бюджете. Многие авторы путают эти вещи и именуют статьи БИП по аналогии со статьями БДР. Лично я считаю, что такое недопустимо, и нужно более тщательно относиться к формулировкам.

Далее вашему вниманию предлагается схема, отражающая состав основных задач, решаемых с помощью БИП.

Состав основных задач, решаемых с помощью бюджета проекта

Состав основных задач, решаемых с помощью бюджета проекта

Пример разработки бюджета проекта

Определение основных параметров и значений, включаемых в инвестиционный бюджет локального проекта, зависит от его отличительных свойств. Рассмотрим конкретный пример проекта для формирования плана денежных потоков по трем обозначенным направлениям.

Это проект по выведению на рынок продукта нового направления деятельности компании, имеющий четко выраженную постинвестиционную фазу, на протяжении которой осуществляется процесс производства и реализации продукции.

Особенностями проекта являются следующие аспекты.

- Продолжительность расчетного периода – 8 временных шагов (лет).

- Структура источников финансирования проекта предполагает использование акционерного капитала в размере 190,5 единиц и заемных средств в форме банковской кредитной линии на общую сумму 287,9 единиц.

- Условиями кредитного соглашения предусмотрено, что в первый год пользования кредитной линией проценты за пользование не уплачиваются и капитализируются с основной суммой долга.

Представляемый пример построен достаточно схематично и не учитывает массы нюансов, например:

- условно принято, что операции по инвестиционной и операционной деятельности производятся к моменту завершения шага, кредит банка планируется получать в начале шага, а погашать основное тело и проценты – в конце;

- отсутствует динамическое моделирование по налогу на прибыль, подлежащему уплате в бюджет;

- принят условно средний период полезной эксплуатации всех основных средств, занятых в проекте, – 7 лет, из которых и рассчитана средняя норма амортизации – 14,28%;

- не учитывается влияние инфляции и дисконтирование денежных потоков;

- игнорируется норма НК РФ о предельном значении банковского процента, который допустимо относить на расходы.

Настоящий пример, хотя и выполнен очень компактным, тем не менее, является результатом многочисленных итераций моделирования среди разнообразных вариантов сочетаний денежных потоков.

Методика Cash Flow подразумевает направление оптимизации к достижению нулевых значений итогов потоков денежных средств по бюджету на инвестиционной и первичной эксплуатационной стадиях реализации.

Далее размещается итоговый инвестиционный бюджет по рассматриваемому примеру.

Раздел БИП в части планирования операционной деятельности (первая часть бюджета)

Раздел БИП в части планирования операционной деятельности (первая часть бюджета)  Инвестиционный и финансовый разделы БИП (завершающая часть)

Инвестиционный и финансовый разделы БИП (завершающая часть)

Особое значение для качественной разработки бюджета имеют многочисленные вспомогательные расчеты.

Они выполняются таким образом, чтобы динамическое моделирование происходило безболезненно и оперативно, цифры были взаимоувязаны и оставались корректными при любых прогнозных маневрах.

Ниже приводится два примера расчета остаточной стоимости ОС с учетом амортизации и сумм к выплате по обслуживанию кредита.

Расчет сумм амортизации и остаточной стоимости ОС

Расчет сумм амортизации и остаточной стоимости ОС  Расчет выплат по погашению кредита банка и выбытий средств на его обслуживание

Расчет выплат по погашению кредита банка и выбытий средств на его обслуживание

Руководителю компании и проект-менеджеру не следует забывать, что успех инвестиционной деятельности во многом зависит от таких процедур финансового менеджмента, как бюджетирование проектов.

Эта рутинная деятельность требует серьезных навыков, опыта и глубоких теоретических знаний. Однако усилия в данном направлении не бывают напрасными.

Качество проектной реализации благодаря грамотной бюджетной практике растет, а точность и полноценность платежей позволяет соблюдать установленные сроки.

Бюджетные инвестиции, порядок предоставления бюджетных инвестиций, финансирование государством

Бюджетные инвестиции это средства, привлеченные из государственной казны для реализации важных проектов. Государство выступает не только в качестве регулятора инвестиционной деятельности в РФ.

Оно также является и активным инвестором. Существует множество проектов, которые могут быть реализованы только с помощью федеральных средств.

Благодаря бюджетным инвестициям, развивается инфраструктура, социальная сфера, предпринимательство и пр.

Что такое инвестиции?

Целью бюджетного инвестирования является создание мощностей для производства общественно полезных благ.

Это могут быть образовательные и здравоохранительные учреждения, материальные объекты и многое другое. Бюджетные инвестиции предоставляют государственным и частным предприятиям.

Весомая доля капитала юридических лиц может перейти в собственность государства при инвестировании.

С помощью таких инвестиций можно не только успешно реализовать проект, на который необходимы средства, но и заручиться поддержкой государства. Это положительно сказывается на общей деятельности предприятия.

Виды бюджетных инвестиций

Существует три основных вида инвестирования:

- Прямое финансирование проекта. Для этого необходимо предоставить все детали проекта, предоставить проектно-сметную документацию. Особенно важно в сфере строительства. Нужно полное технико-экономическое обоснование. Проект может быть краткосрочным и долгосрочным.

- Участие в капитале акционерного общества. Это актуально, когда деятельность компании частично или полностью удовлетворяет потребности государства, нуждается в его поддержке и рассматривает инвестиции как средство для стратегического развития.

- Система государственных гарантий. Она будет отличаться от той, что предусмотрена Министерством финансов РФ. Гарантии не придётся прописывать ежегодно.

Государство может дать кредит, купить ценные бумаги.

Чем бюджетные инвестиции отличаются от других видов?

Государство выступает регулятором, поэтому при привлечении средств на предприятие ложится большая ответственность. Основными особенностями и требованиями инвестирования являются:

- Национальная приоритетность. Деятельность организации должна быть направлена на повышение качества жизни граждан и приносить благо обществу.

- Высокая общеэкономическая эффективность. Предприятие должно способствовать росту ВВП страны и улучшению экономических показателей.

- Бюджетная эффективность. Функционирование организации повышает количество налоговых отчислений.

Государство должно быть напрямую заинтересовано в инвестировании. Только в этом случае можно рассчитывать на бюджетные средства.

Бюджетный кодекс и инвестиции

Бюджетный кодекс РФ регламентирует движение средств государственного бюджета. С его помощью установлены принципы устройства бюджетного законодательства.

Определено положение субъектов правоотношений относительно госбюджета, а также сформулированы виды ответственности, которая грозит за нарушения.

Дан порядок распоряжения государственным имуществом, регламентируются финансовые инструменты.

Бюджетный кодекс призван регламентировать инвестирование. Статья 79 целиком посвящена особенностям бюджетных инвестиций. Любое предприятие, заинтересованное в господдержке должно действовать в рамках законодательства, все действия не должны противоречить кодексу. Благодаря БК РФ, стало развиваться бюджетное инвестирование на протяжении последних лет.

Процедура осуществления и деятельность Инвестиционного фонда РФ

Данный фонд создан специально для государственного софинансирования важных проектов. Именно этот фонд контролирует предоставление бюджетных инвестиций и отвечает за их распределение. Рассмотрение инвестиционного проекта начинается с инвестиционной комиссии.

Затем это переходит в правительственную комиссию, а потом вопрос решается на заседании правительства. Инвестиционный фонд тщательно отбирает проекты, которые могут подлежать государственному софинансированию.

В случае успешного рассмотрения оформляется инвестиционное соглашение.

Индивидуальный инвестиционный счет — что это, плюсы и минусы

Порядок бюджетных инвестиций определяется БК РФ. Вложения денег обеспечиваются путём передачи полномочий госсаказчика, заключения договоров или передачу средств как субсидий. В качестве источника могут выступать государственные банковские и кредитные организации.

Инвестиционный бюджет — что это простым языком

Инвестиционный бюджет — основной инструмент для контроля эффективности вложений.

Что это такое

ИБ – это финансовый документ, в котором отражается движение капитальных и финансовых средств компании, направленных на реализацию новых бизнес-программ или развитие уже существующих.

Фактически это план, следуя которому экономический субъект наиболее эффективно использует средства для его развития. Инструмент применяется как для создания предприятий, так и при инвестировании в уже существующее дело.

Документ особенно важен для организаций проектного типа, вся деятельность которых сопряжена с ежедневной реализацией локальных проектов. К таким предприятиям можно отнести строительные, юридические или консалтинговые организации.

Цели и задачи

Формирование такого бюджета преследует определенные цели:

- поиск наиболее эффективных путей развития бизнеса;

- минимизация затрат;

- максимизация доходности;

- сокращение сроков окупаемости проекта с последующим извлечением прибыли;

- формирование инвестиционного остатка.

Кроме того, этот инструмент решает следующие задачи:

- учет временного фактора и стоимости вложений при анализе проекта;

- отношение потенциального дохода к рискам;

- отражение движения финансовых потоков и многое другое.

Состав показателей

Состав показателей для каждой отрасли может разниться. Рассмотрим два вида бюджета: вложения во вновь создаваемый бизнес и инвестиции в уже существующее дело.

В первом случае новым бизнесом пусть будет открытие магазина. Здесь бюджет рассматривается по следующим статьям:

Вводные критерии. Показатель рассчитывается исходя из нескольких параметров:

- площадь;

- проходимость;

- процент реальных клиентов от посетителей;

- арендная плата;

- процент арендных платежей от торгового оборота;

- торговая наценка;

- число продавцов, их зарплата;

- налоговая ставка;

- затраты на производство;

- рекламные расходы (текущие).

- Планируемые суммы продаж. Показатель определяется такими значениями: число реальных клиентов, средняя стоимость покупки, выручка, торговая наценка.

- Переменные затраты. Эта статья складывается из предполагаемой себестоимости, процента арендной платы от торгового оборота, суммы налоговых платежей, зарплаты торговых работников, издержек производственной деятельности, текущих рекламных издержек.

- Прибыль валовая.

- Константные расходы: плата за аренду, прочие затраты на обеспечение ТТ.

- Прибыль.

- Точка безубыточности.

- Нормы оборачиваемости по видам продукции (постатейная разбивка по категориям).

- Предполагаемая структура продаж по видам продукции (постатейная разбивка по категориям).

- Резерв товара (постатейная разбивка по категориям).

- Стартовые затраты: планируемая стоимость торгового оборудования, рекламные издержки (стартовые), коммерческие расходы на открытие торговой точки.

- Стартовый капитал на открытие, время, в которое торговое предприятие окупится.

По этим статьям в составе бюджета отражаются планируемые и фактические показатели, процент отклонения с разбивкой по учетным периодам.

Второй пример — бюджет для инвестирования выхода новой продукции. В статьях этого инвестиционного документа будут содержаться:

- Сумма всех затрат по выводу (поэтапно).

- Временной период, в который реализуется проект (поэтапно).

- Временной период, за который проект окупится.

- Количество проданного товара.

- Объем продаж нового продукта, маржинальная прибыль от нового продукта.

- NPV.

- IRR.

- Выручка от продажи новой продукции.

- Издержки по осуществлению вывода: з/п временной рабочей группы (ВРГ), расходы на выпуск и продвижение продукта.

- Финансовые поступления от продажи новинки.

- Зарплата ВРГ, оплата контрагентам, регистрационные и сертификационные издержки.

- Денежный поток за период.

- Денежный поток нарастающим итогом.

NPV и IRR

Ключевыми показателями в статьях бюджета будут NPV (чистая приведенная стоимость) и IRR (внутренняя норма доходности).

NPV – это финансовое сальдо на определенный момент существования проекта. Его значение показывает ожидаемую прибыль, после того как все инвестиции окупятся.

IRR – это процентная ставка, при которой NPV будет равен нулю.

Значение этих индексов отражают эффективность инвестиций.

Регламент инвестиционного бюджета

На крупных предприятиях, где инвестирование идет по разным направлениям и есть собственная стратегия развития, бюджетирование представляет собой сложный многоуровневый процесс. Если пренебречь регламентированием такого процесса, последствия чреваты провалом инвестиционной политики в целом.

Пример регламента

Приведу пример регламента ИБ предприятия, в котором действует множество разнонаправленных линий развития. В крупных предприятиях регламент представляет собой сложный многоуровневый процесс.

Он включает в себя две фазы: фаза планирования и фаза учета, анализа и контроля. Рассмотрю, как регламентируется бюджет.

Регламент инвестиционного бюджетирования на фазе планирования

Эта фаза включает в себя несколько этапов:

- Составление планов бюджетов локальных проектов. Здесь рассматриваются бюджеты, прошедшие промежуточный отбор – еще не утвержденные, но рабочую проверку прошли. Они формируются ВРГ, в структуре которых работает экономист отдела инвестиций.

- Составление плана инвестирования общего порядка. Подразумеваются приобретения для нужд офиса: компьютерная и другая офисная техника, мебель, канцелярия и так далее.

- Составление общего ИБ. На этой стадии сводятся локальные и общие бюджеты. В бланке отражены два аналитических параметра: инвестиционные затраты и проекты развития. Планируемые расходы на инвестиции общего порядка указываются отдельной строкой. К документу отдельно прилагается разъяснительная информация, уточняющая предоставленные данные.

- Уточнение и согласование ИБ. Эту работу делают финансисты с участием руководителя ВРГ. На этом этапе определяются приоритетные проекты.

- Промежуточное утверждение бюджета. На этой стадии бюджет рассматривают топ-менеджеры, задействованы ключевые участники процесса.

Регламент инвестиционного бюджетирования на фазе учета, контроля и анализа

Эта фаза демонстрирует, как в реальности исполняется бюджет в определенный момент (как правило, в налоговый отчетный период).

Эта фаза включат в себя следующие этапы:

- Аккумулирование данных о фактически освоенных инвестициях. Сведения собирает экономический отдел и бухгалтерия. Аналитика показана в срезе проектов и постатейных затрат.

- Анализ исполнения бюджета. На этом этапе работают финансисты, исполнительный директор и руководители ВРГ. Анализируются результаты и отклонения их от запланированных показателей. В случае отрицательных результатов устанавливаются причины, и определяются способы реагирования на фактический итог.

- Корреляция и утверждение итогов анализа инвестиционного плана. Этап проходит на уровне топ-менеджмента. Здесь принимаются решения о закрытии программ, или, наоборот, об увеличении финансирования.

Модель инвестиционного бюджета

Сегодня разработаны типовые модели построения инвестиционного бюджетирования для разных отраслей. Ученые-экономисты считают: если процесс можно стандартизировать, унифицировать и привести к общим параметрам, то это целесообразно это сделать. Наличие модели значительно экономит рабочее время сотрудников при необходимости создать типовой бюджет.

Пример разработки бюджета проекта

Если опираться на типовые модели по отдельным отраслям, то разработать бюджет достаточно просто. Ниже представлена таблица разработки бюджета для розничной торговой точки:

Заключение

Многие предприятия пренебрегают составлением бюджета инвестиций в составе сводного бюджета. Между тем это эффективный инструмент по оценке результативности всех инвестиционных вложений фирмы.

Инвестиционный бюджет

Инвестиционный бюджет является неотъемлемой частью сводного бюджета предприятия, в которой отражаются притоки и оттоки денежных средств по инвестиционной деятельности.

Инвестиционный бюджет предприятия может включать следующее:

- мероприятия, предусмотренные стратегическим планом развития компании

- проекты, которые связаны с реализацией текущих бюджетов

- проекты, запланированные к выполнению по требованию государственных органов

- проекты, направленные на ликвидацию чрезвычайных последствий

Все мероприятия, которые содержатся в инвестиционном бюджет можно подразделить на

- уже начатые и требующие продолжения

- новые (еще пока только начинаемые) проекты

Инвестиционный бюджет может включать и портфельные инвестиции (если они предусматриваются стратегией фирмы на грядущий бюджетный период.

Инвестиционный бюджет фирмы, как правило, тесно взаимосвязан с другими бюджетами. Так, например, плановые значения инвестиционного бюджета тесно перекликаются с бюджетом доходов и расходов, а также включаются в некоторые разделы бюджета движения денежных средств.

Инвестиционный бюджет создается в целях:

- оптимизации путей роста бизнеса

- создания новой модели состава проектов (чаще всего, с акцентом на инновационную составляющую)

- снижения финансовых потерь.

Основные особенности составления и оптимизации инвестиционного бюджета

Перед составлением инвестиционного бюджета необходимо тщательно проанализировать финансовые возможности фирмы (в частности, необходимо обратить особое внимание на показатели финансовой устойчивости), а также на достаточность имеющихся ресурсов, предусмотренных для финансирования предстоящих инвестиционных проектов. При этом ресурсы обязательно должны быть классифицированы по источникам финансирования.

Инвестиционный бюджет должен включаются лишь выполнимые и «реалистичные» проекты, которые могут быть профинансированы и соответствуют критериям SMART. Если же финансовые ресурсы компании, отведенные на инвестиционную деятельность, незначительны, то приоритетными могут быть следующие категории проектов:

- направленные на удовлетворение требований органов государственной власти

- проекты, реализация которых жизненно необходима для работы предприятия

- проекты, которые уже начаты и требуют завершения

По уже начатым проектам суммы определяются исходя из тех работ, которые запланированы на данный бюджетный период, с учётом работ, уже выполненных ранее.

По каждому проекту, включаемому в инвестиционный бюджет, должен указываться источник финансовых ресурсов.

Итоги инвестиционного бюджета обязательно принимаются во внимание при составлении бюджета движения денежных средств, а также при составлении баланса фирмы.

Оптимизация инвестиционного бюджета компании – это довольно непростая задача, зачастую требующая применения методов математического и, в частности, динамического программирования.

Инвестиционный бюджет обязательно должен содержать информацию о направлениях инвестирования (к примеру, строительство сооружений, реконструкция зданий, приобретение нового оборудования) и о мероприятиях, осуществляемых в процессе инвестирования.

Данные бюджета должны отражаться с разбивкой на:

- остаток на начало периода

- поступление

- расход

- остаток

- на конец периода.

Источники финансирования инвестиционных бюджетов

В качестве источников финансирования инвестиций могут выступать:

- нераспределенная прибыль

- прибыль отчетного периода

- заемные ресурсы

- амортизация.

Инвестиционный бюджет — формирование инвестиционного бюджета

В процессе коммерческой деятельности предприятия заняты реализацией и воплощением в жизнь большого числа бизнес стратегий, проектов направленных на получение прибыли либо уменьшения издержек производства и на инвестиционные проекты.

Стоит понимать, что любой инвестиционный проект это некий набор действий и мер ведущих к достижению определенной цели. Для их достижения необходимо определенное количество средств и ресурсов способных обеспечить реализацию задуманного. Именно инвестиционный бюджет включает в себя размер, источники формирования и объёмы расходования таких средств.

Инвестиционный бюджет является своего рода финансовым планом инвестиций предприятия. В него входят затраты связанные с обслуживанием инвестиционного проекта, расходы по вложениям и прогнозируемые доходы от реализации инвестиционной идеи.

Инвестиционный бюджет это одна из частей сводного бюджета предприятия. Он отражает все поступления и отчисления связанные с осуществлением инвестиционной деятельности на предприятии.

Формирование инвестиционного бюджета и проблемы с этим связанные

Так как инвестиционный бюджет это по большей части план, то при его формировании необходимо обратить внимание на составление регламента и определение целей бюджетирования. Исходя из целей инвестиционного бюджета определяется порядок его составления, а также структура и форма. Особое внимание необходимо уделить степени детализации поступлений и отчислений появляющихся в результате реализации инвестиционного проекта. Также неотъемлемой задачей формирования инвестиционного бюджета будет разработка регламента по контролю над его исполнением.

Наиболее часто встречающиеся проблемы при формировании инвестиционного бюджета:

- осуществление расходов без их экономического обоснования

- группы затрат рассматриваются отдельно друг от друга

- краткосрочный период планирования бюджета

- не полное отражение запланированных работ в инвестиционном бюджете

- отсутствие оценки анализа и принятия решения по необходимости и своевременности осуществления инвестиционного проекта

- отсутствие материального стимулирования сотрудников занимающихся данной проблемой.

Факторы, определяющие инвестиционный бюджет:

- продолжительность инвестиционного проекта и его проектный подход

- баланс инвестиционного бюджета обязан содержать информацию по поступлениям и отчислениям средств, а также об их остатке

- инвестиционный бюджет может быть сформирован за счет собственных средств предприятия, а также за счет привлеченных инвесторов.

Необходимо помнить, что в инвестиционный бюджет входит вся информация о движении средств, а также о мероприятиях способствующих этому. Вся информация структурирована в значениях на начало отчетного периода, размере поступлений, объеме расходования и остатке на конец отчетного периода.

В процессе формирования инвестиционного бюджета необходимо наиболее полно и точно определить финансовые возможности предприятия по причине того что это будет фундаментом будущих инвестиционных проектов компании.

В инвестиционный бюджет входят только те проекты, на которые предприятие имеет средства. Также очень важно установить будущие источники инвестиций.

В случае ограниченности инвестиционных ресурсов в бюджет закладываются только те проекты, которые уже реализуются либо отказ, от которых может повлечь прекращение деятельности предприятия.

Бюджетные инвестиции: что это такое, и на какие цели их расходует государство

Износ основных фондов за 2018 год в России составил 46,6 % (по данным Госстата). По некоторым отраслям он превысил 50 и даже 60 %. О каком экономическом росте может идти речь, если активы предприятий и организаций в таком плачевном состоянии? За счет чего им догонять и перегонять развитые страны Запада?

Для восстановления инфраструктуры и ее модернизации требуются инвестиции. Далеко не все предприятия могут себе позволить многомиллионные вливания в обновление. Бюджетные инвестиции – это деньги, которые как раз и предназначены для исправления сложившейся ситуации.

Но доступны государственные средства не всем. Вы не найдете описания этого инструмента в книгах об инвестировании, потому что частные инвесторы не могут рассчитывать на госконтракты и многомиллионные инвестиции в свои проекты. В статье поговорим о том, что такое бюджетные инвестиции, на что они тратятся, рассмотрим порядок предоставления государственных денег.

Определение

Прежде чем дать определение бюджетных инвестиций, давайте разберем классическое определение инвестиций в целом. Часто спрашиваю своих студентов, как они понимают этот термин.

Ответ, как правило, один – это вложение денег в какой-то проект с целью получения прибыли. Тогда я задаю встречный вопрос: “А если речь идет о строительстве, например, детского сада? Никакой прибыли с него нет.

Значит, это уже не инвестиции?” Конечно же, инвестиции. Но определение надо уточнить.

Инвестиции – это вложения средств (движимого и недвижимого имущества, нематериальных активов, земельных участков и пр.) в объекты с целью получения прибыли или достижения другого эффекта. В качестве эффекта не всегда выступает коммерческая составляющая, но также экологическая, социальная и т. д.

И инвестирование строительства детского сада как раз преследует достижение другого эффекта. Например, снижение социальной напряженности в конкретном районе путем сокращения очереди детей в дошкольные учреждения, увеличение числа рабочих мест, получение политических очков перед выборами (почему бы и нет).

Любое предприятие и организация осуществляет инвестиционную деятельность. Без этого не выдержать в конкурентной борьбе. Источники средств могут быть разные:

- собственная прибыль,

- амортизация,

- заемные средства,

- эмиссия акций и облигаций,

- средства вышестоящих организаций.

В Бюджетном кодексе дано следующее определение.

Бюджетные инвестиции – это бюджетные средства, направляемые на создание или увеличение за счет средств бюджета стоимости государственного (муниципального) имущества.

Далее в статье 79 написано, что это капитальные вложения в создание объектов капитального строительства или приобретение недвижимости. Впоследствии перечисленные объекты закрепляются за государственными предприятиями на праве оперативного управления или хозяйственного ведения.

Что относится к объектам капстроительства (согласно Градостроительному кодексу):

- здания и сооружения, в том числе объекты, строительство которых не завершено;

- линейные объекты (линии электропередач и связи, автодороги, трубопроводы, ж/д линии);

- некапитальные строения – строения, которые могут быть разобраны и перемещены в другое место, т. е. они не имеют прочных связей с земельным участком.

Из определения можно понять, что на средства из бюджета могут рассчитывать только государственные предприятия и организации. Однако это не так. Негосударственные юридические лица тоже имеют право на бюджетные деньги.

Но в этом случае государство в лице РФ, региона или муниципального образования (смотря из какого бюджета пришли деньги) должно получить долю в уставном капитале предприятия, равную его участию в финансировании проекта.

На что тратим бюджетные деньги

Последние годы основное направление бюджетных инвестиций – дорожное хозяйство. Но эксперты ожидают изменения ситуации в связи с необходимостью исполнения последних майских указов Президента. Они предполагают вложения средств в развитие и поддержку инфраструктурных отраслей. Все финансируемые направления за последние 4 года можно проследить в таблице (по данным Минфина).

| Направление | Доля государственных инвестиций по годам, % | |||

| 2015 год | 2016 год | 2017 год | 2018 год | |

| Дорожное хозяйство | 25,8 | 27,7 | 27,7 | 30,6 |

| ЖКХ | 22,3 | 23 | 19,5 | 17,1 |

| Транспорт | 15,5 | 16,6 | 19,6 | 16,6 |

| Образование | 10,8 | 9,3 | 10,4 | 14,2 |

| Физическая культура и спорт | 4,8 | 5,1 | 4,6 | 5,1 |

| Здравоохранение | 4,7 | 5,4 | 5 | 4,3 |

| Социальная политика | 2 | 2,1 | 2,3 | 2,5 |

| Культура, кинематография | 1,6 | 2,3 | 3,5 | 2 |

| Общегосударственные вопросы | 1,6 | 1,7 | 2,1 | 1,8 |

| Охрана окружающей среды | 0,7 | 0,6 | 0,3 | 0,3 |

Государство, как и частный инвестор, ищет ответ на вопрос, куда вложить деньги. Бюджетные инвестиции осуществляются с целью:

- увеличения стоимости активов государства;

- повышения эффективности работы и конкурентоспособности значимых для экономики предприятий;

- восстановления инфраструктуры жизненно важных отраслей;

- снижения износа объектов недвижимости в бюджетных учреждениях.

В 2018 году государственную поддержку получили, например, такие проекты, как:

- Строительство участка Сокольнической линии Московского метрополитена от станции “Саларьево” до станции “Столбово” – 40,8 млрд рублей.

- Строительство стартового комплекса на космодроме Восточный – 38,7 млрд рублей.

- Строительство тоннеля под Калужским шоссе и многоуровневой развязки у ТПУ “Столбово” – 27,5 млрд рублей.

- Реконструкция и строительство автомобильной дороги “Варшавское шоссе – деревня Андреевское – деревня Яковлево” – 14 млрд рублей.

- Реконструкция автомобильной дороги М-18 “Кола” от Санкт-Петербурга до границы с Норвегией – 12 млрд рублей.

Это масштабные дорогостоящие проекты. Анализ 10 крупнейших госконтрактов показал, что 8 из 10 относятся именно к дорожному хозяйству.

Порядок получения государственной помощи

Инвестирование за счет средств бюджетов всех уровней осуществляется после заключения госконтрактов. Государство, выступая в качестве инвестора, заинтересовано в эффективности финансируемого им проекта. Эффект не обязательно должен заключаться в получении прибыли.

Эффективность инвестиций можно доказать с помощью технико-экономического обоснования – серьезного документа с подробными расчетами, куда направляется каждый рубль (направления инвестирования), какой эффект он принесет (социальный, экономический, экологический, бюджетный и пр.) и когда вернется назад (срок окупаемости проекта). Без такого обоснования получить государственные деньги невозможно.

Государственные контракты заключаются на:

- проектные и изыскательские работы,

- строительство,

- реконструкцию,

- реставрацию,

- техническое перевооружение,

- приобретение объекта.

Средства из бюджета направляются государственным заказчикам (государственным органам) или организациям, которым госорганы передали свои полномочия в рамках заключения специального соглашения или решения (акта). Такими уполномоченными выступают:

- Государственные корпорации и компании, которые будут инвестировать бюджетные деньги в объекты. А последние потом перейдут в собственность Российской Федерации.

- Юридические лица, доля в уставном капитале которых принадлежит РФ. Профинансированные за счет государства объекты потом перейдут в качестве вклада в уставный капитал такого предприятия.

Например, по госконтракту на строительство стартового комплекса на космодроме “Восточный” заказчиком выступает Дирекция космодрома “Восточный”, а исполнителем, которому переданы полномочия на выполнение заказа, – производственно-строительное объединение “Казань”.

Соглашение обязательно должно содержать:

- цель инвестирования;

- объем инвестиций, распределенных по годам и по каждому финансируемому объекту;

- наименование объекта, его мощность;

- срок строительства (реконструкции) или приобретения объекта;

- права и обязанности сторон сделки;

- ответственность;

- порядок проведения проверок со стороны заказчика (госоргана).

Заключение

На самом деле главная цель бюджетного финансирования – это повышение темпов роста экономики и уровня жизни людей.

Но помощь со стороны государства часто сталкивается с бюрократической волокитой, отсутствием инициативы и способности принимать грамотные решения на местах. Это приводит к неосвоенности средств и возврату их обратно в бюджет.

Давно замечено, что к концу года, который всегда наступает неожиданно, резко активизируются работы по госконтрактам. Буду рада, если в ближайшие годы что-то изменится.

Бюджетирование/Инвестиционная деятельность на предприятии

Долгосрочное финансовое планирование в фирме. Решения по формированию структуры капитала, выбору источников финансирования капитальных вложений. Инвестиционные решения фирмы. Политика выплат фирмы в виде дивидендных платежей акционерам и выкупа акций. Управление рисками: страхование, хеджирование [1] .

Инвестиционная деятельность как фактор укрепления финансового положения организации. Понятие и сущность инвестиционной деятельности организации. Особенности и классификация инвестиций. Инвестиционная политика организации: основные принципы разработки, ключевые направления и этапы формирования. Разработка инвестиционного проекта организации. Бизнес-план. Оценка эффективности инвестиционной деятельности организации. Повышение эффективности инвестиционной деятельности организации [2] .

Понятие и виды инвестиций, их структура и источники. Классификация и виды структур капитальных вложений и инвестиций. Характеристика и значение технического перевооружения, реконструкции, расширения производства, нового строительства. Инвестиционный проект и оценка его эффективности. ТЭО инвестиционного проекта. Учет фактора времени в расчетах экономической эффективности. Система показателей экономической эффективности проекта. Виды инвестиционных рисков.

Содержание

- 1 Инвестиционный бюджет

- 1.1 Ставка дисконтирования

- 1.2 Метод кумулятивного расчёта

- 1.3 Принцип Анны Карениной

- 1.4 Таблица 1. Эффективность вложения

- 1.5 Таблица 2. Дисконтирование актива

- 1.6 Таблица 3. Эффективность здорового образа жизни

- 1.7 Инвестиции

- 2 Инвестиционный проект

- 2.1 Методы оценки эффективности проектов

- 2.2 Виды инвестиционных рисков

- 2.3 Виды цен в проекте

- 2.4 Методы оценки устойчивости

- 2.5 Оценка инвестиционного проекта

- 3 Экономический эффект от инвестиционных проектов

- 3.1 Задача 1. Расчёт инвестиционного проекта

- 3.2 Задача 2. Сравнение равных инвестиционных проектов

- 3.3 Задача 3. Сравнение двух разных инвестиционных проектов

- 3.4 Задача 4. Расчет стоимости владения автомобилем

- 4 Кейсы

- 5 Продолжение темы

- 6 Вопросы по теме

- 7 Ссылки

- 8 Примечания

Инвестиционный бюджет — неотъемлемая часть сводного бюджета. В нём отражаются все притоки и оттоки денежных средств по инвестиционной деятельности предприятия.

Ставка дисконтирования Править

Ставка дисконтирования — это процентная ставка, используемая для пересчёта будущих потоков доходов в единую величину текущей стоимости. Термин «ставка дисконтирования» имеет несколько синонимов, таких как норма дисконтирования; норма дисконта; ставка дисконта; ставка приведения и др [3] . Кроме того, американское общество оценщиков определяет ставку дисконта как коэффициент, используемый для расчета текущей стоимости денежной суммы, получаемой или выплачиваемой в будущем, представляет собой норму рентабельности вложений капитала, достижения которой ожидает инвестор при принятии решения о приобретении будущих доходов с учетом риска их получения. А Гитман Л.Дж. и Джонк М.Д. считают, что ставка дисконта — это ежегодная ставка доходности, которая могла бы быть получена в настоящий момент от аналогичных инвестиций. В «Методических рекомендациях по оценке эффективности инвестиционных проектов» даётся определение нормы дисконта как экзогенно задаваемый основной экономический норматив, используемый при оценке эффективности инвестиционных проектов, которая отражает скорректированную с учетом инфляции минимально приемлемую для инвестора доходность вложенного капитала при альтернативных и доступных на рынке безрисковых вложениях. Таким образом, ставка дисконтирования — это ставка, которая доступна здесь и сейчас экономическому агенту.

Ставка дисконтирования применяется при расчёте дисконтированной стоимости будущих денежных потоков NPV.

Ставка дисконтирования — переменная величина, зависящая от ряда факторов i = f ( i 1 , . . . , i n )

i 2

Дисконтирование — это метод определения стоимости (ценности) денежных сумм, относящихся к будущим периодам, позволяющий сопоставлять денежные суммы, полученные в разные моменты времени, приводя их к определенному моменту времени [3] .

Наибольшую сложность при расчете эффекта от реализации проекта представляет корректное определение ставки дисконтирования (дисконта), так как она выступает в качестве важного параметра окружающей экономической среды. Этот показатель является основным экономическим нормативом, используемым для агрегирования разновременных результатов, приведения их в сопоставимый вид, поэтому точное его определение — первый шаг в определении эффективности инвестиционного проекта. Методов, позволяющих однозначно определить ставку (норму) дисконта на практике, не существует ввиду многообразия факторов, влияющих на этот показатель.

Факторы, влияющие на ставку дисконтирования [3] :

- неравноценность разновременных затрат, результатов и эффектов — выгодность более позднего осуществления затрат и более раннего получения результатов;

- альтернативная стоимость капитала — максимальная годовая доходность доступных на рынке альтернативных вложений капитала;

- риск конкретного проекта.

Надежность оценки эффективности инвестиционных проектов напрямую зависит от обоснованного выбора ставки дисконтирования, определяющую относительную ценность денежных потоков, приходящихся на разные периоды времени. Это тем более важно, так как исследования показывают высокую чувствительность к выбранной норме дисконта таких показателей, как чистая текущая стоимость проекта, индекс рентабельности инвестиций, дисконтированный срок окупаемости инвестиционного проекта. Чем больше ставка дисконтирования и меньше коэффициент дисконтирования, тем быстрее обесцениваются будущие доходы, что делает невыгодным проекты с большими сроками строительства и освоения, низкой рентабельностью.

В теории инвестиционного анализа известны три основных подхода к определению ставки дисконтирования:

- метод оценки доходности активов (бета-модель, Capital Asset Pricing Model — CAPM);

- метод оценки средневзвешенной стоимости капитала (Weighted Average Cost of Capital — WACC);

- метод кумулятивного расчёта.

Метод кумулятивного расчёта Править

В основе прогнозирования ставки дисконтирования лежит теоретическая предпосылка о тесной связи между доходностью долговых инструментов (облигаций) и долевых инструментов (акций). В общем случае инвестор готов брать на себя больший риск (покупать акции) только в том случае, если прогнозируемая доходность по ним превысит доходность по облигации плюс определённые премии за риск.

Согласно рассматриваемой здесь модели, будущая требуемая инвестором ставка доходности представляет собой сумму:

- Базовой ставки — безрисковая процентная ставка;

- Премии за страновой риск для владельцев долевых инструментов;

- Премии за отраслевые риски (учитывает в себе волатильность денежных потоков, обусловленную отраслевой спецификой);

- Премии за риск корпоративного управления;

- Премии за риск неликвидности

В общем случае формулу для расчёта будущей ставки дисконтирования можно записать следующим образом:

Базовая ставка является составной частью ставки дисконтирования. По своему смыслу базовая ставка показывает, под какую минимальную доходность инвесторы готовы инвестировать средства в проект. Базовая ставка часто выступает как безрисковая процентная ставка.

Безрисковая процентная ставка (безрисковая норма доходности) — это норма отдачи гипотетического инвестиционного проекта без риска финансовых потерь за определённый промежуток времени [4] . Поскольку безрисковая процентная ставка может быть приобретена без какого-либо риска, у любого другого инвестиционного вложения, имеющего хоть некоторую степень риска, норма отдачи будет выше, для того чтобы оно стало привлекательным для инвестора.

На практике, для нахождения безрисковой процентной ставки для определённой ситуации, выбирается безрисковая облигация, то есть облигация, выпущенная государством или органом, чьи риски невыплаты настолько низки, чтобы быть значительным.

Безрисковая процентная ставка для разных людей означает разное, и не существует единого консенсуса относительно его измерения [3] .

Одна из интерпретаций теоретической безрисковой процентной ставки связана с концепцией инфляционных ожиданий Ирвинга Фишера, описанная им в книге «The Theory of Interest» (1930), которая основана на теоретических издержках и выгод от держания валюты [5] . В модели Фишера, она описана как два типа движений, компенсирующих друг друга:

- Ожидаемый рост денежного предложения должно привести к тому, что инвесторы будут предпочитать текущему потреблению будущий доход.

- Ожидаемый рост производительности должно привести к тому, что инвесторы будут предпочитать текущему потреблению будущий доход.

Безрисковая процентная ставка не учитывает [6] :

- инфляцию (безрисковый реальный доход не фиксирован);

- срок инвестирования (предпочтительный срок инвестора может не совпадает со сроком вложения, вынуждая инвестора дополнительно вкладывать в этот период или досрочно выходить из проекта, неся издержки входа/выхода).

Премия за страновой риск

Страновой риск — риск негативных событий, относящихся к экономики страны, уровень инвестиционной привлекательности государства. Чем более предсказуемо экономика страны, тем меньше риски ведения бизнеса в такой стране и, как следствие, меньше требуемая доходность. Финансовая устойчивость государства может определяется на основе кредитного рейтинга, присвоенного эмитенту независимыми рейтинговыми агентствами (S&P, Moody’s, Fitch и, конечно, АКРА).

Страновой риск можно измерить и выразить в дополнительной доходности, которую будут требовать инвесторы при осуществлении инвестиций в акции или облигации предприятий, работающих в рассматриваемой стране. Для того, чтобы понять, какова та дополнительная доходность, которую сейчас требуют инвесторы, чтобы компенсировать страновой риск, достаточно сравнить доходности государственных и корпоративных облигаций. При этом для увеличения точности вычислений, сравниваемые облигации должны обладать примерно одинаковым уровнем ликвидности, кредитного качества и дюрацией. Таким образом, разница в доходности корзины корпоративных и государственных облигаций будет обусловлена только наличием странового риска для инвесторов, вкладывающих средства в корпоративные облигации (для государственных облигаций понятие странового риска не применимо).

Полученная разница в доходностях показывает величину странового риска для владельцев долговых инструментов. Для преобразования данного показателя при работе с акциями вычисленная величина странового риска умножается на поправочный коэффициент, определяемый экспертным образом.

Премия за отраслевой риск

Отраслевой риск — риск негативных событий, относящихся к отрасли. Эта составляющая ставки дисконтирования носит наднациональный характер (то есть не зависит от страны, в которой ведётся бизнес) и определяется исключительно внутренней особенностью отраслей — волатильностью их денежных потоков. Например, волатильность потоков в розничной торговле и добыче нефти будет совершенно неодинакова. Наиболее полно отношение инвесторов к сравнительной мере риска отраслей выражено на развитых фондовых рынках. Именно они и являются источником вычисления отраслевых премий. По каждой интересующей отрасли определяется совокупность исследуемых компаний, по которым вычисляется среднеотраслевая ставка дисконтирования.

Объективные основания для появления дополнительной премии за отраслевой риск возникают тогда, когда среднеотраслевая ставка дисконтирования (требование инвестора к минимальной доходности) превышает сложившуюся доходность по государственным облигациям — наиболее надёжному активу для инвестора. Отрасли со средними ставками дисконтирования меньшими, чем доходность гособлигаций считаются относительно безрисковыми, то есть инвесторы не закладывают дополнительные специфические требования. Премия по отрасли распространяется на всех её эмитентов.

Премия за корпоративный риск

Корпоративный риск — риски владельца акций эмитента, связанные, прежде всего, с некачественным корпоративным управлением, с вероятностью получения убытков, с недополучением планируемой доходностью. При прочих равных условиях инвестор будет выбирать проект, в котором команда проекта зарекомендовала себя более высокими финансовыми показателями. Финансовая устойчивость компании определяется либо на основе кредитного рейтинга, присвоенного эмитенту независимыми рейтинговыми агентствами (S&P, Moody’s, Fitch, АКРА), либо путём анализа его финансового состояния. В идеале для каждой компании рассчитывается своя ставка.

Премия за неликвидность

Риски неликвидности — риски из-за возможных затруднений инвестора в приобретении или продаже актива (пакета акций) без особых потерь в цене и во времени, издержки входа в проект и издержки выхода из проекта. При прочих равных условиях инвестор купит более ликвидный актив.

Принцип Анны Карениной Править

Принцип Анны Карениной — успех какого-либо проекта, замысла или дела возможен лишь при одновременном наличии целого ряда факторов и, следовательно, отсутствие хотя бы одного из таких факторов обрекает всё предприятие на неудачу. Название принципа основывается на известном афоризме Льва Толстого, открывающем роман Анна Каренина: Все счастливые семьи похожи друг на друга, каждая несчастливая семья несчастлива по-своему. Или Все успешные проекты похожи друг на друга, а каждый неуспешный проект неудачен по-своему.

Однако существует и другой принцип — Все счастливые компании разные, все несчастные компании похожи. Считается, что компании должны уметь дифференцировать себя от других компаний (своим продуктом, своей стратегией), или будут банкротами. «Дифференцируйся или умирай!» — принцип из одноименной книги Джека Траута.

Темы для размышления

- Каждый проект имеет свою ставку дисконтирования.

- Каждый проект имеет несколько ставок дисконтирования.

- Ставка дисконтирования — это ставка банковского вклада для физического лица, это кредитная ставка для юридических лиц.

Таблица 1. Эффективность вложения Править

Куда вложить свободные денежные средства: остаться в рублях или перейти в иностранную валюту (доллар США, евро и другие)?

- Базовый уровень доходности вкладов//ЦБ РФ, сентябрь 2019 — доходность рублевого вклада 8,477%; доходность долларового вклада 3,022% согласно данным ЦБ.

- Вклады в Екатеринбурге//Банки.ру — текущая доходность рублевого вклада 8,00%; доходность долларового вклада 2,8% согласно данным банки.ру в Екатеринбурге.

- Динамика официального курса заданной валюты по данным ЦБ РФ

- Официальные курсы банков//Банки.ру — издержки купли/продажи валюты в одном банке (например, Россельхозбанк (66,10-64,60)/64,60=2,3%)

Стратегия 1. «Доллары под подушкой» — покупаемый иностранную валюту и храним дома, ожидаем рост стоимости валюты по отношению к рублю, фиксируем доходность.

Стратегия 2. «Доллары на вкладе» — покупаемый иностранную валюту, кладём на вклад, фиксируем доходность с учётом процентной ставки рублёвого вклада.

Стратегия 3. «Рубли на вкладе» — вкладываем рубли на вклад и фиксируем доходность на уровне годовой процентной ставки рублёвого вклада.

Эффективность стратегии «Рубли на вкладе» к «Доллары на вкладе». Корректировка сравнения на процент издержек купли/продажи валюты в банке.

Решение вложения в валюту при текущем проценте вклада в рублях (8%), в валюте (2,8%) с учётом издержек (2,3%) положителен при ожидании роста курса выше на 4,9218 рубля:

- текущий курс валюты х процент рублёвого вклада за минусом разницы процента валютного вклада и издержек на куплю/продажу — 65,4321 х (8%-(2,8%-2,3%))=70,3539.

| Текущая дата | Текущий курс 1$/R | Базовая дата | Базовый курс 1$/R | Доходность Cтратегии 1 «Доллары под подушкой» (Текущий курс-Базовый курс)/Базовый курс | Доходность Cтратегии 2 «Доллары на вкладе» (Текущий курс*%валютного вклада-Базовый курс)/Базовый курс | Доходность Стратегии 3 «Рубли на вкладе» % рублёвого вклада | Эффективность Стратегии 3 к Стратегии 2 (Доходность Стратегии 3-Доходность Стратегии 2)/Базовый курс | Корректировка эффективности Стратегии 3 «Рубли на вкладе» Эффективность Стратегии 3 + издержки купли/продажи |

|---|---|---|---|---|---|---|---|---|

| 12 сен 19 | 65,432 | 12 сен 18 | 69,9744 | (6%) | (4%) | 8% | 12% | 14% |

| 11 сен 19 | 65,4393 | 11 сен 18 | 69,8685 | (6%) | (4%) | 8% | 12% | 14% |

| 10 сен 19 | 65,5698 | 8 сен 18 | 69,0286 | (5%) | (2%) | 8% | 10% | 13% |

| 7 сен 19 | 65,9981 | 7 сен 18 | 68,2505 | (3%) | (1%) | 8% | 9% | 11% |

| 6 сен 19 | 66,0528 | 6 сен 18 | 68,4628 | (4%) | (1%) | 8% | 9% | 11% |

| 5 сен 19 | 66,5002 | 5 сен 18 | 68,2737 | (3%) | 0% | 8% | 8% | 10% |

| 4 сен 19 | 66,9072 | 4 сен 18 | 67,7443 | (1%) | 2% | 8% | 6% | 9% |

| 3 сен 19 | 66,6235 | 1 сен 18 | 68,0447 | (2%) | 1% | 8% | 7% | 10% |

Доходность по рублёвым вкладам всегда выше ключевой ставки Банка России.

Таблица 2. Дисконтирование актива Править

Необходимо рассчитать стоимость актива в текущих ценах, если доходность планируется в последующих периодах.

- Сумма материнского капитала составляет — 466 617 рублей.

- Период, после которого его можно будет использовать — 18 лет.

- ставка дисконтирования — 5,00% [7] .

Отсюда, стоимость актива в текущих ценах составляет 466617 ( 1 + 0 , 05 ) 18 = 193889

Таблица 3. Эффективность здорового образа жизни Править

ЗОЖ: плазма крови, здоровая почка и т. д., то есть вы всегда являетесь обладателем активов на сумму не менее 50 000$.

Кроме этого отказ от курения — это экономия 100 руб./пачка х 2 пачки/день х 365 дней/год х 60 лет (80-20) = 4 380 000 рублей (примерно, цена коттеджа).

Однако, если учесть ставку дисконтирования (сложный процент), посчитать текущую стоимость постоянной ренты постнумерандо, то сумма экономии составит всего лишь 100 ∗ 2 ∗ 365 ∗ 1 − ( 1 + 0 , 08 ) − 60 0 , 08 = 903488 , 33

Таким образом, текущий капитал на вкладе в сумме в 903 488,33 рублей позволяет ежегодно при ставке 8% годовых тратить 200 рублей в день на сигареты. А у меня есть этот вклад? Я их накопил, чтобы их тратить? Эта вредная привычка приоритетна по сравнению с другими моими проектами?

Инвестиции Править

Инвестиции — вложение средств долгосрочного характера с целью получения прибыли [8] . В плановой экономике понятие капитальные вложения (капвложения) означали затраты на воспроизводство основных фондов, их увеличение и совершенствование, и было тождественно инвестициям. Согласно работе К. Р. Макконнелла и С.Л. Брю «Экономикс» инвестиции — это затраты на производство и накопление средств и увеличение материальных запасов [9] .

Структура и виды инвестиций

- по объектам инвестирования [10] :

— реальные инвестиции — средства, направляемые на увеличение основных и/или оборотных средств в целях последующего получения дохода; — финансовые инвестиции — средства, направленные в финансовые активы (ценные бумаги, акции, облигации, паи, долевые участия, банковские депозиты и т.д.); — интеллектуальные инвестиции — вложение капитала в производство путем покупки патентов, лицензий, ноу-хау, оплаты НИОКР, финансирование подготовки и переподготовки персонала.

- по цели инвестирования:

— прямые инвестиции – вложения в уставный капитал предприятий в целях контроля и управления объектом инвестирования, направленные на расширение сферы влияния, обеспечивающие будущие финансовые интересы, а не только на получение дохода. — портфельные инвестиции — инвестиции в ценные бумаги (акции, облигации и т.д.), формируемые в виде портфеля ценных бумаг; пассивное владение ценными бумагами и не предусматривают со стороны инвестора участия в оперативном управлении предприятием, выпустившим ценные бумаги.

- по формам собственности:

— частные инвестиции — вложения средств частных инвесторов, негосударственной формы собственности; — государственные инвестиции — вложения, осуществляемые из средств федерального и регионального бюджетов органами государственной власти или государственными предприятиями. — иностранные инвестиции — вложения иностранных граждан, организаций, государств; — смешанные инвестиции — вложения за счет разных форм собственности.

- по уровню инвестиционного риска:

— безрисковые; — низкорисковые; — среднерисковые; — высокорисковые.

- по продолжительности инвестирования:

— краткосрочные инвестиции (сроком до года) — банковские депозиты, векселя и высоколиквидные ценные бумаги, организационно-технические мероприятия в пределах годовой программы; — долгосрочные инвестиции (более года) — совокупность физических, нематериальных и финансовых активов, вкладываемых. Источники финансирования инвестиций

Источниками финансирования инвестиций являются собственные, привлечённые и заёмные средства. Собственные средства являются внутренними, а привлеченные и заемные — внешними [10] :

- Собственные средства (уставный капитал, чистая (нераспределенная) прибыль, амортизационные отчисления, реинвестируемая часть внеоборотных активов (выручка от реализации оборудования, продажи незавершенного строительства, ликвидационная стоимость основных средств)).

- Привлеченные средства (эмиссия акций, безвозвратное целевое финансирование).

- Заемные средства (кредит банка или других кредитных учреждений, эмиссия облигаций, целевые государственные инвестиционные кредиты на возмездной основе).

Составление бюджета проекта

Автор: Юрий Мартынов

Руководитель проектов 1С-WiseAdvice

Использование бюджетирования в компании позволяет планировать и контролировать эффективность использования ресурсов компании, согласовывать деятельность различных подразделений внутри компании, контролировать их вклад в достижение целей и выполнение задач компании. Если компания использует проектный подход к деятельности, то для получения полной информации необходимо организовать как раздельный сбор фактических показателей, так и осуществлять планирование по каждому проекту отдельно для корректного расчета финансовых показателей каждого проекта и компании в целом.

Бюджетирование проекта: понятие и виды

Под проектом понимается совокупность мероприятий, объединенных целью и имеющих выделенный бюджет. Проекты в компании могут подразделяться на два вида:

- внешние (операционные) – проекты, выполняемые в рамках договоров с Заказчиками.

- внутренние (инвестиционные) – проекты, направленные на внутреннюю оптимизацию, осуществляемые за счет капитальных вложений.

Совокупность внутренних проектов – представляет собой Инвестиционный бюджет.

Для проектного типа бизнеса характерно одновременное выполнение нескольких операционных (текущих) проектов, с помощью которых компания генерирует маржинальную прибыль. К проектно-ориентированными компаниями можно отнести:

- Строительные

- Юридические

- Консалтинговые

- Инжиниринговые

- ИТ компании по внедрению и разработке ПО

- Компании по разработке дизайна и др

В учетной политике управленческого учета таких компании необходимо учитывать особенности проектной деятельности. При этом составление корректных бюджетов может быть довольно сложным процессом, включающим в себя несколько этапов подготовки бюджетов отдельных проектов и их консолидацию, согласование бюджетов на различных уровнях организации.

В случае бюджетирования инвестиционных (внутренних) проектов необходимо учитывать то, что они определяют развитие компании, и поэтому требуют особого внимания для эффективного управления затратами компании. Зачастую отследить их влияние достаточно проблематично за счет включения таких затрат в текущие производственные расходы и отсутствия прямой зависимости между платежами по инвестиционной и ростом активом кампании. Для оптимального управления такими проектами необходимо помимо бюджета проекта составлять бизнес – план, который покажет взаимосвязь целей и задач проекта, маркетингового анализа и сумм бюджетов.

В рамках текущей статьи мы будем рассматривать внешние (операционные) проекты, так как формирование Инвестиционного бюджета имеет свои особенности. Но требования, предъявляемые к бюджетам операционных проектов, применимы и к инвестиционным проектам.

Составляющие бюджета проекта

Бюджет доходов и расходов проекта определяет его прибыль и стоимость для компании. Основой для составления бюджета проекта являются договоры с Заказчиком и смета затрат на выполнение проекта. Структура бюджета проекта подразумевает две составляющие – доходы и расходы, которые планируются с учетом сроков их актирования в соответствии с договорами. Доходные и расходные части должны декомпозироваться по статьям доходов и расходов (затрат).

Чтобы точно спрогнозировать прибыль проекта расходная часть проекта обычно имеет большее количество статей и других аналитик, так как она включает как прямые затраты – труд персонала, материалы и услуги, так и различные косвенные расходы.

Под оценкой стоимости проекта подразумевается смета расходов, распределенная по периодам времени, которая включает в себя:

- Операционные расходы

- Управленческие расходы

- Накладные расходы

- Резерв на непредвиденные расходы

Операционные расходы проекта

В состав операционных расходов входят затраты на ресурсы, обеспечивающие выполнение работ по проекту:

- Затраты на приобретение материалов, оборудования

- Затраты на субподрядчиков

- Прямые затраты на оплату труда

Управленческие расходы

Затраты, связанные с управлением проектом, поддержкой его функционирования, но которые не могут быть отнесены к конкретным работам и задачам. Данные затраты относятся ко всему проекту в целом:

- Управление и организация выполнения проекта

- Обучение сотрудников и сертификация работ

- Командировки

- Обслуживание и эксплуатация текущего оборудования

Накладные расходы

Накладные расходы – это расходы, которые невозможно определить напрямую в какой-либо проект, однако они сопровождают производственную деятельность. Такие расходы необходимо распределять между проектами. Существует несколько вариантов решения, одни из самых часто используемых:

- Отдельное бюджетирование накладных расходов и списание этих расходов на общий финансовый результат;

- Использование коэффициентов распределения накладных расходов;

- Определение ставки возмещения основных работников с учетом накладных расходов. Ставка позволяет распределить накладные расходы на проекты, пропорционально затраченному на них времени. При этом ставка может отличаться для разных групп сотрудников;

- Использование внутреннего субподряда. Для этого между подразделениями компании устанавливаются трансфертные цены, которые могут определятся по рыночной цене за аналогичные работы или по величине затрат на оплату труда с учетом коэффициента на покрытие накладных расходов.

Резерв на непредвиденные расходы

Резерв позволяет допускать небольшие отклонения по расходам на проект, при этом размер резерва необходимо рассчитывать для каждого возможного риска. Крайне нежелательно использовать резерв в виде постоянного процента от выручки или себестоимости, так как в таком случае резерв уже не обосновывается ни объективными обстоятельствами, ни реальным положением дел в проекте. Резерв по проекту должен отражать реальные риски, которые могут возникнуть при реализации проекта.

Разработка бюджета проекта

Составление бюджета проекта должно начинаться как можно раньше. Оценка рентабельности проекта должна происходить с момента оценки проекта и подготовки ТКП. Такие бюджеты составляются с большой долей погрешностей, необходимым резервом и достаточно укреплено, чтобы передать только смыл предстоящих работ и задач по проекту. Затем, по мере уточнения требований, бюджеты детализируются по более мелким статьям бюджета, выбираются поставщики и субподрядчики, согласуются условия их договоров.

Окончательный бюджет составляется после заключения договора с заказчиком, определения всех необходимых работ и формирования всех затрат с учетом времени, которое дается на выполнение проекта. После согласования и утверждения такой бюджет дает старт проекту. Все стадии бюджетного процесса при выполнении проекта можно свести в таблицу.

Соотношение бюджетов и стадий выполнения проекта

Подготовка ТКП, оценка проекта

Предварительный бюджет — укрупненные статьи, приблизительная оценка

Заключение договора, старт проекта

Полный бюджет проекта – детально проработанный бюджет, затраты и доходы распределены в соответствии с календарным графиком и этапами выполнения проекта

Корректировочный бюджет — периодический анализ отклонений выполнения проекта, уточнение рисков реализации проектов. При сильном изменении показателей проекта по доходам или прибыли необходимо переутверждать бюджет

Финальный отчет по реализации проекта, отчет по достижению KPI проекта

Необходимо закрепить в учетной политике управленческого учета обязательное согласование бюджета проекта каждой стадии проекта. Этап согласования должен включать в себя подготовку обосновывающей информации. Обоснование бюджета заключается в анализе, являются ли указанные затраты в бюджете необходимыми и достаточными для выполнения проекта. Финансовый департамент производит оценку каждой статьи на основании текущих рыночных цен на сопоставимые услуги или материалы, проверка корректности расчета накладных расходов и резервов.

После проверки бюджета производится анализ экономической эффективности и фиксация ключевых показателей проекта: выручка, прибыль и рентабельность. Для утверждения бюджета проекта, необходимо убедиться, что данные показатели соответствуют целям компании, а сам проект реализуется с максимальной эффективностью при указанных затратах.

Если проект предполагает сложную структуру себестоимости и взаимодействие нескольких подразделений желательно дополнительно проводить анализ чувствительности. Такой анализ позволяет оценить влияние тех или иных факторов на итоговые показатели проекта.

Расчет бюджета проекта

Бюджетирование проекта является сложным процессом, основывающимся на определенных правилах и взаимозависящих показателей. Для повышения точности расчета бюджета проекта могут использоваться различные программы автоматизации управленческого учета. В качестве инструмента автоматизации формирования бюджетов может использоваться программный продукт «WA: Финансист» — отдельный программный комплекс, включающий модули для автоматизации бюджетирования и управленческого учета.

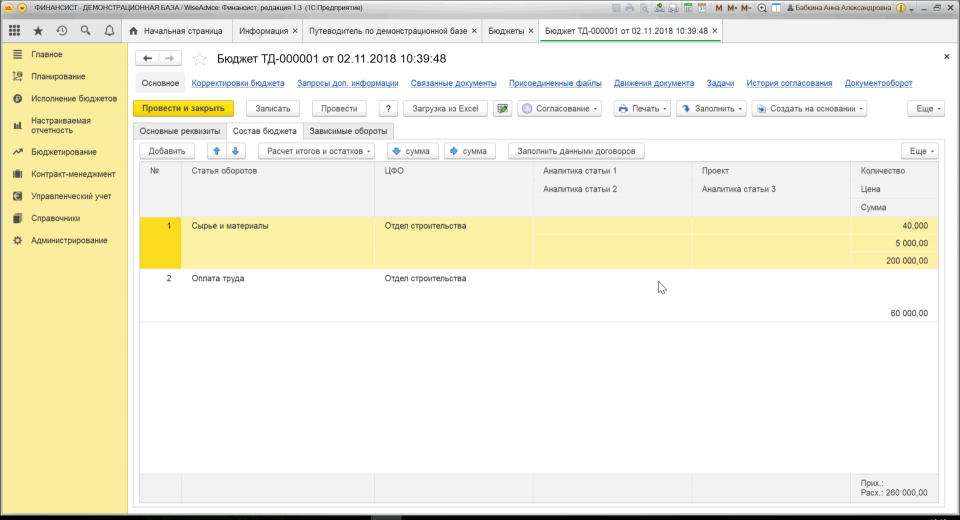

Данное решение позволяет с помощью специального документа «Бюджет» делать как предварительные расчеты, так и формировать итоговый бюджет проекта. В документе фиксируется планируемые прямые и косвенные затраты по статьям оборотов за период, продолжительность которого определяется периодичностью планирования проекта.

Рис.1 Создание документа «Бюджет»

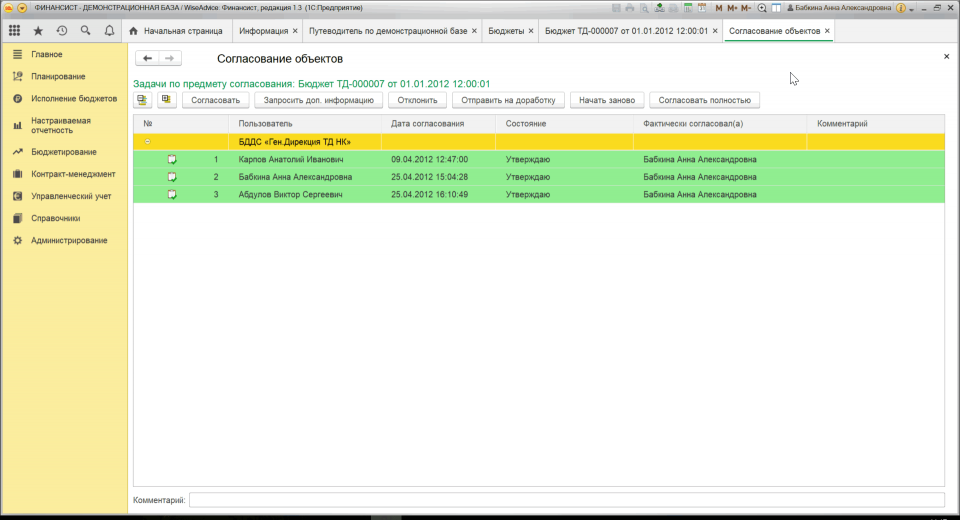

После ввода информации в документ происходит запуск автоматического согласования, которое позволяет провести процесс согласования для каждого вида проекта по различным маршрутам, в зависимости от показателей проекта. Кроме того, система при необходимости автоматически определяет, соответствует ли бюджет проекта бюджету верхнего уровня.

Рис.2 Согласование проекта

Система WA «Финансист» так же позволяет производить расчет экономической эффективности бюджета проекта.

Методы управления бюджетом проекта

После согласования бюджета проекта необходимо следить за тем, чтобы затраты проекта оставались в рамках бюджета, причем не только текущие, но и прогнозные. Для этого существуют несколько методик:

- Традиционный контроль стоимости.

Заключается в сравнение «план-факт» всех показателей проекта. Данный метод показывает текущее стоимостное отклонение выполнения проекта. - Метод освоенного объема.

Основное отличие от традиционного контроля стоимости в оценки текущего объема выполненных работ и расчета прогноза выполнения проекта.

Расчет освоенного объема выполняется в деньгах и позволяет оценить эффективность использования ресурсов проекта в соответствии с бюджетом проекта. Метод освоенного объема позволяет спрогнозировать основные ключевые показатели проекта до конца его срока выполнения.

http://s7reut.ru/rynki/investitsionnyj-byudzhet-chto-eto.html

http://ru.m.wikibooks.org/wiki/%D0%91%D1%8E%D0%B4%D0%B6%D0%B5%D1%82%D0%B8%D1%80%D0%BE%D0%B2%D0%B0%D0%BD%D0%B8%D0%B5/%D0%98%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D0%BE%D0%BD%D0%BD%D0%B0%D1%8F_%D0%B4%D0%B5%D1%8F%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D0%BE%D1%81%D1%82%D1%8C_%D0%BD%D0%B0_%D0%BF%D1%80%D0%B5%D0%B4%D0%BF%D1%80%D0%B8%D1%8F%D1%82%D0%B8%D0%B8

http://1c-wiseadvice.ru/company/blog/budzhet-proekta/

_%D0%A3%D1%80%D0%A4%D0%A3.JPG/80px-%D0%92%D1%85%D0%BE%D0%B4_%D0%B2_%D0%B7%D0%B4%D0%B0%D0%BD%D0%B8%D0%B5_%D0%92%D0%A8%D0%AD%D0%9C_(%D0%A4%D0%AD%D0%A3)_%D0%A3%D1%80%D0%A4%D0%A3.JPG)