Инвестиционный проект: сущность, виды, стадии, методы оценки

Сложно переоценить значение инвестиций в экономике. Пожалуй, многие слышали о таком термине, как “инвестиционный проект”. Данная статья призвана пояснить сущность, цели и виды инвестиционных проектов, а также познакомить с методами их оценки.

Что такое инвестиционный проект

Документ, обосновывающий целесообразность инвестиций в определенный актив, называется инвестиционным проектом. Под активом может подразумеваться любая бизнес-система: от малого предприятия до города или даже государства. Главное условие — соблюдение принципа инвестирования. То есть, деньги должны вкладываются с целью получения прибыли, а не в качестве помощи или финансирования некоммерческих проектов.

Суть любого инвестиционного проекта в экономическом обосновании необходимости вложения капитала в конкретный актив. Можно сказать что это бизнес-план, только в более широком, можно сказать, в глобальном, значении. Инвестиционный проект составляется не только для принятия решения о запуске бизнеса, но и для анализа перспектив финансирования научных работ, развития инфраструктуры или сектора экономики региона.

Цель инвестиционного проекта

- Убедиться, что инвестиции реально принесут прибыль, и рассчитать срок окупаемости. Это особенно актуально, когда инвестиционный проект составляет сам инвестор.

- Убедить инвестора разместить средства в актив. Инвестором здесь может выступать не только частное лицо, но и финансовое учреждение (структура), производственное предприятие или государственный орган.

Кроме того, инвестиционный проект обязан включать в себя оценку рисков. Это крайне важно для политики “вдумчивого” инвестирования и сохранения вложенных средств.

Структура инвестиционного проекта

Независимо от объемов финансирования и особенностей активов, все инвестиционные проекты имеют следующую структуру:

- Краткое описание, отражающее суть проекта: сумму, актив, сроки и цели инвестирования.

- Подробное описание, учитывающее все нюансы реализации проекта. Это анализ рынка, описание услуг , производственной технологии, стратегии продвижения на рынке, структуры, штатного расписания и прочего.

- Финансово-экономическое обоснование, содержащее подробные расчеты, подтверждающие достаточную прибыльность и приемлемые сроки окупаемости вложений.

- Заключение, содержащее краткий и емкий вывод о том, насколько целесообразно вкладывать деньги в актив.

Данная структура может дополняться другими разделами, помогающими более четко и подробно доказать, что инвестиции в рассматриваемый проект имеют смысл.

Классификация инвестиционных проектов

Разные варианты классификации проектов берут за основу различные признаки. Если принимать во внимание сроки реализации, инвестиционные проекты бывают:

- краткосрочные (до года);

- среднесрочные ( 1-5 лет);

- долгосрочные (свыше 5 лет).

Классификация по суммам вложений достаточно условна и зависит от масштаба самого инвестора:

- малые (менее 10000$);

- средние (10000-500000$);

- крупные (0,5-10 миллионов $);

- сверхкрупные (свыше 10 миллионов $).

По масштабу и составу проекты делят на следующие виды:

- монопроекты, подразумевающие развитие или создание единственного актива;

- мультипроекты, состоящие из нескольких малых монопроектов;

- мегапроекты, вмещающие множество моно- и мультипроектов.

К последним можно отнести инвестиционные проекты по развитию за счет бюджета или международных структур целого города, региона или страны.

По сфере деятельность проекты делят на такие категории:

- промышленные, подразумевающие развитие или создание производственных мощностей;

- финансово-экономические, цель которых — создание финансового учреждения или иного актива, способного принести доход;

- социальные, которые создаются для реформирования этой социальной сферы и окупающиеся за счет снижения расходов в определенном направлении.

Самая подробная и важная классификация инвестиционных проектов — по сферам деятельности. Здесь выделяют такие категории:

- строительство;

- покупка готовой недвижимости и другого имущества;

- производство;

- модернизация;

- перепрофилирование;

- инновации;

- интернет-проекты.

Реализация инвестиционных проектов

Жизненный цикл проекта включает четыре стадии:

- идея;

- разработка;

- согласование с инвестором;

- реализация.

Последняя стадия обычно самая длинная и делится на доинвестиционный, инвестиционный и эксплуатационный периоды.

Как оценить инвестиционный проект

Оценка инвестиционных проектов — сложное и ответственное дело, достойное отдельной статьи. Вкратце ее можно охарактеризовать как определение целесообразности вложения средств и реализации проекта. Для этого потенциальный инвестор обращает внимание на следующие моменты:

- сумма инвестиций, необходимых для полной реализации проекта;

- период окупаемости;

- прибыльность инвестиций по достижению окупаемости;

- уровень риска при реализации проекта.

Последний фактор крайне важен, ведь только правильная оценка рисков позволяет не потерять инвестиции и приумножить собственный капитал. Методики оценки проектов отличаются в зависимости от формы реализации и сферы деятельности планируемого предприятия.

Подпишитесь на рассылку и получите доступ к видеозаписи мастер-класса по инвестированию

Пример инвестиционного проекта с расчетами его эффективности

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части. Начинать работу над любой инвестиционной концепцией следует с определения его цели. После этого предстоит оценить имеющиеся возможности и конкретизировать программу действий. Создание грамотного инвестпроекта — довольно сложная задача. Чтобы облегчить работу, можно бесплатно закачать готовый инвестиционный проект с примерными расчётами.

- Пример целей инвестиционного бизнес-плана

- Основные виды

- Пример вклада: содержание и структура

- Расчетная часть

- Чистая приведённая стоимость

- Относительные коэффициенты доходности

Пример целей инвестиционного бизнес-плана

Инвестиционный бизнес проект представляет собой сочетание правовой и финдокументации, отражающей экономическую выгоду вложений в конкретный объект. Инвестиционная концепция должна содержаться проектно-сметные документы, а также подробный план действий по расходу финсредств. Нередко разработчики используют пример инновационного проекта с расчетами и, взяв его за основу, составляют собственный.

При разработке инвестиционного проекта нужно выполнить определённые мероприятия:

- Обосновать бизнес-идею.

- Исследовать пример потенциала проекта на возможность реализовать все вложенные средства.

- Разработать и утвердить проектные документы.

- Заключить все необходимые договоры.

- Обеспечить проект финансами и ресурсами.

- Провести сдачу объекта в эксплуатацию и запустить производственный цикл.

Любой пример инвестиционного бизнеса отличается несколькими особенностями. Они имеют важное значение для инвестора и должны быть качественно проработаны. Наиболее значительными среди них являются:

- Пример оценки стоимости. Любой инвестиционный план можно представить в форме конкретной суммы денежных средств.

- Окупаемость. В ходе реализации бизнес-плана важно возместить все затраты.

- Временной цикл. Прибыль может быть получена только по истечении определённого количества времени.

- Пример идеи проекта следует выразить максимально лаконично, максимум в пяти предложениях.

Основные виды

Существует достаточно много видов инвестиционных концепций. Они классифицируются в соответствии с разными показателями. Среди основных категорий проектов можно выделить несколько примеров:

- Длительность реализации — проекты могут быть краткосрочными (менее трех лет), среднесрочными, а также продолжительными (свыше 5 лет).

- Объем финансирования – мелкие и средние, крупные и мегакрупные.

- Специализация – коммерческие, научно-технические, производственные, экологические.

- Масштаб – от глобального и крупномасштабного до локального.

- Уровень рисков, как пример – низкие и завышенные.

Ежегодно в РФ стартуют тысячи инвестиционных бизнес-планов.

Пример вклада: содержание и структура

Для оценки эффективности примера инвестиционной идеи, а также её значимости, необходимо разработать бизнес-план. Он должен отражать привлекательность проекта, рассматривать примеры воплощения, трудности в реализации, а также выходы из проблемных ситуаций. Заключенная в бизнес-плане информация должна подаваться максимально чётко, грамотно и достоверно.

Нежелательно перегружать текст техтерминами и подробностями. Описательные фразы стоит заменить цифрами, а также систематизировать информацию, используя для этого таблицы с графиками. Структура бизнес-плана может отличаться в зависимости от примера конкретного проекта и не регламентируется нормативами.

Можно выделить несколько важных содержательных элементов, которые желательно включить в состав описательной части:

- Титульный лист. Содержит название документа, данные о создателях, а также здесь указывается место и время его создания.

- Оглавление. Перечислены главные разделы с соответствующими страницами.

- Резюме. Содержит информацию о предприятии и сфере его деятельности. Здесь же для примера отмечены главные цели и преимущества инвестиционного плана. Если он имеет недостатки, то важно отметить способы их устранения. Эта часть плана должна быть краткой, чтобы в короткие сроки привлечь внимание потенциальных инвесторов.

- Пример описания предприятия и выпускаемой им продукции. Глава предназначена для раскрытия состояния во всей отрасли, а также конкретной компании, разрабатывающей проект.

- Раскрытие инвестиционной концепции. В качестве примера указываются целеполагание и преимущества, а также даются данные об объёме, конкурентоспособности и спецификациях планируемой к выпуску продукции. Также следует обозначить примеры основных этапов воплощения проекта в жизнь.

- Исследование и анализ ситуации на рынке. Инвесторам предлагаются материалы, в которых указаны данные о месте продукта на рынке и структуре целевой аудитории.

- Пример маркетингового плана. Содержит описание способов, за счёт которых планируется достичь необходимый объем продаж.

- Производственный план. Здесь необходимо обосновать примеры производственных возможностей инвестиционной идеи по изготовлению высококачественной продукции в требуемых объёмах в оговорённые сроки.

- Примеры оценки потенциальных рисков и страховка. Этот пункт рассказывает об ожидаемых проблемах при реализации проекта и возможных способах преодоления трудностей.

- Финплан. Раздел даёт примеры оценки экономпотенциала фирмы и позволяет спланировать её деятельность с позиции финансов.

- Оргплан. Содержит характеристику оргструктуры предприятия с детализацией подразделений.

- Выводы. Завершающий пункт, в котором для проекта представлены конченые результаты с инвестиционного ракурса и его сущности.

При необходимости бизнес-план может иметь дополнительные разделы.

Расчетная часть

Часто трудности возникают при расчёте инвестиционного бизнес проекта. Потенциальные инвесторы оценивают его с экономического ракурса, поэтому крайне важно правильно определить соответствующие показатели.

Чистая приведённая стоимость

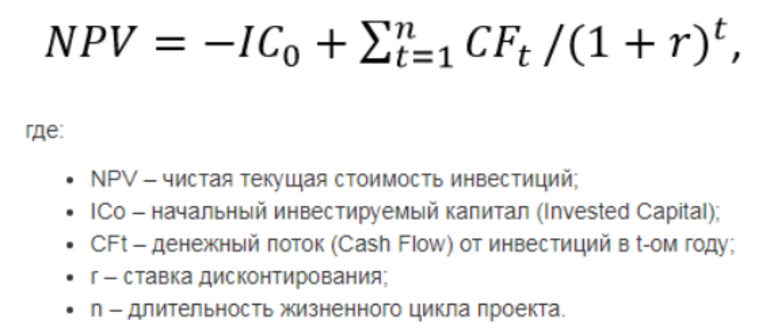

Для расчёта параметра используется формула:

В качестве примера инвестиционного плана можно взять компанию, решившую провести замену морально устаревшего техоборудования в одном цехе. На покупку, логистические траты и монтаж станков необходимо затратить 84 млн рублей. Стоимость демонтажа устаревшего оборудования будет полностью покрыта за счёт его сбыта на рынке.

Срок жизни инвестированных средств равен длительности морального износа новых станков и составляет 6 лет. Нормы дисконтирования и доходности компании равны и составляют – 14%. Чистый доход от работы установленных станков по годам составляет, соответственно, 12, 36, 48, 46, 48 и 38 млн рублей.

Подставив все необходимые значения в формулу, получится NPV = -84+12/(1-0,14)+36/(1-0,14)2+48/(1-0,14)3+46/(1-0,14)4+48/(1-0,14)5+38/(1-0,14)6 = 56,926 млн рублей.

В этом примере норма дисконтирования не изменяется, что на практике происходит крайне редко. Чтобы получить максимально точное значение MPV, чаще всего используется примерная % ставка по каждому году.

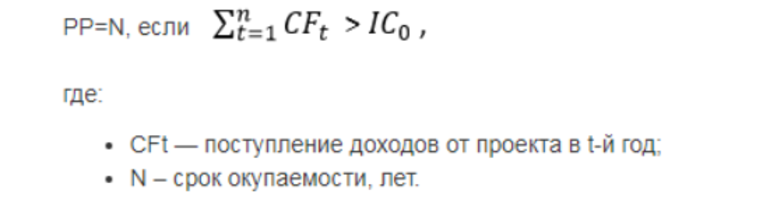

Также следует получить окупаемость инвестиций во времени в месяцах либо годах. Для его расчёта используется такая формула:

При расчёте для проекта инвестиционного КПД в примере РР=3, так как 3 t =1 CF t (12+36+48) > I 0 (85).

Относительные коэффициенты доходности

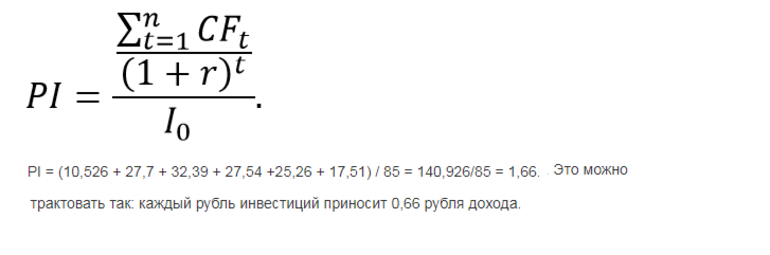

Первым показателем станет индекс доходности по каждой единице на сегодня:

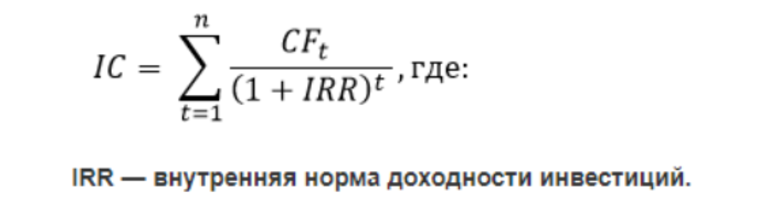

Для расчёта ВНД применяется следующая формула:

После детального изучения формулы будет ясно, что пример IRR представляет собой одновременно среднюю и предельную норму, ниже которой по доходности опускаться нельзя. Именно поэтому она чаще всего сравнивается с барьерами для конкретного инвестиционного бизнес-плана. В результате можно принять верное решение об инвестиционной целесообразности текущего проекта. В примере, когда IRR меньше либо равно ставке % дисконта финпотоков, вложений ждать не стоит.

Так как в настоящем примере Κф эффективности инвестиций рассчитывается по всему сроку жизни оборудования, то следует использовать формулу ARR = CF cr /(I 0 + I f)/2. В ней I f является ликвидационной стоимостью проекта. Таким образом, AMR = 44,7%.

Скачав и изучив образец примера инвестиционный проекта, можно на его основе составить собственный. Применение при расчёте коэффициентов оценки инвестиционных идей позволяет найти максимально выгодный объект для вложений. Однако следует помнить, что, кроме внешних факторов, на оценку проекта серьёзное влияние оказывают и внутренние. В первую очередь речь идёт о примере высокой сложности точного определения будущих доходов. Но при этом есть возможность, благодаря простоте расчётов, уже на ранних этапах исключить самые нерентабельные инвестиционные концепции.

А вам доводилось делать расчеты для инвестиционных проектов?

Что такое инвестиционный проект: классификация и виды, стадии, оценка и риски

Рыночная экономика предоставляет неограниченные возможности для вложения капитала — от покупки жилой недвижимости до участия деньгами в различных инвестиционных проектах. Инвестиционные проекты в современной экономике доступны любому инвестору — частному или корпоративному.

Можно участвовать в них как прямой инвестор, как акционер, а можно использовать краудфандинговые, краудинвестинговые инвестиционные платформы.

Все проекты имеют общий характер, законы работы капитала, управления им. Не зависят от целей, области. Виды инвестиционных проектов я и рассмотрю в этой статье.

Что такое инвестиционный проект

В самом общем классическом определении понятие «инвестиционный проект» (далее по тексту — ИП) — это совокупность операций (финансовых, организационных, технических и кадровых), сконцентрированных на достижении определенной цели.

Они требуют для своего осуществления материальных (финансовых, капитальных и интеллектуальных) вложений или инвестиций. Если для достижения этой цели необходима реализация нескольких инвестиционных проектов, то комплекс таких проектов, объединенных единой целью, называется инвестиционной программой, мультипроектом.

Рисунок 1. Инвестиции.

Участники и их функции

Чтобы реализовать ИП на практике, потребуется, кроме целей и желаний инвестора, привлечение ряда участников и специалистов.

Такими могут быть следующие участники:

- заказчик или бенефициар ИП. Тот, кто непосредственно заинтересован в выгоде от реализации. Это может быть частное лицо, корпорация, государство, городская администрация и даже общественная организация;

- инвестор — это тот, кто своими деньгами, материальными или интеллектуальными активами прямо или косвенно финансирует ИП;

- исполнитель или подрядчик — частное лицо (группа лиц) или организация, непосредственно выполняющее работу или ТЗ по воплощению ИП в реальность;

Рисунок 2. Участники инвестиционного проекта.

- проектная организация, консалтинговая компания — это группа лиц или компаний, осуществляющих подготовку ИП, выполняя его расчеты, техническое обоснование, подготовку документации, юридическое сопровождение;

- крюинговая или аутсорсинговая компания — выполняют задания владельца ИП по набору, обучению необходимого персонала;

- кредитная организация — банк, через который осуществляется кредитное финансирование ИП;

- страховая компания — осуществляет страхование как всего инвестпроекта в целом, так и его отдельных технологических процессов, наиболее рискованных операций, в том числе страхование рыночных рисков;

- контролирующие, лицензирующие и разрешительные государственные или муниципальные органы власти. Они осуществляют постоянный мониторинг ИП на предмет его соответствия законам, стандартам и технологическим нормам;

- общественные организации — играют роль публичного аудитора на предмет того, что ИП соответствует экологическим, моральным и этическим нормам.

Классификация и виды

Классификация инвестпроектов может быть проведена по множеству оснований и критериев. Существуют различные типы проектов — финансовые, капитального строительства и даже социальные. В российской инвестиционной и деловой практике принята следующая классификация инвестиций и проектов.

Общая системная классификация инвестиционных проектов в таблице.

Содержание инвестиционного проекта

ИП как документ, предназначенный для инвесторов, других ключевых участников инвестиций, должен ответить на вопросы:

- насколько выгодно вложить деньги именно в этот проект;

- сколько это будет стоить;

- как быстро окупятся вложения;

- какие для этого нужны инвестиционные ресурсы;

- кто будет процессом управлять;

- какие риски и гарантии для инвесторов.

Общая схема ИП выглядит как проект бизнес-плана:

- Резюме проекта или инвестиционный меморандум, где в краткой форме приводятся все основные параметры ИП

- Маркетинговое исследование рынка — будет ли востребована продукция компании, ее услуги и т. п.

- Техническое обоснование проекта — что и как нужно построить, какое требуется оборудование, где его приобрести.

- Описание всей организационной схемы, модель управления ИП, распределение полномочий, менеджмент, персонал — его найм и оплата

- Финансовая модель всего ИП — как будут работать деньги, когда будет пройдена точка безубыточности, расчет основных финансовых показателей.

- Оценка инвестиционных рисков, методы работы с ними, страхование, альтернативные варианты на случаи наступления форс-мажорных обстоятельств.

- Приложения, технические расчеты, финансовая и правовая информация, рекомендации экспертов и аналитиков, что необходимы для оценки инвесторами ИП.

Стадии инвестиционного проекта

Алгоритм реализации любого инвестиционного проекта предусматривает:

- Идея ИП, ее поиск и разработка в конкретных показателях, например, построить солнечную электростанцию для коттеджного поселка.

- Изучение способов, как инвестпроект осуществить — построить самим, нанять компанию-подрядчика или купить готовую станцию «под ключ».

- Поиск финансирования, например, выбор варианта покупки готовой станции, ее монтажа на месте. Соответственно оптимальными способами финансирования может быть либо сбор денег с жителей поселка, либо получение кредита в банке.

- Подготовка документации, получение разрешений, юридическое сопровождение, поиск компании-подрядчика.

- Реализация проекта.

- Получение прибыли от инвестированных средств. В данном случае — в виде экономии платы за электроэнергию и в дальнейшем поставка ее для соседних коммунальных потребителей, соседнего поселка.

- Финальная оценка эффективности вложенных средств.

Рисунок 3. Схема алгоритма реализации инвестиционного проекта.

Как составить инвестиционный проект

Чтобы составить ИП, необходимо придерживаться порядка: от первоначальной идеи до подведения окончательных итогов — удался проект или нет.

Рисунок 4. Процесс сопровождения инвестиционного проекта.

Генерация идеи

Генерация идеи предусматривает:

- копирование готовой инвестиционной идеи с адаптацией к условиям, это может быть, например, покупка франшизы;

- поиск идеи в ходе «мозгового штурма» участников проекта, приглашенных специалистов;

- работа с экспертами и аналитиками, профессионально разбирающимися в конкретной проблематике, рынках или активах;

- поиск идей в ходе конкурса на лучший путь решения задачи.

Оценка рисков

Для оценки инвестиционных рисков используются методы риск-менеджмента:

- составление рейтинга всех возможных рисков ИП;

- экспертная оценка рисков, например, с привлечением специалистов страховой компании, которая будет осуществлять страхование на всех этапах его воплощения;

- изучение и составление сценариев развития событий;

- проведение стресс-тестов проекта, моделирование его устойчивости к тем или иным негативным факторам.

Подготовка и утверждение проекта

Этот этап подразумевает сбор воедино всех составных частей инвестпроекта — оформление его в виде инвестиционного меморандума, бизнес-плана, проектной документации, юридической регистрации, получения лицензий.

Например, это может быть проведение первичного собрания акционеров компании, которая будет осуществлять ИП, утверждение на нем инвестиционной программы. Для подготовки проекта привлекаются как собственные специалисты компании, так и приглашенные эксперты, аудиторы, представители госорганов и кредитных организаций.

Реализация идеи

На этом этапе производится окончательная реализация проекта по заранее составленному план-графику, проводится мониторинг и аудит каждого промежуточного этапа, составляется отчетность. При необходимости согласуются с ключевыми партнерами и контрагентами изменения.

Математическая оценка инвестиционного проекта

Для оценки, насколько ИП соответствует ожиданиям инвесторов, какие у него реальные перспективы в плане прибыльности, существуют методики количественной оценки параметров инвестиции. На практике используются как сложные математические модели, так и набор несложных математических алгоритмов (формул), с помощью которых можно определить основные показатели доходности.

Внутренняя норма доходности

Этот математический коэффициент показывает, насколько ИП способен генерировать прибыль с учетом ставки дисконтирования или нормы кредитного процента.

Если индекс больше 1, принято считать, что ИП дает прибыли больше, чем приходится платить за кредит и он выше процента инфляции.

D1 — ставка дисконтирования, соответствующая NPV1 (положительному значению чистого дохода);

D2 — ставка дисконтирования, соответствующая NPV2 (отрицательному значению чистого дохода).

Срок окупаемости

Срок окупаемости может быть рассчитан двумя основными методами.

Первый (самый простой) — разделить сумму первоначальных инвестиций на сумму ежегодного дохода, который будет приносить ИП. Исчисляется срок окупаемости в годах или месяцах.

Второй метод — это расчет срока окупаемости с учетом ставки дисконта или кредитного процента (инфляции) по формуле.

n — количество периодов;

CFt — приток средств за период t;

r — коэффициент дисконтирования;

Io — размер исходных вложений в нулевой период.

Основное достоинство метода — он учитывает инфляционные риски на стадии проектирования.

Ликвидность

Ликвидность ИП — это период, в течение которого инвестор или владелец инвестпроекта может перевести активы в денежные средства. Проще говоря, насколько можно быстро продать объекты или активы на рынке и получить за него деньги. Ликвидность исчисляется периодом, который необходим для продажи ИП на рынке.

Рисунок 5. Расчет инвестиционного проекта.

Расчет экономической эффективности

Экономическая эффективность рассчитывается с помощью различных индексов рентабельности инвестиций.

Самый простой вариант — это индекс рентабельности на базе денежного потока проекта:

PI — индекс рентабельности инвестиций;

NCF (net cash flow) — дисконтированные денежные потоки;

Пример использования формулы на практике:

В проект инвестировано 1,5 млн. руб. Доходность, которую ожидает получить инвестор, составляет 4 500 000 руб.

Тогда PI = 4,5 / 1,5 = 3,0.

Рентабельность — 3,0, выше нуля, следовательно, ИП не будет убыточным. В целом проект рекомендован к инвестированию.

Внешняя оценка инвестпроекта

Анализ привлекательности проекта для самого инвестора

Инвестор при расчете руководствуется показателями экономической эффективности проекта, куда он вкладывает свои деньги, рядом факторов, делающих этот проект привлекательным. Это, в частности, могут быть:

- долгосрочность и перспективность вложений;

- новизна используемой идеи;

- стабильность или предсказуемость рыночной среды;

- удобство управления проектом;

- низкие риски;

- выполнение общественно значимой задачи.

Оценка таких параметров производится путем экспертных консультаций.

Оценка перспектив ниши

Реализация любого ИП рассчитана на удовлетворение потребности рынка, спроса со стороны клиентов. Для оценки рыночной ниши используются маркетинговые исследования, социологические опросы. Это необходимо, чтобы инвестор проекта точно знал, насколько то, что он будет делать, производить, продавать, необходимо потребителям, обществу.

Работа с прямыми конкурентами

Реализация инвестпроекта в рыночной экономике за редким исключением связана с взаимодействием с прямыми конкурентами.

Для этих целей могут быть использованы:

- прямая конкурентная борьба с помощью демпинга цен с целью захвата рыночной доли;

- работа по линии качества, когда ИП способен предложить более совершенную продукцию по сравнению с конкурентами;

- выход на рынок с принципиально новым продуктом;

- снижение издержек и повышение эффективности ИП, что дает возможность удерживать свою нишу на рынке.

За счет чего компания будет получать прибыль

Чтобы ИП достиг своей цели, у инвестора должно быть четкое понимание, за счет чего именно будет прибыль:

- реализации продукции или услуг по мере выхода на рынок;

- получение дохода за счет консультационных услуг, если ИП был успешно реализован;

- получение сопутствующей прибыли, не связанной с ИП непосредственно.

Мониторинг инвестпроектов

Реализация требует постоянного контроля процессов его осуществления. Для этого применяются методы:

- внутреннего контроля или аудита со стороны компании;

- контроль со стороны партнеров, ключевых инвесторов;

- государственный контроль;

- публичный контроль со стороны общественных организаций.

Кредитование

На практике редко какой-либо ИП финансируется только за счет финансовых средств инвестора. Для финансирования проектов привлекаются кредиты. Эти кредитные схемы могут быть различными.

Инвестиционное кредитование ИП

Для финансирования могут привлекаться ресурсы, которые имеют статус инвестиционных:

- средства сторонних или внешних инвесторов на базе прямого их участия в капитале предприятия;

- средства публичных инвесторов, привлекаемых в ходе размещения акционерного капитала через фондовую биржу;

- получение государственных грантов на участие в социально значимых инвестиционных программах при поддержке федеральных органов исполнительной власти или региональных правительств;

- средства, аккумулированные самими предприятиями для развития своих внутренних инвестиционных программ.

Проектное финансирование

Проектное финансирование инвестиционного проекта предполагает два основных типа привлеченных средств:

- кредитное финансирование, в том числе использование проектных кредитных линий;

- финансирование за счет государственных или муниципальных инвестиционных программ, имеющих важное социальное экономическое значение для конкретной территории.

Кредитование строительства

Финансирование проектов в капитальном строительстве, включая и инвестиции в девелоперские проекты, осуществляется тремя вариантами:

- За счет денег самих будущих жильцов комплекса через ипотечное кредитование. Это так называемое долевое инвестиционное строительство.

- Строительство за счет финансов, привлеченных средств внешних инвесторов.

- За счет средств, выделяемых по государственным или муниципальным программам. Например, программы по возведению социального жилья, принятые в большинстве регионов РФ.

Риски при работе с инвестиционными проектами

Прибыльное вложение денег в ИП всегда сопряжено с риском. Это аксиома рыночной экономики. Типичными рисками являются:

- форс-мажорные риски — это действия непреодолимой силы, которые нельзя ни предугадать, ни компенсировать полностью (стихийные бедствия, техногенные катастрофы и военные конфликты);

- технологические риски, связанные с несовершенством применяемых технологий, оборудования;

- рыночные риски, связанные с тем, что товар, услуги ИП не отвечают запросам рынка, не востребованы им;

- кредитные риски — это невозможность в силу каких-то причин ИП генерировать в достаточном размере прибыль, способную компенсировать взятые в долг деньги; Риск человеческого фактора — некомпетентность персонала, непрофессионализм менеджмента;

- политические риски — ужесточение налогового законодательства, жесткого контроля бизнеса со стороны государства, коррупция чиновников, смена политического режима с конфискацией активов инвесторов.

Каждый из рисков имеет особенности, которые при разработке и реализации ИП должны быть учтены в инвестиционной программе или меморандуме.

Заключение

В качестве заключения отмечу, что приведенные в статье основные моменты, касающиеся инвестирования, не должны пугать читателей сложностью.

Ведь даже строя дом или создавая небольшое фермерское хозяйство, приходится не менее тщательно считать деньги. Инвестирование в сложные проекты мало отличается в принципе. Это дает возможность даже простому инвестору найти вариант прибыльного вложения своих денег.

http://investorpractic.ru/investitsionny-j-proekt-sushhnost-vidy-stadii-metody-otsenki/

http://vse-investicii.ru/razvitie-proektov/investicionnyj-proekt-primer-s-raschyotami

http://fonda.pro/vidy-investitsionnykh-proektov.html