Участие в IPO: какого брокера выбрать? Обзор Just2Trade, United Traders, Freedom Finance

Купить акцию раньше всех и наблюдать затем за её ростом – наверно это мечта каждого инвестора. Чтобы оказаться в числе первых, надо принять участие в первичном размещении акций (IPO).

Такая возможность привлекает многих, но воспользоваться ей не так просто. К тому же, вложение в IPO связано с рядом рисков, но обо всем по порядку.

Зачем компании проводят IPO?

- Привлечение капитала компанией.

- Открытость информации о компании и ее освещение. Улучшает репутацию перед кредиторами и бизнес-партнерами.

- Определение рыночной стоимости компании. Помогает отслеживать инвестиционную привлекательность компании.

- Усиление связи эффективность -> стоимость благодаря открытой отчетности и раскрытию информации.

- Акции становятся ликвидным инструментом, которым можно оплачивать сделки, также можно получать кредит под залог своих акций.

- Возможность ранним инвесторам зафиксировать прибыль. Венчурные инвесторы, инвестирующие в стартапы получают возможность зафиксировать прибыль от вложений в компанию.

- Повышение престижа, которое выгодно для привлечения новых специалистов в компанию и увеличения доверия со стороны потребителей товаров и услуг компании.

Как проходит IPO?

Процедура размещения акций на бирже не такая простая. Для начала компания, желающая выйти на биржу нанимает андеррайтеров, то есть инвестиционный банк (или несколько инвестиционных банков), занимающийся проведением IPO.

Затем между представителями банка и компании происходят переговоры, в ходе которых определяется цена акций компании, их тип, и размер общей суммы средств, которую необходимо привлечь.

Далее, когда все детали обговорены, андеррайтер подает меморандум в регулирующий орган страны, в которой происходит первичное предложение. В этом документе указаны финансовая отчетность компании, информация о руководстве, юридические данные и цель привлечения средств.

Регулирующий орган анализирует всю представленную информацию, в случае необходимости запрашивает дополнительные данные. После этого, если информация оказалась корректной, андеррайтер готовит финансовые данные компании к IPO.

Также для повышения интереса к IPO, андеррайтеры часто проводят рекламную компанию, называемую “Road Show”. В ходе нее, андеррайтер представляет все финансовые данные компании, ее сильные стороны и конкурентные преимущества для привлечения крупных инвесторов.

Выгода андеррайтеров заключается в том, что они могут купить акции до IPO со значительным дисконтом. Если компания перспективна, то конкуренция андеррайтеров за проведение её IPO может быть весьма высокой.

В целом, процесс первичного размещения возможен и без андеррайтера, но такой путь – скорее исключение из правил. Google, например, проводил первичное предложение без андеррайтеров.

Зачем IPO инвесторам?

В целом, инвесторы участвуют в IPO в двух случаях. Либо в спекулятивных целях, то есть чтобы получить прибыль в первые дни или месяцы после первого публичного предложения, продав акции в первый же год их обращения. Здесь инвесторам зачастую удается получить хорошую прибыль, в среднем 30-60% годовых, хотя бывают и прибыли значительно больше.

Либо, второй вариант, в инвестиционных целях. Инвесторы покупают акции компании на долгосрочный период, и на IPO это сделать можно намного дешевле (но не всегда). Особенно такой подход интересен для крупных институциональных инвесторов.

Что нужно для участия в IPO?

Частные инвесторы обычно не могут самостоятельно поучаствовать в IPO, из-за очень больших минимальных пороговых сумм (от нескольких миллионов долларов).

Брокер или крупная финансовая организация принимает участие в IPO, складывая все средства инвесторов, направленные на IPO в общую сумму, при необходимости добавляя часть своих денег.

При этом, так как брокер является посредником и иногда принимает участие в IPO за счет своего капитала, то риски он несет зачастую также сам. Поэтому выбор списка компаний для участия в IPO остается за самим брокером, а частный инвестор может выбрать лишь из тех вариантов, которые брокер посчитал перспективными. Это сильно сужает круг возможностей для инвестора.

Чтобы частному инвестору поучаствовать в IPO, ему необходимо завести брокерский счет, приготовить необходимую сумму, а дальше следить за предстоящими IPO. Если инвестору понравилось одно из предстоящих IPO, в которых будет участвовать его брокер, то он должен подать заявку на принятие участия в этом IPO.

Цена акций компании, выходящей на биржу и дата этого выхода иногда неизвестны до последних дней перед предложением. Поэтому, когда частный инвестор участвует в IPO, он указывает сумму, на которую дает согласие купить акций интересной ему компании, а не количество этих акций.

При этом часто на всю предложенную сумму купить акции удается далеко не всегда, так как поучаствовать в IPO желающих обычно много. Доля заявленной суммы, на которую удалось купить акции называется аллокацией.

После этого, в течение определенного периода времени (около 15-30 дней), акции компании поступают на счет-депо инвестора, часть суммы, на которую купить акции не удалось возвращается инвестору.

Далее следуют период lock-up. В этот период инвесторам запрещено продавать акции компании, в IPO которой они поучаствовали. Иногда продать акции все же можно, уплатив небольшой “штраф”, у некоторых брокеров периода lock-up нет вовсе.

Локап это не прихоть брокеров, а условие самой биржи. В любом случае, брокеры не рекомендуют продавать акции раньше, чем через 3-6 месяцев, пока цена не устоится.

Риски участия в IPO

Приобретение акций на первичном публичном предложении зачастую связано с высокими прибылями. Задача андеррайтеров привлечь капитал, поэтому чаще всего цена на акцию выставляется разумная и немного заниженная, чтобы привлечение капитала происходило без затруднения, а спрос на акции был высоким.

В то же время, андеррайтеры не всегда точно оценивают рыночную стоимость акций. Также андеррайтер тратит часть денег на рекламу, так называемый “road show”.

В конечном итоге, андеррайтер всегда заинтересован не только удовлетворить компанию, инвесторов, но и максимизировать свою прибыль. Поэтому IPO связаны как с большими прибылями, так и с большими убытками. У инвесторов нет возможности посмотреть исторические данные по стоимости компании, также у неё нет определенной динамики.

IPO брокеры: обзор

Мы выбрали брокеров, которые позволяют принимать участие в IPO американских компаний. Брокеров, предоставляющих возможность участвовать в IPO только на российском рынке мы не стали добавлять в список. Как мы понимаем, на российском рынке не так много интересных IPO, поэтому нас интересуют именно зарубежные рынки.

- Финам

- Freedom Finance

- Тинькофф

- Атон

- Just2Trade

- United Traders

Freedom Finance

Статус квалифицированного инвестора: не требуется

Комиссия: до 20000$ — 5%, 20000-50000$ -4%, больше 50000$ — 3%

Локап-период: 93 дня, можно зафиксировать прибыль за 10-15%

Имеет лицензию ЦБ

Действует на рынке первичных предложений достаточно давно (с 2012-го года), по сравнению со многими другими брокерами – ветеран. Статистика по участию в первичных предложениях впечатляет. 111 IPO было порекомендовано Freedom Finance c 2012 года, средняя доходность по окончанию локап-периода в 3 месяца – 48%, средняя доходность предложенных акций на сегодняшний день -74,9%. Брокер предлагает подписаться на рассылку о предстоящих IPO, также на сайте можно ознакомиться по новостях, касающихся первичных публичных предложений. Есть слухи о том, что брокер выходит на биржу через офшорного посредника.

United Traders

Статус квалифицированного инвестора: не требуется

Комиссия: 4% за участие (3,5 на вход, 0,5 на выход), комиссия на прибыль – 20%

Локап: 3 месяца (15% досрочный выход)

Офшорный (зарубежный) брокер

Брокер для участия в IPO с наименьшим порогом входа. Участвуют в среднем в 20-25 IPO в год, уточнить информацию можно в чате на сайте. Также на официальном сайте можно посмотреть календарь IPO, Pre-IPO и OTC с датой, прогнозом дохода и сроками. В прошлом брокер имел лицензию ЦБ РФ, но добровольно от неё отказался в 2019-м году.

United Traders позиционирует себя как проп-трейдинговая компания и имеет отличия: индивидуальные условия по кредитным плечам, индивидуальный риск-менеджер (возможность ограничения дневных потерь на стороне брокера), расширенные возможности по коротким позициям.

Just2Trade

Статус квалифицированного инвестора: не требуется

Минимум: 1000$ — 500$

Комиссия: 4% за участие, 1,75% за выход в локап-период.

Локап: от 30 дней.

Офшорный (зарубежный) брокер (дочка Финам)

IPO в год: позволяют инвесторам принимать участие в IPO с ноября 2019-го года

Just2Trade является дочерней компанией инвестиционного холдинга Финам, однако Just2Trade зарегистрирован на Кипре и регулируется Кипрской Комиссией по ценным бумагам и биржам. Предоставляют достаточно выгодные условия по сравнению с другими брокерами. Участвуют в IPO через поставщика IPO “ClickIPO”, остальных поставщиков не раскрывают. О предстоящих IPO можно узнать на сайте компании. Статистики по успешности своих участий в IPO пока нет, так как для брокера это сравнительно новое направление.

Финам

Статус квалифицированного инвестора: требуется

Локап-период: нет, рекомендуют продавать не раньше, чем через месяц

Имеет лицензию ЦБ

Принимает участие в IPO через Just2Trade. Одним из поставщиков IPO Just2Trade является ClickIPO.

У Финама есть календарь IPO, в котором можно посмотреть предстоящие первичные публичные размещения, с указанной датой этих размещений, а также можно ознакомиться с диапазоном цен на акцию, датой IPO и с проспектом эмиссии компаний. IPO проводит через свою дочернюю компанию, зарегистрированную на Кипре – Just2Trade. Статистики по успешности участия в IPO пока нет, так как Финам начал эту деятельность совсем недавно – в апреле 2020-го года.

Тинькофф Инвестиции

Статус квалифицированного инвестора: требуется + тариф Премиум (около 3000 рублей)

Комиссия: 2,25% (2% при участии, 0,25% при продаже)

Имеет лицензию ЦБ.

IPO в год: 8 в 2019-м году, 1 в 2020-м.

Тинькофф Брокер предоставляет возможность участвовать в IPO только инвесторам, использующим тариф Премиум. Начальная плата за тариф равна 3000 рублей в месяц, затем плата снижается в зависимости от объема портфеля клиента. В 2019 году брокер участвовал в IPO 8 компаний, в 2020 – только в одном. Хорошую прибыль инвесторам в 2019-м обеспечил IPO компании Yunji (+60%). Информацию о предстоящим и прошедших IPO можно получить в чат поддержки брокера (отвечают быстро). В Тинькофф Инвестициях участие в IPO проходит по тому же регламенту, что и внебиржевые сделки.

Атон

Статус квалифицированного инвестора: требуется

Минимум: 50000$ (прямое участие)

Локап-период: нет (прямое участие)

IPO в год: примерно 12-15

Брокер Атон работает в премиум-сегменте, пороги входа внушительные. Атон чаще всего участвует в IPO китайских компаний, где им удается получить более большую аллокацию. Брокер с недавних пор предлагает услугу фонда IPO. Фонд IPO диверсифицированно инвестирует в разные IPO в течение года, что позволяет упростить инвестору выбор компаний, а также снизить риски. Атон прогнозирует доходность своего фонда в 15-20% в год в долларах США. Однако порог входа в этот фонд весьма значительный – 100 000$. Более полную информацию об участии в IPO Атон раскрывает только своим клиентам.

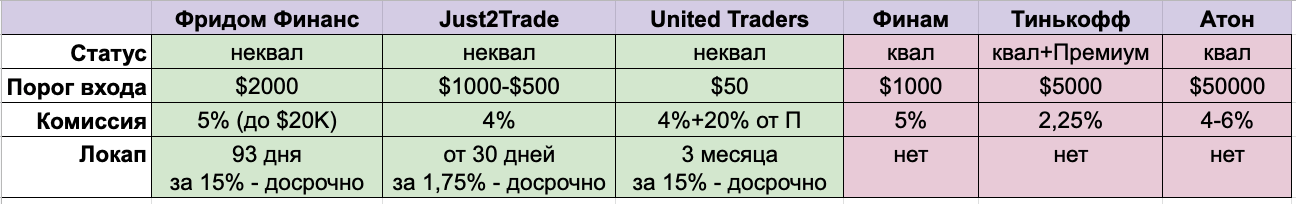

Сравнение брокеров для IPO

Только 3 посредника дают доступ неквалифицированным инвесторам: Фридом Финанс, United Traders и Just2Trade. Условия, как вы можете увидеть из таблицы, различаются. Идеального брокера для IPO нет — клиент ориентируется на свои потребности.

7 вопросов для тех, кто собрался купить акции на IPO

В какой-то момент ваш брокер может предоставить вам возможность приобрести акции той или иной компании в ходе первичного публичного размещения (IPO).

В ходе IPO компания привлекает капитал путем продажи акций инвесторам. Когда вы покупаете акции на вторичном рынке, вы покупаете их у другого инвестора. В ходе IPO вы платите деньги самой компании.

Вероятно, вы слышали об IPO, в ходе которых цены на акции взлетают уже в первый день торгов. Так, например, произошло с Alibaba (NYSE: BABA), чьи акции подскочили на 36% в первый день торгов на Нью-Йоркской фондовой бирже (INDEX: в сентябре 2014 года. Но это случается редко и, собираясь покупать акции на IPO, рассчитывать на это не стоит.

Немного статистики

С начала 2017 года в мире прошло 772 первичных публичных размещения. Это максимум с 2007 года. Компании-эмитенты привлекли в общей сложности 83,4 млрд долларов, объем привлеченных средств увеличился на 90% по сравнению с аналогичным периодом прошлого года.

Лидером по числу IPO стал Азиатско-Тихоокеанский регион, здесь с начала года разместили акции 468 компаний, им удалось привлечь 37 млрд долларов.

Во второй половине года пройдет несколько крупных IPO. Две китайские компании, China Tower Corp. и Sinopec Marketing Co. Ltd., рассчитывают получить за свои акции по 10 млрд долларов каждая.

В Сингапуре в июле NetLink Trust попробует привлечь около 2 млрд долларов, это станет крупнейшим IPO на местной бирже с 2013 года.

Если вы планируете приобрести акции какой-либо компании в ходе IPO, перед тем как нести деньги брокеру, вам следует ответить себе на эти семь вопросов.

1. Кто получает деньги?

Весь смысл IPO заключается в привлечении средств инвесторов. Однако вопрос в том, кто конкретно получит деньги?

Иногда учредители компании (обычно они же управляют бизнесом) получают часть доходов от размещения, или даже все средства. В этом случае ключевой вопрос — почему они продают? В конце концов, они инсайдеры, и именно они лучше всех понимают реальные перспективы компании. И если они решили продать ее акции, что это говорит о перспективах компании? Ничего хорошего.

На самом деле, это не совсем так. Акционеры-основатели после нескольких лет вложений сил и средств в строительство бизнеса могут захотеть вывести часть средств, например, чтобы диверсифицировать свой портфель активов — и, возможно, купить яхту.

Однако, для будущего акционера компании гораздо лучше будет, если доходы от размещения будут вложены в ее дальнейшее развитие и расширение компании. В любом случае, у учредителей должна остаться значительная доля акций компании, чтобы они сохраняли заинтересованность в ее будущем.

2. Почему IPO проходит сейчас?

Компания может продавать акции для привлечения капитала, потому что ей необходимо финансировать рост, или же инсайдеры, продающие свою долю, могут полагать, что сейчас лучшее время для продажи акций и в другой ситуации они уже не выручат таких денег. Как и во всех других случаях, люди, которые продают акции, хотят продать их дорого. А инвесторы, участвующие в IPO, делают ставку на то, что у компании по-прежнему хорошие перспективы роста.

Кто прав? Опасность заключается в том, что вы купите бумаги в момент, когда компания находится на пике формы, и ее дела просто не могут быть лучше . а значит, они могут ухудшиться.

3. Прибыльна ли компания?

Если это не так, давайте посмотрим правде в глаза: вы не инвестируете — вы спекулируете. Это не означает, что вам не следует участвовать в IPO, но риск, связанный с этим предложением, будет выше и вы должны его учитывать.

4. Акции дороги или дешевы?

Акционеры хотят продать акции настолько дорого (например, с учетом коэффициента цена/прибыль), насколько это возможно. Однако инвесторам, участвующим в IPO, будет нужна низкая оценка, чтобы цена акций могла расти в будущем.

Большой вопрос — как и при любом сравнении — на что следует ориентироваться при оценке. Инвестбанки, организующие IPO, будут ориентироваться на сопоставимые компании с высокой оценкой, чтобы продаваемые ими акции выглядели сравнительно дешевыми. Как правило, лучшие объекты для сравнения — это прямые конкуренты эмитента, работающие в той же стране и в том же секторе и демонстрирующие похожие темпы роста.

Но даже в этом случае компания-эмитент будет рассказывать длинные истории, убеждая инвесторов, что ее бумаги следует оценивать дороже. Однако у акций, торгующихся с премией к другим сопоставимым акциям, будет меньше возможностей для роста. Это значит, что если вы поверите рассказам организаторов IPO и купите акции задорого, ваши вложения будут менее прибыльными.

5. Можете ли вы купить те акции, которые хотите?

Чтобы получить акции в ходе IPO, ваш брокер должен быть одним из его организаторов или пользоваться связями с банками-организаторами. Большинство брокеров, как правило, придерживают бумаги (по крайней мере, те, спрос на которые превышает предложение) для своих «привилегированных клиентов» — тех, кто инвестирует крупные суммы.

Поэтому андеррайтерам и крупным инвесторам, как правило, достается все самое лучшее, а частные инвесторы довольствуются крошками с их стола или акциями-пустышками. Вы действительно хотите покупать акции на таких условиях?

6. Что с комиссиями?

Совсем недавно инвестиционные банки срывали огромные куши на IPO. Им могло доставаться около 7% от общей суммы поступлений, хотя размер комиссии варьировался в зависимости от объема сделки. По сути, это означало, что инвесторы получали только 93 цента за каждый доллар, вложенный в сделку.

К счастью для инвесторов, это все в прошлом. Сегодня комиссии инвестбанков несколько разумнее, они составляют где-то 3−5%. С точки зрения инвестиций это не слишком важный фактор. Однако имейте в виду, что ваш брокер заработает намного больше, продавая вам те акции, которые только размещаются на бирже, чем при продаже уже торгующихся бумаг.

7. Какие права вы получите как акционер?

Обычно компании предлагают акционерам бумаги, имеющие право голоса. Раньше повсеместно соблюдался принцип «одна доля, один голос», однако сейчас практика меняется, особенно в технологическом секторе .

Компания Google (NASDAQ: GOOGL) в 2004 году первой сделала то, что позднее стало обычной практикой для технологических IPO, — выпустила акции двух классов. Новым инвесторам были предложены обыкновенные акции класса А , на каждую из них приходился один голос. При этом учредители сохранили за собой обыкновенные акции класса B , на каждую из которых приходилось 10 голосов.

Что-то похожее позднее сделала Facebook (NASDAQ: FB). Однако самым вопиющим примером такого распределения голосов стало размещение акций Snap (NYSE: SNAP) в начале марта 2017 года. Новым инвесторам достались акции без каких-либо прав голоса вообще. IPO было структурировано таким образом, что почти 90% контроля осталось у 27-летних учредителей.

Вы должны спросить себя, хотите ли вы иметь дело с компаниями, которые берут деньги инвесторов, но не дают им права голоса в вопросах, касающихся корпоративного управления.

Словом, если вы хотите участвовать в IPO, сначала получите ответы на эти вопросы. Если они окажутся слишком хороши, скорее всего, они будут не слишком правдивыми.

http://investfuture.ru/articles/id/uchastie-v-ipo-kakogo-brokera-vybrat-obzor-just2trade-united-traders-freedom-finance

http://ru.ihodl.com/investment/2017-07-17/7-voprosov-dlya-teh-kto-sobralsya-kupit-akcii-na-ipo/