IRR инвестиционного проекта

С каждым годом потребность в финансовой грамотности растет во всех слоях населения . Надежды на рост зарплаты , увеличение пенсии или наследство от богатой тетушки продолжают умирать . Забота о собственном благосостоянии переложена с государства на плечи гражданина . У многих возникает вопрос : как быть ? что делать ? и как зарабатывать ? Поэтому изучение основ инвестирования и оценка эффективности проектов встает на первый план . Слова irr , норма доходности , срок окупаемости слышатся в бытовых разговорах все чаще . Если для вас эти термины еще в новинку , мы рассмотрим , что такое IRR инвестиционного проекта .

- Что такое IRR

- Расчеты с помощью калькулятора

- Расчет IRR с помощью графика

- Расчет IRR для ценных бумаг

- Как интерпретировать полученный результат

- Срочный вклад в Сбербанке

- Вложения в МФО

- Покупка облигации

- Покупка квартиры

- Срок окупаемости инвестиций

- Резюме

Что такое IRR

Internal Rate of Return (сокращенно — IRR) — ставка процента, которая показывает доходность инвестиций. В русскоязычной литературе этот показатель называется внутренняя норма доходности (сокращенно — ВНД). Критериями эффективности инвестиционного проекта являются два взаимосвязанных показателя — IRR и NPV (чистый дисконтированный доход). Показатель IRR показывает, при какой ставке NPV будет равняться 0, а значит, инвестор просто вернет свои вложения.

Внутренняя норма доходности инвестиционного проекта — это первое, с чего должен начинать будущий инвестор размышления о целесообразности вложений. В зависимости от сравнения показателей IRR, NPV и r, где r — реальная ставка дохода в процентах, принимается решение о вложении в проект. Если при расчетах получается NPV 0, то можно инвестировать.

Формула для расчета IRR начинается с расчета NPV. Возьмем для примера инвестиции на год.

| ГОД | ФИНАНСЫ | ТИП ФИНАНСОВ |

| 0 | -1500 | Первоначальные инвестиции |

| 1 | 2000 | Выручка за первый год |

Затем рассчитаем NPV:

NPV = -1500 + 2000 / (1+ r/100)* 1, где r — процентная ставка

Расчет IRR, при котором NPV = 0, то есть инвестор просто вернет свои деньги

- 1500 + 2000 / (1+ IRR/100)* 1= 0

Доходность проекта должна быть 33,34%. Тогда инвестор через год выйдет в 0.

Расчеты с помощью калькулятора

Очень удобно проводить расчеты с помощью программы Excel, которая есть у любого пользователя. В программе есть встроенная функция расчета внутренней нормы. Ее можно найти в разделе «Формулы», далее — Финансовые.

Сначала необходимо сделать таблицу со значениями запланированных доходов и инвестиций по годам. Затем выбрать функцию ВСД — внутренняя ставка доходности и выделить ячейки таблицы со значениями. Программа моментально рассчитает IRR, это значение нужно будет перевести в проценты.

Excel рассчитывает IRR методом подбора. Максимальное число переборов обычно установлено 20. Если за 20 попыток расчет не был произведен, то необходимо заполнить «предположение» в формуле ВСД.

Важно: Для корректного расчета значения должны обязательно быть как со знаком плюс, так и со знаком минус. Иначе Excel не посчитает. Первый транш инвестиций — это всегда минус.

Расчет IRR с помощью графика

Многие экономические показатели рассчитываются графическим методом. Чтобы рассчитать IRR проекта, нужно на оси абсцисс отложить проценты, а на оси ординат — будущие доходы. Затем построить график, рассчитывая NPV по формуле выше и подставляя различные значения r. Точка, где график NPV пересечет ось Х, и будет показывать ставку IRR.

Расчет IRR для ценных бумаг

Вложения в ценные бумаги тоже требуют предварительных расчетов. Чаще всего необходимо определить рентабельность инвестиций в облигации.

Для этого определим несколько показателей:

- купонный доход;

- номинальную стоимость облигации;

- рыночную текущую стоимость облигации;

- время до погашения.

Выполним несколько действий для расчета по формуле:

- А = купонный доход за год;

- В = (номинальная стоимость — текущая стоимость) / время до погашения;

- С = (номинальная стоимость + текущая стоимость) = 2.

Полученный результат также показывает целесообразность вложений. Чем он больше 0, тем более выгодно покупать данные облигации.

Как интерпретировать полученный результат

Для всех инвест проектов необходимы первоначальные вложения. Это могут быть собственные средства, а могут быть привлеченные заемные — кредиты, займы и другие. IRR показывает максимальную ставку кредита, при которой инвестор не останется в убытке.

Например, инвестиционный проект должен принести 25% дохода в год, а кредит на первоначальные вложения был взят под 10% в год. Разница составляет + 15%. Это и будет доход инвестора. Другой вариант: проект приносит 10% в год, а кредит взяли под 17%. Итого получается — 7%. Проект убыточный.

Если инвестиции не заемные, а собственные, то за ставку дисконтирования обычно берут ставку рефинансирования и сравнивают с ней. Или можно сравнить со ставкой по депозиту. Например, банки дают 12% годовых, а инвестиции должны принести 8%. И хотя инвестор не будет в прямом убытке, поскольку деньги его собственные, он все равно оказывается «в минусе», потому что в банке он смог бы заработать больше.

Срочный вклад в Сбербанке

Разберем житейские примеры. Например, вклад в Сбербанке. Банковский депозит — это тоже инвестиция, поэтому здесь также можно посчитать внутреннюю норму доходности. Возьмем 5 000 000 рублей и положим их в банк на 2 года по ставке 8% годовых без капитализации процентов. Каждый год нам будет приносить:

5 000 000 * 0,08 = 400 000 рублей.

2 года * 400 000 рублей = 800 000 рублей.

Рассчитаем IRR депозита, используя калькулятор Excel. Значение получилось 0,08, или 8%. Если это собственные средства, то первоначальный капитал для вас ничего не стоит, поэтому любая ставка будет выгодной. Но если для депозита нужно взять деньги в кредит, то это всегда убыточно, поскольку банк всегда дает кредиты под более высокий процент.

Вложения в МФО

Есть другой вид вложений — не в банк, а в микрофинансовые организации (сокращенно — МФО). Многие МФО называют такие вложения вкладами, но на деле это чистые инвестиции.

Важно: вложения в МФО не являются вкладами и не застрахованы государством через Агентство Страхования Вкладов.

Зато МФО дают большие проценты. Например, МаниМэн на начало 2017 года дает 21% годовых без капитализации. Возьмем 5 000 000 рублей и инвестируем их в МФО на 2 года. Рассчитаем будущие прибыли:

5 000 000 * 0,21 = 1 050 000 рублей в год.

1 050 000 рублей * 2 года = 2 100 000 рублей.

Уже результат получается интереснее. Возьмем, к примеру, для инвестиций кредит в Московском кредитном банке, который предлагает потребительский кредит под 12,5% годовых. Произведя определенные подсчеты, мы получаем доходность на уровне 8,5% в год, что на 0,5% выше, чем при депозите в Сбербанке. На нашу сумму на 2 года получается на 50 000 рублей больше, чем в Сбербанке даже с учетом потребительского кредита. А всего прибыльности выйдет 850 000 рублей.

Покупка облигации

Рассчитаем выгодность вложений в облигации. Возьмем, к примеру, облигации банка Тинькофф, которые, к слову, торгуются на Нью-Йоркской бирже в долларах. Определим необходимые показатели:

- купонный доход за год — 140 USD;

- номинальная стоимость облигации — 1000 USD;

- рыночная текущую стоимость облигации – 1166 USD;

- время до погашения – 2 года.

Выполним несколько действий для расчета по формуле:

- А = купонный доход за год;

- В = (номинальная стоимость — текущая стоимость) / время до погашения;

- С = (номинальная стоимость + текущая стоимость) = 2.

(140 + ((1000 – 1166)/2)) / (1000 + 1166) : 2

(140 + (-83) / 1583 = 0,036 * 100 % = 3,6 %

Как мы видим, доходность есть, показатель выше нуля, но такая маленькая, что нужно подумать о рентабельности инвестиций.

Купим на 5 млн акций, переведя эти деньги в доллары по курсу 58 руб. за доллар.

Всего = 86 206 USD. На них мы покупаем 74 облигации.

За 2 года мы получим определенную доходность:

- За первый год — 140 USD * 74 облигации = 10 360 USD.

- За второй год — 140 USD * 74 облигации = 10 360 USD

Всего — 20 720 USD. Если курс не поменялся, то 20720 * 58 рублей = 1 201 760 рублей.

Но первоначальные инвестиции мы получим по номинальной стоимости:

74 облигации * 1000 USD = 74 000 USD

Итого в долларах: 74 000 + 20720 — 86206 = 8514 USD за 2 года или 4257 USD за каждый год. Переведем в рубли по курсу 58 рублей = 246 906 рублей за год.

Покупка квартиры

Рассмотрим вариант инвестирования в недвижимость, а именно — приобретение квартиры с целью сдачи ее в аренду, чтобы через несколько лет, к примеру, через 2 года, ее продать. Возьмем упрощенный вариант: через 2 года квартира будет стоить столько же, как и при покупке.

Покупаем за 5 миллионов квартиру в ближнем Подмосковье. Это будет однокомнатная квартира средней площадью 50 кв. м. Аренда такой квартиры в 2017 году стоит примерно 25 000 рублей в месяц.

- за первый год — 25 000 рублей * 12 месяцев = 300 000 рублей;

- за второй год — 25 000 рублей * 12 месяцев = 300 000 рублей.

Всего за 2 года — 600 000 рублей.

| Годы | Депозит | МФО | Облигации | Квартира |

| 0 | -5000000 | -5000000 | -5000000 | -5000000 |

| 1 | 400000 | 1050000 | 246906 | 300000 |

| 2 | 5800000 | 7100000 | 5493812 | 5600000 |

Как мы видим, наибольшую доходность принесет вложение в МФО, но и это максимально возможный риск. Квартира по сравнению с банковским депозитом не так уж и привлекательна, так же, как и популярные облигации.

Если сравнивать в процентном соотношении, то доходность сдачи в аренду составляет 6% в год. В этом варианте получить прибыль получится только при росте цены на квартиру, а она иногда может и падать.

Важно: IRR не зависит от срока инвестиций: если доходность мала, то и через 10 лет IRR не вырастет.

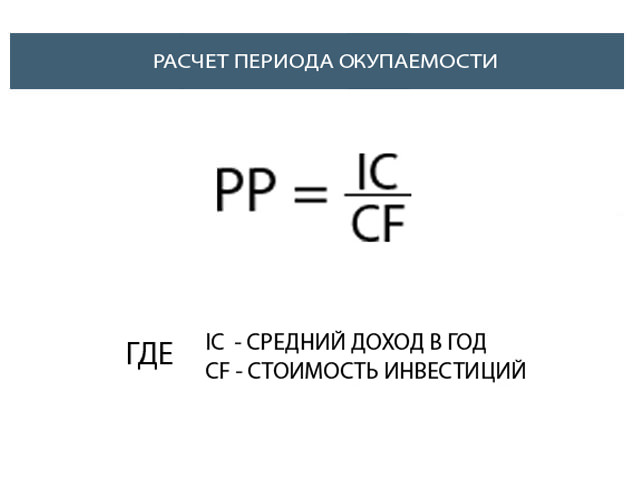

Срок окупаемости инвестиций

Не менее важно рассчитывать срок окупаемости или, как говорят еще, внутреннюю норму окупаемости. Для этого необходимо взять два денежных показателя:

- размер первоначальных инвестиций;

- годовой доход за вычетом расходов.

Формула расчета выглядит следующим образом:

Первоначальные инвестиции : годовой доход минус расходы = срок окупаемости

Это упрощенный расчет, зато по нему примерно и быстро видно, насколько интересен инвестиционный проект. Например, в случае с покупкой квартиры за 5 миллионов и сдачей за 25 тысяч внутренняя норма окупаемости, или срок окупаемости составит:

5 000 000 рублей : 300 000 рублей = 16,6 лет.

Резюме

Перед вложением денег в проект, который, на первый взгляд, выглядит привлекательным, рассчитайте внутреннюю норму доходности инвестиций (IRR) и сравните ее с другими вариантами. В самом простом варианте — с банковскими депозитами.

Для расчета IRR используйте разные методы, самый простой из которых — расчет с помощью калькулятора Excel.

Рассчитывая будущие прибыли, не забывайте про налоги:

- в депозите — НДФЛ 13% при ставке банка выше ставки рефинансирования;

- при инвестиции в МФО — НДФЛ 13% на весь доход;

- при инвестиции в ценные бумаги — НДФЛ 13% с прибыли при выводе средств;

- при инвестиции в государственные облигации — НДФЛ не взимается;

- при покупке квартиры — налог на имущество по ставке региона;

- при продаже квартиры, находящейся в собственности менее 5 лет, — НДФЛ13 %.

Вкладывая деньги, всегда отдавайте себе отчет, что все инструменты инвестирования рискованные, только имеют разную степень риска. Для равномерного распределения риска каждому инвестору необходимо составить сбалансированный портфель с учетом возраста и стратегических целей. Но об этом мы поговорим в другой раз. Удачи!

IRR — внутренняя норма доходности

Перед выбором любого инвестиционного проекта рассчитывается Internal Rate of Return –IRR внутренняя норма доходности. При этом вычисляется размер чистого приведённого дохода при разных ставках дисконта, что можно делать как вручную, так и с помощью автоматизированных методов. Благодаря этому показателю можно определить прибыльность возможной инвестиции и оптимальный размер кредитной ставки. Однако у данного метода есть и свои недостатки. Что такое IRR на практике и как рассчитать показатель с применением формулы расчёта, будет показано ниже.

Содержание статьи

Определение IRR и экономический смысл

Internal Rate of Return или IRR в русском варианте определяется как внутренняя норма доходности (ВНД), или другими словами – внутренняя норма прибыли, которую ещё нередко называют внутренней нормой рентабельности.

Internal Rate of Return или IRR в русском варианте определяется как внутренняя норма доходности (ВНД), или другими словами – внутренняя норма прибыли, которую ещё нередко называют внутренней нормой рентабельности.

Такой внутренней нормой доходности является ставка процента, при которой дисконтированная стоимость всех денежных потоков проекта (NPV) будет равной нулю. При подобных условиях обеспечивается отсутствие убытков, то есть доходы от инвестиций тождественны затратам на проект.

Экономический смысл вычисления в том, чтобы:

- Охарактеризовать прибыльность потенциального вложения. Чем выше значение нормы доходности IRR, тем выше показатель рентабельности проекта, и, соответственно, при выборе из двух возможных вариантов инвестиций, при прочих равных, выбирают тот, где расчёт IRR показал более высокую ставку.

- Определить оптимальную ставку кредита. Поскольку расчёт ВНД показывает максимальную цену, при которой инвестиции останутся безубыточными, с ним можно соотнести с показателем ставку кредита, который компания может взять для инвестиций. Если процент по запланированному кредиту больше полученного значения ВНД, то проект будет убыточным. И наоборот – если ставка кредита ниже ставки инвестирования (ВНД), то заёмные денежные средства принесут добавочную стоимость.

Например, если взять кредит, по которому нужно выплачивать 15% годовых и вложить в проект, который принесёт 20% годовых, то инвестор на проекте зарабатывает. Если в оценках прибыльности проекта будет допущена ошибка и IRR окажется меньше 15%, то банку нужно будет отдать больше, чем принесёт проектная деятельность. Точно так же поступает и сам банк, привлекая деньги от населения и выдавая кредиторам под больший процент. Таким образом, рассчитав IRR, можно легко и просто узнать допустимый верхний уровень – предел стоимости заёмного капитала.

Фактически эти возможности являются одновременно и преимуществами, которые даёт инвестору вычисление ВНД. Инвестор может сравнить перспективные проекты между собой с точки зрения эффективности использования капитала. Кроме того, преимущество применения ВНД ещё и в том, что это позволяет сравнивать проекты с разным периодом вложений – горизонтов инвестирования. ВНД выявляет тот проект, который может приносить большие доходы в долгосрочной перспективе.

Однако особенности ВНД в том, что и полученный показатель не позволяет оценить инвестиционный проект исчерпывающе.

С помощью результатов вычисления нельзя предсказать размер следующего поступления по вкладу, поскольку размер прибыли зависит от множества микро- и макроэкономических причин.

С помощью результатов вычисления нельзя предсказать размер следующего поступления по вкладу, поскольку размер прибыли зависит от множества микро- и макроэкономических причин.- Показатель не отражает уровень (размер) реинвестирования, что исправлено в MIRR-формуле – формуле модифицированной внутренней нормы рентабельности, которая скорректирована с учётом норм реинвестиций. Обычно это формула применяется в проектах с очень низкой или очень высокой нормой прибыли, когда необходимость реинвестировать новые денежные средства может исказить реальную отдачу от проекта.

- Показатель не демонстрирует абсолютный размер полученных от инвестиций денежных средств. ВНД – это относительный показатель, который может отразить процент, гарантирующий безубыточность вложений.

Чтобы оценить инвестиционную привлекательность (в том числе – в сравнении с другими проектами), IRR сравнивается, например, с требуемым размером доходности капитала (эффективной ставкой дисконтирования). За такую сравнительную величину практики часто берут средневзвешенную стоимость капитала (WACC). Но, вместо WACC может быть взята и другая норма доходности – например, ставка по депозиту банка. Если после проведения расчётов окажется, что по банковскому депозиту процентная ставка составляет, например, 15%, а IRR потенциального проекта – 20%, то целесообразнее деньги вкладывать в проект, а не размещать на депозите.

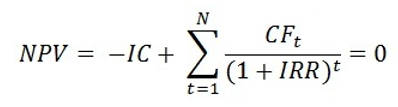

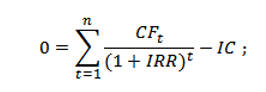

Формула внутренней нормы доходности

Для определения показателя IRR, опираются на уравнение для чистой приведённой рентабельности:

Исходя из этого, для внутренней нормы доходности формула будет выглядеть следующим образом:

Здесь r – процентная ставка.

Эта же IRR-формула в общем виде будет выглядеть таким образом.

Здесь CF t – денежные потоки в момент времени, а n – число периодов времени. Важно отметить, что показатель IRR (в отличие от NPV) применим только к процессам с характеристиками инвестиционного проекта – то есть, для случаев, когда один денежный поток (чаще всего – первый – первоначальная инвестиция) является отрицательным.

Примеры расчёта IRR

С необходимостью расчёта показателя IRR сталкиваются не только профессиональные инвесторы, но и практически любой человек, который хочет выгодно разместить накопленные средства.

Пример расчёта IRR при бизнес-инвестировании

Приведём пример использования метода расчёта внутренней нормы прибыли при условии постоянной барьерной ставки.

- Размер планируемой инвестиции — 114500$.

- Доходы от инвестирования:

- на первом году: 30000$;

- на втором году: 42000$;

- на третьем году: 43000$;

- на четвёртом году: 39500$.

- Размер сравниваемой эффективной барьерной ставки – на уровне 9,2%.

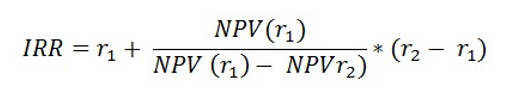

В данном примере расчёта используется метод последовательного приближения. «Виды» барьерных ставок подбираются так, чтобы получились минимальные NPV-значения по модулю. Затем проводится аппроксимация.

Как посчитать IRR для барьерной ставки r(a) = 10,0%?

Пересчитаем денежные потоки в виде текущих стоимостей:

- PV1 = 30000 / (1 + 0,1) = 27272,73$

- PV2 = 42000 / (1 + 0,1) 2 = 34710,74$

- PV3 = 43000 / (1 + 0,1) 3 = 32306,54$

- PV4 = 39500 / (1 + 0,1) 4 = 26979,03$

NPV(10,0%) = (27272,73 + 34710,74 + 32306,54 + 26979,03) — 114500 = 6769,04$

Прежде, чем считать IRR для барьерной ставки r(b) = 15,0%, вновь произведём пересчёт денежные потоки в виде текущих стоимостей:

- PV1 = 30000 / (1 + 0,15) 1 = 22684,31$

- PV2 = 42000 / (1 + 0,15) 2 = 31758,03$

- PV3 = 43000 / (1 + 0,15) 3 = 28273,20$

- PV4 = 39500 / (1 + 0,15) 4 = 22584,25$

NPV(15,0%) = (22684,31 + 31758,03 + 28273,20 + 22584,25) — 114500 = -9200,21$

Предполагая, что на отрезке а-б NPV(r)-функция прямолинейна, используем уравнение для аппроксимации на этом участке прямой:

IRR = ra + (rb — ra) * NPVa /(NPVa — NPVb) = 10 + (15 — 10)* 6769,04/ (6769,04 – (-9200,21)) = 12,12%

http://investorgold.ru/irr-investitsionnogo-proekta.html

http://finswin.com/projects/ekonomika/vnutrennyaya-norma-dohodnosti.html