Источники финансирования инвестиций в основной капитал (методы)

Финансирование подразумевает обеспечение предприятия нужными финансовыми ресурсами. Все возможные и доступные каналы получения денег называют источниками финансирования. Получив деньги, предприятие, к примеру, может вложить их в модернизацию, строительство, процесс производства.

Инвестиционное финансирование – это инструмент, при помощи которого привлекают дополнительные ресурсы с целью повышения рентабельности (прибыльности) предприятия.

Важно! Финансирование признается инвестированием, когда его целью является извлечение прибыли.

Поиск потенциальных инвесторов и разумный подход к распределению инвестиций играют важную роль при создании, полноценной реализации любого инвестиционного проекта.

Задачи финансирования инвестиций

Финансирование инвестиций решает следующие задачи:

- Обеспечение реализации проектов, на которые выделены деньги.

- Снижение инвестиционных рисков и собственных трат.

Важно! Нерациональный подход к выполнению поставленных задач может привести к неэффективному использованию вложений, затормозить реализацию инвестиционного проекта, а то и вовсе его сорвать.

Состав инвестиционного бюджета предприятия

Инвестиционный бюджет включает две составляющие: траты (на основной, оборотный капитал) и финансирование. Он включает:

- информацию о распределении денежных средств (инвестиций) по определенным периодам;

- график оплаты первых и других трат, направленных на соответствующие инвестиционные цели;

Важно! Размеры инвестиционных трат могут меняться (уменьшаться, увеличиваться). Это можно отслеживать через бюджет.

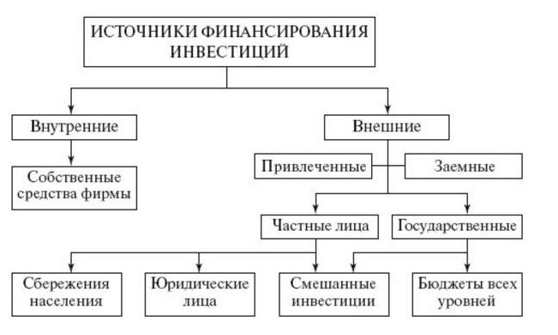

Классификация источников финансирования инвестиций

Внешние и внутренние источники

Внешние источники финансирования – это дополнительные привлеченные, заемные ресурсы, которые поступают извне. Их используют, когда ощутим недостаток собственных средств. Ограничений по количеству привлекаемых средств не имеется. Но чем больше образуется кредитных обязательств, тем выше риск банкротства, т. к. финансовая устойчивость предприятия при этом снижается.

Внутренние источники – собственные средства предприятия, которыми оно полностью располагает. Они самые надежные, доступные, бесплатные и поэтому считаются более предпочтительными. Когда они ограничены, предприятию приходится искать и привлекать другие, дополнительные средства, «со стороны».

Важно! Предприятия в своей деятельности могут использовать смешанные источники. Т. е. пользоваться своими резервами и при этом привлекать сторонние.

Разновидности внутренних источников инвестирования

- Чистую прибыль (ЧП). Ее можно оставить «про запас» либо вложить в развитие предприятия.

- Резервные фонды (РЗФ). Формируют с участием первичных вложений. РЗФ используют в качестве запасного варианта, на случай неожиданных, внеплановых трат.

- Оптимизацию затрат, направленную на уменьшение издержек путем прекращения некоторых трат, а также на перераспределение определенных ресурсов с целью экономии.

- Прибыль, полученная от ранее инвестированных средств. Предприятие может вложить ее, чтобы приумножить.

- Амортизационные отчисления. Они относятся на себестоимость выпущенной продукции и спустя какое-то время подлежат возврату инвестору.

Преимущества кредитов как источников финансирования

Кредитование – распространенный способ привлечения новых средств, который позволяет:

- выбрать нужный вариант кредита, соответствующий потребностям предприятия, в том числе и небольшого, чего не всегда можно сделать, приобретая ценные бумаги;

- получить деньги за короткий срок и практически на любые цели;

- выбрать кредит на выгодных условиях, с пониженными ставками;

- в случае возникновения финансовых проблем договориться с кредитором о послаблениях: о продлении сроков, снижении процента, установлении периода без их оплаты.

Недостатки кредитов как источников финансирования

Кредитование сопряжено с некоторыми трудностями, особенно при оформлении. В их числе:

- Предоставление долгосрочных кредитов на короткий срок до 3 лет, и на условиях, оговаривающих строгие ограничения по загашению.

- Обязательная выплата процентов по полученному кредиту.

- Оформляя кредит, нужно предоставить определенные гарантии возврата кредита, вплоть до залога имущества, если иных способов не имеется.

- Повышение финансовых рисков. Не выполнение условий договора, неуплата могут даже привести к банкротству.

При недостаче денег кредитная организация может затребовать у предприятия акции.

Прямые и косвенные источники

Как внешние, так и внутренние источники могут быть прямыми либо косвенными. В первом случае денежные средства поступают предприятию напрямую. Во втором – опосредованно. Косвенные источники в отличие от прямых способствуют получению денег в будущем, в перспективе.

Источники по форме собственности

В этом случае денежные средства поступают из собственных резервов, а также таких частных источников, как лизинг, кредитование, фрайчайзинг. Получить нужные средства можно также за счет господдержки либо привлечения иностранного капитала.

Источники по продолжительности использования

- Краткосрочными. Их используют сразу, в течение нескольких месяцев до, максимум, 2 лет для решения первоочередных вопросов. Это могут быть, к примеру: кредиты, собственная прибыль либо деньги резервного фонда.

- Среднесрочными. Используются для решения задач в ближайшем будущем: года через 2 и до лет 5. Например, для покрытия амортизационных издержек. Среднесрочными является: госсубсидирование, займ, ЧП.

- Долгосрочными. Предназначены для решения задач, актуальных через 4–5 л. Так, предприятие может выпускать облигации для их продажи сразу на несколько лет, тем самым решая вопрос с предполагаемыми издержками в будущем.

Методы финансирования инвестиционной деятельности

Общеприменяемыми и основными методами признаются:

- Полное самофинансирование (своими силами, за счет своих внутренних средств).

- Акционирование (выпуск, продажа акций на сумму стоимости проекта).

- Заемное финан-ние (за счет различных кредитов).

- Госфинансирование (безмездно либо на возвратной основе, в рамках федеральных программ, гос. внешние заимствования).

- Проектное финан-ние (за счет денежных потоков, генерируемых проектом).

- Венчурное финан-ние (особые инвестиции для наукоемких продуктов, реализации в сфере инноваций).

Целевые облигационные займы (преимущества и недостатки)

Это особый вид долговременных облигаций, которые может выпустить предприятие (устроитель инвестиционного проекта). Облигации размещают на рынке, их покупают кредиторы, а на вырученные средства реализуется проект. Это своего рода эквивалент займа.

Важно! Выпуск данных облигаций носит строго целевой характер.

- упрощенное взаимодействие предприятия-заемщика и кредитора: без представления имущественного обеспечения, объемной финансовой информации, без отчета о реализации проекта;

- не нужен бизнес-план для предоставления в кредитную организацию, достаточно оформить его описание либо технико-экономическое обоснование;

- отсутствие посредников – прямой доступ к денежным средствам инвестора;

- невмешательство кредитора в дела заемщика;

- возможность для предприятия выкупить собственные, ранее проданные облигации на вторичном рынке.

- в силу затратности в части заимствования нет смысла финансировать таким путем все инвестиционные проекты;

- предполагают значительные объемы заимствования.

Позволить выпуск подобных облигаций может лишь крупное предприятие – профессионал, с хорошей кредитной историей.

Оборудование по договору лизинга

Правовые и организационно–экономические особенности лизинга определяет:

- ФЗ РФ № 164 “О финансовой аренде (лизинге)” от 29.10.1998.

- Ст. 665 ГК РФ, о заключении договора лизинга (либо финансовой аренды).

Согласно названым правовым актам оформляется лизинг оборудования. Это значит, что арендодатель, если иное не предусмотрено договором лизинга, обязан:

- Купить в собственность оборудование, выбранное арендатором у конкретного продавца.

- Предоставить его арендатору за определенную плату во временное пользование (владение) для предпринимательских целей.

Виды лизинговых сделок (плюсы и минусы лизинговых операций для лизингополучателя)

На практике применяется:

- Простая сделка, которая включает:

- Заключение договора.

- Поставку объекта лизинга.

- Оплату этой поставки и собственно лизинга.

- Многосторонняя сделка, включающая, помимо оформления договора лизинга:

- Получение кредита на покупку объекта лизинга.

- Оплату и последующую продажу данного объекта.

- Страхование и поставку объекта лизинга адресату.

- Оплату лизинга.

Общая сумма лизинговых платежей оговаривается договором на весь срок его действия. По сравнению с кредитами банка она достаточно высока. Но плюсов лизинга значительно больше. Благодаря ему, можно:

- Приобрести нужное имущество без крупных разовых расходов, без залога.

- Быстро оформить договор на условиях, подходящих даже для средних и малых структур.

- Впоследствии выкупить объект лизинга.

Венчурное финансирование

Это долговременные инвестиции (на срок до 5-7 лет) частного капитала в акционерный капитал небольших, но перспективных компаний либо венчурных предприятий. Деньги вкладывают в развитие, расширение подобных компаний, чтобы извлечь прибыль от прироста стоимости этих вложений.

Важно! Такие инвестиции всегда связаны с высоким риском, т. к. в них изначально заложена большая вероятность (больше 50%) утраты вложенных средств.

Достаточная прибыль от них возможна, но только при высокой отдаче и при удачном вложении.

Заемные и привлеченные инвестиции (основные характеристики)

Заемные средства – это деньги, которые занимают, берут в виде займа у банка, государства, частных и иных лиц. К ним причисляют разного рода кредиты: банковские бюджетные, кредитных организаций, физлиц, юрлиц. Эти средства подлежат обязательному возврату.

Привлеченные инвестиции могут предоставлять на конкретных условиях разные источники, но возвращать их не требуется. Наглядный пример: субсидии и дотации от государства.

Косвенные источники инвестиций

Основными являются три:

- Лизинг – получение имущества (сырья, оборудования) в кредит за определенную помесячную плату. После полной выплаты лизингополучатель вправе оформить предмет лизинга в собственность и использовать его далее для извлечения дохода.

- Франчайзинг (франшиза, коммерческая концессия) – одна сторона (франчайзер) передает другой (франчайзи) право на конкретный вид бизнеса. Франчайзи обретает право безгранично действовать от своего имени, использовать уже применяемую бизнес-модель, а также знак, известный бренд, технологию работы и все остальное, что ранее принадлежало франчайзеру.

- Факторинг – по большей части выкуп специализированной компанией кратковременной дебиторки (A/R), которой обычно не более 180 дн. Став кредитором, компания осуществляет деятельность по извлечению прибыли в собственную пользу.

Позиция независимого инвестора

Внешние инвестиции для предприятия на многих этапах его развития (при реструктурировании) могут иметь решающее значение. Учитывая это, потенциальные инвесторы, оценив все доступные инвестиционные инструменты, коих на сегодня предостаточно, могут сформировать оптимальный и безопасный инвестиционный портфель. Активными кредиторами могут стать даже частники, покупая у предприятий их облигации.

Методы финансирования инвестиций

Методы финансирования инвестиций

Для различных институтов нашего общества: для государства, финансово – кредитных учреждений, малого предпринимательства, крупных фирм и госкорпораций, ну а также для населения в целом инвестиционные процессы, происходящие в стране, регионах оказывают колоссальный социально – экономический эффект. Еще одним важным эффектом от инвестиционных вложений является получение прибыли.

Финансировать инвестиции могут не только сторонние инвесторы, желающие вложиться в перспективный стартап или приобрести пакет ценных бумаг, чтобы диверсифицировать свой инвестиционный портфель. Существуют и другие методы инвестирования.

Финансирование инвестиций за счет собственных средств

Предприятия различных форм собственности, малое и среднее предпринимательство, крупные корпорации могут не привлекать дополнительных инвесторов, если в обращении имеется большая сумма собственных денежных средств. То есть предприятия могут самоинвестировать производство, высокопрогрессивные технологии, закупать оборудование, вкладывать средства в научно-исследовательские и опытно-конструкторские разработки.

| №№ | Источники собственных инвестиционных ресурсов |

|---|---|

| 1 | уставный капитал фирмы |

| 2 | чистая прибыль |

| 3 | отчисления на амортизацию |

| 4 | специально создаваемые фонды |

| 5 | резервные фонды |

| 6 | сумма страховых возмещений, выплаченных страховыми компаниями |

Собственными источниками денежных средств – инвестиционных ресурсов являются: уставный капитал фирмы, чистая прибыль, отчисления на амортизацию, специально создаваемые фонды, резервные фонды, также это может быть сумма страховых возмещений, выплаченных страховыми компаниями.

Источники собственных инвестиционных ресурсов

Предприятия могут вкладывать не только имеющиеся (внутренние) ресурсы, но и привлекать извне собственные средства. Например, что касается акционерных обществ, то они могут привлекать дополнительные инвестиционные ресурсы посредством эмиссии дополнительного пакета акций. На самом деле, это очень выгодный способ привлечения денежных средств в уставный капитал общества, так как ни через год, ни через 10 лет предприятие не будет обязано вернуть деньги за приобретенные акции, т.е. погасить их. Но не стоит забывать об условии, что по акциям у фирмы-эмитента имеются обязательства по выплате дивидендов-процентов с прибыли акционерного общества.

Методы инвестирования предприятия посредством собственных средств

Уставный капитал – денежный фонд, создаваемый собственниками предприятий различных форм собственности при регистрации фирмы. Его минимальный размер утверждается законодательством, фиксируется в учредительных документах фирмы. Также уставный капитал может быть не только в виде денежных средств, но и в виде нематериальных активов.

Добавочный капитал – отражает прирост стоимости внеоборотных активов, полезный срок использования которых превышает год.

Решением учредителей предприятия может быть образован резервный фонд, который будет пополняться систематически в виде отчислений с чистой прибыли предприятия. Он аккумулируется, пока не достигнет запланированного уровня. Накопленные средства резервного фонда можно использовать только на оговоренные цели, нужды, например, для покрытия убытков предприятия.

Чистая прибыль – рассчитывается как разница между ценой, по которой реализуется товар, и его себестоимостью.

Чистая прибыль — расчет

Финансирование инвестиций за счет заемных средств

Также методом финансирования инвестиций являются заемные средства. Заемные ресурсы привлекаются предприятием на условиях того, что они будет возвращены в срок, за пользование заемными средствами придется заплатить. В данном случае деньги выступают как товар, который покупается, имеет определенную стоимость, подлежащую уплате.

Привлечение заемного капитала, обычно, осуществляется в виде кредитов и заимствований. Помимо того, что за заемные ресурсы нужно платить, существует масса выгод для предприятия, например, при использовании заемных средств их величина включается в себестоимость продукции, это прямо пропорционально уменьшает налогооблагаемую базу предприятия, что носит название «налоговый щит». Также учредителям предприятия не придется волноваться, что кто-то сможет отнять бразды правления посредством покупки большого пакета акций, так как не придется эмитировать акции, использую заемные средства.

Конечно, есть и обратная сторона, платить за заемный ресурс придется. Для получателя кредита, займа полученные средства именуются как кредиторская задолженность, т.к. имеются обязательства перед кредитором. А для кредитора такая задолженность именуется дебиторской.

Еще одним минусом использования заемных средств является то, что плата за ресурсы сокращает доходы от инвестиций и повышает риск банкротства предприятия.

Финансирование инвестиций за счет привлеченных средств

Еще одним методом финансирования инвестиций являются привлеченные средства.

К привлеченным средствам относится доход предприятия, получаемый посредством эмиссии акций, облигаций, посредством привлечения паев (паевое участие) в уставной капитал предприятия, также сюда включаются государственные дотации и субсидии, которые являются безвозмездными и предоставляются на какие – то конкретные цели, носят целевой характер.

Лизинг как метод финансирования инвестиций

Все большую популярность набирает такой метод финансирования инвестиций, как лизинг.

Лизинг как метод финансирования инвестиций

Лизинг представляет собой все тот же займ, только предоставляемый не в виде денежных средств, а в материальной форме. Лизинг, как правило является долгосрочным займом и погашается в рассрочку.

Это очень удобный способ инвестирования в оборотный капитал предприятия, например, когда необходимо ввести в оборот дорогостоящую технику, предприятие заключает договор лизинга с лизингодателем, после чего последним предоставляется в пользование необходимая техника. Предприятие – лизингополучатель, в свою очередь, должен погасить стоимость полученной техники с учетом платы за ресурс в виде процентов. После погашения рассрочки объект договора лизинга, в данном случае дорогостоящая техника, переходит в собственность лизингополучателя.

Лизинг предоставляет его получателю массу преимуществ:

- как правило, он дешевле, чем кредитные ресурсы;

- он позволяет снизить налогооблагаемую базу, т.к. текущие платежи по его погашению относят на себестоимость производимой продукции;

- он также позволяет обновить материально – техническую и технологическую базу предприятия без больших единовременных вложений.

Финансирование инвестиций за счет капитала венчурных фондов

Финансирование инвестиций за счет капитала венчурных фондов

Венчурные фонды – сравнительно новый метод финансирования инвестиций. Средства венчурных фондов являются строго целевыми. Как правило, они предоставляются малым и средним предприятиям бизнеса (чаще реальному сектору экономики) на запуск, развитие высокотехнологичных проектов, способных приносить сверхприбыль.

Чтобы получить средства из венчурного фонда необходимо обосновать все преимущества и рыночный потенциал финансируемого проекта, т.к. венчурный фонд также заинтересован в получении части прибыли от реализации проекта.

Франчайзинг как метод финансирования инвестиций

Очень прогрессивным в последнее время становится такой способ финансирования инвестиций, как франчайзинг. Он предполагает передачу или продажу всем известной фирмой лицензии на осуществление деятельности от ее имени, точнее под ее товарным знаком, за определенную плату.

Наибольшее распространение услуги франчайзинга получили в таких отраслях как общепит, гостиничный бизнес, автоуслуги.

Основным преимуществом такого способа финансирования инвестиций является возможность быстро и без риска привлекать большое количество средств, получаемых от приобретателей лицензий (франшиз).

Для самих инвесторов, тех, кто приобретает франшизы, также есть масса преимуществ от вложений, например, они получают возможность работать под известным, узнаваемым брендом, продукцию или услуги которого не нужно пиарить, искать способы привлечения клиентов.

Понравилась статья?

Сохраните, чтобы не потерять!

http://finzz.ru/istochniki-finansirovaniya-investicij-v-osnovnoj-kapital.html