Как беларусу купить акции Nintendo, Google или Mercedes. Одинадцать вопросов для новичков

1. Можно ли беларусу покупать зарубежные акции?

Любой беларус может купить любые акции иностранной компании по общему механизму. Компании-эмитенты акций (организации, выпустившие ценные бумаги для развития и финансирования своей деятельности – прим. KYKY) не устанавливают специальные условия при покупке их акций. Главное условие – доступность акций компании для торгов. Для этого компания должна быть открытым акционерным обществом. Таким образом, для вложения своих средств доступны становятся многие организации с международным именем. Например, Apple, Google, IBM, Coca-Cola, Mercedes-Benz.

2. Какие существуют механизмы для приобретения акций?

Акции иностранных компаний можно купить двумя путями: с помощью механизма доверительного управления или самостоятельно. Самостоятельно сделать это не так просто: необходимо получить разрешение Нацбанка на экспорт капитала, открытие счета у зарубежного брокера и перечисление средств. Впоследствии разрешение Нацбанка нужно получать и на каждую отдельную операцию по покупке или продаже ценных бумаг иностранного эмитента. А вот при работе через доверительного управляющего этих разрешений не требуется, поэтому этот способ самый простой для рядового гражданина. «Нужно всего лишь обратиться в банк, оказывающий доверительное управление денежными средствами и заключить договор», – поясняют, например, в «Альфа-Банке».

В другом банке говорят, что самостоятельная покупка акций не слишком популярна в Беларуси. К тому же в такой работе с акциями действительно существуют проблемы, причем, даже более масштабные, чем описывались «Альфа-Банком»: «У нас в стране прямой выход на зарубежные рынки для физических лиц вряд ли кто предоставляет, потому что возникают вопросы с учетом прав покупателя на эти ценные бумаги. Как правило, если вы с каким-то беларуским банком будете заключать договор комиссии, банк все равно напрямую на зарубежных площадках для вас эти акции не приобретет. Банк тоже будет заключать договор комиссии с каким-то другим, зарубежным, брокером. И уже этот брокер по договору субкомиссии будет приобретать ценные бумаги, которые клиент захотел приобрести. Но надо учесть, что эти акции все равно останутся на европейских счетах и будут обезличены.

Фактически самостоятельная покупка акций очень опасна: вы никак не подтвердите право собственности на свои ценные бумаги.

Отчеты брокера у вас, конечно же, будут, но все это будет выглядеть не так, как покупка беларуских акций. Если вы приобретаете наши акции, то открываете счет депо в беларуском депозитарии – на него, когда сделка совершается, вам начисляются ценные бумаги. Выписка с этого счета подтверждает право собственности на эти бумаги».

Самостоятельные заигрывания с акциями мало того, что не принесут владения правами, так еще и станут нелегкой задачкой. Взять тот же Google. Компания имеет два типа акций – A и B. Акций класса A около 33 миллионов, класса B – больше 237 миллионов. Загвоздка в том, что в «свободном» обращении находятся только меньшая часть – 33 миллиона, а вот акции типа B ходят только внутри холдинга Alphabet. Акции класса A сейчас выставлены на бирже NASDAQ. Вся информация в открытом доступе: под тикером GOOG узнаем, что цена сейчас крутится в районе $780, но за последний год, бывало, падала и до $565. В любом случае, на среднюю беларускую зарплату особо не разгуляешься. В случае с Google для обычного человека вариантов остается немного: «внутренние» акции недоступны для покупки, приобретение напрямую у компании – слишком дорого, а вот ухватить ценные бумаги через фондовую биржу вполне возможно. Но для этого, опять же, лучше прибегнуть к услугам банка, чтобы не усложнять и без того непростые и небезопасные схемы. Или есть вариант поехать в Европу, завести там счет и заключить договор сразу с зарубежным брокером, минуя беларуские банки. Правда, для этого опять придется обращаться в Нацбанк за разрешением.

3. Выходит, доверительное управление – самый безопасный способ?

Работать с акциями через доверительное управление не так опасно, потому что перед вами несет ответственность ваш доверительный управляющий. Он будет обязан возместить доход, который вы получили. Если же вы сами занимаетесь акциями и заключали с банком договор комиссии, то ситуация другая: комиссионер несет ответственность только за сделку. Вы только даете ему поручение перевести ценные бумаги по какой-то цене в таком-то количестве. Комиссионер поручение исполняет – и все, на этом его ответственность заканчивается. А все, что вытекает из условий обращения ценной бумаги – это уже его не касается. С доверительным управлением ситуация иная: весь полученный доверительным управляющим доход с ценной бумаги, он обязан передать вам. Такая схема проще.

4. Какие для сделки нужны документы?

Для заключения договора необходим только паспорт. Если вы сами знаете, в какие акции хотите инвестировать, то при заключении договора вам следует выбрать форму доверительного управления по приказу. Через этот приказ вы будете выставлять банку, выступающему доверительным управляющим, приказы на покупку или продажу бумаг, по сути используя его в качестве брокера. Если же вы не можете отнести себя к искушенным инвесторам, стоит остановиться на полном доверительном управлении. В таком случае доверительный управляющий, имеющий профессиональные навыки и образование, сформирует индивидуальный портфель из интересных ценных бумаг зарубежных эмитентов. Выходит, что можно даже не особенно разбираться в специфике акций и ситуации на рынке. Было бы желание вкладываться, а банк уже сам подскажет, из каких компаний можно что-то выжать.

5. Какова минимальная сумма инвестпортфеля?

Она разная. «Альфа-Банк» предлагает порог в $10 тысяч. «У многих других финансовых организаций нижний порог выше – от $50 тысяч», – отметили в банке.

6. Как рассчитать примерную прибыльность акций?

Понять целесообразность вклада в акции можно, высчитав дивидендную доходность. Для этого нужно вознаграждение за акцию разделить на стоимость одной акции и умножить все это на 100%. Ситуация: вы купили 10 акций компании по цене 340 долларов за штуку, а за год компания выплатила дивидендов на 5 долларов за акцию. Получается, ваш годовой доход составил 50 долларов или 1,47% годовых. С другой стороны, стоимость акций постоянно меняется, и никогда не предугадаешь, что произойдет с ней через полгода. Поэтому нельзя точно сказать, какой именно процент от суммы накапает на счет за долгое время.

7. Можно ли купить акции через иностранных посредников?

Теоретически можно. В Америке, например, есть банки, которые предоставляют возможность заполнить все документы онлайн и приступить к покупке. Вариант с зарубежным посредником подходит тем, кто любит уклоняться от налогов, а вот с банком на месте такое не пройдет. Сумма покупки составит как минимум $10 тысяч.

8. Как продать свои акции в случае чего?

«Если хотите продать акции, то даете соответствующее поручение банку, и он от вашего имени осуществляет сделку. Механизм такой же, как и при покупке. А вот тем, кто хочет совершать спекулятивные операции (то есть покупать и продавать ценные бумаги по несколько раз на день), лучше искать другой способ выхода на фондовый рынок. Банки ориентированы на работу со среднесрочными и долгосрочными инвесторами», – комментируют процесс продажи акций в «Альфа-Банке».

9. Какие еще есть способы выхода на фондовый рынок?

Поиграть с акциями можно попробовать на интернет-биржах. Один из вариантов – INDX.ru. Эта биржа создана и управляется платежной системой WebMoney, поэтому понадобится электронный кошелек. На этой бирже обращаются производные реальных акций, и называются они «нотами» вместо обычных «лотов». Эти «ноты» наделяют покупателя правом на получение прибыли, так же, как и сами акции. «Ноты» предлагаются в том числе на акции компаний-гигантов – Google, Microsoft, IBM и другие. Нюанс заключается в том, что на этой бирже невозможно работать с крупными суммами: все будет происходить в маленьких деньгах по причине небольшой ликвидности. А с сотни баксов в рамках года не особенно что-то заработаешь. По факту можно что-то покупать на INDX только ради того, чтобы хвастать в модных барах: «А я вот вчера акции Гугла купил». И не надо никому ничего детализировать.

10. А что, на зарубежных компаниях зарабатывают только через акции?

Есть еще один способ «навариться» на иностранных компаниях, но это все равно связано с акциями. Можно покупать не собственно бумаги, а их цифровые опционы. Выбирая себе опцион компании, нужно сделать прогноз на рост или снижение цены акций в рамках определенного времени. Минимальное, кстати, всего 10 минут. Если вы сделали верный прогноз, то получите фиксированный размер дохода (премия минус цена опциона). Если неверный, то вы теряете деньги, потраченные на покупку опциона (собственно, его цену). Звучит вроде просто. Гугл подсказывает, что самый популярный и первый в мире брокер в этом направлении – AnyOption. По крайней мере, его называют надежным. Его минус в том, что минимальная сумма при открытии счета составляет $100, а если это первые попытки заработать подобным образом, то сумма для потери уже неприятная. А поначалу, скорее всего, деньги будут теряться. Есть брокеры, где и $10 на счету позволяют что-то покупать, но там уже под сомнение ставится их надежность. А тот же AnyOption регулируется множеством ведомств и ЕС. В любом случае, такие операции напоминают нервный заработок на Forex, что мало похоже на роскошный ленивый доход от владения акциями Apple.

11. И что же в итоге мне выбрать?

Конечно, если у вас денег не слишком много, то покупка цифровых опционов выглядит самым подходящим вариантом. Не надо вкладывать десятки тысяч долларов, да и немного заработать можно меньше, чем за час. С другой стороны, если махинации через сомнительные сайты в интернете выглядят для вас кошмарным способом вложить деньги, то прийти в банк и заключить договор на полное доверительное управление – путь куда разумнее и безопаснее. К тому же в этом случае вы действительно получаете защищенный доход от реальных акций, а не спекулируете их абстрактными свойствами. По сути, неважно, какой способ заработка покажется вам приемлемым. Главное: завладеть кусочком Microsoft или Nintendo – вполне реальная затея. Другое дело, что в Беларуси для этого придется воспользоваться сложными механизмами и банком-посредником.

Важно также понять, что приоритетнее: мысль о владении акциями мировых корпораций или реальное увеличение дохода. Компании вроде Google и так стоят миллиарды.

Сложно представить ситуацию, в которой стоимость корпорации взлетит еще в два раза. Зато вложение в пока не очень крупные, но перспективные компании дает надежду, что они могут «выстрелить» и ваш доход взлетит до космических 1000%.

Куда инвестировать в евро: полный обзор вариантов

Инвестпривет, друзья! Сейчас, когда банки дают ничтожные проценты по вкладам в евро в районе 0,01% годовых (а некоторые, как, например, ВТБ, вообще перестают открывать депозиты в евро), возникает вопрос: а куда же можно вкладываться в главной европейской валюте? Или, может быть, вообще «уходить к конкурентам», т.е. менять евро на рубли и доллары? На самом деле так поступать не стоить, поскольку варианты инвестирования в евро всё равно есть. Правда, в большинстве случаев придется выйти за границы зоны комфорта, т.к. для получения хорошей прибыли придется идти за рубеж.

Можно ли заработать на депозитах в евро?

Еще года два-три назад доходность по депозитам в валюте доходила до 3-4% годовых. А до 2014 года можно было заработать и 11%!

Сейчас же максимум, сколько можно получить – 1%, и то в каком-то непонятном Вокбанке. Из банков, входящих в ТОП-100 по объему активов, по депозитам в евро можно получить:

- 0,85% – в Новикомбанке;

- 0,80% – в Восточном банке;

- 0,70% – в ББР Банке.

И то это всё – VIP-вклады. В Новикоме, например, нужно положить на счет не менее 1 млн евро, в Восточном – 420 тысяч, а в ББР – 250 тысяч.

Если говорить об обычных вкладах с депозитом от 100 евро и в довольно крупных банках, то максимум можно получить 0,30% (в Хоум Кредит Банке и УБРиРе).

Большинство же банков предлагает чисто символические 0,01% или вовсе не открывает вклады в евро, как Сбербанк и ВТБ. То есть расчетный счет для получения денег и совершения платежей открыть можно, а для получения дохода – уже нет.

Причин такой печальной ситуации несколько:

- Низкая ставка Европейского центрального банка – а именно 0%. Это та ставка, под которую выдаются займы коммерческим банкам и от которой зависит размер депозитов и кредитов в экономике. Из-за низкой процентной ставки ЕЦБ (ее еще называют базовой) депозиты в европейских банках тоже около нуля или даже отрицательные.

- Низкий рост ВВП в Еврозоне. Экономика слабая, финансирования привлекается мало, доходов особо нет, цветет дефляция – предпосылок для усиления евро тоже нет.

- Отсутствие необходимости у российских банков привлекать евро. Кредиты в них никто не берет – ни физлица (еще помнится 2014 год с его девальвацией рубля), ни юрлица. Следовательно, евриков в кассах банков немного.

- Высокая ставка отчислений в фонд резервов для вкладов в валюте – это значит, что обслуживание депозитов в долларах и евро обходится для банков дороже.

По этим причинам банки почти совсем не предлагают нормальных ставках по депозитах в евро.

Просто покупать валюту и складировать ее на расчетном счете в надежде на ее рост – тоже не самая лучшая идея. Я уже писал, что с экономикой в Европе не очень, а если экономика слабая, то и валюта тоже слаба. Вряд ли евро в ближайшие пару-тройку лет подорожает так, чтобы перекрыть инфляцию в России.

Так что забудьте про депозиты и покупку валюты – ищите другие способы инвестировать в евро.

Еврооблигации

Несмотря на свое название, еврооблигации – это всё-таки больше про доллары. Но еврооблигации (т.е. облигации российских компаний, выпущенные в отличной от рубля валюте), эмитированные в евро, на рынке всё же есть.

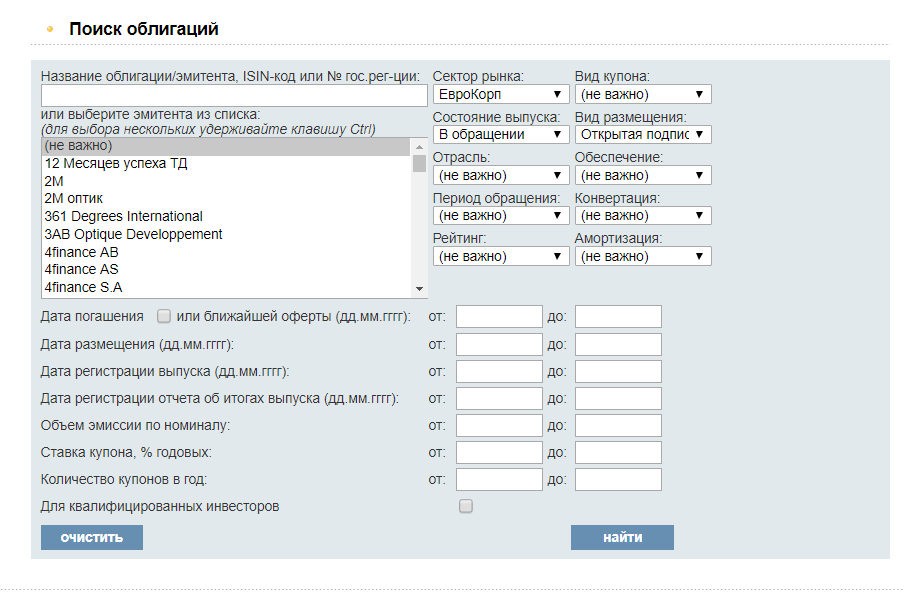

Чтобы их найти, рекомендую использовать сайт www.rusbonds.ru, а на странице «Поиск облигаций» применить такие фильтры:

- сектор рынка – ЕвроКорп;

- состояние выпуска – в обращении;

- вид размещения – открытая подписка.

Остальные фильтры настраиваются по желанию.

Результат будет показан в таблице. К сожалению, фильтра по валюте нет, поэтому придется просматривать вручную валюту в столбце «Номинал». Вот некоторые варианты, которые показались мне интересными (но я не призываю покупать их):

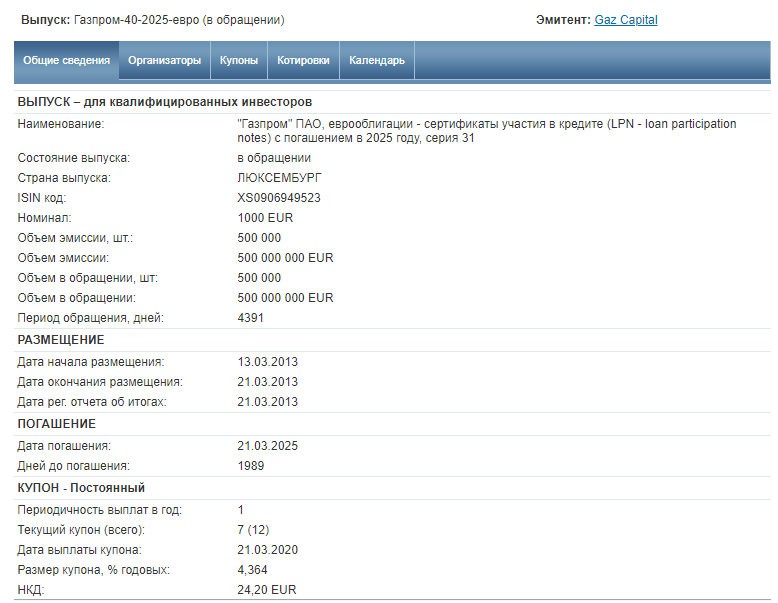

- Газпром-40-2025-евро с купоном 4,364% и с погашением 21 марта 2025 года;

- ВЭБ.РФ-8-2023-евр с купоном 4,032% и с погашением 21 февраля 2023 года;

- РЖД-10-2021-евро с купоном 3,3744% и с погашением 20 мая 2021 года;

- BCS Structured-14-2021-ев с купоном 11% и с погашением 9 ноября 2021 года;

- МосковКредБанк-10-2024-ев с купоном 5,15% и с погашением 20 февраля 2024 года;

- РенессансКредит-6-2024-ев с купоном 10% и с погашением 13 декабря 2024 года.

При покупке евробондов обратите внимание на то, доступен ли выпуск неквалам (например, выпуск Сбербанк-22-2019-евро и указанный выше выпуск Газпрома предназначены только для квалифицированных инвесторов), а также не является ли облигация субординированной. Если да – вы принимаете на себя дополнительный риск. Ну, и традиционно обращайте внимание на оферту.

Купить еврооблигации в евро можно на Московской бирже через любого российского брокера. Однако всё не так просто:

- в связи с новыми поправками в законодательство особо защищаемому неквалицированному инвестору может быть просто запрещено покупать эти бумаги;

- порог входа – от нескольких тысяч евро, и такие инвестиции просто не всем по карману;

- по многим инструментам низкая ликвидность, а это порождает определенные риски, когда нужно будет выйти в кэш.

Есть варианты инвестирования в евро и попроще.

Российские ETF и БПИФ

Что такое ETF, как они работают и какие именно присутствуют на Московской бирже – я уже писал в этой статье. Если кратко: ETF – это биржевые фонды, которые следуют стратегии пассивного инвестирования, т.е. вкладывают в индексы – широкий спектр инструментов одной страны или отрасли.

На Московской бирже в евро торгуются следующие ETF:

- FXDE от FinEx – фонд отслеживает биржевой индекс Германии DAX;

- FXRU от того же FinEx – фонд инвестирует в еврооблигации российских компаний (тот случай, когда вы хотите вкладывать в евробонды, но нет большого капитала);

- RUSB от ITI Funds – аналогичный предыдущему фонд, вкладывает в государственные и корпоративные евробонды;

- RUSE от ITI Funds – вкладывает в индекс Мосбиржи.

Все эти ETF можно купить и за рубли, но именно в евро они представляют особый интерес для инвестора, так как позволяют распределить валютные и страновые риски.

Кроме того, с конца лета 2019 года на Мосбирже появился первый БПИФ в евро – AKEU от Альфа-Банка, отслеживающий динамику 600 акций самых продвинутых компаний Еврозоны. Недавно я написал подробный обзор AKEU, так что пойдем далее.

В целом ETF и единственный пока евровый БПИФ – это реальные варианты для российского инвестора пристроить свои евро без лишних телодвижений и с достаточно хорошей потенциальной доходностью. Благо и порог входа небольшой – буквально от нескольких десятков евро. Сотни точно должно хватить.

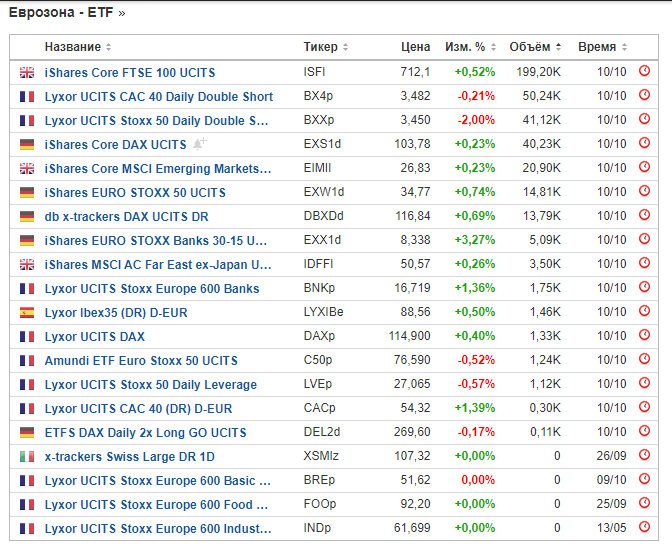

Европейские ETF

За рубежом выбор ETF, торгуемых в евро, гораздо более широк. Вы можете выбрать фонды, чтобы инвестировать в экономику отдельной страны, например:

- Германию – iShares Core DAX UCITS;

- Данию – Bull DAX 15 N;

- Ирландию – WisdomTree ISEQ 20 UCITS;

- Францию – Lyxor UCITS CAC 40 Daily Double Short;

- Великобританию – iShares Core FTSE 100 UCITS и т.д.

Или целиком в Еврозону (или в ее отдельные секторы), к примеру, с помощью следующих ETF: ETFS Natural Gas, iShares STOXX Europe 600 Telecommunication, iShares EURO STOXX 50 UCITS, iShares Core MSCI World UCITS, Lyxor UCITS CAC 40 (DR) D-EUR и множество других.

Полный список европейских ETF, эмитированных в национальной валюте, можно посмотреть здесь: https://ru.investing.com/etfs/european-etfs и здесь: https://www.etf.com/channels/europe-etfs.

Чтобы купить европейские ETF, инвестору сначала необходимо открыть брокерский счет у иностранного брокера и пополнить его честно заработанными евро. Далее можно скачивать софт для самостоятельной торговли (терминал) или же пользоваться телефоном для отдачи устных указаний.

Сразу отмечу, что крайне небольшое количество европейских брокеров работают с российскими инвесторами – это связано, в первую очередь, с санкциями. Но точно можно открыть счета и спокойно работать через Interactive Brokers и Saxo Bank. Везде есть русскоязычная поддержка, открыть счет можно онлайн.

Акции европейских компаний

Если по каким-то причинам вы не хотите покупать ETF, а надеетесь на самостоятельный отбор и покупку акций, то можно вложить евро в акции европейских компаний.

Какие именно акции отобрать – я вам не советчик, тут всё будет зависеть от вашей торговой стратегии, финансовых возможностей и готовности принять риски. Выбирать конкретные акции европейских компаний – это целое искусство и тема, как минимум, десятка статей.

Поэтому на этом останавливать не будут, отмечу только наиболее популярные европейские акции (это не рекомендации к покупке, а просто примеры): Total (французская нефтяная компания), Volkswagen, Daimler, BMW, Audi (немецкие автомобильные концерны), Eni (итальянская нефтяная компания), Nestl? (швейцарский производитель продуктов питания), Fiat (итальянский производитель автомобилей), Nokia (Финляндия), Bayer (химическая компания Германии), Renault, A.P.Moller-Maersk, Telef?nica (Испанская телекоммуникационная компания, крупнейшая в мире), Repsol, Carrefour, Royal Dutch Shell и множество других.

При выборе брокера обратите внимание, на какие рынки он позволяет выходить. Если ваша цель инвестировать в евро (т.е. покупать акции в евро), то вам нужны рынки, где основной валютой как раз является евро – фондовые рынки Германии, Италии, Испании, Франции, Дании, Нидерландов отлично для этого подойдут.

Основной валютой торгов на Швейцарской бирже является швейцарский франк, на Британских биржах – фунт стерлингов, хотя везде можно без труда найти отдельные активы в евро и долларах (как у нас на Мосбирже есть некоторые акции за доллары, но большинство торгуется за рубли).

Еще одна особенность касается налогообложения. Мы живем в России (с) и налоги платим в российской валюте – рублях. А инвестируете вы в евро. Чтобы заплатить налог с прибыли, придется переводить евро в рубли по курсу Центробанка в дни совершения сделок. Не забывайте об этом.

Кроме того, если вы инвестируете через иностранного, а не российского брокера, нужно учитывать налоговые ставки. Если вы инвестируете, скажем, в немецкие акции через немецкие биржи, то ваши сделки подпадают под особенности немецкого налогообложения. Если между страной, где покупаются акции, и нашей Россией подписан закон об избежании двойного налогообложения, то проблем не возникнет. Иностранный брокер (или эмитент) просто изымут налог по ставке – и вы получите выплату уже без налогов. Если не подписан – придется платить налоги дважды, второй раз – в России, самостоятельно.

Также, если налоговая ставка в другой стране оказывается ниже, чем в России (т.е. ниже 13%), то вам придется доплачивать разницу в казну РФ.

Покупать акции в евро можно двумя основными способами:

- не имея статус квалифицированного инвестора – через Interactive Brokers и Saxo Bank, как и ETF, либо через иностранных дочек российских брокеров (но здесь риски, риски, риски);

- имея статус квала – через российских брокеров.

Здесь очень важный момент – именно выбор подходящего брокера с вменяемыми комиссиями. Иначе можно нарваться на кухню, которая будет рисовать вам графики, а вы не будете реальным владельцем активов.

Это акции фондов, занимающихся инвестированием в недвижимость. Технически это те же акции, но они обладают рядом особенностей:

- высокие дивиденды – REIT должны выплачивать не менее 95% прибыли в виде дивидендов;

- зависимость от цен на недвижимость;

- низкий рост котировок – REIT это больше про дивиденды, чем про рост акций.

Необходимо тщательно отбирать подходящие фонды, чтобы не купить «пустышку», прельстившись высокими выплатами. Посмотрите, какими активами владеет фонд, как извлекает прибыль, какие риски. И только потом покупайте.

Кстати, можно инвестировать в европейскую недвижимость напрямую, покупая ее в евро. Но это дорого и зачастую нерентабельно. Особенно, если не жить в Европе, а действовать через посредника. REIT купить намного проще.

Структурные продукты

Этот тип инвестиционного инструмента предлагают некоторые банки и брокеры. Если вкратце, то суть структурных продуктов такова:

- большая часть средств (до 95%) вкладывается в надежные инструменты типа депозитов и ОФЗ;

- меньшая часть средств (обычно около 5%) – в рисковые инструменты под конкретную инвестиционную идею, например, рост акций Кока-Колы или доллара относительно евро.

В качестве рисковой части обычно выступают опционы и фьючерсы. Если рисковая часть оправдает себя, то инвестор получит повышенный доход. Если нет – то минимально оговоренное вознаграждение, обеспеченное за счет роста консервативной части.

Некоторые структурные продукты предлагаются в евро. Порог входа – от нескольких сотен, а то и тысяч евро. Комиссия высокая – обычно УК берет от 1% до 5%.

На мой взгляд, это довольно сложный инструмент, особенно, для начинающих инвесторов. А профессионалам со значительным капиталом структурные продукты не так интересны, поскольку они могут сами собрать портфель из захеджированных активов так, чтобы нивелировать большинство рисков.

Страховые полисы (юнит-линкед)

Этот инструмент свойственен только для заграничных страховых компаний, в России его него. Если говорить простыми словами, то юнит-линкед работает как страховой полис долгосрочного страхования жизни.

В отличие от российского НСЖ или ИСЖ, когда часть средств вкладывается в низкорисковые активы, а часть – в рисковые, в юнит-линкед все средства инвестируют в рисковые инструменты, например, в десятки хедж-фондов или опционы. За счет этого доходность инструмента выше, чем у ИСЖ, но и риски многократно выше. Правда, часть рисков снимается за счет диверсификации – но недостаточная часть.

Порог входа в юнит-линкед довольно высок – обычно от 5-10 тысяч евро. Предполагаются постоянные довложения. Доходность – порядка 5% в год, но, на мой взгляд, минусы инструмента, сложность его применения в России и высокие накладные расходы не перевешивают этот плюс.

Доверительное управление

Еще один простой способ инвестировать в евро – просто передать деньги в доверительное управление. Конечно, и структурные продукты, и юнит-линкед, и ПАММ-счета, о которых я расскажу ниже, – это всё формы ДУ, но я говорю о «чистом» доверительном управлении.

Такие услуги предлагают брокерские компании, хедж-фонды, закрытые ПИФы, частные лица. Суть проста:

- инвестор передает евро в управление юридическому или физическому лицу (естественно, по договору);

- управляющий инвестирует средства по своей стратегии – в акции, недвижимость, срочный рынок, форекс и т.д.);

- полученную прибыль инвестор и управляющий делят в определенной пропорции (обычно 50 / 50).

Формы и условия доверительного управления, как и применяемые «внутри» ДУ инструменты, могут быть совершенно любыми. Всё зависит от коэффициента жадности склонности к риску инвестора и управляющего.

Доходность ДУ предсказать сложно. Но в среднем получается зарабатывать 3-5% годовых. Если предлагают больше – перед вами финансовая пирамида, как, например, Life is Good, которая обещает чуть ли не 20% годовых в евро.

ПАММ-счета

Долго думал, включать ли этот инструмент в обзор, но всё же для полноты картины решил включить. Что такое ПАММ-счета и как на них зарабатывать – я рассказывал здесь.

Но если вы не в курсе, то очень кратко. ПАММ-счета – это доверительное управление на форексе. Инвестор может передать средства управляющему, причем средства в любой валюте, в том числе в евро.

Риски на форексе, как понимаете, огромные, а прибыль ничем не гарантирована. Управляющий вполне может нести убытки, которые вам придется оплачивать из своего кармана. Так что если не готовы рисковать, то лучше евро на форекс не вкладывать. Или вкладывать то, что не жалко потерять. Просто знайте, что такой способ инвестировать евро тоже есть.

Блог компании EXANTE | 7 высокодивидендных, но надёжных компаний Европы

Мы открываем серию рейтингов о надёжных компаниях с высокими дивидендами. Это компании, дивиденды которых не только высоки, но и полностью обеспечены прибылями и стабильно выплачиваются.

Дивиденды — деликатный аспект современного бизнеса. Для многих долгосрочных инвесторов они имеют большое значение: ведь это возможность получать пассивный доход без спекуляций. Но множество успешных компаний не платит дивидендов. И, напротив, некоторые компании с высокими дивидендами терпят крах из-за недостаточных вложений в развитие бизнеса. Инвестору нужно искать разумный компромисс между размером дивидендов и надёжностью компании. И именно в этом мы хотим помочь.

В сегодняшний обзор включены европейские компании с самыми высокими дивидендами, которые удовлетворяют следующим критериям.

- Компания стабильно выплачивает дивиденды, как минимум, 7 лет. Это требование необходимо, чтобы удостовериться, что наличие дивидендов — не сиюминутная «подачка» для привлечения клиентов.

- Дивиденды не превышают прибылей компании. Иными словами, произведение коэффициента P/E на годовые дивиденды не превышает 100%. Это тоже важное требование. Многие компании с высокими дивидендами ему не удовлетворяют и по тем или иным причинам платят дивиденды себе в убыток. Естественно, что никакой стабильности от таких компаний ожидать нельзя.

- Компания имеет капитализацию не ниже 140 миллионов евро. Эту довольно мягкую планку мы установили для того, чтобы в рейтинг попали хотя бы некоторые известные компании.

- Если за недавний год котировки компании упали, то не сильнее, чем на 60%. Это условие мы ввели, чтобы отсечь компании с явными проблемами. Зачастую после таких обрушений компании отменяют выплаты дивидендов.

Как результат, мы получили подборку действительно интересных компаний. Все они имеют не только высокие дивиденды (6–7% в год), но и дёшевы по коэффициенту оценённости P/E (2-14), так что им вряд ли грозит существенное падение котировок.

Графики котировок приведены в валютах торгов. Прочие данные приведены как в валютах торгов, так и в пересчёте на евро. Буква «M» означает миллионы, «B» — миллиарды.

Первое место. Navios Maritime Acquisition

Гигантский танкер Navios Titan

- Тикер: NNA

- Биржа: New York Stock Exchange

- Страна: Монако

- Валюта торгов: доллар США

- Капитализация: $305M, €287M

- Годовой оборот: $313M, €295M

- P/E: 5.0

- Дивиденды за год: 10.0%

- Отношение дивидендов к прибыли: 50%

- Годы стабильных дивидендов: 7

- Изменение котировок за год (доллар): —4%

- Изменение котировок за год (евро): —1%

- Изменение прибыли за 5 лет: ?

О компании. Танкерная компания, занимающаяся морской перевозкой нефти и нефтепродуктов. Её флот включает 38 кораблей (в том числе, 8 супертанкеров) общим водоизмещением порядка 4 миллиона тонн.

На графике. Как и для многих других танкерных компаний, 2016 год был годом сильного падения котировок. Они достигли многолетнего минимума в ноябре, но к концу года вернулись к январским значениям. Дивиденды компания выплачивает 4 раза в год, размер их крайне стабилен (0.2 доллара в год) и не зависит от котировок.

Плюсы для инвестора. Рекордные в обзоре крайне стабильные дивиденды, низкий P/E, отличная обеспеченность дивидендов прибылями.

Минусы для инвестора. Существенных минусов обнаружить не удалось.

Второе место. Capital Product Partners

- Тикер: CPLP

- Биржа: NASDAQ

- Страна: Греция

- Валюта торгов: доллар США

- Капитализация: $434M, €409M

- Годовой оборот: $220M, €207M

- P/E: 9.2

- Дивиденды за год: 9.2%

- Отношение дивидендов к прибыли: 84%

- Годы стабильных дивидендов: >9 Изменение котировок за год (доллар): —24%

- Изменение котировок за год (евро): —21%

- Изменение прибыли за 5 лет (доллар): +20%

- Изменение прибыли за 5 лет (евро): +44%

О компании. Морская транспортная компания. Её флот насчитывает 35 кораблей: 24 танкера, 10 контейнеровозов и 1 сухогруз. Свои корабли она регулярно сдаёт в аренду таким знаменитым компаниям как BP, Hyundai, Petrobras, Repsol и др.

На графике. Этот график весьма похож на график котировок Navios, но без существенного роста в конце 2016 года. Дивиденды выплачиваются 4 раза в год и долгое время стабильно составляли 0.92 доллара, но в 2016 году были снижены вслед за падением котировок. Тем не менее, в расчёте на акцию они остались весьма высокими.

Плюсы для инвестора. Высокие дивиденды, рекордный в обзоре рост прибыли за 5 лет.

Минусы для инвестора. Относительно высокий P/E, если учесть недавнее падение котировок (в отличие от котировок Navios, котировкам Capital явно есть куда падать дальше).

Третье место. E.ON

Атомная электростанция в городе Брунсбюттель

- Тикер: EOAN

- Биржа: Deutsche Börse

- Страна: Германия

- Валюта торгов: евро

- Капитализация: €13B

- Годовой оборот: €116B P/E: 2.4

- Дивиденды за год: 7.5%

- Отношение дивидендов к прибыли: 18%

- Годы стабильных дивидендов: 8

- Изменение котировок за год: —8%

- Изменение прибыли за 5 лет: ?

О компании. Крупнейшая энергетическая компания Германии, работающая на внутреннем и международном рынке. E.ON ведёт свою деятельность в 30 странах, включая Россию, и обслуживает 33 миллиона клиентов. Среди прочего, она владеет 6 атомными электростанциями в Германии. Входит в индекс DAX (30 крупнейших компаний Германии). В недавние годы E.ON испытывала проблемы с рентабельностью. В частности, 2015 год она завершила с убытком, но в 2016 году вновь стала рентабельной.

На графике. Уже несколько лет котировки E.ON испытывают негативный тренд. С 2011 года они снизились почти в 4 раза. Дивиденды компания платит раз в год, размер их стабильно высок по отношению к текущей цене акций.

Плюсы для инвестора. Высокие дивиденды, лучшая в обзоре обеспеченность дивидендов прибылями, экстремально низкий P/E, огромный годовой оборот в сравнении с капитализацией, высокая значимость компании для немецкого государства (маловероятно, что она подвергнется банкротству, несмотря на недавние проблемы).

Минусы для инвестора. Давний негативный тренд котировок, который не удалось переломить даже после выхода компании на хорошие прибыли (в расчёте на вложенный евро).

Четвёртое место. Sponda Oyj

CityCenter — огромный торговый центр в здании 1967 года постройки, реконструированном Sponda

- Тикер: SDA1V

- Биржа: NASDAQ OMX Helsinki

- Страна: Финляндия

- Валюта торгов: евро

- Капитализация: €1.4B

- Годовой оборот: €231M P/E: 5.3

- Дивиденды за год: 7.3%

- Отношение дивидендов к прибыли: 38%

- Годы стабильных дивидендов: 7

- Изменение котировок за год: +9%

- Изменение прибыли за 5 лет: +14%

О компании. Инвестиционно-строительная компания, работающая в Финляндии и России. В основном, специализируется на офисных, торговых, складских и транспортных объектах. Строит новые здания и реконструирует старые, продаёт их, сдаёт в лизинг и т. д.

На графике. Котировки компании уже несколько лет весьма стабильны с небольшим положительным трендом. Дивиденды выплачиваются раз в год, и их размер тоже стабилен, хотя в 2016 году были две дополнительные выплаты.

Плюсы для инвестора. Низкий P/E, высокие дивиденды, отличная обеспеченность дивидендов прибылями, наличие роста прибылей, стабильные котировки с положительным трендом.

Минусы для инвестора. Существенных минусов выделить не удалось.

Пятое место. Union Financiere de France Banque

- Тикер: UFF

- Биржа: Euronext Paris

- Страна: Франция

- Валюта торгов: евро

- Капитализация: €404M

- Годовой оборот: €262M P/E: 14

- Дивиденды за год: 6.8%

- Отношение дивидендов к прибыли: 96%

- Годы стабильных дивидендов: >17

- Изменение котировок за год: +4%

- Изменение прибыли за 5 лет: —2%

О компании. Финансовая компания, основная услуга которой — управление активами. UFF вкладывает деньги клиентов в различные инвестиционные фонды, страхование и недвижимость. Также предоставляет банковские услуги, торгует недвижимостью, занимается консалтингом для компаний.

На графике. В 2011-2012 годах котировки UFF обвалились вдвое, но к настоящему моменту отыграли половину падения. В 2016 году они были довольно стабильны в коридоре 22-26 евро. Дивиденды компания платит дважды в год, размер их относительно стабилен, но в 2016 году был особенно высок.

Плюсы для инвестора. Высокие стабильные дивиденды с долгой историей бесперебойных выплат, относительно стабильные котировки.

Минусы для инвестора. Самый высокий в обзоре P/E, самая плохая в обзоре обеспеченность дивидендов прибылями.

Шестое место. EDP (Energias de Portugal)

Alto Lindoso — гидроэлектростанция в Португалии, обслуживаемая EDP

- Тикер: EDP

- Биржа: Euronext Lisbon

- Страна: Португалия

- Валюта торгов: евро

- Капитализация: €10B

- Годовой оборот: €16B P/E: 12

- Дивиденды за год: 6.6%

- Отношение дивидендов к прибыли: 77%

- Годы стабильных дивидендов: >15

- Изменение котировок за год: —13%

- Изменение прибыли за 5 лет: —2%

О компании. Крупнейшая энергетическая компания Португалии и одна из крупнейших в Европе. Помимо Португалии, работает в Макао, Бразилии, США и ряде африканских стран. Большую часть энергии EDP производит из возобновляемых источников, что редкость среди компаний такого размера. В частности, EPD — четвёртый в мире производитель электричества на ветрогенераторах.

На графике. В отличие от многих других компаний, EDP после кризиса 2008 года дешевела не сразу, а постепенно, достигнув дна в 2012 году. К 2014 году её котировки частично восстановили докризисные позиции, но сейчас вновь немого просели. Дивиденды компания выплачивает раз в год, и размер их в абсолютных величинах очень стабилен: 0.17-0.19 евро на акцию.

Плюсы для инвестора. Высокие и очень стабильные дивиденды с долгой историей бесперебойных выплат.

Минусы для инвестора. Существенных минусов выделить не удалось.

Седьмое место. REN (Redes Energeticas Nacionais)

- Тикер: RENE

- Биржа: Euronext Lisbon

- Страна: Португалия

- Валюта торгов: евро

- Капитализация: €1.4B

- Годовой оборот: €819M P/E: 12

- Дивиденды за год: 6.4%

- Отношение дивидендов к прибыли: 74%

- Годы стабильных дивидендов: >8

- Изменение котировок за год: —6%

- Изменение прибыли за 5 лет: +5%

О компании. Энергетическая компания. Владеет крупнейшей сетью линий электропередач, нефтехранилищ и трубопроводов в Португалии, которые самостоятельно строит и обслуживает.

На графике. Котировки REN весьма стабильны: уже несколько лет они почти не выходят из коридора 2-2.8 евро. Как и EDP, REN отличается крайней стабильностью дивидендов: уже несколько лет каждая выплата составляет ровно 0.17 евро.

Плюсы для инвестора. Высокие и крайне стабильные дивиденды, стабильные котировки.

Минусы для инвестора. Существенных минусов выделить не удалось.

http://kyky.org/money/kak-belarusu-kupit-aktsii-nintendo-google-ili-mercedes-odinadtsat-voprosov-dlya-novichkov

http://alfainvestor.ru/kuda-investirovat-v-evro-polnyj-obzor-variantov/

http://smart-lab.ru/company/exante/blog/385495.php