Как купить акции: полезный гайд по фондовому рынку

Фондовый рынок сегодня доступен, как никогда прежде. Сейчас покупать акции можно прямо в мобильном приложении на смартфоне. Но несмотря на доступность, в России культура инвестиций недостаточно развита по сравнению с западными государствами: например, каждый второй американец владеет акциями.

Фондовый рынок сегодня доступен, как никогда прежде. Сейчас покупать акции можно прямо в мобильном приложении на смартфоне. Но несмотря на доступность, в России культура инвестиций недостаточно развита по сравнению с западными государствами: например, каждый второй американец владеет акциями.

В чем причина такого феномена в России? У многих торговля акциями ассоциируется с безумными гонками на Wall Street, где трейдеры на протяжении всей торговой сессии следят за мониторами и не отходят от рабочего места. Но это профессионалы. Рядовому инвестору не нужны такие сложности, чтобы зарабатывать на рынке ценных бумаг. На самом деле, покупка акций не представляет собой ничего сложного: не нужно обладать глубокими знаниями технического и фундаментального анализа рынка. Прочитав статью, вы поймете, что все намного проще.

Что такое акции и где их покупать

Прежде чем перейти к инвестированию в ценные бумаги, необходимо разобраться, что представляет собой и как устроен фондовый рынок.

Акции представляют собой разновидность ценных бумаг, относящуюся к виду долевых контрактов. Акционер фактически становится владельцем доли в компании, благодаря чему получает право на выплату дивидендов.

Примечание. У каждой акции есть собственный тикер — сокращенное наименование ценной бумаги, отображаемое на котировках. Например, акции Apple носят тикер AAPL, Microsoft — MSFT, а акции Starbucks обозначаются как SBUX. Известные российские компании, скажем Газпром обозначается как GAZP, Сбербанк — SBER.

Например, вот так прямо сейчас выглядит цена акций Apple. (На момент написания этой строчки, стоимость акций составляла 229 USD за штуку.)

ОНЛАЙН ГРАФИК АКЦИЙ APPLE (AAPL) НА NASDAQ

Существуют и другие виды ценных бумаг, например, фьючерсы, опционы или облигации, которые различаются друг от друга. Облигации в отличие от акций относятся к долговым ценным бумагам. Другими словами, владелец облигации становится кредитором. Разница также заключается в эмитенте — организации, выпустившей ценную бумагу. Акции выпускают частные компании, а облигации — как частные, так и государственные.

Зачем компании выпускают акции

Цель компаний — привлечь деньги для развития бизнеса и производства. Владельцы акций получают право участвовать в собрании акционеров, но перед ними компания не несет долговых обязательств. В этом состоит их главное отличие от облигаций. Поэтому покупка акций сопряжена с определенными рисками.

Где торгуются акции

Акции можно приобрести на фондовых биржах — это крупные организации, которые обеспечивают и контролируют обращение ценных бумаг. Чтобы получить право осуществлять операции с ценными бумагами, биржам необходимо получить специальные лицензию, и они обязаны регистрировать все действия участников торгов. В каждой стране есть собственная фондовая биржа. Вот список крупнейших из них:

NYSE — Нью-Йоркская Фондовая Биржа. Совокупная капитализация NYSE превышает общую капитализацию европейских фондовых бирж — более $23 трлн.

NASDAQ — вторая по капитализации фондовая биржа, располагающаяся в США.

JPX — Токийская Фондовая биржа

SSE — Шанхайская Фондовая Биржа

LSE — Лондонская Фондовая Биржа

В настоящее время в мире существует около 200 фондовых бирж, но основной торговый оборот приходится только на первые десять из них. Совокупная капитализация рынка ценных бумаг составляет более $85 трлн, а капитализация пяти крупнейших фондовых бирж — около $45 трлн. Больше половины совокупной капитализации.

Но у частного инвестора нет доступа к фондовой бирже, чтобы приобрести акции напрямую. Сначала ему необходимо стать лицензированным участником рынка ценных бумаг. Следует учитывать и то, что на конкретной бирже ценные бумаги можно приобрести только за валюту, стране которой принадлежит фондовая биржа.

Для покупки акции частным лицам необходим посредник, в качестве которого выступает Фондовый брокер. ( Читайте наше исследование: 7 лучших брокеров в России 2020 года. Обзор биржевых брокеров для торговли на фондовом рынке. )

Также, среди Форекс брокеров вы можете встретить немало компаний, предоставляющих доступ на биржи. Эти компании не участвуют непосредственно в торговле ценными бумагами, а только предоставляют доступ к биржам для инвесторов и трейдеров. Брокеры открывают доступ игрокам для покупки акций любых крупных международных и российских компаний: Apple, Tesla, Microsoft, Facebook, Amazon, Газпром, Яндекс, Аэрофлот и многие другие.

Процедура покупки через брокера проста:

Нужно зарегистрироваться у выбранного брокера. Сейчас необязательно идти в офис и составлять договор. Вы можете сделать это прямо на сайте, а договор заключается автоматически в электронном виде.

Пройти идентификацию клиента. Брокеры обязаны предоставлять информацию о счетах клиентов в соответствии с местным законодательством.

Пополнить торговый счет посредством банковского перевода или с банковской карты. Некоторые брокеры предоставляют другие способы пополнения, например, платежные системы и даже криптовалюты.

Теперь вы становитесь полноценным участником рынка и можете покупать/продавать акции через удобный торговый терминал в пару кликов на сайте или в мобильном приложении, если такая услуга предоставляется брокером.

Мы разобрались с основными понятиями фондового рынка. Теперь перейдем к вопросу: как купить акции на фондовом рынке.

Как купить акции российским инвесторам

Купить акции можно только через специальный брокерский счет компании, предоставляющей доступ к котировкам. После регистрации и открытия счета вы можете участвовать в торговле акциями вместе с другими игроками на фондовом рынке.

Примечание. Торговля акциями ведется в течение ограниченной торговой сессий, которая открывается утром и закрывается на ночь. После закрытия сессии вы не можете совершать операции по обмену акциями, поэтому, если вы не успели продать акции вовремя, придется ждать открытия следующей сессии. Существуют американские, азиатские, российские и другие торговые сессии, которые начинаются и заканчиваются в разное время. При торговле акциями необходимо учитывать это время.

Брокеры разделяются на два типа:

Брокеры, работающие только с российским рынком ценных бумаг;

Брокеры, работающие как с российским, так и с зарубежным фондовым рынком.

Кроме того, не все брокеры предоставляют услуги частным инвесторам. Лицензированные российские брокеры позволяют торговать иностранными ценными бумагами только юридическим лицам. Но и в том случае, когда у частных инвесторов есть доступ к иностранному рынку акций, есть нюансы. Если вы собираетесь торговать российскими акциями, то достаточно просто зарегистрироваться, пополнить счет и начать покупать акции.

Примечание. Если вы собираетесь покупать акции иностранных компаний, то по правилам нового законодательства необходимо получить специальный статус “квалифицированного инвестора”. Это статус позволяет стать полноценным участником фондового рынка.

Кто может стать квалифицированным инвестором

Федеральный закон “О рынке ценных бумаг” гласит, что физическое лицо может получить этот статус в следующих случаях:

Если общая стоимость ценных бумаг, принадлежащих частному лицу, или контрактов, заключенных на его торговом счете составляет не менее 6 млн руб. в течение расчетного периода. Учитываются средства инвесторам, находящиеся на ДУ.

Если опыт работы на фондовом рынке составляет 2 или более лет при условии, если компания имеет статус квалифицированного инвестора. Иначе стаж должен составлять от 3 лет.

Если количество сделок в течение квартала — не менее 10, а заключенных в месяц — не менее 1. Совокупная стоимость заключенных сделок при это составляет не менее 6 млн руб.

Если стоимость имущества составляет не менее 6 млн руб. Учитываются деньги на любых банковских счетах, принадлежащих частному инвестору.

Регуляторы выдвигают жесткие требования для брокерских компаний и частных инвесторов, желающих инвестировать в иностранные акции. Стать квалифицированным инвесторам могут инвесторы, на чьих счетах есть, как минимум, 6 млн руб. для торговли акциями, однако это доступно не каждому. Рассмотрим, какие еще есть способы покупки иностранных акций без получения специального статуса.

Способ №1 Торговля через оффшорных брокеров

Брокеры, находящиеся в оффшорных зонах, могут избегать юридических ограничений, накладываемых государственными регуляторами. Другими словами, нелегальные брокеры действуют в обход законодательства, но могут предоставлять доступ к торговле акциями пользователям без каких-либо ограничений. Но в этому случае частные инвесторы, пользуясь услугами нелегального брокера, берет на себя дополнительные риски. Никто не может гарантировать, что ваши средства вернутся к вам или они не будут использованы брокером в собственных целях. Поэтому не рекомендуется прибегать к этому способу, а работать следует только с легальными брокерами во избежание негативных последствий.

Способ №2 Торговля через лицензированных иностранных брокеров

Российское законодательство, устанавливающее порядок работы брокеров и условия для допуска частных инвесторов действуют только на территории РФ и не касаются брокеров, работающих за пределами страны. Поэтому другой вариант — обратиться к надежному иностранному брокеру, которому разрешено предоставлять услуги для резидентов Российской Федерации.

Зарубежные брокерские компании, предоставляющие услуги для российских резидентов, имеют, как правило, представительства в России, через которые можно зарегистрироваться у брокера и получить доступ к международному фондовому рынку. Одной из самых популярный юридических зон среди брокеров является Республика Кипр.

Примечание. До 1 мая 2004 года Республика Кипр была оффшорной зоной, после чего присоединилась к Евросоюзу и начала действовать под ее юрисдикцией. Брокеры, работающие на территории Кипра, могут легально предоставлять доступ к рынку частным инвесторам.

Торговля через легальных иностранных брокеров — оптимальный выход для людей с ограниченным бюджетом, выделенным на инвестиции в иностранные ценные бумаги. Главное достоинство такого способа — для трейдеров и инвесторов снижается налоговая нагрузка: клиенты брокеров освобождаются от налогообложения на прибыль, полученную от продажи ценных бумаг.

Но у этого способа есть свои ограничения. В 2020 году регулятор ESMA (Европейское управление по надзору за рынком ценных бумаг) ужесточил условия для брокеров, действующих на территории Европы. Теперь брокеры должны раскрывать полную информацию о клиентских счетах и ограничить кредитное плечо до 30x, что сделано для защиты трейдеров от финансовых потерь. За европейским регулятором последовала и Комиссия по ценным бумагам и биржам Кипра CySEC. На самом деле, эти требования не приносят лишних неудобств инвесторам, а наоборот, делают рынок более прозрачным и безопасным. Новые требования также позволяют защитить клиентов от отрицательного баланса.

Способ №3 Получить услугу у брокера

Это мало кому известно, но брокеры предоставляют такую услугу, с помощью которой клиенты могут получить статус квалифицированного инвестора, не располагая большой суммой для инвестирования. Брокер использует счет клиента для совершения торговых операций с ценными бумагами на требуемую сумму, после чего клиент получает возможность покупать иностранные акции. Цена услуги зависит от брокера, но обычно составляет обычно не менее 5 тыс. руб.

Какого брокера выбрать

Выбирать брокера нужно исходя из условий, которые предоставляет компания своим клиентам. При выборе брокера обращайте внимание на:

Список услуг, предоставляемый брокерам. Чем больше услуг, тем лучше.

Условия создания и использования торгового счета.

Размер комиссий за обмен, пополнение и вывод средств.

Есть ли у компании соответствующие лицензии на ведение брокерской деятельности.

Предоставляет ли брокер демо-счет. Он позволяет изучить торговый терминал, не используя реальные средства, чтобы убедиться, что брокер вам полностью подходит.

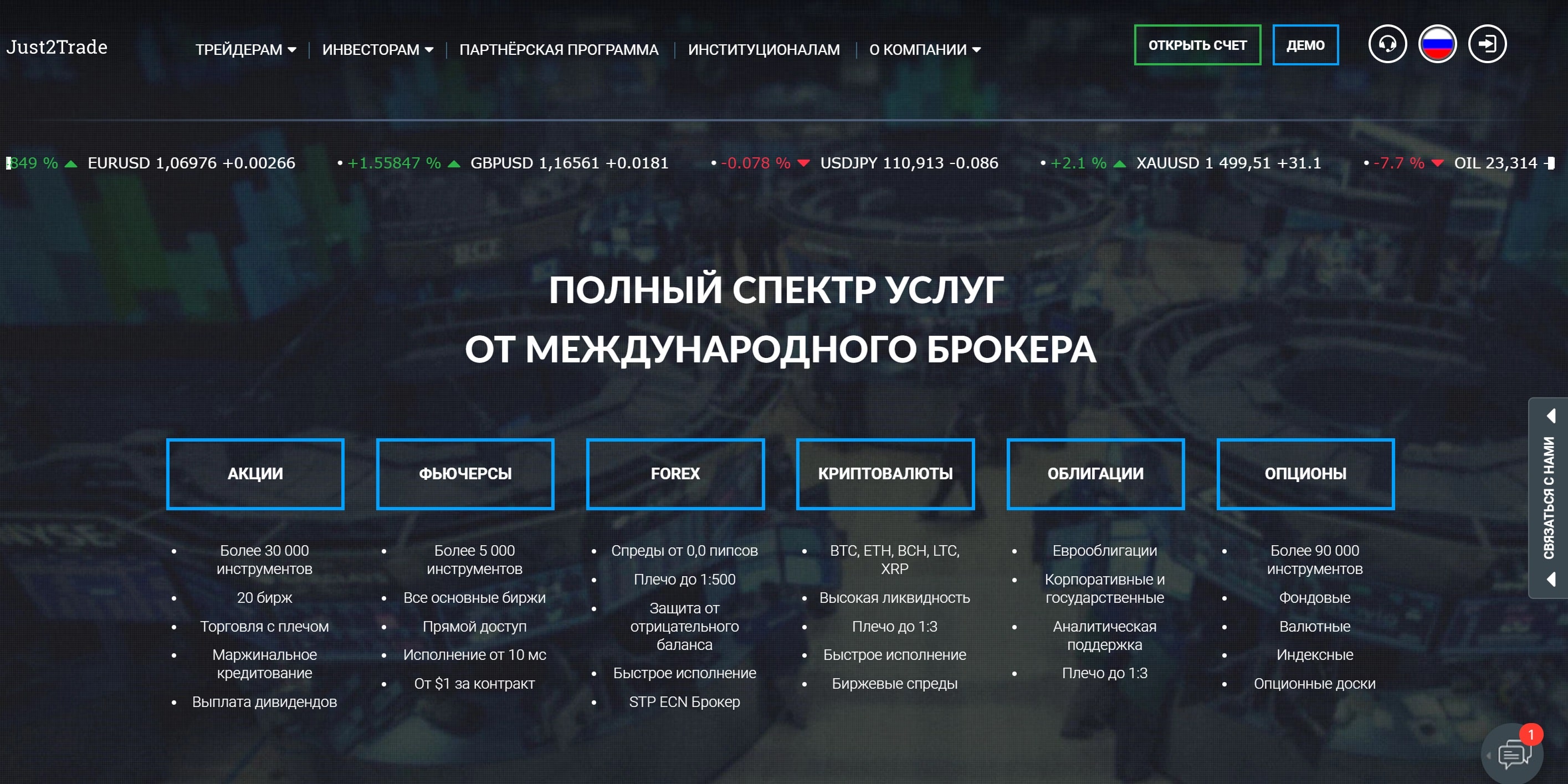

На наш взгляд, один из лучших брокеров для инвестиций в акции российских и иностранных компаний сегодня — это бесспорно Just2Trade.

Данный выбор не случайный. Just2Trade является офицальным европейским партнером известного в России, старейшего финансового холдинга Финам. Компания Just2Trade, или как еще она называется — Finam.eu. предоставляет клиентам широкий спектр услуг и выбор активов для торговли. Just2Trade позволяет торговать акциями, опционами, фьючерсами, облигациями, валютами на рынке Forex и даже криптовалютами.

Ключевая особенность, выделяющая брокера среди других многочисленных компаний — доступ к большому числу зарубежных фондовых бирж. В сравнении, сама российская брокерская компания Финам, подчиняется жесткому регилированию и поэтому предлагает выход только на 2 биржи (Московскую и Nasdaq, причем только квалифицированным инвесторам).

А Брокер Just2Trade предоставляет торговлю на 20 крупнейших биржах, в том числе NYSE, Nasdaq, Cboe, Euronext, American Stock Exchange, London Stock Exchange и многие другие.

(Вы можете ознакомиться с более подробной информацией о брокере на нашем сайте, в анкете компании Just2Trade.)

Остальные преимущества брокера Just2Trade

Низкие комиссии. Средняя торговая комиссия составляет 0.15% от суммы сделки и 0,025% при использовании кредитного плеча. Максимальная комиссия за вывод средств составляет 2.8%, но если используете счет банка Финам или China UnionPay, то комиссия не взимается.

Минимальная сумма пополнения составляет всего $200.

7000 ценных бумаг со всех фондовых и опционных бирж США.

Предоставляет услуги по управлению инвестиционным портфелем и консультации клиентов по финансовым вопросам.

Высокая ликвидность, поставляемая крупнейшими американскими биржами.

Оперативная русскоязычная поддержка в режиме 24/7.

Функция автоследования, позволяющая получать пассивный доход от копирования сделок других трейдеров.

Какие акции покупать

Прежде чем приступать к покупке акций, следует знать несколько золотых правил инвестирования.

Главное правило, которого необходимо придерживаться при инвестировании в акции: распределяйте активы в портфеле. Иными словами, не следует вкладывать всю сумму только в одну акцию. Если она упадет в цене, то вы потеряете средства. Количество акций определяется индивидуально. Нет каких-либо универсальных правил на этот счет. Вы можете купить от 10 до 20 акций. Но слишком большое количество акций усложнит процесс анализа рынка. Отсюда вытекает следующее правило: диверсифицируйте портфель.

По мере приобретения опыта инвестирования на рынке вы узнаете о новых эффективных механизмах инвестирования, повышающих доходность. Один из таких механизмов — ребалансировка портфеля, которая заключается в том, что вы приводите портфель акций к первоначальному виду, продавая выросшие в цене активы и покупая подешевевшие ценные бумаги.

Примечание. Помните, что торговля на бирже сопряжена с высокими рисками, особенно, если используете кредитное плечо. Инвестируйте только те суммы, которые не боитесь потерять.

При формировании портфеля можно пойти несколькими путями:

Вы можете собрать инвестиционный портфель самостоятельно.

Инвестировать в индексы фондового рынка, например, S&P500 или Nasdaq. В индексы входят акции крупнейших компаний, поэтому покупка индекса позволяет диверсифицировать портфель.

Воспользоваться консалтинговыми услугами брокера. Аналитик подскажем вам, как собрать оптимальный портфель акций с учетом индивидуальных предпочтений и риск профиля.

Какие акции лучше всего покупать

Новички, часто не задумываясь, стремятся приобрести акции крупнейших компаний, таких как Apple, Tesla, Microsoft или Starbucks. Следует иметь в виду, что при выборе акций крупных по капитализации компаний ваш портфель не будет высокодоходным. Например, капитализация Apple составляет $1,09 трлн — более 1% от общей капитализации фондового рынка. Для того, чтобы ваши средства увеличились вдвое, необходимо чтобы капитализация достигла, как минимум, $2,18 трлн. Ощутимую прибыль можно получить, если вы инвестируете крупную сумму.

Но те, кто не располагает большими суммами для инвестирования, но хочет получить большую доходность, то следует обратить внимание на акции молодых компаний, капитализация которых мала по отношению к крупным организациям. Такие акции могут принести до 200% и более процентов в год. Но риски при этом будут выше.

Примечание. Чем выше потенциальный доход, тем выше риски.

Крупные инвесторы и аналитики говорят, что если вы совершаете долгосрочные инвестиции до 5 и более лет, то не имеет большого значения, какие акции покупать: в перспективе большинство акций растут в цене.

Для того, чтобы правильно составить портфель, нужно определить два важных параметра:

Инвестиционный горизонт. Определитесь, на какой срок вы собираетесь инвестировать. Для долгосрочных инвестиций подходят акции крупных компаний, но для небольших сроков подходят более волатильные ценные бумаги.

Определите свой риск-профиль. Выделяют три основных профиля:

Консервативный. Низкая доходность, но риски минимальные.

Умеренный. Оптимальное соотношение потенциального дохода и рисков.

Агрессивный. Основной упор делается на покупку низколиквидных акций с высокой потенциальной доходностью.

Не следует выбирать много категорий для покупки. Лучше выбрать 2 — 3 категории, например, голубые фишки и акции технологических компаний. Выберите для портфеля по 3 — 5 акций для каждой категории — этого достаточно.

Если вы планируете покупать российские голубые фишки, то такими компаниями вполне могут стать Газпром, Сбербанк, Лукойл и другие надежные и известные бренды.

Примечание. Большее значение имеет время, когда вы приобрели акции, а не то, какие ценные бумаги вы приобрели.

Как купить акцию

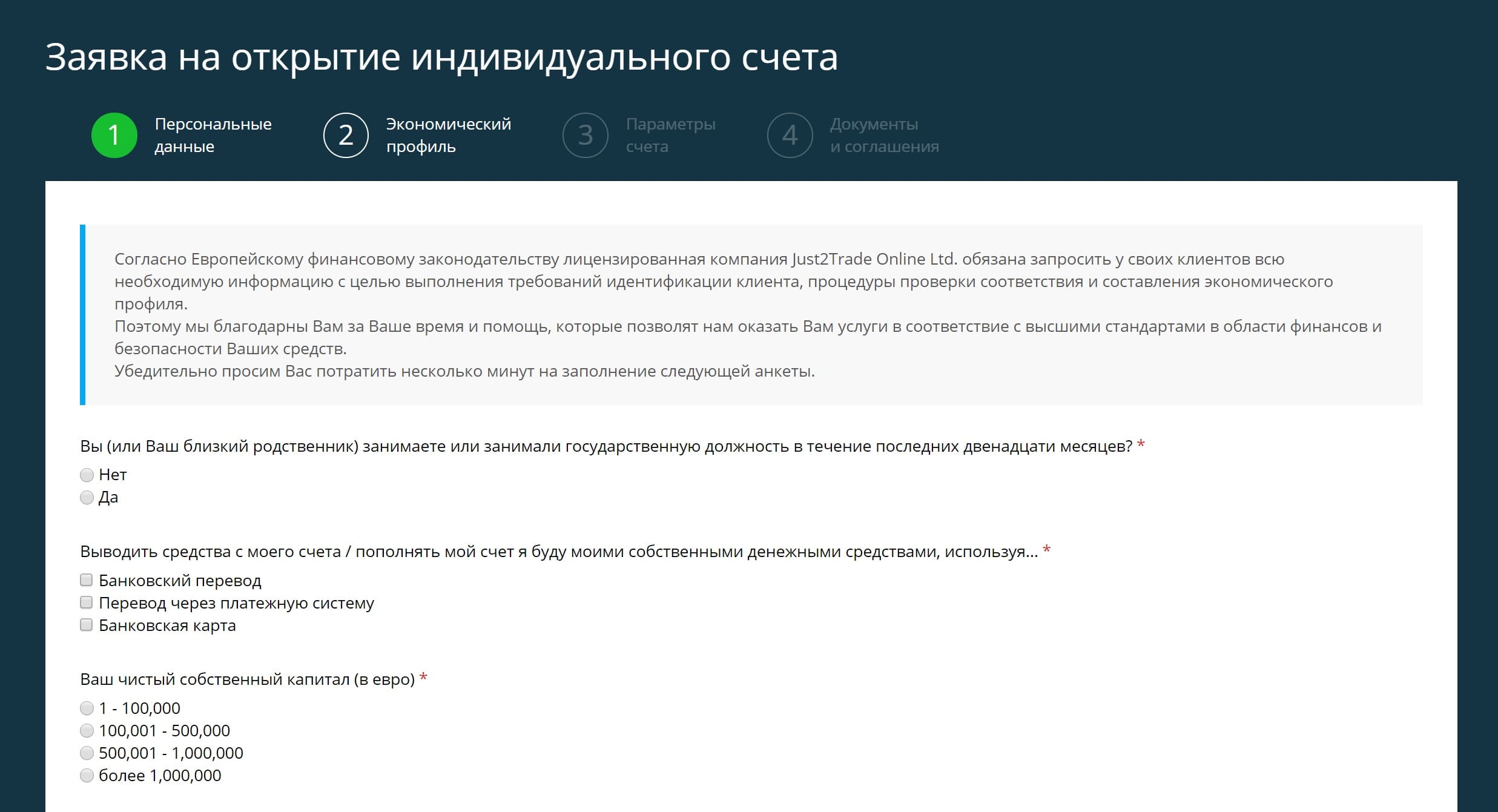

Сначала выберите брокера и откройте торговый счет. Сейчас для этого не нужно идти в офис и составлять договор — все можно сделать онлайн. Зайдите на сайт брокера и зарегистрируйтесь. Процедура открытия счета у разных брокеров практически не отличается друг от друга, поэтому рассмотрим процесс регистрации на примере брокера Just2Trade.

Примечание. Многие брокеры предоставляют доступ к терминалу фактически сразу после регистрации. Но у некоторых брокерских компаний на открытие счета может уйти несколько рабочих дней. После завершения процедуры получите уведомление на телефон или адрес электронной почте о том, что счет успешно открыт.

Открытие торгового счета

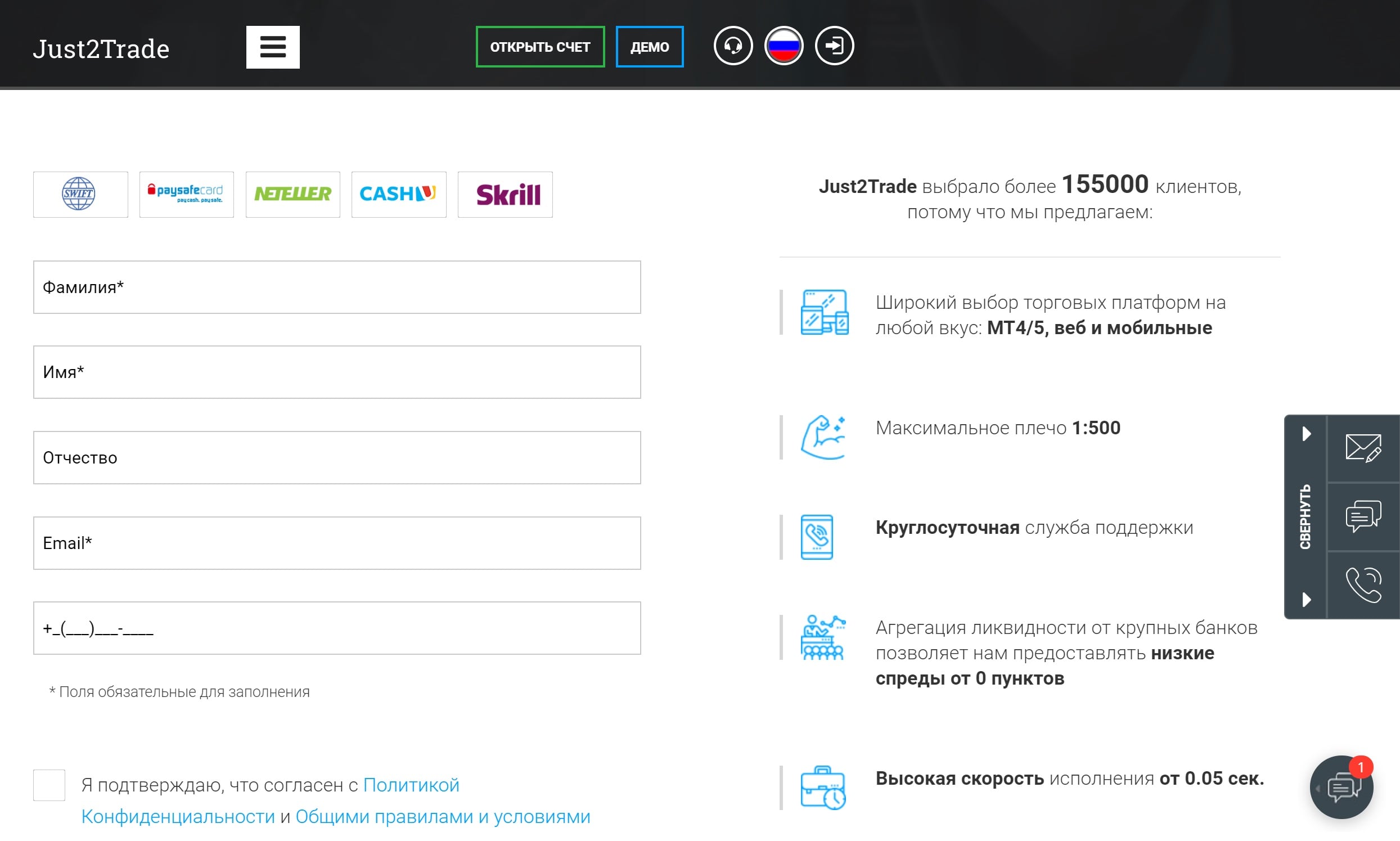

Перейдите на сайт брокера Just2Trade (Cм. www.just2trade.online) и нажмите кнопку Открыть счет. Откроется форма для заполнения персональных данных клиента.

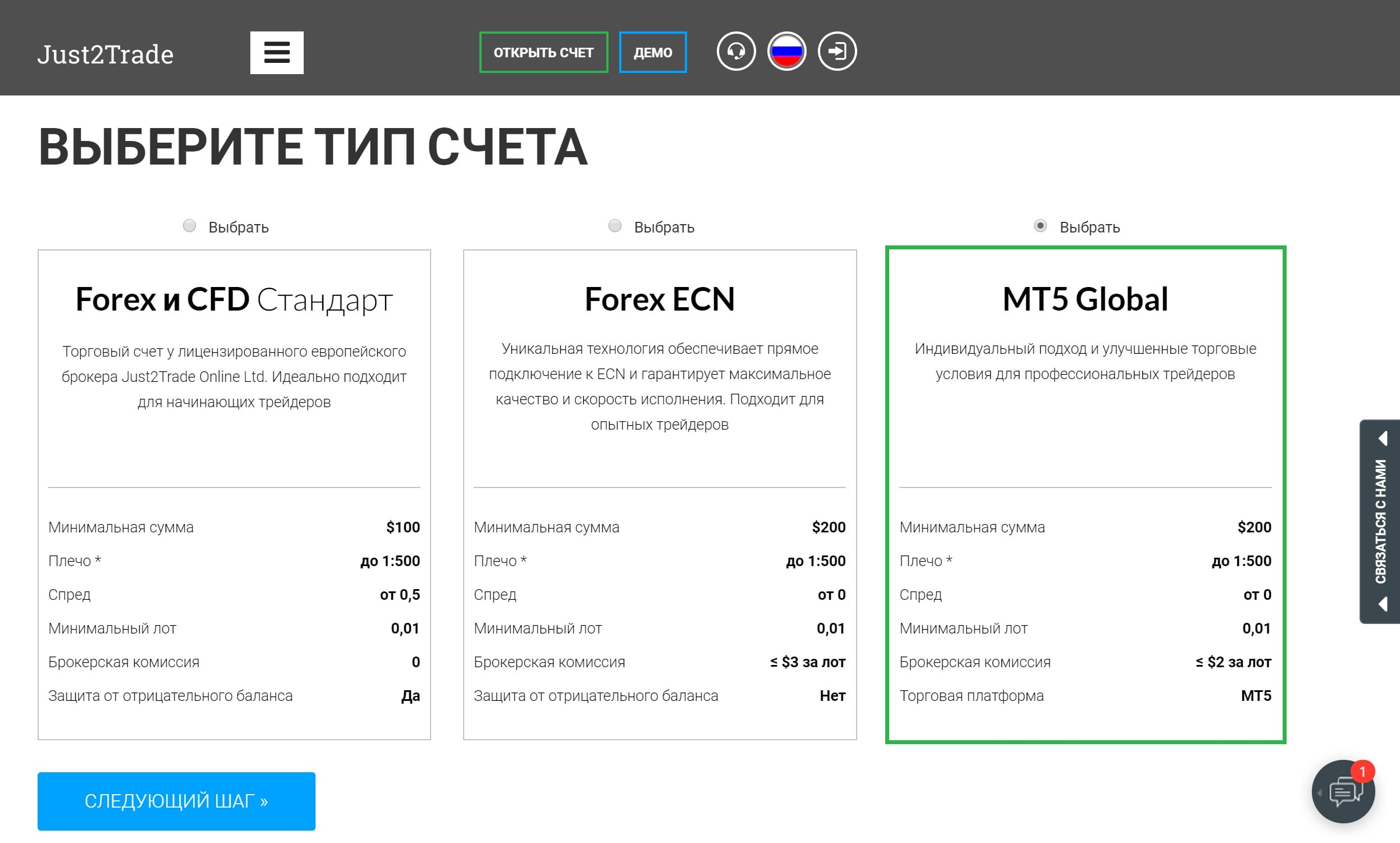

Нужно заполнить полное имя, указать адрес электронной почты, номер телефона и согласиться с условиями предоставления услуга и политикой конфиденциальности. Затем нужно выбрать тип счета, который больше всего вам подходит, и перейти к следующему шагу.

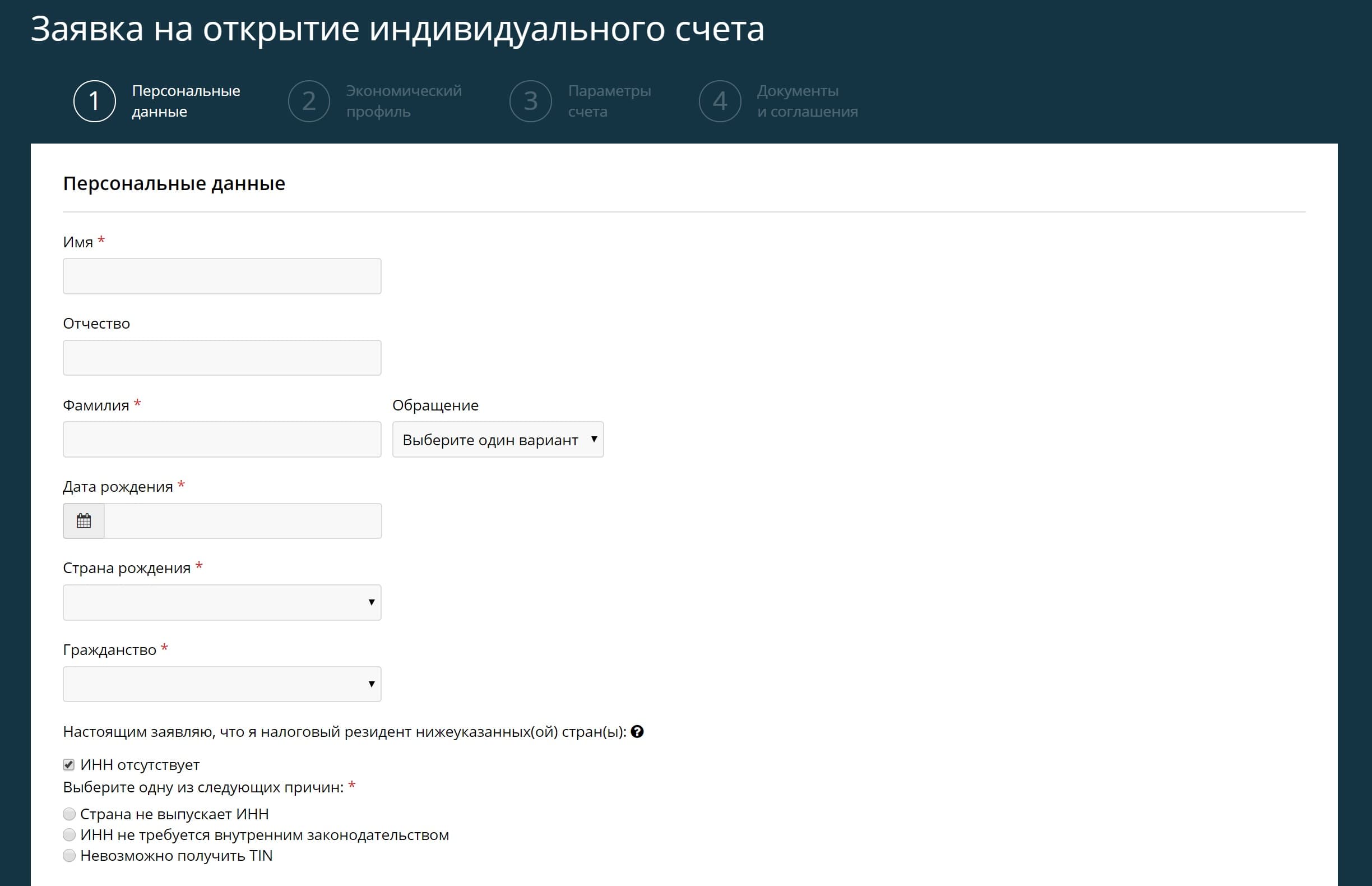

Теперь нужно заполнить более подробно персональные данные и указать более полную контактную информацию. Брокер действует на основании законодательства, и в соответствии с требованиями Комиссии по ценным бумагам и биржам Республики Кипр (CySEC) необходимо указать номер ИНН и подтвердить, что вы не являетесь гражданином США.

Затем нужно заполнить экономический профиль, указав размер, инвестиционные цели, способы пополнения счета, источник доходов и другую необходимую информацию в соответствии с требованиями европейского законодательства.

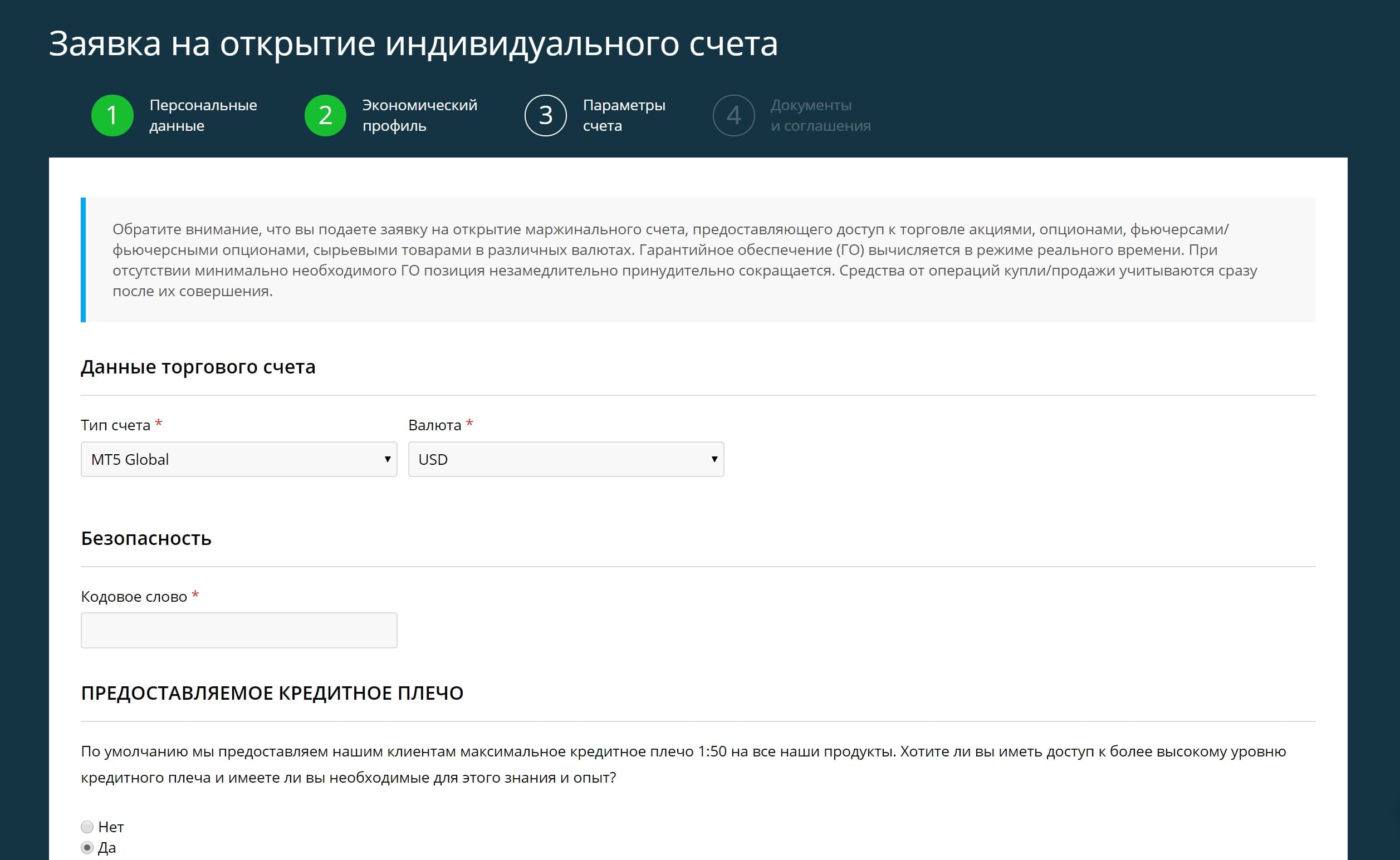

Третий пункт — параметры счета. Здесь нужно выбрать тип счета и основную валюту, которая будет использоваться для расчетов. По умолчанию в соответствии с правилами CySEC кредитное плечо ограничено размером 50:1, но вы можете увеличить его размер, поставив галочку для получения доступа к более высокому левереджу. На этом этапе вы также можете подписаться на ежедневную аналитику от экспертов рынка.

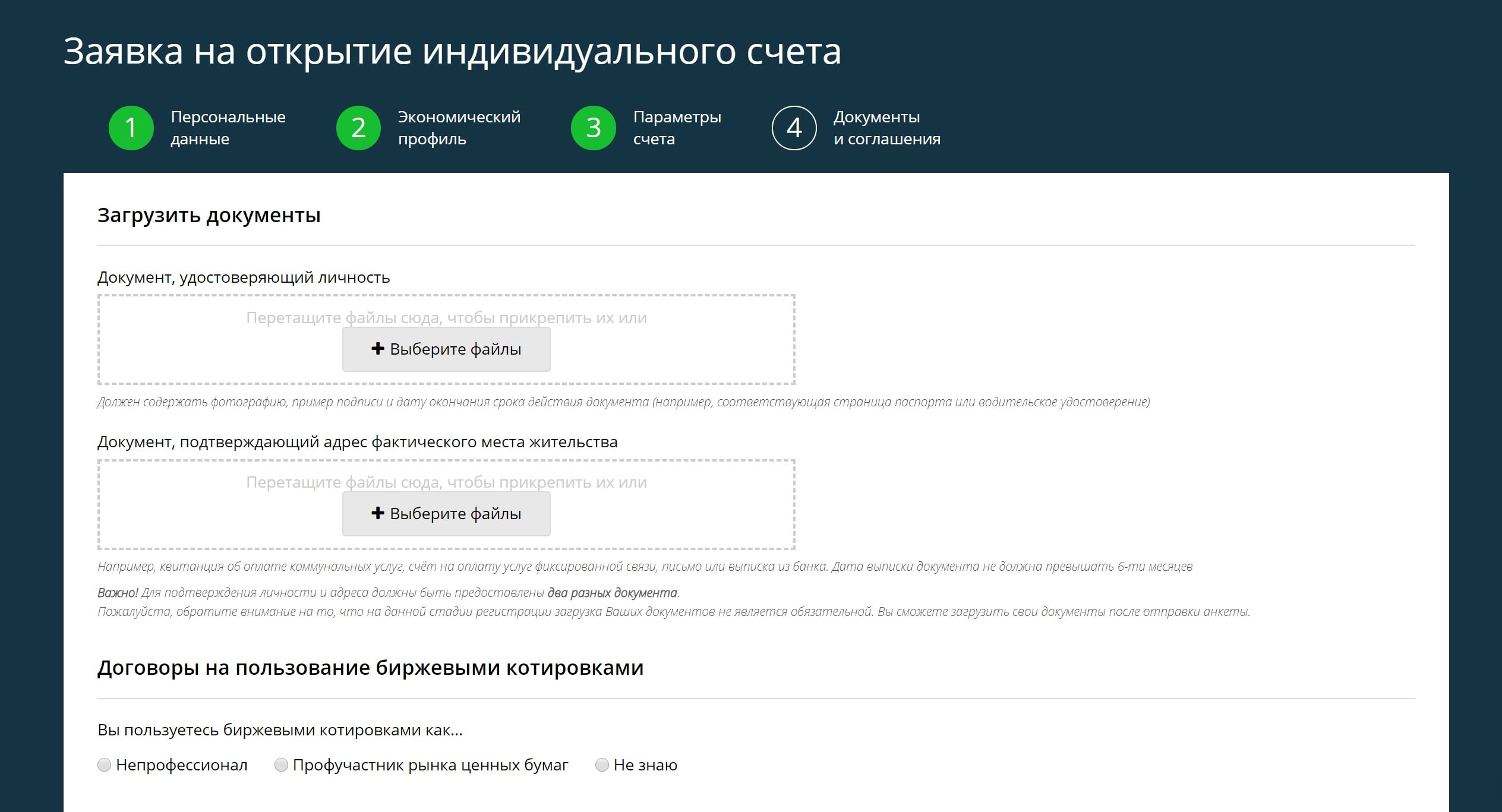

На последнем этапе необходимо предоставить документы, подтверждающие личность и пройти идентификацию для открытия счета. Это необязательный шаг. Вы можете загрузить документы позже, но для полного доступа к функциям брокера идентификация является обязательной.

После отправки формы на адрес электронной почты придет письмо с подтверждением регистрации. После открытия счета вы можете пополнить депозит удобным вам способом и приступить к покупке акций.

Как купить акции разными способами

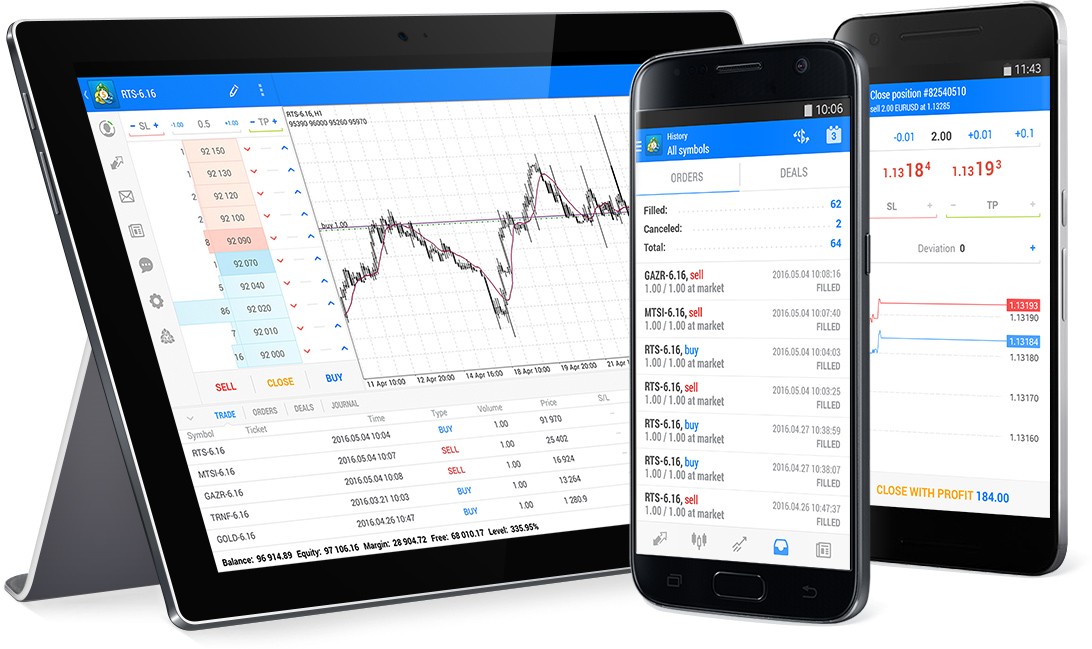

С развитием Интернет-технологий покупать акции стало гораздо проще. Прежде вы могли приобрести акции по телефонному звонку брокеру, т.е. голосовому поручению. Сейчас такой способ до сих пор используется, но только крупными инвесторами, которые совершают долгосрочные покупки ценных бумаг на большие суммы. Такой способ не дешевый и менее удобный по сравнению с остальными. Сейчас для покупки акций можно использовать торговый терминал на ПК, смартфоне или сайте брокера и сделать это можно буквально в два клика. Just2Trade поддерживает самые популярные торговые терминалы: MetaTrader 4, MetaTrader 5 и ROX.

Поначалу может показаться так, что покупать через терминал непросто. Однако как только вы разберетесь в интерфейсе, это станет делать намного проще. Инвестировать можно через терминал в браузере или установив торговую платформу на ПК или мобильное устройство.

Как купить акции через веб-браузер или торговый терминал

Необязательно открывать торговый счет: используйте демо-счет для ознакомления с интерфейсом терминала. Интерфейс оптимально разработан так, чтобы обладал необходимыми инструментами теханализа для профессиональных трейдеров и был интуитивно-понятным для новичков. Терминалы содержат большое количество функций и опций для настроек графиков: индикаторы, торговые инструменты, сигналы и многие другие.

Прежде чем использовать торговый терминал, его нужно предварительно установить на ПК или смартфон, после чего ввести логин и пароль, которые прислал вам брокер. Подробно останавливаться на том, как устроены торговые терминалы, мы не будем. В Интернете существует большое количество исчерпывающих гайдов и инструкций, объясняющих, как использовать те или иные функции в терминале.

Примечание. После покупки акции хранятся на специальном депозите, зарегистрированном на ваше имя — после покупки имя владельца вносятся в специальную базу, которую устанавливает регулятор, чтобы регистрировать операции клиентов брокеров. Оцифровка позволила предоставлять брокерам более гибкие условия торговли. Вам не обязательно даже покупать целую акции, особенно, если у нее высокая цена, вы можете приобрести 1:5 или даже 1:10 часть — это называется лотом. Вы получаете право на получение дивидендов, которые выплачивают ежегодно в течение отчетного периода компаний, даже если не владеете акцией целиком. Для это нужно хранить акцию до окончания собрания акционеров, на котором принимается решение о выплате дивидендов.

Но для простой покупки акций большинство этих функций не пригодятся. Нужно всего лишь воспользоваться двумя кнопками: Buy (купить) и Sell (продать). Окунаться в дебри пока не нужно. Эти функции заточены под трейдеров, которые заключают ежедневные торговые сделки и им необходимо постоянно отслеживать динамику цены.

Покупка акций Buy

Покупку называют также длинной позицией или Long. Покупка совершается посредством отправки заявки или размещения ордера на покупку. Подробнее об ордерах (заказ) поговорим позднее.

Цель инвестиции проста и очевидна: купить акцию подешевле и продать подороже. Инвестиции на фондовом рынке — это игра на повышение. На этом принципе основан трейдинг и инвестирование. Задача покупателя — определить наилучший момент для открытия длинной позиции. Однозначно предугадать этот момент, как и то, в какую сторону пойдет цена, невозможно. Особенно, если речь идет о коротком периоде сделки. Рынок непредсказуем и может в любую секунду пойти в другую сторону вопреки ожиданиям инвесторов.

Особенность таких сделок в том, что они не имеют срока истечения. Вы можете продать актив через несколько минут или через несколько лет. Существуют разновидности торговых инструментов, которые называют срочными контрактами. К таким контрактам относятся, например, фьючерсы, которые определяют обязательства покупателя и продавца на конкретную, заранее установленную дату. Но такие инструменты подходят только для опытных биржевых игроков. Новичкам лучше ограничиться базовыми инструментами для покупки ценных бумаг.

Покупка возможно как с использованием собственных, так и заемных средств (маржинальная торговля с кредитным плечом).

Если вы обнаружили, что ваши акции выросли в цене или, наоборот, упали, и вы не хотите их больше держать, то настало время продать ценные бумаги. Здесь все так же просто, как и с покупкой акции — достаточно выставить ордер на продажу.

Но у кнопки Sell есть еще одна опция: Short или короткая позиция. Она позволяет продавать акции даже в том случае, если вы ими не владеете. В этом случае используется кредитное плечо — деньги, которые брокер предоставляет трейдерам в кредит. Это игра на понижение. В этом случае трейдер получает прибыль не на росте акций, а на их падении. После закрытия сделки при успешном исходе акции возвращаются брокеру, а трейдер возвращает средства, обеспечивающие залог, плюс прибыль от сделки.

Короткие позиции не имеют срока исполнения и их можно удерживать сколько угодно. Однако при использовании кредитного плеча есть определенные ограничения. Трейдер должен предоставить сумму на торговом счете в качестве залога.

При использовании кредитного плеча есть риск потерять всю сумму депозита. Если вы не используете кредитные средства, то при неудачном прогнозе вы просто теряете часть денег, когда торгуете акциями. Никаких ограничений на удержание позиции нет: вы можете ждать вплоть до того, пока акции не обесценятся. Но, если вы используете кредитное плечо, то устанавливается цена ликвидации, при достижении которой сделка трейдера автоматически закрывается, а средства возвращаются брокеру в полном размере. Списывается вся сумма использованная для залога.

Примечание. Чем больше кредитное плечо, тем ближе цена ликвидации. Например, вы покупаете акции Apple на сумму $100 с кредитным плечом 10:1, т.е. общая сумма сделки составит $1000. При этом $100 — это сумма залога. Поэтому при изменении цены сумму, равной размеру залога, сделка автоматически обнулится и долг вернется брокеру. Это значит, что цена ликвидации установится приблизительно на уровне 10% ниже цены покупки.

Большую роль играет то, как обеспечивается залог. В зависимости от брокера для залога используется:

Сумма, выделенная на открытие позиции.

Первое правило справедливо, в первую очередь, для залогов, которые используются из средств, выделенных на сделку. В этом случае нельзя отодвинуть цену ликвидации. Вы можете только усреднить позицию, докупая (продавая) акции.

Первое правило справедливо, в первую очередь, для залогов, которые используются из средств, выделенных на сделку. В этом случае нельзя отодвинуть цену ликвидации. Вы можете только усреднить позицию, докупая (продавая) акции.

Если в качестве залога используется тело депозита, то есть возможность отодвинуть цену ликвидации, пополнив баланс, чем подстрахуете себя. В следующем разделе поговорим о том, как избежать потерь во время торговли на рынке ценных бумаг.

Примечание. При выборе брокера и типа торгового счета обратите внимание, на наличие защиты от отрицательного баланса. В случае ее отсутствия можно остаться в долгу перед брокером.

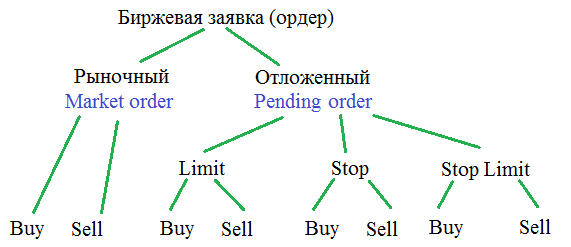

Типы ордеров

Существует множество типов ордеров, такие как кросс-ордера, «один отменяет другой», «Fill or Kill» и многие другие — всего несколько десятков типов. Но такие ордера используются профессиональными игроками на бирже и в редких случаях. Для новичков в них нет необходимости. Кроме того, далеко не все брокеры предоставляют такие типы ордеров. Поэтому разберем основные из них, которые поддерживаются практически всеми брокерами:

Рыночные или маркетные (Market);

Лимитные ордера (Limit);

Стоп-ордера (Stop Limit);

1) Рыночные ордера исполняются мгновенно по ближайшему ордеру из стакана продаж (Ask). Стакан ордеров представляет собой список всех ордеров на покупку и продажу, выставленных на рынке. Трейдер может указать только сумму покупки или продажи, но не может задавать цену акции. Поэтому ордера и называются рыночными — сделка совершается по текущей рыночной цене. Такие ордера наиболее актуальны, когда необходимо быстро продать актив.

Примечание. Bid и Ask — цены спроса и предложения на рынке. Bid представляет собой самую высокую цену, предложенную покупателем, а Ask — самую низкую цену, по которой трейдер готов продать акцию.

2) Лимитные ордера — ордера, которые исполняются по указанной цене. Если цена акции не достигнет указанного значения, то ордер не исполнится. Лимитные ордера чаще всего используются, когда нужно совершить отложенную покупку. Их еще называют отложенные ордера. Например, трейдер может заранее выставить ордер на покупку по определенной цене, например, если по его мнению акция может подешеветь.

Такие ордера менее эффективны на высоковолатильном рынке, когда цена быстро меняется. Трейдер может не успеть приобрести актив по желаемой цене, пока размещает ордер. Отложенные ордера можно использоваться для тейк-профита, указав заранее цену для фиксации прибыли.

3) Стоп-ордера. Эти ордера особенно полезны, когда нужно зафиксировать допустимые потери, чтобы не потерять больше в случае дальнейшего падения цены на акции. Стоп-ордера относятся к типу лимитных ордеров с тем дополнением, что для них устанавливается дополнительный триггер — цена, по достижению которой выставляется ордер на продажу. Стоп-ордера используются с целью защиты от непредвиденного обвала рынка.

Примечание. Тейк-профит — термин, который применяется для обозначения фиксации прибыль. Стоп-Лосс — обратный термин, означающий, что продавец фиксирует убытки.

Как вывести прибыль с акций

После того, как вы продаете акцию, деньги зачисляются на внутренний брокерский счет. Прежде чем они будут вам доступны, необходимо отправить заявку на вывод средств.

После того, как вы продаете акцию, деньги зачисляются на внутренний брокерский счет. Прежде чем они будут вам доступны, необходимо отправить заявку на вывод средств.

Примечание. Заявки на вывод средств обрабатываются операторами. Время исполнения заявок зависит от выбранного брокера и от способа вывода. Например, брокер Just2Trade, исполняет заявки мгновенно, но если вы выбрали вывод посредством банковского перевода, то средства зачислятся на ваш личный счет в течение 2 — 3 рабочих дней.

Еще один пункт, на который следует обращать внимание при выборе брокера — размер комиссии. Комиссии за вывод средств могут взиматься в виде фиксированной суммы или процента от суммы вывода. Если вы пользуетесь услугами брокера, действующего под юрисдикцией местного законодательства, то следует внимательно изучить дополнительно вопрос на предмет налогообложения.

Примечание. Пользователи российских брокеров обязаны уплачивать налоги на акции, в которые они инвестировали на срок менее 3 лет. В зависимости от брокера, сумма налога на прибыль может удерживаться самим брокером, если он поддерживает такую услугу, либо уплачивается инвестором самостоятельно после подачи налоговой декларации. Если вы работаете с иностранным брокером, то у него могут действовать другие условия, выдвинутые местным финансовым регулятором. Брокер Just2Trade, например, работает в соответствии с законодательством Республики Кипр, которая освобождает трейдеров от налога на прибыль.

Помимо комиссии на вывод, инвестор оплачивает комиссию за каждую сделку. У разных брокеров комиссии будут отличаться, а для каждого типа актива действовать отдельные условия исходя из размера лота. Например, может взиматься процент от суммы сделки, который составляет, как правило, от 0.1% до 0.2% либо фиксированная ставка за лот. Например, брокер Just2Tradeвзимает $0.006 USD за каждую купленную или проданную акцию биржи Nasdaq, но не менее $1.5.

Итоги

Подведем итоги и кратко опишем последовательно для начала инвестирования в акции:

1. Определяем инвестиционные цели. Это самый важный этап, без которого практически невозможно достичь результата. Мы не можем работать без мотивации и зарабатывать деньги ради денег. Чтобы получить мотивацию, необходимо установить финансовую цель. Это может быть покупка квартиры, поездка в экзотическую страну и собственное кофе. Цель определяется индивидуально.

2. Изучаем базовые принципы инвестирования. Помните, что нельзя вкладывать все деньги только в одну или две ценных бумаги, и нужно следовать правилам диверсификации активов, риск-менеджмента, а также придерживаться портфельного инвестирования.

3. Выбор брокера. Выбирайте компанию, с которой будет удобно взаимодействовать на выгодных для вас условиях. Обратите внимание, чтобы брокер поддерживал русскоязычный сегмент.

4. Регистрируемся и открываем торговый счет. Нужно пройти идентификацию и пополнить счет для торговли акциями.

5. Выбираем и покупаем акции. Следует верно распределить средства для покупки активов. Например, если вы выбрали умеренный тип портфеля, то нужно распределить доли таким образом, чтобы в нем были низкорисковые, среднерисковые и высокорисковые активы, но часть среднерисковых активов преобладала в портфеле над остальными. После того, как определились с акциями, создавайте заявку и ожидайте роста цены.

Теперь вы обладаете достаточной базой для совершения первой покупки. Инвестирование при правильном подходе поможет приблизиться к финансовой независимости в будущем. Нужно просто быть внимательным, изучать рынок и искать возможности для инвестиций, которые появляются каждый день.

Если Вам понравилась наша статья — оцените ее пожалуйста, мы очень старались!

Акций фондового рынка сайты

| Тикер | Название | Цена откр. | Мин. цена | Макс. цена | Посл. цена | Посл. изменение | Обновление |

|---|---|---|---|---|---|---|---|

| GAZP | Газпром | 187 | 185.85 | 188.76 | 188.03 | 0.5508% | 26.11.2020 |

| SBER | Сбербанк АО | 248 | 246.55 | 252.2 | 251.91 | 1.5766% | 26.11.2020 |

| LKOH | Лукойл | 5192 | 5141.5 | 5395 | 5392.5 | 3.8617% | 26.11.2020 |

| MGNT | Магнит | 4915 | 4806.5 | 4935 | 4891.5 | -0.4781% | 26.11.2020 |

| NVTK | Новатэк ао | 1266.6 | 1248.2 | 1273 | 1267.6 | 0.079% | 26.11.2020 |

| GMKN | ГМК Норникель | 21550 | 21248 | 21630 | 21460 | -0.4176% | 26.11.2020 |

| SNGS | Сургнфгз | 37.165 | 36.91 | 37.6 | 37.475 | 0.8341% | 26.11.2020 |

| SNGSP | Сургнфгз-п | 38.95 | 38.8 | 39.7 | 39.47 | 1.335% | 26.11.2020 |

| ROSN | Роснефть | 473.1 | 467.6 | 474.8 | 473.3 | 0.0423% | 26.11.2020 |

| VTBR | ВТБ ао | 0.03694 | 0.036445 | 0.03715 | 0.03682 | -0.3249% | 26.11.2020 |

| TRNFP | Транснф ап | 141900 | 141050 | 143900 | 143200 | 0.9161% | 26.11.2020 |

| TATN | Татнфт 3ао | 526 | 520.3 | 540.8 | 537.1 | 2.1103% | 26.11.2020 |

| ALRS | АЛРОСА ао | 85.7 | 84.1 | 87.98 | 87.69 | 2.3221% | 26.11.2020 |

| MTSS | МТС-ао | 316.3 | 313.5 | 319.4 | 319.05 | 0.8694% | 26.11.2020 |

| MOEX | МосБиржа | 141.67 | 140.15 | 143.54 | 142.78 | 0.7835% | 26.11.2020 |

| CHMF | СевСт-ао | 1140 | 1121 | 1143 | 1128 | -1.0526% | 26.11.2020 |

| KRSBP | Красэсб ап | 7.38 | 7.36 | 7.76 | 7.42 | 0.542% | 26.11.2020 |

| AFLT | Аэрофлот | 72.74 | 70.76 | 74.98 | 72.18 | -0.7699% | 26.11.2020 |

| GCHE | ЧеркизГ-ао | 1924.5 | 1920 | 1951.5 | 1945 | 1.0652% | 26.11.2020 |

| HYDR | РусГидро | 0.7613 | 0.7471 | 0.763 | 0.7545 | -0.8932% | 26.11.2020 |

| IRAO | ИнтерРАОао | 5.1905 | 5.12 | 5.204 | 5.155 | -0.6839% | 26.11.2020 |

| IRGZ | ИркЭнерго | 11.34 | 11.06 | 11.56 | 11.2 | -1.2346% | 26.11.2020 |

| LSRG | ЛСР ао | 909 | 890 | 913.6 | 909.6 | 0.066% | 26.11.2020 |

| MRKP | МРСК ЦП | 0.24 | 0.2375 | 0.243 | 0.2402 | 0.0833% | 26.11.2020 |

| MSNG | +МосЭнерго | 2.0895 | 2.05 | 2.0895 | 2.0595 | -1.4358% | 26.11.2020 |

| MTLR | Мечел ао | 59.41 | 58.41 | 59.65 | 58.55 | -1.4476% | 26.11.2020 |

| MTLRP | Мечел ап | 71.3 | 69.9 | 71.3 | 70.25 | -1.4727% | 26.11.2020 |

| OGKB | ОГК-2 ао | 0.7314 | 0.7091 | 0.7355 | 0.7114 | -2.7345% | 26.11.2020 |

| PIKK | ПИК ао | 601.2 | 593.3 | 601.2 | 595 | -1.0313% | 26.11.2020 |

| RTKM | Ростел -ао | 95.3 | 94.34 | 95.6 | 95.03 | -0.2833% | 26.11.2020 |

| RTKMP | Ростел -ап | 85.6 | 85.3 | 86.9 | 86.15 | 0.6425% | 26.11.2020 |

| SBERP | Сбербанк АП | 225.97 | 224.67 | 230.18 | 229.9 | 1.7392% | 26.11.2020 |

| TGKA | ТГК-1 | 0.010928 | 0.010822 | 0.01094 | 0.01084 | -0.8053% | 26.11.2020 |

| TGKD | Квадра | 0.00358 | 0.0035 | 0.00362 | 0.003505 | -2.095% | 26.11.2020 |

| TRMK | ТМК ао | 65.9 | 65.58 | 69.82 | 69.28 | 5.129% | 26.11.2020 |

| UTAR | ЮТэйр ао | 6.73 | 6.73 | 6.83 | 6.76 | 0.4458% | 26.11.2020 |

| KMAZ | КАМАЗ | 63.4 | 62.2 | 65.7 | 63.5 | 0.1577% | 26.11.2020 |

| MRKC | МРСК Центр | 0.3462 | 0.3446 | 0.353 | 0.3508 | 1.3287% | 26.11.2020 |

| MRKU | МРСК Ур | 0.1362 | 0.1308 | 0.1366 | 0.134 | -1.6153% | 26.11.2020 |

| MRKZ | МРСК СЗ | 0.0535 | 0.05245 | 0.0537 | 0.0537 | 0.3738% | 26.11.2020 |

Показано 1—40 из 270

Акции ММВБ в 2020 году. В чем преимущества покупки?

Вклады как инструмент сохранения и преумножения капитала не всегда устраивают инвестора. И тогда имеет смысл обратиться в поисках альтернатив к фондовой бирже. Новичков на бирже предсказуемо привлекает покупка акций – доходность по ним может быть выше в несколько раз выше, чем по вкладам. Так, цена акции Сбербанка, на радость держателям, росла с уровня около 55 рублей в 2015 году до показателей в 240 рублей в январе 2018 года.

Однако кроме доходности нужно иметь в виду и риски. Акции даже крупных компаний могут значительно падать в цене, особенно в периоды финансовых кризисов. Что демонстрировали те же представители «голубых фишек» в 2012 году.

Акция – ценная бумага, которую эмитирует (выпускает) предприятие и которая дает право владельцу получать прибыль от деятельности эмитента. Также владелец акции может претендовать на получение доли имущества предприятия в случае его ликвидации (однако только после того, как компания вернет другие долги).

Покупка акции – по сути приобретение доли в бизнесе. И чем успешнее идут дела у компании, тем лучше для инвестора как владельца её части.

Графики и котировки акций на Московской бирже

Московская межбанковская валютная биржа действует на российском рынке с 1992 года. Сегодня объемы торгов на Московской бирже исчисляются миллиардами долларов. Сотни компаний торгуют здесь акциями, включая отечественных гигантов «Ростелеком», «Лукойл», «Газпром».

Сегодня инвестировать в фондовый и валютный рынок при соблюдении необходимых условий (в частности – заключив договор с брокером) может каждый.

После того, как решение вкладываться в акции уже принято, инвестора заинтересует график цены акции, котировки в реальном времени и анализ рынка. Полученные данные позволяют сделать прогноз поведения цены, а значит выбрать прибыльную финансовую стратегию.

Работа с акциями требует знания котировок в реальном времени. Это необходимые данные для аналитической работы, которую всегда следует совершить, прежде чем совершать какое-либо действие на бирже. Котировки акций и их анализ – то, что необходимо для заключения выгодной сделки.

Исследование рынка можно осуществлять с помощью построения графиков движения цены или методами фундаментального анализа, который подразумевает изучение финансовых отчетов компании-эмитента.

Алгоритм действий на рынке акций

Движение акции происходит на бирже, поэтому для их покупки нужно заключить договор с посредником, открыть брокерский счет и пополнить его. Затем нужно будет выбрать программное обеспечение, например, QUIK и MetaTrader 5. После чего владельцем акций можно стать, совершив несколько щелчков мышки в программе.

Существует множество мнений на тему, какую часть инвестиционного портфеля должны составлять акции. Обычно говорят о доли 25-30%.

Виды акций и дивидендная политика

Акции могут быть обыкновенными и привилегированными. Первые дают право держателям крупных пакетов участвовать в управлении компанией. Держатели префов (от англ. preference) обычно в управлении предприятием участия не принимают, но зато имеют право на более высокие дивиденды, чем у владельцев обыкновенных акций.

Каждая компания-эмитент принимает решение по политике выплаты дивидендов, их размерах и частоте выплат. Так, например, дивиденды от компании «Газпром» могут составлять 17,5% до 35% чистой прибыли эмитента. Величина дивидендов утверждается на собрании акционеров, но с учетом пожелании совета директоров.

Необходимо иметь в виду, что компания не обязана выплачивать владельцам обыкновенных акций дивиденды, а может направить прибыль на развитие бизнеса. Такое часто случается с акциями молодых компаний, которые вроде активно растут, однако дивидендов в конце года акционеры могут не получить.

Из этого можно сделать вывод: покупая акции устойчивых компаний, «голубых фишек», можно надеяться на стабильный доход в виде дивидендов, в случае же с молодыми и растущими предприятиями заработать инвестор может на росте стоимости самих ценных бумаг и последующей их продаже.

Но и это еще не все. Получить прибыль можно даже в том случае, если цена на акции будет падать, открывая шорты – короткие позиции. Суть метода в том, что инвестор под процент берет акции у брокера, продает их, пока цена высокая, дожидается снижения стоимости, после чего выкупает обратно уже дешевле. Метод не самый простой и надежный, поэтому новичкам с открытием коротких позиций лучше не рисковать.

Как выбирать акции для покупки

Делая выбор акций, нужно учитывать их ликвидность. Для этого инвестору нужно следить за значениями индексов Московской биржи (ММВБ) и РТС – основными индикаторами российского фондового рынка. Индекс ММВБ пересматривается ежеквартально и включает в себя 50 самых на данный момент ликвидных акций больших компаний из основных секторов экономики. Никто не запрещает покупать акции небольших или неизвестных компаний, однако нужно понимать — такие инвестиции имеют повышенный риск.

В отечественные компании также можно инвестировать, например, с помощью FXRL ETF-фонда – локального биржевого фонда на индекс РТС. Технически его покупка и продажа не отличается от приобретения акций или облигаций. Все операции также осуществляются через брокера.

FXRL представляет собой портфель, состоящий из 30 наиболее ликвидных ценных бумаг российских компаний, часть которого инвестор может приобрести. Доходность по этому портфелю соответствует росту индекса, что обычно достаточно выгодно. А держатель в итоге становится владельцем сбалансированного и диверсифицированного портфеля акций российских «голубых фишек». Причем покупка всех входящих в индекс активов по отдельности потребовала бы больших вложений средств, времени и увеличила бы количество сделок.

Тем, кто только начинает знакомиться со всеми тонкостями фондового рынка, рекомендуют перед покупкой некоторое время понаблюдать за поведением крупнейших российских компаний на рынке, за динамикой изменения стоимости ценных бумаг, изучить показатели бизнеса эмитентов, их дивидендную политику и лишь затем выбирать акции для покупки.

Данные предоставлены: ОАО «Московская биржа»

Источник и правообладатель информации — ОАО «Московская биржа»

Пользователи имеют право использовать, хранить и обрабатывать биржевую информацию, но не могут без письменного согласия Московской биржи осуществлять ее дальнейшую передачу в любом виде и любыми средствами, включая электронные, механический, фотокопировальные, записывающие или другие. ее трансляцию, в том числе средствами телевизионного и радиовещания, ее демонстрацию на интернет-сайтах, а также ее использование в игровых, тренажерных и иных системах, предусматривающих демонстрацию и/или передачу биржевой информации, и для расчета производной информации, предназначенной для дальнейшего публичного распространения.

http://brokers.ru/nachinayushhemu-trejderu/kak-kupit-akcii-poleznyy-gayd-po-fondovomu-rynku

http://investfuture.ru/securities