ИИС в ВТБ: процедура открытия счета, условия и тарифы в 2020 году

Банк ВТБ соответствует даже самым строгим критериям при выборе брокера: он надежен, обладает широкой сетью обслуживающих офисов, предоставляет удобный онлайн-банк и бесплатную горячую линию для консультаций.

ИИС в ВТБ открывается также просто, как и у любого другого посредника, а вот тарифы отличаются. Рассмотрим более подробно, на каких условиях инвесторы могут приумножать капитал с ВТБ, и как организованы все ключевые процессы.

Общие условия сотрудничества с ВТБ

Подписать договор с брокером может любое физическое лицо, достигшее совершеннолетия. Причем индивидуальный инвестиционный счет в ВТБ, как и в другом офисе брокера или УК, открывают исключительно гражданам РФ.

К прочим условиям относятся:

- расчеты на ИИС ведутся только в российских рублях;

- ежегодный лимит на пополнение баланса – 1 млн. р;

- для получения налоговых льгот должно пройти не менее 3-х лет с момента открытия счета. При частичном или полном изъятии денег ИИС автоматически закрывается, но в ВТБ можно выводить начисленный дивидендный доход на банковский счет;

- денежные средства или активы, размещенные на ИИС, не подлежат страхованию АСВ.

Важно: Брокерское обслуживание оказывается не в каждом операционном офисе ВТБ. Узнать, в какой филиал нужно обратиться, можно через единый колл-центр 8-800-33-324-24.

Брокер не устанавливает минимального входного порога – начать торги можно с любой суммы. Это позволяет выйти на рынок даже с небольшим капиталом.

Тарифы, действующие на 2020 год

В текущем году брокер ВТБ предоставляет клиентам несколько тарифных планов.

«Мой онлайн»:

- Плата за совершение финансовых сделок брокером, в том числе при покупке валюты на ИИС в ВТБ (на финплощадке «Основной рынок»), – 0,05% от суммарного оборота*.

- Хранение активов, проведение расчетных операций – без комиссионных.

- Подача торговых и неторговых поручений брокеру (в обслуживающем филиале или по телефону) – 150 р. за каждую** заявку.

«Инвестор стандарт»:

- Стандартный комиссионный сбор банка*,** 0,0413%.

- С пакетом услуг «Прайм» сбор составит 0,03455%.

- С пакетом «Привилегия» комиссия 0,03776%.

«Профессиональный стандарт»:

- Стандартная комиссия начисляется от суммарного объема оборачиваемых денежных средств. Для ИИС – до 1 млн. р., сбор составит 0,0472%.

- В рамках пакетов услуг «Прайм» или «Привилегия» самый выгодный тариф – 0,04248%.

Тариф в ВТБ за депозитарий составит 150 р. в месяц. Это базовая ставка, если инвестор приобретает акции банка, тариф снижается до 105 руб. При отсутствии движения по активам оплата не взимается.

На счетах ДЕПО учитываются все ценные бумаги – документарные и бездокументарные, эмиссионные и неэмиссионные, иностранные и российские.

Через ИИС сделки проводятся от имени владельца, но брокером. Так как неквалифицированным инвесторам запрещено самостоятельно проводить торги на фондовом рынке.

Как открыть ИИС у брокера

Открытие ИИС в ВТБ процедура простая, оформление документов происходит в обслуживающем офисе, предоставляющем инвестиционные услуги, или удаленно, в онлайн-профиле ВТБ-Онлайн.

Принципиальной разницы при выборе способа нет, подписываются одни и те же документы, открываются одинаковые счета.

Консультация по открытию брокерского счета в ВТБ – видео начинающего инвестора

Открытие счета в офисе

При обращении в операционное отделение банка, при себе нужно иметь:

- Паспорт РФ.

- СНИЛС.

- Номер ИНН или оригинал свидетельства.

Когда процедура оформления инвестиционного счета в ВТБ будет закончена, инвестору выдают:

- Один экземпляр анкеты и всех заявлений.

- Уведомление об открытии личного ИИС, а также выписку с персональными реквизитами.

- Безымянную пластиковую карточку с секретным пин кодом к ней.

- Специальную скретч-карту, на которой под напылением скрыты логин и пароль для ИИС.

Как стать инвестором онлайн

Если физическое лицо уже является клиентом банковского учреждения, счет можно открыть через интернет, используя личный кабинет ВТБ-Онлайн.

Пошаговая инструкция:

- зайти в профиль на веб-сайте https://online.vtb.ru;

- перейти в блоке, посвященному инвестициям;

- кликнуть по кнопке «открыть брокерский счет»;

- проверить правильность персональных данных и нажать «Все верно» или внести правки, кликнув по кнопке «Данные изменились».

Далее, следуя подсказкам системы, клиент банка может самостоятельно открыть ИИС через интернет. После этого брокерский счет будет отображаться в личном кабинете в разделе «Сбережения», рядом с накопительными счетами и вкладами.

Дополнительное подтверждение личности не требуется, потому что при оформлении кредитной или дебетовой карты физическое лицо уже проходит авторизацию.

Мастер-счет и текущий открывают автоматически. А подписываются документы вводом секретного кода из СМС-сообщений.

Как внести деньги на ИИС: все способы

Внести денежные средства на личный счет через онлайн-кабинет можно следующим образом:

- в основном меню зайти в блок «Сбережения» и кликнуть по брокерскому инвестиционному счету;

- на странице, где отображены реквизиты, выбрать опцию «Пополнить»;

- указать сумму пополнения, финансовую площадку (например, Основной рынок или Срочный рынок и т.д.).

Перевод осуществляется с текущего или мастер-счета, который нужно предварительно пополнить:

- Через мини-офис или банкомат, внеся деньги на карточку.

- Через кассира-операциониста банка ВТБ.

- Межбанковским переводом с картсчета или текущего счета в другом банковском учреждении РФ.

ИИС пополняется без дополнительных комиссий, независимо от суммы. Но если перевод осуществляется через сторонний банк, он может начислить свой сбор.

Например, Сбербанк удержит 1-3%, а при отправке денег со счетов Почта-Банка комиссий нет.

Полагается ли налоговый вычет клиентам брокера ВТБ?

Налоговые льготы положены всем владельцам ИИС, независимо от того, через какого брокера или УК открывался счет.

Документы для налогового вычета по ИИС в ВТБ стандартны:

- копия договора;

- документальное подтверждение пополнения;

- 3НДФЛ подается в налоговую инспекцию, расположенную по месту регистрации.

Условия получения налогового вычета по ИИС в ВТБ зависят от типа: А или Б. Более подробно на эту тему вы узнаете из этой статьи.

Преимущества и недостатки открытия ИИС у брокера ВТБ

К плюсам выбора брокера в лице банка ВТБ можно отнести:

- Доступ на ММВБ и Санкт-Петербургскую биржу.

- Доступно маржинальное кредитование.

- Высокая надежность партнера, квалифицированные сотрудники, грамотные консультации.

- Возможность открытия счета и ведения сделок через Сеть, в режиме реального времени, без необходимости посещать банковский офис.

- Предоставление технической поддержки, специализированного программного обеспечения и приложения для мобильных устройств «Мои инвестиции».

Причем ведение ИИС – не единственная инвестиционная услуга брокера. Клиенты могут вложиться в паи одного из 18 фондов с высоким, умеренным или низким риском. Средняя доходность пая составляет 25% (используя аналитику прошлых периодов).

К недостаткам можно отнести не самые выгодные тарифы, однако в классе брокеров «слишком крупный, чтобы стать банкротом» они вполне приемлемы.

Приятным бонусом стало функциональное мобильное приложение «Мои инвестиции», предназначенное для гаджетов на базе iOS или Android.

Через него можно получить доступ к личному кабинету из любой точки мира, и полноценно управлять собственным капиталом.

Об авторе -> Анастасия Ишунина

У меня два высших образования: земельно-имущественное и экономическое. Второй ВУЗ, Южно-уральский институт экономики и права, закончила по специальности: «Экономист-менеджер городского хозяйства».

У меня два высших образования: земельно-имущественное и экономическое. Второй ВУЗ, Южно-уральский институт экономики и права, закончила по специальности: «Экономист-менеджер городского хозяйства».

Люблю делиться опытом и знаниями в свободное от работы время.

Где открыть ИИС: этапы выбора надежного посредника и сравнение условий лучших из них

Если вы решили в 2020 году пополнить ряды инвесторов, то вам нужно открыть брокерский счет. Именно с его помощью можно покупать и продавать на фондовом рынке активы: акции, облигации, валюту и прочее. На сегодня есть хорошая возможность увеличить доходность своих инвестиционных инструментов – индивидуальный инвестиционный счет. Это разновидность брокерского счета, но с особыми условиями, назначение которых – поощрить людей к инвестированию свободных денежных средств. В статье разберем, где открыть ИИС, по каким критериям выбрать посредника, сравним самых достойных между собой.

Почему ИИС – это выгодно

Немало написано статей по выгодности ИИС для инвестора. Но процесс открытия счетов ускорился только в 2019 году, хотя налоговые льготы существуют с 2015 г. Сыграло роль снижение процентов по депозитам в банках в текущем году. Люди по-прежнему не доверяют новым инструментам, ищут подводные камни и только 4 – 5 % по вкладам заставили вкладчиков посмотреть немного дальше банков.

А посмотреть действительно стоит. Возможностью возвращать из бюджета до 52 000 руб. может воспользоваться любой официально работающий человек. Как это работает:

- открываете ИИС по типу “А” в банке с брокерской лицензией, брокерской или управляющей компании;

- до конца текущего года вносите на счет сумму не более 1 млн рублей (но только с 400 тыс. можно будет возместить налог 13 %);

- не закрываете счет в течение 3 лет, в противном случае придется вернуть государству полученные ранее налоговые льготы;

- подаете документы на возврат подоходного налога (можно делать это ежегодно или за несколько лет сразу, но не более, чем за 3 года).

Налоговые льготы предусмотрены для стимулирования инвестиционной деятельности, поэтому держать на ИИС деньги не рекомендую. Налоговая инспекция имеет полное право придраться к такой ситуации и отказать в возмещении.

Лучше для всех, когда на инвестиционном счете зарабатывают, а не хранят деньги. Поэтому на внесенные средства покупайте ценные бумаги отечественных или иностранных компаний, получайте прибыль в виде купонов и дивидендов. А полученную за год доходность, которая при самой консервативной стратегии будет выше банковского депозита, дополнительно увеличивайте за счет налоговой льготы.

Часто встречаю комментарии на мои статьи об ИИС, что получить возврат нереально: долго и сложно. Это неправда. Видимо, эти комментаторы никогда не оформляли документы в налоговую. У нас в семье два инвестиционных счета. Каждый год мы с мужем подаем документы на налоговый вычет. Раньше делали это лично в налоговой инспекции, но в последние годы только онлайн. Быстро, удобно и все предельно просто. Примерно в мае-июне получаем деньги за свою инвестиционную деятельность. Их не тратим, а пополняем инвестиционный портфель новыми ценными бумагами.

Но не только работающие люди могут рассчитывать на льготы по инвестициям. Все, кто работают на особых налоговых режимах, которые не предусматривают уплаты в бюджет подоходного налога, могут воспользоваться ИИС по типу “Б”. Он освобождает от уплаты налога на доходы от операций на фондовом рынке при закрытии счета. Владельцы ИИС по типу “А” должны будут оплатить НДФЛ с прибыли от сделок, а по типу “Б” этого делать не придется – действует налоговая льгота.

Варианты открытия ИИС

Есть три варианта, где открыть ИИС:

- В банке, имеющем лицензию на брокерскую деятельность (например, Сбербанк, ВТБ, Промсвязьбанк, Альфа-банк и др.).

- В брокерской компании, соответственно, тоже с лицензией (например, Открытие, Финам, Атон и др.).

- В управляющей компании (например, “Сбербанк Управление активами”, УК “Открытие”, УК “Альфа-Капитал” и др.).

Принципиальной разницы, в каком банке или брокерской компании открывать счет, нет. И у тех и у других должна быть лицензия. Все предоставляют инвестору доступ на биржи (некоторые банки не позволяют торговать на Санкт-Петербургской бирже). Отличия следует искать в условиях открытия и обслуживания личных (инвестиционных) счетов физических лиц.

Начинающему инвестору я бы посоветовала серьезно подумать над вопросом, лучше открыть счет в банке (брокерской компании) или в управляющей компании. Вот здесь есть принципиальная разница.

В первом случае вы открываете ИИС, кладете на него комфортную для вас сумму или не кладете вообще. Также инвестор либо полностью самостоятельно управляет своими деньгами, либо пользуется советами всевозможных роботов и инвестиционных аналитиков, которых предлагает брокер.

В случае с управляющей компанией есть минимальная сумма для открытия счета. Например, в “Сбербанк Управление Активами” – от 50 тыс. рублей. Второе принципиальное отличие в том, что деньги вы отдаете управляющему и никак не сможете влиять на стратегию инвестирования. И не стоит забывать, что любой труд должен быть оплачен. В данном случае управляющая компания берет комиссию за управление вашими деньгами.

Выбирают этот путь те, кто не хочет изучать мир инвестиций, не готовы принять на себя риски за инвестиционные решения или просто не имеют времени для управления своими деньгами. Например, для нашей семьи такой путь неприемлем. Мы привыкли самостоятельно принимать решения и нести за них ответственность. Наш капитал пока слишком мал для того, чтобы я платила комиссию управляющему и снижала свою доходность.

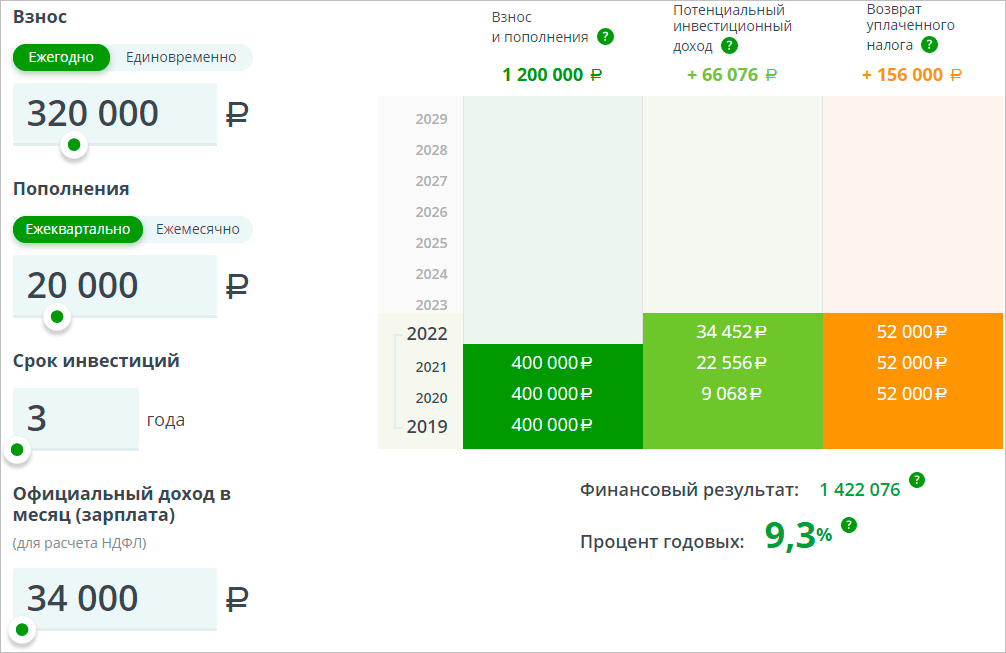

На сайтах управляющих компаний есть калькуляторы для расчета доходности. Но вы должны четко осознавать, что доходность может быть только потенциальной, ни один управляющий не имеет права гарантировать процент роста вашего инвестиционного портфеля.

Пошаговая инструкция по выбору посредника для открытия ИИС

Даю пошаговую инструкцию, основанную на личном опыте, по выбору посредника для открытия инвестиционного счета.

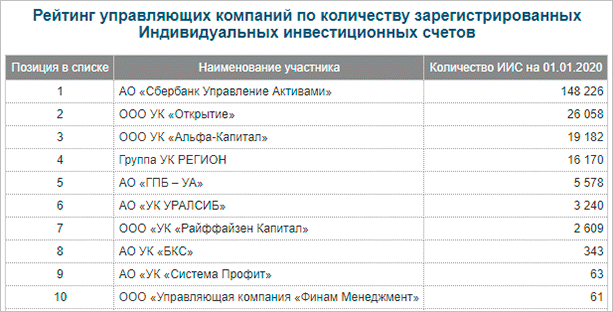

Шаг 1. Смотрим на рейтинг.

На Московской бирже есть актуальный на каждый месяц рейтинг брокеров и управляющих компаний. Рекомендую пользоваться им. Верхние позиции занимают серьезные и надежные компании, работающие на рынке не первый год. Все аккредитованные на бирже компании имеют лицензию, поэтому нет смысла узнавать про ее наличие на сайте Центробанка. Без лицензии брокеров и управляющие компании не допустят к торгам.

Шаг 2. Изучаем тарифы и условия.

Начинающих инвесторов в первую очередь должно интересовать:

- комиссия за сделку, она может отличаться в разы и сильно влиять на годовую доходность;

- комиссия биржи (она есть всегда, просто некоторые брокеры включают ее в другие платежи и не показывают отдельной строкой);

- есть или нет ежемесячная фиксированная плата за ведение счета;

- плата за депозитарий;

- минимальная сумма на счете.

Есть еще два принципиальных момента, о которых новичок иногда не задумывается. А их игнорирование с приходом опыта торговли ценными бумагами может вызвать разочарование в выбранном брокере:

- Первый момент связан с доступом на различные биржи. Некоторые банки и брокеры (например, Сбербанк, Промсвязьбанк) не дают выхода на Санкт-Петербургскую биржу. А там торгуются иностранные акции крупных и известных компаний США.

- Второй момент связан с возможностью вывода купонов и дивидендов на отдельный счет. Объясняю, почему выгоднее выводить. Если на ИИС поступают купоны по облигациям или дивиденды по акциям, это не считается пополнением счета, деньги не участвуют в расчете итоговой суммы для возмещения налога. Если заработанные деньги можно вывести на обычный банковский счет, то инвестор имеет полное право опять их положить на ИИС и учесть в сумме к возмещению.

Можно еще обратить внимание при выборе посредника на возможность онлайн-открытия счета и на приложения для торговли на бирже, которые предлагает брокер. Например, для меня оказалось неудобным, что у Сбербанка нет компьютерной версии приложения для торговли, только мобильная. Торговать с телефона мне не с руки, но приходится. Это минус.

Еще одним важным критерием сегодня я считаю наличие офиса брокера в твоем городе. В октябре я вынуждена была сменить одного посредника на другого. Несмотря на прописанную процедуру перевода ИИС, региональные брокеры оказались к ней не готовы. Пришлось мне ходить от одного к другому и вместе с ними изучать все этапы “в полевых условиях”, хотя открывала счет онлайн без каких-либо проблем.

Можно посмотреть отзывы о работе с тем или иным брокером. Сама я не очень им доверяю, но могу порекомендовать ресурсы, где инвесторы общаются на форумах. Там встречаются очень ценные советы, которыми и я пользовалась. Это Банки.ру и СмартЛаб.

Шаг 3. Открытие счета.

Почти у всех банков и брокеров открыть ИИС можно онлайн. Для этого нужно приготовить паспорт, ИНН. Заполняете несложную анкету, прикладываете сканы документов. Через Госуслуги пока такая процедура недоступна. Как правило, в течение 1 – 2 дней счет будет открыт. Можно переводить деньги и совершать свои первые покупки ценных бумаг.

Сравнение условий брокеров

В дополнение к предыдущему разделу решила сравнить тарифы и условия популярных брокеров из топ-30.

Рассматриваем условия для рядового инвестора, который периодически (один раз в месяц или реже) откладывает деньги со своих доходов, чтобы купить ценные бумаги. Для такого инвестора ИИС – это не способ заработать на трейдинге, а вариант сохранения и приумножения своих сбережений в длительной перспективе. Как правило, суммы пополнения счета небольшие: 5 000 – 30 000 руб.

Рассчитаем, сколько стоит счет на 1 год при условии:

Комиссия биржи – 0,01 %

Не включила в таблицу тарифы от брокеров Финам и БКС. Считаю, для инвесторов с небольшими суммами пополнения они не подходят. У обоих есть ежемесячная плата за депозитарий и ведение счета по 177 руб. А это в год сразу 4 248 руб.

Имейте в виду, что тарифы и условия часто меняются. Представленные актуальны на январь 2020 года. Наиболее выгодными видятся Сбербанк, ВТБ, Уралсиб и КИТ Финанс. Можно смело выбирать среди них. Они входят в топ-20 и точно не пропадут с деньгами своих клиентов.

С 3 февраля 2020 г. Тинькофф Банк отменяет ежемесячную оплату за обслуживание брокерского счета и ИИС в размере 99 руб. на тарифе «Инвестор». Это существенно снизит расходы инвестора, но комиссия за сделку все равно остается довольно высокой 0,3 %.

Заключение

Неужели я до сих пор вас не убедила, что первое, что вам надо сделать в новом году, – это открыть ИИС? И не просто открыть, а начать создавать свой капитал. Пусть взносы будут небольшие. Уверена, что стоит только начать, а дальше вы получите первые купоны или дивиденды, налоговый вычет. Вы увидите реальную прибыль и всерьез задумаетесь об инвестициях на более крупные суммы. Удачи и хорошей доходности!

Брокерский счет в банке ВТБ: подробный обзор, стоит ли его открывать

Всем привет, уважаемые читатели блога AFlife.ru! Любой начинающий инвестор озадачивается вопросом открытия брокерского счета. Это обязательный инструмент для проведения финансовых операций на валютном или фондовом рынке. И неважно, действует ли инвестор самостоятельно или через посредников. Выбирая брокера для открытия счета, очень важно ответственно подойти к этому вопросу. Учесть все нюансы, ведь от этого будет зависеть качество дальнейшей работы. ВТБ брокерский счет – один из наиболее востребованных вариантов на этом рынке, и сегодня мы рассмотрим все аспекты работы с данным продуктом одной из крупнейших банковских структур России.

- О брокере ВТБ

- Условия обслуживания

- Как открыть брокерский счет

- Как зарабатывать на бирже

- Отзывы о брокерском счете в ВТБ

О брокере ВТБ

Почему именно брокерский счет, а не ИИС? Выбор, конечно, всегда остается за инвестором, и он делает его в соответствии со своими предпочтениями и планами инвестирования средств. В отличие от ИИС, имеющего ряд строгих ограничений, брокерский счет более лоялен и имеет несколько преимуществ:

- нет ограничений по минимальной и максимальной сумме взноса средств;

- гибкие сроки инвестирования, которые устанавливает сам инвестор;

- возможность снять имеющиеся средства в любой момент.

Поэтому данный инструмент гораздо более востребован среди трейдеров. Если спросить среднестатистического жителя России о самых надежных финансовых компаниях, то в числе перечисленных одно из лидирующих мест непременно займет ВТБ. Действительно, данный банк является вторым по величине в РФ, уступая только Сбербанку. ВТБ практически синоним надежности и имеет высокий уровень доверия среди населения. Благодаря этому высока его популярность и как брокера.

Банк осуществляет свою деятельность еще с 1990 года, а брокерские услуги ВТБ оказывает с 2003 года в соответствии с полученной лицензией. Финансовая компания охватывает внушительную долю на рынке и занимает высокие позиции в рейтингах российских бирж.

На фоне конкурентов он отличается:

- наличием господдержки (весьма значительный фактор, говорящий о надежности брокера);

- относительно невысокими комиссиями за обслуживание и проведение операций;

- хорошей репутацией, заслуженной многолетней работой;

- доступом к проведению сделок с иностранными ценными бумагами;

- наличием удобного мобильного приложения, с помощью которого можно осуществлять торговлю на бирже.

Брокеру ВТБ отдают предпочтение инвесторы с консервативным подходом к делу и ценящие его надежность. Данный банк оказывает следующие виды брокерских услуг:

- открытие счетов (обычного брокерского или ИИС);

- консультирование с полным раскрытием информации и техническое обслуживание клиента;

- предоставление доступа к торговле на рынке Форекс;

- онлайн-трейдинг (мобильный, с помощью специального приложения или стационарный);

- подготовка идей для инвестирования средств и предоставление аналитики.

Сотрудничая с брокером ВТБ, можно осуществлять операции с акциями и облигациями российских компаний, иностранными ценными бумагами, ПИФами, валютой, евробондами, опционами и фьючерсами.

Условия обслуживания

Для своих клиентов ВТБ предлагает несколько тарифов. Они подразделяются на группы и отличаются между собой некоторыми возможностями и дополнительными услугами. Рассмотрим каждый из них подробнее:

- Базовые тарифы. Сюда относятся «Мой Онлайн», «Инвестор Стандарт» и «Профессиональный Стандарт». Бесплатная аналитика, возможность пополнить счет, вывод средств со срочного и основного рынка. Комиссия в размере 0,2% взимается за получение дохода от операций с валютой на сумму более 300 тыс. руб. Адекватные комиссии по сделкам на российских биржах (от 0,0295% до 0,05%). Льготные условия для сделок с определенными ценными бумагами. Для тех, кто начал инвестиционную деятельность с мобильного приложения, всегда действует тариф «Мой Онлайн».

- Тарифы пакета «Привилегия». К ним относятся «Инвестор Привилегия» и «Профессиональный Привилегия». Бесплатная аналитика, пополнение счета, вывод средств со срочного и основного рынка. Комиссия в размере 0,2% взимается за вывод дохода от операций с валютой на сумму более 300 тыс. руб. Комиссия по сделкам на российских биржах от 0,02714% до 0,03776%. Льготные условия для сделок с определенными ценными бумагами. Бесплатное маржинальное кредитование в течение торгового дня. Далее – под проценты в зависимости от вида операции.

- Тарифы пакета «Прайм». К ним относятся «Инвестор Прайм» и «Профессиональный Прайм». Тарифные планы похожи на пакет «Привилегия». Отличаются комиссии по сделкам на российских биржах – от 0,012% до 0,033455%.

Часть тарифов адаптирована под новичков, другая часть – под профессиональных трейдеров. Сотрудники ВТБ помогут инвестору определиться с наиболее оптимальным тарифным планом, подходящим под его инвестиционный портфель.

Как открыть брокерский счет

Как открыть брокерский счет? На самом деле, все не так сложно, как может показаться на первый взгляд. Сделать это можно из дома или в отделении банка ВТБ. Мобильное приложение позволяет открывать счета как клиентам банка, так и тем, кто не пользуется продуктами ВТБ. Правда, последним посетить офис все равно придется, чтобы получить дебетовую карту банка. Дело в том, что по условиям договора выводить средства можно только на нее.

Рассмотрим подробнее алгоритм открытия брокерского счета для авторизованных пользователей ВТБ:

- Зайти в раздел Инвестиции на сайте банка ВТБ;

- далее перейти в подраздел «Брокерский счет и ИИС»;

- нажать на кнопку «Открыть Онлайн»;

- в открывшейся форме авторизации в системе ВТБ Онлайн необходимо ввести учетные данные для входа;

- далее появится форма для регистрации брокерского счета, основная информация в ней будет уже заполнена, нужно только указать адрес электронной почты;

- затем выбирается вид счета: ИИС или стандартный брокерский;

- необходимо выбрать тариф обслуживания, рекомендуется перед этим тщательно изучить условия каждого пакета;

- после того, как все заполнено, можно нажать кнопку «Получить СМС», это нужно для подтверждения введенной информации.

Вот так легко, не выходя из дома, можно открыть брокерский счет и начать инвестиционную деятельность. Но данный вариант подходит только для тех, кто уже зарегистрирован в системе ВТБ. Для новых пользователей алгоритм будет немного другим:

- Нужно скачать мобильное приложение «Мои инвестиции» и запустить его (для начала подойдет демо версия);

- приложение предложит перейти в ВТБ-Онлайн или открыть брокерский счет, неавторизованным пользователям нужно выбирать второй вариант;

- далее программа проведет небольшой опрос в формате дружеской переписки, по итогу которого она получит всю необходимую информацию для открытия счета;

- после внесения всех данных необходимо запросить код для их подтверждения.

Пройдя эту несложную процедуру, можно открыть брокерский счет в режиме онлайн. Но посетить банк все-таки придется для получения дебетовой карты. После этого можно пользоваться всеми возможностями брокерского обслуживания в ВТБ. При необходимости клиент вправе в любой момент вывести доллары, евро или рубли со своего инвестиционного счета.

Как зарабатывать на бирже

Существует множество вариантов заработка на фондовой и валютной бирже. Многие из них доступны из приложения «Мои инвестиции». Рассмотрим основные варианты получения инвестиционного дохода:

- Приобретение акций. Данный вид ценных бумаг является одним из наиболее доходных и с умеренным риском. Покупают акции с целью получения дивидендов или для дальнейшей перепродажи и получения навара за счет разницы цен.

- Инвестирование в ОФЗ, государственные и муниципальные облигации. Наверное, самый надежный способ вложения своих средств, хотя доходность его невысока. Его использование больше подойдет консервативным людям, имеющим цель сберечь свои деньги и защитить их от инфляции.

- Покупка облигаций российских компаний-эмитентов. Также могут приобретаться с целью дальнейшей перепродажи или получения купонного дохода. Если покупать облигации надежных и проверенных эмитентов, то риски таких сделок минимальны.

- Проведение операций с валютой. Одно из наиболее востребованных направлений среди начинающих и профессиональных инвесторов. Доход можно получить за счет разницы валютного курса. Впоследствии разрешается вывести валюту (доллары, евро). Но для хорошего результата очень важно разбираться в процессах на бирже и в мировой экономике.

Отзывы о брокерском счете в ВТБ

Отзывы реальных клиентов лучше всего отражают настоящее положение дел и помогают составить окончательный портрет. Посмотрим, что пишут о брокере ВТБ инвесторы на известных сайтах и в группах социальных сетей.

Многие из них считают положительным моментом наличие у банка государственной поддержки (одним из участников является госструктура с пакетом акций 45%). Это значительно снижает риски его банкротства или внезапного закрытия.

Недовольство пользователей чаще всего связано именно с работой сотрудников банка. Некоторые клиенты говорят об их некомпетентности и незнании ответов на часто задаваемые вопросы. Это, конечно, неприятный момент. Служба поддержки нужна и особенно важно, чтобы она могла помочь и ответить на все вопросы. Справедливости ради стоит сказать, что далеко не все сотрудники такие, многие из них могут своевременно и грамотно оказать помощь в решении проблемы.

Пользователи положительно отзываются о комиссиях брокера, утверждая, что они являются одними из наиболее адекватных на данном рынке. Также позитивные отзывы заслужили мобильное приложение «Мои инвестиции» и возможность открыть брокерский счет онлайн.

Некоторые клиенты отмечают, что в особенно напряженные моменты возникают сложности во время проведения операций через интернет. Программа зависает, становится невозможно дозвониться до службы поддержки. Скорее всего, это единичные случаи, связанные с перебоями в работе сети.

Положительно отзываются о возможности легко вывести средства на дебетовую карту ВТБ. Финансовую структуру можно одновременно использовать и как банк, и как брокера.

ВТБ – идеальный вариант для тех, кто ищет надежного брокера. Лояльные условия сотрудничества и возможность проводить все операции из дома, не посещая отделения банка, привлекают многих клиентов. Но не стоит забывать, что с преимуществами всегда соседствуют недостатки.

Выбор брокера – это индивидуальный момент. Для каждого будет лучшим только один, поэтому всегда нужно пробовать и искать того самого, «своего». Кто знает, может таковым и является ВТБ. А если что-то не понравится, в службе поддержки всегда можно узнать, как закрыть брокерский счет без потерь.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

http://iisofz.ru/vse-pro-iis/iis-v-vtb

http://iklife.ru/investirovanie/gde-otkryt-iis-poshagovaya-instrukciya.html

http://aflife.ru/investirovanie/vtb-brokerskij-schet