Как устроен фондовый рынок?

Как устроен фондовый рынок?

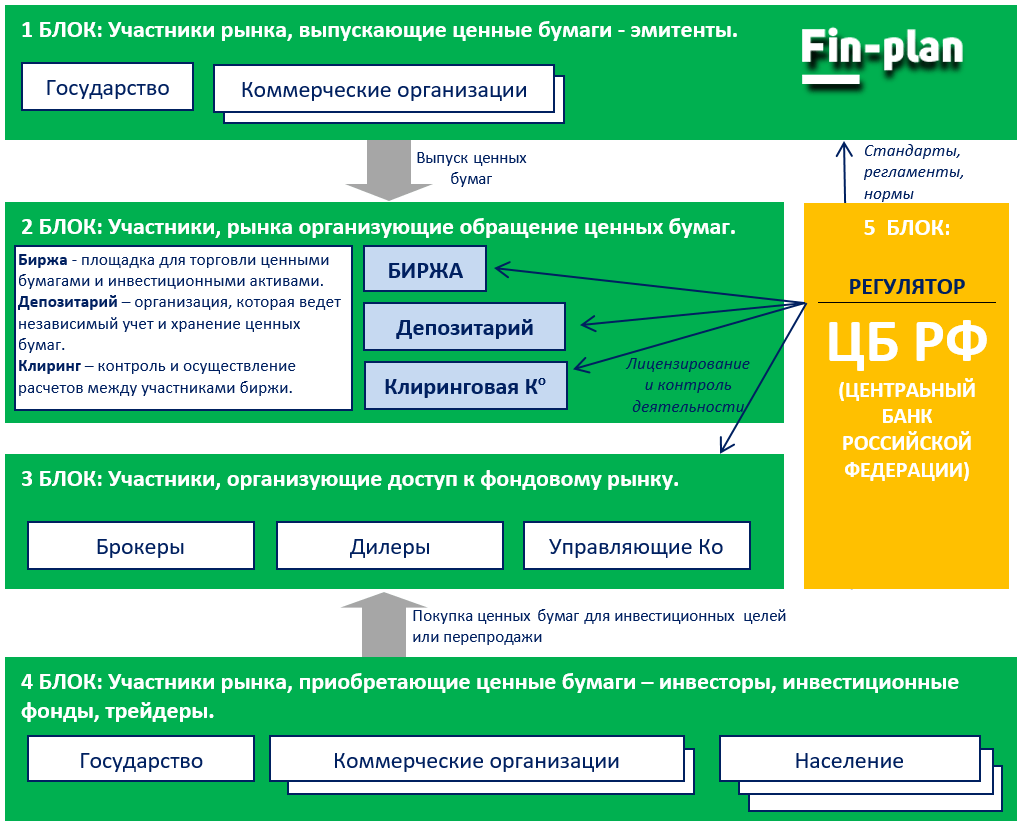

В предыдущих статьях я уже затрагивал тему устройства фондового рынка. Так, о принципиальном различии валютного и фондового рынков написано здесь. Если говорить коротко, то валютный рынок был создан в связи с переходом на плавающие курсы валют в начале 1970-х годов и служит таким образом для обмена одной валюты на другую. Фондовый рынок гораздо старше — в виде, наиболее близком к современному, он сформировался в США в конце 18 века. Он служил и служит для инвестиций, т.е. для передачи денег на развитие бизнеса на тех или иных условиях. В этой статье мы углубимся в предмет и рассмотрим инфраструктуру фондового рынка, которая делает возможным взаимосвязь инвесторов и компаний (т.е. кредиторов и заемщиков). Немного теории по базовым понятиям никому не повредит.

Зачем нужен реестродержатель?

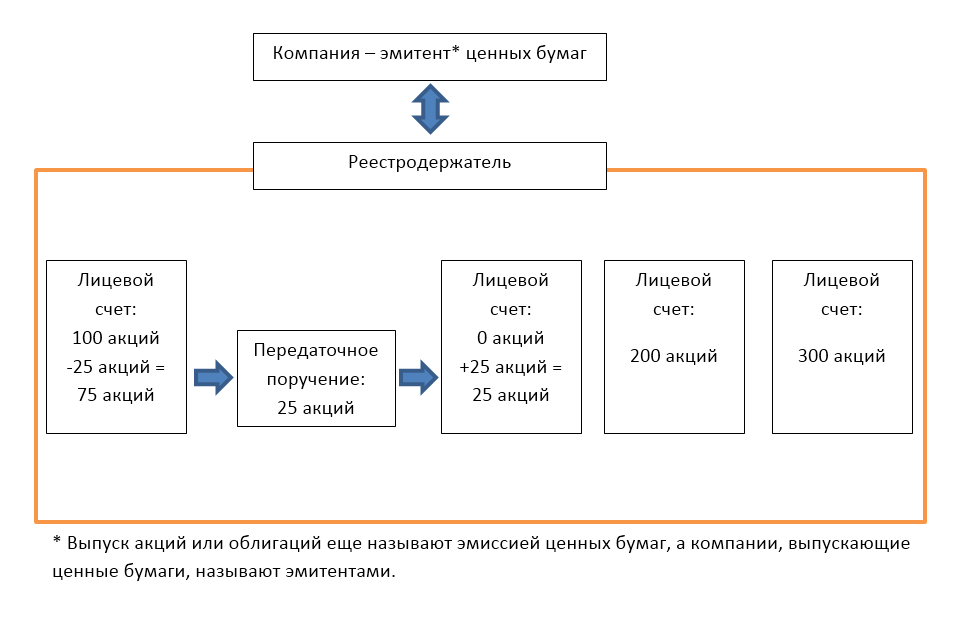

Ключевое звено между инвестором и компанией, необходимое с целью обеспечения первичной продажи, владения и торговли ценными бумагами (ЦБ) – это реестродержатель (регистратор). Чтобы избежать злоупотреблений и ошибок, ведение списка акционеров (облигационеров) поручается независимым организациям, которые профессионально занимаются ведением реестра владельцев ЦБ. Система ведения реестра включает:

составление списка владельцев по итогам первичного размещения,

фиксацию перехода права собственности (смены владельцев),

хранение истории транзакций с ЦБ,

выдачу документов подтверждающих право собственности на ЦБ,

составление списков для участия в корпоративных процедурах (собрания акционеров, выплата дивидендов и пр.).

Таким образом, реестродержатель является ключевым звеном для обеспечения сохранности активов инвесторов и обеспечения возможности вторичного обращения ЦБ.

Акции и облигации инвестора учитываются на его лицевом счете, открытом в реестре акционеров. Так как ЦБ выпускаются в безналичной форме, документом, подтверждающим право собственности на акции (облигации), является выписка о состоянии лицевого счета (по аналогии с выпиской с банковского счета).

В случае сделки купли-продажи, продавец дает реестродержателю передаточное поручение на перевод ценных бумаг покупателю (аналог банковского платежного поручения для безналичных денежных переводов). Следовательно, на лицевом счете продавца число бумаг уменьшается, а на лицевом счете покупателя — увеличивается на ту же величину.

Что делает брокер?

Если инвестор вдруг решит купить акций, то самостоятельно найти их текущих владельцев и договориться с ними о продаже будет непросто. Точно так же не просто владельцу акций найти потенциальных покупателей. Даже если продавец с покупателем нашли друг друга, встает вопрос расчетов. Продавец может опасаться передавать акции, не получив денег, а покупатель платить, не получив акции.

Брокеры появились как сервисные организации, помогающие продавцам и покупателям находить друг друга и проводить операции. Дополнительную информацию вы можете например прочитать в этой статье: «Как устроен фондовый рынок: операции с акциями и облигациями».

Роль биржи

Простота и технологичность операций с ценными бумагами обеспечивается брокерами совместно с биржей. Биржа дает возможность брокерам и их клиентам выставлять свои заявки на продажу и покупку акций и облигаций. В результате информация от всех желающих купить и продать ценную бумагу собирается в одном месте. При этом обеспечиваются лучшие (из возможных на текущий момент) условия сделки, как для продавца, так и для покупателя. Две основные биржи в России: Московская и Санкт-Петербургская.

Кроме того, биржа и ее вспомогательные организации (депозитарий и расчетный центр) в автоматическом режиме обеспечивают денежные расчеты по сделкам и перевод активов со счета продавца на счет покупателя.

Депозитарий и номинальный держатель

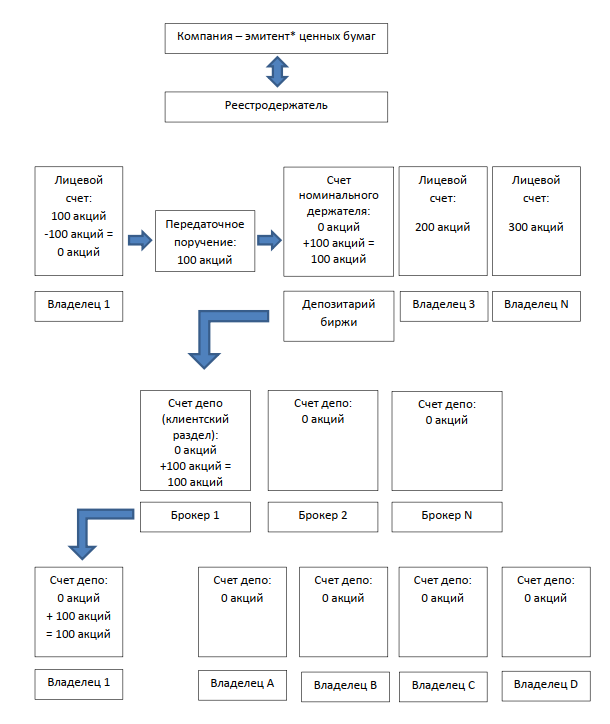

Чтобы ценные бумаги могли продаваться на бирже, они должны туда как-то попасть. Для организации торговли реестродержатель открывает бирже, а точнее ее вспомогательной организации – депозитарию – счет номинального держателя.

Для осуществления самой первой сделки на бирже, продавец акций (облигаций) должен перевести их со своего лицевого счета в реестре на свой счет депо к брокеру, который дает ему доступ к биржевой торговле. Для этого владелец дает передаточное поручение, в котором переводит бумаги со своего лицевого счета на счет депо у брокера. В этом случае акции не меняют владельца, меняется место их хранения (если проводить аналогию с деньгами — это как перевод своих денег со счета из одного банка на счет в другой банк).

При этом акции зачисляются на счет номинального держателя, открытый депозитарию биржи в реестре акционеров. Депозитарий биржи, в свою очередь открывает счета депо брокерам. Одновременно с приходом акций на свой счет номинального держателя он зачисляет аналогичное количество акций на счет депо брокера, который обслуживает данного клиента. Брокер также выполняет функции депозитария, но уже для своих клиентов. Он открывает им счета депо в рамках брокерского обслуживания. По полученному поручению брокер зачисляет аналогичное количество акций на счет депо своего клиента.

Выглядит весьма сложно — но такой процесс позволил практически исключить случаи «вольного обращения» брокеров и управляющих компаний с активами. Так что неудивительно, что число отзыва лицензий у брокерских компаний в последние годы идет на единицы, тогда как банки банкротились многими десятками в рамках лишь одного года. О разнице между банками и брокерами читайте тут. Для пояснения можно приложить следующую схему:

Только после этого владелец может выставить свои акции на продажу. Чтобы на бирже началась активная торговля акциями, туда необходимо перевести достаточно большое количество акций. Это может сделать определенное количество мелких акционеров или крупный акционер, если продаст часть или весь свой пакет на бирже. Дополнительное размещение акций от эмитента (IPO) тоже может быть организовано через продажу акций на бирже. В этом случае акции сразу попадают на счет номинального держателя в реестре акционеров.

По итогам торговли происходит смена владельцев на уровне клиентов брокеров — при этом количество акций, хранящихся на счете номинального держателя и открытого для депозитария биржи, не меняется (пока еще какой-нибудь владелец, хранящий акции на своем лицевом счете в реестре, не решит перевести их на биржу).

Естественно, чтобы перевести свои акции с лицевого счета в реестре вначале надо заключить брокерский договор, в рамках которого будет открыт счет депо. Брокер даст информацию (реквизиты), которые указываются в поручении на перевод ценных бумаг.

Что такое фондовый рынок

Содержание

Понятие фондового рынка

Фондовый рынок — это место, где сходятся покупатели и продавцы ценных бумаг (облигаций, акций, инвестиционных паев). Купить и продать финансовые инструменты можно на бирже, специальной торговой площадке. Главные функции фондового рынка — получение прибыли и привлечение новых продавцов и покупателей.

Мы привыкли думать, что на фондовом рынке место только богачам в дорогих костюмах, но это совсем не так. Сегодня практически все торги ведутся через интернет, и зарабатывать на фондовой бирже может каждый. Все, что понадобится — помощь брокера, а также выбранная вами сумма денег.

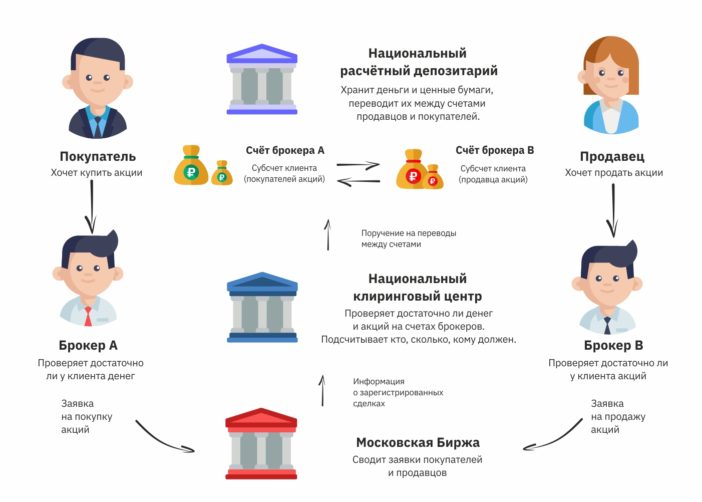

Сделка происходит так:

- Продавец и покупатель связываются со своими брокерами, которые после проверки заявок передают их на Московскую биржу.

- Фондовая биржа находит подходящие заявки на куплю/продажу и регистрирует сделку.

- Сделку проверяет Национальный Клиринговый Центр.

- После проверки НКЦ передает данные о покупателе и продавце в центральный депозитарий (НРД), откуда данные пересылаются обратно брокерам.

Подробнее о работе с брокерами и их роли на фондовом рынке, мы рассказывали в статье «Работа с брокером». Визуально взаимодействие выглядит так:

В России две основные биржи — Московская и Санкт-Петербургская Международная Товарно-сырьевая Биржа. На обеих биржах торгуют ценными бумагами, но на первой также много сделок по иностранной валюте, некоторым товарам (драгметаллы, зерно), фьючерсам и опционам. На второй — дополнительно торгуют, в основном, сырьем и фьючерсами.

Как работает фондовый рынок, мы выяснили. Разберемся теперь, откуда на бирже появляются ценные бумаги.

Откуда берутся ценные бумаги

Ценные бумаги выпускают эмитенты. Эмитентом может быть государство, орган муниципальной власти, юридическое лицо. В России выпускать ценные бумаги можно только тем организациям, которые зарегистрированы как акционерные общества.

Эмитенты выпускают акции, облигации, и выставляют их на фондовые биржи для торгов. Рассказываем, какая им от этого польза.

Облигации

Облигации — ценные бумаги, покупатели которых «одалживают» свои деньги организации. Фактически, это долговые расписки. Инвестор выдает бизнесу займ и является кредитором, поэтому не может участвовать в управлении компанией. Держатель облигаций получает купонный доход.

Основная цель компании в этом случае — получение дополнительного финансирования: выпустив облигации, эмитент получает деньги, которые может потратить на развитие.

Акции

Акции — ценные бумаги, покупка которых приравнивается к покупке части бизнеса. Владелец акций имеет право на участие в управлении компанией. Различают обычные и привилегированные акции, основное различие которых — порядок получения дивидендов и доля участия в принятии решений.

Компании выпускают акции ради финансирования, которое помогает бизнесу развиваться. Продажа части компании акционерам — один из основных способов получить дополнительную прибыль. В свою очередь, акционер получает доход за счет развития компании.

Перед выпуском ценных бумаг эмитент рассчитывает, сколько денег ему нужно привлечь — от этого зависит, какое количество бумаг будет выпущено.

Выходит, как для эмитента, так и для покупателя акций/облигаций, главная цель продажи/покупки — увеличение прибыли, привлечение дополнительных инвестиций (акции) или получение денег в долг (облигации). То есть деньги — главная цель и возможность фондовых рынков.

Возможности фондового рынка

Для инвесторов

Инвесторы получают деньги двумя способами:

1. От сделок купли-продажи ценных бумаг

В купле-продаже ценных бумаг выделяют спекулирование ценными бумагами (краткосрочные вложения с целью выгодно перепродать активы) и торговлю в долгосрок (долгосрочный вклад в активы, которые будут приносить стабильный доход).

Первое — невыгодно, так как спекулировать лучше фьючерсами. То есть торговать на бирже выгоднее не самими товарами, а правами на них. Во-первых, фьючерсы дешевле, и для спекуляции нужен меньший депозит. Во-вторых, комиссия будет гораздо ниже, чем при спекуляции акциями. Таким образом, при одинаковом первоначальном капитале, на фьючерсах получится заработать больше.

Второе приносит меньше стресса и более стабильный, но при этом более умеренный доход. Инвестор покупает акции или облигации и «держит» их, не тратя время и нервы на спекуляции.

2. От владения акциями

Получение дивидендов от владения акциями приносит меньшую прибыль, чем купля/продажа на фондовом рынке, но это пассивный доход, который не требует никаких усилий инвестора. Обычно акционер получает дивиденды 2 раза в год в определенную дату. Для получения дивидендов нужно просто купить акции, после чего сообщить свои реквизиты и желаемый способ выплаты.

Для эмитентов

Для эмитентов продажа ценных бумаг — возможность улучшить финансирование и развить бизнес. Развивая бизнес с помощью денег акционеров и держателей облигаций, эмитенты увеличивают свою прибыльность гораздо быстрее, чем при развитии исключительно на свои средства.

Кто следит за порядком

Многие люди не стремятся разобраться, что такое фондовый рынок — у них он ассоциируется с обманом, незаконными сделками и мафией. На самом деле фондовый рынок полностью безопасен с точки зрения закона. Московская биржа — надежная площадка, которая регулируется федеральным законом № 325-ФЗ «Об организованных торгах». При этом фондовые биржи разрабатывают и собственные правила торговли.

За законной торговлей на фондовых рынках также следит регулятор или контролирующий орган. Нередко этим занимаются государственные учреждения. На фондовом рынке России функции регулятора выполняет Центробанк. Также государство на рынке представлено Федеральной службой страхового надзора и другими инстанциями.

Банк России выдает лицензии всем профессиональным участникам фондового рынка. Эти лицензии становятся рычагами воздействия на участников со стороны Банка. Поэтому не стоит доверять посредникам (брокерам и управляющим), у которых нет лицензии.

Если во время торгов вас обманут, вы можете обратиться за помощью к регулятору. Он защитит ваши права, если у обманувшего вас участника фондового рынка есть лицензия.

Даже если у вашего брокера есть лицензия, не забывайте ее периодически проверять. Банк России может лишить участников фондовых рынков лицензии из-за замеченных нарушений. Если лицензии у него нет, Центробанк ничем не сможет вам помочь, и единственным выходом будет обратиться в правоохранительные органы.

Как начать инвестировать

Чтобы начать инвестировать и торговать на фондовом рынке, нужно найти подходящего брокера. Без брокера начать зарабатывать не получится: законно торговать могут только те участники фондовых рынков, которые получили лицензию и прошли аккредитацию.

Брокер — не только ваш посредник с биржей. Также он выступает в роли налогового агента, который всесторонне защищает интересы клиента на фондовом рынке. Перечень услуг брокеров также включает составление инвестиционного портфеля и помощь в аналитике, они могут предоставить дополнительные обучающие материалы.

Подробную схему того, как начать инвестировать с поддержкой брокера, мы описали в этой статье.

Перспективы инвестирования

Несмотря на то, что онлайн-торги финансовыми инструментами все еще кажутся многим чем-то непонятным или несерьезным, они приносят ощутимый доход. Просто представьте, что вы пришли на фондовый рынок в 2010 и вложили 30 000 рублей в акции. Вот сколько вы заработали бы на этом сейчас лишь на росте цен бумаг, без учета дивидендов:

Полностью пассивный доход с акций Норникеля принес бы вам больше сотни тысяч рублей, не считая дивиденды. При этом вам не пришлось бы спекулировать и постоянно перепродавать акции — просто купить и держать их.

Чем раньше вы вложитесь в акции надежной компании, тем дешевле они вам обойдутся и тем больше в процентном соотношении вы сможете заработать на росте их цены или дивидендах.

Начинающие инвесторы часто ошибаются и вкладываются в акции ненадежных или не развивающихся компаний. В итоге их доход долгие годы стоит на месте. Мы уже набили все шишки за вас, готовы делиться всеми секретами фондового рынка и биржи на своих курсах. Присоединяйтесь к нам, и увеличивайте свой капитал при поддержке команды профессионалов.

http://investprofit.info/stock-market-structure/

http://trendup.pro/articles/chto-takoe-fondovyj-rynok/