Как правильно вложить деньги в акции: инвестиции для начинающих, с чего начать

Зарабатывать на бирже ценных бумаг можно по-разному.

Зарабатывать на бирже ценных бумаг можно по-разному.

Одни — играют на разнице курсов, другие — делают инвестиции в акции, третьи — следят за сменой показателей и пытаются спрогнозировать стоимость биржевых товаров.

Краткий ликбез

Специалисты отмечают, что игра на всемирном рынке ценных бумаг (ЦБ) — дело прибыльное, но рискованное . Брокер может за секунду заработать целое состояние и так же быстро все потерять.

На фондовом рынке получают доход от разных операций. Например, разница курсов валют является способом быстрого обогащения, а покупка акций считается вкладом в будущее.

В последнем случае владелец ресурса получает с них ежемесячные дивиденды. Кроме того, акции можно вовремя продать, что принесет дополнительную прибыль тем, кто играет на бирже, отслеживая стоимость ЦБ крупных и мелких компаний.

Научиться видеть рыночную ситуацию может любой желающий. Для этого нужно понять, что такое акция , и какое она имеет значение на фондовом рынке. Понятие «акция» обозначает ценную бумагу, выпущенную компанией для того, чтобы ее держатели могли документально подтвердить свои права на часть дохода, получаемого организацией в процессе ее работы.

Думая о том, как инвестировать в акции , нужно понимать, что процесс этот сложный. Человек, имеющий деньги, не может просто купить портфель ЦБ на финансовом рынке. Согласно российскому законодательству , ему понадобиться помощь опытных брокерских компаний, имеющих официальную лицензию, дающую право на работу на фондовой бирже (ФБ). При отзыве разрешения клиент брокерской компании остается полноправным владельцем всех ресурсов, приобретенных за время сотрудничества с организацией.

Думая о том, как инвестировать в акции , нужно понимать, что процесс этот сложный. Человек, имеющий деньги, не может просто купить портфель ЦБ на финансовом рынке. Согласно российскому законодательству , ему понадобиться помощь опытных брокерских компаний, имеющих официальную лицензию, дающую право на работу на фондовой бирже (ФБ). При отзыве разрешения клиент брокерской компании остается полноправным владельцем всех ресурсов, приобретенных за время сотрудничества с организацией.

Вкладывать средства можно как в акции топовых мировых лидеров , так и в развивающиеся компании. В первом случае владелец получает уверенность в будущем благодаря длительному нахождению на плаву компании. Во втором варианте новички имеют все шансы на быстрый рост и стабильность в будущем.

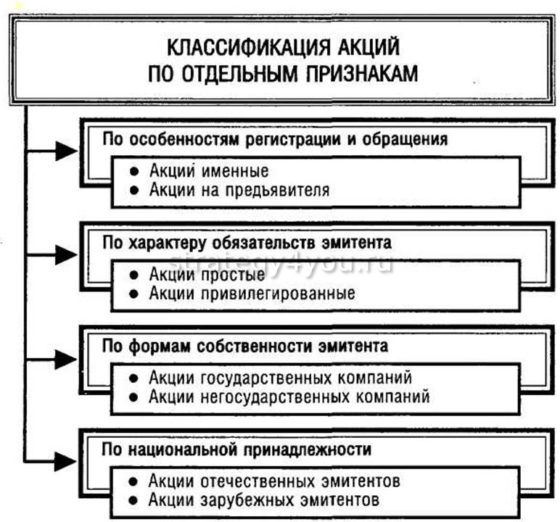

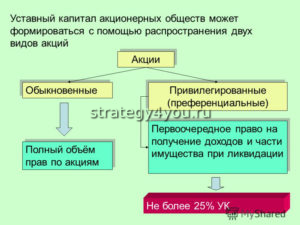

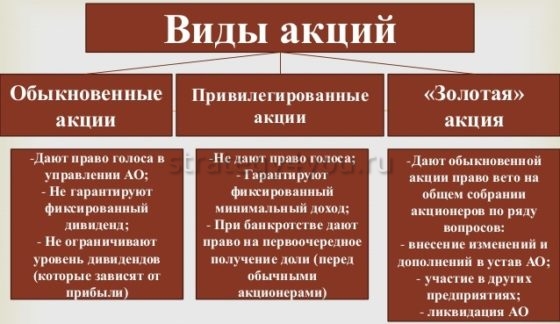

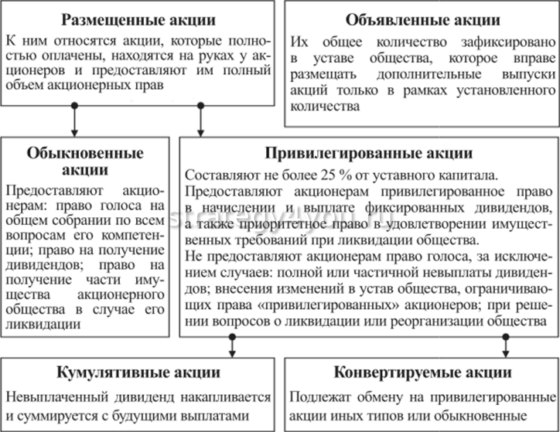

Специалисты различают 2 вида ценных бумаг:

- привилегированные;

- стандартные.

Первые — не дают обладателю право на управление компанией-эмитентом , а сумма получаемых дивидендов является фиксированной и не растет. Вторые — дают возможность голосовать на совете акционеров компании , а пассивный акционный доход может расти в зависимости от оборотов фирмы. При этом чем больше непривилегированных акций у держателя, тем весомей будет его голос при решении важных управленческих вопросов.

Разве хранить в банке не безопаснее

Прежде, чем вложить деньги в акции, соискатель задумывается о выгодности предприятия . Среди людей, далеких от фондовой биржи, распространено мнение, что деньги надежней хранить в банке, чем вкладывать их в ЦБ российских и мировых компаний.

Брокеры не согласны с таким утверждением. Они отмечают, что капитал должен работать на владельца, а покупка акций — хороший способ умножить деньги . К тому же валюты стран могут обесцениваться, а ценные бумаги при необходимости можно продать, получив за них сумму ходовыми твердыми купюрами, которые на тот момент будут в обиходе.

Брокеры не согласны с таким утверждением. Они отмечают, что капитал должен работать на владельца, а покупка акций — хороший способ умножить деньги . К тому же валюты стран могут обесцениваться, а ценные бумаги при необходимости можно продать, получив за них сумму ходовыми твердыми купюрами, которые на тот момент будут в обиходе.

Разобравшись, в какие акции вложить деньги, можно получить уверенность в завтрашнем дне и обеспечить себя долгосрочным доходом.

Как правильно зарабатывают на акциях РФ

Получать доход от ЦБ можно несколькими способами. Во-первых, каждые 30 дней на счет держателя поступают дивиденды. Во-вторых, брокеры зарабатывают на постоянном движении ресурсов (курсовой разнице), покупая и продавая требуемые категории и получая прибыль с разницы цены покупки и продажи.

Преимущества

Делая инвестиции в акции , нужно помнить, что у каждой операции есть свои положительные и отрицательные стороны.

К плюсам относят:

К плюсам относят:

- прибыль от дивидендов ;

- доход от игры на курсовой разнице;

- подходит начинающим ;

- возможность покупать при минимальном стартовом капитале ;

- прогнозируемость рыночной ситуации;

- высокую ликвидность крупных мировых компаний;

- долгосрочный доход;

- быструю прибыль (курсовая разница);

- возможность делать активные или пассивные инвестиции .

Торги на ФБ происходят по своим правилам, поняв которые, можно быстро делать деньги. Большим плюсом считается то, что игра на бирже не требует опыта , поэтому инвестиции в акции для начинающих являются первым уверенным шагом на пути к обогащению и новому финансовому опыту. Специалисты отмечают, что для совершения операций на фондовом рынке не требуется высокий показатель интеллекта.

Недостатки

К минусам вложения денег в ценные бумаги относят:

расходы на услуги брокеров (при условии игры физического лица на финансовой бирже);

расходы на услуги брокеров (при условии игры физического лица на финансовой бирже);- влияние политической и экономической ситуации в мире на цены акций той или иной компании;

- снижение стоимости в кризис;

- длительный период восстановления позиций на мировом финансовом рынке;

- потребность денежных вложений;

- непредсказуемость курса ЦБ;

- акции могут быть без дивидендов;

- высокий уровень риска.

Сколько нужно денег, чтобы начать инвестировать новичку

Для того чтобы определить, сколько денег потребуется для выхода на фондовый рынок с желанием приобрести ЦБ, нужно понять, что доход от акций может быть краткосрочным и долгосрочным . Новичкам рекомендуется начинать с краткосрочного способа заработка. В этом случае соискатель получает возможность быстро увеличить свой доход и потратить минимум денег на покупку акций. Краткосрочные инвестиции производятся на срок до 12 месяцев.

Долгосрочные инвестиции в акции потребуют большего капитала, но позволяют владельцу получать прибыль в период времени от 12 до 60 месяцев. Специалисты отмечают, что для начала игры на бирже нужно $100 США или их эквивалент в валюте той страны, в которой находится покупатель. Учитывая, что средняя доходность фондового рынка составляет 15-20%, прибыль не сложно подсчитать.

Долгосрочные инвестиции в акции потребуют большего капитала, но позволяют владельцу получать прибыль в период времени от 12 до 60 месяцев. Специалисты отмечают, что для начала игры на бирже нужно $100 США или их эквивалент в валюте той страны, в которой находится покупатель. Учитывая, что средняя доходность фондового рынка составляет 15-20%, прибыль не сложно подсчитать.

Многим ли вы готовы рисковать

Изучая вопрос, как вложиться в акции, нужно помнить, что биржевые игры — не для бедных. Фондовый рынок — нестабильная среда , где за несколько секунд можно заработать миллионы или потерять все. К любому исходу событий нужно быть готовым как морально, так и материально.

10 важных правил инвестирования в акции российсих компаний

Прежде чем покупать акции и получать дивиденды, нужно изучить топ 10 правил от опытных биржевиков :

- определение цели ;

- составление собственного финансового плана ;

- создание денежной «подушки безопасности» ;

- предпочтение долгосрочным вложениям;

- регулярность инвестиций;

- минимизация неожиданной потери денег ;

- покупка ЦБ разных компаний ;

- снижение издержек ;

- использование налоговых льгот ;

- изучение фондового рынка и мировой ситуации.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

Думая о том, как вложить деньги в акции, нужно постоянно следить за политической и экономической ситуацией в мире. Находясь в курсе происходящего, можно вовремя избавиться от ресурсов, которые потеряют в цене, и выгодно приобрести те, что начнут расти.

С чего начать вложения

Чтобы начать инвестирование в акции, нужно понять, с какой целью будет производиться покупка ЦБ и на какой срок. На следующем этапе производится анализ стоимости акционных портфелей выбранных компаний. После этого соискатель приступает к сбору стартового капитала и поиску брокерской компании.

Какие акции покупать самостоятельно — выбор компании

Специалисты отмечают, что поведение соискателя на бирже зависит от того, для чего он покупает бумаги. Чтобы разобраться, в какие акции инвестировать , нужно запомнить, что существует 3 вида ценных бумаг:

Специалисты отмечают, что поведение соискателя на бирже зависит от того, для чего он покупает бумаги. Чтобы разобраться, в какие акции инвестировать , нужно запомнить, что существует 3 вида ценных бумаг:

- дивидендные;

- роста;

- стоимости.

К первому типу ЦБ относятся портфели крупных мировых компаний . Покупка таких акций проводится для получения стабильного дохода на длительный период времени. Чтобы выбрать компанию для вложения, нужно узнать ее чистый доход.

Акции стоимости относят к категории недооцененных . Случается это тогда, когда конкуренты, чтобы обесценить ЦБ соперника, запускают о нем неприятные новости или слухи. Такое поведение занижает цену акций на время, и они становятся доступными для приобретения.

Дорогие или дешевые — что выгодно для физических лиц

На бирже встречаются бумаги разных ценовых категорий . Решая, в какие акции вложить сумму, нужно помнить, что не всегда их стоимость является прямым показателем будущей доходности.

На бирже встречаются бумаги разных ценовых категорий . Решая, в какие акции вложить сумму, нужно помнить, что не всегда их стоимость является прямым показателем будущей доходности.

Например, американец Джон Темплтон в начале ХХ в. покупал акции компаний, находящихся в кризисной ситуации, за $1. Когда 96 фирм из 100, чьи ресурсы Темплтон приобрел, вышли из кризиса, он получил хорошую прибыль.

Опытные биржевики рекомендуют новичкам, думающим, стоит ли вкладывать деньги в ЦБ, обратить внимание на компании-гиганты , давно находящиеся на плаву в мировой экономике, называемые «голубыми фишками». Coca-Cоlа или See’s Candies, например, много лет приносят своим акционерам стабильные дивиденды.

Где и как инвестировать в ценные бумаги

Разобравшись с тем, в какие акции лучше вложить деньги, нужно понять, где можно их приобрести.

Существует 4 способа:

- самостоятельно;

- через фондовую биржу (ФБ);

- через паевой инвестиционный фонд (ПИФ);

- приобретая опционы и фьючерсы.

В первом случае инвестору нужно обратиться в компанию-эмитент на прямую . Покупая ресурсы через ФБ, соискателю нужно открыть в выбранной брокерской фирме с лицензией счет.

В случае задействования ПИФ инвестор вкладывает средства в паевой фонд, содержащий интересующие его ЦБ. При этом управление акциями производит руководство фонда.

В случае задействования ПИФ инвестор вкладывает средства в паевой фонд, содержащий интересующие его ЦБ. При этом управление акциями производит руководство фонда.

Опционы и фьючерсы — это контракты на приобретение активов фирмы, поэтому, покупая их, инвестор получает прибыль от курсовой разницы.

Регистрация онлайн

Чтобы стать участником ФБ, нужно зарегистрироваться на одной из виртуальных торговых площадок .

В независимости от того, в Москве или в другом городе находится инвестор, от него потребуется на сайте компании внести:

В независимости от того, в Москве или в другом городе находится инвестор, от него потребуется на сайте компании внести:

- ФИО;

- номер работающего телефона;

- электронный адрес.

После подтверждения данных при помощи введения полученного секретного кода нужно открыть виртуальный счет и пополнить его денежными средствами — наличными через терминал, с банковской карты или виртуального кошелька.

Собираясь делать инвестиции в ЦБ, нужно подтвердить свою личность , отправив скан паспорта. Эта мера безопасности призвана оградить биржу от финансовых махинаторов, отмывающих деньги. Для удобства и быстрого доступа к операциями потребуется установить программу на подручный гаджет.

Инструкция — куда вложить деньги пошагово и как начать зарабатывать

Для новичков разработан свод правил, которыми они должны руководствоваться, собираясь окунуться в мир торгов и ценных ресурсов:

- Специалисты рекомендуют перед тем, как вкладывать деньги в акции, прочитать истории и советы , которые написали лучшие инвесторы. К ним относят Уоррена Баффета и Филипа Фишера.

- Определиться с суммой стартового капитала.

- Изучить рынок.

- Провести анализ компании , поинтересоваться ее доходностью и оценками по вкладам.

Выбрать 5-10 привлекательных компаний и оценить котировку их ресурсов.

Выбрать 5-10 привлекательных компаний и оценить котировку их ресурсов.- Сформировать собственный брокерский портфель .

- Сделав долгосрочное инвестирование в акции, следует проводить ежемесячную проверку приобретенных ЦБ и раз в несколько дней мониторить ситуацию на ФБ.

Доходность

Разобравшись, как вкладывать в акции, инвестор интересуется будущей прибылью и доходностью от покупки ресурсов. Если учесть, что средняя доходность ФБ составляет 20% , а соискатель, например, вложил в акции $1000 США, то через 48 месяцев его прибыль может составить $1728.

Чтобы понять, какую доходность имеет 1 акция, нужно найти отношение выплаты с этой единицы к ее стоимости, за которую она была приобретена. Чтобы перевести число в процентное соотношение, нужно полученный результат разделить на 100. При этом следует помнить: чем выше уровень доходности, тем выше степень риска, связанная с этими акциями.

Финансовые ресурсы, если разобраться, как они работают, могут принести своему обладателю хорошую прибыль. Изучая движение и характеристики показателей на фондовом рынке, инвестор получает опыт в прогнозировании возможных ситуаций и поведения в результате их наступления.

http://strategy4you.ru/vklad/vlozhit-dengi-v-akcii.html