Как правильно выбрать акции для покупки на фондовом рынке

Всем привет! Вы пришли на фондовую биржу и хотите приобрести пару ценных бумаг. Но как выбрать акцию для инвестирования?

Я взял за основу несколько критериев и сейчас о них расскажу.

Отрасль

Попробуйте проанализировать бумаги одной из отраслей. Это может быть:

- Металлургия.

- Нефтегазовая промышленность.

- Ритейл.

- Финансовый сектор.

- Телекоммуникации.

- Строительство.

- IT.

- Энергетика и т.п.

Если Вы планируете сформировать целый инвестиционный портфель, то лучше присмотреться к нескольким отраслям, чтобы защитить свои вложения от рисков на случай, если один из секторов просядет в котировках. Это называется диверсификацией.

Купить акции онлайн

Финансовая отчетность

Все компании, бумаги которых торгуются на бирже, обязаны публиковать отчеты о своем финансовом состоянии. Такая информация доступна на официальных сайтах компаний и каждые три месяца обновляется.

Что можно узнать из таких отчетов:

- Доходность.

- Размер долгов у компании.

- Кто и сколько должен ей.

- Объем реализуемой продукции.

- Затраты на производство.

- Каналы сбыта и т.п.

Скорее всего при виде всех этих данных неискушенный инвестор растеряется. Особое внимание достаточно будет обратить на следующие показатели:

- Чистая прибыль.

- Капитал.

- EBITDA – это прибыль до вычета процентов, налогов и амортизации

Дивиденды

Посмотрите, предусмотрена ли политикой компании выплата дивидендов, с какой периодичностью и в каком размере. Дивиденды – это часть прибыли компании, которой она делится со своими акционерами-держателями акций.

Обычно такие выплаты перечисляются раз в год или полгода.

Дивидендная доходность – это показатель, который позволит понять, какую прибыль ожидать в будущем. Чем больше доходность, тем лучше.

В зависимости от масштабов компании, ее политики и успешности деятельности доходность может составлять от 2 до 12 % годовых.

Ликвидность

Она показывает, насколько быстро можно купить или продать данную бумагу по рыночной цене. Ликвидность может быть высокой, средней и низкой.

Высоколиквидные бумаги можно реализовать на бирже в считанные минуты. К таким относятся «голубые фишки» — акции первого эшелона (напр. Газпром, Сбербанк и др).

Низколиквидные – акции третьего эшелона – это, как правило, бумаги небольших компаний с малым торговым оборотом. Быстро продать такие ЦБ по выгодной цене может оказаться непростой задачей.

Потенциал роста акций

Зарабатывать на инвестировании в акции можно не только получая дивидендные выплаты, но и спекулируя ценными бумагами на рынке. Проще говоря, покупать подешевле, и продавать подороже.

В этом случае при выборе ценных бумаг нужно ориентироваться на потенциал роста их стоимости.

Данный показатель означает, насколько может вырасти акция в цене за определенный период времени.

Волатильность

Термин означает степень изменчивости цены за определенный период.

К примеру, у ценных бумаг компании N за последние полгода была высокая волатильность. Это значит, что котировки постоянно то поднимались, то проседали. Для инвестора, вкладывающего сбережения на несколько лет, волатильность не будет иметь большого значения. А вот если он планирует зарабатывать на разнице в цене на короткой дистанции, то данный показатель поможет выбрать оптимальный актив.

Потенциал роста компании

Понять, насколько в будущем окажется успешным бизнес, можно при изучении финансовой отчетности и стратегии компании, т.е. ее плана на ближайшие несколько лет.

Свои намерения на будущее фирмы часто озвучивают на презентациях, информацию о которых можно найти на официальных сайтах.

Какие сведения можно почерпнуть из стратегии развития компании:

- Сколько компания планирует вложить в свое развитие.

- Будет ли выплачивать дивиденды.

- На сколько процентов собирается увеличивать производство и сбыт продукции.

- Выпустит ли новый продукт, будет ли развиваться в новых направлениях и т.п.

К примеру, если за последнее время акции компании немного упали в цене, но недавно фирма опубликовала новую стратегию, где объявила о путях выхода из просадки и расширении производства – это хороший знак.

Мультипликаторы

Это показатели эффективности работы компании, которые рассчитываются на основе сравнения различных финансовых параметров. С их помощью можно понять, насколько оправдана цена акций на бирже.

Часто опытные инвесторы, пользуясь мультипликаторами, ищут недооцененные компании – это те, чьи бумаги фактически стоят на рынке меньше, чем должны. Т.е. показатели деятельности хорошие, но этого пока не замечают.

Акции таких компаний покупают в надежде на увеличение котировок в будущем.

Перечислю основные мультипликаторы:

- P/E.

- P/S.

- DEBT/EBITDA.

- EV/ EBITDA.

- P/BV.

Я привел основные параметры, на которые ориентируюсь сам при выборе ценных бумаг. Надеюсь, статья оказалась полезной для Вас.

Делитесь ей со своими друзьями в социальных сетях и не забудьте подписаться на обновления, ведь впереди только важная и актуальная информация.

Как выбрать акции для портфеля: инвестиции в акции, инвестиционный портфель

Как выбрать акции для инвестиционного портфеля, чтобы получать пассивный доход? Фундаментальный анализ акций делится на несколько этапов и зависит от целей инвестирования на фондовом рынке. Выбор акций и момента их покупки для долгосрочных инвестиций зависит от текущей фазы экономического цикла. Какие акции купить, как отбирать акции для покупки? Каковы особенности формирования инвестиционного портфеля, инвестиции в акции и подводные камни процесса, про эти и не только вопросы далее.

Фундаментальный анализ — это громоздкая тема, которая требует практики. Здесь нет палочки, которая поможет за считанные минуты получить все ответы на ситуацию на рынке. Все намного сложней, в данной статье мы рассмотрим тему экономических циклов, и остановимся на рекомендациях компании Fidelity Investments. Фирма дает советы управляющим организациям и аналитикам, относительно оценки состояния рынка и принятия решений. На основании концепции изложенной фирмой можно для себя сделать определенные выводы как ведет себя рынок в разные времена.

Немного введения

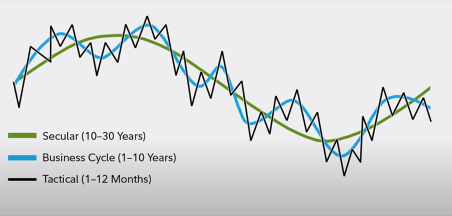

По большому счету в теории распределения активов в портфеле выделяют 3 основных горизонта:

- вечный — за него ратует Уоррен Баффет, инвестируем на 10 лет и больше. Выбираются идеи, которые будут двигаться человечеством вперед, но полагаться исключительно на предположения рискованно;

- деловой (экономические) — предполагает что экономика развивается у нас волнами , и в зависимости от фазы волны на которой мы находимся нужно принимать определенные инвестиционные решения. Вот этот горизонт предполагает принятие решение на 5,10 лет, среднесрочный подход;

- тактический — до 1 года. Здесь как раз применяется финансовый анализ, который выступает основным инструментом фундаментального анализа. Это не совсем так. Поскольку финансовый анализ компании нас заставляет пересматривать оценки, и в зависимости от ситуации менять состояние инвестиционного портфеля. Редко бывает так, что фирма на протяжении 30 лет дает идеальные, стабильные результаты.

В данной статье мы детально остановимся на втором типе горизонта, среднесрочном. Особенно интересно заглянуть поглубже в экономические циклы и разобраться как и что движется.

Фазы экономического цикла

Для начала разберемся из каких экономических фаз состоит цикл, и какие экономические показатели им соответствуют. По самой стандартной классификации которую Fidelity Investments принимает с небольшими изменениями, стандартный экономический цикл включает в себя 4 фазы.

Ранняя фаза ( Подъем)

Как правило на этой фазе мы видим как стимулируют политику, центральные банки держать процентные банки низкими, чтобы стимулировать кредитную активность. Показатели по кредитам растут, и люди берут больше кредитов, для этого создаются отличные условия государством, люди видят что экономическая ситуация улучшается.

На этом этапе восстанавливается экономическая активность: рост ВВП, промышленного производства, рост занятости, доходов населения/корпорациях. Это сказывается на мощных корпоративных отчетах, фирмы показывают сильную прибыль, выручку. На этой фазе низкая инфляция, поскольку этот этап наступает после кризиса, когда люди не тратились, цены постепенно росли, экономика оживает.

Инвестиции в какие акции возможны на этом этапе? Что можно включить в инвестиционный портфель? Учтите, что это теоретический подход, на практике может все быть по другому, поэтому не забывайте о этом.

В классической модели, которая была протестирована Fidelity Investments с 1962 года предполагается что когда экономика находится на ранней фазе, фондовый рынок растет хорошо. Макроэкономические индикаторы слабые, но при этом начинается рост фондового рынка, тем самым предчувствует рост экономики. В среднем рост фондового рынка с 1962 года в первый год восстановления составлял 20% годовых, это краткосрочная фаза. Здесь выигрывают сектора экономики, которые являются бенефициарами, от экономического роста и низких процентных ставок. Самые перспективные сектора экономики:

- товары не повседневного спроса (авто, путешествия, мебель и другие вещи, которые покупают люди в кредит);

- недвижимость — низкие ставки, готовы люди вкладывать в будущее;

- промышленные товары;

- информационные технологии;

- материалы.

Относительно IT-технологий не все так однозначно, несмотря на то, что это развитая и популярная сфера. В теоретической концепции предполагается, что в ранней стадии роста компании готовы тратить больше денег для обновления, и усовершенствования процессов, поэтому покупают IT-технологии, софты и прочее.

При этом, на данной фазе не растут активы которые традиционно считаются защитными, к ним относятся сектора:

- здравоохранения;

- коммунальных услуг;

- телекомов;

- товары повседневного спроса.

Формирование инвестиционного портфеля лучше осуществлять без активов данной группы.

Средняя фаза (пик)

Чаще всего фаза является самой длинной в экономическом цикле, средний показатель 3,5 года. Здесь мы видим, что темпы экономического роста остаются нормальными, но уже не такими как ранее. Просматривается некое замедление, все стабилизируется. Кредитная активность высокая, прибыли компании высокие, но нет такого роста и ускорения, можно заметить что увеличиваются обороты компании. Не стоит рассчитывать на стимулирующие меры от государства, а какие-то центральные банки могут изменять процентные ставки.

Можно говорить что на этом этапе присутствует уверенность в экономике но нет какого-то бомбящего роста. На этом этапе компании охотно наращивают капитальные расходы, то есть инвестируют в развитие бизнеса. Инвестиции в ценные бумаги акций каких отраслей наиболее выгодны? Чаще всего на этом этапе редко когда осуществляются серьезные изменения в инвестиционном портфеле инвестора, поскольку здесь рынок растет около 15% год, но при этом часть на этом этапе бывают коррекции, откаты. Отсутствуют четко выраженные лидеры рынка, в среднем все уравновешивается. Как показывает практика особенно в плюсе такие отрасли, как:

- IT-технологии;

- телеком.

Под давлением акции ежедневного спроса, материалы и коммунальные услуги. Но, четкой градации нет.

Зрелая фаза (замедление)

Когда экономика достигла своего пика мы переходим к фазе — замедления, у Fidelity Investments фаза называется замедление или зрелая (длительность от 6 месяцев до 1 года). Суть в том, что экономический рост замедляется, ВВП растет, промышленное производство увеличивается. Темпы данного плавно снижаются, по сути начинают специалисты говорить что не за горами рецессия. В этой фазе изменяется политика центральных банков. После того, как экономика достигает пика или возле него, ЦБ начинают ужесточать политику, повышая ставки, продавая активы с баланса, потому что растет инфляционное давление или становятся ожидаемыми инфляционные процессы. Делается это для замедления процесса, часто это бывает искусственно спровоцировано, потому что ЦБ не могут допустить формирования пузырей, которые отрицательно скажутся на результате.

На этой фазе падает корпоративная выручка, падают корпоративные продажи, растут торговые запасы, поскольку спрос сжимается.

Какими могут быть составляющие инвестиционного портфеля? На этой фазе перемещается интерес инвесторов к защитным активам, поэтому что все понимают что в ближайшее время будет плохая экономическая ситуация. На этом этапе можно отдать предпочтение:

- здравоохранение;

- коммунальные услуги;

- товары повседневного спроса;

- энергетические сектора и материалы, они зависят от цен на сырье, так как на этой фазе присутствуют высокие инфляционные ожидания, то спрос на товары из данных секторов является высоким, соответственно и акции компаний растут в цене.

На этой фазе страдают акции таких отраслей, как:

- не повседневного спроса;

- IT-технологии, из-за роста инфляции прибыль подъедается, и цены на услуги не растут.

Рецессия (спад)

Именно на этом этапе мы пребываем на данный момент — снижение темпов производства, роста, низкая кредитная активность, при этом ЦБ пытаются стимулировать экономику, снижая процентные ставки. кредиты в рецессию никто не берет, поэтому активность в эконике стоит на месте или падает. Снижаются продажи, торговые запасы компаний и конечно же падают корпоративные прибыли. На этом этапе фондовой рынок снижается до 15%, в среднем фаза длится до 1 года, считается одной из самых коротких, но не стоит забывать что рецессия может перерасти в депрессию.

Здесь самыми любимыми инвестициями в акции становятся те, которые независимы от экономике, это товары спрос на которые снизится не может: лекарства, электричество, туалетная бумага и т.д. Поэтому продолжают пользоваться спросом отрасли:

- здравоохранения;

- коммунальные услуги;

- товары повседневного спроса.

Необходимо понимать что в жизни не все как по учебнику, и какие-то фазы экономика проскакивает, тренды могут отличаться в зависимости от условий и ситуации в мире. На данный момент мы понимаем, что IT-сектор не только то, что необходимо для нужд компании, но это еще и просто массовое потребление и необходимость, поэтому компании в данной отрасли работающие на ежедневные потребности человека, являются защитными активами. Но, глобальная концепция правильна, хотя некоторые нюансы не берутся во внимание. Зачем она необходима? В большей степени она подходит для среднесрочных инвесторов, которые покупают активы на протяжении экономического цикла и намерены купить дешевле продать дороже. Сейчас когда фаза рецессия, цены весьма интересные на разных отраслях и рынках, что привлекает. Как раз сейчас можно подумать, какие из акций можно добавить в инвестиционный портфель. Это касательно среднесрочного стиля работы.

Для долгосрочного варианта, эта концепция также подходит. Потому что можно распределить усилия, и мы может понимать что сейчас здравоохранение добавлять в портфель не интересно, оно выросло, и если подождать момент когда экономика начнет восстанавливаться, и здравоохранение начнем проседать, и тогда можно будет купить акции данного сектора.

Когда экономика восстановится и уже пройдет фазу роста, и на этой точке неинтересно набивать портфель акциям производителей автокомпаний, нефтяных фирм, потому что можно подождать более выгодных цен. Уже потом, когда уловили логику жизненного цикла экономики, можно переходить к отбору конкретных компаний — снизу вверх, здесь анализируются финансовые показатели, сравниваются компании по мультипликаторам, для выбора более перспективных акций.

http://investbro.ru/kak-vybrat-akciyu-dlya-investirovaniya/

http://investfuture.ru/edu/articles/kak-vybrat-aktsii-dlja-portfelja-investitsii-v-aktsii-investitsionnyj-portfel