Календарь IPO: какие акции появились на бирже в 2020 году

В последнее время всё более популярным становятся инвестиции в IPO. Если несколько лет назад заработать на размещении компании на бирже могли только инвесторы к крупным чеком, то сейчас инвестицию в IPO доступны от одной акции. Посмотрим, как заработать на инвестициях в IPO, какие есть ограничения и альтернативы.

Инвестиции в IPO: как это работает

Для начала, инвестиция в IPO — это покупка акций незадолго до того, как компания выйдет на биржу и продажа этих акций спустя несколько месяцев. Для компании IPO — это важное событие, которое происходит только один раз: раньше акции не продавались на бирже, теперь их можно купить. Для инвесторов IPO — это возможность заработать на скачке цены акций, и многие инвесторы пользуются этой возможностью.

Календарь IPO 2020: BigCommerce, Snowflake и JFrog

Итак, посмотрим на календарь IPO 2020 года. Мы не увидим там компаний с известными именами (разве что известными в узких кругах), но инвестиционные результаты некоторых компаний впечатляют.

- BigCommerce 275,5% за три месяца (локап-период закончится 6 ноября 2020);

- Snowflake 120,9% за два месяца (локап-период закончится 18 декабря 2020);

- JFrog 93,8%за два месяца (локап-период закончится 18 декабря 2020).

Здесь важно сказать, что инвестиция в IPO рассчитана на три месяца. Биржа устанавливает период, в течение которого инвесторы, купившие акции до IPO, не могут продать их. Это называется локап-период.

Еще один важный момент — риск. Инвестиция в IPO — это инвестиция со средним или высоким риском. Подавая заявку на такую инвестицию, стоит помнить, что не все компании дадут 200%, некоторые уйдут в минус или покажут ноль.

Кроме локап-периода, инвестируя в IPO, еще стоит помнить об аллокации — проценте исполнения заявки. Далее расскажем об этом чуть подробнее.

Акции на IPO: как купить

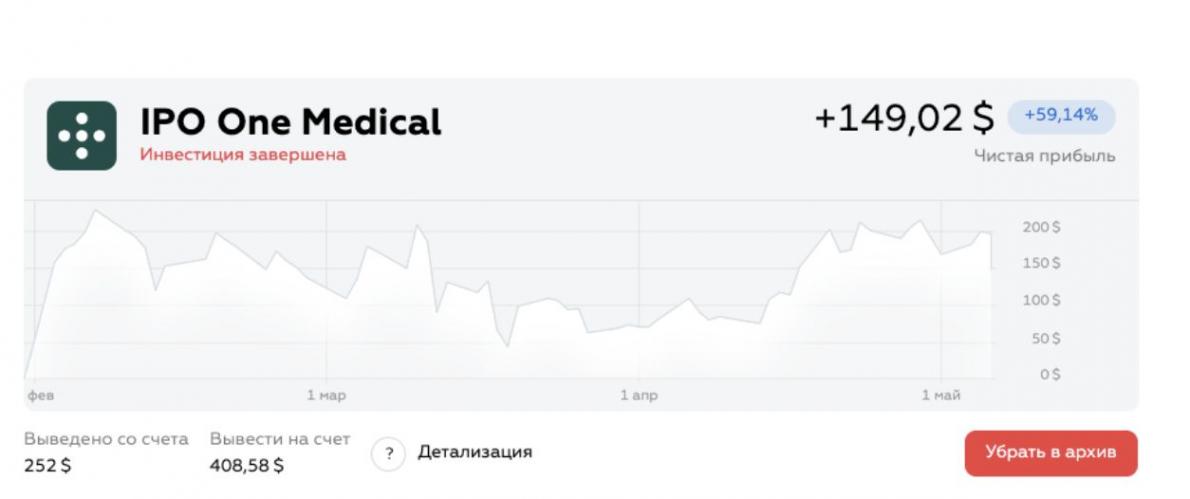

Доступ к инвестициям в IPO предоставляют не все брокеры. Однако сейчас список таких инвестиционных компаний расширяется. Одной из первых инвестиционных компаний, которая открыла в доступ к IPO частным инвесторам, была United Traders. С тех пор United Traders усовершенствовали инвестиционную платформу, снизили порог входа и стали предоставлять новый вид инвестиций, которого пока нет у других брокеров — инвестиции в pre-IPO.

Дело в том, что в последнее время получить акции за несколько дней до IPO становится всё сложнее. Количество инвесторов растет, количество акций ограничено. Так, инвестор может получить 5-7% на заявку. Несмотря на прибыль 100-200% в условиях низкой аллокации заработать на IPO не так просто. С учетом процента исполнения, скажем, 5% необходимо подать заявку на 10 000$, чтобы в инвестицию зашли хотя бы 500$. Чтобы получить 100% акций, нужно инвестировать раньше — на этапе pre-IPO, когда компания находится на последних стадиях перед выходом на биржу. На этапе pre-IPO ажиотажа ещё нет и цена акции, как правило, ниже.

Так, за последний год на инвестиционной платформе United Traders появились акции таких частных компаний как SpacеХ, Airbnb и Coursera. Пока только Airbnb объявила о скором IPO, остальные компании остаются частными, однако цена их акций растет с каждым инвестиционным раундом, и некоторые инвесторы уже успели заработать 50-60%.

Сравнение IPO-брокеров

Что такое IPO

IPO (Initial Public Offering) – первичное публичное предложение. Это если дословно. По сути, имеется в виду первичное размещение акций на бирже.

Инвестирование в IPO – очень прибыльное занятие, ведь доходность сделок по IPO нередко достигает сотен процентов. Но в то же время, инвестиции в IPO являются довольно рисковой затеей, так как неудачные сделки (которые тоже, конечно же, случаются у IPO-инвесторов) могут уменьшить твои вложения в разы. Поэтому при вложениях в IPO очень важно грамотно использовать риск-менеджмент, а если говорить проще – отводить под IPO лишь небольшую долю портфеля.

Алгоритм участия в IPO

Для того, чтобы поучаствовать в IPO, инвестору нужно:

1. Открыть счёт у одного из брокеров, предоставляющих доступ к IPO.

2. Внести на счёт средства.

3. Подать заявку на участие в приглянувшемся IPO. Заявка означает желание инвестора купить акции конкретной компании, которая выходит на IPO ещё до их размещения на бирже.

4. Заявка обычно исполняется лишь частично — так как желающих поучаствовать в IPO обычно довольно много, а количество акция, выделенных на предварительную продажу, ограничено.

5. После аллокации (распределения акций) незадействованные средства заявки брокер возвращает на твой счёт.

6. С момента начала торгов на бирже наступает LockUp-период — это срок, в который нежелательно закрывать позицию. То есть, акции продавать нельзя, но если очень хочется, то можно За продажу акций в LockUp-период с тебя возьмут дополнительную плату (штраф).

LockUp-период обычно длится 1-3 месяца (в зависимости от условий брокера). По утвержденям некоторых брокеров, его длительность рассчитана таким образом, что продавая приобретённые акции именно по окончанию LockUp, инвестор будет получать максимальную прибыль (имеется в виду усреднённый результат по усреднённому IPO).

7. После окончания LockUp-периода (или же в LockUp, но со штрафом) инвестор может закрыть позицию и зафиксировать прибыль либо убыток.

Плюсы и минусы IPO-инвестиций

К плюсам можно отнести:

- Высокую потенциальную доходность вложений

К минусам относится:

- Высокий рыночный риск

- Малое количество брокеров, большинство из которых зарегистрированы в офшорах (что несёт в себе неторговые риски)

- Низкая конкуренция среди брокеров (отсюда высокие пороги входа и высокие комиссии)

Однако, несмотря на высокие торговые и неторговые риски, а также высокие пороги и комиссии, IPO-инвестиции пользуются популярностью у инвесторов, поскольку манят своей доходностью, многократно превышающей доходность рынков акций.

Критерии выбора IPO брокера

На что же стоит ориентироваться при выборе брокера? Я предлагаю обратить внимание, прежде всего, на следующие критерии:

- Порог входа

- Размер комиссий

- Страна регистрации

- Длина LockUp-периода

- Количество предлагаемых IPO

- Удобство ввода/вывода средств

Рассмотрим трёх популярных IPO брокеров, предлагающих услуги клиентам из СНГ – United Traders, Just2trade и Фридом Финанс.

IPO брокеры

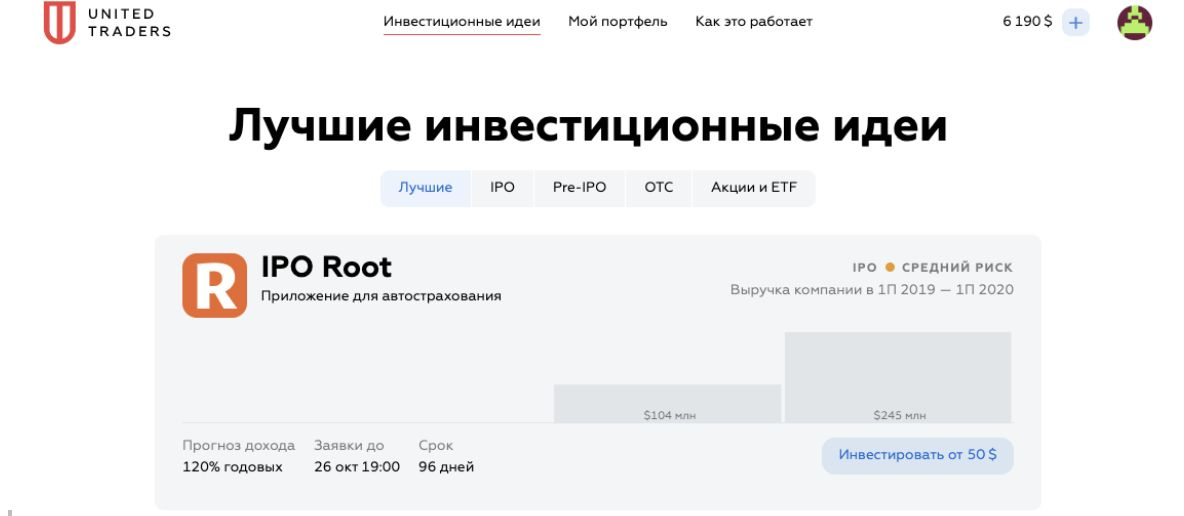

United Traders

Компания зарегистрирована на Британских Виргинских Островах – сразу учитываем, что это несёт в себе неторговые риски, связанные с офшорной регистрацией брокера.

Брокер с наиболее агрессивным маркетингом среди рассматриваемых. Предоставление доступа к IPO здесь, на сегодняшний день, является ключевой услугой, в отличие от конкурентов, которые в плане предоставления услуг более универсальны.

United Traders отличаются от конкурентов, с одной стороны – самым низким порогом входа (всего от 50$), а с другой стороны – самыми высокими комиссиями.

Комиссии: 3% за вход в сделку + 20% от прибыли + 1.75% при закрытии сделки

LockUp-период: 95 дней

Если хочешь выйти из сделки до окончания LockUp-периода, нужно будет заплатить примерно 10-20% от позиции (зависит от конкретного инструмента).

United Traders славится своей аналитикой – они предлагают участвовать только в тех IPO, которые считают перспективными. И эта тактика даёт плоды – судя по статистике, которую предоставляют UT, большинство сделок приносят клиентам десятки и сотни процентов прибыли.

Но давай не будем, пожалуй, записывать это в преимущества компании. И на это есть 2 причины.

Во-первых, кто мешает инвестору брать идеи United Traders и реализовывать их через других брокеров?

Во-вторых, ходят слухи, что свои идеи Объединённые Трейдеры заимствуют у Фридом Финанс. И, надо сказать, это очень похоже на правду. Вероятно, что United Traders является просто посредником между инвестором и брокером Фридом Финанс, являя собой некий инвестиционный пул, благодаря которому клиенты могут участвовать в IPO совсем небольшими суммами.

Брокер офшорный, а значит, уплата налога на прибыль будет на твоей совести. О том, как платить налоги при работе с офшорными брокерами на блоге есть статья.

У United Traders есть партнёрская программа, что, несомненно, является преимуществом. Компания платит до 50% от комиссий привлечённых тобой клиентов.

Преимущества:

- Низкий порог входа

- Партнёрская программа

Недостатки:

- Высокие комиссии

- Офшорная регистрация

- Мало способов ввода/вывода средств

Just2trade

Брокер зарегистрирован на Кипре.

Как видно из статистики Google Trends за последний год, данный брокер уступал по популярности своим конкурентам по рынку IPO. Однако сейчас он начал вырываться вперёд. Вероятно, это может быть связано как раз с тем, что не так давно компания добавила в ассортимент своих услуг предоставление доступа к IPO-инвестициям.

Just2trade входит в состав инвестиционного холдинга Финам, но сам брокер зарегистрирован в офшоре. Компания является одним из популярнейших брокеров, предоставляющих гражданам СНГ выход на мировые рынки. И с недавних пор они предоставляют ещё и доступ к IPO.

В отличие от конкурентов, брокер предоставляет возможность инвестирования в любое понравившееся тебе IPO, а не только в те, которые выберут аналитики. Для опытных воротил рынка, это, безусловно, будет плюсом – наличие большого ассортимента не может быть минусом. Но для новичков такой большой выбор может оказаться губительным – без хорошего анализа компаний, выходящих на IPO, можно наломать дров.

Порог входа намного больше, чем у United Traders, но в 2 раза меньше, чем во Фридом Финанс. Заявка на участие в IPO здесь должна быть не менее 1 000$. Однако, брокер может предоставить тебе кредитное плечо 1:2, и, в таком случае, можно подать заявку на 500$, а недостающие 500$ Just2trade предоставит тебе взаймы. Для того чтобы получить кредитное плечо, нужно просто подать заявку на сумму, превышающую сумму на счёте. Но я бы не рекомендовал использовать кредитное плечо (даже 1:2) в таком рисковом инструменте, как IPO.

Комиссии: 4% за вход в сделку + 0.006$ за акцию (минимум 1.5$) за выход из сделки

LockUp-период: 30 дней

Если хочешь выйти из сделки до окончания LockUp-периода, нужно будет заплатить 1.75% от позиции.

Брокер офшорный, а значит, уплата налога на прибыль будет на твоей совести. О том, как платить налоги при работе с офшорными брокерами на блоге есть статья.

Брокер предлагает заработок на партнёрской программе. Можно работать по одной из трёх схем – IB (представляющий брокер), СPA (плата за действие) или комбинированной – CPA+IB. При работе по схеме IB брокер будет регулярно делиться с тобой частью комиссий от привлечённых клиентов, а при работе по схеме CPA предполагаются однократные выплаты за регистрацию и депозит клиента (от 6 до 300$ за клиента).

Преимущества:

- Низкие комиссии

- Короткий LockUp-период

- Находится «под крылом» топового российского брокера, имеющего хорошую репутацию

- Богатый выбор IPO для участия

- Множество способов ввода средств, большинство без комиссий

- Партнёрская программа

Недостатки:

Фридом Финанс

Брокер зарегистрирован в РФ и имеет все лицензии на осуществление брокерской деятельности в России. Единственный российский брокер, акции которого торгуются на одной из крупнейших мировых бирж – NASDAQ.

Как видишь, это самый надёжный брокер из представленных. Очень серьёзная репутация – на NASDAQ кого попало не берут.

С другой стороны, за надёжность лицензированного российского брокера придётся заплатить более сложной процедурой открытия счёта – скорее всего, придётся посетить офис и пройти через небольшую бюрократическую волокиту. Но если ты намерен инвестировать ощутимую для себя сумму, то надёжность, определённо, того стоит.

Компания предоставляет широкий выбор услуг – через этого брокера можно выходить как на российский рынок, так и на мировые площадки.

Деньги можно внести без комиссий в любом отделении брокера (представительства есть почти во всех крупных городах). Можно перевести деньги и онлайн, но, в таком случае, придётся платить комиссию.

Комиссии за участие в IPO сопоставимы с комиссиями Just2trade, но порог входа здесь выше. Заявка на участие начинается от 2 000$.

Комиссии: за открытие сделки тебе придётся отдать 5% от позиции (при депозите от 20 000$ эта комиссия будет 4%, а от 50 000$ — 3%) + 0.5% за выход из сделки

LockUp-период: 95 дней

Если хочешь выйти из сделки до окончания LockUp-периода, нужно будет заплатить процент от позиции, величина которого будет разниться по каждой конкретной сделке.

Так как брокер является налоговым агентом РФ, он сам будет удерживать налог на прибыль – тебе не нужно будет об этом беспокоиться.

Есть партнёрская программа, но она неполноценная, в том плане, что зарабатываются там не деньги, а баллы, которыми можно компенсировать комиссии. Конечно, если ты являешься клиентом компании, и при этом привлекаешь небольшое количество новых клиентов – то эти баллы будут аналогичны реальным деньгам. Но если ты не являешься клиентом брокера, или же являешься, но способен привлечь большой поток новых клиентов – баллы тебе будет попросту некуда тратить.

Преимущества:

- Российская юрисдикция, неторговые риски почти отсутствуют

- Низкие комиссии

- Можно вносить деньги без комиссии через кассу

Недостатки:

- Высокий порог входа

- Сложнее открыть счёт

Сравнение IPO-брокеров

Для более удобного сравнения, я свёл данные по брокерам в таблицу:

| Рег-ция | Мин. заявка | LockUp-период | Комиссии | Ассортимент IPO | Партнёрка | |

| UT | Офшор | 50$ | 95 дней | 3% за вход в сделку + 20% от прибыли + 1.75% при закрытии сделки | Отбираются аналитиками | Есть, до 50% от комиссий привлечённых клиентов |

| J2T | Офшор | 1 000$ (500$ с плечом) | 30 дней | 4% за вход в сделку + 0.006$ за акцию, минимум 1.5$ | Широкий ассортимент IPO | Есть, 3 схемы – IB, CPA и IB+CPA. По IB до 50% от комиссий привлечённых клиентов. По CPA платят от 6 до 300$ за привлечённого клиента. |

| FF | РФ | 2 000$ | 95 дней | 3-5% (зависит от суммы на счёте) за вход в сделку + 0.5% при закрытии сделки | Отбираются аналитиками | Есть, но «кастрированная» — за привлечение клиентов начисляют баллы, которыми можно компенсировать комиссию |

Какого IPO-брокера выбрать?

Среди представленных брокеров нет однозначно плохих или хороших брокеров – у каждого из них есть свои плюсы и минусы. Какого брокера выбрать именно тебе – зависит от твоих целей и возможностей. Например, мне, в первую очередь, важен размер комиссий и наличие партнёрской программы (так как у меня есть этот блог, и я могу зарабатывать на привлечении клиентов). Учитывая мою стратегию (вложение в рисковые инструменты не более 5-10% портфеля) и объём инвестиционного портфеля (на момент написания статьи – порядка 2 миллионов рублей), я, пожалуй, с большим трудом мог бы себе позволить IPO от Фридом Финанс, да и партнёрка там не привлекательна. Выбирая из Just2trade и United Traders, я, конечно, сделаю выбор в пользу Just2trade – порог входа, в общем, приемлемый для моей стратегии и объёма портфеля, и комиссии меньше, чем в UT. Кроме того, в Just2trade в 3 раза короче период LockUp, а значит, для того, чтобы регулярно участвовать в IPO (когда у тебя одновременно открыто несколько сделок), хватит и двойного минимального депозита (с учётом того, что заявки по IPO обычно исполняются не на всю заявку, а частично). В случае с двумя другими брокерами для регулярного участия в IPO лучше иметь сумму, минимум в 2.5 раза превышающую сумму минимальной заявки.

Причём, выбрав для себя Just2trade, я планирую вкладываться только в те IPO, которые будут рекомендовать аналитики Фридом Финанс (ну и United Traders, соответственно). Вроде как у них неплохо получается отбирать годные IPO.

Если не вдаваться в детали, то, в целом, можно разделить инвесторов на 3 группы, которые будут соответствовать этим трём брокерам:

1. Инвесторам с небольшими портфелями больше подойдёт, конечно, United Traders , так как только этот брокер предоставляет столь низкие пороги входа. Я бы рекомендовал рассматривать IPO от United Traders инвесторам с объёмом портфелей до 20 000$ , причём непосредственно на IPO выделять не более 10% портфеля.

2. Инвесторам со средними портфелями больше подойдёт Just2trade , так как порог входа уже будет им по зубам. Я бы рекомендовал рассматривать IPO от Just2trade инвесторам с объёмом портфелей от 20 000 до 50 000$ , причём непосредственно на IPO выделять не более 10% портфеля.

3. Инвесторам с большими портфелями больше подойдёт Фридом Финанс , так как для больших денег важна надёжность, подкреплённая регулированием РФ и отличной репутацией данного брокера. Я бы рекомендовал рассматривать IPO от Фридом Финанс инвесторам с объёмом портфелей от 50 000$ , причём непосредственно на IPO выделять не более 10% портфеля.

Ещё раз подчеркну, что это общий случай. Для выбора конкретного IPO-брокера тебе нужно ориентироваться на свои собственные критерии – что важнее именно для тебя.

Не забывай о рисках друг! Доброй прибыли!

6 ведущих технологических IPO, за которыми стоит следить в 2020 году и как в них инвестировать

1 min

![]()

Рассмотрим 6 самых ожидаемых технологических IPO, которые состоятся в этом году в мире. IPO — процесс, когда компания впервые предлагает публичное предложение акций общественности. Как только компания попадает в листинг, ее акции торгуются на фондовом рынке.

Пандемия Covid-19 повлияла на активность в проведении IPO мировых компания в первой половине 2020 года, многие планирующиеся IPO были отложены. Лишь во второй половине года активность IPO начала расти. Сейчас мы наблюдаем новый «урожай IPO» по мере восстановления фондовых рынков. Это шесть ведущих технологических публичных размещений акций планируемых в 2020 году.

1. IPO Airbnb

Airbnb, технологическая компания, которая произвела революцию в том, как мы отдыхаем и путешествуем. Компания, основанная в 2008 году Брайаном Чески, Натаном Блечарчиком и Джо Геббиа, является единорогом, стартап-компания является частью «экономики совместного использования».

Основной бизнес компании — это онлайн-рынок аренды на время отпуска, предлагающий жилье (в основном, проживание в семье) или туристические услуги. Airbnb действует как посредник между хозяевами и гостями, зарабатывая деньги, собирая комиссионные за свою роль посредника.

19 августа 2020 года Airbnb объявил, что он представил в Комиссию по ценным бумагам и биржам США (SEC) конфиденциальный проект регистрации по форме S-1 в отношении будущего IPO.

Форма S-1 — это форма, используемая компаниями, планирующими листинг на фондовой бирже США, она также включает проспект компании.

Это говорит о том, что Airbnb проведет IPO в 2020 году, хотя количество акций, которые будут предложены, и диапазон цен еще не определены.

Компания Airbnb в цифрах

Рыночная стоимость Airbnb оценивается в $31 миллиард, но у компании были и лучшие времена. Во втором квартале 2020 года, из-пандемии Airbnb зафиксировал падение доходов и рост убытков.

Bloomberg сообщил, что с первого квартала 2020 года по второй квартал 2020 года выручка Airbnb упала на 67% с $842 миллионов до $335 миллионов.

Во втором квартале 2020 года компания сообщила об убытке в размере $400 миллионов от прибыли до вычета процентов, налогов, износа и амортизации на 17,3% больше, чем в предыдущем квартале.

2. IPO Ant Group

Во вторник (25 августа 2020 г.) дочерняя компания Alibaba и финтех-компания Ant Group Co. подала на Фондовую биржу Гонконга (SEHK) проспект своего долгожданного первичного публичного размещения (IPO).

Компания из Ханчжоу намерена разместить свои акции в рамках двойного предложения на SEHK и на рынке STAR Шанхайской фондовой биржи: ответ Китая на NASDAQ. Ожидается, что компания Ant Group продаст около 10% своих акций в ходе IPO.

В случае проведения публичных размещений акций компании Ant — это будет крупнейшее IPO в мире, превысив $29,4 млрд, привлеченные нынешним рекордсменом нефтяной компании Saudi Aramco в 2019 году. Компания Ant Group также войдет в число 30 крупнейших компаний мира по рыночной капитализации.

IPO Ant Group может состояться уже в октябре 2020 года, хотя количество акций, которые будут предложены, и диапазон цен еще не подтверждены.

Основным направлением деятельности компании Ant является приложение Alipay, которое насчитывает чуть более 1 миллиарда активных пользователей в год и ошеломляющие 711 миллионов активных пользователей в месяц в континентальном Китае и во всем мире.

Что касается продавцов, то у Alipay более 80 миллионов активных ежемесячных продавцов, которые ведут бизнес с помощью приложения, а также партнерские отношения с более чем 2000 финансовыми учреждениями.

Компания также управляет крупнейшей в Китае инвестиционной платформой для фондов денежного рынка Ant Finance, продает другие инвестиционные продукты и страхование, предоставляет финансирование для малого бизнеса и частных лиц и даже ведет независимый бизнес по оценке кредитоспособности.

Ant Group в цифрах

В настоящее время компания оценивается в $150 миллиардов. Эта оценка основана на раунде финансирования серии C еще в 2018 году, когда она привлекла $14 млрд от частных инвесторов, таких как американская частная инвестиционная компания Warburg Pincus LLC и сингапурские Temasek Holdings и GIC.

Финансы Ant Group выглядят очень стабильно. Компания осталась относительно невредимой в период пандемии Covid-19, ее доходы и прибыль неуклонно растут.

Компания сообщила о выручке в размере 72,5 млрд юаней ($14,39 млрд) за первое полугодие 2020 года, что на 38% больше, чем 52,5 млрд юаней ($10,42 млрд) в первой половине 2019 года.

Что касается прибыли, компания Ant Group сообщила о 21,9 миллиарда юаней (4,35 миллиарда сингапурских долларов) за первую половину 2020 года, что примерно в 11,5 раза больше, чем в 1,9 миллиарда юаней (0,38 миллиарда сингапурских долларов) в первой половине 2019 года.

3. IPO Asana Inc.

Asana Inc., компания, предлагающая программное обеспечение как услугу (SaaS), которая разрабатывает программное обеспечение для совместной работы и планирования на рабочем месте.

Компания была основана в 2008 году соучредителем Facebook Дастином Московицем и бывшим инженером-программистом Google и Facebook Джастином Розенштейном.

24 августа 2020 года компания подала заявку на IPO с прямым листингом на Нью-Йоркской фондовой бирже (NYSE), отправив форму S-1 в SEC.

Эта форма IPO довольно уникальна, так как компания не будет привлекать капитал во время листинга. Вместо этого нынешние акционеры компании, и их венчурный капитал (VC) и сотрудники, будут продавать свои акции напрямую населению в начале торгов.

Это отличается от традиционного IPO, где есть посредник (обычно инвестиционные банки), который занимается всем процессом IPO. Таким образом, Asana избавляется от посредников и сокращает комиссионные.

Другие технологические компании, такие как Slack и Spotify, пошли по стандартному пути IPO с прямым листингом, и Palantir также хочет проводить листинг.

Компания Asana Inc. в цифрах

В настоящее время Pitchbook оценивает Asana Inc. в $1,5 миллиарда. С ноября 2018 года и на данный момент компания Asana привлекла $213,5 миллиона.

Согласно декларации S-1, выручка компании из Сан-Франциско в 2020 финансовом году выросла примерно на 82% по сравнению с 2019 годом до $142,6 млн. Но с момента своего основания в 2008 году компания терпит убытки.

В целом, для SaaS-компаний экономика работает так, что обычно требуются высокие первоначальные затраты на исследования, разработки и привлечение клиентов. Как только они достигнут критической массы, затраты быстро снизятся, и SaaS-компания может извлечь хорошую выгоду из жизненной ценности своих клиентов.

4. IPO Palantir Technologies

Говоря о IPO Palantir Technologies, она также станет публичной компанией по стандартному пути с прямым листингом, отправив свою форму S-1 в SEC 25 августа 2020 года.

Компания Palantir была основана еще в 2003 году Питером Тилем, Натаном Геттингсом, Джо Лонсдейлом, Стивеном Коэном и Алексом Карпом со штаб-квартирой в Денвере, штат Коларадо.

Первоначально Palantir разработала программное обеспечение для разведывательного сообщества США (USIC) и Министерства обороны США, чтобы помочь аналитикам разведки и обороны анализировать и обрабатывать свои данные.

За прошедшие годы компания расширилась и теперь предлагает корпоративное программное обеспечение для анализа больших данных также и корпоративным клиентам.

Другими словами, это SaaS-компания, которая продает свою платформу аналитики данных правительству и предприятиям.

Palantir Technologies в цифрах

Венчурные инвесторы оценивают Palantir в $20 миллиардов. Компания также получила финансирование на сумму около $3 миллиардов.

Bloomberg сообщил, что впервые за свою 16-летнюю историю Palantir намерен выйти на уровень безубыточности и в этом году получить доход в размере $1 миллиарда. Согласно форме S-1, в 2019 году компании также удалось увеличить выручку на 24% до $739 миллионов.

Но бизнес компании все еще вызывает опасения у инвесторов, так как за 16 лет деятельности Palantir еще не принесла прибыли.

5. IPO Snowflake

Snowflake Inc. — это стартап-компания по созданию облачных хранилищ данных, она предлагает облачные службы хранения данных и аналитики, расположенные в Сан-Матео, Калифорния.

Стартап Snowflake был запущен еще в 2012 году архитекторами данных Марцином Жуковски, Бенуа Дажевилем Марсином и Тьерри Круанесом. Круанес и Дейджвилль являются экспертами в этой области, поскольку раньше работали в корпорации Oracle.

Основной бизнес компании Snowflake Inc. — это две отраслевые тенденции: облачные вычисления и аналитика данных.

Благодаря своей экосистеме и платформе Data Cloud компания позволяет своим клиентам хранить в облаке все виды данных из разных источников. Кроме того, платформа предлагает компаниям возможность анализировать разные данные, а также легко получать к ним доступ и обмениваться данными из любого места в любое время.

24 августа 2020 года Snowflake подала заявку на публичный листинг в SEC, выбрав традиционное андеррайтинговое IPO.

Это крупнейшее IPO Snowflake в истории программного обеспечения. По итогам торгов рыночная стоимость Snowflake — $70,4 млрд, что более чем в 5 раз превышает ее предыдущую оценку в $12,4 млрд в феврале.

Snowflake Inc. в цифрах

Финансовые показатели компании впечатляют, так как их выручка во втором квартале 2020 года выросла на 121% в годовом исчислении.

Что еще более впечатляет, так это показатель удержания доходов в размере 158%, что свидетельствует об их стабильной в использовании модели ценообразования.

Рыночная стоимость Snowflake Inc. в настоящее время оценивается в $12,4 миллиарда.

6. IPO Unity Technologies Inc.

Unity Technologies, датско-американская компания по разработке программного обеспечения для видеоигр, базирующаяся в Сан-Франциско.

Компания была основана в 2004 году в Копенгагене под названием Over the Edge Entertainment Дэвидом Хелгасоном (генеральный директор), Николасом Фрэнсисом (коммерческий директор) и Иоахимом Анте (технический директор).

Основным продуктом компании является Unity, кроссплатформенный игровой движок, используемый для создания и работы с 3D-контентом в реальном времени (RT3D). Создатели, от разработчиков игр до художников, архитекторов, автомобильных дизайнеров, режиссеров и других, используют Unity, чтобы воплотить в жизнь свой контент.

24 августа 2020 года Unity Technologies подала заявку на публичный листинг в SEC, выбрав традиционное андеррайтинговое IPO.

Технология компании Unity действительно популярна, так как более половины всех 1000 лучших игр в App Store и Google Play Store были созданы с помощью Unity. В числе клиентов компании: EA, Microsoft, Niantic, Sony, Tencent и Zynga.

Помимо платформы для разработки игр, Unity также получает доход от сервиса, который помогает компаниям управлять своим контентом и монетизировать его.

Unity Technologies в цифрах

На сегодняшний день компания Unity по-прежнему нерентабельна, но ситуация улучшается. В 2019 году компания сообщила о чистом убытке в размере $163,2 миллиона при выручке в размере $541,8 миллиона, что на $131,6 миллиона меньше, чем в 2018 году. Однако выручка выросла на 42%.

В первой половине 2020 года Unity удалось сократить свои убытки примерно на $67,1 млн по сравнению с 2019 годом, сообщив о чистом убытке в размере $54,1 млн при выручке в размере $351,3 млн.

Краткое руководство по инвестированию в IPO

Теперь, когда вы в курсе самых горячих IPO в 2020 году, ознакомьтесь с кратким руководством, как инвестировать в IPO и что вам нужно учитывать.

- Риски инвестирования в IPO. Данные показывают, что большинство IPO имеют тенденцию к снижению через некоторое время после выхода на биржу.

- IPO обычно продаются по ценам, намного превышающим стоимость основного бизнеса.

- Если инвесторы хотят инвестировать в IPO, они должны досконально разбираться в бизнесе и анализировать, имеет ли смысл текущая оценка IPO, прежде чем подавать на него заявку.

На что следует обращать внимание при IPO.

Краткий обзор процесса IPO с точки зрения розничного инвестора

В некотором смысле IPO — это своего рода открытый проект, на которой компании впервые приглашают инвесторов вложить средства в компанию.

Затем инвесторы могут купить акции или небольшую часть бизнеса. Это делает их акционерами или небольшими совладельцами бизнеса.

Традиционно компании нанимают инвестиционные банки в качестве андеррайтеров для облегчения всего процесса IPO.

Есть также компании, которые проводят IPO с прямым листингом. Здесь они пропускают весь процесс андеррайтинга и продают акции напрямую населению, когда акции начинают торговаться.

Бывает еще голландский аукцион IPO, где цены IPO не установлены. Вместо этого компании приглашают инвесторов принять участие в торгах за свои акции, и участнику, предложившему самую высокую цену, распределяются акции.

Для традиционных IPO с андеррайтингом процесс обычно выглядит следующим образом:

После определения целевой цены и подтверждения даты IPO акции будут выставлены на бирже, как первичное размещение.

Как правило, большинство розничных инвесторов не могут приобретать акции при первичном размещении.

Вместо этого большая часть акций (

80%) будет отдана ограниченной группе инвесторов, в которую входят: сотрудники компании, институциональные инвесторы или избранная группа индивидуальных инвесторов, которые соответствуют определенным требованиям.

Продажа этих акций при первичном размещении завершается до самого дня IPO.

После первичного размещения акции будут продаваться на открытом фондовом рынке по цене, определяемой рыночным движением. Именно здесь большинство розничных инвесторов могут начать инвестировать в IPO, купив акции через свой брокерский счет.

Соответственно, цена, которую вы платите за акцию, когда она выходит на открытый рынок, может сильно отличаться от первоначальной цены размещения.

Первоначально, когда акции IPO впервые станут публичными, их окружение будет немного волатильным. Это могло произойти из-за «ажиотажа» в день открытия, из-за того, что инвесторы переворачивают акции, и внешних сил, влияющих на фондовый рынок в то время.

Стоимость некоторых акций IPO может вырасти в цене, в то время как другие могут оказаться неэффективными и упасть ниже цены IPO.

Таким образом, мы бы порекомендовали выжидательный подход, когда дело доходит до инвестирования в IPO. Если инвесторы действительно хотят инвестировать в IPO, они должны досконально разбираться в бизнесе и анализировать, имеет ли смысл оценка IPO, прежде чем подавать на него заявку.

http://www.klerk.ru/release/506681/

http://b-mag.ru/6-vedushhih-tehnologicheskih-ipo-za-kotorymi-stoit-sledit-v-2020-godu-i-kak-v-nih-investirovat/