Куда вложить деньги во время кризиса 2020 года

Во время эпидемии коронавируса и падения рубля многие россияне предпочли вложить средства в покупку туалетной бумаги, спичек, гречки, макарон и прочих товаров первой необходимости.

Но давайте отвлечемся от дел продуктовых и займемся делами финансовыми, то есть изучением того, как можно заработать, или хотя бы не потерять свои накопления в кризисный год.

Мы изучили актуальные рекомендации множества российских и зарубежных специалистов финансового рынка и представляем вам топ-10 советов экспертов, куда стоит вложить деньги во время кризиса 2020 года.

10. Банковский депозит

Даже во время мирового кризиса банки продолжают открывать краткосрочные и долгосрочные депозиты. Надо лишь выбрать один из самых надежных банков по версии ЦБ, чтобы быть уверенным в том, что ваши накопления не исчезнут вместе с руководством банка в один ужасный день.

Даже во время мирового кризиса банки продолжают открывать краткосрочные и долгосрочные депозиты. Надо лишь выбрать один из самых надежных банков по версии ЦБ, чтобы быть уверенным в том, что ваши накопления не исчезнут вместе с руководством банка в один ужасный день.

По мнению экспертов, самыми выгодными вкладами по состоянию на март 2020 года для новых вкладчиков являются:

- «Гарантированная доходность» от банка «Премьер БКС». Срок вложения – 6 месяцев, доходность – 10%.

- «Выгодный доход» от банка ПАО «Московский кредитный банк» с доходностью 7,3% годовых и на срок 375 дней. Он предназначен для тех, кто открывает индивидуальный инвестиционный счет.

- «Хорошее начало» от «Уральского банка» на срок до 120 дней и с доходностью до 6,5% годовых.

Можно разбить свою финансовую «подушку безопасности» на несколько частей и сделать вклады в нескольких банках. Если вдруг срочно потребуются деньги, можно будет закрыть вклад в одном из банков, а остальные депозиты останутся и будут приносить вам доход.

9. ПАММ инвестирование

Это высокорисковый, но и высокодоходный способ заработка во время кризиса, который подходит тем, кто внимательно изучит рекомендации по выбору брокера для открытия ПАММ-счета.

Это высокорисковый, но и высокодоходный способ заработка во время кризиса, который подходит тем, кто внимательно изучит рекомендации по выбору брокера для открытия ПАММ-счета.

В отличие от банковского депозита тут не требуется вкладывать от 50 000 рублей и более, чтобы получить хороший доход. Многие ПАММ-счета принимают минимальные депозиты в размере 50 долларов, при этом предлагая годовую доходность в размере 111% и даже выше.

8. Вложение в антиквариат

Старинные картины, монеты, часы и другие предметы антиквариата (в возрасте от 100 лет и старше) дорожают с течением времени. Однако в мебель лучше не вкладываться, в отличие от старинных вин и часов, она теряет в цене. По данным Forbes, за 10 лет стоимость многих предметов мебельного антиквариата упала на 80%.

Старинные картины, монеты, часы и другие предметы антиквариата (в возрасте от 100 лет и старше) дорожают с течением времени. Однако в мебель лучше не вкладываться, в отличие от старинных вин и часов, она теряет в цене. По данным Forbes, за 10 лет стоимость многих предметов мебельного антиквариата упала на 80%.

Новичкам-инвесторам лучше начинать со старинных монет (например, с монет времен СССР), фарфоровых изделий, которые и дом украсят и пользуются стабильным спросом, или с картин.

Самый распространенный риск, с которым может столкнуться не только новичок, но и сторожил антикварного рынка – подделки. Они часто встречаются на блошиных рынках и онлайн-аукционах и редко – в антикварных лавках и на очных аукционах, где на товар дается гарантия подлинности.

7. Недвижимость

На фоне рухнувшего из-за кризиса спроса и стабильно высокого предложения можно купить приглянувшуюся квартиру, дом или гараж дешевле, чем год назад. Впоследствии вложение можно «отбить», сдавая недвижимость в аренду.

На фоне рухнувшего из-за кризиса спроса и стабильно высокого предложения можно купить приглянувшуюся квартиру, дом или гараж дешевле, чем год назад. Впоследствии вложение можно «отбить», сдавая недвижимость в аренду.

Основная проблема с таким вложением денег во время кризиса 2020 года заключается в том, что падение цен на недвижимость может продолжиться. И в будущем она будет стоить еще дешевле, так что выгодно перепродать вам ее не удастся.

6. Покупка автомобиля

В условиях, когда большинство россиян предпочитают закупаться лекарствами, туалетной бумагой Zewa и алтайской гречкой, автодилерам не приходится рассчитывать на приток клиентов.

В условиях, когда большинство россиян предпочитают закупаться лекарствами, туалетной бумагой Zewa и алтайской гречкой, автодилерам не приходится рассчитывать на приток клиентов.

А это значит, что купить один из самых недорогих седанов или даже автомобиль представительского класса можно с хорошей скидкой. Главное – не лениться, посетить несколько автосалонов и не стесняться говорить продавцу, что в другом салоне предложили скидку в н-цать процентов. Возможно, вам сделают предложение еще щедрее.

5. Акции

Во время мировых кризисов акции различных компаний могут падать во много раз, а затем возвращаться к своему историческому максимуму. Яркий пример из недавнего прошлого – акции «Сбербанка». Во время кризиса 2008 года они упали на 84% ниже цены размещения, достигнув 13,5 руб, а затем резко подорожали в течение последующих трех лет.

Во время мировых кризисов акции различных компаний могут падать во много раз, а затем возвращаться к своему историческому максимуму. Яркий пример из недавнего прошлого – акции «Сбербанка». Во время кризиса 2008 года они упали на 84% ниже цены размещения, достигнув 13,5 руб, а затем резко подорожали в течение последующих трех лет.

Во время кризиса 2020 года разумно вкладываться только в «голубые фишки» — акции крупных компаний, которые не обанкротятся и не исчезнут с рынка.

4. Земельный участок

Один из самых надежных вариантов, куда вложить деньги во время кризиса 2020 года. Землю никто не украдет, не отнимет, а если вложить силы, то она может приносить немалую пользу, хотя бы в виде урожая.

Один из самых надежных вариантов, куда вложить деньги во время кризиса 2020 года. Землю никто не украдет, не отнимет, а если вложить силы, то она может приносить немалую пользу, хотя бы в виде урожая.

На рынке есть множество привлекательных вариантов, а вот спрос на них падает в связи со снижением покупательной способности россиян. Рекомендуем обратить внимание на участки с уже подведенными коммуникациями, или, хотя бы, имеющие легкую возможность их подвода. Так как в современных условиях проведение воды, электричества и газа на участок может превратиться в очень сложный квест.

3. Собственное образование

Время, когда многие предприятия закрываются (и не только на карантин из-за коронавируса) можно использовать для самообразования. Например, выучить иностранный язык или пройти онлайн-курс по веб-дизайну. Это повысит шансы найти новую работу или же позволит работать на себя, не выходя из дома.

Время, когда многие предприятия закрываются (и не только на карантин из-за коронавируса) можно использовать для самообразования. Например, выучить иностранный язык или пройти онлайн-курс по веб-дизайну. Это повысит шансы найти новую работу или же позволит работать на себя, не выходя из дома.

Помните: ваши знания – ваш главный капитал в условиях кризиса.

2. Покупка облигаций федерального займа

Один из самых доступных вариантов если не заработать, то хотя бы сохранить свои сбережения в 2020 году.

Один из самых доступных вариантов если не заработать, то хотя бы сохранить свои сбережения в 2020 году.

Доходность ОФЗ находится на уровне лучших банковских вкладов, так что вы в любом случае будете иметь до 7-10% годовых. Доходность облигаций тем выше, чем больше времени до погашения.

Можно купить облигации через ИИС, а затем оформить возврат НДФЛ. Вам вернется 13% от потраченной на ИИС суммы, но не более 52 тысяч рублей в год. Покупка ОФЗ оформляется на Московской бирже через любого российского брокера, после открытия ИИС или брокерского счета.

1. Драгоценные металлы

Золото в слитках, инвестиционные золотые монеты или обезличенный металлический счет – лучшая инвестиция, не только во время кризиса, но и в спокойные времена.

Золото в слитках, инвестиционные золотые монеты или обезличенный металлический счет – лучшая инвестиция, не только во время кризиса, но и в спокойные времена.

И хотя о перспективах роста стоимости золота, как самого стабильного драгметалла, различные эксперты высказывают совершенно противоположные мнения (одни считают, что оно не будет дорожать, другие – что обязательно подорожает), они сходятся в одном –золото не будет резко дешеветь. А значит, не обесценится, что может произойти с иностранной валютой и уже происходит с российским рублем.

Чтобы выгодно вложить свои деньги во время кризиса 2020 года можно открыть так называемый «обезличенный металлический счет». На такой счет кладется купленный у банка драгоценный металл. При этом его не будет у вас на руках физически, а значит не придется беспокоиться о покупке сейфа и последующей реализации драгметалла.

С подобной сделки не взимается НДС, и счет ОМС можно закрыть в любой момент без штрафов и потери накоплений. А риски заключаются в том, что подобный счет не застрахован государством, на него не начисляются процента, а банк может установить любой курс на покупку и продажу «безналичного» металла.

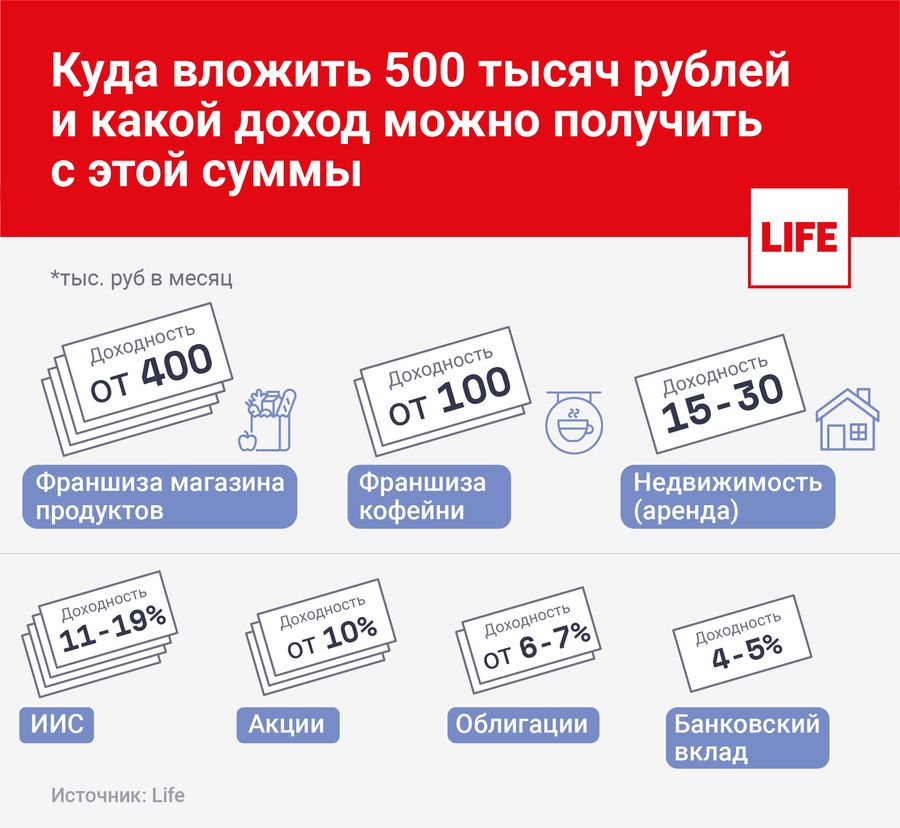

У вас есть 500 тысяч? Куда их можно вложить и какой получить доход

Люди, имеющие накопления, нередко задаются вопросом, куда вложить деньги с пользой. Лайф поговорил с экспертами и выяснил, как потратить сбережения с умом и какой доход можно получить с вложений.

» src=»https://static.life.ru/publications/2020/6/24/690036042767.2487.jpg» loading=»lazy» style=»width:100%;height:100%;object-fit:cover»/>

Коллаж © LIFE. Фото © Shutterstock

Многие делают вклады в банках, чтобы получать дополнительный доход с процентов. В перспективе на счету может накопиться крупная сумма, например, 500 тысяч рублей. Куда их можно потратить? На этот капитал можно купить дорогостоящее имущество или отправиться в путешествие. Но лучший способ — это сделать вложение, которое принесёт доход.

Выбирать, куда инвестировать, необходимо исключительно исходя из рисков профиля конкретного индивида. Если мы говорим о новичках и пассивных инвестициях, то начинать инвестировать стоит в самые простые, понятные и надёжные финансовые инструменты. А также те, которые не будут отнимать много времени на управление, иначе инвестирование превратится в полноценную работу

Иван Капустянский, ведущий аналитик Forex Optimum

Франшиза для своего бизнеса

500 тысяч — это уже та сумма, на которую можно открыть собственный бизнес. Например, купив франшизу. Одно из самых популярных направлений — открытие заведения общепита. Так, например, чтобы вложиться в открытие палатки со стритфудом, потребуется около 500 тысяч рублей. Окупаемость — три месяца, а месячная прибыль составит порядка 200 тыс. рублей.

Вложения во франшизу сети креативных сладостей обойдутся от 500 тысяч с окупаемостью за полгода. Месячная прибыль может составить 100 тыс. рублей. Купить франшизу кофейни можно примерно за 500 тыс. рублей — с окупаемостью в восемь месяцев. Месячная прибыль начинается от 100 тыс. рублей.

Ограничения на карты. Кому и почему банк перестанет выдавать кредитки

В инвестиционный портфель можно купить ценные бумаги. По словам Ивана Капустянского, один из вариантов — акции роста. Это акции компаний, которые активно увеличиваются в цене, и их финансовые и операционные показатели постоянно растут выше рынка. Также стоит купить акции дивидендных компаний. То есть таких компаний, которые продолжительное время постоянно выплачивали дивиденды, а также наращивали их из года в год. Рекомендуется разместить до 15% активов в них. Доходность по акциям может начинаться от 10%.

— На оставшиеся средства можно купить ETF, например, на золото или другие активы. Но лучше, чтобы они отличались от тех, что уже в портфеле для большей диверсификации. Доходность ETF может быть самой разной, — отмечает аналитик.

По словам главного аналитика TeleTrade Марка Гойхмана, это самый простой и привычный вариант вложений. По доходности они примерно сравнимы с инфляцией и могут рассматриваться в лучшем случае как сбережения, но не инвестиции, приносящие хорошие деньги.

— Ставка по вкладам в последние месяцы снижается по мере уменьшения ключевой ставки ЦБ России. И этот процесс будет продолжаться. 24 июля ЦБ в очередной раз уменьшил свою ставку с 4,5% до 4,25%. Только с января 2020 г. она снизилась с 6,25%. Сейчас крупные банки в среднем дают 4,6% по вкладам свыше 12 месяцев, по данным ЦБ РФ. В ближайшее время этот процент может снизиться до 4,3– 4,4%, — рассказывает аналитик Марк Гойхман.

Стоит отметить, что вклады надёжны, поскольку их размер до 1,4 миллиона рублей или эквивалент в валюте гарантируется государством.

ЦБ снизил ключевую ставку. Где можно потерять деньги, куда вкладывать сбережения и что ждёт рубль

Из облигаций аналитик Иван Капустянский рекомендует выбирать или ОФЗ, или крупные известные компании. Доходность по ним будет невысокой — от 6%–7%, но зато они будут очень надёжными, с минимальным риском дефолта. Новичкам он советует разместить до 80% портфеля в них.

Индивидуальный инвестиционный счёт (ИИС)

Более доходными, чем вклады, можно считать во многих случаях инвестиции на финансовых рынках через индивидуальные инвестиционные счета (ИИС) в накопительное и инвестиционное страхование жизни. Их выгода в том, что помимо дохода, превышающего банковский, можно получить вычет по налогу НДФЛ 13%, говорит Марк Гойхман. Это в совокупности может дать до 11–19% годовых и более. Однако, как отмечает аналитик, данные вложения менее надёжны, чем вклады, и нужно учитывать комиссии и иные платежи.

На фондовом рынке можно приобрести не только знакомые многим акции и облигации. Есть и более сложные и высокорискованные активы. Например, инвестиционные паи или фьючерсы. Но надо понимать, что успешно работать со сложными финансовыми инструментами люди без опыта обычно не могут. Есть риск потерять все деньги. Эксперт Академии управления финансами и инвестициями Илья Запорожский говорит, что вложение в фондовый рынок позволяет получать доход от 6% до 80% и более в год. При этом важно понимать, чем выше доходность актива, тем больше там может быть подводных камней. Финансисты напоминают известное правило: не вкладывать в высокорисковые активы последние деньги.

— Доходность в реальном выражении напрямую зависит от суммы. Начать можно даже с 10 000 рублей. С 500 000 рублей в среднем можно получать от 100 000 до 300 000 в год, — отметил эксперт.

http://basetop.ru/kuda-vlozhit-dengi-vo-vremya-krizisa-2020-goda/

http://life.ru/p/1336312