Курсовая работа: Инвестиционная деятельность предприятия и пути ее активизации

министерство финансов республики беларусь

минский финансово-экономический колледж

Предметная комиссия экономики предприятия и анализа хозяйственной деятельности

курсовая работа

На тему: Инвестиционная деятельность

предприятия и пути ее активизации

Выполнила учащаяся

1 курса, гр. 0712 О.А. Хвесько

Преподаватель О.Л. Румас

содержание

введение 3

1. С ущность инвестиций и инвестиционная деятельность 4

1.1 Сущность и виды инвестиций 4

1.2 Субъекты и объекты инвестиционной деятельности 6

2. Организация инвестиционной деятельности на предприятии 7

2.1 Элементы и особенности инвестиционной деятельности

предприятия 7

2.2 Финансирование и планирование инвестиционной деятельности

на предприятии9

2.3 Механизм принятия инвестиционных решений 12

2.4 Разработка и реализация инвестиционного проекта 14

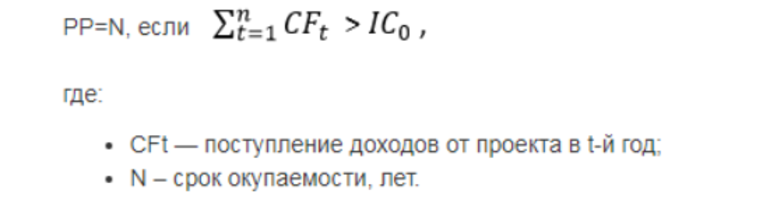

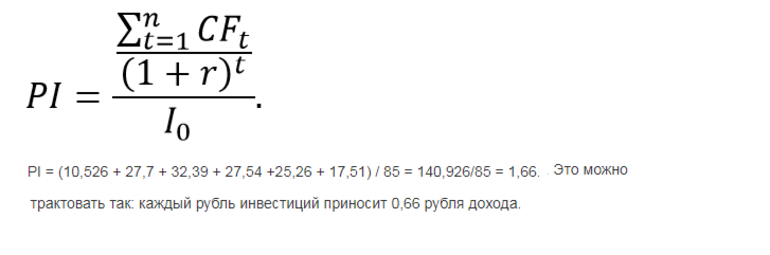

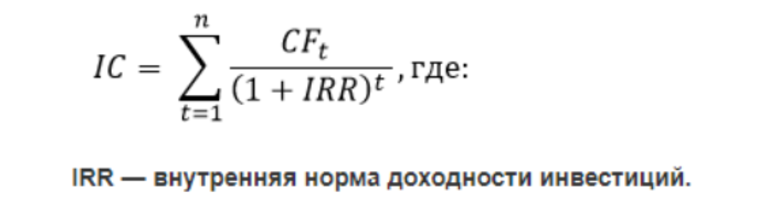

2.5 Методы оценки эффективности инвестиций 20

2.6 Инвестиционная политика предприятия 25

3. Активизация инвестиционной деятельности 28

3.1 Пути повышения эффективности использования инвестиций 28

3.2 Государственное регулирование инвестиционной деятельности

в Республике Беларусь 30

3.3 Механизмы обеспечения инвестиционной деятельности 34

Заключение 37

Приложение 1 38

Приложение 2 42

Приложение 3 46

Список используемых источников 47

Понятие «инвестиции» прочно вошло в нашу общественно-экономическую жизнь. Оно используется политиками, учеными, банкирами, руководителями, специалистами предприятий и организаций. Инвестиционную деятельность в Республике Беларусь освещают все средства массовой информации. Интерес к проблемам инвестиций неуклонно возрастает.

Главными признаками инвестиций являются вложения собственного или заемного капитала в определенный проект и преследуют не цели потребления, а предназначены для решения долгосрочных задач экономического и социального развития.

Следовательно, активизация инвестиционной деятельности – ключ к развитию экономики и повышению благосостояния людей. Проблема инвестиций – это прежде всего поиск решений. В недавнем прошлом основным источником инвестиций в нашей стране были средства из государственного бюджета. С переходом в начале 90-х гг. к основам рыночной экономики и в связи с допущенными ошибками образовался огромный бюджетный дефицит, что привело к многократному сокращению ассигнований из государственного бюджета в народное хозяйство. Во второй половине 90-х гг. роль государственного бюджета, как инвестора, значительно возросла. Используя бюджетные средства, государство решает многие задачи социально-экономического развития.

Вместе с тем коренные изменения в системе хозяйствования Республики Беларусь вызвали к жизни средства частного капитала. В государственной политике особая роль отводится привлечению зарубежных инвестиций в приоритетные отрасли с одновременным предоставлением налоговых льгот и страховых гарантий, совершенствованием системы правового регулирования иностранного инвестирования, развитием инфраструктуры международного бизнеса и совершенствованием законодательства.

Инвестиции играют большую роль в деятельности предприятий, так как они определяют возможности их развития на долгосрочную перспективу.

1. Сущность инвестиций и инвестиционная деятельность

1.1 Сущность и виды инвестиций

Инвестиции – это все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности, в результате которой образуется прибыль (доход) или достигается социальный эффект.

Инвестиции можно классифицировать по различным признакам: в зависимости от содержания инвестируемых ресурсов, по инвесторам и объектам инвестиционной деятельности, формам собственности, характеру участия предприятия в инвестиционном процессе, периоду инвестирования. В зависимости от содержания экономических ресурсов, инвестируемых в развитие предприятия, выделяют: денежные средства, имущество, имущественные права, права пользования землей и другие ценности.

Различают инвестиции юридических и физических лиц; государства (в том числе иностранные), международных организаций. По форме собственности инвестиции подразделяются на государственные, частные и совместные с учетом иностранного капитала. Частные инвестиции характеризуют вложения средств физических лиц и предпринимательских организаций негосударственных форм собственности (в том числе иностранных). Государственные инвестиции – это вложения средств государственных предприятий, а также средств государственного бюджета разных его уровней и государственных бюджетных фондов. Совместные инвестиции – это инвестиции отечественных и зарубежных инвесторов в создание совместных предприятий.

Объектами инвестиционной деятельности выступают: недвижимое имущество (основные средства); ценные бумаги (акции, облигации, банковские депозиты и др.); имущественные права на промышленную и интеллектуальную собственность.

В зависимости от характера участия предприятия в инвестиционном процессе выделяют прямые и непрямые инвестиции. При прямом инвестировании инвестор принимает непосредственное участие в выборе объекта вложения капитала. Во втором случае за него это делает финансовый посредник или инвестиционный фонд. Непрямые инвестиции связаны с приобретением ценных бумаг.

Главным признаком классификации является объект вложения капитала, на основании которого выделяют реальные (прямые), финансовые (портфельные) и интеллектуальные инвестиции.

Реальные (прямые) инвестиции – любое вложение денежных средств в основные средства, используемые в предпринимательской деятельности для извлечения прибыли. Это вложения, направленные на увеличение активов предприятия. Реальные инвестиции направляются на новое строительство, расширение, техническое перевооружение и реконструкцию действующих предприятий.

В зависимости от задач, которые ставит перед собой предприятие в процессе инвестирования, все возможные реальные инвестиции сводятся в следующие основные группы:

· обязательные инвестиции (или инвестиции ради удовлетворения требований государственных органов управления) – это инвестиции, которые необходимы для того, чтобы предприятие могло и далее продолжать свою деятельность. В эту группу включаются инвестиции, цель которых – организация экологической безопасности деятельности фирмы или улучшение условий труда работников предприятий до уровня, отвечающего нормативным требованиям и т.п.;

· инвестиции в повышение эффективности деятельности предприятия. Их цель – прежде всего, снижение материалоемкости, энергоемкости и трудоемкости изготовления продукции;

· инвестиции в расширение производства производятся с целью увеличения объема выпуска товаров, которые предприятие уже предлагает на рынке;

· инвестиции в создание новых производств. В результате осуществления таких инвестиций создаются совершенно новые предприятия, которые будут выпускать ранее не изготавливавшиеся предприятием товары или оказывать новый тип услуг.

Финансовые (портфельные) инвестиции — вложения денежных средств в акции, облигации и другие ценные бумаги, выпущенные частными и корпоративными компаниями, а также государством с целью получения прибыли. Они направлены на формирование портфеля ценных бумаг.

Интеллектуальные инвестиции или инвестиции в нематериальные активы предусматривают вложения в развитие научных исследований, повышение квалификации работников, приобретение лицензий на использование новых технологий, прав на использование торговых марок известных фирм и т.п.

1.2 Субъекты и объекты инвестиционной деятельности

С позиций структурного анализа инвестиции можно рассматривать в единстве следующих основных элементов: субъектов, объектов и собственно экономических отношений.

Участниками инвестиционной деятельности являются инвесторы, заказчики, пользователи объектов инвестиционной деятельности, другие лица. Ими могут быть хозяйствующие субъекты, банковские и небанковские финансово-кредитные институты, посреднические организации, инвестиционные биржи, граждане Беларуси, иностранные юридические и физические лица, государства и международные организации.

Основными субъектами инвестиционной деятельности являются инвесторы (вкладчики, покупатели, заказчики проектов, кредиторы и другие участники инвестиционной деятельности), пользователи объектов инвестирования (юридические, физические лица, государственные и муниципальные органы власти, иностранные государства, международные объединения и организации, для которых создаются объекты инвестиционной деятельности) и иные лица.

Объектами инвестиционной деятельности выступают: недвижимое имущество, в том числе предприятие как имущественный комплекс; ценные бумаги; интеллектуальная собственность.

Вся совокупность связей и отношений по реализации инвестиций в различных формах на всех структурных уровнях экономики образует экономическое содержание понятия инвестиционной сферы.

Структура инвестиционного рынка формируется из относительно самостоятельных рынков:

- рынок объектов реального инвестирования: рынок недвижимости; рынок прямых капитальных вложений; рынок рабочей силы; рынок прочих объектов реального инвестирования;

- рынок объектов финансового инвестирования: денежный рынок (депозиты; ссуды и кредиты; валютные ценности); фондовый рынок (акции; государственные обязательства; опционы и фьючерсы);

- рынок объектов инновационных инвестиций: рынок интеллектуальных инвестиций (лицензии; ноу-хау; патенты); рынок научно-технических инноваций (научно-технические проекты; рационализаторство; новые технологии).

2. Организация инвестиционной деятельности на предприятии

2.1 Элементы и особенности инвестиционной деятельности предприятия

Инвестиционная деятельность предприятия представляет собой целенаправленно осуществляемый процесс изыскания необходимых инвестиционных ресурсов, выбора эффективных объектов (инструментов) инвестирования, формирования сбалансированной по избранным параметрам инвестиционной программы (инвестиционного портфеля) и обеспечения ее реализации.

Инвестиционная деятельность предприятия состоит из следующих составных частей: инвестиционная стратегия, стратегическое планирование, инвестиционное проектирование, анализ проектов и фактической эффективности инвестиций.

Инвестиционная стратегия – это выбор путей развития предприятия на длительную перспективу при имеющихся собственных источниках финансирования и возможности получения заемных средств, а также прогнозирование объема и рентабельности совокупных активов.

Стратегическое планирование предполагает уточнение инвестиционной стратегии, согласование с перечнем инвестиционных проектов и планом долгосрочного финансирования инвестиций. Инвестиционный проект может быть представлен в виде технико-экономического обоснования или бизнес-плана.

Технико-экономическое обоснование (ТЭО) инвестиционного проекта – это исследование технических, экономических, экологических и финансовых возможностей осуществления инвестиций с заданной рентабельностью. ТЭО включает геологические исследования, технические проекты зданий и сооружений, техническую подготовку производства, экологические исследования влияния на окружающую природную среду, маркетинговые исследования, расчет финансово-экономических показателей.

Бизнес-план инвестиционного проекта – это стандартная форма представления инвестиций, общепринятая для всех развитых стран.

Методы планирования и критерии оценки эффективности инвестиционных проектов – это экономический язык делового общения, обеспечивающий взаимопонимание собственников, предпринимателей, инвесторов, банкиров, служащих государственных учреждений и международных финансовых организаций. Для крупных инвестиционных проектов ТЭО и бизнес-план различаются степенью детализации исследований и набором сопроводительных документов. Для небольших инвестиций ТЭО и бизнес-план можно отождествлять.

Анализ эффективности инвестиционных проектов состоит из трех частей: общеэкономический, технико-экономический и финансовый.

Общеэкономический анализ представляет собой описание благоприятной или неблагоприятной экономической ситуации и критериев народнохозяйственной значимости инвестиций. Основные критерии целесообразности инвестиций в социально-рыночной экономике – насыщение национального рынка товарами и услугами (формирование конкурентной среды); создание рабочих мест и удовлетворение потребительского спроса населения; поступление налогов в государственный и местный бюджет.

Технико-экономический анализ касается технической части проекта с доказательством экономических преимуществ того или иного технического решения.

Финансовый анализ инвестиций построен на исследовании денежный потоков капитальной и текущей стоимости. Капитальная стоимость рассчитывается в проекте баланса инвестиций (активы и пассивы). Текущая стоимость – это выручка от реализации товаров (услуг), себестоимость и налоги. Потоки наличности и финансовый анализ отражаются в финансовой части бизнес-плана инвестиционного проекта.

Существуют определенные особенности инвестиционной деятельности предприятия. Они заключаются в следующем:

- Инвестиционная деятельность предприятия является составной частью общей экономической стратегии развития предприятия. Объемы инвестиционной деятельности предприятия позволяют оценить темпы его экономического развития. Они характеризуются двумя показателями: суммой валовых инвестиций и суммой чистых инвестиций предприятия.

Валовые инвестиции – это общий объем инвестирования средств в определенном периоде деятельности предприятия, направленных на создание, расширение и обновление производственного потенциала.

Чистые инвестиции – это сумма валовых инвестиций за определенный период, уменьшенная на сумму амортизационных отчислений за этот же период. Динамика данного показателя определяет характер экономического развития предприятия. Если сумма чистых инвестиций больше нуля, т.е. объем валовых инвестиций превышает сумму амортизационных отчислений, то обеспечивается расширенное воспроизводство основных средств, и предприятие увеличивает свои активы. Наблюдается процесс экономического роста. Когда сумма чистых инвестиций равна нулю, на предприятии осуществляется простое воспроизводство основных средств, производственный потенциал (несмотря на инвестиции) остается неизменным. Если же показатель чистых инвестиций меньше нуля, то это свидетельствует о том, что основные средства не обновляются в полном объеме, увеличивается их износ и не обеспечивается даже их простое воспроизводство.

- Циклический характер инвестиционной деятельности, который обусловлен необходимостью возмещения морального и физического износа основных средств, а также расширения производства, происходящего через определенные промежутки времени. За этот период происходит предварительное накопление финансовых средств.

- Разновременность инвестиционных затрат и результатов. Величина этого периода зависит от формы протекания инвестиционного процесса, осуществляемого предприятием. Существуют три основные формы протекания инвестиционного процесса: последовательная, параллельная, интервальная. При параллельном протекании инвестиционного процесса формирование инвестиционной прибыли начинается обычно до полного завершения процесса инвестирования капитала. При последовательном протекании инвестиционного процесса инвестиционная прибыль формируется сразу же после окончания инвестирования средств. В случае интервального протекания инвестиционного процесса между периодом завершения инвестирования капитала и формированием инвестиционной прибыли предприятия существует определенный временной интервал.

- Возможность возникновения инвестиционных рисков. Эти риски связаны, прежде всего, с изменениями, происходящими во внешней среде (налоговой системе, рыночной конъюнктуре, валютном регулировании и т.д.).

2.2 Финансирование и планирование инвестиционной деятельности на предприятии

Инвестиции могут иметь различные источники финансирования, которые делятся на внешние и внутренние.

Внешнее собственное финансирование предполагает поступление средств как от собственников предприятия, так и от новых акционеров (пайщиков). При этом поступление инвестиционных ресурсов может осуществляться посредством эмиссии, а также неэмиссионным путем (увеличение собственниками своих долей (паев) и расширение круга собственников).

Внешнее заемное финансирование предполагает использование средств внешних инвесторов (банков, инвестиционных фондов, других предприятий и т.п.).

Внешнее заемное финансирование охватывает:

1. Кредитное финансирование, которое включает следующие виды кредита:

· долгосрочный (облигации, ссуды под долговые обязательства, долгосрочные ссуды);

· краткосрочный (кредит поставщиков, кредит по учету векселей и др.);

· особые формы кредита (факторинг и др.).

2. Финансирование с помощью ассигнований и уступок:

· ссуды государства и из внебюджетных фондов;

· отречение от претензий на имущество;

При внутреннем финансировании инвестиционные ресурсы формируются за счет внутренних источников предприятия. При внутреннем собственном финансировании инвестиционные ресурсы могут формироваться из прибыли, амортизационных отчислений, средств, получаемых от ликвидации излишних производственных средств. Внутреннее заемное финансирование предусматривает размещение облигаций среди своих работников.

За последние годы в структуре внутреннего собственного финансирования инвестиций произошли изменения: тенденция к увеличению доли амортизационных отчислений. Это объясняется: применением методов ускоренной амортизации и неоднократной переоценкой основных средств предприятия.

В развитых странах доля амортизационных отчислений в финансировании инвестиций достигает 70-85%.

При формировании инвестиционных ресурсов за счет прибыли государством предусмотрены льготы по ее налогообложению. Часть прибыли, направленная на финансирование инвестиций, а также на погашение кредитов, полученных и использованных на эти цели, не облагается налогом на прибыль (при условии полного использования предприятием сумм начисленного износа на эти цели на первое число месяца, в котором прибыль направлялась на финансирование инвестиций, а также при отсутствии у предприятия сверхнормативного незавершенного строительства производственного назначения).

Планирование инвестиций на предприятии – важный и сложный процесс. Сложность заключается в том, что необходимо учитывать многие факторы, в т.ч. и непредвиденные, а также степень риска вложения инвестиций.

Любым инвестициям капитала свойственен риск из-за высокой неопределенности будущих условий инвестирования.

Существует несколько видов рисков по объекту инвестирования:

· рыночный риск – возможность потери капитала в связи с движением спроса и предложения на продукцию и цен на факторы производства;

· бизнес-риск выражается в достоверности экономической оценки эффективности инвестиций, и в частности, длительности инвестиционного периода;

· финансовый риск – снижение показателей способности денег и обесценивание активов в период инвестирования и коммерческой реализации.

Планированию инвестиций на предприятии должен предшествовать глубокий анализ экономического обоснования вложения инвестиций.

В общем плане можно сформулировать следующие правила, которые нужно учитывать при планировании инвестиций. Инвестировать средства имеет смысл:

· если предприятие получит большую выгоду, чем от хранения денег в банке;

· в наиболее рентабельные, с учетом дисконтирования, проекты;

· если обеспечивается наибольшая экономическая выгоды с наименьшей степенью риска.

План инвестиций на предприятии состоит из двух разделов:

· план портфельных инвестиций – план приобретения и реализации предприятием акций, облигаций и других ценных бумаг;

· план реальных инвестиций – план инвестиций на производственное и непроизводственное развитие предприятия.

На практике план инвестиций может состоять и из одного раздела.

Вкладывая средства в ценные бумаги других предприятий или банков, как коммерческих, так и государственных, предприятие тем самым формирует портфель инвестиций, который может быть:

· консервативным, когда предприятие заинтересовано в стабильном доходе;

· агрессивным, когда предприятие нацелено на высокий доход и рост капитала с большим риском потерять свои капиталы.

Предприятие-инвестор, вкладывая средства в ценные бумаги, хочет обеспечить:

Между этими целями существуют противоречия, поскольку безопасность вложений, как правило, несовместима как с доходностью, так и с ростом капитала. Чтобы достичь компромисса, необходимо диверсифицировать вложения, т.е. распределить капитал между множеством ценных бумаг и компаний.

Инвестиционный портфель предприятия может быть:

· диверсифицированным, когда в каждый вид ценных бумаг вложено 10% от общей стоимости всех вложений, и эта цифра может снижаться до 5%;

· слабо диверсифицированным, когда процент превышает 10, и чем он выше, тем диверсификация слабее.

Вложения в ценные бумаги – достаточно рискованные, поэтому необходимо постоянно отслеживать конъюнктуру фондового рынка, чтобы увеличить доходность вложений или вообще не потерять последние средства.

Отслеживать конъюнктуру фондового рынка предприятие может самостоятельно либо с помощью особых компаний, которые называются трастовыми. Трастовые компании – это предприятие, которое обеспечивает наиболее выгодное и надежное вложение средств инвестора, охраняет его интересы, следит за финансовым положением тех предприятий, в чьи ценные бумаги вложены средства инвестора, обеспечивает своевременное получение процентов от вложенных средств.

По реальным инвестициям укрупненный расчет планируемого объема капитальных вложений  производится по формуле:

производится по формуле:

,

,

где М1, М2, М3, М4 – планируемый прирост мощности соответственно за счет технического перевооружения, реконструкции, расширения действующих предприятий и строительства новых;

УК1, УК2, УК3, УК4 – удельные капитальные вложения по основным формам наращивания мощностей (техперевооружение, реконструкция, расширение, новое строительство);

НС1, НС2 – объем незавершенного строительства на начало и конец планируемого периода (строительный задел).

Далее разрабатывается бизнес-план инвестиционного проекта.

2.3 Механизм принятия инвестиционных решений

В период резких изменений в экономике, технологии, экологии и политики выживание и успех в мире бизнеса в большей степени, чем когда-либо, зависят от правильности принимаемых инвестиционных решений. Инвестиционное решение – одна из наиболее важных деловых инициатив, которая должна осуществляться предпринимателями или менеджерами, поскольку инвестиции связывают финансовые ресурсы на относительно большой период времени.

Структурный процесс принятия любого инвестиционного решения обычно охватывает все стадии инвестиционного цикла от момента возникновения идеи до утверждения инвестиционного проекта руководителем предприятия (объединения) и его внесения в план капитальных вложений.

Под инвестиционной идеей следует понимать внесенное предложение по осуществлению капитальных вложений в конкретный объект с целью повышения эффективности производства, получения намечаемой выгоды.

До того момента, как стать инвестиционным решением, предложенная идея должна пройти ряд последовательных этапов ее рассмотрения. Инвестиционные идеи, возникающие в различных подразделениях предприятия в рыночных условиях, поступают в администрацию (директору) или в подразделение предприятия, отвечающее за координацию усилий по реализации стратегии предприятия на перспективу и состоящие из высококвалифицированных сотрудников различного профиля. Там изучают внесенные предложения и отвергают идеи, не соответствующие стратегическим целям предприятия. Идеи, прошедшие этап отбора, оформляются в соответствующие предложения и направляются для дальнейшего изучения в другие структурные подразделения предприятия, отвечающие за разработку инвестиционных проектов. На данном этапе рассмотрения структурные подразделения формируют инвестиционные альтернативы, которые впоследствии вновь подвергаются экспертизе, критерием которой является экономическая эффективность. Такой процесс рассмотрения идей дает возможность выбрать наиболее эффективный и приемлемый вариант, который принято называть инвестиционным проектом, являющимся в итоге конечным продуктом процесса принятия инвестиционного решения.

Наличие большого числа источников возникновения идей увеличивает гамму возможных направлений повышения эффективности предприятия в долгосрочной перспективе. Упустить возможность создания эффективного инвестиционного проекта для предприятия означает ослабить рыночные позиции в долгосрочной перспективе, затормозить его развитие. Чем шире круг генераторов (источников) идей, тем больше возможность выработки альтернативных направлений повышения эффективности функционирования предприятия.

Прохождение предлагаемыми идеями ряда этапов отбора дает предприятию возможность минимизировать риск предприятия и реализации малоэффективного инвестиционного решения.

Приведенная модель принятия предприятием инвестиционного решения носит идеальный характер. На практике имеют место различные отклонения от данной модели, причинами которых могут быть такие явления, как недостаток финансовых ресурсов; несовершенная система управления производством в новых условиях хозяйствования и др.

Накоплен богатый опыт принятия грамотных решений о вложении инвестиций на модернизацию производства в БМЗ «Жлобин», ПО «БелавтоМАЗ», ОАО «Мозырский нефтеперерабатывающий завод», РУП «Минский тракторный завод», НПО «Интеграл», ОАО «Светлогорский ЦБК», ОАО «Нафтан», ОАО «Могилевхимволокно», ОАО «Гродноазот», РУП «Производственное объединение «Беларускалий», ПРУП «Минский моторный завод», АО «Гомельстекло» и многие другие предприятия.

Такой примерный порядок принятия инвестиционных решений осуществляется на многих предприятиях республики. Фактически по сложившейся практике инвестирования принимать инвестиционные решения об осуществлении капитальных вложений на крупных предприятиях могут лишь:

· служба главного инженера, которая объединяет в своей структуре следующие отделы: технический, конструкторский, главного энергетика, главного механика, контроля и др. Эти подразделения по своим функциональным обязанностям осуществляют техническую политику, отслеживают состояние производственной базы предприятия (возрастную структуру основных фондов, износ), вырабатывают меры по обновлению оборудования и модернизации производства;

· отдел маркетинга, который выполняет функциональные обязанности по изучению рынка; имеет возможность вносить предложения по изменению ассортимента изготавливаемой продукции, совершенствовании ее качества.

Обычно порядок прохождения идеи на предприятии выглядит следующим образом. Вне зависимости от источника возникновения все инвестиционные идеи поступают в службу главного инженера предприятия для рассмотрения и проработки технико-технологических аспектов.

После проведенного глубокого анализа внесенных идей служба главного инженера выносит их на обсуждение в дирекцию или на совет директоров, который окончательно определяет приоритетность тех или иных направлений капиталовложений.

По одобренным дирекцией предприятия инвестиционным предложениям техническим и плановым отделами предприятия формируется технико-экономическое обоснование. Технический отдел оценивает объем проектных работ, определяет перечень требующегося оборудования, рассчитывает необходимые объемы строительно-монтажных работ. Эта информация поступает в плановый отдел, который в дальнейшем производит оценку эффективности вносимых финансовых вложений: определяется срок окупаемости, норма доходности, ожидаемая рентабельность, прибыль и другие показатели; формируются предложения по источникам финансирования.

Обычно при инвестиционном проектировании крупные предприятия выполняют работы собственными силами. В подготовке технико-экономического обоснования на предприятии участвуют главный инженер, его заместители, начальники технического и планового отделов, главный экономист, при необходимости привлекаются главный энергетик, главный механик, главный технолог, технологи цехов и другие специалисты. На основании подготовленного технико-экономического обоснования составляется план технического развития предприятия, и процесс принятия решения считается завершенным. Технико-экономическое обоснование, как правило, предусматривает вливание капитальных вложений в объект на протяжении ряда лет, а план технического развития предприятия составляется лишь на годовую перспективу с предусматриваемыми объемами финансировании на этот период.

Сформированный план технического развития предприятия считается принятым только после его утверждения руководством предприятия (объединения).

Рассмотренный организационный механизм принятия инвестиционных решений в силу некоторых объективных и субъективных причин, безусловно, не является идеальным, но представляет собой достаточно яркий пример организации на практике инвестиционного процесса для конкретного предприятия.

2.4 Разработка и реализация инвестиционного проекта

Инвестиционное решение воплощается в инвестиционный проект (см. Приложение 1).

Понятие «инвестиционный проект» может допускать два толкования:

1. деятельность, предполагающая осуществление комплекса мероприятий, направленных на достижение поставленной цели;

2. система организационно-правовых и расчетно-финансовых документов, содержащих обоснование эффективности и возможности реализации проекта и необходимых для осуществления комплекса мероприятий, направленных на достижение поставленной цели.

Существует несколько классификационных признаков, на основе которых осуществляется систематизация всей совокупности проектов.

По масштабу проекты разделяются на три группы:

Для отнесения проекта к малым, средним или мегапроектам используют следующие показатели:

· сложность системы менеджмента;

· привлечение иностранных участников;

· влияние на социально-экономическую среду страны, области и т.п.

По срокам реализации проекты принято делить на краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет) и долгосрочные (свыше 5 лет).

Краткосрочные (скоростные) проекты, как правило, характерны для предприятий с быстро обновляющимся ассортиментом продукции, на восстановительных работах, при создании опытных установок и т.п. При реализации подобных проектов фактор времени является определяющим, поэтому заказчик может пойти на значительное увеличение первоначальной стоимости проекта.

По качеству проекты принято делить на обычные и бездефектные.

Бездефектные проекты предполагают самый высокий и достижимый уровень качества как доминирующий фактор. Бездефектные проекты, как правило, дорогостоящи и относятся к отраслям, в которых малейшее отступление от стандарта угрожает катастрофическими последствиями (например, атомная энергетика).

Началом инвестиционного проекта в инвестиционном проектировании, как правило, принято считать момент, с которого на осуществление проекта начинаются затрачиваться средства.

Завершение инвестиционного проекта может быть определено как момент ввода объекта в эксплуатацию, или достижение объектом заданных параметров, или прекращения финансирования проекта, или начала его модернизации, или ликвидации проекта.

Жизненный цикл (последовательно сменяющие друг друга фазы, через которые проходит любой проект) состоит из трех фаз: предынвестиционной, инвестиционной и эксплуатационной.

Предынвестиционная фаза

Предынвестиционная фаза

| ||

| ||

Инвестиционная фаза

| ||

| ||

Эксплуатационная фаза

| ||

| ||

Необходимость в инвестициях определяется в результате оперативного анализа деятельности предприятия и уточняется при формировании перспектив его развития. На этой основе осуществляется определение целей проекта и проводится разработка сценариев (вариантов), которые теоретически могли бы соответствовать поставленным целям.

При обосновании проекта его разработчики исходят из того, что продукция, являющаяся результатом его комплексной реализации, будет пользоваться стабильным спросом, достаточным для установления на эту продукцию цены, обеспечивающей удовлетворительную окупаемость проекта.

В этих целях инвесторы, как правило, предпочитают обеспечить не менее 50% прогнозируемого объема производства долгосрочными контрактами с надежными заказчиками, имеющими устойчивое финансовое положение. Такие контракты должны, если это возможно, содержать в себе право как увеличивать цены для покрытия роста эксплуатационных затрат (скользящие цены), так и устанавливать уровень минимальной цены, ниже которой потребность в оборотном капитале не может быть удовлетворена.

Дальнейший процесс выработки концепции проекта предполагает анализ каждого из его вариантов развития событий с точки зрения их осуществимости, а также определение критериев, на основе которых возможно выбрать оптимальные варианты.

Все варианты, как правило, различаются стратегией расширения производства, которая может предусматривать:

· осуществление значительных капитальных затрат, ориентированных на быстрый рост капитала компании;

· использование ограниченных ресурсов компании и возможность незначительных капитальных затрат в перспективе в случае возникновения дополнительных источников финансирования.

Основными критериями, определяющими принятие того или иного варианта, являются: стоимость проекта; сроки его реализации; прирост капитала инвестора в результате реализации проекта.

Кроме того, на этой стадии работы над проектом следует рассмотреть ряд дополнительных разделов проекта и впоследствии разработать их более детально. Среди них можно выделить следующие:

· источники получения оборудования;

· источники поставок сырья, топлива и комплектующих изделий;

· состояние инфраструктуры в районе реализации проекта;

· законодательная база реализации проекта.

Нестабильность законодательной базы, отсутствие определенных аспектов нормативного регулирования и обеспечения предпринимательской деятельности (отсутствие соответствующих законодательных актов, постановлений правительства, тарифов, квот и пр.) затрудняют инвестиционное проектирование. Необходимо также предусмотреть страхование основных видов риска, связанных с форс-мажорными обстоятельствами или негативными последствиями для экологической ситуации вследствие реализации проекта.

Для проектов с участием иностранных инвесторов необходимо в каждом отдельном случае оговорить принципы распределения между участниками проекта, третьими сторонами и инвесторами таких рисков, как возможность национализации инвестиционного объекта, использование прав правительства на участие в прибыльном предприятии, изменение валютных курсов. В случае если существует значительная вероятность возникновения рискованных ситуаций вследствие изменения политического климата, следует предусмотреть со стороны правительства или представляющих его агентов возможность обеспечить защиту от риска политического характера.

Одной из важнейших стадий инвестиционного проектирования является оценка жизнеспособности проекта. Жизнеспособность проекта характеризуется:

· возможностью обеспечить требуемую динамику инвестиций;

· способностью в ходе реализации проекта генерировать потоки доходов, достаточных для компенсации инвесторам вложенных ими ресурсов и взятого на себя риска.

Анализ жизнеспособности проекта состоит из двух этапов:

1. из альтернативных вариантов проекта выбирается наиболее жизнеспособный;

2. для выбранного варианта проекта подбираются методы финансирования и структура инвестиций, обеспечивающие максимальную жизнеспособность проекта.

Предварительные оценки экономической эффективности альтернативных вариантов не могут стать основой выбора жизнеспособности проекта. Только на основе оценки потока доходов от реализации каждого альтернативного варианта можно выбрать стратегию, обеспечивающую в сумме всем потенциальным инвесторам реальный прирост стоимости капитала за счет максимальных потоков доходов от реализации проекта, наилучшим образом распределенных во времени и с наименьшим риском.

На стадии принятия решения о жизнеспособности проекта в мировой практике инвестиционного проектирования финансирование проекта предполагается осуществлять, как правило, на основе формирования акционерного капитала. Это объясняется следующими обстоятельствами: финансирование начальных этапов реализации проекта за счет выпуска акций отодвигает на более поздние сроки необходимость займа кредитов (что является самым долгосрочным методом финансирования) и тем самым снижает финансовые затраты на реализацию проекта. Как только акционерный поток доходов определен, он может использоваться в дальнейшем как основа для расчета потоков дохода, связанных с кредитованием.

В случае принятия решения о продолжении разработки одной или нескольких альтернатив реализации проекта, необходимо определить рациональный вариант его финансирования.

Для обоснования жизнеспособности проекта проводится анализ его экономических характеристик, в процессе которого используются следующие показатели:

· чистая дисконтированная стоимость;

· коэффициент окупаемости инвестиций;

· период окупаемости инвестиций;

Все эти показатели учитывают сравнительные возможности инвестирования и предполагают дисконтирование, т.е. приведении доходов будущих периодов к оценке в настоящем времени.

Дисконтирование денежных потоков проводится путем умножения их на коэффициент дисконтирования  , рассчитываемый по формуле:

, рассчитываемый по формуле:

,

,

где r – норма дисконта (годовая учетная ставка процента)/100;

n – время, отсчитываемое с момента начала реализации проекта, годы.

Для расчета дисконтированной стоимости необходимо определить годовую учетную ставку процента, которая используется в формуле расчета годового коэффициента дисконтирования.

Используемая в расчетах величина ставки процента должна учитывать общий предпринимательский риск, финансовый риск и все другие виды рисков, которые можно прогнозировать применительно к данному предприятию.

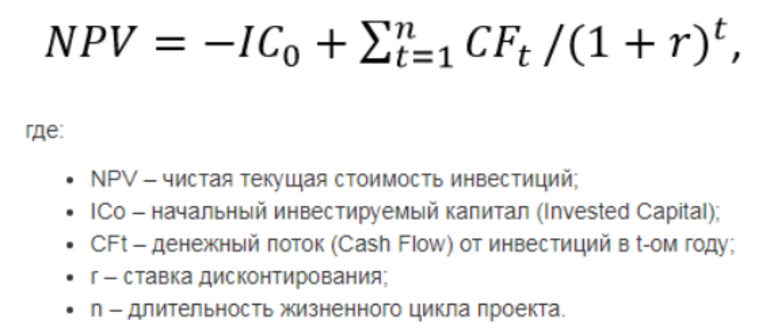

Для количественного выражения экономических рисков используется анализ чувствительности. Чувствительность определяет степень влияния основных технических и экономических параметров на прибыль от реализации проекта как основной показатель эффективности проекта для инвестора. Чистая дисконтированная стоимость рассчитывается суммированием по годам произведений годового коэффициента дисконтирования  на величину доходов за год. Формула расчета чистой дисконтированной стоимости выглядит следующим образом:

на величину доходов за год. Формула расчета чистой дисконтированной стоимости выглядит следующим образом:

,

,

где  — чистый денежный поток в t-м году;

— чистый денежный поток в t-м году;

— сумма первоначальных инвестиций.

— сумма первоначальных инвестиций.

Положительное значение чистой дисконтированной стоимости означает прирост стоимости капитала за счет дохода от введенного в эксплуатацию инвестиционного объекта.

Экономический анализ жизнеспособности проекта предполагает определение чистого дохода и его достаточности для обеспечения расширенного воспроизводства.

Чистый доход рассчитывается по формуле:

,

,

где  — налогооблагаемая прибыль;

— налогооблагаемая прибыль;

N – ставка налога на прибыль;

— амортизационные отчисления;

— амортизационные отчисления;

— инвестиции в t-м году.

— инвестиции в t-м году.

Коэффициент окупаемости инвестиций определяет максимальную учетную ставку, при которой чистая дисконтированная стоимость станет отрицательной. В экономической литературе чаще встречается другое название – внутренняя норма доходности проекта.

Показатель периода окупаемости проекта показывает, через какое время после начала эксплуатации проекта будут компенсированы инвестиции и оборот денежных средств станет положительным. Эффективность инвестирования рассчитывается как отношение чистого дисконтированного потока доходов к чистой дисконтированной стоимости проекта, реализация которого обеспечивает этот поток доходов.

Используя все перечисленные показатели, из альтернативных вариантов проекта необходимо выбрать тот, который обеспечивает его участникам наибольший прирост стоимости капиталов на вложенные ресурсы, а также предполагает минимальный финансовый риск.

На втором этапе анализа жизнеспособности проекта необходимо оценить возможность кредитного финансирования проекта в дополнение к акционерному капиталу и оптимизировать потоки инвестиций с целью повышения доходов и/или уменьшения риска. Оценка возможностей проекта по погашению задолженности производится на основе двух показателей – коэффициента покрытия долга и коэффициента покрытия процентной ставки.

Коэффициент покрытия долга характеризует способность проекта приносить в текущем периоде количество денежных средств, достаточное для выполнения обязательств. Он рассчитывается как отношение величины свободных денежных средств, которые могут быть использованы для погашения задолженности, к сумме денежных средств, требуемых для погашения. Если коэффициент покрытия долга меньше 1, это означает, что поток доходов недостаточен для покрытия задолженности.

Коэффициент покрытия процентной ставки отражает способность проекта приносить текущий доход, достаточный для выплаты процентов по кредитам.

На основе анализа потока денежных средств можно сформировать график погашения задолженности.

После определения общей способности проекта к погашению задолженности рассчитываются оптимальные инвестиционные потоки и потоки доходов для всех участников проекта, достаточные для компенсации вложенных ими ресурсов и взятого на себя риска. Оптимальное соотношение потоков определяется посредством рассчитанной для них чистой дисконтированной стоимости.

На этапе разработки концепции проекта начинается базовое (предварительное) проектирование, включающее в себя определение основных характеристик проекта на начальных этапах его разработки. Эта работа проводится по следующим основным направлениям:

· выработка основных принципов проекта;

· техническое обоснование проекта;

· начальное планирование и оценка затрат;

· определение организационных и технических процессов.

Проведение технического обоснования проекта – один из узловых моментов инвестиционного проектирования. На этом этапе должна быть разработана производственная программа, выработаны спецификации изделий, определены плановые задания объемов реализации продукции. Также должны быть учтены все технические требования, которые в той или иной степени влияют на последующий выбор альтернатив при проектировании.

Начальное планирование и оценка издержек производства должны обеспечивать контроль за разработкой проекта уже на самых ранних стадиях. Необходимо гарантировать при проектировании разработку и оценку все обоснованных альтернатив.

Определение организационных и производственных процессов должно идти параллельно с проектно-конструкторскими разработками. Эти процессы должны охватывать все аспекты проекта. Проработка все аспектов проекта (материально-техническое обеспечение, гарантия качества, охрана ноу-хау, страхование, условия найма и оплаты труда работников и т.д.) должна продолжаться и после завершения ранних этапов проектирования.

2.5 Методы оценки эффективности инвестиций

В основе процесса принятия управленческих решений инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Поскольку сравниваемые показатели относятся к различным моментам времени, ключевой проблемой здесь является проблема их сопоставимости. Относиться к ней можно по-разному в зависимости от существующих объективных и субъективных условий: темпа инфляции, размера инвестиций и генерируемых поступлений, горизонта прогнозирования, уровня квалификации аналитика и т. п.

Методы, используемые в анализе инвестиционной деятельности, можно подразделить на две группы: а) основанные на дисконтированных оценках; б) основанные на учетных оценках. Рассмотрим ключевые идеи, лежащие в основе этих методов.

Метод чистой реальной стоимости

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет годовые доходы в размере P1 , P2 , . Рn . Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

,

,

.

.

Очевидно, что если: NPV > 0, то проект следует принять;

NPV CC. то проект следует принять;

Точность вычислений обратно пропорциональна длине интервала (r1 ,r2 ), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т.е. r1 и r2 — ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям (в случае изменения знака функции с «+» на «-«):

r1 — значение табулированного коэффициента дисконтирования, минимизирующее положительное значение показателя NPV, т.е. f(r1 )=minr

r2 — значение табулированного коэффициента дисконтирования, максимизирующее отрицательное значение показателя NPV, т.е. f(r2 )=maxr Любое коммерческое предприятие имеет основной капитал, который позволяет бизнесу расти и развиваться. От инвестиций в основной капитал зависит не только развитие предприятия, но и существование бизнеса в целом. Сначала разберем, что такое основной капитал. Он состоит из суммы основных фондов (ОФ), нематериальных (НМА) и финансовых активов (ФА). К основному капиталу относится все, что имеет организация или предприятие: Сюда же относятся и различные ресурсы – патенты, лицензии и т.п. Чтобы определить, что такое инвестиции в основной капитал, сформулируем общее понятие инвестиций: это вложения любых средств для увеличения дохода. Характер и вид инвестиций бывают самыми разными. Инвестировать можно не только деньги, но и любые ресурсы – время, например. Когда мы говорим об инвестициях в основной капитал, имеем в виду затраты на повышение результативности деятельности: Когда компания не вкладывает в ОФ, а оборотными средствами являются только стартовые вложения, нельзя ожидать быстрого развития и увеличения прибыли предприятия. Перспективы бизнеса зависят от привлечения средств в основной капитал. Их направляют на модернизацию производства, усиление торговых позиций на рынке, повышение авторитета компании. Если в качестве источника инвестиций брать только полученную прибыль, но делать это регулярно, компания будет развиваться. При помощи инвестиций в основной капитал компания наращивает объем имущества, то есть свои активы. Вложения в этом случае – долгосрочные, которые ведут к стабильному активному прогрессу. Основные фонды – это фундамент производства. В процессе деятельности они изнашиваются, морально устаревают и требуют замены. Важно в течение всего периода работы вовремя возобновлять ресурсы, чтобы можно было их использовать в последующих производственных циклах. Поэтому грамотный подход состоит в том, чтобы привлекать максимальные инвестиции в ОФ. Основные фонды формируются на старте бизнеса: закупается оборудование, техника, которые необходимы для нормальной работы предприятия и выпуска продукции. Они приносят прибыль и становятся составляющей частью развития компании. Кроме этого, создаются новые рабочие места, что дает развитие экономики страны. Анализируя работу компании, определяют направления и инструменты инвестиций, чтобы увеличивать основной капитал. Это позволит управлять направлением бизнеса, при необходимости быстро его скорректировать, проводить грамотную ценовую политику и повышать прибыльность предприятия. Объемы инвестиций в основной капитал делят по: Статистика утверждает, что доход от инвестиций в последние три года направлялись главным образом на: Направления инвестиций: Предприниматели часто прибегают к привлечению инвестиций в основной капитал, так как это дает быстрое увеличение прибыли в определенном направлении. Выбор способа получения инвестиций остается за руководителем предприятия. В первую очередь стараются использовать оборотный капитал, но часто его не хватает и приходится искать инвесторов или брать кредиты. При вложениях в основной капитал важно иметь показатель затрат на ОФ в денежном выражении, чтобы можно было следить за окупаемостью проекта. Она зависит от: Источники инвестиций в основной капитал могут быть собственные или привлеченные извне. Из собственных средств инвестируют либо полученные доходы, либо амортизационные отчисления. Также дополнительное финансирование можно получить: Чтобы инвестиции имели смысл, предприниматель занимается расчетами и планированием расходов, то есть разрабатывает инвестиционную политику компании. Обязательно закладывают средства на непредвиденные расходы: сбои оборудования, аварии и т.п. В дальнейшем работа предприятия зависит от стратегии развития. Она определяет темпы расходования активов и направление инвестиций. Более привлекательна для компании стратегия привлечения инвестиций от заинтересованного лица. Если грамотно описать проект, инвестор (физическое или юридическое лицо) вкладывает деньги на основе финансового анализа. Предприниматель ничего не теряет даже в случае невысоких результатов сделки. Но инвестор заинтересован в получении прибыли от вложений. Поэтому инвестиционный проект тщательно прорабатывают. Популярные у инвесторов отрасли: От инвесторов деньги приходят несколькими путями: Свои средства компании часто становятся единственным источником прироста основного капитала. К ним относятся: Если не удалось найти инвестиции, приходится обращаться к заемным средствам. Это не очень привлекательно для предпринимателя, так как за использование чужих финансов нужно платить проценты – добавочную стоимость. Но иногда другого пути нет кроме: Несколько шагов, которые необходимы для получения инвестиций: Если компания принимает решение о привлечении инвестиций, нужно: Разработка проекта договора – важный пункт проведения инвестиционных мероприятий. В нем нужно учесть права и обязанности сторон. Обратите внимание на пункты, что при неполучении планируемых выгод вы не несете за это ответственность. Как привлечь нужный объем инвестиций в основной капитал Люди, имеющие деньги, инвестируют их с целью получения дохода. Чтобы привлечь капиталы в свой бизнес, вы должны составить бизнес-план, который покажет путь повышения доходности предприятия при помощи инвестиций. Целесообразно сделать свой проект привлекательным для инвесторов, предложив им особые преференции, льготы. Если вы планируете развиваться при помощи инвестиций, опишите проект так, чтобы инвесторы им заинтересовались. Наведите порядок в компании: создайте прозрачную понятную схему управления, погасите крупные дебиторские задолженности и т.п. Это повысит доверие к компании и поможет заключить выгодные контракты. Используйте все доступные средства, чтобы вызвать интерес к предприятию у потенциальных инвесторов: участвуйте в отраслевых, городских, международных конференциях, семинарах в качестве спикера или посетителя, заводите контакты на выставках по специальности и смежным направлениям. Обратитесь к фирмам, которые подбирают инвесторов для разных отраслей – их услуги стоят денег, но у них есть клиентская база, посредники найдут надежного инвестора быстрее. Без инвестиций в основной капитал компании невозможно ее развитие. Важно постоянно анализировать количество и структуру активов после вложений дополнительных средств. Нельзя допустить, чтобы объем долгосрочных обязательств и собственный капитал предприятия был меньше размера инвестиций. Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части. Начинать работу над любой инвестиционной концепцией следует с определения его цели. После этого предстоит оценить имеющиеся возможности и конкретизировать программу действий. Создание грамотного инвестпроекта — довольно сложная задача. Чтобы облегчить работу, можно бесплатно закачать готовый инвестиционный проект с примерными расчётами. Инвестиционный бизнес проект представляет собой сочетание правовой и финдокументации, отражающей экономическую выгоду вложений в конкретный объект. Инвестиционная концепция должна содержаться проектно-сметные документы, а также подробный план действий по расходу финсредств. Нередко разработчики используют пример инновационного проекта с расчетами и, взяв его за основу, составляют собственный. При разработке инвестиционного проекта нужно выполнить определённые мероприятия: Любой пример инвестиционного бизнеса отличается несколькими особенностями. Они имеют важное значение для инвестора и должны быть качественно проработаны. Наиболее значительными среди них являются: Существует достаточно много видов инвестиционных концепций. Они классифицируются в соответствии с разными показателями. Среди основных категорий проектов можно выделить несколько примеров: Ежегодно в РФ стартуют тысячи инвестиционных бизнес-планов. Для оценки эффективности примера инвестиционной идеи, а также её значимости, необходимо разработать бизнес-план. Он должен отражать привлекательность проекта, рассматривать примеры воплощения, трудности в реализации, а также выходы из проблемных ситуаций. Заключенная в бизнес-плане информация должна подаваться максимально чётко, грамотно и достоверно. Нежелательно перегружать текст техтерминами и подробностями. Описательные фразы стоит заменить цифрами, а также систематизировать информацию, используя для этого таблицы с графиками. Структура бизнес-плана может отличаться в зависимости от примера конкретного проекта и не регламентируется нормативами. Можно выделить несколько важных содержательных элементов, которые желательно включить в состав описательной части: При необходимости бизнес-план может иметь дополнительные разделы. Часто трудности возникают при расчёте инвестиционного бизнес проекта. Потенциальные инвесторы оценивают его с экономического ракурса, поэтому крайне важно правильно определить соответствующие показатели. Для расчёта параметра используется формула: В качестве примера инвестиционного плана можно взять компанию, решившую провести замену морально устаревшего техоборудования в одном цехе. На покупку, логистические траты и монтаж станков необходимо затратить 84 млн рублей. Стоимость демонтажа устаревшего оборудования будет полностью покрыта за счёт его сбыта на рынке. Срок жизни инвестированных средств равен длительности морального износа новых станков и составляет 6 лет. Нормы дисконтирования и доходности компании равны и составляют – 14%. Чистый доход от работы установленных станков по годам составляет, соответственно, 12, 36, 48, 46, 48 и 38 млн рублей. Подставив все необходимые значения в формулу, получится NPV = -84+12/(1-0,14)+36/(1-0,14)2+48/(1-0,14)3+46/(1-0,14)4+48/(1-0,14)5+38/(1-0,14)6 = 56,926 млн рублей. В этом примере норма дисконтирования не изменяется, что на практике происходит крайне редко. Чтобы получить максимально точное значение MPV, чаще всего используется примерная % ставка по каждому году. Также следует получить окупаемость инвестиций во времени в месяцах либо годах. Для его расчёта используется такая формула: При расчёте для проекта инвестиционного КПД в примере РР=3, так как 3 t =1 CF t (12+36+48) > I 0 (85). Первым показателем станет индекс доходности по каждой единице на сегодня: Для расчёта ВНД применяется следующая формула: После детального изучения формулы будет ясно, что пример IRR представляет собой одновременно среднюю и предельную норму, ниже которой по доходности опускаться нельзя. Именно поэтому она чаще всего сравнивается с барьерами для конкретного инвестиционного бизнес-плана. В результате можно принять верное решение об инвестиционной целесообразности текущего проекта. В примере, когда IRR меньше либо равно ставке % дисконта финпотоков, вложений ждать не стоит. Так как в настоящем примере Κф эффективности инвестиций рассчитывается по всему сроку жизни оборудования, то следует использовать формулу ARR = CF cr /(I 0 + I f)/2. В ней I f является ликвидационной стоимостью проекта. Таким образом, AMR = 44,7%. Скачав и изучив образец примера инвестиционный проекта, можно на его основе составить собственный. Применение при расчёте коэффициентов оценки инвестиционных идей позволяет найти максимально выгодный объект для вложений. Однако следует помнить, что, кроме внешних факторов, на оценку проекта серьёзное влияние оказывают и внутренние. В первую очередь речь идёт о примере высокой сложности точного определения будущих доходов. Но при этом есть возможность, благодаря простоте расчётов, уже на ранних этапах исключить самые нерентабельные инвестиционные концепции. А вам доводилось делать расчеты для инвестиционных проектов? http://www.bestreferat.ru/referat-312819.html4 направления инвестиций в основной капитал

Что такое основной капитал

Инвестиции в основной капитал — что это

Направления инвестиций в основной капитал – виды и статистика

Источники инвестиций в основной капитал

1. от государства – гранты, субсидии;

2. выпустив акции и облигации для привлечения средств;

3. взяв кредит в банке – самый распространенный вид;

4. от стороннего инвестора.Привлечение инвесторов

Свои средства

Заемные средства

Пошаговая инструкция инвестиций в основной капитал

Владелец проекта сам определяет объем необходимых инвестиций в бизнес, а инвестор оценивает вложения по следующим пунктам:

Заключение

Пример инвестиционного проекта с расчетами его эффективности

Пример целей инвестиционного бизнес-плана

Основные виды

Пример вклада: содержание и структура

Расчетная часть

Чистая приведённая стоимость

Относительные коэффициенты доходности

http://fintrain.ru/chetyre-napravleniya-investicij.html

http://vse-investicii.ru/razvitie-proektov/investicionnyj-proekt-primer-s-raschyotami