Личный опыт: чем опасны акции для новичка

Банки.ру рассказывает о примере неудачных инвестиций

Инвестируя даже в акции крупных надежных компаний, можно легко потерять деньги. История инвестора Алексея показывает, что правильная стратегия часто важнее прогнозов аналитиков и хорошей отчетности.

Как я стал инвестором

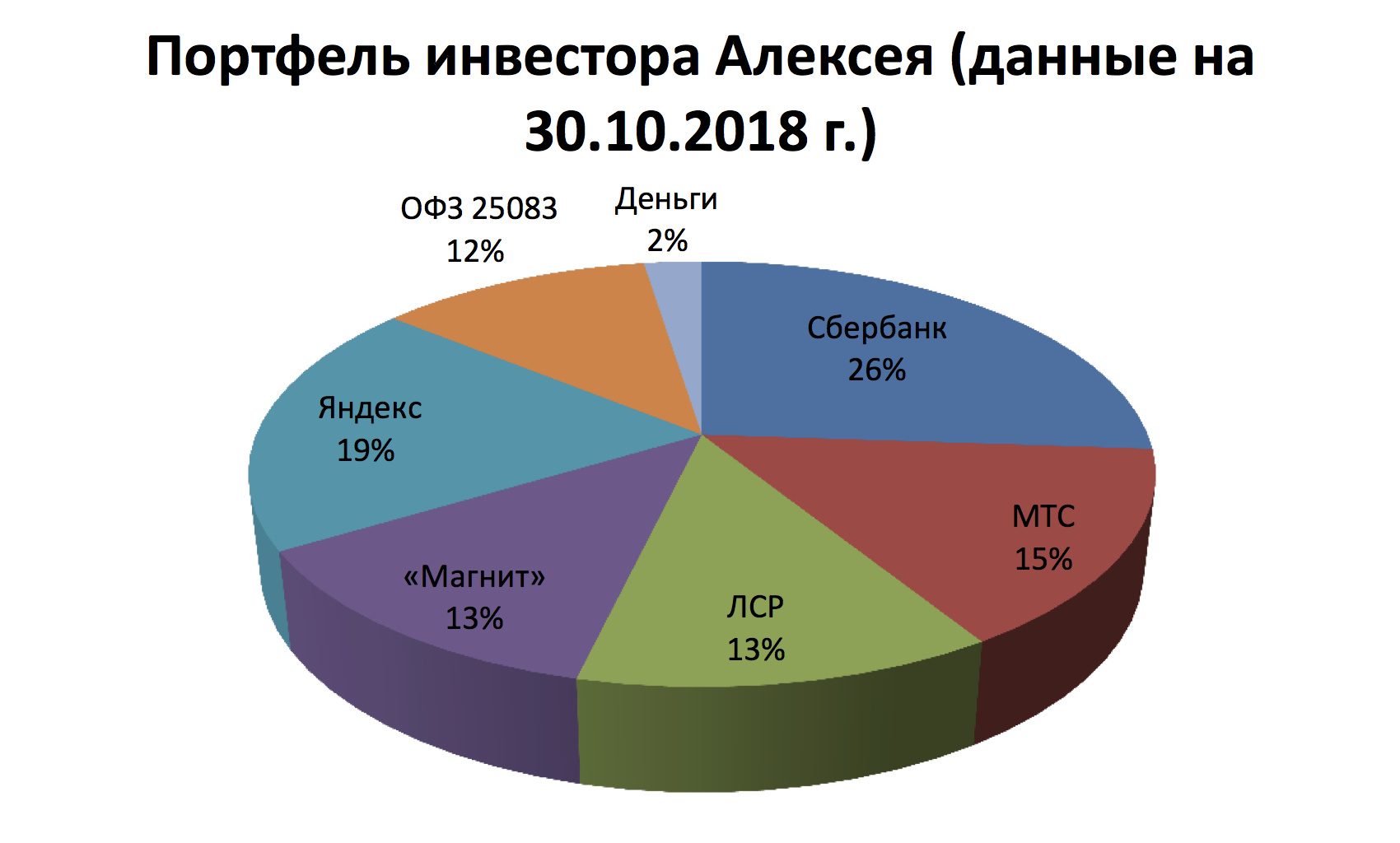

Ровно год назад я решил попробовать инвестировать в фондовый рынок и открыл ИИС. Выделил из накоплений небольшую сумму — около 108 тысяч рублей. Решил вкладывать в акции: с учетом небольшой суммы я мог получить более высокую доходность, чем, например, покупая ОФЗ или корпоративные бонды. К декабрю получился портфель, в который примерно в равных долях вошли акции Сбербанка, «Аэрофлота», ЛСР, «Магнита», МТС и «Яндекса». На инвестиционном счете осталось около 5 тыс. рублей свободных средств.

Критериев выбора эмитентов было несколько:

— крупные компании с растущими финансовыми показателями или инвестициями в собственный бизнес. В дальнейшем это могло подтолкнуть котировки вверх;

— наличие дивидендной политики. С учетом срока инвестирования (от трех лет) это могло сильно увеличить доходность;

— более низкая стоимость бумаг по сравнению с конкурентами или монопольное положение. Например, тот же Х5 Group в списке отечественных ретейлеров выглядел на тот момент дороже, а у «Аэрофлота» за счет ухода конкурентов («Трансаэро», «ВИМ-Авиа», нескольких региональных компаний) рос объем авиаперевозок.

Первые потери

Вначале все было отлично. Единственная досадная неожиданность — продажа Сергеем Галицким своего бизнеса ВТБ. Честно говоря, до сих пор удивлен столь резкой реакцией рынка. Инвестиции в «Магнит» принесли убыток, но его компенсировал рост котировок бумаг других компаний.

Однако санкции, обвалившие в апреле российские индексы, перевели практически все позиции в разряд убыточных. За исключением «Яндекса»: если бы в тот момент я вышел из его бумаг, то заработал бы примерно 4,5 тысячи рублей (28%). Но я посчитал, что эти бумаги продолжат расти. IT-компания много вкладывала в развитие бизнеса, планировались IPO Uber и «Яндекс.Такси».

К июню я получил налоговый вычет от государства и, добавив еще немного денег, купил на просадке акции Сбербанка. К июлю эта позиция показывала небольшой плюс, но после очередных новостей о санкциях стала убыточной. Последним «сдался» «Яндекс»: после новости о якобы готовящейся сделке со Сбербанком в один день я потерял 4 тысячи рублей, сейчас бумаги IT-компании стоят ниже, чем когда я их покупал, и, похоже, отрастут еще не скоро, несмотря на усилия Аркадия Воложа.

Итоги и выводы

В октябре я продал все акции «Аэрофлота», зафиксировав убыток. Думаю, что обещания главы компании Виталия Савельева увеличить к 2023 году капитализацию компании в четыре раза — это просто блеф. В феврале он прогнозировал рост акций до 210 рублей, а сейчас они торгуются по 95,5 рубля. И, судя по увеличивающимся расходам на топливо и зарплаты, ничего хорошего акционерам компании не светит. Тем более что экономическая изоляция страны усиливается.

Освободившиеся средства были вложены в короткие ОФЗ под 8,42%. За исключением нефтегазового сектора, в ближайшие год-два роста акций российских компаний я не жду, поскольку реальный рост ВВП около нуля, а иностранные инвесторы уходят. Если упадут цены на нефть, рухнут и акции «Роснефти» и «Газпрома».

На моем счете сейчас около 85 тысяч рублей, и это с учетом реинвестированных дивидендов (налоговый вычет был получен на банковский счет). За год я провел 14 сделок, потратив на комиссии брокеру около 1 700 рублей. Годовой убыток по портфелю акций — 21,6 тысячи рублей. Продавать акции сейчас не планирую, равно как и покупать, поскольку думаю, что рынок будет очень долго восстанавливаться. В случае чего по некоторым бумагам буду сразу фиксировать прибыль, а на эти средства планирую приобретать ОФЗ с дюрацией до 5—6 лет.

Работа над ошибками

Конечно, Банки.ру не мог не спросить профессиональных участников, что инвестор сделал не так. Замечания экспертов были следующими:

• Инвестор ждал постоянного роста акций, но фундаментальный анализ далеко не всегда срабатывает — между отчетами может случиться все что угодно, и это будет более значимо для котировок, чем финансовые показатели. Рынок может реагировать на разные факторы (новости, слухи, отчеты, технические сигналы), и нельзя предсказать, какое событие окажет влияние на акции. Никто не ждет «черных лебедей», но они прилетают постоянно.

• Выбор акций сродни лотерее, нет никаких гарантий, что даже подешевевшие акции вырастут в цене. Вопрос в том, будут ли они востребованы рынком. Консенсус-прогнозы могут не сработать. Например, акции «Яндекса» еще могут вырасти, но инвестору стоило зафиксировать часть позиции, чтобы повысить запас прочности портфеля.

• Инвестор неправильно оценил риски и не был готов к «просадкам». Нужно определить границы риска и уметь ждать. Сейчас из-за неопределенности российские компании стоят дешево даже по меркам других развивающихся рынков. Рост котировок — вопрос времени, и, как показывает статистика, на горизонте 3—5 лет рынок растет выше очередного максимума.

• Инвестор не использовал инструменты, снижающие риски. Например, стоп-приказы, которыми пользуются опытные трейдеры и управляющие.

• Инвестор выбрал эмитентов, ориентированных на внутренний рынок, включение в этот портфель экспортеров сделало бы его более надежным. Инвестируя свыше 1 млн рублей, есть смысл покупать бумаги разных стран.

• Неудачно была выбрана точка входа: инвестор пытался «заскочить в уходящий поезд» — покупка акций Сбербанка и «Аэрофлота». Очень распространенная ошибка начинающих покупать акции уже «разогретых» компаний. Это не подходит тем, кто не ведет активную торговлю на рынке. Если событие состоялось, то нужно продавать бумаги. Тем более не стоит покупать бумаги компаний, где есть негативный новостной фон — например, можно предположить, что из-за «закона Яровой» и модернизации сетей вырастут расходы МТС, а снижение потребительского спроса ударит по котировкам ретейлеров.

Сам Алексей лишь частично согласился с критикой экспертов. Он согласен, что слишком доверял прогнозам аналитиков, плохо диверсифицировал портфель и не учитывал, что в случае новых санкций под ударом окажутся флагманы российского фондового рынка, такие как Сбербанк. Кроме того, считает инвестор, ему стоило не рассчитывать на долгий рост котировок, а периодически фиксировать прибыль, реинвестируя ее в «просевшие» бумаги. Возможно, это защитило бы портфель от резкого падения акций Сбербанка в апреле и «Яндекса» в октябре. На будущее Алексей также планирует держать на счете больше кеша, чтобы в удачные моменты можно было покупать акции «на росте». Например, купив тот же «Яндекс» в октябре, когда котировки его бумаг начали восстанавливаться, инвестор мог бы заработать до 7% за один день. На практике оказалось, что из-за недостатка средств на счете он даже не мог «усреднить» свою позицию.

Идеальные инвестиции

По словам экспертов, далеко не всегда акции приносят прибыль в первый же год. И, открывая ИИС, нужно запастись терпением хотя бы на три-четыре года. Начинающему инвестору стоит вложить часть средств в короткие ОФЗ (до 5—6 лет), а оставшуюся часть можно инвестировать в ETF (их преимущество — низкие комиссии при широкой диверсификации). По статистике, биржевые фонды часто обыгрывают агрессивных инвесторов.

Управляющий активами компании «Регион Эссет Менеджмент» Алексей Скабалланович советует держать в акциях до 20% средств. Это могут быть крупные эмитенты: «Газпром», «ЛУКОЙЛ», «Роснефть», «Ростелеком» и т. д. Около трети средств можно направить в ОФЗ (26217) — это придаст портфелю устойчивость, и около половины денег можно вложить в корпоративные бонды госкомпаний. Очевидным плюсом инвестирования в эти бумаги является доходность по ним, которая выше ключевой ставки ЦБ. «Доходность по портфелю, в совокупности с налоговым вычетом по ИИС, даст возможность значительно превзойти доходность по депозитным ставкам, даже если те вырастут в ближайшие три года», — считает эксперт.

Профессионалы не советуют покупать акции третьего-четвертого эшелона: рассчитывая на быстрый рост, инвестор может потерять деньги или приобрести бумаги, которые потом трудно будет продать. Можно сделать ставку на дивидендные акции, но чудес ждать не стоит: в следующем году дивидендная доходность у некоторых компаний прогнозируется на уровне 6—11%, но все равно это лишь приятное дополнение. Инвесторы зарабатывают на изменении курсовой стоимости.

Не стоит делать и ставку на долгосрочные инвестиции. Эксперты указывают, что большинство новичков считают: если горизонт их вложений предусматривает от трех до пяти лет и более, то можно покупать бумаги здесь и сейчас, как говорят профессионалы «по рынку». Однако такая тактика может привести как минимум к замораживанию денежных средств «в убытке» на несколько лет.

Альберт КОШКАРОВ, Banki.ru

Инвестиционный портфель Алексея оценивали: Георгий Ващенко (ИК «Фридом Финанс»), Андрей Ушаков, (УК «Система Капитал»), Андрей Кочетков («Открытие Брокер»), Александр Бахтин («БКС Премьер») и Сергей Дроздов (ГК «Финам»).

Рассказываем, как белорусу инвестировать в цифровые активы Tesla или Apple

Вы считаете, что сейчас не время инвестировать? Все слишком сложно и неопределенно? Может, немного подождать и вернуться к этому вопросу чуть позже?

Чтобы добиться успеха, нужно не думать, как все. Или, точнее, вот так:

«Чтобы преуспеть, вам нужно отделить себя от 98 процентов населения планеты». Дональд Трамп.

На данный момент большинство населения Беларуси имеют доступ к довольно узкому набору финансовых инструментов для инвестирования. Это депозиты, облигации, программы накопительного страхования, очень узкий сегмент акций белорусских компаний и услуги доверительного управления с высоким для среднего инвестора порогом входа. Термин «спекулянт» по-прежнему носит уничижительный оттенок и ассоциируется прежде всего с Forex, а быть инвестором слишком сложно. До недавнего времени можно было только мечтать о покупке акций Tesla или Apple, доступе к японскому или американскому фондовому рынку с небольшой суммой денег в режиме онлайн или возможности оперировать сразу на нескольких рынках.

В самом начале 2019 года была запущена первая в СНГ легальная криптобиржа Currency.com, которая по своей сути стала универсальной площадкой для инвестирования. Причем войти в рынок стало одинаково просто как начинающим инвесторам (благодаря низкому — от 10 долларов — порогу входа), так и уже опытным трейдерам.

Хочу торговать не только криптой, но и акциями!

Криптовалюты в традиционном понимании действительно торгуются на Currency.com. Но они занимают лишь доли процентов от общего числа активов. В более узком понимании крипта служит транзитным средством для инвестирования. Инвестор покупает на Currency.com токенизированные активы, стоимость которых соответствует стоимости реальных акций, индексов, валют с их колебаниями и даже выплатами в связи с владением ими (например, дивидендов).

К примеру, инвестор уже давно присматривается к акциям автомобильного концерна V. Он регистрируется на Currency.com проходит процедуру KYC (know your customer), отправив небольшой набор документов, и в течение короткого времени (от нескольких часов до суток) получает возможность завести деньги на платформу. После этого совершенно легально, перечислив деньги с платежной карточки, он покупает несколько токенизированных акций автоконцерна. После очередного отчетного периода Совет директоров компании принимает решение о распределении дивидендов, и, несмотря на то, что инвестор владеет не акциями напрямую, а их токенизированными аналогами, он получает выплату, равную размеру выплачиваемых компанией акционерам дивидендов, словно бы он владел акциями автоконцерна. Через какое-то время цена акций компании V вырастает (падает), инвестор решает продать свои токенизированные акции и фиксирует прибыль (убыток). Все как на фондовом рынке, только гораздо проще. И легально!

На данный момент на Currency.com представлено более 1700 активов, в том числе 11 индексов, 9 сырьевых товаров и 25 валют. География рынков начинается от Японии и заканчивается крайне интенсивным рынком США. При этом инвестор не испытывает сложностей с конвертацией валют для инвестирования — однажды заведя на платформу белорусский рубль, он может оперировать на любом из доступных мировых рынков.

У Сurrency.com есть как веб-интерфейс, так и удобное мобильное приложение (Google Play, App Store). Это позволяет инвестору быть максимально мобильным и следить за своим портфелем из любой точки мира. Для доступа к торговой системе необходим лишь интернет.

Каждому по рискам

Даже начинающий инвестор может почувствовать себя опытным трейдером благодаря возможности торговать с левереджем (привлечением средств криптобиржи), которую предоставляет Currency.com. Доступная величина левереджа может различаться в зависимости от актива. При этом важно понимать: чем больший размер левереджа, тем больше инвестор может как заработать (при благоприятном движении рынка), так и потерять (при неблагоприятном). Именно поэтому начинающим трейдерам даже гуру советуют использовать довольно жесткий риск-менеджмент и не брать большой левередж, чтобы обезопасить свои активы. Первые неудачи могут разочаровать инвестора, а крупные потери надолго отвернуть от инвестирования, лишив возможности заработать.

Для более консервативного и долгосрочного инвестирования на Currency.com функционирует режим торгов, который позволяет инвестору оперировать только собственными средствами, заметно снижая риски. Здесь инвестиционные возможности равняются размеру депозита клиента, а прибыль или убыток от колебаний рынка равны разнице в цене активов. При этом все активы видны в режиме онлайн в кошельке инвестора и в случае необходимости их можно продать сразу же, как будет доступен тот или иной рынок.

Минимальные транзакционные издержки

Кроме упрощенного и быстрого доступа к торгам Currency.com предоставляет возможность торговать с минимальной комиссией. Уровень комиссии при операциях в режиме торгов на площадке составляет лишь 0,05% от суммы сделки, а при торговле с левереджем — 0,0125%. Фактически при покупке токенизированной акции Apple в режиме торгов затраты инвестора на уплату комиссии составят лишь 0,58 доллара (при стоимости акции 116 долларов).

Вывод средств с платформы для резидентов Беларуси также прост и беспроблемен, как и ввод. Заработанная сумма выводится на карту любого белорусского банка после подтверждения принадлежности счета владельцу, которое на практике занимает всего несколько часов. Зачисление средств возможно как в белорусских рублях, так и в долларах США, евро и российских рублях на расчетные счета банков-партнеров.

Полученная прибыль при этом по декрету № 8 не облагается подоходным налогом до 2023 года. Это позволяет сравнить инвестирование на Currency.com с долгосрочными депозитами или облигациями, но с гораздо большими возможностями и набором инструментов.

Возможности для компаний

В период высокой неопределенности широкие возможности для инвестирования важны не только для частных инвесторов, но и для юрлиц. И за почти два года работы Currency.com предоставила компаниям уникальные возможности для хеджирования как валютных, так и ценовых рисков.

Площадка позволяет размещать заявки для уменьшения либо нивелирования рисков колебания курсов валют по сделкам с нерезидентами, цен на драгметаллы, сырье.

Компании могут проводить операции мены токенов с дальнейшим выводом безналичных средств на счет юридического лица. Фактически это биржевой функционал.

Если компания занимается майнингом, то mining fee может абсолютно легально начисляться на криптовалютный кошелек юрлица на бирже. А в случае необходимости быстро конвертироваться в фиатную валюту и перечисляться на счет юридического лица.

Если у компании есть свободные средства, то они могут быть инвестированы в весь широкий перечень токенизированных активов, доступных на Currency.com с доходностью выше, чем по традиционным инструментам. Причем доход внутри площадки может зачисляться в любой доступной валюте, что также позволяет страховать валютные риски в условиях высокой неопределенности.

Инвестируйте уже сейчас!

Плохие времена часто дают прекрасные возможности. И именно когда хочется замереть и абстрагироваться, рынок так или иначе открывает новые важные возможности.

Инвестирование — это длительный марафон с достижимым результатом — финансовым благополучием. С Currency.com начать этот путь легко, быстро и крайне интересно.

Важно помнить, что возможность получения прибыли неразрывно связана с риском получения убытков. Поэтому советуем пройти обучение в Академии Currency.com по трейдингу от специалистов платформы. Видеоуроки помогут сориентироваться в мире финансовых инструментов и добавят смелости для старта.

Отдел по работе с частным капиталом:

retail@currency.com

+375 29 161−11−33

Отдел по работе с корпоративными клиентами:

LE@currency.com

+375 29 311−44−33

ООО «Карренси Ком Бел»

УНП 193130368

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

http://www.banki.ru/news/daytheme/?id=10729147

http://finance.tut.by/news701380.html