Куда вложить накопительную часть пенсии: 3 варианта

Накопительная часть пенсии: куда вложить? 3 проверенных варианта, как поступить с денежными средствами + 5 лучших инвестиций для вложения + как выбрать надежный негосударственный пенсионный фонд.

На протяжении большей части жизни, мы работаем, чтобы обеспечить себя не только в настоящее время, но и позаботиться о своей старости.

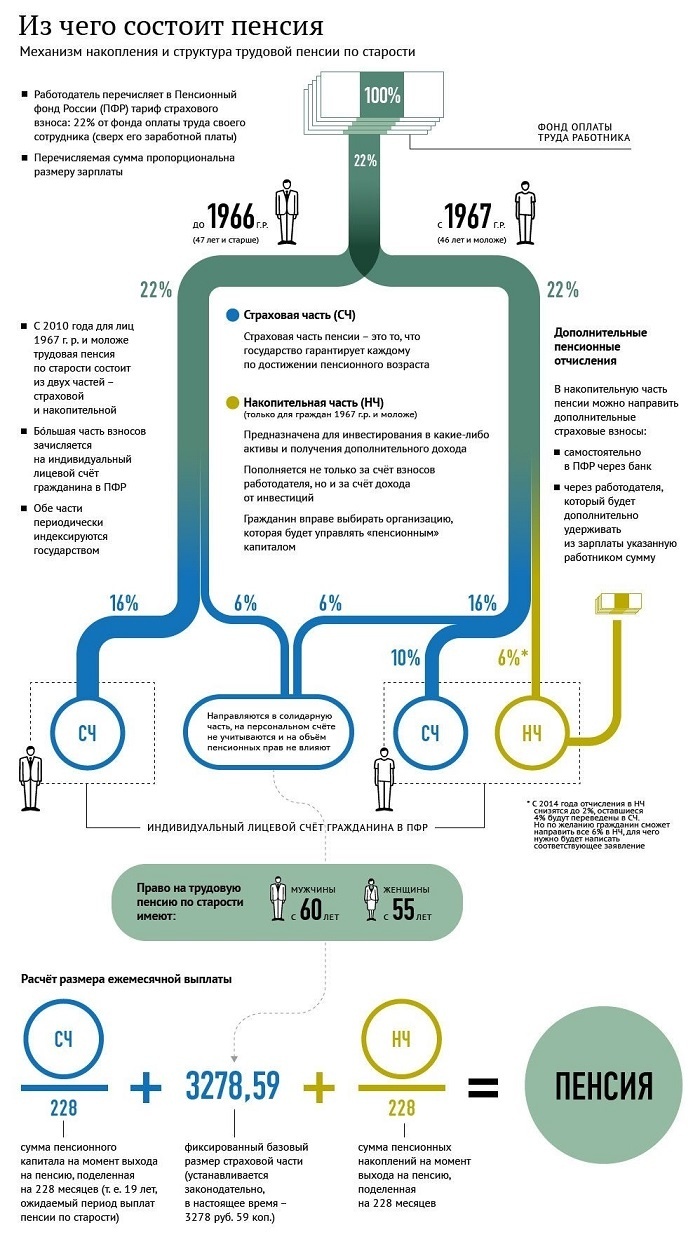

По закону, каждый предприниматель обязан перечислять страховой взнос в Пенсионный фонд в размере 22% от заработной платы своего работника. Доля этих средств, в размере 6%, переводится на личный счет. Этими деньгами человек имеет право распоряжаться на свое усмотрение.

В 2014 году в законодательной базе произошли некоторые изменения относительно пенсионной накопительной части. Но начать разбираться в этом вопросе нужно с азов.

О том, что такое накопительная часть пенсии и куда вложить ее лучше всего — мы расскажем в этой статье.

1. Что такое накопительная часть пенсии?

Прежде всего, необходимо разобраться с главными понятиями относительно пенсионного пособия.

Главная компания, которая занимается выплатами пенсий – это государственный Пенсионный фонд РФ. Сегодня существует много частных организаций, которые также заключают с гражданами России договоры о выплате социальной помощи на законных правах.

Откуда берется пенсия и ее накопительная часть? У каждого официально устроенного гражданина России ежемесячно от общей суммы заработной платы перечисляется 22% в Пенсионный фонд.

Этот процент делится на две части:

- 16%, которые переходят непосредственно в страховку,

- остальные 6% – это накопительная часть пенсии.

После пенсионной реформы 2014 года, накопительная часть доступна тем, кто родился до 1967 года.

У тех, кто родился после 1967 года, 22% делится на 3 части:

- Страховая.

- Базовая.

- Накопительная.

Только переоформив свою долю (накопительную часть пенсии в размере 6%), вы имеете право распоряжаться деньгами самостоятельно. Сделать это необходимо до окончания поточного года, иначе государство автоматически переводит ваши 6% в страховую часть.

2. Пенсионная реформа 2014 года

В 2014 году было принято решение о том, что накопительная часть пенсии будет равна нулю. Реформа имеет отношение только к тем, кто родился после 1967 года.

Иными словами, предприниматели будут перечислять ПФ налог по-прежнему, но только без учета процента, который обычно предназначался для личного использования.

Чтобы сохранить за собой право использовать накопительные пенсионные средства, необходимо в срочном порядке оформить перевод этих 6% на личный счет. В противном случае деньги будут под контролем у государства и ими нельзя будет распоряжаться.

Из-за нововведений в законодательную базу, у многих возникает вопрос: куда вложить накопительную часть пенсии? Это решение может существенно повлиять на вашу финансовую стабильность. Если вложить деньги на депозит или приобрести выгодный пакет акций, то можно за несколько лет значительно увеличить свой капитал.

3. Куда вложить накопительную часть пенсии?

Существует всего 3 варианта, как можно распорядиться своим капиталом:

- Отказаться от неё вовсе.

- Перевести деньги в государственный ПФ.

- Вложить деньги в негосударственный ПФ.

№1. Отказ от процентов

Многие из-за отсутствия информации или потому что просто лень заниматься переводом личных средств, отказываются от накопительной части. В этом есть свои плюсы, ведь при выходе на пенсию, страховка будет увеличена до 22%, а это значит, что социальные выплаты будут больше.

| Плюсы | Минусы |

|---|---|

| Отказ даст возможность увеличить свои соц. выплаты, будучи уже на пенсии. | Отсутствует возможность получать ежемесячные выплаты от инвестиций. |

| Пенсия будет регулярно индексироваться. | Нельзя будет передать средства по наследству. |

№2. Перевод денег в государственный ПФ

Большинство людей зрелого возраста – рассудительные граждане, которые боятся рис-ковать своими сбережениями. Для этой категории населения предусмотрен такой вариант вложения накопительных пенсионных средств, как перевод денег в государственный Пенсионный фонд.

Своим вкладчикам они обещают проводить каждый год индексацию, коэффициент которой будет установлен правительством. Естественно, доход от вклада будет минимальный, но зато клиент уверен в том, что его деньги под контролем и никуда не пропадут.

№3. Перевод накопительной части пенсии в негосударственный ПФ

Думая куда лучше вложить пенсионные средства, многие приходят к выводу, что все же в негосударственную организацию. При заключении договора необходимо быть предельно осторожным, ведь существует риск вложить деньги на счет мошенников.

Главное, на что необходимо поставить акцент при выборе способа инвестирования – это высокая доходность предприятия. Именно этот показатель говорит о законной деятельности выбранной организации.

Чем выше будет доходность, тем большее количество вкладчиков доверяют этой организации.

При личном посещении негосударственного ПФ, расспросите менеджера о том, какой на данный момент годовой процент по вкладу, есть ли рост инвестиций у других вкладчиков, какая именно сумма прибавилась с начала открытия счета и до этого момента у других инвесторов.

Обратите внимание на соотношение доходности и уровня инфляции – она должна его превышать, но в рамках разумного. Если доходность сильно превосходит инфляцию, то это плохо для вкладчиков.

Ведь значит, руководство фонда рискует сбережениями своих клиентов на рынке ценных бумаг, и может в любой момент все потерять. В итоге вкладчики могут остаться ни с чем.

Пенсионные средства можно перевести в такие инвестиции:

- Ценные бумаги в государственных компаниях и международных.

- Облигации.

- Акции крупных компаний.

- Паи в инвестиционных фондах.

- Депозиты.

Учтите: государство ко всем видам ценных бумаг выставило ряд строгих правил. Особенно это касается тех активов, которые могут легко «прогореть» на бирже. Для таких рискованных проектов по закону допускается денежное вложение в раз-мере 10% от общей суммы накопления. Для менее рискованных способов инвестирования дозволено вложить 20%.

| Плюсы негосударственных ПФ | Минусы |

|---|---|

| Процентная ставка равна 8-14%. Эта цифра зависит от доходности пенсионного фонда и его популярности среди вкладчиков. | Нет никаких гарантий, что фонд не закроют или он не потеряет все деньги вкладчиков. |

| Возможность получать прибыль и покрыть инфляцию. |

4. Куда лучше вложить накопительную часть пенсии: выбираем проверенный негосударственный фонд

Если вы разобрались, что такое накопительная часть пенсии и куда ее лучше вложить, то теперь необходимо выбрать надежную организацию.

Существует специальный сайт негосударственных ПФ, который каждый год составляет рейтинг надежных и проверенных предприятий России. Данные для составления таблицы взяты на основе информации Центрального банка РФ.

Более детальную информацию можно получить, перейдя по ссылке:

Смело доверять можно тем фондам, которые на протяжении нескольких лет находятся в первой десятке рейтинга негосударственных пенсионных фондов. Это говорит о том, что организация работает надежно и без перебоев.

Главный показатель для рейтинговой таблицы НПФ – это:

При анализе работы ПФ к вниманию берется уровень доходности за весь период существования организации. Когда данная информация опускается или скрывается руководством, это свидетельствует о том, что настоящая картина дел находится в критическом состоянии.

Для вкладчиков рискованно составлять контракт с данной фирмой.

Стабильность и надежность.

Эти показатели определяются более по 15 пунктов, среди которых главные – это сколько существует организация, и какое количество инвесторов прибавляется каждый год.

Как рассчитать размер пенсии?

Не имеет значения, в какой именно фонд вы отдали свои сбережения. Формула расчета суммы, которую вы будете получать, одна для всех.

Рассчитать пенсию можно по такой формуле: ЕВ = С/Т.

1. ЕВ – это ежемесячные выплаты;

2. С – сумма накопительной части;

3. Т – это количество месяцев, за которые НПФ или ГПФ должен выплатить накопительную часть.

В 2017 году Госдума установила максимальное обозначение показателя «Т». Оно равно 240 месяцам.

Допустим, у вас на «счету» при выходе на пенсию лежит 300 000 рублей. Вы можете пожелать, чтобы вам выплатили деньги за более сжатые

сроки, например, за 180 месяцев. В таком случае, сумма ежемесячного прибавления к пенсии будет увеличена.

Как это будет выглядеть на практике?

- Мы разделяем 300 000/180.

- Получаем на выходе 1 667 рублей.

- Выходит, что каждый месяц к вашей основной сумме пенсии будет прибавляться еще и 1667 рублей.

PS. Обратите внимание! Количество месяцев, за которые должны произвести выплаты,разрешено законом понижать только до 180 мес.

К большому сожалению, экономический упадок страны и нестабильный показатель инфляции не дает возможность делать какие-то дальновидные прогнозы относительно развития негосударственных предприятий и того куда лучше вложить накопительную часть пенсии в будущем.

Куда перевести накопительную часть пенсии?

Подробные разъяснения – в следующем видео:

Тем не менее информация в тексте ввела вас в курс дела, так что азы понимания данных процессов вы уже имеете.

Куда перевести пенсионные накопления: варианты и правовые тонкости

В настоящее время темп жизни достаточно высокий, и людям часто некогда досконально изучить вопрос пенсионных накоплений, чтобы распорядиться ими правильно, обеспечив себе безбедную старость. Граждане должны понимать, зачем необходимо переводить накопительную часть пенсии в пенсионный фонд. Читайте далее в нашей статье, куда перевести пенсионные накопления лучше всего и почему.

- Виды пенсионного накопления и правовые тонкости

- Куда можно перевести пенсионные накопления: обзор основных вариантов

- Как перевести пенсионные накопления: порядок действий

- Плюсы перевода пенсионных накоплений в НПФ

- В какой банк перевести пенсионные накопления: рейтинг

- Итоговые советы, куда лучше перевести пенсионные накопления

Виды пенсионного накопления и правовые тонкости

Разберем, что значит страховая и накопительная часть пенсии, а также куда можно перевести пенсионные накопления.

Средства, отчисляемые в пенсионный фонд, делятся на две части: страховую и накопительную. Страховая поступает в государственный ПФ РФ и формирует бюджет, из которого выплачиваются пенсии.

Из второй части формируются накопления, которые хранятся на лицевых счетах граждан. В каком фонде открыть счет, человек решает сам.

По сути пенсионные накопления – это вторая пенсия. И размер ее может расти вместе с ростом прибыли компании, которая управляет деньгами.

Формирование накопительной части пенсии осуществляется из уплачиваемых работодателями взносов и страховых отчислений.

Пенсионные накопления могут выдать на основании заявления, которое следует подать специалисту государственного или коммерческого фонда.

Для подачи заявления не обязательно приезжать в фонд, допускается отправлять этот документ по почте. Образец можно скачать в конце статьи.

Размер отчислений в ПФ – 22 % от заработной платы. Переводить средства в фонды обязаны работодатели граждан. Страховая часть составляет 16 %, остальные 8 % пополняют накопления.

Какую часть отчислений перевести на накопительный счет, определяют в зависимости от размера уже имеющихся накоплений, а также предполагаемого срока их выдачи.

Увеличить накопления можно, сделав добровольный взнос.

Гражданин может самостоятельно перевести деньги на накопительный счет, при этом накопления увеличатся ровно на внесенную сумму. Такие взносы делаются в рамках программы софинансирования. Стоит отметить, что она устанавливает ограничение – не более 12 тыс. руб. в год.

Пенсионные накопления выплачивают в случае:

- смерти владельца счета;

- получения гражданином инвалидности;

- потери кормильца в семье.

При наличии дополнительных перечислений возможны срочные выплаты. Деление отчислений в ПФ на две части осуществляется только для граждан 1967 года рождения и младше.

Если гражданин не решит, куда перевести пенсионные накопления, то все средства будут поступать в страховую часть, соответственно, пенсия по старости будет больше.

Перевести средства можно в следующие фонды:

- государственный – бюджетный, внебюджетный;

- негосударственный.

- ФСС;

- ПФ России;

- ФОМС.

В какие сроки нужно перевести накопления в один из фондов, указано в законе № 351-ФЗ от 04.12.2013 г (с правками от 14 декабря 2015 г.).

Информацию о негосударственных фондах можно узнать из ФЗ № 75 от 07.05.1998.

Какими еще законодательными актами регулируется формирование пенсионных накоплений:

- ФЗ № 400 от 28.12.2013. В нем прописано, в каком порядке назначаются пенсии.

- ФЗ № 383. В соответствии с положениями этого закона работающим пенсионерам пенсии по старости не индексируются.

- ФЗ № 424. Устанавливает, в каких случаях гражданин приобретает право на накопительную пенсию и как он может его реализовать.

- ФЗ № 422. Описывает права, возникающие в процессе формирования и инвестирования накопительной части пенсии.

- ФЗ № 166. Определяет, на каких основаниях возникает право на пенсионные выплаты и в каком порядке они назначаются.

Куда можно перевести пенсионные накопления: обзор основных вариантов

1. Правила и порядок отчислений.

Прежде чем перевести пенсионные накопления в один из фондов, следует разобраться, какие этапы предполагает процедура перевода. Стоит отметить, что порядок и правила ее проведения различны для тех, кто еще никак не распорядился своими средствами, отчисляемыми в ПФ, и для тех, кто уже успел перевести накопительную часть пенсии в управляющую компанию или негосударственный пенсионный фонд.

- Граждане, которых интересует возможность заработка путем инвестирования пенсионных накоплений, могут перевести уже имеющуюся сумму в УК, ГУК или НПФ.

- Размер отчислений работодателем в ПФ при этом останется тот же – 22 %. Однако 6 % будут направляться в организацию, указанную гражданином при подаче заявления на перевод средств.

- Чтобы перевести накопительную часть пенсии в негосударственный фонд или управляющую компанию, застрахованное лицо должно подать заявление и в ПФ РФ, и в организацию, которой хочет доверить управление своими средствами.

Заявление для Пенсионного фонда Российской Федерации должно содержать все реквизиты НПФ или УК, почтовые и юридические адреса, номер лицевого счета и другие данные. Поэтому к процедуре перевода следует заранее подготовиться, узнав необходимые сведения.

2. Три варианта перевода.

В России существует очень много организаций и фондов, занимающихся инвестированием пенсионных накоплений граждан, перечень наиболее подходящих для перевода средств компаний мы приведем ниже. Сейчас же рассмотрим три основных варианта, куда можно перевести свои деньги.

- Негосударственный пенсионный фонд (НПФ).

Как правило, негосударственные ПФ создают финансово-кредитные учреждения или компании. Регулирование их деятельности осуществляется посредством ФЗ № 75, который был принят в 1998 году. Последняя редакция этого нормативного документа датирована 2015 г. Чтобы перевести пенсионные накопления в НПФ, нужно подать заявление и заключить контракт (договор).

- Управляющая компания (УК).

Управляющие компании выполняют несколько функций, в рамках основной из них они контролируют и распоряжаются активами, имуществом, вкладами и другими материальными ценностями, доверенными им клиентами. Документ, регламентирующий функционирование управляющих компаний, – Федеральный закон № 156-ФЗ 2001 г. В последней редакции он был издан в 2015 г. Перевести накопительную часть пенсии в УК можно, подав в ПФ РФ заявление с номером лицевого счета застрахованного лица.

- Государственный Пенсионный фонд Российской Федерации (ПФ РФ).

Последний вариант – не оформлять перевод средств, доверив их государственному ПФ, который будет не просто хранить накопления, а увеличивать их путем начисления процентов по высоким ставкам за счет грамотного инвестирования.

Как перевести пенсионные накопления: порядок действий

Каждый гражданин вправе перевести накопленные средства в один из имеющихся фондов.

Для этого нужно предпринять следующие шаги:

- Изучить предложения различных компаний, которые управляют пенсионными накоплениями.

- Прийти в наиболее понравившуюся фирму, специалисты проконсультируют, ответят на возникшие вопросы.

- Затем следует рассмотреть соглашение, после – проверить документы и лицензию.

- Подписать контракт с фондом или управляющей компанией.

- Прийти в территориальный отдел ПФ РФ (по месту жительства), написать заявление (образец выдадут специалисты ПФ).

Допускается ежегодная смена УК или фонда при условии предварительного направления письменной просьбы в Пенсионный фонд РФ.

Рассмотрим список доступных вариантов. Вот способы инвестировать накопительную часть пенсии:

| Не оформлять перевод | Накопления будут оставаться в ПФ РФ, при этом управление ими будет осуществлять Внешкомбанк. Преимущество этого варианта – гарантия возвращения средств. Однако то, что пенсия будет достойная, – не факт. |

| Перевести пенсионные накопления частной компании | В этом случае они тоже будут оставаться в ПФ РФ, а управлять ими будет выбранная фирма, инвестируя их в ценные бумаги, облигации и тому подобное и обеспечивая тем самым прибыль застрахованному лицу. |

| Перевести средства в негосударственный пенсионный фонд | Деньги при этом будут перечислены на счет в НПФ, и он будет накапливать средства и управлять ими. |

Выбор фонда застрахованное лицо осуществляет самостоятельно. Стоит отметить, что, если не оформить перевод, накопительная часть пенсии не будет сформирована.

Плюсы перевода пенсионных накоплений в НПФ

Может показаться, что рисков остаться без денег будет меньше, если перевести свои средства государственному фонду. Однако перевод накопительной части пенсии в НПФ имеет несколько преимуществ:

- Негосударственные компании, как правило, более эффективно инвестируют деньги, нежели Пенсионный фонд России.

- НПФ создают наиболее комфортные условия для своих клиентов. Как правило, у них есть личный кабинет, а специалисты фонда консультируют при возникновении вопросов как лично, так и по телефону горячей линии. Кроме того, к каждому клиенту подход индивидуален.

- Фонд подписывает с застрахованным лицом специальное соглашение.

Также следует помнить, что НПФ – это не просто частная фирма, занимающаяся управлением денежными средствами своих клиентов. Это специализированная организация, имеющая лицензию на ведение деятельности, которая регулируется на законодательном уровне. Соответствие негосударственных фондов предъявляемым к ним жестким требованиям регулярно проверяется государственными структурами (ЦБ, Минфин, Счетная палата и другие).

Кроме того, предусмотрено обязательное страхование средств, находящихся в управлении у НПФ, в специальной системе гарантирования. Если даже фонд обанкротится или у него отзовут лицензию и так далее, клиентам вернут все их накопления.

В какой банк перевести пенсионные накопления: рейтинг

Приводим рейтинги наиболее приемлемых для перевода накопительной части пенсии фондов:

- По надежности: «Сбербанк НПФ», «Кит Финанс», «Будущее», «Лукойл-Гарант», НФП «Газфонд», НФП «Алмазная осень».

- По средней годовой доходности: «Европейский пенсионный фонд», «Благосостояние», Оборонно-промышленный фонд.

Итоговые советы, куда лучше перевести пенсионные накопления

Итак, куда лучше переводить пенсионные накопления гражданам? Если гражданин достигнет пенсионного возраста меньше чем через 10 лет, ему лучше оставить накопительную часть в ПФ РФ.

В остальных случаях лучше всё же перевести средства в НПФ.

Прежде чем сделать это, узнайте о выбранном фонде следующую информацию:

- имеет ли он лицензию;

- сколько граждан доверили ему свои сбережения;

- насколько эффективно он инвестирует деньги.

Стоит изучить также отчеты о финансовой деятельности компании.

В первую очередь нужно узнать историю НПФ и условия, на которых он управляет сбережениями. Безусловно, гарантировать прибыль никто не может, однако риски потерять деньги всё же должны быть сведены к нулю.

Какие существуют типы фондов?

| Кэптивный | Продвигает корпоративные пенсионные программы компаний. Размер пенсионного резерва превышает сумму сбережений. Кэптивными фондами являются: «Благосостояние», «Транснефть», «Нефтегарант» и так далее. |

| Корпоративный | Обслуживает пенсионные программы учредителя. Обеспечивает ежегодный рост процента накоплений за счет клиентов. Корпоративным фондом является «Норильский никель». |

| Универсальный | Является независимым от финансовой группы. Заключать с ним соглашения могут как физические лица, так и организации. Больше пенсионных накоплений. К универсальным фондам относятся: «Европейский пенсионный фонд», «Кит Финанс». |

| Территориальный | Осуществляет деятельность в одном или нескольких регионах. Территориальные ПФ поддерживаются органами государственной власти. Пример такого фонда – Ханты-Мансийский. |

Основными показателями НПФ являются: активы, резерв, накопления, количество застрахованных клиентов, пенсионный резерв, дата основания и так далее.

Выбирая НПФ, необходимо учесть следующие нюансы:

| Какова доходность организации. | Увеличение накоплений будет зависеть от ее уровня. Чем больше прибыль фонда, тем больше будет прирост сбережений. Доходность нужно посмотреть за всё время функционирования компании. |

| Насколько компания надежна. Судить о надежности можно по рейтингу фонда. | Выделяют 5 классов – A (наиболее высокий – А++, очень высокий – А+, высокий – А), B, C, D (банкрот), E (деятельность фирмы не лицензирована). |

Присвоением рейтинга НПФ занимаются профессиональные рейтинговые агентства. В России осуществляют деятельность около 125 негосударственных пенсионных фондов, в которые можно перевести пенсионные накопления.

Однако доверять можно далеко не всем из них. Часть заключает договоры на невыгодных условиях, несвоевременно выплачивает средства и так далее.

Всё это увеличивает риски для граждан. Поэтому, прежде чем переводить свои деньги в НПФ, нужно проверить, какой у него рейтинг, уровень надежности, изучить отзывы страхователей.

Рейтинг не является величиной постоянной, и фонд должен стараться сохранять его на высоком уровне.

Возможно перевести накопительную часть пенсии обратно в ПФ РФ:

- если этого хочет застрахованное лицо;

- если это необходимо в силу определенных обстоятельств.

Изымая средства из НПФ, нужно руководствоваться положениями ФЗ № 75 (ст. 36.2, 36.3, 36.8), 11 (ст. 31). В случае возврата на счет в государственный фонд переводится вся сумма.

При этом обратный перевод также возможен. Чтобы осуществить его, нужно подать соответствующее заявление. Единственное ограничение – менять УК можно 1 раз в год.

Для перевода нужны следующие документы:

- удостоверение личности;

- СНИЛС;

- иные бумаги, которые выдавались в ПФ РФ.

Есть ситуации, в которых гражданин обязан перевести пенсионные накопления из негосударственного фонда в государственный:

- у НПФ отобрали лицензию на ведение деятельности;

- гражданин умер;

- срок действия соглашения, заключенного по программе страхования обязательного плана, истек;

- признана несостоятельность фонда, открыто конкурсное производство.

http://dnevnyk-uspeha.com/investirovanie/nakopitelnaja-chast-pensii-kuda-vlozhit.html

http://www.papabankir.ru/chastnyye-pensionnyye-fondy/kuda-perevesti-pensionnye-nakopleniya/