Базовые понятия биржевой торговли

Опубликовал Юрий ВПотоке, Октябрь 28, 2011г., в 19 : 39 ПП Распечатать

Базовые понятия биржевой торговли

В первую очередь – для начинающих!

Для простоты системы полностью исключаю фундаментальный анализ – различные «объективные» макроэкономические показатели, новости и тому подобное.

Вся торговля – исключительно по графику.

График акции, фьючерса или другого финансового инструмента – это наглядное отображение психологии биржевой толпы, это объективная реальность. И этой реальности достаточно для успешной биржевой торговли.

Если Вам хорошо известны основные базовые понятия, то раздел «Базовые понятия» можете просто пропустить или просмотреть «по диагонали».

При этом раздел «Базовые знания» с подробной расшифровкой наиболее значимых для системы торговли понятий очень рекомендую внимательно прочитать, поскольку на них основывается предлагаемая мной Система Торговли.

Базовые понятия

Рассмотрим необходимый минимум понятий. Их я выделяю примерно столько же, сколько букв в алфавите. Поэтому, кто с «нуля», не пугайтесь: в школе (или к школе) буквы выучили – и здесь разберётесь!

Здесь сначала краткие пояснения, характеристики необходимых понятий.

Некоторые простейшие понятия, которые могут быть не совсем понятны новичкам, подробнее рассмотрены здесь же, чуть ниже.

Все понятия, важные с точки зрения системы торговли, будут рассмотрены отдельно в разделе «Базовые знания».

Акция – формально, это кусочек собственности предприятия со всеми вытекающими последствиями. Для Дела Биржевой Торговли, акция – это просто финансовый инструмент, которым можно торговать на основе анализа графика, делать деньги, покупая дешевле и продавая дороже (можно и наоборот, сначала продавая дороже, а затем, покупая дешевле).

Голубые фишки – самые ликвидные акции.

Для нашего рынка, торговый оборот по таким акциям составляет более 1 миллиарда рублей в день. Например, традиционно к голубым фишкам относят Газпром, Сбербанк, Лукойл, Роснефть, Норникель.

Фьючерс (фьючерсный контракт) – финансовый инструмент, привязанный к к акции, индексу, к драгоценному металлу, к сырью (нефти, сахару, свинине), или к какому-либо другому финансовому инструменту. Фьючерс – это своего рода прогноз или оценка участниками рынка будущей стоимости актива, к которому привязан соответствующий фьючерс. Для Дела Биржевой Торговли, фьючерс – это просто финансовый инструмент, которым можно торговать на основе анализа графика, делать деньги, покупая дешевле и продавая дороже (можно и наоборот, сначала продавая дороже, а затем, покупая дешевле). Принципиальной разницы с акцией нет. Все технические нюансы, которые желательно знать, описаны отдельно в приложении к этой книге.

Финансовый инструмент – то, чем можно торговать на бирже по графику. Это может быть акция, фьючерс, валютная пара и т.д.

Индекс – условное число, отражающее некое среднее значение соответствующего набора акций.

В наших целях важно знать индекс ММВБ и индекс РТС – это соответствующие индексы ведущих Российских бирж ММВБ (Московской Межбанковской Валютной Биржи) и РТС (Российские Торговые Системы). Каждый из них отражает среднее значение акций, которые торгуются на соответствующей бирже.

В зависимости от важности акции (точнее говоря, значимости предприятия, выпустившего эти акции), доля этих акций в расчёте индекса может быть от 0 до 10-15% (для «самых голубых» фишек).

ФОРТС – фьючерсы и опционы РТС – раздел биржи РТС, где торгуются фьючерсные и опционные контракты.

Свеча, как способ отображения цен на графике – здесь же, ниже, см. подробнее.

Торговый терминал – специальная программа для совершения сделок на бирже (через брокера). Наиболее популярен торговый терминал Quik для торговли акциями, фьючерсами и другими финансовыми инструментами на Российских биржах (через брокеров России). В этой же программе отображаются графики финансовых инструментов, выводятся заявки, стоп-заявки, отображаются сделки, активы биржевого счёта трейдера и другое.

Подробнее разобраться с Quik-ом, и быстро освоить работу с ним можно с помощью видеокурса «Quik за 2 часа».

Стакан котировок – в торговом терминале наглядный способ отображения заявок на покупку и продажу.

Спрэд – разница между лучшим предложением на покупку и на продажу. Если Вы хотите купить сразу, то будете покупать по самой низкой из имеющихся в данный момент предложений на продажу. Если Вы хотите продать сразу, то будете продавать по самой высокой из имеющихся в данный момент предложений на покупку. Соответственно, возникают потери на спрэде при совершении сделок купли-продажи. В стакане котировок лучшие предложения находятся в середине.

Лонг или длинная позиция – покупка с целью потом продать дороже.

Шорт или короткая позиция – продажа с целью потом купить дешевле.

На бирже можно делать деньги не только на росте, но и на падении. Можно не углубляться «как это так» и «почему». Просто сначала трейдер продаёт дорого, а потом покупает дёшево, и, спекулятивная разница будет доходом. Просто примите это правило биржевой торговли и пользуйтесь им!

Кто желает детальнее понять, как можно сначала продать, а потом купить – ниже будет подробнее расмотрено.

Ликвидность – возможность быстро купить или продать в узком диапазоне цен. Соответственно, должен быть малый спрэд с хорошими объёмами на покупку и на продажу – подробнее в разделе «Базовые знания».

Волатильность – размах колебаний цены в выбранном интервале времени. Очень важное понятие – подробнее в разделе «Базовые знания».

Тренд – устойчивое изменение цены финансового инструмента в определённом направлении. Для финансовых инструментов характерно нелинейное изменение цены, или, другими словами, цены всегда колеблются, образуя спады и пики.

Восходящий (растущий) тренд характеризуется тем, что каждый следующий пик выше предыдущего, и каждый следующий спад также выше предыдущего спада.

Нисходящий (падающий) тренд характеризуется тем, что каждый следующий пик ниже предыдущего, и каждый следующий спад также ниже предыдущего спада.

Подробнее о значимости тренда и о видах трендов в разделе «Базовые знания».

Уровень поддержки – это такой уровень, при приближении к которому, падение замедляется и происходит хотя бы локальный разворот тренда на рост.

Уровень сопротивления – это такой уровень, при приближении к которому, рост замедляется и происходит хотя бы локальный разворот тренда на падение.

Варианты взаимодействия цены и уровня: разворот, пробой и ложный пробой. Если уровень сыграл свою роль, то говорят о развороте тренда. Если уровень не устоял, и произошёл ценовой прорыв уровня, то говорят, что произошёл пробой уровня. Ситуация, когда после пробоя уровня цена быстро вернулась обратно, называют ложным пробоем.

Подробнее об уровнях поддержки и сопротивления, а также о вариантах взаимодействия цены и уровня в разделе «Базовые знания».

Тэйк-профит – цель прибыли, уровень цены, на котором сделка закрывается по цели.

Можно выставлять цель заранее, введя соответствующую заявку: либо обычную, которая, как правило, действует только до конца торговой сессии (торгового дня), либо используя стоп-заявку.

Стоп-лосс – фиксация убытка, или закрытие сделки с убытком.

Стоп-заявка – заявка по условию достижения рынком определённой цены. Эта определённая цена называется сигнальной ценой. На практике чаще используется для автоматического закрытия сделки, если цена пошла против выбранного направления.

Например. Вы купили Газпром по цене 200 рублей. Но, если цена пойдёт вниз, Вы должны закрыть сделку, понеся допустимые убытки. Например, Вы решили, что ниже 195руб – это уже не приемлемо! Соответственно, выставляете стоп-заявку на продажу, и указываете сигнальную цену 194,99руб. Если так получится, что вместо роста, акции Газпрома упадут до уровня 194,99руб (или ниже), Ваши акции автоматически будут проданы, не зависимо от того, где Вы сейчас находитесь и видите ли Вы, что происходит на рынке.

Точно также можно совершать покупку по достижению определённой цены.

Также стоп-заявки можно использовать для автоматического открытия позиции (входа в рынок), в случае достижения рынком определённого уровня (соответствующей сигнальной цены).

В стоп-заявке, в отличии от обычной, как правило, есть опция «срок действия» – соответственно, можно указать любой срок действия. К примеру, я всегда указываю «до отмены». И всегда помню: либо она исполнится по достижению сигнальной цены, либо я сам сниму стоп-заявку.

Рабочий интервал – выбранный масштаб отображения графика, когда одна свеча = рабочему интервалу времени. Например, я считаю своим рабочим интервалом 1 час, поэтому обычно на моём графике открыты часовые свечки.

Гэп – ценовой разрыв в графике. На этом уровне цен не было никаких сделок купли-продажи. Если финансовый инструмент ликвидный, то гэп может возникать только в перерыв. Например, в случае сильного восходящего тренда, цена открытия следующего дня может оказаться выше максимальной цены предыдущего дня. Подробнее об особенных гэпах в бонусе к разделу «Базовые знания».

Свеча

Как обычно отображаются данные

на графиках финансовых инструментов

Поскольку, на ликвидных финансовых инструментах сделки происходят каждую секунду (да ещё и не по одной), то отобразить все сделки на графике не представляется возможным – никакого экрана не хватит, или придётся смотреть лишь на малые отрезки и никак не получится охватить взглядом крупный масштаб.

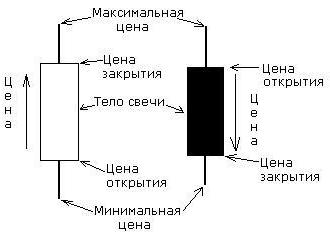

Выделяют и считают особо важными 4 цены в выбранном интервале времени: цена открытия (open), цена закрытия (close), минимум (low), максимум (high). И эти четыре цены находят своё наглядное изображение в виде свечи.

Если от открытия до закрытия периода был рост (цена закрытия больше цены открытия), то тело свечи белое. Если, наоборот, от открытия до закрытия периода шло снижение (цена закрытия меньше цены открытия), то тело свечи чёрное.

Наглядно это выглядит так:

Вертикальные палочки выше и ниже тела свечи называют тенями.

Понятно, что минимальная цена всегда снизу, а максимальная цена всегда сверху (в отличие от цен открытия и закрытия).

В зависимости от того, как относительно друг друга располагаются цены открытия и закрытия, тело свечи может быть большим или маленьким, и может совсем вырождаться в одну горизонтальную чёрточку (если цена открытия и закрытия равны).

В зависимости от того, насколько отстоят минимум и максимум свечи от цен открытия и закрытия, тени могут быть длинными, а могут и полностью исчезать.

График, отображаемый на экране, состоит из нескольких свечей – в зависимости от выбранного растяжения/сжатия, обычно отображается около сотни свечей. Хотя может быть и в несколько раз больше или в несколько раз меньше.

Каждая свеча в свою очередь отображает определённый интервал. Часто используется график, каждая свеча которого отображает один день. Достаточно популярны из более крупных интервалов: неделя и месяц. Из более малых масштабов популярны периоды час, 4 часа, 5 минут и 15 минут. В торговом терминалы Вы можете выбрать и другие доступные интервалы.

Лонг и шорт

Короткая (short) и длинная (long) позиции. Во-первых, «короткая» и «длинная» – условные названия. В длинной позиции при желании можно находиться, к примеру, несколько секунд. В короткой позиции при желании (и соответствующей ситуации на рынке) можно находиться несколько месяцев.

Длинная позиция – это покупка финансового инструмента (акции, фьючерса и т.д.) в расчёте на рост его стоимости, с целью его последующей продажи. Длинная позиция – это всегда попытка получить доход на росте котировок. Тех, кто делает деньги на росте называют быками.

Короткая позиция – это продажа заёмных акций (взятых у брокера под гарантийное обеспечение…) или заключение контракта на продажу на срочном рынке в расчёте на падение стоимости биржевого актива, с целью его последующей покупки. При покупке акций, ранее взятых у брокера взаймы, заём по акциям гасится, а в случае снижения цены акции получается прибыль за счёт того, что сначала была продажа по более высокой цене, а затем была покупка по более низкой. При покупке фьючерсного контракта, который до этого был продан, происходит взаимопогашение контрактов, у трейдера короткая позиция закрывается автоматически. С акциями тоже всё просто, тоже всё происходит автоматически, но сопутствующие издержки значительно выше и есть некоторые ограничения по таким сделкам. Короткая позиция – это всегда попытка получить доход на снижении котировок. Тех, кто делает деньги на падении, называют медведями.

Почему на акциях не всегда можно шортить?

К примеру, у брокера может не оказаться в наличии тех акций, по которым трейдер захотел открыть короткую позицию. В ситуации перед закрытием реестра акционеров (обычно, такое происходит раз в год) не только не откроешь шорт, но имеющиеся короткие позиции (шорты) приходится закрывать. Да и сам перечень акций, по которым возможны шорты, ограничен и у разных брокеров отличается. Считаю, что подробнее в эти нюансы здесь вдаваться не имеет смысла, поскольку ФОРТС явно удобнее использовать для шортов. Зачем крутить вручную отвёрткой, если можно использовать шуруповёрт?

И всё же очень многие начинающие трейдеры недоумевают: «Как это сначала продать, а потом купить?». Вот как я объяснял своему другу. Вот, Серёг, ты занимаешься пиломатериалом. Дашь мне досок взаймы, а я тебе завтра верну? «Дам» – отвечает. А у меня есть клиент, готовый дорого купить эти доски. Я ему продаю. Завтра еду и покупаю на базе точно такие же доски дешевле, чем продал и возвращаю тебе долг. «Я получил доход?» – спрашиваю. «Да» – соглашается мой друг. На бирже примерно также, только можно полностью выбросить из головы все эти займы и прочее, так как всё просто: продал, а потом купил. Всё остальное произойдёт автоматически. Только, на рынке акций надо учитывать плату за заём, а на рынке ФОРТС платы за заём нет.

Сколько именно придётся платить за заём, узнавайте у своего брокера или смотрите свой тарифный план – вся эта информация есть в свободном доступе на сайтах брокеров. Обычно, если сделка прошла внутри дня, за такой заём брокер совсем ничего не берёт, а, если ночь продержите короткую позицию, то возьмёт именно за эту ночь (если несколько ночей, то соответственно, за несколько ночей). Как правило, процент за пользование заёмными акциями ниже ставки рефинансирования ЦБ, т.е. весьма дёшев.

Прочитать дополнительный бонус к этой статье и массу другой важной информации о Деле Биржевой Торговли можно, подписавшись на новый бесплатный электронный журнал “Дело Биржевой Торговли“.

Термины трейдера на фондовом рынке

Главная » Для новичков » Трейдинг для начинающих: финансовый словарь трейдера

Трейдинг для начинающих: финансовый словарь трейдера

Трейдинг для начинающих не будет успешен, и в принципе, невозможен, без знания элементарных основ терминологии, принятой в рыночных кругах. В некотором смысле можно сказать, что биржевые торговцы говорят на своём языке. Он для стороннего обывателя будет не более понятным, чем китайский для большинства жителей постсоветского пространства. Поэтому логично, что свой путь в профессию следует начинать с тщательного и добросовестного изучения терминологии.

К счастью, для этой цели создано немало интернет-ресурсов и словарей. А также написано большое количество книг вроде пособий «для чайников». В них подробно и доступным языком раскрываются базовые термины трейдинга. Сейчас мы рассмотрим необходимый минимум, который должен знать новичок, прежде чем выходить в реальную торговлю. И обсудим ключевые термины профессии.

Трейдинг для начинающих: что стоит узнать в первую очередь?

Пожалуй, самое первое, что должен узнать новичок о торговле – это что такое, собственно, трейдинг и кто такой трейдер. И на самом деле, тут будет недостаточно сухой формулировки вроде «это специалист, занимающийся торговлей ценными бумагами и другими финансовыми инструментами от своего имени или от имени своего клиента». Важно понять, что именно стоит за словом «трейдер». Где и чем он торгует и каков сам принцип его заработка.

Что будет, если не разобраться с этим до начала торговли? Тут два варианта, и оба не слишком хороши. Люди, не разобравшиеся в специфике профессии, зачастую воспринимают торговлю как игру. Где главное – удача и везение. В результате они принимают решения, руководствуясь эмоциями или интуицией, из-за чего теряют деньги. И здесь, либо трейдер «перерастёт» это понимание и научится относиться к торговле серьёзно. Либо так и продолжит играть, пока не сольёт весь депозит. И не покинет рынок озлобленный и разочарованный.

Какой вывод можно из этого сделать? Изучая словарь трейдера, важно не просто зазубривать термины, словно для экзамена. А разбираться, что за ними стоит и как это можно использовать на практике. Только так изучение теоретической части пойдёт на пользу, а не станет пустой тратой времени.

Трейдер

Так кто же такой трейдер , по своей сути? Это человек, который использует рыночные колебания цены на выбранный им актив, чтобы приумножить свой капитал. По сути, это умный торговец, который покупает актив, когда цена на него невелика. И продаёт, когда она вырастает. Получая в качестве прибыли разницу этих цен. Но это очень упрощённое объяснение, ведь не все трейдеры используют именно этот механизм. Есть торговцы, практикующие игру на понижение. И извлекающие прибыль не из роста, а из падения цены. Есть арбитражники, которые перекупают активы на разных рынках и продают там, где дороже. А есть инвесторы, которые, в принципе, покупают, но крайне редко продают актив.

Чтобы разобраться во всех этих тонкостях, требуется время и усидчивость. Но для начала торговли трейдеру достаточно знать, что значит торговать по тренду и как это делать.

Тренд

И так мы подошли к следующему фундаментальному понятию рынка. Тренд – основа всего. Умение понимать его направление – ключевой навык для трейдера, который хочет зарабатывать. Но что такое тренд? По словарю, это ценовое движение, имеющее определённое направление. На графике это движение изображается как кривая линия, по которой выстраиваются свечи или бары. Тренд указывает на то, куда движется цена – вверх или вниз. Также он помогает понять расстановку сил на рынке. Если кривая стремится вверх, значит, цена растёт и у руля покупатели (или быки ), которые толкают её вверх, скупая актив и формируя на него спрос. Если же кривая идёт вниз, значит, господствуют продавцы (или медведи ), которые продают актив на рынок, формируя избыточное предложение, из-за которого цена падает.

Сейчас мы вкратце описали основополагающий закон рынка – принцип спроса и предложения. И, как вы уже догадались, его красноречиво отображает тренд.

С трендовым движением тесно связано понятие консолидации . На графике не всегда можно увидеть восходящий или нисходящий тренд. Бывают участки графика, на которых цена скорее, движется горизонтально. Порой такое происходит из-за того, что происходит консолидация – остановка цены на каком-то уровне и закрепление её там, из-за того, что участники рынка набирают позиции, чтобы дать цене импульс для направленного движения. Такое явление ещё называют боковым трендом, флетом или стагнацией.

Когда цена находится в фазе консолидации, значительно снижается волатильность . Если говорить просто, это интенсивность ценовых колебаний. Чем резче «скачет» цена актива, тем выше волатильность. Чем стабильнее и спокойнее её движение, тем она ниже. Высокая волатильность – понятие неоднозначное. В ней есть плюсы для трейдера, который торгует на небольших таймфреймах. Потому что можно поймать сильный импульс и заработать на этом в краткосрочной перспективе. Но, вместе с тем, это и большой риск. Поскольку резкая просадка актива в цене может принести торговцу большие убытки.

Трейдинг для начинающих: ещё немного ключевых терминов

Мы рассмотрели, кто такой трейдер, по какому принципу он торгует и как может вести себя цена. Но чтобы успешно торговать, нужно также знать кое-что о рынках и торговых инструментах.

Итак, у трейдера есть огромный выбор площадок для торговли. И ещё больший ассортимент торговых инструментов, или активов.

Ассортимент торговых инструментов

Так, он может торговать на фондовом рынке . Здесь торгуются ценные бумаги , выпускаемые различными эмитентами – государством, акционерными обществами и т.д. Цель эмитента – привлечь средства в свою сферу деятельности. Поэтому, приобретая ценные бумаги, трейдер выступает в роли предоставителя займа эмитенту. Такой формат сотрудничества выбирают инвесторы – они вкладывают деньги в ценные бумаги компании и имеют процент от их прибыли в виде дивидендов . А обычные трейдеры покупают на фондовом рынке акции и облигации в чисто спекулятивных целях – чтобы заработать на разнице цен.

Помимо фондового рынка, есть ещё валютный. Там в основном работает спекулятивный принцип торговли, где заработок зависит от роста или падения цены ( котировки ) валютной пары.

Срочный рынок – место, где торгуют более опытные трейдеры. Здесь торгуются производные инструменты – фьючерсы и опционы . Их стоимость зависит от базового актива, поэтому торговля ими требует более тщательного анализа. Вообще, инструменты срочного рынка – довольно сложные понятия. Если хотите разобраться – в нашем блоге есть подробные статьи о том, что такое опционы и фьючерсы, и в чём между ними разница.

С торговыми инструментами тесно связано понятие ликвидности. Ликвидность – это возможность быстро и без потерь продать актив. Другими словами, ликвидность показывает, насколько востребован актив на рынке. Трейдеры любят инструменты с высокой ликвидностью. Поскольку они более надёжны и редко показывают резкие скачки цены. Количественно ликвидность измеряется по объему оборота актива и его спреду. Спред – разница между ценой покупки и продажи. Чем она меньше и чем больше объемы оборота, тем выше ликвидность.

Виды анализов

Чтобы оценить перспективы того или иного актива на рынке и принять верное торговое решение, используется анализ. У него есть несколько видов. Фундаментальный анализ чаще используют инвесторы на фондовом рынке. Они изучают всю подноготную компании, в бумаги которой хотят инвестировать – финансовую отчётность, историю, рейтинги и отчёты экспертов. Трейдеры к такому анализу прибегают редко.

Они чаще пользуются техническим анализом – изучают графики котировок и ищут на них закономерности и предпосылки для изменения ценового движения. Методов технического анализа огромное множество, которые трейдеру стоит изучить отдельно.

Есть и те, кто анализирует новостной фон. Они пытаются определить, как важные экономические или политические новости могут повлиять на поведение котировок выбранного актива. Этот метод анализа можно успешно комбинировать с вышеперечисленными.

Разумеется, термины, приведённые в этой статье – лишь ничтожная часть той теоретической базы, которую предстоит освоить новичку, чтобы успешно и прибыльно торговать. Но это – уже неплохое начало, чтобы сориентироваться на рынке и немного понять трейдинг для начинающих.

Статьи про трейдинг для начинающих есть в нашем блоге, и мы регулярно публикуем новые материалы в этот раздел. Подписывайтесь, чтобы читать статьи про трейдинг для начинающих, биржевую торговлю, написанные простым и доступным языком.

http://yuriy-vpotoke.ru/bazovye-ponyatiya-birzhevoj-torgovli/

http://blog.purnov.com/trejding-dlya-nachinayushhix-finansovyj-slovar-trejdera/