9 курсов по обучению инвестициям и финансовой грамотности

Инвестирование — это отличный способ приумножить свой доход, которым пользуются не только опытные бизнесмены. Каждый может стать богаче за счет вложений своих личных средств в стартапы, недвижимость или в фондовый рынок. Умение эффективно распоряжаться капиталом связано с высокой финансовой грамотностью, поэтому если вы хотите не только быстро закрывать кредиты и копить средства на свои цели, то стоит задуматься над обучением. Если вы планируете стать инвестором, но не знаете с чего начать, то загляните в нашу подборку курсов. Мы собрали для вас лучшие по этому направлению, поэтому не теряйте времени, листайте вниз!

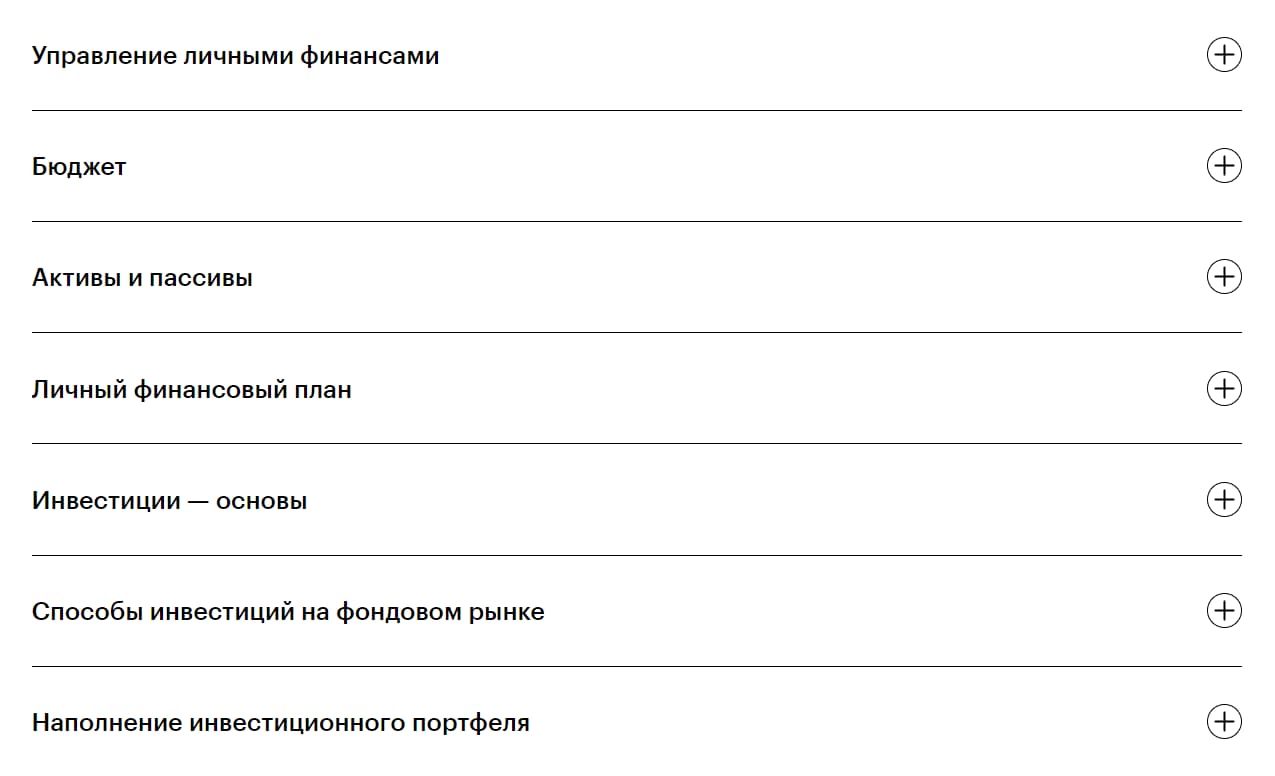

Профессия «Финансовая грамотность» от Skillbox

| Длительность | 2 месяца |

| Уровень | С нуля |

| Для кого подходит | С любым уровнем подготовки |

| Формат | Видеолекции + домашнее задание + обратная связь от ментора |

| Гарантии | Доступ к курсу навсегда |

| Итоги | Диплом |

| Цена | ● Полная – 3 250 рублей в месяц; ● УСПЕЙ НА СКИДКУ! – 1 950 рублей в месяц! ● Рассрочка на год. |

| Ссылка на курс | Узнать подробности |

Содержание. Учебный план включает в себя следующие темы:

Елена Никитина — финансовый советник.

Светлана Костикова — управляющая активами.

После окончания обучения вы сможете:

- грамотно управлять своими финансами;

- зарабатывать больше, чем тратить;

- составлять финансовый план;

- увеличивать накопления;

- возвращать потраченные деньги с помощью налогового вычета;

- инвестировать;

- досрочно выплачивать ипотеку и брать выгодные кредиты.

Мои впечатления: Обучение для всех, кто хочет привести свои финансы в порядок. Вы научитесь копить деньги, грамотно управлять расходами, приумножать свой капитал и пользоваться программами господдержки в этих вопросах. Теперь вам будет не страшно брать кредит или ипотеку и даже инвестировать свои средства! Отличные навыки для жизни!

Одно письмо в неделю с самыми актуальными статьями

+ обзор digital-профессий!

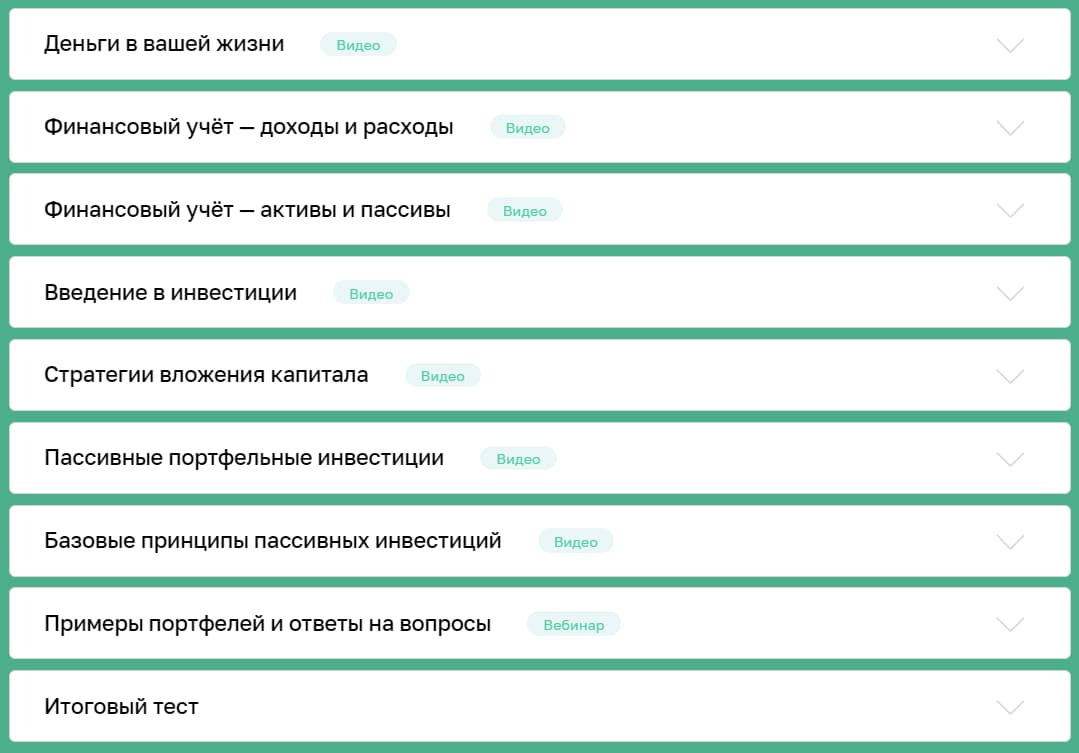

Курс «Личные финансы и инвестиции: как вложить деньги без ошибок» от Нетологии

| Длительность | 11 часов |

| Уровень | С нуля |

| Для кого подходит | С любым уровнем подготовки |

| Формат | Видеолекции + практика + тестирование |

| Итоги | Практические навыки |

| Цена | ● Полная – 8 990 рублей; ● возврат налогового вычета. |

| Ссылка на курс | Узнать подробности |

Содержание. Программа курса включает в себя следующие блоки:

Сергей Спирин — арт-директор и основатель студии графического дизайна Pixies.

После окончания курса вы сможете:

- управлять бюджетом;

- увеличивать свой доход;

- заниматься инвестированием;

- копить деньги.

Мои впечатления: Краткосрочное обучение по финансам с упором на увеличение дохода и инвестирование. Если вы захотите научиться эффективно управлять личным бюджетом и разобраться в процессе инвестирования, то можете смело записываться на этот курс. Всё это будет в обучающей программе. Обучение без обратной связи, но для закрепления знаний в конце вас ждёт тест, и, как ещё один вариант обкатки навыков — возможность вернуть 13% с оплаты курса через налоговый вычет. Сплошная выгода!

Курс «Школа инвестиций» от SF Education

| Длительность | более 30 часов видеоуроков |

| Уровень | С нуля |

| Для кого подходит | Всем, кто хочет заниматься инвестированием |

| Формат | Видеолекции + практика + обратная связь от ментора |

| Гарантии | Помощь в трудоустройстве + доступ к курсу навсегда |

| Итоги | Сертификат |

| Цена | ● полная цена — 50 000 рублей; ● цена со скидкой — 25 000 рублей; ● рассрочка — от 2 090 рублей в месяц; ● возврат налогового вычета; ● возможно обучение за счёт работодателя. |

| Ссылка на курс | Узнать подробности |

Содержание. Программа курса включает в себя следующие модули:

- трейдинг;

- анализ финансовых рынков.

Петр Шишков — Dukas Capital.

Елена Зайкина — ВТБ24.

Артём Перминов — Сбербанк.

И ещё 3 преподавателей. Полный список смотреть здесь.

После окончания обучения вы сможете:

- оценивать акции, фьючерсы, опционы и понимать рынок;

- выбирать правильные инструменты для торговли;

- управлять рисками при торговле на фондовом рынке;

- создавать торговые стратегии;

- анализировать компании из разных отраслей;

- формировать инвестиционный портфель;

- работать с брокерами и платформами.

Мои впечатления: Обучение для начинающих инвесторов и всех, кто хочет управлять своим капиталом на фондовом рынке. Вы научитесь выгодно вкладывать свои средства, проводить анализ компаний и собирать инвестиционный портфель. Программа состоит из 2х модулей и даёт практику для закрепления знаний.Сейчас на курс действуют скидки, поэтому, если вы хотите разбираться в вопросах инвестирования, то стоит поторопиться. Получите важные навыки для развития бизнеса!

Венчурные фонды и бизнес-ангелы. Курс для продвинутых инвесторов от ФРИИ

| Длительность | 4 дня |

| Уровень | Начинающие |

| Для кого подходит | Финансистам, бизнесменам, инвесторам |

| Формат | Видеолекции + практика + обратная связь от ментора |

| Итоги | Сертификат + нетворкинг + доступ к стартапам |

| Цена | ● Полная — 200 000 рублей; ● Промокод CHECKROI дает 10% на любую программу ФРИИ + скидка 15% при покупке обучения для 3 и более человек. |

| Ссылка на курс | Узнать подробности |

Содержание. Учебный план включает в себя следующие темы:

Максим Чеботарев — руководитель сообщества инвесторов.

Илья Королев — управляющий портфелем ФРИИ.

Артем Азевич — руководитель направления по работе с компаниями старших раундов ФРИИ.

После окончания обучения вы сможете:

- владеть юридическими аспектами оформления венчурных сделок;

- формировать инвестиционный тезис;

- создавать фонд для работы со стартапами;

- управлять фондом и рисками;

- формировать отчётность и готовить презентации;

- списывать и продавать неудачные стартапы.

Мои впечатления: Продвинутый интенсив для опытных инвесторов и бизнесменов. Вы получите понимание как выстраивать работу по созданию и управлению венчурным фондом, изучите правовые аспекты оформления сделок и сможете вести отчётность. В конце у вас будет презентация вашего создаваемого фонда и доступ к закрытому сообществу бизнесменов, где вы сможете приобрести полезные связи для совместных проектов. В стоимость курса входят доступ к стартапам акселератора ФРИИ, участие в программе соинвестирования и приглашения на закрытые мероприятия ФРИИ. Минусов у этой программы просто нет!

Курсы по инвестированию. Обучение инвестированию от Udemy

| Длительность | 1 час |

| Уровень | С нуля |

| Для кого подходит | Новичкам, начинающим инвесторам |

| Формат | Видеолекции + практика |

| Гарантии | Доступ к материалам навсегда |

| Итоги | Сертификат |

| Цена | ● Полная — 10 990 рублей; ● гарантия возврата оплаты в течение 1 месяца. |

| Ссылка на курс | Узнать подробности |

Содержание. Учебный план включает в себя разбор следующих тем:

Андрей Борисенко — маркетолог, менеджер проектов, продакт-менеджер.

После окончания обучения вы сможете:

- успешно инвестировать свои средства, в том числе в фондовый рынок;

- привлекать деньги в свой бизнес;

- заниматься рисковыми инвестициями;

- оценивать риски инвестирования;

- получить финансовую независимость и приумножить капитал.

Мои впечатления: Короткий курс для всех, кто хочет заниматься инвестированием своих средств, но не знает с чего начать. Вы изучите все виды инвестиций и узнаете, какие вас могут ждать риски. Вы научитесь управлять своим бюджетом, копить деньги и сможете открыть свой бизнес, успешно привлекая к нему средства. Обратной связи с преподавателем нет, но практические навыки вы получите! Если какие-то темы вам будут сложны для понимания, есть возможность повторить курс благодаря пожизненному доступу к ресурсу.

Онлайн-курс по финансам от HEDU

| Длительность | 11 часов |

| Уровень | С нуля |

| Для кого подходит | С любым уровнем подготовки |

| Формат | Видеолекции + домашнее задание + фидбек от ментора |

| Итоги | Сертификат |

| Цена | ● Подписка – со скидкой 390 рублей в месяц; ● PRO — 16 500 рублей; ● VIP — со скидкой 16 500 рублей! |

| Ссылка на курс | Узнать подробности |

Содержание. Учебный план включает в себя разбор следующих тем:

- личные финансы и инструменты инвестирования;

- банковская система;

- страхование сбережений;

- операции с недвижимостью;

- фондовый рынок и игры на бирже;

- пенсионное обеспечение;

- финансового анализ;

- электронная валюта;

- система налогообложения;

- финансовая стратегия;

- защита от мошенничества и финансовых махинаций.

Преподаватели: инструкторы образовательной площадки HEDU.

После окончания курса вы сможете:

- грамотно вкладывать свои деньги;

- увеличивать капитал;

- заниматься финансовым планированием;

- извлекать доход из недвижимости;

- играть на бирже и фондовых рынках.

Мои впечатления: Если вы решили, что вам не хватает финансовой грамотности, то этот курс — для вас. Здесь вы найдёте всё, что нужно для её повышения. Тематический план затрагивает важные темы управления личными финансами, инвестирования и защиты своих средств. Вы узнаете, как накопить себе на старость и застраховать свои сбережения, что такое электронная валюта и как увеличить свой капитал. В конце у вас будет сертификат специалиста по финансам, но трудоустройства не предоставляется. Однако, есть возможность выбрать подходящий тариф обучения по выгодной цене.

Онлайн-курс «Портфельный инвестор» — безопасные стратегии инвестирования от FIN-RA

| Длительность | до 3,5 месяцев |

| Уровень | Начинающие |

| Для кого подходит | Начинающим инвесторам, бизнесменам |

| Формат | Видеолекции + практика + фидбек о ментора |

| Итоги | Практические навыки + проекты |

| Цена | ● 1 ступень — 24 000 рублей; ● 2 ступень — со скидкой 34 700 рублей; ● 3 ступень — со скидкой 48 500 рублей; ● тариф VIP — 139 000 рублей; ● бронь места — 6 000 рублей. |

| Ссылка на курс | Узнать подробности |

Содержание. Обучающая программа зависит от выбранного тарифа и включает темы:

- создание личного портфеля из индексных фондов;

- усложнение портфеля, подбор облигаций и дивидендных акций;

- спекулятивные сделки и инвестирование в проекты.

Дмитрий Толстяков — руководитель школы FIN-RA, автор 300+ статей об инвестициях и пассивном доходе, эксперт.

Дмитрий Родионов — координатор Отдела Инвестиционного Наставничества.

Сергей Долушкин — финансовый консультант.

И ещё 3 преподавателей. Полный список смотрите здесь.

После окончания курса вы сможете:

- принимать верные финансовые решения;

- инвестировать свои средства и умножать капитал;

- заниматься финансовым планированием;

- получать пассивный доход;

- повысить свою финансовую грамотность.

Мои впечатления: Обучение для начинающих инвесторов, которым не хватает знаний по созданию инвестиционного портфеля. Вы научитесь вкладывать свои деньги и приумножать капитал, сможете избежать потери средств и наладить пассивный доход. Преимущество курса в том, что вы можете выбрать для себя подходящий пакет услуг, пройти 1 ступень или все. Есть система премирования лучших учеников в виде подарков от спонсоров, доступа в закрытое сообщество и к системе ведения портфеля! Хотите быть в их числе?

Тренинг-интенсив для инвесторов от Международной Академии Инвестиций

| Длительность | 2-3 месяца |

| Уровень | С нуля |

| Для кого подходит | Начинающим инвесторам, бизнесменам, новичкам |

| Формат | Видеолекции + практика + фидбек от ментора |

| Итоги | Практические навыки |

| Цена | ● Базовый – со скидкой 59 950 рублей; ● Gold — со скидкой 84 950 рублей; ● VIP — 179 950 рублей. |

| Ссылка на курс | Узнать подробности |

Содержание. Учебный план включает в себя следующие блоки:

Игорь Васильев — преподаватель, инвестор.

После окончания курса вы сможете:

- открыть реальный торговый счёт;

- выбирать брокеров;

- выбирать компании для инвестиций и инвестировать;

- проводить финансовый анализ и вести финансовую отчетность;

- контролировать риски.

Мои впечатления: Комплексное обучение для будущих инвесторов с серьёзной подготовкой. Вы изучите все этапы инвестирования в компании, поработаете с рисками, а главное вы получите отличную практику. Вы будете открывать сначала тренировочный, а затем и реальный торговый счёт, чтобы отработать все торговые операции. При этом у вас будет доступ в закрытое сообщество инвесторов, где вы сможете пообщаться с успешными бизнесменами и получить массу полезных контактов! Отличный курс!

Инкубатор пассивного дохода от Город Инвесторов

| Длительность | 2 месяца |

| Уровень | С нуля |

| Для кого подходит | Новичкам, начинающим инвесторам |

| Формат | Видеолекции + практика + обратная связь от ментора |

| Гарантии | Доступ к курсу в течение 1 года |

| Итоги | Практические навыки + проекты в портфолио |

| Цена | ● Пакет «Самостоятельный» — со скидкой 39 990 рублей; ● пакет «Результат» — со скидкой 59 990 рублей; ● пакет «VIP» — 300 000 рублей. |

| Ссылка на курс | Узнать подробности |

Содержание. Программа обучения включает в себя следующие блоки:

- основы инвестирования и инструменты фондовых рынков;

- открытие брокерского счёта, анализ активов;

- налогообложение дивидендов;

- американские и европейские фондовые рынки;

- управление большим портфелем активов;

- персональный инвестиционный план.

Сергей Бриз — инвестор на бирже США.

После окончания курса вы сможете:

- создавать стабильный пассивный доход;

- покупать акции иностранных компаний по выгодным ценам;

- управлять портфелем активов;

- проводить финансовый анализ;

- составлять персональный инвестиционной фонд;

- выстраивать стратегии инвестирования.

Мои впечатления: Обучение для всех, кто хочет инвестировать в зарубежные компании. Вы получите инструкцию от опытного инвестора, как зарабатывать на дивидендных акциях США и Европы и сможете увеличить свой доход. В процессе учёбы вы сможете купить свои первые дивидендные акции! Есть возможность выбрать пакет услуг, самый базовый включает 3 модуля и также даёт вам все необходимые знания. Можно забронировать место со скидкой!

Выводы по профессии:

Инвестициями может заниматься любой желающий, главное делать это грамотно с оценкой возможных рисков. А для этого нужна правильная информация, цель и средства. Курсы из нашей подборки помогут вам разобраться в такой непростой сфере как инвестирование и дать правильную информацию, которая откроет путь к успеху. Выбирайте подходящий для себя и начните увеличивать свой капитал уже сегодня!

Если вы учились на одном из этих курсов и есть чем поделиться, напишите честный отзыв в комментариях!

Как открыть инвестиционную компанию

Как открыть инвестиционную компанию: пример

Сталкиваясь с обслуживанием на финансовом рынке, у многих состоятельных инвесторов возникает вопрос: «Как открыть инвестиционную компанию»? Многие отказываются от этой идеи, решив, что это невозможно.

На самом деле реализовать эту мечту совсем не сложно.

Реализовав свою мечту, любой инвестор имеет шанс создать такую компанию, которая будет отвечать всем самым современным требованиям и оказывать финансовые услуги высочайшего качества.

Инвестиционная компания представляет собой организацию, занимающуюся вложением финансовых средств инвесторов в различные проекты, в том числе и на фондовом рынке.

Этапы организации инвестиционной компании

Для того, чтобы открыть инвестиционную компанию, необходимо, как и в других случаях, пройти несколько этапов.

В общем случае весь процесс выглядит следующим образом:

- осмысление общей идеи и миссии организации;

- разработка бизнес-плана проекта;

- выбор организационно-правовой формы собственности организации;

- оценка имеющихся ресурсов и вариантов развития бизнеса;

- принятие решения об открытии инвестиционного бизнеса и непосредственное осуществление идеи.

Осмысление общей идеи и миссии организации

Общаясь с инвестиционными брокерами, многих инвесторов, скорее всего, посещала мысль о том, что оказываемые ими услуги могли бы быть более высокого качества. Именно это обстоятельство может подтолкнуть к созданию собственной инвестиционной компании.

Миссия организации представляет собой главную цель организации компании и в данном случае она может звучать как «оказание услуг инвестиционного консультирования и брокерского обслуживания на высочайшем уровне, позволяющем учесть все интересы клиентов».

Разработка бизнес-плана проекта

Бизнес план инвестиционной компании позволяет:

- рассмотреть слабые и сильные стороны будущей компании;

- определить маркетинговый план;

- рассмотреть финансовый план;

- проанализировать имеющуюся внешнюю и внутреннюю среду.

Совет! Бизнес-план является основным документом и его разработке, как и в целом стратегии развития будущей организации, стоит уделить внимание.

Пример инвестиционного плана компании можно найти в открытых источниках, но лучше доверить его разработку профессионалам. Примерная структура инвестиционного бизнес-плана представлена на рисунке.

Бизнес план инвестиционного проекта компании «батон»

Выбор организационно-правовой формы собственности

В соответствии с изменениями в Гражданский Кодекс, вступившими в силу 1 сентября 2014 года, в Российской Федерации наиболее распространенными организационно-правовыми формами являются:

- ООО – общество с ограниченной ответственностью;

- ПАО (АО)— публичное акционерное общество;

- НАО (ЗАО) — непубличное акционерное общество и др.

Целесообразно выяснить у будущих контрагентов, какая организационная форма более предпочтительна для них.

Организационно-правовая форма компании оказывает влияние на планирование инвестиционной деятельности компании, так как компания в случае публичного акционерного общества имеет возможность привлекать акционеров, а в случае непубличного может это делать на определенных законодательством условиях.

Оценка имеющихся ресурсов и вариантов развития бизнеса

Необходимо оценить имеющиеся ресурсы.

В том числе и кадровые, и определить форму их привлечения:

- партнерство;

- сотрудничество на постоянной основе;

- временная, почасовая загруженность;

- сотрудничество в виде консультантов и др.

Не менее важно определить финансовый план и источники финансирования. Еще раз тщательно проанализировать бизнес планы инвестиционной компании, особенно, если их несколько по каждому предполагаемому направлению деятельности.

Совет! Не бойтесь привлекать инвесторов, особенно, если собственных финансовых средств для открытия инвестиционной компании не хватает. Особое внимание необходимо обратить на договор, который заключается с инвестором.

Принятие решения об открытии инвестиционного бизнеса и непосредственное осуществление идеи

После тщательной проработки всех вопросов, стоит еще раз задуматься о необходимости создания инвестиционной компании. Если решимость действовать все еще есть, то стоит приступать к реализации плана.

На первом этапе стоит собрать собрание учредителей и принять учредительные документы.

Совет! Учредительные документы играют важную роль в работе организации, поэтому стоит доверить их разработку профессионалам. При их разработке будут потрачены деньги, но в будущем они вернутся многократной прибылью, если юрист, их составляющий, учтет все возможные нюансы.

Целесообразно подготовить для юриста следующую информацию:

- полное и сокращенное наименование организации;

- правовая форма организации;

- юридический адрес;

- величина уставного капитала и его распределение между учредителями в долях;

- порядок формирования уставного капитала;

- данные учредителей;

- предполагаемая схема управления организацией.

Важным решением является и выбор банка для открытия расчетного расчета. Необходимо также разработать форму стандартных документов: договора, контракты.

На следующем этапе необходимо получить лицензию в Департаменте допуска на финансовый рынок. Именно этот департамент Центрального банка после упразднения ФСФР занимается выдачей лицензий для работы на финансовых рынках.

Осталось оплатить необходимые пошлины и сборы, получить документы и начать работу в соответствии с инвестиционным планом. Открыть инвестиционную компанию совсем не сложно. Для этого не нужно обладать какими-либо особыми знаниями.

Любой предприниматель может открыть свою инвестиционную компанию и попробовать реализовать в ней все те нововведения, о которых мечтает, и которые, по его мнению, позволят другим инвесторам получать прибыль с комфортом.

Совет! Не бойтесь делать первый шаг. Соберите вокруг себя команду настоящих профессионалов и смело начинайте. У Вас все получится.

Как открыть инвестиционную компанию

Инвестиционные компании – сравнительно «молодой» сегмент бизнеса для России. О том, что такое ИК и как в ней «разобраться», AllKredits уже писал в материале «Как выбрать инвестиционную компанию?». Однако одно дело инвестировать в готовое предприятие и совсем другое стать его «родителем».

Деятельность инвестиционных компаний

Несмотря на «молодость» направления, его популярность в настоящее время растет в геометрической прогрессии.

Начинающий инвестор основательно задумался над тем, что сбережения должны работать и даже сделал для этого первые шаги, ознакомившись с понятием ценных бумаг, а также попытавшись разобраться в инвестиционных стратегиях. А значит, готов к таким услугам и хочет со временем стать настоящим профессиональным инвестором.

Планируя такую компанию как будущий вид бизнеса, необходимо понимать, что купля-продажа ценных бумаг – лишь малая часть работы предприятия, помимо этого, существуют и другие различные виды деятельности:

- Брокерская – операции с ценными бумагами по поручению или на основе комиссионного договора;

- Дилерская – операции с ЦБ от своего лица и за свой счет;

- Клиринговая – определение обязательств: сверка, сбор, корректировка информации по сделкам, подготовка документации и т.д.;

- Депозитарная – переход и учет прав, хранение сертификатов;

- Управление активами – доверительное управление;

- Ведение реестров – хранение, обработка, ведение реестров держателей;

- Организация торговли – посредническая деятельность по заключению сделок.

Квинтэссенция работы такого предприятия – заработок денег для клиентов, что является мощным стимулом последних для привлечения своего социального круга. Однако стабильная положительная деятельность не может строиться на пустом месте и для нее необходим штат экспертов и экономистов, выдающих точные прогнозы, на основе которых формируется инвестиционный портфель.

Что нужно, чтобы открыть инвестиционную компанию

Как и любой бизнес, ИК начинается с открытия юридического лица, которое может принимать любую организационно-правовую форму, кроме формы ИП.

Простейшей и наиболее востребованной ОПФ в России является общество с ограниченной ответственностью.

Подробнее о том, как зарегистрировать ООО, можно прочесть в материале AllKredits «Как самостоятельно зарегистрировать ООО: пошаговая инструкция».

Помимо этого, стоит обратить внимание на материал «Как зарегистрировать ООО онлайн?», в котором приведен интересный механизм, предлагаемый Сбербанком.

Не будем подробно говорить о том, что нормальный бизнес должен иметь бизнес-план, отвечающий на такие вопросы, как:

- Конъюнктура рынка;

- Маркетинговые исследования;

- Анализ рисков;

- Финансовая модель;

- Концепция проекта, его миссия;

- Штатное расписание;

- Система управления;

- Карта развития.

По сути, первые этапы регистрации инвестиционной компании ничем не отличаются ото всех процедур, уже рассмотренных AllKredits в предыдущих материалах.

Главным отличием в данном случае становится только получение лицензии в ФСФР.

Лицензия ФСФР для инвестиционной компании

Лицензия ФСФР – основной документ для деятельности ИК, который не только предоставляет доступ к рынку ценных бумаг, но и дает право предприятию оказывать заявленные услуги.

Получение лицензии жестко регламентировано требованиями. Так, требования к собственным средствам организации составляют:

- Для брокерской и дилерской деятельности – не менее 10 млн руб.;

- Для доверительного управления – не менее 35 млн руб.;

- Для депозитарной деятельности – не менее 70 млн руб.

Помимо этого, существуют требования к штатной комплектации предприятия, которая в обязательном порядке должна включать в себя:

- Генерального директора – опыт работы в смежных специализированных областях не менее 1 года, квалификационный аттестат серии 1.0, отсутствие судимости;

- Контролера – высшее экономическое или юридическое образование или стаж работы не менее 2 лет, квалификационный аттестат серии 1.0, отсутствие судимости;

- Специалистов с аттестатами не ниже 1.0, количество которых зависит от выбранной деятельности:

- Брокерская или дилерская – не менее двух;

- Брокерская и дилерская – не менее трех;

- Брокерская, дилерская и доверительное управление – не менее 4;

- Все виды – не менее шести.

О том, что такое квалификационный аттестат специалиста финансового рынка, можно подробнее прочесть в материале AllKredits «Аттестат ФСФР: зачем нужен брокерский аттестат и как его получить?».

С необходимым пакетом документов для получения лицензии ФСФР можно ознакомиться на кликабельном скриншоте.

Открытый инвестиционный фонд и принципы его формирования

Инвестиционный фонд – это одна из самых популярных возможностей вложения для начинающих инвесторов. Благодаря невысокому входному порогу, начинать работу с подобными структурами можно практически с нуля.

В России наибольшую популярность получили паевые инвестиционные фонды открытого типа. Они представляют собой коллективные вложения частных инвесторов, в обмен на документы участия – паи. Пайщики получают доход из общей прибыли от деятельности фонда. Обеспечивать прибыль должны управляющие.

Чаще всего паевые коллективы, они же ПИФы, являются продуктом брокерских компаний, инвестиционных структур или банков. Банки могут предоставлять паи ПИФов как самостоятельно, так и при помощи дочерних организаций. В Российской Федерации лидерами направления считаются Сбербанк, Газпромбанк, Уралсиб, ВТБ.

Детали работы

Выражаясь простым языком, паевый фонд это группа людей, частных инвесторов, которые передают свои финансовые массы под крыло управляющей компании. Компания, руками своих аналитиков и трейдеров, пытается извлечь из полученных сумм прибыль, торгуя на фондовом рынке ценными бумагами.

По сути своей, это открытое акционерное общество, производственную форму которого определяет работа трейдеров и брокеров. А акции заменяются на паи, количество которых покупается инвестором исходя из собственного капитала.

Прибыль распределяется в соответствии с количеством выкупленных бумаг фонда. Сразу же стоит отметить, что практически все ПИФы не выплачивают дивидендов и купонного дохода, а капитализируют полученные выплаты обратно в фонд. Реальные деньги инвестор может забрать только тогда, когда продаст свой пакет паев.

Состав фонда

Ценные бумаги, покупаемые управляющими, могут иметь разное определение. Важен скорее внутренний баланс портфеля, нежели конкретные продукты, покупаемые в его состав. Так, например, Сбербанк подразделяет свои фонды на умеренные, консервативные и агрессивные. Стоит отметить, что подобная классификация применяется во многих рыночных продуктах.

Агрессивные портфели ставят перед собой высокие цели по проценту доходности, заметно превышающие рыночное движение. Сделать акцент ставится именно на акции, как на рисковый, но весьма привлекательный инструмент. По среднему значению агрессивных комплектов, акции могут занимать до 70 – 80 процентов всего состава.

При этом и сами акции делятся на “голубые фишки”, то есть надежные, но медленные бумаги, либо на перспективные “бумаги роста”.

В эту группу попадают молодые или трендовые компании, имеющие шансы на прибыль. Плюс смешанных инвестиций заключается в широкой диверсификации активов.

Благодаря этому, вкладчики не потеряют капитал при банкротстве какого-либо эмитента, чем часто рискуют узконаправленные инвесторы.

Другие инструменты

Консервативные портфели основаны на облигациях. Облигации – это государственные долговые обязательства, включающие в себя купонный доход. Обычно прибыль по таким бумагам не опережает рыночную, но имеет весьма устойчивое основание, на базе государственного долга.

Также облигации могут быть эмитированы крупными корпорациями из числа “голубых фишек”. В случае банкротства подобных фирм, погашение долгов по заемным бумагам будет одним из первых обязательств.

Стиль портфеля формируется из баланса соотношения надежных бумаг к прибыльным. Чем выше процент акций развивающихся компаний, тем больше риски.

Отметим, что современные управляющие также торгуют и фьючерсами на нефть, газ, золото и другие продукты. Такой подход может повысить доходность.

В целом же, примерно 90 процентов состава фонда находится в долгосрочной перспективе, и лишь 10 процентов, а часто и меньше, имеют уровень оборачиваемости активного трейдера.

Типы инвестиционных фондов

Центральный вопрос современных ПИФов – это их направление. Благодаря своим аналитикам, управляющие могут предложить разнообразные продукты. Специализированный фонд может иметь направление на определенную отрасль экономики, к примеру, электроэнергия или IT-индустрия. Часто подобные продукты имеют лишь маркетинговую составляющую, направленную на трендовую отрасль.

Сами фонды разделяются и по структуре:

- Открытый. Коллектив такого типа может продавать паи когда угодно, а вступить в состав участников волен любой желающий, при наличии капитала.

- Закрытый. Такие ИФ собирают капитал только с подходящих лиц. Это может быть высокий финансовый порог, либо специальный продукт, скажем, инвестиционный сбор для военных, государственных служащих, либо для работников банка-управляющего. После завершения формирования состава вкладчиков фонда, его двери закрываются для новых лиц.

- Интервальный. Концепт данного формата может быть как открытым, так и закрытым. Разница заключается в особых сроках покупки или продажи паев. Проходят акты перепродажи исключительно в установленное время, заранее оговоренное.

- Чековый фонд, ЧИФ. Ныне устаревший формат, популярный в РФ в 1990-ые годы, для развития внутреннего рынка ценных бумаг. Стал одним из символов приватизации.

Индексные фонды

Отдельной категорией выглядят индексные паевые группы. Это предприятия похожего типа, но с рядом собственных отличий. В первую очередь – привязка к индексу. Индекс – это показатель совокупной динамики определенной группы ценных бумаг.

Индекс может быть создан под любую отрасль, отдельную группу компаний, либо всю государственную экономику в целом.

Соответственно, индексный инвестиционный фонд (ИИФ, TIF, ETF), не пользуется услугами аналитиков, так как анализировать здесь и нечего. Управляющие покупают бумаги только на строгом соответствии с выбранным индексом, лишь периодически “перетасовывают” портфель, продавая бумаги, выпавшие из сводного показателя, либо меняя баланс.

К примеру, индекс МосБиржи, включающий в себя самые крупные компании российской промышленности и сферы услуг.

Основанный на нем ИИФ будет содержать те же самые акции, в точном процентном соотношении с индексом. Растет МосБиржа – растет фонд и доходность вкладчиков.

Такие инструменты позволяют привязывать свои вклады к динамике рынка, одновременно подпитывая ее, перемещая капитал в акции компаний.

Преимущества индекса

Известный инвестор и миллиардер, Уоррен Баффет, считает индексные фонды одним из самых лучших инвестиционных приемов. Особенно это хорошо для начинающих капиталистов, либо для тех, кто не хочет утруждать себя анализом рынка. Об этом же говорит и Джон Богл, основатель Vanguard, а также первого ИИФ.

Индексный фонд имеет ряд преимуществ: диверсификация, низкие оперативные затраты, позитивные тендеции, так как на вашей стороне математика.

Действительно, ИИФ существенно дешевле, нежели ПИФ. Причина тому: низкие комиссии управляющей компании, ведь ей не надо платить группе аналитиков. Она просто перекладывает портфель вслед за динамикой индекса и все.

Учитывая, что экономические законы способствуют росту рыночной динамики, долгосрочные инвестиции в коллектив такого типа сыграют отличную роль для существенного увеличения вашего капитала, как инвестора.

Сегодня на рынке имеется масса предложений такого формата, но предпочтение рекомендуется отдавать максимально диверсифицированным объектам, которые не концентрируются на отдельной отрасли или группе эмитентов.

Как открыть инвестиционную компанию? Бизнес-план, виды и этапы развития

- 6 Февраля, 2020

- Бизнес планы

- Юлия Лобач

Сталкиваясь с обслуживаниями на финансовом рынке, многие состоятельные бизнесмены задают вопрос о том, как открыть инвестиционную компанию. Большая часть отказывается от этой идеи, решив, что такое попросту невозможно.

На самом же деле реализовать подобную мечту вовсе не сложно. У любого инвестора имеется шанс создать такое учреждение, которое будет отвечать всем наиболее современным требованиям, оказывая финансовые услуги высокого качества.

Подобные компании представляет собой организации, занимающиеся вложением денежных средств инвесторов в разные проекты, и на фондовых рынках в том числе.

Этапы развития с нуля

Разберемся, как открыть инвестиционную компанию с нуля.

Чтобы запустить такую организацию, необходимо, как и в прочих случаях, пройти несколько следующих этапов. В общей ситуации весь процесс будет выглядеть так:

- Стадия осмысления базовой идеи, а вместе с тем и миссии запланированной организации.

- Проведение разработки бизнес-плана проекта.

- Выбор организационного правового формата собственности учреждения.

- Проведение оценки имеющихся ресурсов и способов развития намеченного бизнеса.

- Принятие решения об открытии инвестиционного проекта и достижение непосредственного осуществления идеи.

Этап осмысления общей идеи компании и ее миссии

В рамках общения с инвестиционными брокерами многих бизнесменов наверняка посещала мысль о том, что оказываемые услуги могли бы отличаться более высоким качеством. Именно данное обстоятельство сможет подтолкнуть к запуску собственной организации и решению вопроса о том, как открыть инвестиционную компанию.

Миссия учреждения представляет собой основную цель компании, и в этом случае она может звучать, к примеру, как «предоставление оказания услуг брокерского обслуживания и инвестиционного консультирования на высоком уровне, что позволяет учитывать все интересы клиентов». Далее поговорим о стратегии развития.

Бизнес-план проекта

Чтобы понять, как открыть инвестиционную компанию, следует начать с проработки бизнес-плана.

Схема организации дает возможность:

- Рассмотрения сильных и слабых сторон будущей организации.

- Определения маркетингового плана.

- Рассмотрения финансовой стратегии.

- Проведения анализа имеющейся внешней и внутренней среды.

Бизнес-план выступает основным документом. В связи с этим процессу его разработки, как и стратегии развития будущего учреждения в целом, стоит уделять особое внимание. Примеры инвестиционных планов компаний можно всегда найти в открытых источниках. Правда, лучше всего доверить их разработку грамотным профессионалам.

Основные разделы

В качестве примера приведем общую схему бизнес-проекта.

Итак, основными его разделами должны стать следующие пункты:

- Резюме и краткая характеристика запланированного бизнеса.

- Основная идея и стратегия.

- Проведение анализа рынка и изучение концепций маркетинга.

- Поставки и сырье.

- Местоположение и окружающая среда.

- Технология и проектирование.

- Трудовой ресурс.

- Планирование фактической реализации проекта.

- Оценка эффективности инвестиций.

Виды инвестиционных компаний и выбор формата собственности

Согласно изменениям Гражданского кодекса, наиболее распространенными организационными правовыми формами выступают:

- Тип учреждения ООО, то есть речь идет об обществе с ограниченной ответственностью.

- АО или ПАО представляют собой публичные акционерные организации.

- ЗАО или по-другому НАО являются непубличными (закрытыми) акционерными обществами.

Целесообразно у будущих контрагентов выяснить, какая именно организационная форма является более предпочтительной для них.

Дело в том, что вид компании может оказывать влияние на планирование инвестиционной работы учреждения, так как фирма в случае публичного общества обладает возможностью по привлечению акционеров, а в случае непубличного типа может это сделать на определенных российским законодательством условиях.

Как открыть инвестиционную компанию в России, интересно многим.

Управление и варианты развития бизнеса

Необходимо оценивать имеющиеся ресурсы. В том числе учитываются кадровые возможности, определяется форма их привлечения:

- Ставка на партнерство.

- Проведение сотрудничества на постоянной основе.

- Наличие временной, почасовой загруженности.

- Предпочтение сотрудничества в форме консультантов и другое.

Что еще предполагает управление инвестиционной компанией? Не менее важным является определение финансового плана и источников финансирования. Необходимо тщательно проанализировать бизнес инвестиционной организации, особенно, когда имеется несколько стратегий по каждому из предполагаемых направлений деятельности.

Не стоит бояться привлекать инвесторов, в особенности когда финансовые средства для открытия инвестиционного учреждения находятся в дефиците. Особое внимание требуется обращать на договор, заключаемый с инвестором.

Принятие решения по поводу открытия инвестиционной организации и осуществление идеи

После проведения тщательной проработки всех волнующих вопросов, необходимо задуматься еще раз о целесообразности создания такой компании на рынке инвестиционных услуг. В том случае, если решимость действовать все еще сохраняется, стоит приступить к реализации задуманного плана. На первой стадии нужно провести собрание учредителей и принять соответствующие документы.

Стоит отметить, что такие бумаги играют крайне важную роль в рамках работы организации, в связи с этим стоит доверить их разработку профессионалам. При их составлении, разумеется, будут потрачены деньги, зато в будущем все это обернется многократной прибылью, особенно если юрист, составляющий их, учтет все имеющиеся нюансы.

Какие сведения нужно подготовить?

Целесообразно подготовить следующие данные:

- Полное и сокращенное наименование организации.

- Информация о правовой форме фирмы.

- Сведения о юридическом адресе.

- Размер уставного капитала и его последующее распределение в долях между учредителями.

- Порядок образования уставного капитала.

- Информация об учредителях.

- Предполагаемая стратегия управления соответствующей организацией.

Очень важным решением выступает и выбор банка, в котором будет открыт расчетный счет. Необходимо, помимо всего прочего, разработать форму стандартной документации: всевозможные договора наряду с контрактами и так далее.

На следующей стадии потребуется получить лицензию на финансовый рынок в Департаменте допуска.

Именно такое отделение Центрального банка вслед за упразднением ФСФР занимается предоставлением лицензий для осуществления работы на финансовом рынке.

Остается оплатить все необходимые пошлины со сборами, получить нужные бумаги и начать работу согласно инвестиционному плану. Как видите, открыть инвестиционную организацию совершенно не сложно. Для этого вовсе не требуется обладать какими-то особыми знаниями.

Любым предпринимателем может быть открыто свое учреждение такого рода, и можно попробовать реализовать в нем все те нововведения, о которых мечтает будущий предприниматель, и которые, согласно его мнению, дадут возможность остальным инвесторам с комфортом получать прибыль.

Общая инструкция по открытию инвестиционной компании

Важно определить, с какими инвестициями будет проводиться работа, в какой рыночной сфере будет задействовано учреждение. Частные фирмы взаимодействуют с такими типами деятельности, как, например, операции с акциями или облигациями. Многими из них принимаются товарные фьючерсы, строятся валютные и опционные стратегии.

Создавать собственную инвестиционную фирму довольно просто, когда человек выступает ее владельцем или оператором. Важно определиться, в какие именно области клиенты станут вкладывать средства, и как правильно распоряжаться капиталом согласно выбранному направлению.

В том случае, если планируется приступать к более крупным операциям при развитии инвестиционной компании, а вместе с тем нанять штат сразу из нескольких сотрудников, стоит рассмотреть возможность организации компании по ведомственной линии. Можно открыть отделы, которые будут заниматься облигациями, валютой, а также центры для инвесторских и административных вопросов во главе каждого из которых нужно поставить старшего сотрудника.

Важно подумать о подходящем типе юрлица. Большинство инвестиционных учреждений организовано в форме мини-корпораций или обществ с ограниченной ответственностью. Лучше всего посоветоваться с личным бухгалтером касательно вопроса о наиболее подходящем налоговом статусе.

Это позволит не просто открыть инвестиционную компанию, а сделать ее успешной и прибыльной.

Открытие инвестиционно-финансовой компании, фонда – бизнес-план

› Инвестиции в бизнес

С каждым годом инвестиционные компании приобретают все большую популярность, давая возможность самым разным клиентам работать с ценными бумагами и активно осуществлять разнообразные операции.

Среди основных субъектов на рынке стоит выделить брокеров и дилеров, депозитарии и клиринговые организации.

Инвестиционно-финансовая компания считается профессиональным участником взаимоотношений на рынке ценных бумаг,

что берет на себя осуществление разнообразных видов деятельности:

- Брокерская – совершение операций с облигациями для компании или частного клиента на базе договора комиссии или поручения

- Дилерская – покупка/продажа бумаг юрлицом от собственного имени и за свои деньги посредством публичного обнародования стоимости покупки/продажи с обязательным обещанием исполнить сделки по заявленным ценам

- Управление активами – осуществление юридическим лицом от своего собственного имени за определенную награду на протяжении указанного времени доверительного управления разнообразными активами

- Клиринговая деятельность – оказание услуг, которые связаны с деятельностью по определению обязательств (сверка, сбор, корректирование информации по сделкам с активами, подготовка документов по ним и т.д.), манипуляциями по зачету по расчетам, поставкам ценных бумаг

- Депозитарная – услуги, связанные с переходом/учетом прав на активы, хранением сертификатов

- Ведение реестра владельцев, держащих именные ценные бумаги (регистратор) – сбор, фиксация, хранение, обработка, предоставление данных системы ведения реестра

- Грамотная организация торговли на рынке – услуги по заключению разных типов гражданско-правовых сделок

В большинстве своем инвестиционные компании и фонды зарабатывают для клиентов деньги, оставляя себе определенный процент от прибыли.

Поэтому в удачных вложениях заинтересованы все – и клиенты, и исполнители.

Несмотря на то, что в России к данному виду инвестирования пока еще относятся с некоторой опаской, популярность такого бизнеса растет.

Для точных прогнозов и грамотных инвестиций в компании работают высококлассные специалисты, эксперты, экономисты, которые выполняют анализ рынка и осуществляют поиск наиболее перспективных проектов.

В рейтинг лучших инвестиционных компаний сегодня входят:

- Среди лучших брокерских компаний России – ВТБ Капитал, Sberbank CIB, Группа БКС, ФИНАМ, АЛОР, ЦЕРИХ Кэпитал, Атон, ВЕЛЕС Капитал, УРАЛСИБ Кэпитал, Норд-Капитал, Максвелл Капитал, ОЛМА, Брокерский дом «Открытие» и т.д.

- ПАММ-счета – FXOpen, ИнстаФорекс, AMarkets

- Альпари – ПАММ-счета, акции, фонды

- Insolt – доверительное управление, венчурные инвестиции

- ShareInStock – венчурные инвестиции

Особенности оформления: лицензии, требования

Чтобы иметь возможность выполнять функции инвестиционно-строительной или страховой компании, любой другой, связанной с работой с ценными бумагами, необходимо сначала получить лицензию, которая отдельно выдается ФСФР (аббревиатура расшифровывается как Федеральная служба по финансовым рынкам).

Эти лицензии позволяют получить статус финансового консультанта, взимать комиссии по сделкам, взимать оплату за управление чьими-то активами, зарабатывать на размещении активов в статусе андеррайтера, рассчитывать на комиссионную награду в статусе маркет-мейкера. Для своевременного получения лицензии необходимо создать или купить компанию.

Деятельность инвестиционных компаний строго регулируется ФСФР, нормативно-правовыми актами, постановлениями и установкой правил. Без лицензии структура не будет входить в список профессиональных участников рынка, а получить ее достаточно трудно, но возможно посредством соблюдения всех выставленных условий.

При покупке готовой структуры владелец получает ее вместе со всеми документами и разрешениями, стоимость составляет в среднем 700000-900000 рублей. При создании придется самостоятельно беспокоиться об оформлении всех нужных бумаг. Организационно-правовая форма – ООО. Сумма уставного капитала должна составлять 10-40000000 рублей.

Создание собственной организации: что для этого нужно

Заблаговременно, до того, как открыть инвестиционную компанию, необходимо изучить, что для этого потребуется. Так, в соответствии с установленными и действующими требованиями ФСФР, необходимо:

- Зарегистрировать юридическое лицо (ООО), что выполняется в течение 10 рабочих дней

- Подготовить пакет документов для ФСФР

- Подать документы и дождаться, пока их рассмотрят, вынесут решение, выдадут уведомление о лицензии

- Получить выписки из реестра лицензий с номерами бланков, получить сами бланки на протяжении двух месяцев

Чтобы ФСФР одобрила и разрешила работать, нужно соответствовать таким требованиям:

1) Собственные средства: для брокеров и дилеров сумма составляет 10 миллионов рублей, доверительного управления – 35, депозитарной деятельности – минимум 60 миллионов рублей.

2) Штат: генеральный директор с опытом работы в сфере, квалификационным аттестатом серии 1.0, без судимостей.

Может совмещать работу; контролер – со стажем работы в сфере, юридическим или экономическим высшим образованием, таким же аттестатом, без судимости.

Совмещать нельзя, работает только в инвестиционно-девелоперской компании, которую планируется создать; специалисты с аттестатами 1.0 – минимум 2-3 в зависимости от вида деятельности, которую планируется осуществлять. Могут быть совместимыми.

Бизнес-план по созданию региональной инвестиционной компании включает:

- Первичная разработка: анализ сферы, смежных отраслей, оценка спроса, перспективности

- Маркетинговые исследования

- Анализ рисков

- Подготовка финансовой модели

- Анализ коммерческой привлекательности проекта

- Привлечение отечественных и западных специалистов, оценка перспективности внедряемых технологий и методов

- Создание концепции всего проекта

- Оформление всех бумаг, поиск сотрудников

- Разработка схемы бизнес-процессов проекта

- Создание детального плана технологии реализации: количество сотрудников, площади, оборудование и т.д.

- Разработка системы управления: корпоративные, производственные процессы, налоговый и управленческий учет, логистика, персонал, безопасность, взаимодействие с клиентами и т.д.

- Привлечение кредитного финансирования (если нужно), юридическое сопровождение

Создание инвестиционной компании Ссылка на основную публикацию

Как создать инвестиционную компанию

- Брокерская – совершение операций с облигациями для компании или частного клиента на базе договора комиссии или поручения

- Дилерская – покупка/продажа бумаг юрлицом от собственного имени и за свои деньги посредством публичного обнародования стоимости покупки/продажи с обязательным обещанием исполнить сделки по заявленным ценам

- Управление активами – осуществление юридическим лицом от своего собственного имени за определенную награду на протяжении указанного времени доверительного управления разнообразными активами

- Клиринговая деятельность – оказание услуг, которые связаны с деятельностью по определению обязательств (сверка, сбор, корректирование информации по сделкам с активами, подготовка документов по ним и т.д.), манипуляциями по зачету по расчетам, поставкам ценных бумаг

- Депозитарная – услуги, связанные с переходом/учетом прав на активы, хранением сертификатов

- Ведение реестра владельцев, держащих именные ценные бумаги (регистратор) – сбор, фиксация, хранение, обработка, предоставление данных системы ведения реестра

- Грамотная организация торговли на рынке – услуги по заключению разных типов гражданско-правовых сделок

В большинстве своем инвестиционные компании и фонды зарабатывают для клиентов деньги, оставляя себе определенный процент от прибыли.

Поэтому в удачных вложениях заинтересованы все – и клиенты, и исполнители.

Несмотря на то, что в России к данному виду инвестирования пока еще относятся с некоторой опаской, популярность такого бизнеса растет.

Для точных прогнозов и грамотных инвестиций в компании работают высококлассные специалисты, эксперты, экономисты, которые выполняют анализ рынка и осуществляют поиск наиболее перспективных проектов.

http://checkroi.ru/blog/top-kursov-po-investiciyam/

http://jyrnldo.ru/kak-otkryt-investicionnuju-kompaniju.html