Паевые инвестиционные фонды ВТБ

Каждый человек мечтает преумножить свои заработанные сбережения без дополнительных затрат. Крупные банки, такие как ВТБ, предлагают населению инвестировать денежные средства в паевые инвестиционные фонды. Финансовой основой любого ПИФ являются деньги граждан, вложенные в покупку отдельной доли-пая активов предложенных компаний.

Инвестировать можно в акции, облигации, драгоценные металлы и т.д. Финансовые эксперты рекомендуют выбирать несколько различных направлений. Такой подход поможет снизить риски и увеличить доходность.

- Условия инвестирования в ПИФ ВТБ

- Как стать пайщиком?

- Как купить пай в онлайн режиме?

- Преимущества ПИФ ВТБ

- Доходность

- Стратегии управления ПИФ

- Советы по сбору инвестиционного портфеля

- Основные ПИФ ВТБ

- ПИФ облигаций

- «Казначейский»

- «Фонд Еврооблигаций»

- «Облигации плюс»

- ПИФ акций

- «Фонд акций»

- «Фонд Перспективных инвестиций»

- «Фонд Глобальных дивидендов»

- «Фонд Нефтегазового сектора»

- «Фонд Потребительского сектора»

- «Фонд Предприятий с государственным участием»

- «Фонд Телекоммуникаций»

- «Фонд Электроэнергетики»

- «Фонд Металлургии»

- ВТБ-БРИК

- «Площадь победы»

- ПИФ смешанных инвестиций

- «Сбалансированный»

- «Индекс ММВБ»

- «Фонд Денежного рынка»

- Сравнение доходности ПИФ ВТБ 24

- Заклчение

- Отзывы вкладчиков

Условия инвестирования в ПИФ ВТБ

Для покупки и продажи любых паёв ПИФ ВТБ установлены единые условия:

- Минимальный порог вложений денежных средств. Он зависит от ряда факторов: выбранный фонд, способ покупки и статус вкладчика (новичок или опытный игрок). Сумма первоначальной покупки онлайн не может быть ниже 5000 рублей, все последующие – от 1000 рублей.

- Сроки вложения от 1 года и более. Данная информация указывается в договоре.

- При приобретении паев через ВТБ и ОТП банк надбавки не будет. Во всех других случаях дополнительно оплачивается 1-1,5%.

- Комиссия за обналичивание зависит от срока владения паем: до 180 дней – 2%, до 365 дней – 1,5%, свыше года – 1%.

- Оплата вознаграждения управляющей компании – 1% от стоимости актива.

- Пайщик имеет право продать свою долю в любой рабочий день.

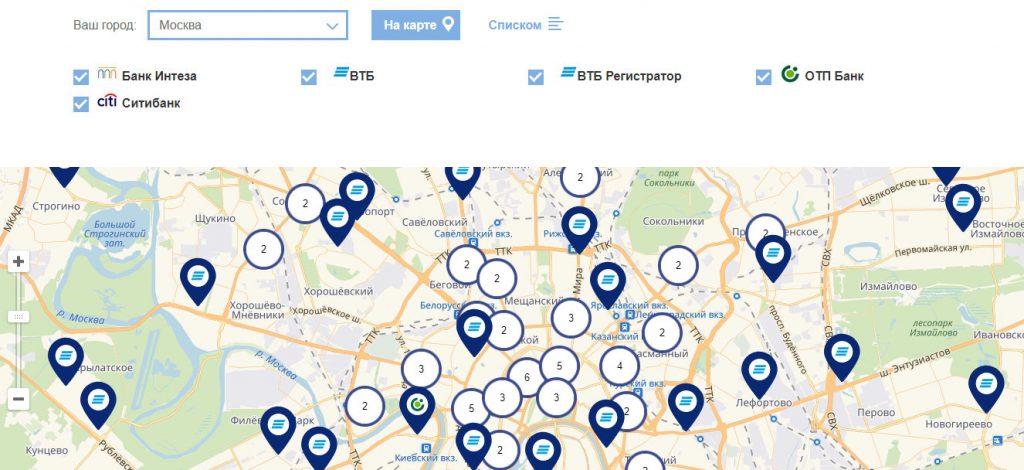

Как стать пайщиком?

Существует несколько способов, чтобы приобрести долю в ПИФ ВТБ:

- В отделении банка ВТБ или у партнеров:

- Банк Интеза;

- ОПТ банк;

- СИТИ банк;

- ВТБ Регистратор.

Обратите внимание. Партнеры имеют возможность установить минимальную сумму покупки. Её размер, как правило, не менее 50000 рублей. Так же придется дополнительно оплатить комиссию за обслуживание.

Для приобретения пая необходимо иметь при себе паспорт гражданина РФ и сумму, которые гражданин готов инвестировать.

В режиме онлайн на официальном сайте ВТБ Капитал.

Самый простой и быстрый способ.

Как купить пай в онлайн режиме?

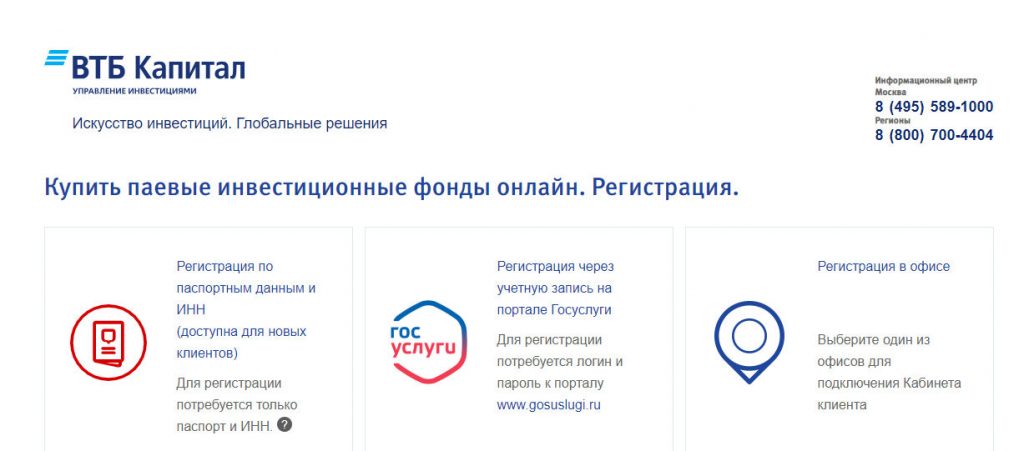

Чтобы купить пай ВТБ через Интернет, надо выполнить ряд действий:

- Зайти на сайт «ВТБ Капитал Управление активами» vtbcapital-am.ru ;

- Выбрать в правом верхнем углу «Кабинет клиента»;

- Если у Вас ещё нет аккаунта, то пройдите регистрацию;

- Выберите один из наиболее удобных способов: «По паспорту и ИНН» или «Госуслуги»;

Используя первый вариант, придётся заполнить длинную анкету.

Второй метод наиболее продуктивный, всё что потребуется — это предоставить права доступа к аккаунту на gosuslugi.ru .

Преимущества ПИФ ВТБ

Прежде чем вкладывать свои сбережения в приобретение паёв, будущему вкладчику стоит ознакомиться с информацией о наиболее доходных направлениях для инвестирования. Почитать отзывы о выбранной управляющей компании, а также о компетентности и профессионализме ее сотрудников.

ПИФ ВТБ отличается следующими преимуществами:

- ВТБ Капитал предлагает наиболее востребованные ПИФы на сегодняшний день. Большая их часть занимает лидирующие позиции в списках самых популярных инструментов для инвестирования, что способствует получению более высокого дохода.

- Уровень доходности может достигать до 32%. Такой процент явный плюс, который, несомненно, привлекает граждан.

- О профессиональной подкованности инвестиционных экспертов компании ВТБ позволяет судить более чем 10-летний опыт работы в данном сегменте. Востребованность у инвесторов растет из года в год.

- ВТБ Капитал предлагает своим вкладчикам более низкий комиссионный процент, который с лихвой перекрывается высокой доходностью.

- Поддержка клиентов осуществляется быстро и качественно. Есть возможность решить возникший вопрос в телефонном режиме по бесплатной горячей линии. Клиент может обратиться за помощью в службу поддержки на официальном сайте ВТБ Капитал.

- Расширенная филиальная сеть и присутствие практически в каждом городе Российской Федерации является существенным преимуществом перед конкурентами.

Доходность

Доходность от вложений в ПИФ значительно выше, чем от открытого банковского вклада. Но и риск потери сбережений более высокий. Точный расчет прибыли от приобретенных паёв просчитать непросто. Можно предположить примерную сумму дохода, но необходимо учитывать ряд факторов: вид фонда, размер вложений, сроки, стратегию управляющей компании.

Стратегии управления ПИФ

В ВТБ Капитал действуют три вида стратегии:

- Умеренная. По данному стратегическому подходу 70% сбережений вкладывается в облигации. Оставшиеся 30% распределяются между приобретением акций и работой с биржевыми индексами. Уровень риска ниже, чем при агрессивном поведении. Доход выше консервативного.

- Консервативная. При такой стратегии около 80% тратятся на покупку облигаций, а 20% делятся между индексными и акционерными организациями. Так как основной целью консервативного похода является сохранение сбережений, то риски и прибыль ниже, чем при других стратегиях.

- Агрессивная. Стратегия нацелена на получения максимального дохода, но при этом и опасность потери сбережений высокая. Такой вид управления заключается в точном и грамотном аналитическом расчете будущих биржевых показателей. Большая часть денежных средств при данном подходе вкладывается в работу с акциями и индексами.

Советы по сбору инвестиционного портфеля

Важно понять одну главную вещь — универсальных рекомендаций по данному вопросу просто-напросто быть не может. Связано это с уникальностью каждого инвестора. Каждый человек имеет свои финансовые возможности, требования и ожидания.

По этой причине политика инвестирования должна создаваться персонально, для каждого своя. Однако, при создании сбалансированного портфеля стоит дать ответ на 3 главных вопроса:

- Какую доходность хочется получить?

- На какой риск готов пойти инвестор?

- Какой срок инвестирования наиболее оптимален?

Исходя из собственных решений можно создать инвестиционный портфель.

К примеру, инвестор выбрал стратегию, нацеленную на сохранение капитала с минимальными рисками и небольшой доходностью. В этом случае стоит сконцентрировать своё внимание на ПИФ с консервативной стратегией и купить пай там.

Если больше тянет на заработок, а не только сохранение, то можно разбить имеющийся капитал и, например, 60% вложить в фонд с небольшой степенью риска. Остальные 40% разделить между доходными и рискованными.

На сайте ВТБ Капитал есть сервис, который поможет подобрать оптимальный портфель. Найти его можно по этой ссылке . Чтобы подобрать пакет, вводить свои данные не обязательно.

Основные ПИФ ВТБ

Все ПИФ ВТБ можно разделить на три основные категории:

- ПИФ облигаций;

- ПИФ акций;

- ПИФ смешанных инвестиций.

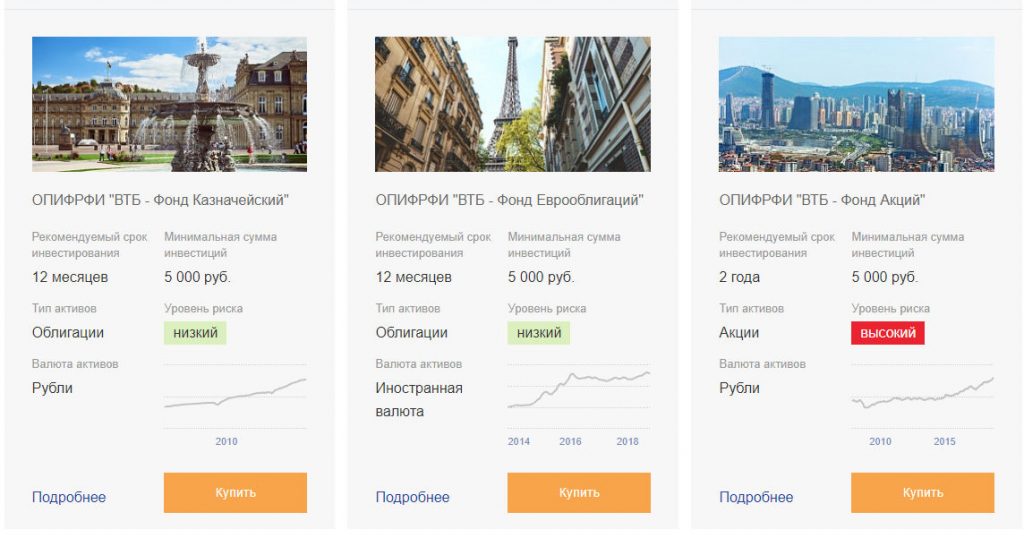

ПИФ облигаций

Вложения в облигации отличаются минимальным уровнем риска. И доходность по ним не будет максимальной. Неплохая замена такому банковскому продукт, как вклад. ВТБ предлагает инвесторам три паевых инвестиционных фонда.

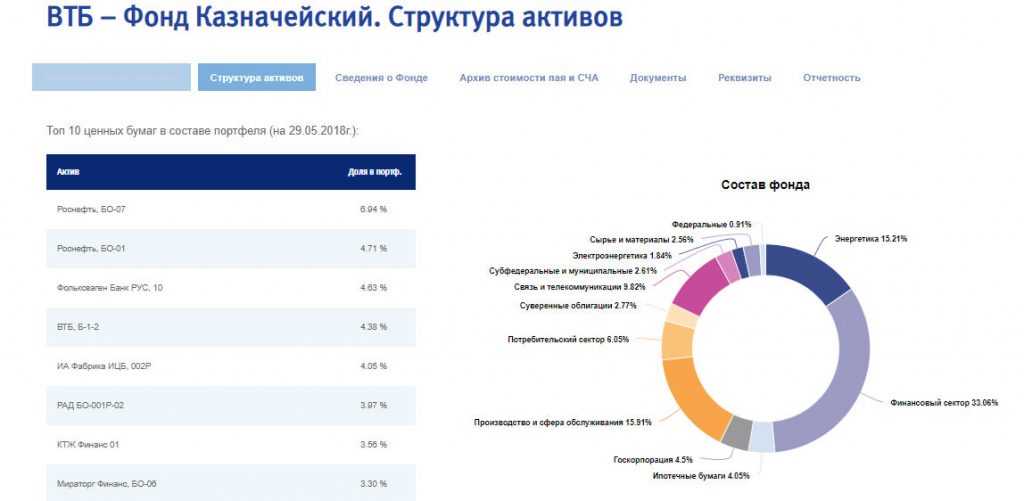

«Казначейский»

Начал свою работу в 2003 году и изначально носил название «Лидер финанс». Вкладывает средства в рублевом эквиваленте в ценные бумаги – облигации с фиксированным доходом. Инвестирование происходит в федеральные, субфедеральные и корпоративные компании, отличающиеся выгодным соотношением доходности и рисков.

Основная задача – сохранение денег вкладчиков при любых финансовых форс-мажорах. Только за последний год цена пая увеличилась на 15%. Стоимость чистых активов в настоящий момент превысила отметку 2 млрд. руб. Цена за один пай выше 50 рублей.

Добиваться таких показателей позволяет правильное распределение денежных средств между активами. Вид управления консервативный, а средний годовой прирост – 8,15%. Минимальная сумма инвестиций в паи для вступления в ПИФ от 5000 ₽ до 150 000 ₽, в зависимости от места покупки. Надбавок за покупку нет.

Управляющая компания берет за свои услуги 1%. Рекомендуемые сроки вложения от 1 года. Инвестор может не только продать свои приобретенные паи, но и обменять их на долю в других фондах.

«Фонд Еврооблигаций»

Все вложения исключительно в ценные бумаги, имеющие фиксированный доход. В отличие от «Казначейского», инвестирование происходит в российские евробонды, выпущенные в американских $. Это позволяет инвестору получать прибыль не только от приобретенных паёв, но и от разницы валютных курсов.

Доходность за последний год составила 9,8%. Стратегия консервативная. Минимальная сумма первоначальной покупки, независимо от места приобретения паев, составляет 50 000 ₽. Все остальные условия ничем не отличаются от «Казначейского».

«Облигации плюс»

Инвестирование так же осуществляется в еврооблигации, но с одним исключением. Помимо России, ценные бумаги принадлежат и другим мировым развитым странам. За предоставление своих услуг управляющая компания берет до 1,5%. Сумма первой покупки от 5000 ₽ до 150000 ₽.

Инвестирование в ПИФ облигаций больше всего подойдет новичкам. При низком уровне риска есть возможность получить неплохую прибыль.

ПИФ акций

Отличительной особенностью данных ПИФ является получение высокого дохода, но опасность потери инвестируемых средств увеличивается в разы. На сегодняшний день ВТБ Капитал представляет вниманию будущих инвесторов 11 фондов.

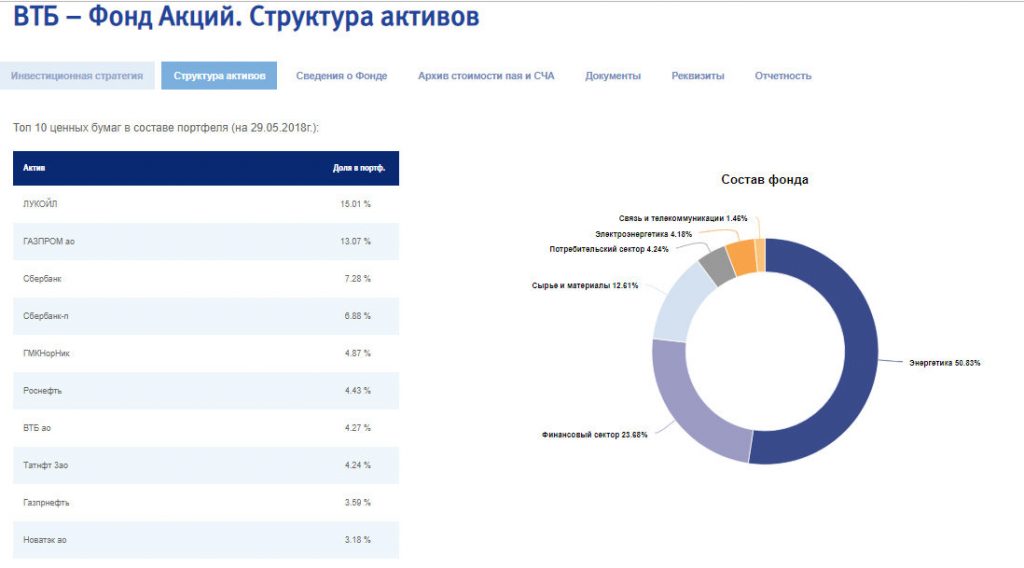

«Фонд акций»

Вкладывает деньги преимущественно в акции российских компаний первого эшелона. Инвестиционный портфель сформирован самым тщательным образом. Перед покупкой каждая акция подвергается детальному анализу.

За последний год доходность составила 15,09%. Стиль управления агрессивный. Инвестиционные аналитики советуют вкладывать сбережения минимум на 1,5 года. Комиссия управляющей компании – 3%.

«Фонд Перспективных инвестиций»

Мало чем отличается от предыдущего. Главное отличие заключается во вложении денежных средств в акции предприятий второго эшелона.

Например, сотовый оператор МТС, сеть гипермаркетов X5 и прочие.

Годовая доходность составила 27,53%. Отличный показатель, который можно достичь только при правильном управлении. Стоимость одного пая — 16 ₽. Срок вложений более 2 лет.

«Фонд Глобальных дивидендов»

Данный фонд вкладывает денежные средства в покупку акций как российских организаций, так и иностранных. Из зарубежных компаний выбираются только проверенные, которые гарантировано платят высокие дивиденды.

Доходность за последний год – 1,78%. Установлен минимальный лимит на первую покупку. Её размер составляет 50 000 рублей. Управляющая компания за свои услуги берет комиссию 2,4%.

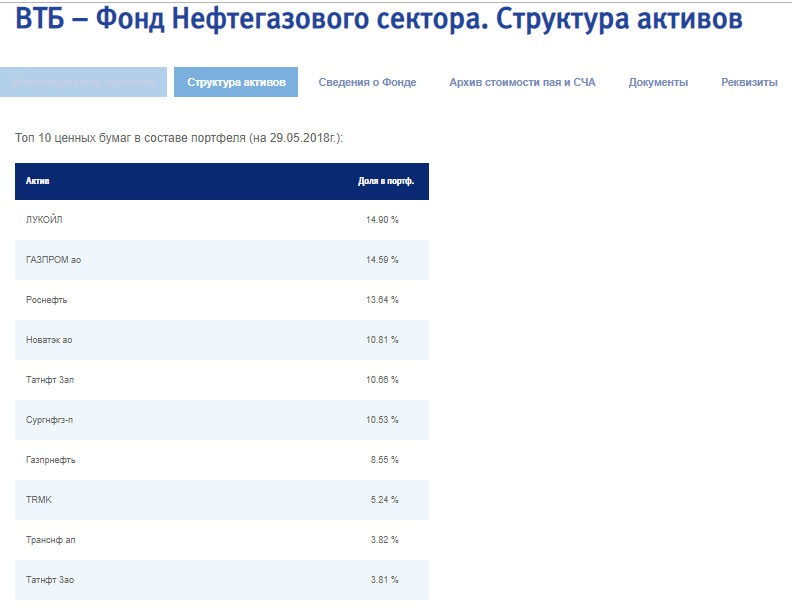

«Фонд Нефтегазового сектора»

Из названия уже понятно, что все вложения происходят в акции российских нефтяных и газовых корпораций. Стоимость чистых активов на сегодняшний день составляет почти 202 млн. руб.

Показатель доходности за год – 4,1%. Сумма вложений для вступления в фонд через управляющую компанию от 5000 ₽. Так же придется оплатить комиссионное вознаграждение в размере 3%. Аналитики советуют размещать вложения не менее, чем 24 месяца.

«Фонд Потребительского сектора»

Расходование денежных средств происходит на покупку акций компаний, которые занимаются производствам товаров народного потребления, а также специализируются на оказании услуг населению страны.

Благодаря постоянному увеличению темпа роста данной отрасли ПИФ получает неплохой доход, который только за последний год составил 19,19%. Условия «Потребительского сектора» такие же, как и у «Нефтегазового».

«Фонд Предприятий с государственным участием»

Приобретаются акции исключительно государственных компаний. Перед покупкой проводится детальный анализ инвестиционных перспектив по каждому предприятию.

Прирост дохода за год составил 27,31 – с точки зрения аналитиков достойный показатель. Инвесторам рекомендуют вкладывать средства на срок от 1,5 лет.

«Фонд Телекоммуникаций»

Отличается узконаправленной деятельностью, что влечет за собой помимо высокой прибыли, значительные риски. Сумма чистых активов на 2020 год небольшая – около 144 000 000 руб. Доходность за последний год – 1,24%. Не самый большой показатель. Рекомендуемый период инвестирование – не менее 24 месяцев.

«Фонд Электроэнергетики»

Еще один фонд узкой специализации. Нацелен на приобретение акций предприятий российской энергетики. Отличается высоким уровнем показателя годовой доходности – 44,8%. С целью получения максимальной прибыли лучше вкладывать денежные средства на срок от 2 лет.

«Фонд Металлургии»

Все денежные средства тратятся на приобретение акций предприятий, занимающихся металлургией и горной добычей. За последний год размер годового дохода увеличился на 13,25%.

ВТБ-БРИК

Занимается покупкой акций крупных компаний на территории государств, входящих в состав БРИК (Бразилия, Россия, Индия, Китай). Специалисты в области инвестиционных проектов советуют вкладывать деньги на срок от 18 месяцев. Средний размер годовой доходности – 15%. Минимальная сумма вложений для вступления в данный ПИФ ВТБ составляет 50 000 ₽.

«Площадь победы»

Конкретных предпочтений к основной деятельности предприятий нет. Приобретаются акции любой отрасли. Главное – высокий инвестиционный спрос. Высокий доход сопровождается большой вероятностью значительных потерь. Годовая доходность за последний отчетный период составила 39,54%. Период инвестирование от полутора лет. Минимальный порог для вступления в фонд 5000 ₽.

ПИФ смешанных инвестиций

В ВТБ Капитал на сегодняшний день существует 5 фондов смешанных инвестиций. Само название уже подразумевает смешивание разных ценных бумаг.

«Сбалансированный»

Данный фонд приобретает акции и облигации в равных долях. Отличительной особенностью данного фонда считается баланс между доходностью и рисками. Главная задача управляющей компании заключается в постоянном контроле ситуации на инвестиционных рынках. Минимальный срок размещения денежных средств – от одного года. Сумма вхождения в фонд составляет 5000 ₽. Доходность за последний год – 13,68%.

«Индекс ММВБ»

Приобретаются акции и облигации компаний, входящих в индекс Московской межбанковской валютной биржи (всего 50 предприятий). По состоянию на 2020 год годовой прирост дохода составил 8,21%. Для получения большей выгоды период инвестирования должен быть не менее 18 месяцев. Комиссионное вознаграждение управляющей компании небольшое, всего 1,2%.

«Фонд Денежного рынка»

Вложение денежных средств нацелено в денежный рынок. Отличается стабильностью, а также невысоким уровнем риска. Функционирует более 12 лет. Доходность за год составила 8,18%. Комиссия УК – менее 1%.

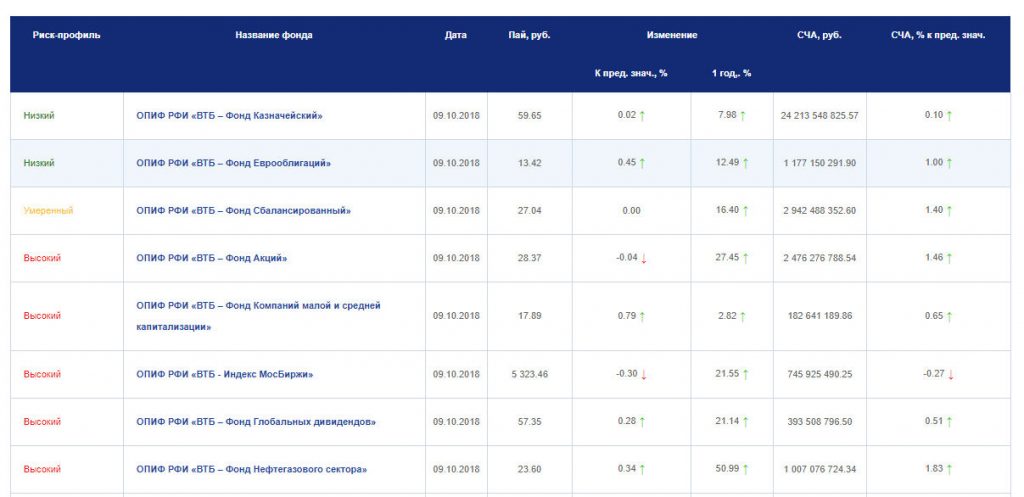

Сравнение доходности ПИФ ВТБ 24

В таблице ниже представлена сводная информация по всем действующим на сегодняшний день паевым инвестиционным фондам ВТБ Капитал.

| Наименование | Годовой процент доходности пая | Рекомендуемый срок инвестирования |

| Казначейский | 8,15% | 1 год |

| Еврооблигаций | — 4,08% | 1 года |

| Облигации плюс | 1,06% | 1 год |

| Фонд Акций | 15,09% | 1,5 года |

| Перспективных инвестиций | 27,53% | 2 года |

| Глобальных дивидендов | 1,78% | 1 год |

| Нефтегазового сектора | 4,1% | 2 года |

| Потребительского сектора | 19,19% | 1,5 года |

| Фонд Предприятий с государственным участием | 27,31% | 1,5 года |

| Телекоммуникаций | 1,24% | 1 год |

| Электроэнергетики | 44,8% | 2 года |

| Металлургии | 13,25% | 1 год |

| ВТБ-БРИК | 15% | 1,5 года |

| Площадь победы | 39,54% | 1,5 года |

| Сбалансированный | 13,68% | 1 год |

| Фонд Индекс ММВБ | 8,21% | 1,5 года |

| Фонд Денежного рынка | 8,18% | 1 год |

Заклчение

Как видно из статьи все ПИФ ВТБ имеют как общие сходства, так и различия. Окончательное решение, куда и в каком размере инвестировать свои сбережения, принимает только сам инвестор. Одно известно точно, вложения в ПИФ могут принести более высокий доход вкладчику, в сравнении с классическим банковским вкладом. Но не стоит забывать о высоком уровне рисков, связанных с потерей всех денежных средств.

Отзывы вкладчиков

Отзывы клиентов могут переходить от положительных и позитивных к резко отрицательным.К отрицательным моментам клиенты относят следующие недостатки:

- Большие комиссии с совершенных сделок;

- Некомпетентность сотрудников финансовой организации при покупке пая в отделении;

- Низкая доходность.

К достоинствам клиенты относят такие факторы:

- Комиссия, взимаемая с покупки пая, ниже, чем у конкурентов;

- Разнообразие ПИФов;

- Опытные руководители паевых инвестиционных фондов;

- Надёжность финансовой организации ВТБ 24 (А++);

- При должном управлении и диверсификации портфеля есть все шансы получить до 15-16% доходности, что в 3 раза выгоднее банковского депозита;

- Бесплатные консультации специалистов управляющей компании ВТБ Капитал, помощь для создания инвестиционного портфеля.

Читайте и оставляйте свои отзывы в комментариях под статьёй. Интересно узнать Ваше мнение.

- Банк ВТБ вклады для пенсионеров в 2020 году — Где выгодные условия и прибыльная ставка;

- Мультикарта ВТБ — В чём подвох?

- Расчетный счет ВТБ для ИП и ООО — Тарифы на РКО, документы и отзывы.

Как инвестировать в ПИФы ВТБ Капитал: инструкция и отзыв

Инвестпривет, друзья! Сегодня я расскажу вам о том, какие есть ПИФы у ВТБ Управление Активами и как на них можно заработать. Эта тема очень интересная, так как ПИФы позволяют реализовать стратегию пассивного инвестирования в фондовые рынки и получать доход без личного участия вкладчика. Его задача – просто выбрать подходящий ПИФ (а лучше даже несколько) и купить паи.

Особенности ПИФов ВТБ Капитал Управление инвестициями

Достоинства и преимущества ПИФов ВТБ

О том, что такое ПИФы и как в них вкладывать, я расписывать не буду, на эту тему есть отдельная статья – как правильно вкладывать в ПИФы. Расскажу об особенностях и преимуществах ПИФов ВТБ.

ВТБ – это не только банк. Это целая банковская группа, в которую входят банки ВТБ, Банк Москвы, Почта Банка, а также множество зарубежных банков, лизинговая компания, страховая и еще много чего. В том числе есть Управляющая компания ВТБ Капитал Управление инвестициями.

Спойлер: С компаниями «Солид» и «ТКБ Инвестмент» больше не сотрудничает, теперь УК предлагает паи только собственного производства.

Второй спойлер: Иногда управляющую компанию ВТБ ошибочно называют ПИФ ВТБ 24 или даже ВТБ Капитал Управление активами, видимо, путая со Сбербанк Управление активами. Так вот, это две разные конторы. Вы же, читатель, у нас образованный и ничего не путаете 🙂

Сейчас я не буду расписывать все плюсы и минусы управляющей компании ВТБ. Отмечу только, что это одна из крупнейших и надежнейших фирм, а доходность ее ПИФов находится на достаточно высоком уровне (по флагманским ПИФам – от 7,6% до 11,97%). Рейтинг надежности ВТБ Капитал находится на уровне А++ по версии «Эксперт РА».

Покупать ПИФы ВТБ Капитал Управление инвестициями можно в режиме онлайн, это очень удобно. Даже если вы не являетесь клиентом банка.

Виды ПИФов ВТБ Капитал

Всего на выбор инвестору предлагается 19 ПИФов. Их можно разбить на такие категории:

- фонды акций – это «Индекс Мосбиржи», непосредственно «Фонд акций», «Фонд предприятий с госучастием», «Фонд еврооблигаций», «Глобальных дивидендов» и другие;

- отраслевые ПИФы – «Электроэнергетики», «Металлургии», «Драгоценных металлов»;

- фонды смешанных инвестиций – «Денежный» и, собственно, фонд «Смешанных инвестиций», в них акции и облигации замешаны в различных пропорциях.

И еще в обойме ПИФов ВТБ Капитал есть ПИФ облигаций – только «Казначейский» (если что: еврооблигации – это российские акции, только эмитированные в долларах и еврах).

Но в целом линейка ПИФов ВТБ предоставляет собой фонды акций. Их абсолютное большинство. Соответственно, и риски, и доходность фондов управляющей компании в среднем выше, чем у других контор.

Если посмотреть на статистику доходности ПИФов ВТБ, то видно, что за прошедший год только два отработали в минус – это фонды «Электроэнергетики» и «Потребительского сектора», что вполне объяснимо с учетом санкций.

Самыми доходными ПИФами ВТБ являются:

- «Фонд нефтегазового сектора» – +50,99%, в его составе акции «Газпрома», «Башнефти», «Татнефти», «Лукойла» и других компаний, которые растут даже в кризис;

- «Фонд акций» – +24,45%, доход достигается за счет высокой диверсификации;

- «Индекс Мосбиржи» – +21,55%, вообще, российский рынок рвал в этом году, показывая рекорды, а потом спадая до минимумов;

- «Глобальных дивидендов» – +21,14%, основная прибыль образовалась за счет щедрых и стабильных зарубежных дивидендов, если ищите фонд для вложений в дивидендные аристократы США, вы его нашли;

- «Смешанных инвестиций» – +19,49%, доходность достигается за счет продуманной диверсификации;

- «Предприятий с госучастием» – +17,71%;

- «Сбалансированный» – +16,4%;

- «Металлургия» – +16,39%;

- «БРИК» (без ЮАР) – +14,19%;

- «Еврооблигаций» – +12,49.

А вот популярный в среде инвесторов ПИФ ВТБ Капитал фонд «Казначейский» дал доходность всего 7,98%. Ну как «всего». Если сравнивать с депозитами в Сбербанке, Совкомбанке или том же ВТБ – намного выше.

В среднем доходность ПИФов ВТБ Управление активами составляет 15% годовых – это очень много. Вы можете собрать сбалансированный портфель и наслаждаться, наблюдая, как растет ваш капитал.

Условия инвестирования

Перед тем, как принимать решение о покупке паев ПИФов ВТБ Капитал, неплохо было бы узнать условия инвестирования. А они таковы:

- сумма покупки онлайн – от 5000 рублей для новых клиентов и 1000 рублей для действующих пайщиков;

- надбавка – при инвестировании через ПАО Банк ВТБ и ОТП Банк – 0%, в остальных случаях 1-1,5%;

- скидка (комиссия за обналичивание) – зависит от срока владения паями и составляет 2% (меньше 180 дней), 1,5% (до 1 года) и 1% (свыше 1 года);

- вознаграждение управляющему – не более 1% от СЧА (в 2017 году было 0,22%).

При этом любые купленные паи ПИФов ВТБ Капитал Управление инвестициями можно бесплатно обменять на паи других, более перспективных с вашей точки зрения фондов. Обмен производить выгодно, когда вы получили доход по ПИФу – тогда вы сможете продать свою долю дороже. А менять надо на подешевевшие паи – тогда вы купите больше долей за те же деньги.

Держать паи я рекомендую не меньше 3 лет. Тогда вы заплатите меньшую комиссию за погашение, а также получите право на налоговый вычет на 3 000 000 рублей за каждый год.

Как купить

Предусмотрено много способов приобрести нужные паи ПИФов ВТБ Капитал. Самый простой, но не очень удобный – в самом ВТБ или у партнеров. Найти список ближайших офисов продаж можно на https://www.vtbcapital-am.ru/products/pif/map/.

К партнерам относятся:

- Банк Интеза;

- банк ВТБ;

- ВТБ Регистратор;

- ОТП Банк;

- Сити Банк.

Вот Почта Банк или Банк Москвы ВТБ-эшные ПИФы не продают. Для покупки нужно будет принести с собой паспорт и нужную сумму (на карте или налом).

Учтите, что каждый партнер применяет свою минимальную сумму. В ОТП и Интезе, например, закупаться паями на минимум на 50 тысяч рублей. И комиссии за обслуживание разные.

Так что проще дойти до ВТБ. Или купить паи через ВТБ24-Онлайн. Это делается так:

- стартуете на этой странице: https://online.vtbcapital-am.ru/registration;

- выбираете вариант регистрации через Госуслуги или же по паспортным данным и ИНН;

- заполняете анкету, указывая свои данные, читаете оферту и соглашаетесь с ней;

- вводите номер телефона и электронную почту;

- вводите код из смс, подписывая договор на регистрацию в системе ВТБ Капитал;

- получаете логин и пароль, вводите их на странице авторизации;

- придумываете новые логин и пароль;

- поздравляю – вы в личном кабинете и готовы покупать ПИФы ВТБ.

Далее можно приступать непосредственно к покупке. Выбираете нужный ПИФ, вводите дополнительные данные в анкету, а затем переходите к оплате заявки через ВТБ24-Онлайн. Вы получите реквизиты, по которым и переведете деньги.

Зачисление производится в течение 5 дней.

Мой отзыв

Я не устаю повторять, что для успешного инвестирования в ПИФы, хоть ВТБ, хоть Сбербанка, хоть Солида, необходимо собирать диверсифицированный портфель. Выберите 5-6 наиболее близких вам по духу ПИФов и постепенно наращивайте в них позиции. Благо, что для первой инвестиции нужно всего 5000 рублей, а затем – по 1000. Я так и делаю.

Теперь мой отзыв касательно линейки ПИФов ВТБ. Наиболее перспективными, на мой взгляд, являются фонды еврооблигаций, акции Мосбиржи и смешанных инвестиций. Они максимально защищены от рисков. В отраслевые я бы не стал вкладываться по простой причине: рынок лихорадит, и неизвестно, как себя поведут те или иные отрасли. Вот нефтянка сейчас жирует, но в 2014 году доходность этого сектора была ниже плинтуса. В России нужно быть готовым к любым сюрпризам.

http://probankira.ru/finansy/pif/paevyj-investiczionnyj-fond-vtb.html

http://alfainvestor.ru/kak-investirovat-v-pify-vtb-kapital-instruktsiya-i-otzyv/