Оценка эффективности инвестиционных проектов

Прежде чем приступить к вложению денежных средств или других активов в тот или иной бизнес-проект необходима оценка эффективности инвестиционных проектов. Только на основании данного анализа возможно определить потенциальную состоятельность проекта.

Эффективность инвестиционного проекта – категория, отражающая соответствие результатов инвестиционного проекта целям и интересам его участников.

Другими словами данная категория объединяет в себе целую систему показателей, с помощью которых можно оценить на сколько коммерчески эффективны инвестиции. Именно по этим показателям инвестор может оценить стоит ли вкладывать свои ресурсы в данный инвестиционный проект. Они могут быть: недисконтированными (простыми) или дисконтированными.

Безусловно любой инвестиционный проект нацелен на получение дохода (или иного социального эффекта). А следовательно, он связан с расходами, которые направлены на генерацию денежных потоков .

Именно денежные потоки лежат в основе оценки экономической эффективности и коммерческой состоятельности инвестиционных проектов.

Причем инвестиционный анализ может приводиться двумя способам:

- на основе финансовой оценки проекта

В этом случае составляются прогнозные формы бухгалтерской отчетности. А затем на основании этих форм проводится анализ финансовых показателей. Например, рассчитываются денежные потоки и финансовые коэффициенты.

- на основе экономической оценки проекта

В этом случае для оценки эффективности инвестиционных проектов могут применяться недисконтированные или дисконтированные показатели. Но в любом случае в основе экономической оценки привлекательности инвестиционного проекта лежит сопоставление потенциальных доходов от реализации проекта, с расходами, обусловившими эти положительные денежные потоки. Эти расчеты проводятся для всех периодов, входящих в жизненный цикл проекта.

Если говорить о наиболее часто используемых методах и показателях оценки эффективности инвестиционных проектов, то их можно представить в виде следующего рисунка.

Методы оценки эффективности инвестиционных проектов

Методы оценки эффективности инвестиционных проектов

Принципы анализа эффективности инвестиционных проектов

Как уже говорилось раньше, можно дат следующее определение экономической эффективности инвестиционного проекта:

Экономическая эффективность инвестиционного проекта – категория, отражающая соответствие инвестиционного проекта целям и интересам его участников.

Анализ эффективности в зависимости от типа проекта

В зависимости от типа проекта и вида инвестиций эффективность может оцениваться по двум направлениям, через определение:

- общественной (социально-экономической) эффективностипроекта

Данный тип предназначен для определения целесообразности социальных проектов. Причем положительное решение о реализации проекта может быть принято и при отрицательном финансовом результате. В этом случае проект финансируется за счет средств грантов, субсидий и прочих целевых поступлений.

Примером таких проектов могут стать проекты поддержки пенсионеров, молодежи и т.д.

- коммерческой эффективности проекта

Данная оценка наиболее интересна с точки зрения инвестиционного анализа, так как подразумевает обоснование для инвестора инвестиционной привлекательности проекта. В этом случае для анализа производится расчет показателей эффективности.

В зависимости от того, какое участие инвестор будет принимать в проекте может понадобиться проведение анализа эффективности разными способами.

Оценка эффективности в зависимости от участия инвестора в проекте

Инвестиционные проекты бывают совершенно разными. Одни из них предполагают, что инвестор один.

Например, можно открыть бизнес и быть единоличным его собственником.

Однако существуют ситуации, когда инвестиции осуществляются за счет вложения нескольких людей.

Например, инвестирование в акции. В этом случае большое число людей вкладывается в развитие одной компании. Еще одним примером может стать открытие бизнеса с партнером.

В любом случае при анализе эффективности инвестиционных проектов надо понимать роль и место инвестора в нем. От этого будет зависеть принцип оценки.

Анализ эффективности проекта в целом

Данный тип оценки применяется в том случае, когда необходимо в целом понять потенциальную привлекательность проекта. Причем инвесторов может быть несколько.

Основные шаги анализа:

- проверка реализуемости инвестиционного проекта (в целом);

- проверка заинтересованности в реализации проекта всех его участников (в целом);

- определение потенциальной привлекательности проекта для возможных участников (в целом).

Анализ эффективности личного участия в проекте

Если планируется частичное участие, то в этом случае необходимо определять эффективность проекта в целом, а также эффективность личного участия.

Например, хотите Вы инвестировать в акции Газпрома, для того чтобы принять правильное решение, Вам необходимо оценить показатели компании, а также определить насколько эффективно лично для Вас вкладывать средства в акции Газпрома.

Основные шаги анализа:

- анализ реализуемости инвестиционного проекта (в целом);

- проверка заинтересованности в реализации проекта всех его участников (в целом);

- определение потенциальной привлекательности проекта для возможных участников (в целом);

- оценка эффективности от участия в проекте (личная);

- поиск источников финансирования (личный).

Виды показателей экономической эффективности инвестиционных проектов

Если говорить об оценке эффективности инвестиционных проектов, то следует отметить, что существует два подхода:

- оценка на основе расчета простых показателей;

- анализ на основе расчета дисконтированных показателей.

Оценка на основе недисконтированных (простых) показателей

Первый подход подразумевает, что при расчете показателей эффективности проекта не учитывается фактор времени. Хотя именно он показывает как изменяется с течением времени стоимость денег.

В рамках данного подхода могут рассчитываться такие показатели, как: чистый доход (ЧД, NV), период окупаемости (Ток, PB), индекс доходности (ИД, PI) и т.д.

Дисконтированные показатели эффективности инвестиционного проекта

Но, как было уже отмечено, данный подход имеет ряд недостатков. Ведь ни для кого не секрет, что деньги обесцениваются под воздействием инфляции. И 1000 рублей, вложенная в проект, через 5 лет будет иметь гораздо меньшую покупательскую способность.

Так при инфляции 5% в год 1000 рублей превратится 783,53 рубля. Если же темпы инфляции будут выше, то обесценение будет еще сильнее. При 10% инфляции эта сумма составит уже 620,92 рублей.

Для решения этой проблемы и получению более точных результатов анализа используется второй подход. Это подход, при котором рассчитываются дисконтированные показатели, отражающие изменение стоимости денег во времени. Для расчета такого типа показателей необходимо знать адекватную ставку дисконтирования.

Основные направления разработки бизнес-плана инвестиционного проекта

Анализ инвестиционной среды

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты) с целью выбора способа вложения финансовых средств, который обеспечит наивысшую отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной среды (инвестиционного климата).

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты) с целью выбора способа вложения финансовых средств, который обеспечит наивысшую отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной среды (инвестиционного климата).

Инвестиционная среда по отношению к конкретному объекту инвестиций рассматривается на общеэкономическом уровне, на отраслевом уровне и на локальном уровне, т.е. как деятельность (бизнес) компании в конкурентных условиях. В соответствии с общепринятой международной практикой проводится обследование и проверка истинности всех сведений (“due diligence”) об объекте инвестиций для подготовки к разработке бизнес-плана инвестиционного проекта.

1. Общеэкономический анализ инвестиционной среды

Процесс анализа инвестиционной среды начинается с изучения состояния национальной экономики в целом. Особенно внимательно к этому относятся международные инвестиционно-финансовые институты при выборе стран для осуществления поддерживаемых этими институтами инвестиционных проектов.

В ходе разработки в бизнес-плане инвестиционного проекта обычно рассматриваются:

— темпы экономического роста;

— уровень социально-политической стабильности;

— уровень правовой стабильности;

— стабильность национальной валюты;

— состояние платежного баланса страны;

— уровень процентной ставки за кредит;

— размеры и динамика государственных расходов и инвестиций;

— развитость рыночной инфраструктуры

2. Отраслевой анализ инвестиционной среды

Отрасль, в которой предполагается осуществить инвестиционный проект, должна быть рассмотрена в бизнес-плане со следующих позиций:

— темпы и перспективы роста отрасли;

— состояние рынков сбыта;

-наличие специальных налоговых режимов и иных элементов государственного регулирования.

3. Микроэкономический (локальный) анализ инвестиционной среды

Анализ всех существенных сторон деятельности предприятия, которое является перспективным объектом инвестиций представляется в виде либо разработанного бизнес-плана инвестиционного проекта, либо технико-экономического обоснования (ТЭО — аналог “ feasibility study ”) и отражает следующие аспекты:

— состояние производственной сферы;

— состояние социальной сферы

Полнота проводимого в бизнес-плане микроэкономического анализа зависит от того, как планируется осуществлять инвестиционный проект: с созданием нового юридического лица или в рамках уже существующего. В первом случае потребуется детальное рассмотрение всех указанных сторон деятельности предприятия, во втором — достаточно обойтись более кратким описанием предполагаемых участников проекта.

Оценка самого инвестиционного проекта включает в себя проверку исходных данных, анализ организационно-правовой формы реализации проекта, построение финансовой модели и оценку проекта в соответствии с выбранным критерием. Если проект отвечает выбранному критерию, то полученная информация образует основу для составления бизнес-плана.

Наряду с разработкой бизнес-плана инвестиционного проекта проводится анализ возможных способов привлечения капитала (выпуск акций, облигаций, получение кредита и т. п.) в соответствии с существующей практикой корпоративного финансирования (corporate finance), а также с условиями размещения ценных бумаг (андеррайтинга).

Оценка инвестиционного проекта

1. Проверка исходных данных.

Информация, используемая в ходе оценки инвестиционного проекта, должна подвергаться проверке. Особенно это относится к следующим данным:

— объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

— затраты на производство и реализацию продукции/услуг;

— ставки процентов за кредит;

— имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию.

2. Маркетинговое исследование.

Проект может оказаться несостоятельным в случае отсутствия спроса со стороны потенциальных потребителей на выпускаемую в рамках проекта продукцию. Поэтому построению финансовой модели должна предшествовать работа по определению спроса и возможностей рынка (маркетинговый анализ). Последний проводится по следующим этапам:

1) оценка конкуренции и других внешних факторов:

— потенциальные источники конкуренции;

— наличие государственного регулирования.

— использование рекламы, связи с общественностью (public relations), продвижения товара;

— анализ места размещения компании;

— последующая стратегия маркетинга.

3) исследование рынка:

— поиск и анализ первичной информации;

— оценка реакции рынка.

— объемы продаж по периодам;

— объемы продаж по продуктам и услугам;

— объемы продаж по группам потребителей;

Надежность полученной в ходе маркетингового анализа информации определяет надежность финансовых расчетов в бизнес-плане инвестиционного проекта.

3. Анализ организационно-правовой формы.

Организационно-правовая модель реализации проекта может варьироваться в зависимости, прежде всего, от следующих исходных предпосылок:

1. Проект реализуется на базе существующего предприятия — объекта инвестиций, а предоставление средств инвестора осуществляется посредством реализации ценных бумаг этого предприятия или в рамках кредитования.

2. Проект реализуется на базе новосозданного предприятия, в число учредителей которого входит потенциальный инвестор, внося в уставный капитал оговоренную сумму.

Кроме этого, следует определиться с организационно-правовой формой предприятия, создаваемого для реализации проекта (ООО, ОАО, ЗАО и т.д.).

Использование одной из этих или иных организационно-правовых моделей и форм в дальнейшем накладывает отпечаток на весь дальнейший процесс инвестиционного планирования.

4. Финансовый анализ.

Финансовое планирование является составной частью разработки бизнес-плана инвестиционного проекта и представляет собой моделирование будущих финансовых результатов деятельности предприятия при заданных прогнозных значениях основных параметров и соответствующих ограничениях. Финансовое планирование осуществляется путем построения финансовой модели инвестиционного проекта и интерпретации результатов расчетов.

Применение финансовой модели позволяет:

— анализировать и прогнозировать финансовые результаты;

— проводить анализ чувствительности;

— снизить затраты времени и средств на хранение и переработку информации;

— снизить риск человеческой ошибки;

— сократить время на проведение расчетов.

Основа финансовой модели разрабатывается таким образом, чтобы учесть все факторы, оказывающие существенное влияние на данное предприятие. В своем наиболее полном виде финансовая модель проекта позволяет не только просчитать результаты при заданных прогнозных параметрах и составить прогнозные финансовые отчеты, но и выбрать наиболее приемлемые схемы инвестирования средств и виды источников финансирования в соответствии с установленными критериями. Некоторые модели включают статистические методы прогнозирования, используемые для построения трендов по основным параметрам на основе данных о деятельности предприятия в прошлом.

Процесс финансового моделирования имеет несколько этапов:

1. Концептуализация (устанавливаются цели создания модели, параметры вводимой и выводимой информации).

2. Создание модели.

3. Пробный запуск и проверка модели.

4. Внесение изменений в модель (при необходимости по результатам проверки).

5. Использование модели.

При построении финансовой модели обычно учитываются такие элементы как, например,

— методы ведения бухгалтерского учета :

— порядок начисления амортизации;

— расчеты налоговых платежей;

— график погашения долговых обязательств;

— стратегия формирования запасов и др.

При выполнении работы по финансовому моделированию вся информация, предположения, формат документов должны быть представлены таким образом, чтобы специалисту легко было отразить в модели специфические характеристики предприятия, а затем рассчитать проектируемые результаты при реализации заданных условий.

Содержание финансовых моделей, построенных для прогнозирования составляющих бухгалтерской документации с использованием формул, созданных на основе бухгалтерских проводок, значительно отличается от моделей, построенных для проведения оценивания инвестиционных проектов или бизнеса.

Основное отличие состоит в использовании различных методов финансового анализа при оценивании инвестиционных проектов и бизнеса (расчет денежного потока, расчет приведенной стоимости, оценка риска и др.), так как методы бухгалтерского учета не обеспечивают адекватного описания происходящих и предполагаемых в будущем процессов. Однако, применение методов финансового анализа часто не представляется возможным без использования бухгалтерской документации, соответствующих прогнозов, составленных в рамках финансового планирования деятельности предприятия.

Например, для любого предприятия важное значение имеет оценка величины поступлений и расходований денежных средств, основанная на анализе деятельности предприятия за предыдущие периоды и прогнозах. Для этих целей составляются бюджеты денежных средств — прогнозы поступлений и платежей на будущие периоды (месяц, неделя). Расчет денежного потока предприятия проводится на основе бюджета денежных средств.

По сравнению с бюджетом денежных средств, денежный поток обычно строится для отдельного инвестиционного проекта, а не для организационной единицы предприятия. Расчет денежного потока проводится чаще всего с целью оценить отдачу инвестиций, а бюджет денежных средств используется в процессе планирования. Это один из множества моментов, демонстрирующих необходимость четко продумать цели и схему создаваемой финансовой модели, взаимосвязи между элементами, учесть специфичные условия функционирования данного предприятия, реализации проекта.

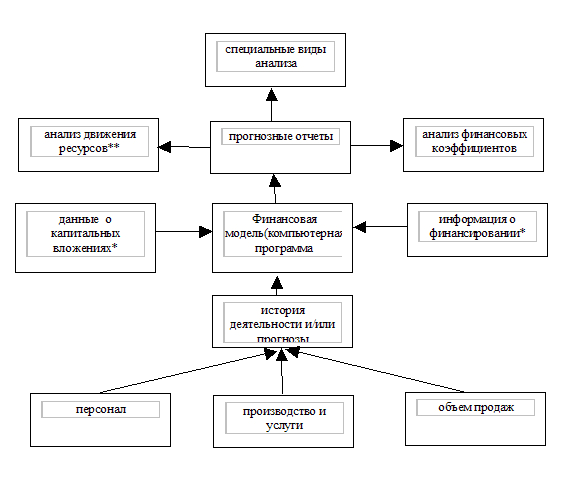

Схема основных взаимосвязей между исходными и результирующими параметрами в финансовой модели

*При построении финансовой модели информация о необходимых капитальных вложения и объемах финансирования представляет собой особый вид исходной информации, так как в зависимости от цели построения модели, имеющихся первоначальных исходных данных объем и использование этой информации будут различны. Например, расчет суммы налогов, причитающейся к уплате при реализации инвестиционного проекта, проводится исходя из предпосылки, что проект будет профинансирован за счет акционерного капитала. Проценты по кредиту не учитываются в расчете налога на прибыль по данному инвестиционному проекту.

** Анализ движения ресурсов включает построение и расчет различных видов денежных потоков (денежный поток после вычета налогов, чистый денежный поток, обычный денежный поток и т.д.), расчет соответствующих показателей при построении финансовой модели для оценивания инвестиционного проекта, бизнеса или отчет об источниках и использовании фондов, рассчитанный на основе отчета о прибыли и баланса действующего предприятия.

5. Критерии для сравнения и выбора инвестиционных проектов

Для сравнения и выбора инвестиционных проектов инвестор обычно использует следующие критерии:

— чистая приведенная стоимость;

— внутренняя ставка отдачи;

— средняя бухгалтерская рентабельность;

На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков, запись нашего семинара на тему бизнес-планирования на ТВ «Успех», а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе «Стоимость разработки бизнес-плана».

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Как заказать наши услуги

В соответствии со ст. 1274 ГК РФ при публикации материала сайта в Интернете, указание авторства и индексируемая ссылка на источник публикации обязательны.

197183, Санкт-Петербург, Представительство в Москве

197183, Санкт-Петербург, Представительство в Москве

+7 (962) 684-45-80 +7 (812) 430-19-53 +7 (921) 962-08-63 —>

+7 (962) 684-45-80 +7 (812) 430-19-53 +7 (921) 962-08-63 —>

http://investolymp.ru/oczenka-effektivnosti-investiczionnyh-proektov.html

http://piter-consult.ru/home/Articles/business-planning-articles/business-plan-main-directions.html