Основные виды инвестиций и их характеристики — важная подсказка для инвестора

Инвестиции – вклад определенного ресурса в целях повышения выгоды. В сфере бизнеса инвестировать — значит вложить деньги «в дело». Инвестировать на потребительском уровне – приобрести что-то значимое, что со временем не потеряет свою ценность и принесет доход. Виды инвестиций и их роль зависят от следующих параметров:

Инвестиции – вклад определенного ресурса в целях повышения выгоды. В сфере бизнеса инвестировать — значит вложить деньги «в дело». Инвестировать на потребительском уровне – приобрести что-то значимое, что со временем не потеряет свою ценность и принесет доход. Виды инвестиций и их роль зависят от следующих параметров:

- субъект инвестирования;

- объект инвестирования;

- длительность инвестирования;

- факторы риска;

- ликвидность инвестиций;

- происхождение инвестиций.

Виды инвестиций и их характеристика

По субъектам инвестирования

В зависимости от того, кто выступает инвестором, различают инвестиции:

- государственные – инициированные государством;

- частные – инициированные юридическими или физическими лицами;

- иностранные – поступившие извне, вклад иностранного капитала;

- смешанные – вклад инвесторов разных групп принадлежности.

В России являются популярными инвестиции, направленные на создание кластеров – производственных проектов с замкнутым циклом деятельности. К участию государства присоединяются частные инвесторы, привлекается иностранный капитал. Привлекательность страны для иностранных компаний свидетельствует о развитии экономики, так как инвесторы вкладывают свои ресурсы только в те проекты, которые будут приносить прибыль.

Вложения в кластеры доказали эффективность – многие предприниматели смогли получить прибыль, а государство – расширить экономическую инфраструктуру.

Кластеры – яркие примеры смешанных инвестиций, при которых каждый субъект вносит определенный вклад с целью получения максимальной выгоды.

По объектам инвестирования

Вложения могут производиться как в определенный материальный ресурс, так и в то, что не имеет формы, но приносит прибыль в перспективе или сохраняет капитал – ценные бумаги, акции.

[fusion_alert type=»notice» accent_color=»#808080″ background_color=»#78bff5″ border_size=»» icon=»» box_shadow=»» hide_on_mobile=»small-visibility,medium-visibility,large-visibility» animation_type=»» animation_direction=»left» animation_speed=»0.3″ animation_offset=»»]

Объекты инвестирования делят инвестиции на прямые или реальные и портфельные.

Прямые инвестиции подразумевают реальный вклад материальных ресурсов в производственный процесс для стимулирования деятельности предприятия.

Прямыми активами могут в этом случае выступать:

- материальные ценности;

- здания, сооружения, социальные объекты;

- торговые марки или патенты;

- научные открытия или новые технологии.

Портфельные инвестиции предполагают приобретение доли собственности предприятия в виде ценных бумаг или акций. Наличие портфельных активов дает право инвестору участвовать в деятельности предприятия, акции которого куплены.

Школы МВА учат предпринимателей не вкладывать весь имеющийся ресурс в один источник дохода, а диверсифицировать риски – распределять во избежание потери бизнеса.

Читайте нашу статью: «Что такое инвестиции простыми словами?»

Рекомендуется вкладывать средства в несколько направлений, противоположных друг другу по роду деятельности. Например, в производство отопительной техники и кондиционеров.

По длительности инвестирования и фактору риска

Инвестирование — долгосрочный процесс, который предполагает сохранение и приумножение капитала. Именно в долгосрочной перспективе можно получить желаемый результат.

По длительности вкладов различают инвестиции:

- Краткосрочные (до года);

- Среднесрочные (от года до трех);

- Долгосрочные (свыше трех лет).

Быстрый эффект от инвестиций можно получить, положив деньги на депозит под большой процент. Однако, это рисковая операция, так как высокий процент по депозитам свидетельствует о наличии проблем у банка, и в результате деньги можно не получить обратно.

В зависимости от степени риска существуют следующие виды финансовых операций:

- Без риска — инвестор не теряет свои ресурсы.

- Со средней степенью риска – риск невозврата капитала равен среднему значению по отрасли.

- Вклады с высокой долей риска. Эта группа предполагает высокий уровень дохода, но инвестор должен быть готов к потере капитала в случае возникновения форс-мажорных обстоятельств.

Инвестиции без риска не несут в себе опасности потери ресурсов инвестора – данная операция проводится с целью страхования собственных активов, а так же сохранения имеющегося капитала. Они не предполагают большой отдачи, прибыль или небольшая, или отсутствует.

В нематериальном аспекте инвестиции без риска – это благотворительность. В данном случае доход от инвестирования соизмеряется эффектом полезности для общества.

По ликвидности инвестиций

Возникновение форс-мажорных обстоятельств приводит к принятию решения инвестором о возврате своих ресурсов. В таких ситуациях имеет значение, насколько быстро инвестиции можно превратить в деньги.

Способность конвертации инвестиций в деньги – ликвидность. Существует несколько видов инвестиций по данному параметру:

- Высоколиквидные — деньги, которые можно вывести в максимально короткий срок.

- Среднеликвидные, низколиквидные. В среднеликвидную или низколиквидную группу могут попасть одни и те же вложения. Все зависит от экономической ситуации в стране – в случае кризиса «обналичить» капитал крайне сложно.

- Неликвидные— инвестиции, которые невозможно конвертировать самостоятельно.

По происхождению инвестиций

Виды инвестиций перекликаются между собой – смешанные могут нести разную степень риска, прямые или портфельные могут быть разными по длительности. Их характеристики не могут определяться только одним параметром.

Происхождение инвестиций тоже бывает разное, а именно:

- первичные или нетто-вклады;

- экстенсивные инвестиции;

- реинвестированный капитал;

- дезинвестированный капитал.

Первичный вклад предполагает формирование капитала для запуска нового проекта. При этом участниками могут быть как частные лица, так и государство.

Экстенсивные инвестиции – это приумноженные нетто-инвестиции. После запуска проекта, который приносит прибыль, инвестор в целях максимизации эффекта принимает решение о дополнительных вложениях для роста производственных мощностей.

Реинвестирование – направление полученного дохода от деятельности, в которую были вложены первичные инвестиции, обратно в бизнес. К примеру, инвестор принимает решение не изымать капитал, а повторно вложить его в тот же проект.

Дезинвестирование – выведение материальных средств из финансового проекта безвозвратно или перенаправление его в новую сферу деятельности. Ресурсы могут изыматься полностью (бизнес не приносит желаемой прибыли) или частично – когда существует возможность изъять часть капитала для диверсификации рисков без вреда основному бизнесу.

Инвестиции – финансовый инструмент, актуальность которого со временем возрастает. По мере совершенствования рыночной среды инвестиции приобретают новые формы, следовательно, признаки, по которым можно их охарактеризовать, также меняются, они становятся более совершенными.

Инвестиции – что это такое простыми словами, для чего нужны, и с чего начать новичку создавать капитал

Обычно про инвестиции мы слышим в экономических новостях, которые связаны с развитием предприятия, отрасли или страны. Большинство людей считает, что это понятие к их жизни никак не относится. Но реалии таковы, что инвестиции – это жизненная необходимость для каждого, кто думает о своем будущем и будущем своей семьи. Разберемся, что такое инвестиции простыми словами, для чего они нужны, и с чего начать новичку.

Определение и назначение инвестиций

Я уже 20 лет преподаю в университете дисциплины, связанные с инвестициями и инвестиционной деятельностью. Но только пару лет назад осознала, что тот материал, который я даю, никак не поможет молодым людям изменить свое мышление в сторону необходимости с первого самостоятельного заработка начать создавать личный капитал.

На занятиях мы разбираем, как важно инвестировать предприятиям, которые хотят выжить в условиях рынка, изучаем механизм инвестиций. Но когда я заговариваю со студентами о личных финансах и инвестировании, вижу полное непонимание процесса и скептицизм. Зачем это надо? Нужны миллионы. Нам еще рано задумываться о пенсии. Хотим жить одним днем. Все равно государство все отберет и так далее и тому подобное.

Губительные мысли для молодежи. У нее есть все шансы обрести финансовую независимость, потому что на стороне молодых один из главных факторов успеха – время.

Короче, я начала исправлять ситуацию, насколько это позволяют мне делать стандарты Министерства образования. Но в рамках нашего блога я не ограничена рамками, поэтому с удовольствием делюсь своими знаниями и опытом в инвестиционной деятельности. И сегодня самые основы.

Инвестиции в общем понимании – это вложения средств в какие-либо объекты с целью получения эффекта. Эффект не обязательно должен быть коммерческий (извлечение прибыли). Если мы говорим о государственных инвестициях, то речь может идти о социальном, экологическом и других эффектах. Возьмите, например, проект по строительству детского сада или реконструкции очистных сооружений.

Но в статье речь не об инвестиционной деятельности предприятий, а о нашей с вами.

Для частного инвестора инвестиции – это вложение денег в активы с целью создания, сохранения и приумножения личного капитала.

Я думаю, ответ на вопрос, зачем надо создавать капитал, есть у каждого. Это покупка дорогостоящих товаров (машина, квартира, дом), возможность путешествий или обычного отпуска с семьей на море, образование детей и, наконец, достойная пенсия. Вершина всего – финансовая независимость, когда ты не зависишь от своего работодателя и получаемой заработной платы, когда у тебя есть возможность заниматься тем, о чем мечтал всю жизнь.

Назовите мне хотя бы одного нормального человека, который был бы против всего этого. Тогда почему инвесторов в России чуть больше 2 %, а активных еще меньше? Потому что мы любим придумывать оправдания бездействию. Самые популярные: “нет денег, чтобы инвестировать”, “не хотим себя ни в чем ограничивать, жизнь слишком коротка”, “инвестиции придумали, чтобы отобрать последнее”.

Опасные заблуждения. Прежде чем так говорить, надо для начала все узнать о предмете спора и попробовать на практике. Я сделала и то и другое. Ни один из перечисленных аргументов у меня не нашел подтверждения. Дело за вами.

Классификация инвестиций для частного инвестора

В любом учебнике по экономике вы найдете обширную классификацию инвестиций. Но мы разберем только ту ее часть, которая относится к частному инвестору. И первый признак – объекты инвестирования. В зависимости от него инвестиции бывают:

- реальные – вложения в реальные активы, например, покупка недвижимости, земли, оборудования;

- финансовые – вложения в ценные бумаги (акции, облигации), валюту, производные финансовые инструменты (фьючерсы, опционы).

По срокам вложения:

- краткосрочные или спекулятивные – это игра на разнице в цене актива, за минуту могут осуществляться несколько сделок купли-продажи, такой вид сложно отнести к инвестициям;

- среднесрочные – на срок от 1 до 5 лет, целью может быть покупка машины, образование ребенка, отпуск и пр.;

- долгосрочные – инвестиции на срок от 5 лет, как правило, основной целью является создание пассивного дохода от капитала.

От срока инвестирования зависит стратегия: активная или пассивная.

Какие бывают виды в зависимости от характера участия инвестора:

- прямые, когда инвестор вкладывает инвестиции напрямую, без участия посредника (например, в развитие бизнеса, своего или чужого);

- косвенные, когда инвестируют средства через посредников (брокеров).

По уровню риска:

- агрессивные,

- умеренные,

- консервативные.

Выбор варианта зависит от индивидуального отношения к риску инвестора.

Объекты инвестирования

Ищем ответ на вопрос, куда вкладывать деньги. Я уже писала об этом, кратко остановлюсь на вариантах, уже сейчас доступных частным инвесторам в России.

Вариант 1. Банковские вклады.

Традиционный инструмент, знакомый каждому россиянину и для многих до сих пор остающийся единственным способом инвестирования. Снижение ключевой ставки Центробанка в 2019 году привело к значительному снижению доходности по депозитам (4 – 5 % годовых). Такую ставку сложно назвать приемлемой для инвестора, который хочет создать и приумножить капитал.

Вариант 2. Акции и облигации.

Для начинающих это рискованные инструменты, кроме ОФЗ и муниципальных облигаций. Но и доходность по ним выше, чем по депозитам. Покупать акции и облигации отдельных эмитентов советую только после теоретической подготовки. Если не хотите рисковать и решили остановиться на ОФЗ и муниципальных облигациях, готовьтесь, что доходность по ним всего на 1 – 2 % больше, чем по банковским вкладам.

Вариант 3. Индексные фонды.

На начальном этапе лучше вложиться в индексные фонды, которые следуют за биржевым индексом (БПИФ или ETF). Это позволит сразу выполнить первое правило грамотного инвестора – диверсификацию. Есть фонды акций, облигаций и даже золота. Вкладывайтесь в американский, китайский, немецкий и другие рынки, в рублях, долларах или евро. Снижение котировок по одним акциям, входящим в индекс, компенсируется ростом по другим.

Вариант 4. Валюта.

Не самый лучший совет – покупать наличную валюту и складывать дома. Во-первых, это небезопасно. Во-вторых, инфляцию никто не отменял. Такой же плохой совет – положить на валютный счет в банке. Ставки там неприлично низкие. Посылать новичков на Форекс я тоже не буду. 99 %, что они там потеряют все свои деньги. Как вариант – изучить тему ПАММ-счетов и сформировать портфель из нескольких счетов с консервативной стратегией и долгой историей.

Вариант 5. Недвижимость.

Подходит для людей с большим первоначальным капиталом. А тот, кто надеется купить в ипотеку, сдать в аренду, погашать кредит за ее счет и что-то заработать, тот может очень разочароваться. Расчеты, расчеты и еще раз расчеты. Для тех, кто не имеет достаточной суммы для покупки недвижимости, доступным вариантом может стать приобретение акций фондов недвижимости, торгующихся на Санкт-Петербургской бирже (REIT), или участие в закрытом ПИФе недвижимости.

Вариант 6. Драгоценные металлы.

Эксперты называют такой вариант защитным. Большой доходности не будет. Только если грянет очередной мировой кризис, и все инвесторы бросятся скупать золото вместо рухнувших ценных бумаг. Именно для таких случаев и инвестируют в драгоценные металлы.

Это высокодоходный и одновременно высокорискованный вариант. Вложение во что-то новое и перспективное может принести тысячи процентов доходности, а может превратить капитал в 0. Примеры успешных венчурных проектов: Facebook, Alibaba, Xiaomi.

Будет неправильно, если я не скажу еще об одном виде инвестиций. Каждый из нас уже сейчас является инвестором, потому что вкладывал или продолжает это делать в свое образование, здоровье, детей и пр. Последний объект, кстати, вызывает у меня недоумение. Некоторые родители инвестируют в детей, чтобы они потом содержали их. Считаю, что мы обязаны сделать все возможное, чтобы не пришлось потом детям помогать нам в старости.

Все эти варианты инвестирования я привела для того, чтобы показать, что без изучения механизма работы каждого инструмента рассчитывать новичкам на высокий доход и быстрое обогащение не стоит. Боязнь большинства людей рисковать исходит из непонимания, как работают инвестиции. Поэтому и вкладывают россияне свои деньги в банки и квартиры. А понимание никому с рождения не дается, даже Уоррену Баффетту.

Пошаговая инструкция для начинающего инвестора

Несколько лет назад мы с мужем были начинающими инвесторами. Сегодня у нас два брокерских счета и сформированный инвестиционный портфель, в котором создается капитал для разных целей. Доходность за 2019 год составила 19,8 %. Для пассивного инвестора, который тратит 1 час в месяц на анализ и пополнение счетов, пару часов в конце года на ребалансировку, это хорошая цифра.

Критиковать полученные результаты могут только инвесторы, которые получают больше, но стабильно на протяжении последних 10 лет. Мне есть, чему у них поучиться, что я и буду делать. Рассчитываю на долгую инвестиционную жизнь.

Приведу небольшую пошаговую инструкцию, основанную на моем личном опыте.

Шаг 1. Самообразование.

С этого я начала. В моем послужном списке книги, платные и бесплатные вебинары, конференции с ведущими инвесторами страны, курсы по портфельным инвестициям от профессионалов. Все это дало мне отличный старт, не позволило совершить ошибки новичков и потерять деньги.

Шаг 2. Оценка финансового положения семьи.

Я начала вести семейный бюджет: доходы и расходы, активы и пассивы, план и факт, экономия и перерасход. Составляю таблицы, планирую, оптимизирую и выявляю источники для инвестиций. Трачу на это 1 минуту каждый день и 10 – 15 минут в конце месяца.

Шаг 3. Создание подушки безопасности.

Я не могу позволить рисковать всеми деньгами в семье, потому что инвестиции – это всегда риск. Подушка безопасности должна быть создана в обязательном порядке. Мы сделали ее в размере 4 месячных расходов семьи. Держать резервные деньги лучше всего в инструментах, из которых их можно быстро вывести. Например, депозит с возможностью снятия без потери процентов, дебетовая карта с процентом на остаток, ОФЗ или фонды денежного рынка на МосБирже.

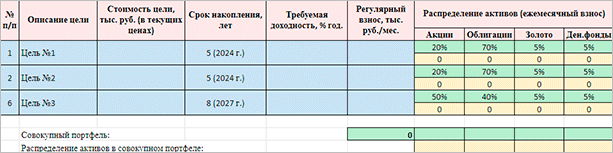

Шаг 4. Определение инвестиционных целей.

Без этого не сформировать инвестиционный портфель. Его состав и распределение активов внутри зависят от срока инвестирования. Например, одна из наших целей – это образование ребенка (младшая дочь заканчивает школу в 2024 г.). Цель среднесрочная, поэтому распределение активов сделали консервативным. Еще одно событие намечено на 2027 г. – распределение активов стало более рискованным, но не агрессивным.

Шаг 5. Выбор инвестиционных инструментов.

На этом этапе рекомендую определить свой риск-профиль. Есть специальные тесты у брокеров и в свободном доступе в интернете от ведущих инвестиционных компаний мира. Далее, в зависимости от вашего отношения к риску, целей и сроков инвестирования выбираем инструменты.

Шаг 6. Делаем первые вложения и начинаем свой путь к финансовой независимости.

Риски инвестирования

Мы все время говорим, что инвестиции – это риск. С какими же видами риска может столкнуться инвестор:

- страновой – риск, присущий конкретной стране и связанный с политическими, экономическими, правовыми и другими факторами;

- валютный – когда инфляция и изменение курса валют то в одну, то в другую сторону снижают доходность активов или вовсе приводят к уменьшению капитала;

- рыночный – связан с колебанием котировок акций, облигаций;

- риск отдельной компании.

Есть две крайности, которых надо избегать:

- Вообще не анализировать риски и вкладывать все деньги в высокодоходные проекты, надеясь на “авось пронесет”. Результат – потерянный капитал, разочарование в инвестициях и убеждение других людей в том, что все это развод, лотерея и казино.

- Вообще не рисковать, а, например, хранить деньги дома. Результат такой же, как в первом случае. Только здесь уже нельзя винить правительство, президента, соседа или друга.

Вывод: рисков не надо бояться, ими надо научиться управлять. Один из самых эффективных способов – диверсификация.

Заключение

Инвестором в России может быть любой совершеннолетний человек. Сейчас правительство усердно работает над тем, чтобы кому-то позволить больше (так называемым квалифицированным инвесторам), а кого-то защитить от необдуманных поступков. Выход из этого только один – повышать свою финансовую грамотность, инвестировать и скорее перейти в статус квалифицированного инвестора.

Я считаю, что человек способен отвечать за свои действия и нести за них ответственность. Лишние барьеры приведут к тому, что начинающий инвестор никогда не научится думать, ведь за него уже все решили. И из-за этого желанный приток частных денег в экономику опять окажется ручейком, который ни на что не повлияет.

http://investpad.ru/investment/osnovnye-vidy-investicij-i-ix-xarakteristiki/

http://iklife.ru/investirovanie/investicii-ehto-chto-takoe-i-kakie-byvayut-vidy.html