Инвестиции в индексные фонды недвижимости

От читателей блога и учеников курса Ленивого инвестора регулярно поступают вопросы про инвестиции в недвижимость. Этот вид вложений справедливо считается классическим, однако в разное время и на разных рынках он имеет неоднозначные результаты. Сегодня разберем один из инвестиционных инструментов и ответим на вопросы:

- Как устроены паевые фонды недвижимости;

- ПИФы недвижимости в России;

- Фонды недвижимости на зарубежных рынках.

Как устроены паевые фонды недвижимости

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Среди россиян инвестиции в недвижимость по традиции считаются самыми надежными. Склонность к этому способу сбережения объясняется не столько ростом рынка (его в последние годы не наблюдается), сколько понесенными потерями: в 1991 и 1998 годах, а также во время валютных кризисов 2008 и 2014 годов. Поэтому многие предпочитают иметь дело с чем-то материальным и осязаемым, что можно «потрогать» и владеть документами на право собственности. Более 40% сбережений российских граждан инвестированы в недвижимость.

Однако вложения в целый объект имеют изрядное количество недостатков. Инвестирование требует немалого стартового капитала: в столицах от 5–6 млн рублей, в других регионах – от 1–2 млн. Альтернативой могут быть инвестиции в субаренду со сдачей большой квартиры по частям, но и здесь понадобятся сотни тысяч рублей для входа в проект. Доходность коммерческой недвижимости на длинном горизонте выше жилой. Однако в стадии экономического спада она менее всего интересна инвесторам.

Таким же серьезным препятствием является низкая ликвидность актива. Продать объект, особенно в кризис, без потерь почти нереально. Плюсуем к этому амортизацию актива, расходы на его содержание, юридическое оформление сделки и комиссию риэлтера. Как показывают расчеты, сдача помещения в аренду не всегда покрывает убытки от его содержания.

Выходом может стать участие в сделках купли-продажи или эксплуатации недвижимости через покупку долей (паев). Самая распространенная в России форма такого участия – закрытые паевые инвестиционные фонды (ЗПИФН). Их цель – получение прибыли от аренды или за счет купли-продажи при увеличении рыночной стоимости. Кроме того, доход идет от владения ценными бумагами и процентов по банковским депозитам, в которые УК временно размещает средства. Некоторые фонды выплачивают ренту, т. е. прибыль в виде дивидендов, по аналогии с акциями. Доходность неубыточных фондов составляет 8–12%, что на 2–4% превышает максимальную доходность по депозитам.

Пай инвестора имеет определенный срок действия, до истечения которого выкуп не предусмотрен. Инвестиционный доход распределяется между пайщиками обычно раз в полгода. Как и в рядовом ПИФе, прибыль рассчитывается от стоимости чистых активов (СЧА). Для этого нанимается независимая аудиторская компания, что снижает риск манипулирования показателями.

В чем преимущество ЗПИФН перед покупкой конкретного объекта? Управляющая компания имеет возможность диверсифицировать их:

- по типам (жилая, коммерческая, земельные участки, первичный и вторичный рынок);

- по назначению (торговая, офисная, гостиничная, складская, промышленная);

- по географическому признаку (выбор регионов с потенциалом роста цен);

- по размеру (от квартир до торговых центров).

ЗПИФН предназначен для долгосрочного инвестирования и не предполагает преждевременную продажу паев. Вкладывать средства в закрытый фонд в большинстве случаев можно только на стадии его формирования. При этом закрытый паевой фонд – не самый прозрачный инструмент. Бумаги фонда не обращаются на вторичном рынке и ценообразование зависит от мнения аудитора и оценочной компании. Многие ЗПИФ недвижимости недоступны частным неквалифицированным инвесторам и не публикуют отчетность, так созданы узкой группой лиц с целью оптимизации налогообложения.

Фонд первичных размещений от УК Восток–Запад

Как я зарабатываю на IPO через фонды первичных размещений

ПИФы недвижимости в России

Российский рынок не отличается разнообразием предложений. Большая часть линейки – это продукты, сформированные «Сбербанк – управление активами». Кроме того, есть паи, например, «Арсагера – жилищное строительство», ЗПИФН АИЖК (переименован в Дом.рф). Удалось найти только два российских ПИФа на ETF зарубежной недвижимости, в скобках показано увеличение стоимости пая за год, а график за 3 года:

«Открытие – зарубежная собственность» (+ 4.24%);

«Уралсиб Зарубежная недвижимость» (+ 5.21%).

Оба фонда инвестируют в один ETF – SPDR Dow Jones Real Estate и повторяют его график. Это не самый привлекательный вариант из-за высоких комиссий: 2–4%. Для сравнения ETF – 0,5%. Российские ПИФы проигрывают как минимум в комиссии базовому инструменту – зарубежным ETF недвижимости.

Иногда ЗПИФН создаются девелоперами с целью долевого финансирования своих проектов. Не менее важный мотив — получение налоговых льгот.

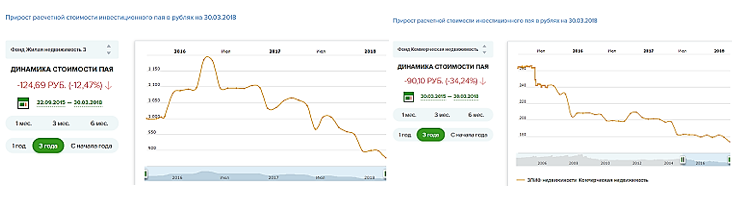

Потенциальная доходность российских ЗПИФов достигает 20% годовых. Но 68% из них в 2016 году показали убыток (точная статистика за 2017 пока не опубликована). Несмотря на привязку к активам на рынке недвижимости, доходность паевых фондов может как обгонять, так и отставать от роста или падения стоимости кв. метра. Это зависит от качества управления, затрат на депозитарий, аудиторов и оценщиков, а также комиссии фонда. Последняя может колебаться от 2 до 6%. Популярность ЗПИФН среди инвесторов невысока, но она постепенно растет. В этом вопросе не стоит оценивать только текущие показатели доходности, поскольку инструмент долгосрочный. Это связано и с возможными длительными просадками в цене. К примеру, сейчас рынок находится не в самой благоприятной фазе. На картинках ниже отражена динами стоимости паев ЗПИФН Сбербанка:

Минимальная инвестиция в ЗПИФН меньше, чем при покупке физического объекта. Но все же она может начинаться от 300 000 руб. и достигать десятков миллионов. Несмотря на то что популярность среди частных инвесторов пока невысока, доля их чистых активов составляет половину всего российского рынка ПИФов. Это объясняется относительно большим размером среднего чека.

Получения прибыли приходится ждать несколько лет (до 15). Срок инвестирования известен заранее и прописан на сайте фонда. Лишь немногие фонды (около 15%) пускают паи в продажу на вторичном биржевом рынке. Только в этом случае инвестор может «долиться» в уже сформированный фонд или получить прибыль до его закрытия.

Пожалуй, главным преимуществом российских ЗПИФН является регулирование фондов в рамках отечественной юрисдикции. Большинство частных инвесторов лучше ориентируются на родном рынке и привыкли пользоваться русскоязычной поддержкой. Это не страхует от банкротства, но снижает риск откровенного скама. Из недостатков выделим высокие издержки на комиссии управляющему, отсутствие богатого выбора и низкую ликвидность инструментов.

Инвестирование в структурные продукты на фондовом рынке

Инвестиции в структурные продукты: все за и против

Фонды недвижимости на зарубежных рынках

Инвестиции в зарубежную недвижимость традиционно считаются одним из лучших способов сохранения сбережений и формирования пенсионного капитала.

Что такое REIT

REIT (Real Estate Investment Trust) – разновидность ETF (Exchange Traded Fund). Это инвестиционный фонд, который приобретает, строит и управляет объектами недвижимости, а также связанными с ней производными активами.

Паевые фонды REIT являются аналогом наших ЗПИФН. Их родина – США, где они существуют с 60-х годов ХХ века. Постепенно они распространились на другие юрисдикции и сегодня имеются в 45 странах. Они широко диверсифицированы и включают активы по всему миру. Самым крупным и разнообразным по составу эмитентов является фонд Vanguard Real Estate Index Fund: $30 млрд активов, 157 бумаг.

Выделяется три основных типа паевых фондов недвижимости:

- Рентные (Equity REIT) предполагают участие пайщиков во владении недвижимым имуществом, управление которым передается фонду. Они занимаются куплей-продажей недвижимости и сдачей её в аренду. Самые популярные из них имеют диверсифицированный состав активов – от жилья до крупных отелей, промышленных площадок и торговых центров. Это самый распространенный тип, около 90% всех фондов.

- Ипотечные (Mortgage REIT) занимаются кредитованием и операциями с залогами в виде закладных и ипотечных облигаций. Это инвестиции не в объекты, а в долговые бумаги.

- Гибридные (Hybrid REIT) комбинируют два первых типа. Они могут как торговать и сдавать в аренду недвижимость, так и кредитовать клиентов.

Часть активов может находиться в деньгах или казначейских облигациях. Но не менее 75% должно быть связано с недвижимостью. REIT интересны тем, что освобождены от налога на прирост стоимости, облагаются налогом только дивиденды. Однако их тоже можно освободить от налогообложения, если реинвестировать дивиденды.

Организационно REIT представляет собой траст (передача активов в управление), который создается с целью коллективных инвестиций. По сравнению с российскими паевыми фондами, они более ликвидны — вы просто покупаете их биржевые акции — и не требуют большого стартового капитала. REIT имеют весомое преимущество: защиту от курсовых колебаний рубля. Также привлекательность для российских инвесторов обусловлена следующими причинами:

- высокой ликвидностьюREIT, акции которых обращаются на вторичном рынке;

- не нужно открывать счет за рубежом, достаточно счета у брокера, работающего в России;

- надежными схемами наследования и раздела имущества при разводе;

- отсутствием расходов на поездки за границу для поиска, осмотра и контроля за содержанием объекта;

- нет необходимости вникать в особенности местной юридической системы и налогообложения;

- исключаются риски столкнуться с мошенничеством или просто завышенной ценой на объект.

Минусы REIT для российского инвестора:

- мало брокеров, предлагающих вывод на зарубежные биржи;

- низкая ликвидность отечественных торговых площадок;

- в отличие от покупки конкретного объекта, не дают привилегий при получении визы, двойного гражданства;

- отсутствие российских налоговых льгот, предусмотренных для ИИС или по сроку владения активом;

- языковой барьер иобъемный пакет документов для открытия счета на английском языке.

Доходность REIT

За все время существования REIT на американском рынке не было ни одного случая банкротства. На длинном горизонте (от 5 лет) REIT показывают доходность больше, чем у акций. Выше и дивидендная доходность: около 4%, по сравнению с 2% по акциям в среднем из S&P 500. Именно на этот показатель и стоит смотреть при выборе фонда. Высокие дивиденды объясняются тем, что по американским законам REIT должны распределять между пайщиками 90% прибыли. Общая доходность, с учетом реинвеста, может достигать 15%, что для американского рынка немало. Однако, обыгрывая фондовый рынок и инфляцию, ETF недвижимости подвержены даже большим ценовым колебаниям, чем акции. Так, во время ипотечного кризиса 2007—2008 годов они потеряли почти 40% своей капитализации.

БПИФ vs ETF: почувствуйте разницу

Что лучше – российские биржевые фонды или ETF?

Доходность ETF REIT в среднем на 1.5-2% больше, чем у акций. Но выше и усредненные показатели риска. Стоит учитывать, что общая капитализация паевых фондов недвижимости составляет только несколько процентов от капитализации всего фондового рынка. Включение в портфель REIT хорошо подходит для целей диверсификации: между ними, акциями и облигациями нет прямой корреляции. Иногда паи REIT идут вверх, когда весь фондовый рынок падает и наоборот. Этот инструмент годится в качестве «разбавочного» сегмента портфеля, основу которого лучше составить из акций и облигаций.

Для частного инвестора сделать самостоятельный выбор из сотен REIT – почти неразрешимая задача. Поэтому более подходящим вариантом будет покупка ETF на REIT. Таким образом, вы доверяете составление портфеля профессионалам и, по сути, инвестируете в индекс по аналогии с S&P или DJ. К тому же вы снижаете порог входа до нескольких десятков долларов и облегчаете процедуру покупки и продажи. ETF – гораздо более ликвидный инструмент, чем акции отдельного REIT.

Где купить ETF на REIT

Самой известной российской биржей с иностранными активами является Санкт-Петербургская фондовая биржа – смотрим листинг ETF на REIT spbexchange.ru/ru/listing/securities. Минус – низкая ликвидность самой площадки и невыгодное налогообложение дивидендов.

Значительно БОльшим разнообразием отличается уже не раз описанный на блоге Interactive Brokers. Он имеет в перечне инструментов десятки ETF на REIT. Найти их можно здесь. Минимальная сумма для открытия счета у разных брокеров колеблется от 5к до 10к долларов.

Существует и менее распространенный способ инвестирования в ETF REIT – инвестиционное страхование Unit-Linked от зарубежных страховщиков. Они предполагают полисы со взносами от 300 долларов ежемесячно.

При выборе фонда, будь то отечественный или зарубежный, советую внимательно изучить правила доверительного управления и инвестиционную декларацию фонда. Стоит сравнить с конкурентами состав пула объектов, условия инвестирования, показатели доходности, долю на рынке.

Если у вас есть опыт работы с паевыми фондами недвижимости, то напишите свой отзыв в комментариях.

Что такое паевые фонды недвижимости и как они работают

Чтобы зарабатывать на недвижимости, не обязательно оформлять в собственность квадратные метры. Можно вложиться в паевой фонд и получать доход от доверительного управления.

Затраты, в этом случае, будут в разы ниже, чем при покупке, к примеру, квартиры, а риски более сбалансированы. Паевой фонд недвижимости: что это и как работает? Давайте разбираться.

О понятии

В России инвестиции в недвижимость традиционно считают самыми надежными, поскольку это право собственности на реальный объект, который можно «потрогать». Но покупка и владение целым объектом сопряжены с целым рядом недостатков:

- Порог входа очень высок. Средняя стоимость квартиры в столице стартует от 5-7 млн. рублей, в регионах – от 1-2 млн. Если рассматривать альтернативный вариант — аренды большой квартиры и сдачи её в субаренду по частям — затраты все равно могут составлять несколько сотен тысяч рублей.

- Низкая ликвидность. Быстро продать квартиру удается крайне редко, а в период кризиса реализация объекта не обойдется без потерь.

- Прибавляем сюда затраты на содержание, ремонт, услуги риэлтора, юридическое оформление сделок и фактор износа. Бывает даже так, что сдача помещения в аренду не покрывает затрат на его содержание.

Достойной альтернативой может стать покупка доли в паевом фонде недвижимости. Это фонд, собирающий средства вкладчиков и инвестирующий их в жилые и коммерческие объекты.

Цель таких ПИФов в получении дохода за счет аренды или купли-продажи недвижимости в момент роста ее рыночной стоимости.

Прибыль также может идти от инвестирования в ценные бумаги и банковские депозиты, на которых управляющие компании временно размещают средства.

Доходность хороших фондов может составлять 8-12 % годовых, что на порядок выше самого прибыльного банковского вклада в настоящее время.

Особенность российских ПИФов недвижимости заключается в их закрытом типе, т.е. это закрытые паевые инвестиционные фонды — ЗПИФ. Паи продаются вкладчикам, как правило, при формировании фонда, а досрочная продажа паев — тут не предполагается.

Пай имеет определенный срок действия, до истечения которого выкуп доли не предусмотрен.

Некоторые ПИФы каждые полгода выплачивают инвесторам дивиденды (ренту).

Итоговая прибыль рассчитывается исходя из параметра СЧА (стоимости чистых активов), а за соблюдением объективной оценки следит независимая аудиторская компания.

За свои услуги доверительного управления средствами ЗПИФы ежегодно взимают вознаграждение в размере от 1 до 5 %. Срок инвестирования в среднем — от 3-5 лет до 7-10.

Риски такого инвестирования снижаются за счет диверсификации активов:

- Диверсификация по типам – жилая, коммерческая недвижимость, земля, первичный/вторичный рынок.

- По назначению – торговые объекты, промышленные, офисные, гостиничные, т.п.

- По размеру – квартира, торговый центр, жилая многоэтажка.

- По географическому параметру – преимущество на стороне регионов с тенденцией к росту.

Стоит иметь в виду, что закрытые фонды недвижимости – не самый прозрачный инструмент. Бумаги ЗПИФ не торгуются на бирже и ценообразование целиком зависимо от мнения аудиторов.

Отдельные фонды недоступны розничным неквалифицированным инвесторам. Отчетность не публикуется.

Российские ЗПИФ

Рынок закрытых паевых фондов в России не отличается особым разнообразием. Подавляющая часть доступных продуктов предлагается Сбербанком – «Управление активами».

Подобные инвестиционные предложения можно встретить на сайтах и других банков (ВТБ, Альфабанк, Уралсиб . )

Среди лидеров рынка за 2019 год можно отметить следующие ЗПИФы:

- QBF – Региональная недвижимость.

- Арсагера – Жилищное строительство.

- РФЦ – Шуваловские высоты.

- Аруджи.

- Две столицы.

Всего в нашей стране более 500 паевых фондов, но большинство из них созданы для ограниченного круга инвесторов под конкретные проекты. Кроме того, значительная часть ЗПИФов устанавливает высокий порог входа от нескольких миллионов рублей.

Два российских ПИФа специализируются на ETF зарубежной недвижимости:

- Открытие – зарубежная собственность.

- Уралсиб – зарубежная недвижимость.

Оба фонда вкладываются в один ETF – SPDR Dow Jones Real Estate. Комиссия здесь довольно высокая – 2-4 % (при ETF о,5 %).

Доходность

Предсказать заранее, какой окажется доходность того или иного закрытого фонда недвижимости, почти невозможно.

Несмотря на то, что управляющие компании примерно ориентируют по доходности инвестиций, многое все же зависит от ситуации на рынке и прочих сторонних факторов.

Поскольку данные о прибылях и убытках не разглашаются руководителями фондов (эта информация может предоставляться только самим инвесторам), можно вывести лишь усредненное значение: доходность в ЗПИФах варьируется в пределах 8 — 20 % годовых без учета налогов.

Несмотря на привязку к реальным активам на рынке, доходность фондов может как опережать, так и отставать от динамики цен на квадратный метр. Это зависит от качества управления, комиссий, стоимости услуги оценщиков и т.д.

Минимальный размер инвестиций существенно ниже, чем при покупке реальных объектов. Но, как правило, эта сумма начинается от 300 тысяч рублей.

Поскольку это долгосрочный проект, прибыль придется ждать несколько лет. Этот срок всегда заранее известен и прописан на сайте конкретного ПИФа.

В редких случаях допускается возможность вступить в уже открытый фонд, когда компания пускает свои паи в продажу на вторичном биржевом рынке.

Несмотря на небогатый выбор предложений, низкую ликвидность и высокие комиссии, многие инвесторы предпочитают иметь дело с отечественной юрисдикцией и русскоязычной техподдержкой, более уверенно ориентируясь на российском рынке.

REIT: зарубежные фонды недвижимости

Аналогами наших ЗПИФов является разновидность ETF – зарубежные Real Estate Investment Trust (REIT). Это компании, которые специализируются на приобретении, постройке и управлении объектами недвижимости, расположенными в США и иных развитых странах мира.

Справка. Первые REIT начали создаваться в Америке в 60-е годы прошлого века. Сегодня существует более тысячи подобных трастов в 45 странах, которые имеют активы по всему миру. Один из самых масштабных по составу эмитентов — фонд Vanguard Real Estate Index Fund, сумма активов которого более 30 млрд долларов, а в портфеле бумаги 157 трастов.

Есть три типа REIT:

- Рентные. Самый распространенный вид, почти 90 % всех фондов. Такие компании занимаются продажей объектов и сдачей их в аренду. Среди активов могут быть жилые комплексы, отели, торговые центры, промышленные площади и многое другое.

- Ипотечные. Инвестируют в долговые бумаги. Занимаются кредитованием и вкладывают средства в закладные на недвижимость и ипотечные облигации.

- Гибридные. Совмещают в себе оба типа. Такие фонды могут как кредитовать клиентов, так и заниматься реализацией и сдачей объектов в аренду.

Особенность REIT в том, что прирост стоимости не облагается налогом – он взимается только с дивидендов. Но если реинвестировать полученные проценты, то от налогообложения можно избавиться вовсе.

REIT имеют весомые преимущества перед российскими ЗПИФами:

- Более ликвидны.

- Низкий порог входа.

- Независимость от курсовой нестабильности рубля.

- Чтобы вложиться в REIT, гражданину РФ не нужно открывать иностранный счет — достаточно счета у отечественного брокера.

- Есть возможность наследования.

- Отсутствуют риски, связанные с мошенничеством и завышенной ценой на объект недвижимости.

Вместе с тем такие фонды имеют и недостатки для российских инвесторов:

- В России не так много брокерских компаний, предлагающих выход на международные рынки.

- Низкая ликвидность российских площадок.

- Потребуется объемный пакет документов и знание английского.

- Нельзя воспользоваться налоговыми льготами, которые предусмотрены для российского ИИС.

Доходность

В сравнении с закрытыми ПИФами бумаги REIT на порядок ликвиднее: их легко купить на бирже. Стоимость одной такой ETF довольно низка – от 20 до 50 долларов.

Кроме того, большинство REIT ежемесячно выплачивают своим клиентам дивиденды.

Еще один плюс к надежности — за всю историю существования американских фондов не было зафиксировано ни одного банкротства. В долгосрочной перспективе REIT дают даже большую прибыль, чем акции.

Дивидендная доходность тоже выше и составляет примерно 4 % (в сравнении с 2 % по акциям). Общая доходность может доходить до 15 %, что для рынка США достаточно много.

Однако фонды недвижимости подвержены более существенным ценовым колебаниям, повышая показатели риска актива. REIT хорошо подойдут для диверсификации портфеля, базу которого составляют акции и облигации.

Выбрать подходящий фонд из сотен предложений может быть непросто, особенно новичкам. Гораздо легче купить ETF на REIT, доверив составление портфеля специалистам.

Где купить

Самая крупная российская площадка с зарубежными активами – Санкт-Петербургская Биржа, на которую можно выйти через брокера Финам или БКС .

Посмотреть доступный список всех бумаг можно здесь — spbexchange.ru/ru/listing/securities . Из недостатков – скудный выбор продуктов, низкая ликвидность площадки и непривлекательная политика налогообложения дивидендов.

Как альтернатива, но с более высоким порогом входа — компания Interactive Brokers, которая располагает десятками ETF на REIT. Минимальная сумма для открытия счета — 10 тысяч долларов.

Благодарю за внимание и надеюсь, что мне удалось ответить на многие Ваши вопросы по данной теме.

Подписывайтесь на обновления блога и делитесь статьей со своими друзьями в социальных сетях.

http://smfanton.ru/investicionnye-instrumenty/paevye-fondy-nedvizhimosti.html

http://investbro.ru/paevojj-fond-nedvizhimosti-chto-ehto/