Что такое ПИФы, как они устроены и стоит ли в них инвестировать

Инвестпривет, друзья! Сегодня поговорим о таком финансовом инструменте, как ПИФ (паевой инвестиционный фонд). Разберемся, как он функционирует, какие виды ПИФов бывают, насколько дорого обходится инвестору владения паями, плюсы и минусы инструмента. И, конечно, сравним их с аналогами – БПИФами и ETF.

Что такое ПИФы и как они работают

ПИФ – аббревиатура от «паевой инвестиционный фонд». ПИФ работает как большая кубышка: инвесторы договаривают, в какой инструмент будут вкладываться (акции, облигации, другие фонды, недвижимость или всё вместе), затем вносят средства в имущество фонда. Взамен им выдаются паи. Стоимость пая привязана к стоимости имущества фонда (к стоимости чистых активов – СЧА). Если СЧА меняется, то цена пая меняется эквивалентно: при росте СЧА растет цена пая.

Если в фонд хочет вступить новый пайщик, он также вносит определенную сумму в имущество фонда и получает новое количество паев. Например, если пай стоит 1000 рублей, а он вносит 5000 рублей, то получает 5 паев. Это позволяет избежать пирамидальности – т.е. стоимость пая зависит исключительно от стоимости чистых активов, а не от притока новых вкладчиков.

Средствами ПИФа распоряжается управляющая компания. Именно она решает, куда будут направлены средства вкладчиков. Одна УК может управлять сразу несколькими ПИФами. Примеры УК – Сбербанк Управление активами, ВТБ Управление активами, Газпромбанк Управление активами, Велес Капитал и т.д. Даже у МТС есть свои ПИФы.

УК отвечает за сохранность средств фонда, т.е. она не может просто взять деньги и уйти в закат. Но при этом никто не гарантирует, что ПИФ получит доходность. Иначе говоря, нерыночные риски (мошенничество) исключены, а вот рыночные – совсем нет. В некоторых ПИФах, напротив, рыночные риски перевешивают потенциальную доходность.

Правила, по которым УК распоряжается средствами пайщиков, указываются в специальном документе – правилах доверительного управления (ПДУ). В нем прописываются условия покупки и погашения паев, указываются инструменты, в которые УК может вкладывать, расписывается инфраструктура фонда, комиссии (вознаграждение УК) и т.п.

Ключевой показатель работы ПИФа – рост стоимости его пая. Чем выше прирост стоимости пая, тем больше приток средств в ПИФ (инвесторы ведь любят высокую доходность) и тем больше вознаграждение УК. Поэтому обычно УК заинтересованы в росте стоимости пая, хотя бывают и исключения (например, если ПИФ был создан чисто с целью ухода от налогов – по закону, инвестиционные фонды не платят налог на прибыль).

Инфраструктура ПИФов

ПИФ не существует сам по себе. Управляет средствами, как мы уже знаем, управляющая компания. В этом увлекательном деле ей помогают:

- регистратор – организация, которая ведет учет пайщиков и выдает новые паи новым участникам от имени фонда;

- специализированный депозитарий – организация, которая хранит непосредственно средства фонда и обеспечивает проведение сделок с имуществом фонда;

- аудитор – контролирует деятельность фонда, проверяет законность сделок и отчетность.

Некоторые ПИФы имеют более сложную структуру. Например, в инфраструктуру может входить банк-кастодиан, обеспечивающий физическое хранение имущества (например, золота), маркет-мейкер, обеспечивающий ликвидность паев фонда (если ПИФ торгуется на бирже), и оценщик (для закрытых и интервальных ПИФов).

У российских ПИФов есть одна общая болезнь: многие элементы инфраструктуры аффилированы с управляющей компанией. Например, депозитарием ПИФов ВТБ является «ВТБ специализированный депозитарий». Такая же история у Райффайзенбанка, Сбербанка и прочих крупных УК. Часто у УК есть свой «карманный» регистратор, оценщик и даже аудитор.

Теоретически это должно сократить расходы фонда, но на практике ведет к злоупотреблению. Например, можно попросить аудитора «закрыть глаза» на какие-то огрехи, а депозитарий – провести сомнительную сделку.

Эту же болезнь у обычных ПИФов унаследовали и биржевые ПИФы (БПИФы). Обращайте внимание на аффилированность УК и инфраструктуры.

Для сравнения – у ETF все элементы инфраструктуры обязательно не зависимы как друг от друга, так и от управляющей компании. И это не выходит дороже – напротив, комиссии ETF на порядок ниже расходов ПИФов.

Вознаграждение УК, депозитария и прочих голодных парней

Главный минус ПИФов – это огромные вознаграждения, которые приходится выплачивать управляющей компании, депозитарию и прочим голодным парням. Причем это вознаграждение выплачивается вне зависимости от поставленных целей и достигнутых результатов.

Комиссий бывает очень много:

- за покупку пая (надбавка);

- за погашения пая (скидка);

- за управление средствами.

В итоге вознаграждение может достигать 3-5% от СЧА в год. Подчеркну: вне зависимости от результата.

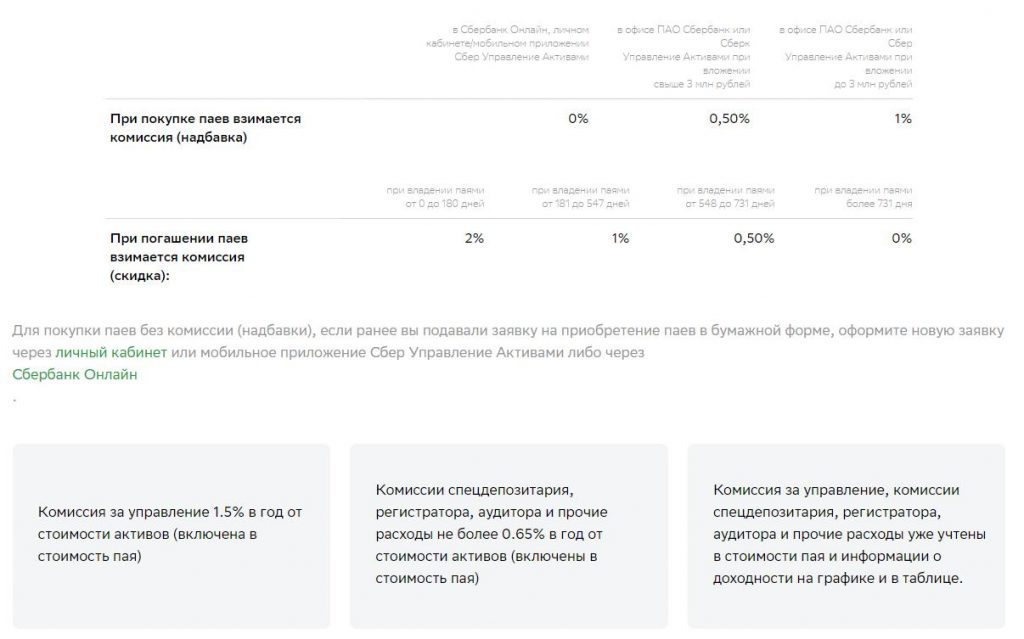

Например, у ПИФа Сбербанка «Илья Муромец» комиссии такие:

- надбавка – от 0% до 1%;

- скидка – от 0% до 2%;

- за управление – 3,2%;

- оплата услуг депозитария, регистратора, аудитора и прочих – до 0,65% в год.

Т.е. в данном случае максимальный размер комиссии, которую заплатит инвестор, может запросто достигать 6,85% в год! Там, конечно, есть способы сэкономить – но сам факт =)

Важно: комиссия за управление уже включена в стоимость пая (т.е. она взимается каждый день по чуть-чуть) и отображается в цене пая – отдельно ее платить не надо. А вот надбавка и скидка взимаются непосредственно из средств инвестора.

В общем, обращайте внимание на комиссии. В данном случае при росте базового актива на 10% выгода инвестора составит всего 3,25%.

Виды ПИФов

Классифицировать ПИФы можно разными способами. Рассмотрю две из них: по типу открытости и по базовому активу.

По типу открытости ПИФы

Выделяют три типа ПИФов: открытый, закрытый и интервальный.

Инвестировать в открытый ПИФ можно в любой момент времени. Инвестор оформляет заявку на покупку пая, вносит деньги в фонд и получает ценную бумагу. Чтобы продать (погасить) пай, нужно также подать заявление. Сделать это можно в любой момент времени.

Регистратор осуществляет погашение и выпуск паев в рабочее время. Обычно на покупку / погашение пая уходит от 3 до 5 рабочих дней. Поэтому ПИФ, кстати, считается малоликвидным инструментом – если вам понадобятся деньги, скажем, 1 января, придется подавать заявку и ждать окончания новогодних каникулы + 3-5 дней по регламенту – короче, фиг вы получите свои деньги 1 января.

Большинство известных ПИФов на сайтах управляющих компаний – как раз открытые ПИФы. Сокращенная аббревиатура: ОПИФ.

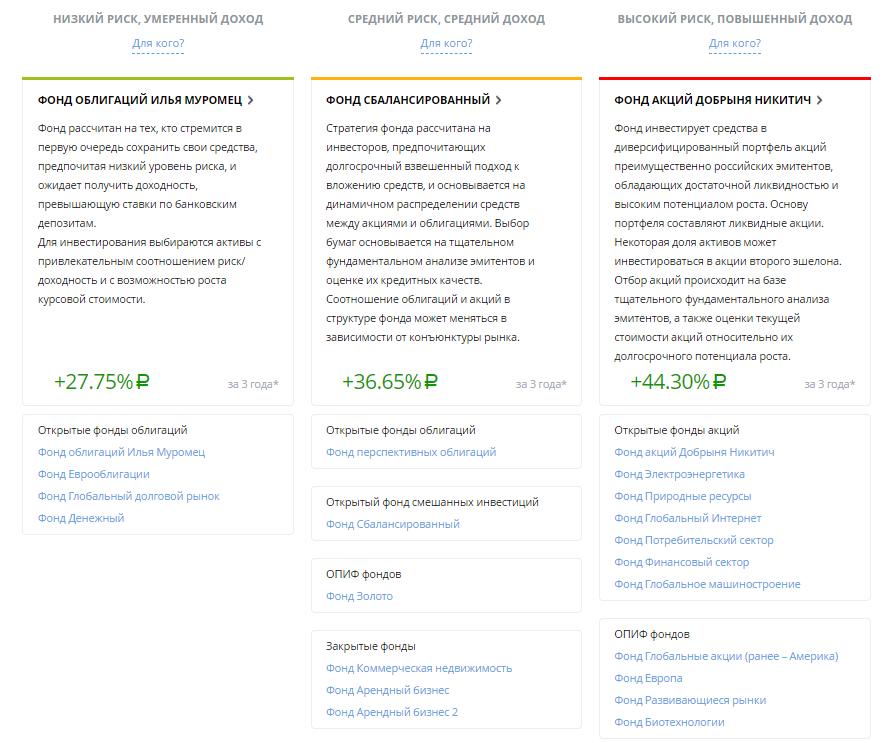

Например, все представленные на скрине ПИФ Газпромбанка – открытые.

Да, и еще открытые ПИФы – бессрочные (хотя на практике их нередко закрывают или трансформируют).

В закрытые ПИФы можно инвестировать только на стадии их формирования (либо в редких исключениях и по общему одобрению всех пайщиков – после формирования в качестве дополнительного взноса). Закрытые ПИФы создаются на определенный срок, и пайщики получают вознаграждение только при закрытии фонда, когда паи погашаются. Продать свой пай в ЗПИФе до его погашения сложно, но можно – придется искать покупателя и договариваться индивидуально. Не факт, что удастся продать быстро и по адекватной стоимости.

Обычно ЗПИФы доступны к покупке только квалифицированным инвесторам. Большинство ЗПИФов вообще создаются ограниченным кругом лиц (особенно часто это касается фондов недвижимости). Но некоторые ЗПИФы можно купить и неквалам.

Как правило, комиссии ЗПИФов на порядок ниже, чем у ОПИФов, а порог входа – выше. Так, если в ОПИФы можно инвестировать буквально от 1-5-50 тысяч рублей (минимальная сумма зависит от управляющей компании и правил конкретного фонда), то в ЗПИФы она составляет несколько сотен тысяч, а то и миллионов рублей.

В интервальные фонды можно инвестировать (и выходить из них) только в определенные временные периоды, установленные правилами фонда. Доля таких ПИФов на рынке не очень высокая. Как правило, они создаются под какую-то определенную идею и доступны в основном квалифицированным инвесторам.

По типу базовых активов

Еще одна классификация – по типу активов, в которые инвестирует ПИФ. Собственно говоря, имеет смысл выделить три крупные группы: ПИФы недвижимости, ПИФы рыночных инструментов и комбинированные ПИФы.

ПИФы недвижимости, как видно из названия, инвестируют в недвижимость (спасибо, кэп). Чаще всего это – закрытые фонды (ЗПИФНы), доступные только квалифицированным инвесторам. В 90% случаях они создаются группой заинтересованных лиц для финансирования какого-либо проекта. Например, собрались 10 инвесторов и решили отгрохать торговый центр за 125 мультов. Скинулись по 12,5 миллионов, создали ЗПИФН, наняли УК, которая построила торговый центр и начала сдавать площади в аренду. Арендные платежи аккумулируются на счетах ПИФа, увеличивая СЧА и стоимость пая. Когда инвестору нужно выйти из бизнеса – он погашает пай, забирая свой первоначальный взнос с процентами.

Как вариант – можно учредить рентный ЗПИФ и получать регулярные выплаты от аренды. То есть такой ЗПИФ позволяет получать пассивный доход. Фактически это аналог REITов.

Инвесторам такая форма коллективного инвестирования удобна тем, что они получают налоговые льготы – ПИФы не платят налог на прибыль. К тому же, если держать паи ПИФа дольше 3 лет, то можно применить налоговый вычет в размере 3 млн рублей за каждый год владения паем, т.е. можно избежать еще и уплаты НДФЛ.

Таким образом, ЗПИФНы – это такая вещь в себе, и со стороны туда попасть вряд ли получится.

ПИФы рыночных инструментов – это самые популярные виды ПИФов. Они подразделяются на подвиды в зависимости от базового актива:

- ПИФы акций – деньги вкладываются в акции по самым разным стратегиям: нефтегаз, электроэнергетика, госкомпании, компании малой и средней капитализации и т.д. (как хватит фантазии у УК);

- ПИФы облигаций (сюда же входят ПИФы еврооблигаций);

- фонды фондов (вкладывают в другие ПИФы или ETF);

- смешанные (т.е., например, инвестируют и в акции, и в облигации);

- денежного рынка – средства вкладываются в инструменты денежного рынка, например, РЕПО, депозиты или трежеря;

- товарные – вкладывают в различные товары, в России – преимущественно в золото и прочие драгметаллы.

Словом, ПИФы РФИ (рыночных и финансовых инструментов) вкладывают только в те активы, которые обращаются на бирже. Доходность таких фондов зависит, главным образом, от состояния отрасли, в которую вкладывается управляющий.

Третий вид ПИФов – комбинированные ПИФы – самый редкий. В такие ПИФы в качестве базовых активов могут быть включены прочие инструменты, кроме денежных – например, опционы, фьючерсы, криптовалюта, алмазы, предметы искусства, вино (да что угодно).

Как правило, такие ПИФы являются закрытыми и доступными только для квалифицированных инвесторов. За счет своей уникальной структуры и оптимизации налогообложения часто используются для «парковки» средств и активов.

Налогообложение ПИФов

Собственно говоря, самое главное о налогах ПИФов я уже сказал. Фонды не платят налог на прибыль в размере 20%, а также с купонного дохода по облигациям. Налог с дивидендов формально взимается (учитывается как дебиторская задолженность), но по факту выплачивается в дату погашения пая – т.е. всё время функционирования фонда деньги работают на инвестора.

Это делает ПИФы очень выгодными для оптимизации налогообложения, поэтому богатые люди очень любят «упаковывать» свои активы в закрытые ПИФы именно с этой целью.

При погашении пая физлицу нужно будет уплатить НДФЛ по ставке 13%. Например, вы купили паев на сумму 150 000 рублей, а продали – за 170 000. С 20 000 рублей нужно уплатить 13% – 2600 рублей.

Если вы владеете паями ПИФа 3 года, то можете применить налоговый вычет в размере 3 млн рублей за каждый год владения. То есть, через 3 года вычет равен сразу 9 млн, через 4 – уже 12 млн, через 5 – 15 и т.д.

Например, если вы вложите в ПИФ 25 млн рублей, а заработаете 30 млн, то, чтобы не платить НДФЛ, нужно владеть паями не менее 10 лет.

Доходность ПИФов

Сказать среднюю доходность ПИФов невозможно, так как самых разнообразных фондов множество. Но зависимость здесь такая же, как и на всем фондовом рынке: чем выше доходность ПИФа, тем выше риск просадки в будущем. Ну и классическое: прибыль в прошлом не гарантирует прибыли в будущем.

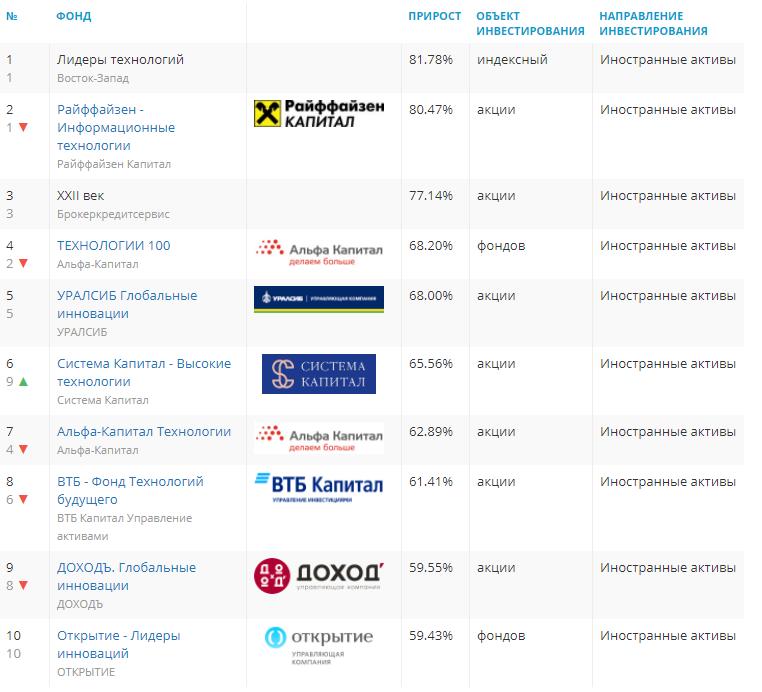

Например, если ПИФ попал в струю и смог заработать 50% годовых, то не факт, что он повторит то же самое в следующем. Например, в 2020 году активно росли акции высокотехнологических компаний – поэтому в лидерах роста оказались ПИФы, инвестирующие в IT. Например, так выглядят лидеры ПИФов по доходности на данный момент.

В целом доходность ПИФов зависит от множества параметров:

- базового актива – понятно, что в целом ПИФы акций будут расти больше, чем ПИФы облигаций, но ПИФы акций подвержены резким просадкам, а ПИФы облигаций более устойчивы в кризис;

- комиссий УК и прочих депозитариев – при прочих равных, чем выше комиссии, тем ниже доходность фонда;

- мастерства / везения управляющего;

- экономического состояния отрасли.

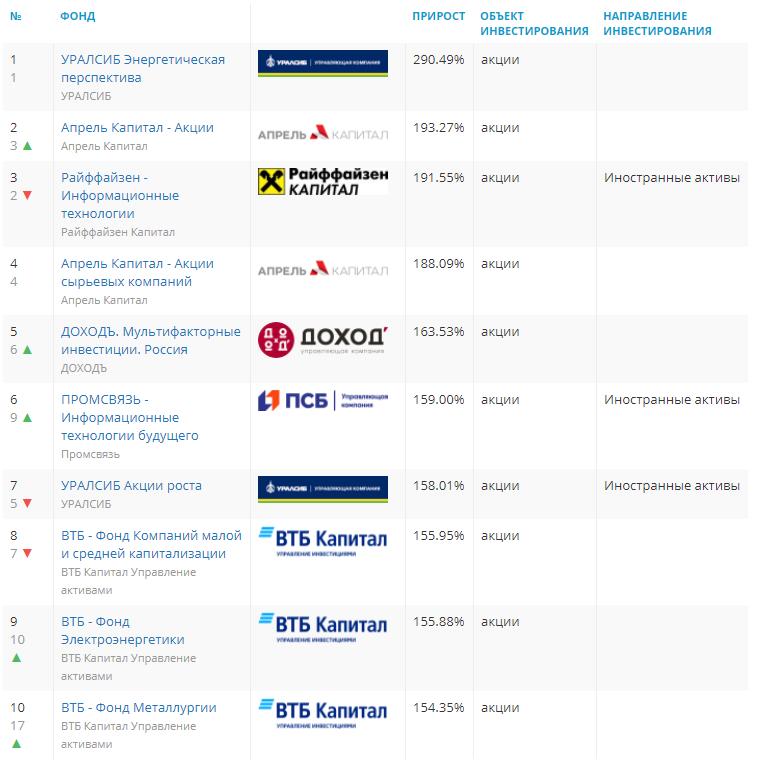

Будет ошибочным анализировать доходность фонда всего за 1 год – управляющему может банально повезти. Лучше смотреть доходность за 3 года (а еще лучше – за 5 лет). Чем дольше дистанция, тем объективнее результат.

Если мы возьмем период в 5 лет, то в лидерах доходности окажутся совсем другие парни:

Да, посмотреть и выбрать наиболее подходящие и доходные ПИФы можно на этой страничке: https://investfunds.ru/fund-rankings/fund-yield/.

Как купить и погасить паи

Паи ПИФов можно купить непосредственно в управляющей компании. Сейчас многие передовые УК позволяют сделать это в режиме онлайн. Как выглядит всё пошагово:

- выбираете подходящий фонд;

- регистрируетесь на сайте УК (обычно из документов нужны паспорт и ИНН – анонимно не получится);

- составляете заявку на покупку нужного количества паев (цена пая закрепится за вами на дату принятия заявки);

- получаете реквизиты и оплачиваете их в течение оговоренного срока (обычно 2-3 дня).

Через какое-то время (по регламенту – от 3 до 7 дней) паи будут зачислены на ваш счет. Большинство УК заводят онлайн-кабинет, где можно отслеживать изменения котировок.

Продать паи ПИФов можно также онлайн. Некоторые УК позволяют не продавать, а менять паи одного фонда на другой. Иногда это имеет смысл, причем как минимум по двум причинами: при обмене пая не прерывается срок удержания пая (т.е. в будущем можно будет воспользоваться вычетом), а также если ПИФ ВНЕЗАПНО сменил ориентацию правила управления активами (например, из фонда акций чудесным образом стал фондом облигаций).

Плюсы и минусы ПИФов по сравнению с БПИФами и ETF

Сам по себе как финансовый инструмент ПИФ имеет много плюсов. Перечислю основные:

- Потенциально высокая доходность. Как видите из примера, некоторые ПИФы дают до 85% доходности. Но это только один год. Среднегодовая доходность успешных ПИФов акций обычно не превышает 15-20%, а облигаций – 10-15%.

- Можно инвестировать одним махом в самые разные активы, например, в определенную отрасль или в широкий индекс акций, в еврооблигации, золото и недвижимость. То есть вы можете построить довольно сбалансированный портфель, защищенный от всех рыночных невзгод. По крайней мере, теоретически.

- Не нужно самому ребалансировать портфель и отбирать отдельные бумаги. Достаточно выбрать класс активов – и всё остальное управляющая компания сделает сама.

- Отсутствие неторговых рисков. Средства инвесторов в ПИФах защищены по закону. Интересы пайщиков защищает Центральный банк РФ. УК не сможет намеренно обанкротить фонд.

- Экономия на налогах. Фонды не платят налог на прибыль, освобождены от налога по купонам и имеют отсрочку по налогу на дивиденды. А сам инвестор может получить налоговый вычет после 3 лет владения паями.

- Начинать можно с небольшой суммы. Например, в ПИФы Сбербанка можно инвестировать от 1000 рублей, а ВТБ – от 5000 рублей.

Но при этом у ПИФов и хватает минусов. Особенно, если сравнивать их с ближайшими аналогами – биржевыми фондами (ETF). Какие наиболее серьезные недостатки ПИФов:

- Очень высокие комиссии. Обслуживание может съедать от 3% до 5% годовых. И если для фондов акций это еще терпимо, то для ПИФов облигаций с доходностью около 10% годовых – это чуть ли не половина прибыли. При этом комиссия управляющего уже включена в стоимость пая и ее не видно. Но в итоге по факту получается так, что вы покупаете пай стоимостью в 1000 рублей за 1003 рубля (если комиссия составляет 3%).

- Непрозрачность. Несмотря на то, что формально ПИФы раскрывают состав активов (и вроде как придерживаются своей инвестиционной стратегией) проверить, что реально добавляется в портфель, нельзя. В тех же ETF всё прозрачно: сразу видно, за каким индексом следует фонд и в какой пропорции всё покупается. Хотя сейчас всё больше УК придерживаются правил тотальной открытости.

- ПИФ может сменить стратегию. Такое иногда бывает. Был отраслевой ПИФ и инвестировал в электроэнергетику, но потом управляющий решил, что акции развивающихся рынков – это круче. И вот уже вместо одного ПИФа – другой. И да, так можно по закону. Но, понятное дело, не хорошо для инвестора.

- У фонда могут отобрать лицензию. Или у управляющей компании. Так очень редко, но всё же бывает. Чаще всего – при банкротстве компании или выявлении серьезных нарушений.

- Аудитор, депозитарий и регистратор нередко аффилированы с УК. Теоретически это должно сделать управление фондом более удобным и дешевым, но на практике оборачивается дополнительными рисками для инвестора.

Ну, и конечно, нужно понимать, что доход в ПИФах не гарантирован – при всех этих рисках и комиссиях. Поэтому я в целом выступаю за использование ETF в портфелях инвесторов. Но иногда УК предлагают интересные отраслевые ПИФы, аналогов которых нет среди российских ETF

Впрочем, среди зарубежных ETF аналоги, скорее всего, есть, но некоторые клиенты не могут (или не хотят) покупать зарубежные активы, например, если они госслужащие. Но ПИФы – это российские компании (даже если внутри них «запакованы» иностранные активы), поэтому их можно покупать без опасений.

В целом, на мой взгляд, для простого инвестора ETF более интересны и привлекательны, нежели ПИФы, хотя среди линейки ПИФов тоже есть неплохие и прибыльные варианты. Нужно только следить за комиссией и регулярно проверять, насколько четко управляющий придерживается выбранной стратегией – вот статья о том, как правильно вкладываться в ПИФы. Правда, она старенькая, но актуальности не потеряла.

Больший интерес представляют закрытые ПИФы, которые позволяют защитить капитал и сэкономить на налогах. Но такие ПИФы доступны, в основном, квалифицированным инвесторам и подразумевают порог входа от нескольких сотен тысяч или пары-тройки миллионов рублей. Так что они подходят далеко не всем.

А что вы думаете о ПИФах? Пишите в комментариях! Удачи, и да пребудут с вами деньги!

Как работает ПИФ: покупка и погашение паев

Обычного человека мало интересует, что происходит внутри аппарата управления, когда он отдает свои деньги в рост некой финансовой организации. Нас больше волнует показатель дохода, который получится на выходе. А там пусть хоть волшебные гномы забирают переведенные средства в виде монет, уносят к себе в пещеру и через год возвращают с процентами.

Но мы же стараемся воспитать в себе профессиональных инвесторов. Поэтому знать, хотя бы в общих чертах, механизмы передвижения капитала в рамках тех или иных инвестиционных инструментов будет полезно.

В этой статье мы объясняли, как работают ваши деньги в банках, что такое пассивы и активы банков, на чем они зарабатывают.

Что происходит, когда вы покупаете ПИФ

Вы прошли регистрацию онлайн, ввели все необходимые персональные данные. После этого формируется заявка на открытие лицевого счета в реестре. Под каждый ПИФ вам зарегистрируют отдельный счет. По закону он является бессрочным. Вы можете купить паи в любой удобный момент: в этот же день, через неделю, месяц или 10 лет.

В отличие от истории с банками, где средства уходят в общий котел, в ПИФах деньги клиентов отделены от собственных средств управляющей компании. УК не владеет этими активами, она ими только управляет.

Если ошибок нет, регистратор вносит приходную запись о выдаче паев. В случае неточности (допустим, вы открыли два счета на ПИФ акций и ПИФ облигаций и перепутали номера заявок или реквизиты банка) средства останутся на транзитном счете. Вас попросят уточнить данные либо вернут деньги.

Деньги вкладчиков поступают непосредственно в фонд, только когда регистратором сделана приходная запись в реестре. Клиенту начисляются паи пропорционально вложенным средствам. Все, дальше с ними работает управляющий фонда. Деньги начинают приносить прибыль.

Процедура приобретения паев в ПИФе по закону может занимать до пяти рабочих дней. На практике все, конечно, происходит гораздо быстрее. Просто нужно осознавать, что зачисление денег в фонд происходит не мгновенно. Если вы подали заявку в пятницу, вероятно, придется подождать до понедельника.

Суммируем этапы дистанционной покупки паев в ПИФе:

Как работают деньги в паевом инвестиционном фонде

Как только деньги клиента поступили в конкретный фонд, его управляющий видит их в качестве дополнительных денежных средств. Для него не существует отдельных счетов, он оперирует всем объемом средств как единым инвестиционным портфелем.

В зависимости от ситуации на рынке, собственных расчетов и ожиданий, управляющий покупает либо продает те или иные ценные бумаги. Для этого у него, в зависимости от типа фонда (акции или облигации), открыты несколько площадок, брокерских счетов, через которые он работает с финансовыми инструментами.

Очевидно, что ПИФы имеют лучшие условия по покупке и продаже ценных бумаг, чем частные инвесторы. Во-первых, не каждый инвестор потянет покупку, например, валютных облигаций, где стоимость нормального лота может составлять 200 тысяч рублей. Во-вторых, управляющий фонда имеет возможность выбирать наиболее выгодную комиссию за покупку среди разных брокеров. Его задача — проводить все операции фонда с минимальными издержками. Курочка по зернышку клюет.

В ПИФе клиент, вложив даже минимальную сумму в 100 рублей, получает экспозицию на весь состав фонда, на все имеющиеся в нем бумаги. То есть вы получаете диверсификацию вложений по эмитентам в рамках одного паевого фонда.

Стоимость пая пересчитывается каждый рабочий день. Вы вступаете в игру с момента внесения записи о покупке ПИФа в реестр. Уже на следующий день после приобретения можете наблюдать динамику ваших вложений.

Как рассчитываются комиссии в ПИФах

Иногда дополнительные расходы могут также включать надбавки и скидки:

Как продать пай ПИФа

Оптимальный путь для инвестиций — это держать свои средства в ПИФе в долгую, регулярно пополняя свой портфель. Так вы нивелируете риски, которые могут случиться в моменте. В идеале для этого нужны свободные средства, которые не понадобятся вам в течение трех лет минимум.

Разумеется, вывести деньги со счета ПИФ, зафиксировать прибыль можно в любой момент. Технически процедура не несет в себе никаких сложностей. Также формируется заявка на погашение (продажу) паев, и регистратор вносит соответствующую запись. Помним, что все операции проводятся в рабочие дни.

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года.

Общество с ограниченной ответственностью УК «Система Капитал» © 2000–2017 (на сайте используется сокращение — УК «Система Капитал»). Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефоны: +7 (495) 228-15-05, +7 (800) 737-77-00, http://www.sistema-capital.com. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого-либо дохода, а также полного возврата ценных бумаг и (или) денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Приобрести паи, получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9; по телефонам: +7 (495) 228-15-05, +7 (800) 737-77-00; по факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30; на сайте Управляющей компании: http://www.sistema-capital.com; в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании: http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу: http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Валютные накопления» (в настоящем материале – «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 03.08.2020г. в рублях за 6 мес. 18,29%, за 12 мес. 20,73%, за 36 мес. 41,91%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Сберегательный» (в настоящем материале – «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 03.08.2020г. в рублях за 6 мес. 4,12%, за 12 мес. 12,18%, за 36 мес. 38,21%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Российские акции» (в настоящем материале – «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 03.08.2020г. в рублях за 6 мес. -6,44%, за 12 мес. 8,17%, за 36 мес. 51,61%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный» (в настоящем материале – «Резервный. Валютный»). Регистрационный номер — 2671, дата регистрации — 04 Октября 2013 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 03.08.2020г. в рублях за 6 мес. 15,88%, за 12 мес. 18,16%, за 36 мес. 39,38%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный» (в настоящем материале – «Резервный»). Регистрационный номер — 2204-94177868, дата регистрации — 13 Сентября 2011 года, регистрирующий орган — Федеральная служба по финансовым рынкам. Доходность на 03.08.2020г. в рублях за 6 мес. 3,89%, за 12 мес. 10,85%, за 36 мес. 33,95%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Высокие технологии» (в настоящем материале – «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России. Доходность на 03.08.2020г. в рублях за 6 мес. 28,72%, за 12 мес. 45,26%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Биотехнологии» (в настоящем материале – «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России. Доходность на 03.08.2020г. в рублях за 6 мес. 39,91%, за 12 мес. 49,29%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «Информатика +» (в настоящем материале – «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

Закрытый паевой инвестиционный фонд комбинированный «Инвестиции 1». Номер в реестре паевых инвестиционных фондов — 4042-СД, дата внесения в реестр паевых инвестиционных фондов — 19 мая 2020 года.

Закрытый паевой инвестиционный фонд комбинированный «Инвестиции 2». Номер в реестре паевых инвестиционных фондов — 4043-СД, дата внесения в реестр паевых инвестиционных фондов — 18 мая 2020 года.

МТС Инвестиции — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый Обществом с ограниченной ответственностью УК «Система Капитал» на основе лицензионного договора.

Материалы, представленные на настоящем ресурсе (далее — материалы), не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). В материалах не принимаются во внимание Ваши личные инвестиционные цели, финансовые условия или нужды. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в материалах, и не рекомендует использовать указанные материалы в качестве единственного источника информации при принятии инвестиционного решения.

Материалы подготовлены исключительно в информационных целях. Информация и мнения, изложенные в материалах, были собраны или получены на основании данных, полученных из источников, которые, по мнению авторов материалов, являются надежными и достоверными. В материалах не дается ни прямых, ни косвенных заявлений или гарантий в отношении точности, полноты или надежности содержащихся в них данных, полноты обзора ценных бумаг, рынков или исследований, указанных в материалах. Любое мнение, выраженное в материалах, может быть изменено без предварительного уведомления и может отличаться или даже быть противоположным мнению, изложенному в других материалах ООО УК «Система Капитал». Любые суждения или мнения, представленные в материалах, актуальны на момент их публикации. Если дата представленного материала неактуальна, его содержание может не отражать текущее мнение авторов материала и текущую ситуацию на рынке. Цены, указанные в материале, представлены исключительно в информационных целях и не являются оценкой конкретной ценной бумаги или другого инструмента. ООО УК «Система Капитал» не гарантирует совершение каких-либо сделок, упомянутых в материалах, в том числе по указанным в них ценам. Материалы не следует рассматривать в качестве предложения или побудительной причины принять участие в инвестиционной деятельности и на них нельзя рассчитывать как на заверение того, что какая-либо конкретная транзакция может быть осуществима по указанной в материалах цене. Инвесторам следует самим принимать решения об обоснованности инвестиций в каждый финансовый инструмент или инвестиционную стратегию, упомянутые в материалах. Материалы являются собственностью ООО УК «Система Капитал». Использование материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. ООО УК «Система Капитал» не несет ответственности за действия третьих лиц в результате такого использования и распространения. Материалы по налоговым вопросам подготовлены ООО «СКК», оказывающим консультационные услуги ООО УК «Система Капитал».

«МТС Инвестиции» — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый ООО УК «Система Капитал» на основе лицензионного договора при предложении физическим лицам услуг в рамках деятельности по управлению паевыми инвестиционными фондами. Мобильное приложение «МТС Инвестиции» — возрастная категория 0+.

http://alfainvestor.ru/chto-takoe-pify-kak-oni-ustroeny-i-stoit-li-v-nih-investirovat/

http://blog.mts.investments/articles/how-pif-works