Регистрация фонда в Лихтенштейне

Стоимость услуг

Стоимость учреждения фонда в Лихтенштейне составляет 16 000 CHF*, в эту сумму входит:

- Регистрация фонда в Лихтенштейне

- Перевод учредительных документов на английский язык, включая заверение.

Открытие банковского счета (LGT Bank или Liechtensteinische Landesbank). - Подготовка входящего баланса, отражающего стоимость активов, внесенных учредителем (для соответствия требованиям п.67 ст. НК РФ).

- Годовое обслуживание в первый год деятельности:

- мандат директора на 1 год;

- юридический адрес на 1 год;

- финансовая и налоговая отчетность по неактивной компании (не более 50 операций по банковскому счету компании).

Примерные затраты (ежегодно) по последующему поддержанию компании составляет 14 800 €* в год, в эту сумму входит:

- Годовое обслуживание:

- мандат директора на 1 год;

- юридический адрес на 1 год;

- финансовая и налоговая отчетность по неактивной компании (не более 50 операций по банковскому счету компании).

- Подача ежегодного отчета о составе активов

- Минимальный налог, взимаемый с фондов в Лихтенштейне (1800 CHF** )

*Стоимость актуальна для клиентов из России

**До 1 января 2017 года сумма взимаемого минимального налога составляла 1200 CHF

Информация о фондах

Правовая форма

Правовая форма «фонд» (Stiftung), может быть учрежден как физическим, так и юридическим лицом, без ограничений по месту проживания или гражданства. Фонд представляет собой юридическое лицо, сочетающее в себе характеристики компании с ответственностью, ограниченной гарантией, и траста.

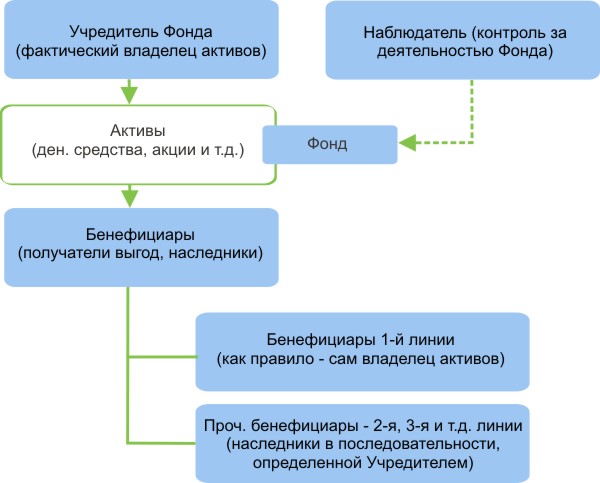

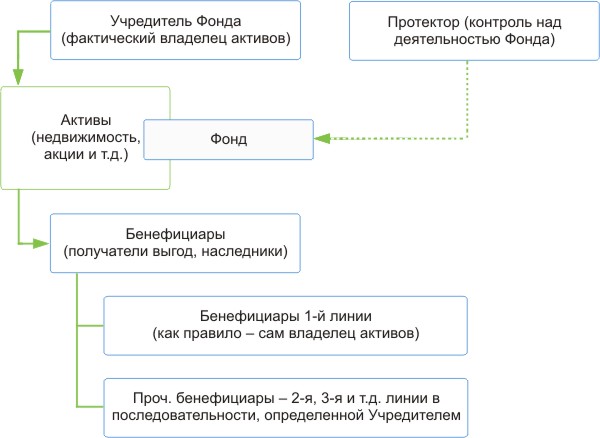

В отличие от корпоративной организации у Фонда нет членов, участников и акционеров. При этом законодательство о фондах признает бенефициаров (выгодополучателей), то есть лиц, для выгоды которых направлена реализация целей фонда.

Конструкция фонда похожа на доверительное управление имуществом. Фонд в Лихтенштейне имеет все признаки юридического лица (свидетельство о регистрации, выписка из торгового реестра, Устав), однако в отличие от обычной корпорации не имеет акционеров и акций.

Согласно Учредительному Акту и Уставу Фонда, он существует только для того, чтобы реализовать желания и намерения основателя. Для реализации данных желаний и намерений учредителя, фонд нанимает управляющий орган. Управляющим органом (Директор) назначается адвокат, ответственный за процедуру регистрации фонда.

Как правило, фонд не может вести коммерческую деятельность на постоянной основе, по этой причине фонды, традиционно, используются для владения и передачи активов от одного поколения к другому с соблюдением полной конфиденциальности. Фонды имеют право совершать сделки на нерегулярной основе с целью извлечения средств, необходимых для существования фонда. Например, фонд может покупать и продавать недвижимость, но не может делать это в интересах третьих лиц. То же самое относится к кредитам, депозитам, инвестициям в ценные бумаги — все это не классифицируется как бизнес-деятельность.

Передача активов в Фонд

Активы, переданные в фонд, приобретают самостоятельный статус, и не являются частной собственностью учредителя фонда, а становятся активами фонда.

Имущество самого фонда необходимо разграничивать от капитала фонда, размер которого прописывается в Учредительном Акте и Уставе Фонда в момент регистрации.

Уставный капитал

Минимальный капитал, который требуется для создания фонда в Лихтенштейне, составляет30 000 CHF. Данный капитал должен быть передан фонду при его создании. После создания фонд может и дальше получать средства от учредителя и от третьих лиц и этими средствами, также как и уставным капиталом, может распоряжаться только фонд в лице Директора как исполнительного органа. Т.е. клиент может управлять средствами по своему усмотрению как вторая сторона мандаторного соглашения, на основе писем-пожеланий (letter of wishes).

Ответственность

В случае, если у фонда возникают долги, то для их погашения могут использоваться только активы фонда, т.е. личной ответственности ни учредитель, ни бенефициары не несут. Законодательная база Лихтенштейна позволяют основателю фонда оговорить, что кредиторы указанных бенефициаров могут не иметь права лишить этих бенефициаров тех преимуществ, которые им дает фонд. Лишение не может иметь место ни по судебному решению, ни через процедуру банкротства. Таким образом, выгодополучатели фонда имеют надежную защиту.

Учреждение, органы управления

Фонд организуется Учредителем (Settlor). Информация об учредителях фонда не подаётся в регистр. Намерения учредителя излагаются в документации фонда — Акте об Основании, Уставе. Эти документы стандартны и не содержат много информации. Они являются частью публичных записей и доступны для регулирующих органов и банка. Личные сведения учредителя в этих документах не раскрываются.

Фонд управляется Советом Директоров. Для фондов, чья деятельность не подразумевает коммерческую функцию, достаточно иметь один орган, ответственный за управление фондом и представление интересов фонда перед третьими лицами. Требования по минимальному количеству членов Совета Директоров отсутствует. Членами Совета могут быть как физические лица, так и юридические лица, при этом, по крайней мере, одним членом Совета должен быть гражданин Лихтенштейна, проживающий в стране и имеющий лицензию юриста/юридического агента/аудитора. Отношения между Учредителем и Директором регулируются Мандатным Соглашением (Mandatory Agreement), которое не регистрируется в государственных органах и является секретным документом. Согласно этому документу Директор обязуется безусловно исполнять указания Учредителя в течение всего времени жизни Фонда или Учредителя, за исключением изменения Списка бенефициаров. Для контроля над Директором может быть назначен Протектор, который должен действовать в интересах Бенефициаров.

В случае, если фонд учреждается поверенным по поручению доверителя, то учредителем считается именно доверитель и поверенный обязан раскрыть его личность совету фонда (§ 4, абзац 3, ст. 552, Закон Лихтенштейна о лицах и организациях (Personen- und Gesellschaftsrecht, PGR) от 1926г.). Ранее этот вопрос считался спорным; при этом судебная практика приходила к выводу, что «учредителем» юридически следует считать самого поверенного, а не доверителя.) По этой причине, если Фонд учреждается не самим бенефициаром, то рекомендуется назначить Учредителем фонда доверенное лицо, которое будет действовать от своего имени, и избежать выдачи официальной доверенности.

Бенефициары

Бенефициары назначаются Учредителем в специальном документе By-Laws в момент организации Фонда. Бенефициарами могут быть физические лица или организации. Бенефициары назначаются по списку — первый, второй, третий и т.д.

Первый бенефициар имеет преимущественные права — он может изменять список бенефициаров по своему усмотрению. Учредитель может назначить себя Первым Бенефициаром и таким образом сохранить за собой возможность контролировать изменение списка в будущем. В случае смерти Учредителя By-Laws превращаются в безотзывное завещание (возможные случаи его оспаривания см. ниже). Если Учредитель был одновременно Первым бенефициаром, то права Первого бенефициара могут быть переданы Второму бенефициару (если это заранее оговорено в документе). Учредитель может заранее определить, какая доля имущества Фонда будет принадлежать бенефициарам после его смерти. В случае возникновения угрозы жизни, здоровью или свободе Первого бенефициара, он может заранее переписать By-Laws и назначить другого Первого бенефициара.

Если конечные бенефициары не определены, при ликвидации фонда имущество достается государству. Однако если фонд распускается по инициативе учредителя (§ 30, PGR 552), то сам учредитель и считается конечным бенефициаром и имущество, оставшееся после ликвидации фонда отходит Учредителю.

Налогообложение деятельности Фонда

Фонды освобождены от налогов на собственность, налогов на прирост капитала или налогов на прибыль.

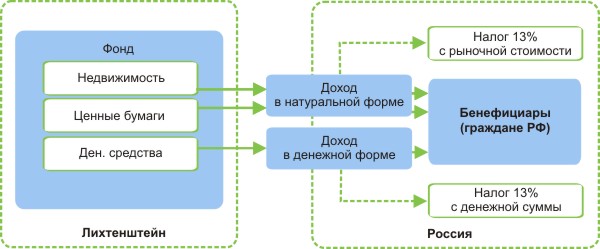

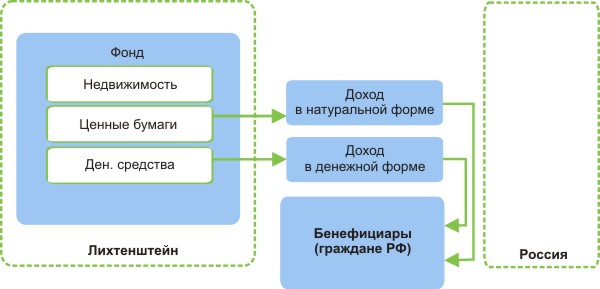

В случае, если учредитель проживает за пределами страны, то передача активов фонда не подпадает в Лихтенштейне ни под налог дарения, ни под налог наследования. Однако получение активов от Фонда может повлечь налоговые последствия у бенефициаров (например, в РФ — НДФЛ с рыночной стоимости получаемых активов)

Вне зависимости от места проживания основателя и бенефициаров с фондов в Лихтенштейне собирается ежегодный налог в размере 1800 франков.

Преимущества фонда

- Использование акций на предъявителя (в том же Лихтенштейне) не позволяет полностью скрыть владение, т.к. номинальный директор будет требовать от бенефициара подписания мандатного соглашения.

- В отличие от акций на предъявителя использование Фонда дает возможность не подписывать соглашений с бенефициаром. Бенефициар не подписывает никаких документов за исключением случая, если он решает изменить соглашение о создании фонда.

- Бенефициар официально не владеет правом собственности на активы даже через цепочку юр.лиц. Конструкция фонда похожа на доверительное управление имуществом в РФ.

- Отсутствие соглашения об избежании двойного налогообложение с Россией, а соответственно и требования по обмену информацией, делает невозможным получение информации из официальных источников в Лихтенштейне о выгодоприобретателях фонда.

- Возможность менять очередность владения (линии бенефициаров).

Классическая схема использования фонда

Фонд (Foundation) в Лихтенштейне как инструмент решения проблем наследства и легального пользования активами бенефициаром.

Пример решения вопросов наследства и легального пользования активами бенефициаром.

Проблема ― фактический собственник активов официально ничем не владеет.

Неизбежно возникают следующие вопросы:

- Как собственнику без опасений на легальных основаниях пользоваться активами (прежде всего деньгами), принадлежащими формально сторонним юридическим лицам?

- Можно ли легально пользоваться активами и при этом официально ничем не владеть и не бояться, что активы могут быть потеряны (рейдерство, претензии гос.органов, личное банкротство)?

- Как можно организовать своей семье пользование активами и при этом опять же ничем не владеть формально?

- Как можно быть уверенным, что в случае непредвиденных обстоятельств семья будет иметь право на активы, и они не отойдут в собственность номинальных лиц?

- Как можно сделать так, чтобы наследство было спланировано не в жестких рамках российского законодательства?

- Возможно ли, чтобы часть активов по наследству перешла одной стороне и при этом другая сторона об этом не подозревала? И можно ли это сделать при жизни самого бенефициара?

Один из инструментов для решения этих проблем — Фонд (Foundation) в Лихтенштейне.

Преимущества:

- хороший инструмент для урегулирования проблемы наследства;

- позволяет сохранить анонимность владельца (информация об учредителях фонда не подаётся в регистр);

- позволяет настроить наследственные отношения таким образом, чтобы один наследник не знал о существовании другого;

- позволяет установить любую очередность получения наследства вне зависимости от степени родства;

- позволяет родным и близким предпринимателя при его жизни пользоваться на законных основаниях активами в т.ч. анонимно друг от друга;

- возможно встраивание Фонда в схему с холдинговой компанией, как конечного держателя акций холдинговой компании;

- простота ликвидации Фонда ― Фонд без активов должен быть ликвидирован, соответственно достаточно перевести его активы на любое другое лицо, и он должен быть ликвидирован автоматически;

- прибыль, полученная Фондом от активов, в которые инвестированы средства Фонда, не входит в налогооблагаемую базу Фонда ― налог на прибыль, полученную от инвестиций Фонда, равен нулю;

- защищенность активов от претензий третьих лиц и гос.органов ― претензии к учредителю Фонда не могут быть распространены на активы Фонда.

Недостатки:

- Лихтенштейн не имеет договоров об избежании двойного налогообложения с большинством стран, в том числе с РФ. В связи с этим перевод дохода из высоко облагаемой юрисдикции (например, РФ) в Лихтенштейн может быть объектом налогообложения у источника.

- Проблема возврата активов из Фонда, связанная с налогообложением.

Нижеприведенная информация о налогообложении НДФЛ в РФ актуальна до внесения изменений Федеральным законом от 15.02.2016 N 32-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и в Федеральный закон «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций). В настоящее время в РФ действуют налоговые льготы по НДФЛ при получении имущества /имущественных прав / денежных средств из фонда и траста

Справедливо утверждение (в большинстве случаев):

Гражданин РФ = Налоговый резидент РФ

Если бенефициары Фонда ― граждане РФ, то каждый факт получения бенефициаром из Фонда доходов (денежных средств, ценных бумаг, недвижимости и др.) будет рассматриваться российскими налоговыми органами как факт получения дохода от источников за пределами РФ.

Примеры налогообложения доходов бенефициаров Фонда:

Проблема налогообложения практически не решаема, но способ все же есть: изменить статус бенефициара с налогового «резидента» РФ на «нерезидента»

Как добиться изменения статуса?

Необходимо, чтобы бенефициар отсутствовал на территории РФ более чем 183 накопительно в течение года.

В этом случае бенефициар:

- Не является российским налогоплательщиком;

- Не должен подавать налоговые декларации и уплачивать налог в РФ;

- Должен уплачивать налоги в соответствии с законодательством той страны, где он является налоговым резидентом.

Таким образом, при использовании инструмента Foundation в Лихтенштейне необходимо выбирать:

- Платить налоги фактически с собственных активов, с которых вполне возможно ранее уже были уплачены корпоративные налоги. Но при этом можно пользоваться всеми преимуществами гибкости Фонда.

- Не использовать Фонд, но при этом находиться в рамках российского законодательства о наследовании.

- Использовать Фонд как конечного хранителя активов, прежде всего акций, с которыми не планируется операций в краткосрочной перспективе и не использовать Фонд для хранения денежных средств.

Фонд может быть встроен в основной холдинг как конечный держатель активов — акций холдинговой компании.

В этом случае:

- Можно с вероятностью близкой к 100% утверждать, что собственность будет сохранена за бенефициаром при любых претензиях и обстоятельствах.

- Родственники, друзья, любые лица могут на законных основаниях пользоваться активами без каких-либо опасений в том числе и при жизни бенефициара.

Фонд в Лихтенштейне и «закон о КИК»

Согласно Федеральному закону от 24.11.2014 N 376-ФЗ (ред. от 08.06.2015) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)»:

- Прибыль контролируемой иностранной компании освобождается от налогообложения, если в отношении такой организации выполняется хотя бы одно из следующих условий (приводятся только актуальные для данного случая пункты):

- она является некоммерческой организацией, которая в соответствии со своим личным законом не распределяет полученную прибыль (доход) между акционерами (участниками, учредителями) или иными лицами;

- она является иностранной структурой без образования юридического лица, в отношении которой соблюдаются все следующие условия:

- учредитель (основатель) такой структуры после ее создания (основания, учреждения) в соответствии с личным законом этой структуры и учредительными документами не вправе получить активы этой структуры в свою собственность;

- права учредителя (основателя) такой структуры, связанные с его личным статусом в этой структуре (включая права на отчуждение имущества, определение выгодоприобретателей (бенефициаров) и иные права) в соответствии с личным законом этой структуры и ее учредительными документами, не могут после ее создания быть переданы иному лицу, за исключением случаев передачи прав в порядке наследования или универсального правопреемства;

- учредитель (основатель) такой структуры не вправе получать прямо или косвенно какую-либо прибыль (доход) структуры, распределяемую между всеми ее участниками (пайщиками, доверителями или иными лицами).

Условие непризнания иностранной структуры без образования юридического лица контролируемой иностранной компанией не может считаться выполненным при наличии у иностранной структуры без образования юридического лица в соответствии с ее личным законом и учредительными документами возможности распределения прибыли между своими участниками (пайщиками, доверителями или иными лицами).

При этом «иностранная структура без образования юридического лица» — организационная форма, созданная в соответствии с законодательством иностранного государства (территории) без образования юридического лица (в частности, фонд, партнерство, товарищество, траст, иная форма осуществления коллективных инвестиций и (или) доверительного управления), которая в соответствии со своим личным законом вправе осуществлять деятельность, направленную на извлечение дохода (прибыли) в интересах своих участников (пайщиков, доверителей или иных лиц) либо иных бенефициаров.

Таким образом, исходя из следующих фактов:

- фонд является некоммерческой организацией, которая не распределяет полученную прибыль (доход) учредителю;

- учредитель Фонда после его создания не вправе получить активы Фонда в свою собственность;

- права учредителя Фонда, связанные с его личным статусом в Фонде не могут после его создания быть переданы иному лицу;

- учредитель Фонда не вправе получать прямо или косвенно какую-либо прибыль (доход) от деятельности Фонда.

Обращаем ваше внимание, что для соблюдения условия «учредитель Фонда после его создания не вправе получить активы Фонда в свою собственность», по нашему мнению, необходимо соблюдение следующих условий:

- учредитель не входит в список бенефициаров, или

- разработка таких учредительных и сопутствующих документов, из которых следует отсутствие у учредителя такого права.

Дополнительно важно учитывать, что список бенефициаров определен учредителем Фонда и конечный бенефициар может не знать о наличии у него такого статуса.

Налоговые льготы по НДФЛ при получении имущества /имущественных прав / денежных средств из фонда и траста

Согласно п.67 ст.217 НК РФ налогоплательщики — физические лица РФ получают право не облагать выплаты и получение имущества / имущественных прав из фонда и траста в следующем порядке:

- Имущество / имущественные права (включая денежные средства) должно быть получены либо самим учредителем траста / фонда, либо членами его семьи и/или его близкими родственниками согласно Семейному кодексу РФ (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушками, бабушками и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

- Имущество / имущественные права (включая денежные средства) должно быть ранее внесено в траст / фонд либо самим учредителем траста / фонда, либо членами его семьи и/или его близкими родственниками.

- В данном случае необходимо учитывать, что в практике применения фондов и трастов обычным случаем является наполнение фонда / траста не самим учредителем лично, а его аффилированными компаниями. Например, при применении фонда в Лихтенштейне наполнение фонда может осуществляться от лица контролируемых учредителем компаний. Это удобно, т.к. позволяет избежать лишних операций по переводу активов лично на учредителя. Однако для целей получения будущей льготы по НДФЛ как самим учредителем, так и членами его семьи необходимо будет все же осуществить такой перевод активов лично на учредителя, чтобы последний лично внес эти активы в траст / фонд.

- Налоговая льгота предоставляется только в пределах стоимости имущества / имущественных прав (включая денежные средства), ранее внесенных в траст / фонд.

- В данном случае необходимо уделить внимание составлению корректной финансовой отчетности траста / фонда, в которой была бы зафиксирована стоимость внесенных активов на ту или иную дату (эту информацию можно отразить в примечаниях к отчетности). Также рекомендуется заранее иметь в наличии документы о внесении активов с указанием их стоимости (например, в скан-копиях). На практике при внесении активов в траст / фонд (например, недвижимость) стоимость активов указывается не всегда. Это связано с тем, что бухгалтерский учет и финансовая отчетность траста особо никогда никому не требовались. В этом смысле фонд в Лихтенштейне (являющийся юридическим лицом в отличие от траста) в любом случае ведет бухгалтерские регистры и составляет упрощенную отчетность (данная отчетность может не отражать, конечно, необходимую информацию и необходимо будет дополнительно ее указывать в примечаниях к отчетности).

- Поскольку активы вносятся в траст / фонд как правило в валютной оценке, то можно ожидать, что стоимость имущества / имущественных прав в целях применения налоговой льготы будет определяться в рублях по курсу ЦБ РФ на дату передачи имущества / имущественных прав. Причем в данном случае могут быть разные трактовки этой даты, если передача имущества, например, потребует дополнительной регистрации права собственности (недвижимость).

- Согласно п.67 ст.217 НК РФ налоговая льгота не предоставляется, если в трасте / фонде накоплена нераспределенная прибыль: «при наличии нераспределенной прибыли иностранной структуры без образования юридического лица любые выплаты из такой структуры в пределах ее нераспределенной прибыли признаются в целях настоящего Кодекса распределением прибыли независимо от особенностей их юридического оформления.»

- Можно предположить, что налоговые органы могут затребовать финансовую отчетность траста / фонда для подтверждения того, что в трасте / фонде отсутствует накопленная нераспределенная прибыль.

- На текущий момент не предусмотрена процедура камеральной проверки права применения указанной льготы. В связи с тем, что льгота предусмотрена в ст.217 НК РФ по умолчанию налогоплательщик вообще не подает декларацию 3-НДФЛ. Соответственно не ясно, каким образом налоговый орган будет контролировать правомерность применения налоговой льготы. Однако можно ожидать того, что в случае выявления налоговым органом из сторонних источников информации о получении налоговым резидентом РФ соответствующих активов из траста / фонда налоговый орган может потребовать подтвердить право на применение льготы по следующим основным критериям:

- получатель дохода является членом семьи или близким родственником учредителя фонда / траста, и

- учредитель фонда / траста лично от себя внес ранее активы в фонд / траст, и

- стоимость активов, полученных налогоплательщиком, не превышает стоимость активов, ранее внесенных в траст / фонд, и

- распределение активов не является распределением прибыли (то есть в финансовой отчетности траста / фонда отсутствует положительная сумма по строке «Нераспределенная прибыль»).

Регистрация фондов и трастов в Лихтенштейне

Регистрация фондов и трастов в Лихтенштейне

Использование. Фонд можно использовать: исключительно в целях получения частной выгоды, например, для покрытия расходов, связанных с воспитанием и образованием, для оказания помощи и поддержки; исключительно в общественно-полезных целях, например, для оказания поддержки и содействия благотворительным, социальным учреждениям, учреждениям науки и культуры; в форме смешанного фонда, преследующего частично получение частной выгоды, частично общественно-полезные цели. Фонд, цели которого не подлежат на основании устава или приложения к уставу однозначной квалификации, относят к общественно-полезным фондам.

Организационно-правовая форма фонда не подходит для преследования исключительно коммерческих целей. Осуществление предпринимательской деятельности допускается только в том случае, если это служит достижению некоммерческих целей фонда, или если форма и объём долевых участий в предприятиях требуют осуществления предпринимательской деятельности.

Фонд в форме частной имущественной структуры должен исключить коммерческую деятельность (например, осуществление контроля обществ, в которых он выступает пайщиком) из предмета своей деятельности.

Защита активов

Кредиторы основателя / дарителя

Основателю / дарителю следует учреждать корпоративное лицо или институт доверительного управления тогда, когда учреждение / передача собственности необременительны для него экономически. Кредиторы могут заявлять свои претензии максимально в течение пяти лет.

Наследники основателя / дарителя

Международное частное право (IPRG) благоприятствует эффективной защите активов. Предъявление притязаний на дополнение к обязательной доле наследства со стороны необходимого наследника по отношению к какому-либо корпоративному лицу расположенному в Лихтенштейне или институту доверительного управления предполагают не только правомочность данных притязаний согласно применимому наследственному праву, но и, в дополнение к этому, их правомочность согласно праву, применимому к приобретению имущества. В качестве права, применимого к приобретению имущества корпоративным лицом или институтом доверительного управления, зачастую может выбираться закон действующий на территории юрисдикции. В соответствии с законодательством Лихтенштейна притязания на дополнение к обязательной доле наследства ограничиваются дарениями в последние два года перед смертью наследодателя. Это позволяет лихтенштейнскому корпоративному лицу или институту доверительного управления отклонить зарубежные притязания на дополнение к обязательной доле наследства. Важно, чтобы основатель / даритель не оставлял за собой все без исключения конститутивные права, и чтобы органы общества не были связаны договором, ставящим их в зависимость от распоряжений.

Кредиторы выгодоприобретателей

В семейном фонде основатель может распорядиться относительно того, что кредиторы выгодоприобретателей не вправе лишать последних безвозмездно полученного права на приобретение или ожидание наследства, а равно и отдельных вытекающих из этого притязаний, в рамках описи имущества, принудительного исполнения или конкурсного производства. В смешанном семейном фонде такое распоряжение возможно лишь при условии, если наделение соответствующим правом служит целям семейного фонда.

Наименование и язык

По поводу наименования фонда производится запрос в Ведомство Юстиции Лихтенштейна (Торговый Реестр) с целью выяснения факта использования конкретного наименования другим фондом. Использование национальных и интернациональных наименований стран и населённых пунктов не допускается. К выбранному наименованию прибавляется в несокращённой форме термин «фонд», «семейный фонд» или соответствующий иностранный термин.

Регистрация

Регистрация фонда в Лихтенштейне может быть осуществлена одним или несколькими физическими или юридическими лицами. Фонд также может быть учреждён косвенным представителем (на доверительной основе). Основателем фонда считается при этом доверитель. Его личность должна быть известна совету фонда. Каких-либо положений, касающихся национальности и места жительства основателя фонда, не имеется.

Учреждение фонда может осуществляться:

а) путём издания учредительного акта фонда (устава); при этом подпись основателя фонда, а в случае косвенного представительства — подпись косвенного представителя, подлежит заверению;

б) во исполнение последней воли (завещания);

в) на основании договора наследования.

Как правило, учреждение фонда осуществляется путём издания учредительного акта фонда (устава). Если фонд не подлежит регистрации, каждый член совета фонда в течение 30 дней с момента учреждения фонда сдаёт заявление об его учреждении в Ведомство Юстиции. Устав, однако, не подлежит сдаче на хранение. Право подачи заявления также имеется у законного представителя.

Капитал фонда

Минимальный размер капитала фонда составляет 30 000 швейцарских франков. Он также может быть внесён в евро или долларах США и составляет в таком случае 30 000 евро или 30 000 долларов США.

Регистрация в Торговом Реестре

Регистрации в Торговом Реестре подлежат фонды, цели которых исключительно или в подавляющем большинстве являются общественно-полезными, а также фонды, которые в целях достижения своих некоммерческих целей осуществляют предпринимательскую деятельность, или если форма и объём долевых участий в предприятиях требуют осуществления предпринимательской деятельности.

Совет фонда (Stiftungsrat)

Совет фонда является высшим органом, в его компетенцию входит управление фондом. Каждый член совета фонда несёт личную ответственность за соблюдение устава, приложения к уставу и регламентов. Совет фонда состоит, как минимум, из двух членов. Юридические лица также могут быть членами совета фонда.

Как минимум один член правления выполняющего функции доверительного управляющего юридического лица, имеющий право управления делами и представительства, должен быть гражданином государства-члена соглашения о Европейском экономическом пространстве (ЕЭП), лицом, приравненным к таковому на основании межгосударственных соглашений, или юридическим лицом, а также должен иметь разрешение в соответствии с Законом «О доверительных управляющих». К таким лицам приравниваются лица, имеющие разрешение или иное правомочие в соответствии с законом, касающимся контроля деятельности лиц согласно ст. 180а Кодекса о лицах и компаниях.

Лица, указанные в ст. 180а Кодекса о лицах и компаниях, осуществляют основную служебную деятельность у работодателя, имеющего право на занятие доверительным управлением активами в пределах страны. Они должны предъявить удостоверение об образовании в соответствии с Законом «О доверительных управляющих», а также работать по этой профессии в рамках основного занятия не менее одного года в качестве наемных работников.

Таким образом, граждане Швейцарии, имеющие вид на жительство в Лихтенштейне, в отношении доступа к профессии доверительных управляющих приравнены на основании права взаимности к гражданам Лихтенштейна в соответствии с законодательством кантонов Швейцарии.

Лица, намеревающиеся в рамках служебных отношений осуществлять деятельность в соответствии со ст. 180а Кодекса о лицах и компаниях, должны получить разрешение от органа по надзору над финансовым рынком (FMA). Разрешение выдается при условии соответствия таким предпосылкам, как профпригодность, благонадежность и наличие служебных отношений (см. ст. 4 Бюллетеня законов Лихтенштейна за 2013 год № 426). FMA ведет находящийся в свободном доступе список обладателей разрешения в соответствии с законом о деятельности согл. ст. 180а Кодекса о лицах и компаниях. С этим списком можно ознакомиться на на домашней странице FMA посредством процедуры подачи запросов. Список включает фамилии, имена, звания, а также юридический адрес обладателей разрешения в пределах страны. Лица, имеющие разрешение в соответствии со ст. 180а Кодекса о лицах и компаниях, выданные до 01.01.2014, должны предоставить различные документы в FMA до 30.06.2014. Кроме того, FMA получает от Ведомства юстиции электронную копию списка данного ведомства, в который включены лица, имеющие разрешение согласно ст. 180а Кодекса о лицах и компаниях, на начало 2014 года.

Из обязательства согласно ст. 180а Кодекса о лицах и компаниях исключены юридические лица, которые на основании Закона «О предпринимательской деятельности» или иного специального закона обязаны иметь руководителя или которые находятся под контролем Правительства, общины или другого ведомства. Это не касается фондов, подлежащих контролю согласно ст. 552 Кодекса о лицах и компаниях.

Основатель фонда

Обязанности основателя фонда ограничиваются осуществлением пожертвования капитала. Он может, однако, оставить за собой определённые права, как, например, право на объявление фонда недействительным и внесения изменений в документы фонда; он также может исполнять иные права в качестве члена совета фонда, куратора или контролирующего органа.

.jpg)

Выгодоприобретатели

Как правило, основатель фонда определяет в уставе, но чаще всего в приложении к уставу, выгодоприобретателей и их выгодоприобретение. Существует четыре категории выгодоприобретателей. Первая категория: правомочные выгодоприобретатели, имеющие основывающееся на уставе или приложении к уставу законное право на выгоду определённого или подлежащего определению размера в отношении активов или доходов фонда, например, первые выгодоприобретатели.

Вторая категория: потенциальные выгодоприобретатели, получающие законное право становиться правомочными выгодоприобретателями при наступлении отлагательного условия, скажем, смерти первого выгодоприобретателя, например, вторые выгодоприобретатели.

Третья категория: так называемые «дискреционные» выгодоприобретатели, относящиеся к определённому основателем фонда кругу Выгодоприобретателей, чьё возможное выгодоприобретение находится на усмотрении совета фонда или иного, назначенного с этой целью органа («дискреционный» фонд).

Законное право таких выгодоприобретателей на выгоду в отношении активов фонда возникает только с принятием советом фонда или иным уполномоченным на это органом имеющего законную силу решения. Четвёртая категория: Конечные выгодоприобретатели, которым согласно уставу или приложению к уставу достаются остатки активов фонда после проведения его ликвидации. Приложение к уставу, представляющее, как правило, неотъемлемую часть устава, не подлежит сдаче на хранение в Ведомство Юстиции.

Приложение к уставу может быть как отзывным, так и безотзывным, как изменяемым, так и неизменяемым.

Выгодоприобретатель имеет право на ознакомление с уставом и возможными регламентами, поскольку таковые затрагивают его права. Кроме того, он имеет право на получение информации, предоставление ему отчёта и бухгалтерской документации, поскольку это затрагивает его права. Недопустимо, однако, использование настоящего права с недобросовестными, злостными намерениями или иным образом, наносящим вред интересам фонда или остальным выгодоприобретателям.

В случае если в уставе основатель фонда оставил за собой право на объявление фонда недействительным, и он сам является конечным выгодоприобретателем, у выгодоприобретателя нет никаких прав. В случае создания контролирующего органа права выгодоприобретателя могут быть ограничены до минимума.

Фонд несёт ответственность по своим долгам перед кредиторами исключительно своими активами. В отношении семейных фондов основатель фонда может установить, что выгодоприобретатели фонда не могут лишиться безвозмездно предоставленной им выгоды в связи с фондом путём принятия обеспечительных мер, мер принудительного взыскания или открытия конкурсного производства. Если речь идёт о смешанных семейных фондах, то такое распоряжение может приниматься только относительно правомочия, отвечающего целям семейного фонда.

Контролирующий орган (Kontrollorgan)

С целью ограничения прав выгодоприобретателей на получение сведений и информации основатель фонда может предусмотреть в уставе создание контролирующего органа. В качестве контролирующего органа основатель фонда может назначить либо контрольно-ревизионный орган, либо одно или несколько названных поимённо физических лиц, располагающих достаточными специальными знаниями в области экономики и права и являющихся независимыми как от основателя фонда, так и от самого фонда.

Основатель фонда также может сам исполнять вышеназванную функцию. В обязанности контролирующего органа входит ежегодная проверка, направленная на выяснение того, управляется ли и используется ли активы фонда в соответствии с их назначением.

Ведомство по надзору за фондами.

Фонды с исключительно или преимущественно общественно-полезными целями подчиняются Ведомству по надзору за фондами. Надзор за фондами осуществляется Ведомством Юстиции. Это ведомство следит за тем, управляется ли и используются ли активы фонда в соответствии с их назначением.

Контрольно-ревизионный орган.

Наличие контрольно-ревизионного органа в общественно-полезных, а также зарегистрированных фондах, которые для достижения своих некоммерческих целей осуществляют предпринимательскую деятельность, является обязательным. Контрольно-ревизионный орган должен быть независимым от фонда. Контрольно-ревизионный орган общественно-полезного фонда проводит не только проверку ведения бухгалтерского учёта, но и факт того, управляется ли и используются ли активы фонда в соответствии с их назначением.

По итогам проверки он представляет отчёт в Ведомство по надзору за фондами и в совет фонда. Общественно-полезные фонды, активы которых не превышают 750 000 швейцарских франков, и которые не проводят публичных сборов пожертвований, могут быть освобождены от обязанности назначения контрольно-ревизионного органа.

Помимо этого, Ведомство по надзору над фондами по заявлению Совета фонда может освободить благотворительный фонд от обязанности привлечения контрольно-ревизионного органа, если фонд преследует такую инвестиционную политику и такой способ использования средств, которые позволяют указанному Ведомству осуществлять надзор.

Бухгалтерский учёт

Незарегистрированного фонды ведут учётную документацию о ходе деятельности из которой финансовая ситуация и доход могут быть понятные.

Зарегистрированные в Торговом Реестре фонды, осуществляющие для достижения своих некоммерческих целей коммерческую деятельность, обязаны вести в соответствии с порядком бухгалтерскую отчётность.

Декларация

Фонды, добровольно зарегистрированные в Торговом Реестре, не осуществляющие коммерческой деятельности, и устав которых не допускает осуществления таковой, обязаны представить через члена совета фонда в Ведомство Юстиции, декларацию (заявление). В такой декларации подтверждается, что адекватная финансовому положению учётная документация ведётся по действующим стандартам о порядке ведения бухгалтерского учёта и что документы хранятся. Ход бизнеса и развитие имущества должны быть понятные. Такая учётная документация не должна быть подана Ведомству Юстиции.

Сдача баланса

Если зарегистрированный фонд с целью достижения своих некоммерческих целей осуществляет коммерческую деятельность, он обязан в течение 6 месяцев по окончании финансового года представить в Налоговое ведомство проверенный Контрольно-ревизионным органом годовой баланс.

Представитель

Юридические лица Лихтенштейна, а также филиалы зарубежных юридических лиц обязаны назначать представителя корпоративного лица по отношению к ведомствам из числа постоянно проживающих в Лихтенштейне граждан стран, входящих в Европейское экономическое пространство (включая ЕС). Альтернативно в качестве представителя может выступать корпоративное лицо Лихтенштейна, назначившее своим представителем физическое лицо в смысле предыдущего предложения.

С согласия Ведомства можно получить освобождение от обязанности назначения представителя, если имеющееся представительство корпоративного лица взамен представителя дает достаточное ручательство, или для доставки почты указывается адресат в Лихтенштейне.

Если юридическое лицо представляет собой фактически действующее в Лихтенштейне производственное предприятие, то по заявлению Ведомству Юстиции и являющееся в данном случае компетентным органом, принципиально освобождает заявителя от обязанности назначения представителя. Альтернативно Ведомству Юстиции, в обоснованных случаях выдает разрешение на основании почтового адреса.

Прекращение деятельности и ликвидация

Прекращение деятельности незарегистрированного фонда может происходить путём объявления его недействительным или роспуска. Объявление фонда недействительным разрешается лишь в ограниченных Законом пределах при условии чёткого соблюдения положений устава фонда. Фонд подлежит роспуску на основании закона в следующих случаях:

- открытия в отношении активов фонда конкурсного производства;

- вступления в силу решения, отклоняющего открытие конкурсного производства по причине предполагаемого недостатка активов на покрытие расходов в связи с его проведением;

- принятия решения о роспуске судом;

- принятия имеющего законную силу решения о роспуске советом фонда.

Совет фонда обязан принять решение о роспуске фонда в следующих случаях:

- если им было получено допустимое требование основателя фонда о признании фонда недействительным;

- если цель фонда была достигнута или стала недостижимой, например, при условии отсутствия активов;

- если истёк предусмотренный уставом срок деятельности;

- если имеются другие, предусмотренные уставом причины.

Подготовка прекращения деятельности фонда, осуществляемая советом фонда и Ведомством Юстиции, продолжается около 5 дней.

Вышеприведённые высказывания, касающиеся причин роспуска, также действуют и в отношении депонированных фондов. В этом случае процесс ликвидации до момента вычёркивания фонда из Торгового Реестра продолжается, однако, 6 месяцев, т.к. после третьего уведомления кредиторов необходимо соблюдение блокировки сроком в 6 месяцев. С разрешения Ведомства Юстиции, возможны сокращение процесса ликвидации и распределение активов фонда до истечения шестимесячной блокировки, если тем самым не затрагиваются интересы возможных кредиторов. Процесс ликвидации завершается вычёркиванием зарегистрированного фонда из Торгового Реестра.

Соглашение о двойном налогообложении

Лихтенштейн уже заключил с некоторыми государствами соглашения о двойном налогообложении и находится в процессе переговоров с рядом других государств. Соглашения содержат правила ОЭСР по расширенному обмену налоговой информацией по специальному целевому запросу. Ратификация завершена еще не во всех случаях. Например, соглашение о двойном налогообложении с Люксембургом уже вступило в силу.

Налоги

Занимающиеся коммерческой деятельностью юридические лица-налоговые резиденты Лихтенштейна подлежат обложению налогом на прибыль, включая прибыль от купли-продажи земельных участков, но не подлежат обложению налогом на капитал. Независимо от суммы дивидендов и прибыли установлена единая ставка налога на прибыль в размере 12,5% от чистого дохода / чистой прибыли. Независимо от продолжительности владения активами, размера паевого участия или права голоса, дивиденды и прибыли от паевого участия в компаниях не подлежат налогообложению.

Доходы от процентов снижаются за счет так называемого вычета процентов на собственный капитал. В качестве расходов, связанных с хозяйственной деятельностью, признаются соразмерные проценты на модифицированный собственный капитал в размере ставки номинальной доходности. Тем самым значительно сокращается налогооблагаемая база доходов от процентов.

Обязанность уплаты юридическими лицами налога на прибыль принципиально определяется критериями местонахождения компании или места ее фактического управления в Лихтенштейне (неограниченная налоговая повинность, т.е. обязанность уплаты налогов с доходов, получаемых как внутри страны, так и за рубежом), или существования в Лихтенштейне подразделения (ограниченная налоговая повинность, т.е. обязанность уплаты налогов с доходов, получаемых внутри страны).

Прибыль зарубежных подразделений не относится к облагаемой налогом чистой прибыли. Если место фактического управления компанией, т.е. центр, откуда осуществляется ее главное руководство, находится за рубежом, то подразделение рассматривается как зарубежное. К месту фактического управления компанией приравнивается место, в котором ее руководством принимаются стратегические решения, носящие для компании обязательный характер.

Годовой минимальный налог составляет CHF 1’200.

Частные имущественные структуры подлежат предварительную обложению минимальным налогом в размере CHF 1’200 в год. Они не должны заниматься коммерческой деятельностью, причем понятие «коммерческой деятельности» имеет весьма общую формулировку. На практике речь идет о юридических лицах, управляющих собственным имуществом (например, депонировавших ценные бумаги в банке).

Выплаты из фонда в пользу проживающих за границей выгодоприобретателей не облагаются в Лихтенштейне налогами.

.jpg)

Регистрация траста (Treuhänderschaft, Trust) в Лихтенштейне

В настоящем разделе речь пойдет о так называемом «частном экспресс-трасте» (Private Express Trust). Траст по своей форме может быть как отзывным, так и безотзывным, как изменяемым, так и неизменяемым.

Использование

В отличие от англо-американской модели траст, учрежденный согласно праву действующему на территории Лихтенштейна, может существовать неопределенное время. Он может быть использован в тех же целях, что и фонд, однако допускает более гибкую структуру, поскольку в нем, в отличие от фонда, не существует ограничений в отношении предназначения траста. Траст является правоотношением между доверителем и доверенным лицом, оформленным в виде трастового договора, согласно которому доверитель передает доверенному лицу движимое и недвижимое имущество или уступает какие-то права. Доверенное лицо обязуется от своего имени управлять доверенным ему имуществом и использовать его согласно полученным от доверителя указаниям в интересах одного или нескольких третьих лиц (выгодоприобретателей).

Защита активов

Кредиторы доверителя / дарителя

Доверителю / дарителю следует учреждать корпоративное лицо или институт доверительного управления тогда, когда учреждение / передача собственности необременительны для него экономически. Кредиторы могут заявлять свои претензии максимально в течение пяти лет.

Наследники доверителя / дарителя

Международное частное право (IPRG) благоприятствует эффективной защите активов. Предъявление притязаний на дополнение к обязательной доле наследства со стороны необходимого наследника по отношению к какому-либо корпоративному лицу находящемуся на территории юрисдикции или институту доверительного управления предполагают не только правомочность данных притязаний согласно применимому наследственному праву, но и, в дополнение к этому, их правомочность согласно праву, применимому к приобретению имущества. В качестве права, применимого к приобретению имущества корпоративным лицом или институтом доверительного управления, зачастую может выбираться лихтенштейнское право. В соответствии с законодательством Лихтенштейна притязания на дополнение к обязательной доле наследства ограничиваются дарениями в последние два года перед смертью наследодателя. Это позволяет лихтенштейнскому корпоративному лицу или институту доверительного управления отклонить зарубежные притязания на дополнение к обязательной доле наследства. Важно, чтобы доверитель / даритель не оставлял за собой все без исключения конститутивные права, и чтобы органы общества не были связаны договором, ставящим их в зависимость от распоряжений.

Кредиторы выгодоприобретателей

Кредиторы выгодоприобретателя могут предъявлять свои претензии в отношении имущества траста в рамках принудительного исполнения или конкурсного производства лишь в размерах, ограниченных размерами требований к трасту самого выгодоприобретателя и лишь в тех случаях, если трастом не предусмотрено положение о невозможности изъятия средств (см. раздел «Фонд»).

Наименование и язык

Наименование траста выбирается произвольно на любом языке. Необходимо, однако, сделать запрос в Ведомство Юстиции Лихтенштейна, ведущее Торговый Реестр, чтобы выяснить, не используется ли конкретное фирменное наименование другим юридическим лицом и возможно ли его использование. Употребление национальных и интернациональных названий стран и населённых пунктов в качестве составной части фирменного наименования не допускается.

К выбранному фирменному наименованию всегда прибавляется обозначение «Траст» (Treuhänderschaft, Trust) в несокращённом виде.

Учредительный капитал

Минимальный размер капитала не определен, он может составлять, например, 1 000 швейцарских франков.

Учреждение

Участниками являются:

— доверитель (учредитель), при этом договорные отношения трастовой договор или учредительный акт) должны быть оформлены в письменной форме;

— доверительный управляющий или доверительные управляющие (принятия настоящих обязанностей подтверждается в письменной форме);

— выгодоприобретатель или выгодоприобретатели.

Регистрация

Регистрация траста в Лихтенштейне завершается с подписанием договора о доверительном управлении (трастового договора) доверителем и доверительным управляющим. Регистрация в Торговом Реестре (заменяющая депонирование) носит факультативный характер и не является правоустанавливающим актом. Законодательство не содержит положений, предусматривающих срок существования траста.

Регистрация/депонирование по желанию

В можете зарегистрировать траст в Торговом Реестре Лихтенштейна. Для этого требуется представить следующие сведения: дата учреждения, наименование траста, срок действия трастового договора (определенный или неопределенный), имена и адреса доверенных лиц. Кроме регистрации существует также возможность депонирования трастового договора в Ведомстве Юстиции. В этом случае узнать на основании реестров о существовании траста не представляется возможным, и доступ к информации о нем возможен только, если интерес лица, желающего получить соответствующую информацию, обоснован. Если у Доверительных управляющих нет местонахождения или места жительства в Лихтенштейне и не был назначен представителя по целям налогов, траст не может быть не депонирован, не регистрирован.

Доверительные управляющие

Доверительный управляющий или доверительные управляющие является / являются исполнительным органом Траста, управляет / -ют имуществом траста от своего имени и ручается / -ются перед доверителем и выгодоприобретателями всем своим имуществом. Доверенным лицом может быть любое физическое или юридическое лицо, независимо от места проживания или местонахождения или гражданства.

Выгодоприобретатели

Выгодоприобретатели могут потребовать исполнения положений трастового договора и прибегнуть к помощи суда в том случае, если только трастовый договор не оставляет установление предназначаемых выгодоприобретателям средств и определение способа их распределения на усмотрение доверенного лица. Доверитель может сам быть одним из выгодоприобретателей и даже единственным выгодоприобретателем траста. Если никаких указаний на выгодоприобретателей нет, предполагается, что выгодоприобретателем является доверитель. В таком случае порядок наследования устанавливается законом.

Бухгалтерский учёт

Доверенное лицо обязано вести бухгалтерский учет, полно и точно отражающий все коммерческие операции, касающиеся имущества траста.

Сдача баланса

Представление баланса Налоговому Управлению Лихтенштейна не требуется.

Контрольно-ревизионный орган Покровитель / куратор

Чтобы обеспечить соблюдение доверенным лицом положений трастового договора, может быть назначена ревизионная комиссия или попечитель или куратор.

Представитель

Назначение представителя необязательно. Если у Доверительных управляющих нет местонахождения или места жительства в Лихтенштейне и не был назначен представителя по целям налогов, траст не может быть не депонирован, не регистрирован.

Применимое право

В трастовом договоре необходимо со всей ясностью указать, что в отношении траста действует право.

Закон Лихтенштейна также допускает возможность учреждения трастов согласно иностранному законодательству, при этом соответствующей ссылкой в трастовом договоре внутренние правовые отношения между участниками регулируются иностранным правом, а внешние, т.е. все отношения с третьими лицами, для защиты правоотношений, регулируются, как и раньше, законодательством Лихтенштейна.

Прекращение, ликвидация

Согласно принципу частно-автономной свободы организации доверитель в трастовом договоре может произвольно установить основания или условия, предусматривающие прекращения трастовых правоотношений, например, в связи с назначением уполномоченных на это лиц, в результате наступления какого-либо события в связи с каким-либо условием; в случае целесообразного использования и расходования всего доверенного имущества или при достижении другим способом материальной цели траста; или в результате истечения определенного срока.

Если это предусмотрено в трастовом договоре, траст может быть отменен:

— с согласия всех выгодоприобретателей, доверителя и доверенного лица;

— в результате объявленной доверителем отмены;

Если трастовый договор не предусматривает других положений, доверенное лицо обязано управлять трастом по крайней мере в течение одного управленческого года. В других случаях доверенное лицо уполномочено известить о расторжении договора траста каждый раз за три месяца до окончания календарного года.

Изменение применимого права и перенос в другую область права

Изменение применимого права и применение к трасту другой области права происходит по решению доверенных лиц согласно положениям трастового договора.

Соглашение о двойном налогообложении

Доверительные управляющие принципиально не пользуются никакими преимуществами соглашения о двойном налогообложении, за исключением тех случаев, когда они явно включены в сферу его действия.

Налоги

Траст (основан на соглашении о передаче имущества в доверительное управление) представляет собой институт доверительного управления без образования юридического лица. С трастов взимается только минимальный налог на прибыль (CHF 1.200). Согласно ст. 65 Налогового кодекса (STeG) трасты освобождены от необходимости подавать налоговую декларацию. Однако, согласно ст. 44 они несут ограниченную налоговую повинность в отношении полученной в Лихтенштейне прибыли.

Дивиденды, выплачиваемые проживающим за рубежом выгодоприобретателям, не подлежат налогообложению в Лихтенштейне.

Компания Law & Trust International зарегистрирует для Вас фонд в Лихтенштейне , траст в Лихтенштейне или любую другую организационно-правовую форму, штат высококвалифицированных специалистов которые окажут вам юридические услуги качественно и будут сопровождать весь процесс регистрации траста, фонда, или иной организационно-правовой формы в Лихтенштейне , всегда к вашим услугам. Для получения более детальной информации обращайтесь к специалистам нашей компании.

Оффшорные фонды Лихтенштейна

- Регистрация оффшорных фондов

- Оффшорные трасты в Гонконге

Оффшорные фонды Лихтенштейна

Оффшорные фонды Лихтенштейна

В Лихтенштейне на практике не применяется понятие «оффшорные фонды». Иностранные инвесторы для определения фонда применяют название «stiftung». Оффшорные фонды Лихтенштейна являются юридическими лицами, соединяющие свойства трастов и компаний ограниченной ответственности. Поскольку фонды не имеют право заниматься коммерческой деятельностью, то основная цель регистрации фондов Лихтенштейна – хранение акций, имущества и т.п. Самый традиционный вариант – владение активами и передача их наследникам в условиях строгой конфиденциальности.

Использование оффшорного фонда в Лихтенштейне

В основе функционирования фондов Лихтенштейна лежит Закон о компаниях, согласно которому вклады осуществляются без ограничений и каких-либо условий. Интерес бенефициара ограничивается по времени, а также различными условиями при регистрации фонда. Все интересы несовершеннолетних детей и супругов, являющимися бенефициарами, учитываются путем определенного размера выплат на конкретный период. Фонд можно использовать в качестве финансового инструмента, который способен противостоять разделению компаний, включенных в фонд, в случае их правопреемства.

Фонды в Лихтенштейне действуют следующим образом: Переданные в фонд активы получают самостоятельный статус и становятся собственностью юридического лица. Они теряют статус частной собственности учредителя и становятся активами фонда. Если фонд создается в общественных интересах, то он может подвергаться контролю со стороны государства.

Запросить информацию, консультацию по регистрации компании или сделать запрос о назначении встречи в нашем офисе

Чаще всего фонды используют для управления активами определенных семей при наследовании. Семейные фонды гарантируют не только управление и хранение активов, но и гарантирует содержание членов семьи, обеспечивают оплату образования. Для семейных фондов не требуется регистрация в государственном реестре. Менее распространены публичные фонды социальной, научной или художественной направленности.

Для фондов Лихтенштейна допускается коммерческая деятельность только в случае, если эта деятельность связана с неэкономическими задачами.

Основные типы оффшорных фондов в Лихтенштейне

В Лихтенштейне имеют место два типа фондов: 1) зарегистрированный фонд, учредительные документы которого находятся в реестре и публично доступны, 2) депозитный фонд, учредительные документы которого также хранятся в реестре, но не доступны для общественности. Из-за обеспечения конфиденциальности большее распространение получили последний тип фонда.

Как происходит создание оффшорного фонда в Лихтенштейне?

Первоначально формируется фонд из дарения или распределения средств. Затем разрабатываются основные положения: название фонда, длительность существования фонда, определение совета директоров и бенефициаров, использование активов после ликвидации фонда.

Если необходимо, чтобы фонд начал действовать после смерти его учредителя, то фонд создается на основании завещания или последней воли учредителя. При этом заключается договор о наследовании, а фонд начинает функционировать уже после смерти учредителя.

Регистрация фондов в Лихтенштейне занимает примерно 3 дня.

http://www.l-b.ru/services/registration_in_europe/companies/liechtenstein_fond

http://lawstrust.com/news/registraciya-fondov-i-trastov-v-lihtenshteyne

http://bris-group.ru/offshornyie-fondyi-lihtenshteyna/