Рейтинг НПФ России в 2020 году

Впервые негосударственные пенсионные фонды стали подлинно востребованными с изменением социально-экономической ситуации в стране. С одной стороны, формирование новой пенсионной системы потребовало участие в ней негосударственных структур, с другой — люди пожелали самостоятельно, за счет собственных средств копить на дополнительную пенсию. В данном материале мы составили рейтинг негосударственных пенсионных фондов в 2020 году. Его задача — помочь вам определиться с тем, какому из учреждений лучше доверить свои сбережения.

Что такое негосударственный пенсионный фонд?

В деятельности негосударственных пенсионных фондов (далее — НПФ) можно выделить два взаимосвязанных направления деятельности:

- НПФ являются частью системы обязательного пенсионного страхования, выступая вторым, помимо государства, страховщиком.

- НПФ также занимаются негосударственным пенсионным обеспечением — добровольным вариантом накопления средств граждан.

Последнее направление деятельности сегодня выступает не альтернативой, а дополнением к обязательному пенсионному страхованию. Оно позволяет любому человеку копить на старость, начиная с совершеннолетия. Цель негосударственного обеспечения — за счет собственных средств увеличить размер будущей пенсии путем добровольных отчислений. Их размер может варьироваться в зависимости от характера, размера заработка, понимания того, какой уровень финансового обеспечения приемлем и комфортен для конкретного человека. Обратившись в НПФ с целью сформировать дополнительный доход, частное лицо выбирает один из пенсионных планов. В нем фиксируются: размер регулярных выплат, их периодичность, сроки начисления и др. детали. Перечисленные условия впоследствии ложатся в основу договора с НПФ.

Чем еще хорош вариант негосударственного пенсионного обеспечения?

- В дополнение к базовой страховой пенсии он позволяет делать отчисления в пользу себя, детей или других близких людей.

- Кроме того, к негосударственному варианту обеспечения могут обратиться работодатели. В сущности, т.н. корпоративная пенсионная программа — одна из составляющих социального пакета. С ее помощью нанимающая организация не столько содействует благосостоянию сотрудников, но и стимулирует их к большим достижениям на карьерном поприще.

Участию НПФ в системе обязательного пенсионного страхования положила начало реформа 2002 года. Ее целью было стимулировать россиян к более высоким пенсионным выплатам за счет идеи накопления — она стала краеугольным камнем стартовавших изменений. Теперь размер страховой части пенсии каждого человека, родившегося после 1967 года, стал рассчитывается на основе пенсионных баллов или индивидуального пенсионного коэффициента. Зависит этот показатель от объема страховых взносов и трудового стажа гражданина. При этом фиксированная часть заработка человека идет в счет т.н. накопительной части пенсии — она не тратится на ежегодные выплаты пенсионерам, а инвестируется и может управляться посредством НПФ. С 2014 года, однако, в стране начал действовать мораторий на передачу пенсионных накоплений россиян НПФ. Введенная в качестве временной, эта мера продолжает поддерживать заморозку пенсионной реформы и в 2019 году. Сегодня граждане могут управлять только той суммой, которую удалось скопить до начала действия моратория. Ее можно перенести в НПФ (например, в учреждение из рейтинга лучших фондов) — и таким образом успешно формировать дополнительный доход к страховой пенсии.

Что представляют собой рейтинги НПФ России по надежности и доходности?

Сегодня на рынке действует множество НПФ, предлагающих разные условия, доходность и инвестиции в различные объекты. При этом спрос на услуги данных учреждений повышает предложение — это обуславливает высокую конкуренцию на рынке. Сделать выбор в пользу эффективно работающего и надежного фонда помогают рейтинги, составляемые экспертами на базе сложной методологии. Рейтинг доходности негосударственных пенсионных фондов определяет, в какой мере данное учреждение способно выполнить взятые на себя обязательства по отношению к вкладчику. Главный критерий рейтинга — доходность НПФ или объем прибыли, который фонд получает по итогам управления пенсионными накоплениям своих клиентов. Рейтинг надежности негосударственных пенсионных фондов, напротив, в приоритет ставит стабильность учреждения и способность противостоять актуальным рискам.

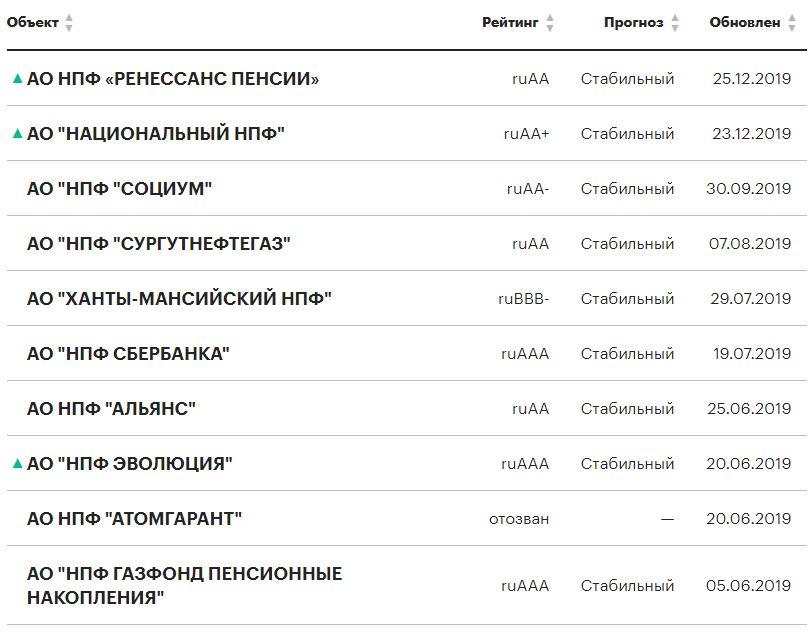

Рейтинг НПФ в 2020 году по версии «Эксперт РА»

Список наиболее надёжных НПФ предлагает крупнейшее российское кредитное рейтинговое агентство RAEX («Эксперт Ра»):

Агентство имеет собственную методологию и шкалу оценки. Например, чтобы расположить НПФ в рейтинге, специалисты учитывают внутренние и внешние факторы надежности учреждения: итоги аудитов, транспарентность управления фондом, размер доходов и расходов, инвестиционную стратегию.

На официальном сайте «Эксперта РА» дается следующая расшифровка рейтинга:

| Категория | Уровень | Определение |

|---|---|---|

| AAA | ruAAA | Объект рейтинга характеризуется максимальным уровнем кредитоспособности/финансовой надежности/финансовой устойчивости. Наивысший уровень кредитоспособности/финансовой надежности/финансовой устойчивости по национальной шкале для Российской Федерации, по мнению Агентства. |

| AA | ruAA+ | Высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, который лишь незначительно ниже, чем у объектов рейтинга в рейтинговой категории ruAAA. |

| ruAA | ||

| ruAA- | ||

| A | ruA+ | Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, однако присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruA | ||

| ruA- | ||

| BBB | ruBBB+ | Умеренный уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию негативных изменений экономической конъюнктуры, чем у объектов рейтинга в рейтинговой категории ruA. |

| ruBBB | ||

| ruBBB- | ||

| BB | ruBB+ | Умеренно низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Присутствует высокая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruBB | ||

| ruBB- | ||

| B | ruB+ | Низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. В настоящее время сохраняется возможность исполнения финансовых обязательств в срок и в полном объеме, однако при этом запас прочности ограничен. Способность выполнять обязательства является уязвимой в случае ухудшения экономической конъюнктуры. |

| ruB | ||

| ruB- | ||

| ССС | ruССС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует значительная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| СС | ruСС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует повышенная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| С | ruС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует очень высокая вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. Своевременное выполнение финансовых обязательств крайне маловероятно. |

| RD | ruRD | Объект рейтинга находится под надзором органов государственного регулирования, которые могут определять приоритетность одних обязательств перед другими. При этом дефолт Агентством не зафиксирован. |

| D | ruD | Объект рейтинга находится в состоянии дефолта. |

Рейтинг НПФ в 2020 году по данным Центробанка

Иначе таблицу рейтинга негосударственных пенсионных фондов составляет ЦБ РФ. В отличие от RAEX, Банк России ориентируется не столько на доходность накоплений, сколько отдает предпочтение объему собственных средств и участию в АСВ. На основе этих параметров рейтинг НПФ в 2020 году по ЦБ РФ выстраивается следующим образом:

| Наименование НПФ | Доходность |

| НПФ Сургутнефтегаз (АО) | 13.10% |

| НПФ Гефест (АО) | 12.88% |

| НПФ Открытие (АО) | 11.97% |

| НПФ Ханты-Мансийский (АО) | 11.89% |

| НПФ Эволюция (АО) | 11.66% |

| НПФ Первый промышленный альянс (АО) | 11.61% |

| НПФ Волга-Капитал (АО) | 11.37% |

| НПФ Стройкомплекс (АО) | 11.36% |

| НПФ Согласие (АО) | 11.31% |

| МНПФ «Большой» (АО) | 10.91% |

| НПФ Транснефть (АО) | 10.85% |

| Национальный НПФ (АО) | 10.83% |

Рейтинг НПФ по объему пенсионных накоплений

Сравнение НПФ по рейтингу объема пенсионных накоплений помогает выделить фонды с наибольшим приростом денежных средств от застрахованных лиц. В этом списке НПФ на первых местах расположены фонды, которые получили от граждан больше средств накопительной пенсии. Чем выше цифра, тем больше доверия у населения к этой компании.

| Наименование НПФ | Пенсионные накопления (тыс. рублей, рыночная стоимость) |

| Акционерное общество «Негосударственный Пенсионный Фонд Сбербанка» | 608 202 297.65 |

| Акционерное общество «Негосударственный пенсионный фонд ГАЗФОНД пенсионные накопления» | 551 559 605.82 |

| Акционерное общество Негосударственный пенсионный фонд ОТКРЫТИЕ | 509 907 811.62 |

| Акционерное общество «Негосударственный пенсионный фонд БУДУЩЕЕ | 256 074 688.39 |

| НПФ САФМАР (АО) | 254 942 846.56 |

| НПФ ВТБ Пенсионный фонд (АО) | 242 544 409.09 |

| НПФ Эволюция (АО) | 126 381 343.57 |

| МНПФ «Большой» (АО) | 45 127 767.19 |

| НПФ Согласие (АО) | 30 044 787.69 |

| НПФ Социум (АО) | 21 772 360.73 |

Какой НПФ выбрать?

По каким критериям нужно выбирать некоммерческий пенсионный фонд:

- Доходность. Оценивать НПФ России по этому критерию желательно по результатам длительного периода – минимум 8-10 лет.

- Надежность. О том, выполняет ли фонд свои текущие обязательства, и сможет ли их выполнять в будущем, можно узнать по рейтингу «Эксперт РА». Выбор следует ограничить теми фондами, которые имеют этот рейтинг, так как у многих НПФ он может быть отозван, а это не самый хороший показатель его работы.

- Учредители и акционеры. Если во главе фонда стоят крупные промышленные и ресурсодобывающие компании, то это является его дополнительной гарантией надежности.

- Возраст фонда и его официальная статистика по пенсионным накоплениям и количеству клиентов. Чем больше возраст компании, тем больше у нее опыта в управлении финансами.

- География присутствия. Желательно выбирать фонд, представительство которого расположено в вашем регионе. Необходимости посещать офис фонда никакой нет, однако решение некоторых вопросов требует личного присутствия.

- Обслуживание. Нелишним будет обратить внимание на наличие онлайн-сервисов, личного кабинета на сайте и телефонов горячей линии. У вас должна быть возможность всегда связаться с фондом.

При выборе НПФ также учитывайте отзывы клиентов: что пишут о компании люди, реально ли фонд производит выплаты, с каким «подводными камнями» сталкивались застрахованные лица?

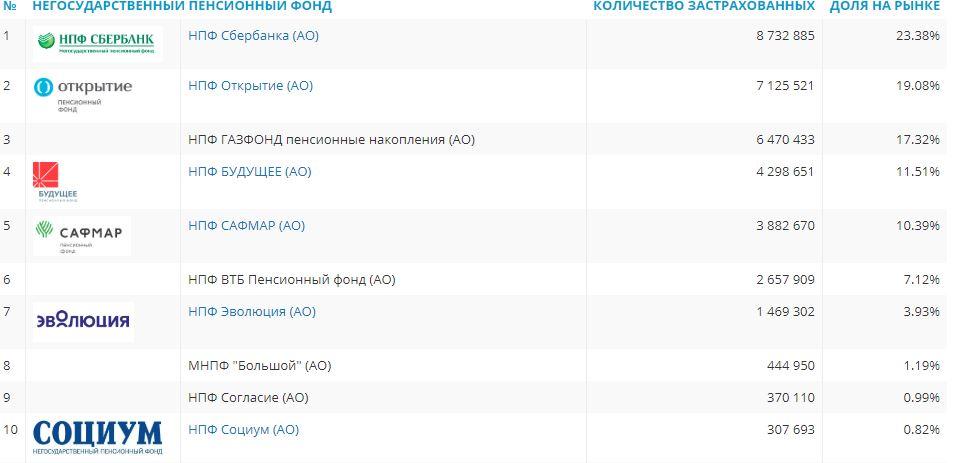

Негосударственные фонды рейтинг по количеству застрахованных лиц также должен рассматриваться при выборе НПФ. Рейтинг показывает количество застрахованных граждан в фонде, а также долю рынка.

Так или иначе, перечисленные фонды предлагают своей клиентуре высокий уровень доходности, превышающий уровень инфляции, а также стабильность выплат. Немаловажна их надежность — она может выражаться в размере капиталов учреждения. Таким образом, выбирая НПФ для долгосрочных вложений в свое будущее, учитывайте всю множественность факторов – именно в сочетании высокой доходности и стабильности фонда, подкрепленной годами его работы на рынке, кроется секрет успеха.

Чьи пенсии пересчитают. Власти разрабатывают новый порядок выплат

Информационные буклеты Пенсионного фонда России

МОСКВА, 18 ноя – ПРАЙМ, Валерия Княгинина. Минтруд попросил Пенсионный фонд (ПФР) проработать возможность выплаты накопительной пенсии ежемесячно и пожизненно. Смысл предложения в том, чтобы не растягивать выплаты по накопительной пенсии на слишком большой срок. Накопленные мелкие суммы будут передавать владельцам единоразово, а регулярные выплаты оставят только тем, у кого имеются существенные накопления.

Минтруд поручил проработать варианты выплаты накопительной части пенсии

Опрошенные эксперты «Прайм» видят в возможном нововведении больше пользы для пенсионеров, чем вреда. Но и слишком богатыми такая идея точно никого не сделает.

Сейчас пожизненная накопительная пенсия выплачивается тем, у кого на счете достаточно денег, чтобы ежемесячные выплаты составляли более 5% от общего размера совокупных пенсионных выплат. Если объем накоплений меньше, их выплачивают единовременно. Теперь же предлагается выплачивать накопления единовременно, если они не превышают 20% от МРОТ.

По подсчетам «Коммерсанта», чтобы россиянин с пенсией в 15 тысяч рублей в месяц смог получать пожизненную накопительную пенсию, ему будет необходимо иметь на счете почти 200 тысяч рублей. Меньшие суммы будут выплачиваться единовременно.

В ПФР рассказали, как изменятся пенсии россиян до 2023 года

Поправка Минтруда позволит изымать все средства с накопительного счета сразу практически при любом размере пенсии, поскольку в среднем по стране страховая часть и так дает больше 95% дохода пенсионеру, считает Валерий Емельянов из «Фридом Финанс». Он объясняет это тем, что с 2015 года действует заморозка накопительной части, и она уже 5 лет не пополняется. Ранее накопленные средства реинвестируются с доходностью, близкой к банковским депозитам, но у большинства граждан там порядка 200 тысяч, на которые создать полноценный пенсионный капитал, нельзя. Таким образом, поправка Минтруда, признает очевидное: накопительная пенсия как источник ренты не работает.

СГЛАДИТЬ ПЕРЕХОД

Согласно ратифицированной в 2018 году конвенции Международной организации труда пенсия должна составлять не менее 40% от утраченной зарплаты. Однако последние четверть века соотношение средних пенсий и зарплат в России находится на уровне 30%, и эта цифра уменьшается, напомнил глава Центра анализа НПФ «Сафмар» Евгений Биезбардис.

Получить всю сумму сразу – до 200 тысяч рублей и израсходовать их на свои нужды пенсионерам может быть выгоднее, чем получать по частям весь период дожития, считает ректор Российского государственного социального университета, член Общественной Палаты РФ Наталья Починок.

В момент выхода на пенсию человек теряет существенную часть своих доходов – порядка 60% — от того, что он получал ранее. И единоразовая выплата накопительной пенсии «на руки» может сгладить этот переход, объясняет она.

«Получив всю сумму сразу, человек может выгоднее ее потратить или положить на депозит, чем получать по чуть-чуть весь период дожиться в течение 258 месяцев», — считает эксперт.

Она также отмечает, что не так важен сам порог – 20% от МРОТ или 5% от общего размера совокупных пенсионных выплат, сколько решение самого гражданина о том, как ему использовать накопительную часть пенсии.

«Было бы правильнее предоставить человеку право при выходе на пенсию самому принимать решение — получить эту сумму единовременно, либо получать регулярные выплаты весь срок дожития, безусловно, установив предел – 20 процентов от МРОТ или больше», — считает Починок.

ИЩИ, КОМУ ВЫГОДНО

Если эта идея воплотится в реальность, выиграет подавляющее большинство будущих пенсионеров, которые успели накопить на своих счетах не более 600 тысяч рублей, считает Емельянов.

«Преимущественно это жители регионов и частично москвичи, которые до 2015 года имели зарплаты ниже средней по городу. Поправка направлена на то, чтобы отдать людям досрочно их пенсионный капитал, порезанный в ходе последней реформы», — объясняет он.

При этом в условном минусе окажутся в основном те, у кого доходы превышали лимит, облагаемый базовыми пенсионными взносами. На начало 2015 года речь шла о зарплате 711 тысяч рублей в год до вычета налогов, или 51,5 тысяч рублей в месяц на руки. Если человек имел доход выше или около этой планки на протяжении 2010-2015 годов, то он рискует попасть на получение помесячной ренты вместо всей суммы сразу добавляет он.

Подобные изменения выгодны и самому государству, которому чуть меньше придется тратиться на пенсии. Сохранней будет и Фонд национального благосостояния, добавляет Биезбардис. Он объясняет это тем, что россияне повысят свой коэффициент замещения за счет собственных же пенсионных накоплений. Более того, эксперт не исключает, что и при расчете доплаты для доведения пенсии до прожиточного минимума пенсионера также начнут учитывать единовременные выплаты.

Эксперт рассказал, кому сейчас положена вторая пенсия

Он также напоминает, что пенсионные фонды – это институциональные инвесторы, которые приносят на фондовый рынок и инвестируют в российские ценные бумаги около 5 млрд рублей. Инициатива может привести к сокращению этих инвестиций, так как средства будут выплачиваться клиентам по максимуму, и, соответственно, изыматься из обращения на рынке.

ЭФФЕКТ «ЗАПЛАТКИ»

Другие опрошенные «Прайм» эксперты видят в предлагаемом усовершенствовании пенсионной системе больше негатива, чем позитива. Они считают, что за этим может последовать падение регулярных ежемесячных доходов пенсионеров и затем снижение роли накопительной пенсии.

«Очевидно, что данная инициатива – это попытка возродить утраченное доверие граждан к пенсионной системе государства. Дискриминация выплат по размеру накоплений — мера социальная, но, очевидно, имеющая обратный̆ эффект», — считает генеральный директор «БКС Страхование жизни» Андрей Дроздов.

По его мнению, граждане, которые могут накопить больше чем 20% МРОТ — а именно они являются существенными донорами пенсионной̆ системы — будут воспринимать это, как дискриминацию.

Дроздов не исключает, что данная инициатива преследует благую цель, но по факту это очередная «заплатка», которая может еще больше подорвать доверие к существующей пенсионной̆ системе. «Реальный̆ эффект будет минимальный, поскольку будущие выплаты де-факто обесцениваются инфляцией̆, доходность НПФ ниже, чем у депозитов», — считает он.

«Очередные попытки «усовершенствовать» пенсионную систему пугают. Изначально инициатива выглядит положительной — помогать единовременными выплатами тем, у кого накопительная часть пенсии совсем низкая. Но государство уже очень здорово «помогло» с накопительной частью, дважды подвергнув ее заморозке. Откуда там взяться большим объемам средств», — возмущается старший аналитик ИАЦ «Альпари» Анна Бодрова. При этом она добавляет, что это не окончательный вид инициативы Минтруда, потому что пенсионная система до сих пор, вследствие множества реформ, так и не пришла в какой-то стройный и понятный вид.

В любом случае, для многих граждан сам факт выплаты от государства относительно крупной суммы на руки натолкнет на мысль, что на старость нужно копить дополнительно. Многие захотят проверить, сколько накопилось денег на их счете, зададутся вопросом, почему так мало, как его можно пополнять, какие есть частные пенсионные программы, резюмирует Емельянов.

http://bankiros.ru/wiki/term/rating-npf

http://1prime.ru/state_regulation/20201118/832366945.html